Навигация

Диверсификация кредитного риска - осуществляется за счёт большого и увеличивающегося в ближайшей перспективе количества заёмщиков

3. Диверсификация кредитного риска - осуществляется за счёт большого и увеличивающегося в ближайшей перспективе количества заёмщиков.

4. Учёт основных рисков кредитора в процентной ставке по ипотечному кредиту. Процентная ставка по ипотечному кредиту устанавливается с учётом основных рисков кредитора и, таким образом, банки страхуются от ситуаций неопределённости и их, негативных для себя последствий.

5. Кредитор получает значительную сумму переплаты от заёмщика (в % от стоимости объекта недвижимости). При существующих процентных ставках и сроках ипотечного кредитования кредитор получает от заёмщика большую сумму переплаты, которая зачастую достигает 100% и более от стоимости жилья.

6. Возможность получения прибыли от данного клиента за счёт продаж ему дополнительных банковских продуктов. Здесь имеются в виду сопровождение сделок, консультации, дополнительные услуги.

В заключение приведу немного информации в области ипотечного кредитования в нашем городе. По итогам первого полугодия 2008 года ведущие компании города около 50% возводимых квартир продали в кредит. К концу года прогнозируется рост доли ипотечных сделок на первичном рынке, которые могут достичь 70% от общего объёма продаж. При существующих ценах каждый выданный ипотечный кредит позволяет кредиторам неплохо заработать: средняя ставка в Иркутске на ипотеку составляет 9-11% годовых в рублях, а кредит, в основном, выдаётся на 10 лет и более. Таким образом, для заёмщика переплата, по итогам его погашения, достигает 100% от стоимости жилья.

Очевидно, подобная значительная сумма переплаты невыгодна для заёмщиков. Поэтому кредиторы, особенно крупные банки, открывают дополнительные комфортабельные ипотечные офисы, где в располагающей для этого обстановке идут переговоры с клиентами, подписываются все необходимые бумаги. Таким образом, они получают своих клиентов, которые, в свою очередь, охотнее идут в такие специализированные офисы. А за счёт огромной суммы переплаты заёмщиками открытие такого специального ипотечного офиса окупается достаточно быстро [13, С. 45].

1.2.2 Классификация ипотечных кредитов

Ипотечные кредиты классифицируются по различным признакам.

1. По объекту недвижимости:

- земельные участки;

- предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

- на инженерное обустройство земельного участка (прокладку коммуникационных сетей);

- строительство и приобретение готового жилья с целью инвестиций. Данное кредитование строительства жилья происходит поэтапно: каждый последующий платеж осуществляется только после завершения его предыдущего этапа.

3. По виду кредитора:

- банковские;

- небанковские.

4. По виду заемщиков:

- как субъектов кредитования:

- кредиты, предоставляемые застройщикам и строителям;

- кредиты, предоставляемые непосредственно будущему владельцу жилья;

- по степени аффилированности заемщиков кредиты могут предоставляться:

- сотрудникам банков;

- сотрудникам фирм — клиентов банка;

- клиентам риэлтерских фирм, клиенты;

- лицам, проживающим в данном регионе;

- всем желающим.

5. По срокам кредитования.

6. По способу амортизации долга:

-постоянный ипотечный кредит;

- кредит с переменными выплатами;

- кредит с единовременным погашением согласно особым условиям.

7. По виду процентной ставки:

- кредит с фиксированной процентной ставкой;

- кредит с переменной процентной ставкой.

8. По возможности досрочного погашения:

- с правом досрочного погашения;

- без права досрочного погашения;

- с правом досрочного погашения при условии уплаты штрафа.

10. По степени обеспеченности (величине первоначального платежа). Сумма кредита может составлять от 50 до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть:

- обычные и комбинированные (выдаваемые несколькими кредиторами);

- субсидируемые и выдаваемые на общих условиях.

Одним из видов кредитования населения является долгосрочное ипотечное жилищное кредитование.

1.3 Долгосрочный ипотечный жилищный кредит

Долгосрочный ипотечный жилищный кредит – это кредит, предоставленный на срок 3 года и более соответственно банком (кредитной организацией) или юридическим лицом (некредитной организацией) физическому лицу (гражданину) для приобретения жилья под залог приобретаемого жилья в качестве обеспечения обязательства.

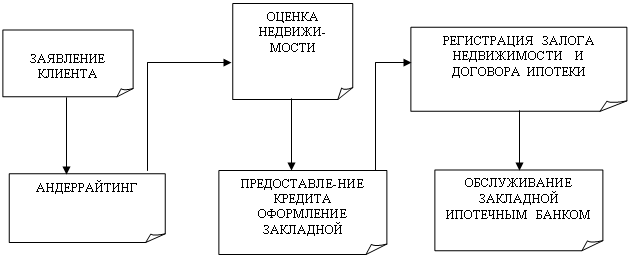

Стандартная операция получения ипотечного жилищного кредита состоит из следующих основных этапов:

1. предварительная квалификация (одобрение) заемщика. Заемщик должен принять всю необходимую информацию о кредиторе, об условиях предоставления кредита, о своих правах и об обязанностях при заключении кредитной сделки. Кредитор, в свою очередь, оценивает возможность потенциального заемщика возвратить кредит;

2. оценка кредитором вероятности погашения ипотечного кредита и определение максимально возможной суммы ипотечного кредита с учетом доходов заемщика, наличия собственных средств для первоначального взноса и оценки предмета ипотеки. Указанная процедура именуется андеррайтинг заемщика. Кредитор проверяет информацию, предоставленную заемщиком, оценивает его платежеспособность и принимает решение о выдаче кредита или дает мотивированный отказ. При положительном решении кредитор рассчитывает сумму кредита и формулирует другие важные условия его выдачи (срок, процентную ставку, порядок погашения);

3. подбор квартиры, соответствующей финансовым возможностям заемщика и требованиям кредитора. Заемщик вправе поднять себе жилье как до обращения к кредитору, так и после. В первом случае продавец жилья и потенциальный заемщик подписывают предварительный договор купли - продажи жилого помещения, предусматривающий преимущественное право покупки данного жилья потенциальным заемщиком по согласованной сторонами цене в обусловленный сторонами срок. В этом случае кредитор оценивает жилье с точки зрения обеспечения возвратности кредита, а также рассчитывает сумму кредита исходя из доходов заемщика, вносимого первоначального взноса и стоимости жилья. Во втором случае потенциальный заемщик, уже зная сумму кредита, рассчитанную кредитором, может подобрать подходящее по стоимости жилье и заключить с его продавцом сделку купли - продажи при условии, что кредитор будет согласен анализировать приобретаемое жилье в качестве подходящего обеспечения кредита;

4. оценка жилья - предмета ипотеки с целью определения его рыночной стоимости. Следом подбора квартиры для покупки в кредит оценщик, услуги которого оплачивает заемщик, осуществляет независимую оценку выбранного заемщиком жилья, а кредитор соотносит ее с размером выдаваемого кредита;

5. заключение договора купли - продажи квартиры между заемщиком и продавцом жилья и заключение кредитного договора между заемщиком и кредитором, приобретение жилья заемщиком и переход его в залог кредитору по договору об ипотеке или по закону. В случае положительного решения кредитор заключает с заемщиком кредитный договор, а заемщик вносит на свойский банковский счет собственные денежные средства, которые он планирует использовать для оплаты первоначального взноса [48, С. 25].

Похожие работы

... необходимые организационные, правовые и финансовые предпосылки для подъема массового строительства жилья с использованием рыночных и государственных (муниципальных) механизмов регулирования процессов в этом социально важном секторе экономики. Суть долгосрочного ипотечного жилищного кредитования сводится к созданию рыночной системы ипотечных кредитов гражданам на цели приобретения готового жилья ...

... «Об ипотечных ценных бумагах» от 11.11.03 152-ФЗ; 4. Закон РФ «О залоге» от 25.05.92 № 2872-1 с изменениями и дополнениями; 5. Постановление Правительства РФ от 11.01.2003 № 28 «О мерах по развитию системы ипотечного жилищного кредитования в РФ» с изменениями и дополнениями; 6. Балабанов И.Т. Экономика недвижимости. - СПб.: Питер, 2000; 7. Головин Ю.В. Банки и банковские услуги в России ...

... доходов инвесторов, получаемых от вложений в ипотечные ценные бумаги: такова практика большинства стран. Заключение В ходе работы было проведено исследование гражданско-правового регулирования ипотечного жилищного кредитования. В результате проведенной работы были сделаны следующие выводы: Ипотека – это разновидность имущественного залога, обеспечивающего исполнение основного обязательства, ...

... об ипотеке, должны быть представлены: договор об ипотеке и его копия; документы, указанные в договоре об ипотеке в качестве приложений; документ об уплате государственной пошлины; иные документы, необходимые для государственной регистрации ипотеки в соответствии с законодательством Российской Федерации о государственной регистрации прав на недвижимое имущество и сделок с ним[30]. В том случае ...

0 комментариев