Навигация

Структура инвестиционного цикла

1.2 Структура инвестиционного цикла

Жизненный цикл любого явления представляет собой промежуток времени между его началом и завершением.

Инвестиционный цикл – комплекс мероприятий от момента принятия решения об инвестировании до завершающей стадии инвестиционного проекта, в частности, например, научно-исследовательские и опытно-конструкторские работы, принятие инвестиционных решений, планирование и проектирование, подготовка к строительству, строительство, выход на проектные показатели и режим окупаемости вложений.

Началом инвестиционного цикла можно считать момент зарождения идеи или момент начало ее реализации. Как правило, в инвестиционном проектировании началом проекта принято считать момент, с которого начинают затрачиваться средства.

Конец инвестиционного цикла может быть определен как момент ввода объекта в эксплуатацию, или достижения проектом заданных результатов, или прекращения финансирования проекта, или начала модернизации, или ликвидации проекта.

Таким образом, промежуток времени между появлением проекта и его ликвидацией называется жизненным циклом проекта (проектным циклом).

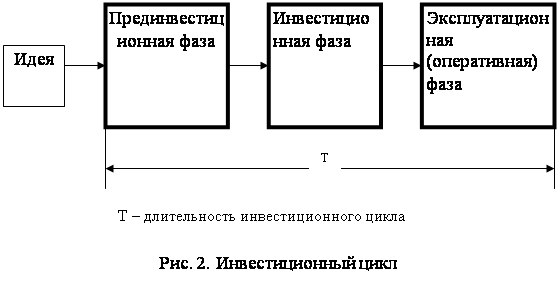

Разработка инвестиционного проекта от инвестиционной идеи до его реализации в организации может быть представлена в виде инвестиционного цикла, состоящего из трех фаз (рис. 2).

Каждая из приведенных фаз инвестиционного цикла проекта состоит из стадий, которые содержат такие важные виды деятельности, как консультирование, проектирование и производство.

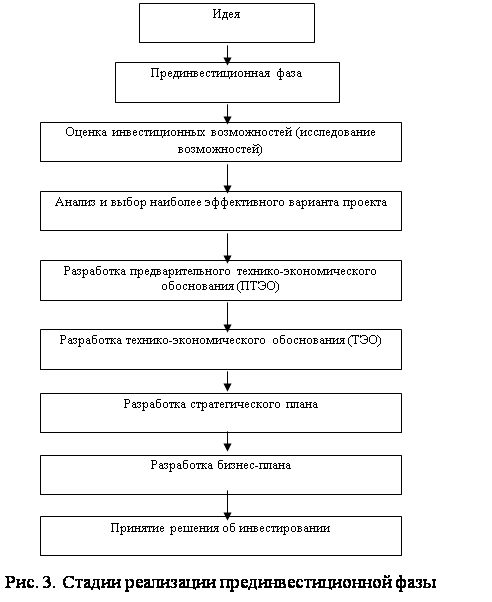

В прединвестиционной фазе осуществляется несколько параллельных видов деятельности, которые частично распространяются на инвестиционную фазу. Инвестиционная идея должна быть детально проработана на стадиях ПТЭО и ТЭО.

По своей структуре ПТЭО и ТЭО должны быть одинаковыми. Различие состоит в степени детализации рассматриваемой информации и глубине проработки проекта [42; С.65]. ПТЭО (ТЭО) представляют собой комплекс расчетно-аналитических документов, которые должны содержать исходные данные и основные оценочные показатели, с помощью которых рассчитывается эффективность будущего инвестиционного проекта. Они должны содержать оценку инвестиционных возможностей, предпроектную проработку инженерно-конструкторских, технологических, организационных, управленческих решений, выбор альтернативных материалов. Стадии реализации прединвестиционной фазы приведены на рис. 3.

Анализ возможных альтернатив должен иметь место на стадии ПТЭО, т.к. на стадии ТЭО его выполнение было бы слишком длительным и дорогим. Такой анализ должен охватить самые различные альтернативы в следующих областях исследования:

1) стратегия проекта и его рамки;

2) концентрация маркетинга и рынок;

3) сырье, материалы, комплектующие изделия;

4) окружающая среда и местоположение участка;

5) методы проектирования и разработки технологических процессов;

6) организационное построение и функции управления организацией

7) график реализации проекта и формирование бюджета [42; С.75].

Приведенные факторы должны быть оценены с экономической и финансовой точек зрения. Хорошо выполненные исследования будут являться основой реальной оценки эффективности разрабатываемого проекта. С использованием зарубежного опыта структура ПТЭО (ТЭО) может выглядеть следующим образом:

1. Обобщенные выводы.

2. История проекта:

- предыстория проекта и возникновение инвестиционной идеи;

- определение стоимости проводимых исследований;

- инвесторы проекта.

3. Анализ рынка и стратегия маркетинга:

- идея, цель и стратегия реализации проекта;

- разработка стратегии маркетинга;

- анализ спроса и предложения на выпускаемую продукцию;

- анализ каналов сбыта продукции;

- анализ конкурентов;

- предварительное определение цены единицы будущей продукции;

- расчет производственной программы выпуска продукции.

4. Определение потребности в материальных ресурсах (сырье и материалы, комплектующие изделия, вспомогательные производственные материалы).

5. Выбор будущего месторасположения производства продукции (на существующих производственных площадях или строительство новых зданий и сооружений на новом участке земли с учетом его стоимости). Оценка воздействия проекта на окружающую среду.

6. Выполнение проектно-конструкторских работ:

- расчет производственных мощностей, необходимых для производства продукции;

- определение рамок проекта;

- определение технологических процессов и расчет необходимого количества производственного и вспомогательного оборудования;

- проектирование новых зданий и сооружений, необходимых для производства продукции.

7. Организация процесса производства и управления: описание производственной структуры и производственного процесса изготовления продукции;

- построение организационной структуры управления проектом;

- определение каналов сбыта продукции и стоимости транспортных расходов.

8. Набор необходимого персонала:

- предварительный расчет потребности персонала по категориям;

- предварительный расчет затрат на основной и обслуживающий персонал в расчете на год.

9. Формирование графика реализации проекта:

- предварительные расчеты реализации проекта по фазам и стадиям во времени;

- предварительные расчеты полных затрат на проект по фазам и стадиям.

10. Инвестиции, экономический и финансовый анализ:

- источники финансирования проекта;

- методы финансирования;

- расчет графика безубыточности;

- оценка эффективности проекта;

- расчет основных финансовых показателей.

По окончании разработки ПТЭО (ТЭО) участники процесса исследования дают собственную оценку проекта в соответствии со своими целями, предполагаемыми рисками, инфляционными процессами, затратами и будущими доходами. Разработка ПТЭО (ТЭО) осуществляется только тогда, когда определены источники и методы финансирования с достаточной степенью точности [35; С.87].

Завершается прединвестиционная фаза разработкой стратегического плана, бизнес-плана и принятием решения об инвестировании проекта. Бизнес-план в условиях рыночной экономики имеет первостепенное значение для организаций, желающих получить статус акционерных обществ, а также организаций, желающих получить инвестиции для своего развития. На основании анализа и оценки бизнес-плана и других факторов потенциальные инвесторы принимают окончательное решение о выделении необходимых инвестиций.

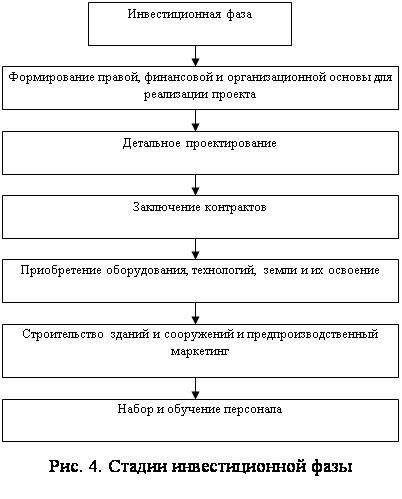

Инвестиционная фаза реализации проекта включает в себя широкий спектр консультационных и проектных работ, в первую очередь, в области инвестиционного менеджмента. Исходя из существующего зарубежного и

отечественного опыта, инвестиционная фаза может состоять из следующих стадий (рис. 4).

Качественное планирование и эффективное управление реализацией проекта должны гарантировать то, что выполнение необходимых работ по строительству, поставке и монтажу оборудования, набору и обучению персонала, будут произведены своевременно до запуска организации в действие. Для этого следует постоянно сравнивать прогнозируемые величины с данными о реальных инвестиционных затратах, которые накапливаются в течении инвестиционной фазы [43; С.136].

В этой фазе идет процесс формирования правовой, финансовой и организационной основы для достижения поставленной цели и решения поставленных задач. Одним из весьма важных вопросов в данном случае является тщательная проработка рынка на предмет приобретения высококачественного оборудования, технологий, земли по приемлемым ценам. Здесь же решаются вопросы по срокам и стоимости строительства зданий и сооружений, на базе которых будет реализован определенный инвестиционный проект.

Одним из важных вопросов инвестиционной фазы является набор и обучение персонала. Для этого должна соблюдаться определенная кадровая политика, заключающаяся в обеспечении рабочей силой высокого качества, разработки стратегии работы с персоналом. Стратегия работы с персоналом должна включать создание высокопрофессионального, сплоченного коллектива, способного гибко реагировать на постоянно изменяющиеся условия во внутренней и внешней среде организации.

Эксплуатационная (оперативная) фаза проекта характеризуется началом производства продукции или оказания услуг и соответствующими поступлениями всех видов ресурсов. Структурный состав стадий в этой фазе приведен на рис. 5.

В приведенной фазе важно определить момент, когда денежные поступления от проекта уже не могут быть непосредственно связаны с первоначальными инвестициями («инвестиционный предел»). Например, при установке нового оборудования, пределом будет являться срок полного морального или физического износа [43; С.523].

Общим критерием продолжительности цикла инвестиционных проектов является величина вызываемых ими денежных доходов с точки зрения инвесторов. Как правило, устанавливаемые сроки циклов инвестиционных проектов соответствуют сложившимся в данном секторе экономики периодам окупаемости или возвратности долгосрочных вложений.

Краткое описание инвестиционной и эксплуатационной (оперативной) фаз инвестиционного проекта, безусловно, носит упрощенный характер. На практике в этих фазах могут возникнуть аспекты, которые не предусмотрены стратегическим планом или бизнес-планом, но существенно влияющими на эффективность реализуемого проекта. В связи с этим, следует подчеркнуть весьма большую роль качества выполненных работ в пред инвестиционной фазе. В конечном счете, качество прединвестиционных исследований и анализа определяет успех или неудачу при реализации проектов.

Оценка инвестиционных возможностей является отправной точкой для всех видов деятельности, связанных с инвестированием. Такая оценка в конечном итоге может стать началом мобилизации инвестиционных ресурсов. Все инвесторы заинтересованы в получении информации о возникающих инвестиционных возможностях. Для получения такой информации применяются подходы анализа общих возможностей (макроуровень) и анализ возможностей конкретного проекта (микроуровень) [35; С.262].

Инвестиции играют центральную роль в экономическом процессе, они предопределяют общий рост экономики. В результате инвестирования средств в экономику увеличиваются объемы производства, растет национальный доход, развиваются и уходят вперед в экономическом соперничестве отрасли и предприятия в наибольшей степени удовлетворяющие спрос на те или иные товары и услуги. Полученный прирост национального дохода частично вновь накапливается, происходит дальнейшее увеличение производства, процесс повторяется непрерывно. Таким образом, инвестиции, образующиеся за счет национального дохода в результате его распределения, сами обуславливают его рост, расширенное воспроизводство. При этом, чем эффективнее инвестиции, тем больше рост национального дохода, тем значительнее абсолютные размеры накопления (при данной его доле), которые могут быть вновь вложены в производство. При достаточно высокой эффективности инвестиций прирост национального дохода может обеспечить повышение доли накопления при абсолютном росте потребления.

0 комментариев