Навигация

Оптимізація системи оподаткування України

3.2 Оптимізація системи оподаткування України

Чинна податкова система потребує якісного реформування. Таке реформ кування має здійснюватися цілеспрямовано, системно, відкрито, виважено за складовими і поступово у часі. Це потрібно аби відбулося вирішення спектру цільових задач системного реформування. До них треба віднести: забезпечення результативності змін; залучення до процесу всіх суб’єктів відносин; базування на інтересах громадянського суспільства і всіх громадян України; забезпечення адекватного і прогнозованого реагування суб’єктів сплати податків на зміни, що запроваджуються, їх прилаштування до нових вимог.

Окрім того, процес трансформації не може допустити будь-якого, навіть тимчасового зменшення ресурсів державно-фінансового перерозподілу, оскільки це може стати політичною причиною зупинки нововведень. Такий підхід вимагає розробки збалансованої, взаємоузгодженої, послідовно й динамічно виконуваної стратегії реформування податкової системи.

Існую декілька концепцій щодо шляхів реформування сучасної податкової системи. Докладніше зупинимось на двох вдалих: це «Концепція реформування податкової системи України» підготовлена робочою групою Секретаріату Президента України і випливаючи з неї програма реформи Центру соціально-економічних досліджень CASE Україна (одного з консультантів в розробці Концепції).

Оскільки друга лише доповнює і уточнює першу, до того ж виглядає більш правильною, зробимо порівняння цих програм, беручи за основу другу.

Ідеальна податкова система повинна мати декілька чітких економічних рис. Загалом ідеальна податкова система є економічно нейтральною: вона не створює ніяких спотворень, стимулів або перешкод для здійснення різних видів діяльності. Часом уряд використовує податкову систему щоб стимулювати економічне зростання чи перешкоджати використанню певних ресурсів.

Однак, ці функції не є основними функціями податкової системи і вони, за звичай, застосовуються тоді, коли потенціал інших методів повністю вичерпаний. Хоча уряд уже зробив ряд важливих і успішних кроків у реформуванні податкової системи, вона все ще залишається обтяжливою, спотворюючою, несправедливою та дорогою для утримання. Крім цього, податкова система України виконує низку функцій, які не є звичними для податкової системи будь-якої розвиненої країни. Зокрема, можна спостерігати такі дві виразні риси – карну та, так звану, стимулюючу.

«На нашу думку податкова система може виконувати лише одну роль – фіскальну - роль збору податків для бюджету. Така податкова система є дешевшою в утриманні, вона не спотворює стимулів працювати, заощаджувати та інвестувати, а також є справедливою по відношенню до кожного учасника системи. Податкова система не може і не повинна компенсувати чи розв’язувати недоліки судової системи, проблеми з дотриманнями контрактів, недотримання законів, погану продуктивність у стратегічних секторах, тощо». Останні роки реформ дають чимало прикладів того, як податкова система пристосовувалася для вирішення питань простроченої заборгованості між підприємствами, недотримання контрактів та недієвої судової системи.

Слід наголосити, що реформування податкової системи неможливе без відповідних змін бюджетної політики з метою збалансування дохідної та видаткової частин зведеного бюджету та соціальних фондів. Якщо зміни ставок податків призводить до зменшення надходжень, то необхідно адекватно відкоригувати видаткові програми.

Структура податкової системи.

В першому півріччі 2005 року через бюджет та різні соціальні фонди перерозподілялося понад 47% ВВП. Якщо уряду і надалі вдасться розширити податкову базу, в першу чергу за рахунок руйнування легальних схем мінімізації податкових зобов’язань (наприклад, у банківській системі, на ряді підприємств металургії), то потенційно в умовах незмінного набору діючих податків та податкових ставок більше ніж кожна друга гривня має бути перерозподілена через зведений бюджет або один із соціальних фондів. Такий високий рівень фіскального навантаження на ВВП мають лише деякі розвинуті країни ЄС (наприклад, Данія та Швеція).

Водночас для перехідних економік такий рівень є неприйнятним, оскільки позбавляє підприємств стимулів та ресурсів для інвестиційної діяльності. «На нашу думку, фіскальне навантаження на економіку України не повинно перевищувати 35%-37% ВВП – рівень, характерний для більшості розвинутих країн». Однак оскільки у короткостроковій перспективі досягнути таких показників неможливо, пропонується встановити такі орієнтири на найближчі 5 років: частка доданої вартості, що перерозподіляється через зведений бюджет не повинна перевищувати 27% (рівень 2004 року), а через соціальні фонди – не більше 14%. Тому протягом наступних п’яти років необхідно забезпечити зменшення співвідношення доходів зведеного бюджету до ВВП на 1%-1,5% щорічно. Бажано, щоб номінальні доходи бюджету протягом кількох наступних років зростали на рівні темпів інфляції. Однак, оскільки політично складно забезпечити таке рішення, можна встановити як орієнтир реальне зростання доходів бюджету на рівні не більше ніж 1/3 темпів зростання реального ВВП. При досягненні співвідношення на рівні 27% доходи бюджету та соціальних фондів необхідно закладати на рівні зростання номінального ВВП. Діючий набір податків і зборів немає сенсу переглядати протягом наступних кількох років. Доцільним є лише запровадження податку на нерухомість.

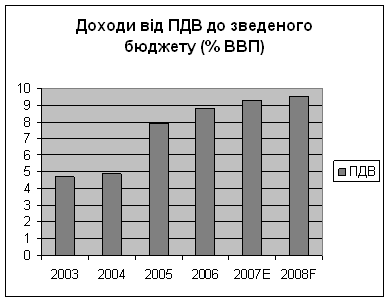

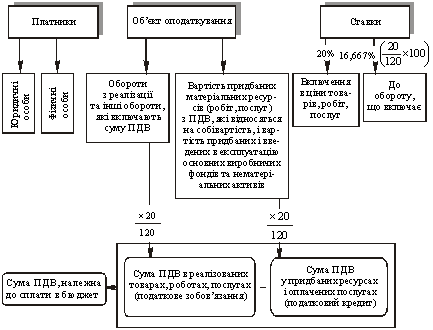

Податок на додану вартість.

В країнах з перехідною економікою непрямі податки (ПДВ та акциз) відіграють важливу роль у забезпеченні надходжень до бюджету. Адже можливості ухилення від їх сплати значно менші ніж для прямих податків. Натомість на прямі податки найбільшою мірою покладаються країни з розвинутими інститутами податкової системи та високою податковою культурою. Потрібно пам’ятати, що від зниження ставок непрямих податків найбільшою мірою виграють виробники, а не споживачі. Лише на конкурентних ринках зниження ставок ПДВ призведе до зменшення ціни товарів та послуг. Натомість в багатьох секторах економіки зменшення ставок ПДВ сприятиме зростанню рентабельності підприємств, які будуть залишати у своєму розпорядженні кошти, що раніше йшли на сплату ПДВ. Позитивним моментом таких змін є зменшення вхідного порога для входження нових підприємств на ринок (entry level), оскільки вища рентабельність дозволить новим підприємствам інвестувати більші обсяги коштів у розширення виробництва. Це, у свою чергу, має призвести до розвитку конкурентного середовища на ринках товарів та послуг. Встановлення ставки ПДВ у розмірі 12% (як це пропонується у Концепції) суперечить нормативним актам Європейського союзу. Мінімальна ставка ПДВ у країнах ЄС не може бути нижчою ніж 15%. Тому зважаючи на прагнення України інтегруватися до європейського співтовариства, необхідно враховувати ці вимоги. Доцільність застосування зменшених або нульових ставок податку на додану вартість є достатньо спірною. Використання знижених (нульових) ставок запроваджується, як правило, з метою здешевлення ряду соціальних товарів та послуг для населення. Однак, як вже зазначалося, зниження ставок ПДВ не обов’язково призводить до здешевлення товарів. Окрім того, зменшення податкових ставок призводить до зменшення податкових платежів усіх соціальних груп, а не лише найбідніших. Запроваджуючи нульові ставки ПДВ на товари та послуги, потрібно пам’ятати, що відповідно до норм Світової організації торгівлі ці ж самі знижені ставки потрібно буде застосовувати і щодо імпортованої продукції. Ця вимога є елементом забезпечення «національного режиму» – одного із ключових принципів СОТ. Тому така допомога національному виробнику, що автоматично поширюватиметься і на іноземних постачальників буде дорого коштувати бюджету. У цьому зв’язку слід наголосити, що теперішній порядок сплати ПДВ сільгоспвиробниками необхідно буде переглянути з метою приведення законодавства до вимог угод СОТ.

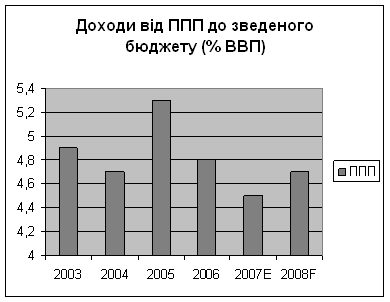

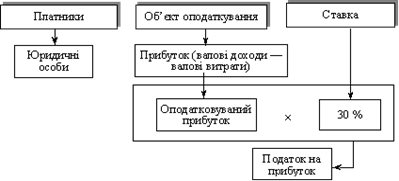

Податок на прибуток підприємств

Перший етап реформи податку на прибуток відбувся у 2004 році, коли було зменшено ставку податку із 30% до 25%. Вже наступного року частка прибуткових підприємств, за даними Держкомстату збільшилася на 7%. Я вважаю, що значною мірою це явище можна пояснити виходом бізнесу із тіні. Багато країн зменшують ставки податку на прибуток з тим, щоб зменшити стимули уникнення сплати податку.

Польща, Словаччина, Латвія та Литва нещодавно зменшили ставку до 19%, а Естонія, взагалі, відмінила податок. Однак досвід свідчить, що скасування податку на прибуток компаній можливе лише за певних умов. Адже скасування податку на прибуток компаній створює додаткові можливості ухилення від сплати податку на доходи фізичних осіб та податку на збільшення ринкової вартості капіталу. Тому податок на прибуток підприємств необхідно зменшити до рівня ставки податку на доход фізичних осіб (до 15%). Заздалегідь оголошене та поступове зменшення ставок є кращим, аніж різке скорочення за один раз, оскільки в останньому випадку велика ймовірність виникнення сумнівів щодо обґрунтованості та незворотності урядової політики. Водночас основні зусилля необхідно докласти до спрощення адміністрування податку на прибуток та встановлення таких визначень у податковому законодавстві, які б відповідали тим, що існують в європейських країнах. Найбільші розходження проявляються в наступному: «Податкове законодавство України жорстко обмежує перелік дозволених витрат. Кращим підходом було би визначити перелік видатків, які для цілей податкового обліку заборонено відносити на витрати, та дозволити усі інші» Поточна амортизаційна політика підриває стимули робити інвестиції і потребує максимально можливої лібералізації

Єдиний соціальний податок

«Ми погоджуємося щодо необхідності заміни чотирьох обов’язкових соціальних платежів єдиним соціальним податком, ставка якого поступово має зменшуватися. Ставка податку може відрізнятися залежно від сектору економіки, в якому працює виробник. Право адміністрування такого податку можна закріпити за Пенсійним фондом України, оскільки той має найбільш розгалужену мережу представництв по Україні. Водночас надходження від єдиного соціального податку мають автоматично та негайно розподілятися між усіма соціальними фондами у чітко визначених частках. Запровадження єдиного соціального податку має на меті полегшити процедуру розрахунку і сплати поточних соціальних платежів, а також призвести до економії часу суб’єктів підприємництва. Ми погоджуємося, що зменшення ставок податку повинно відбуватися поступово, не більше ніж на 1,5-2% щороку. На нашу думку навряд чи ставка єдиного соціального податку може бути меншою ніж 25% в довгостроковій перспективі. Щороку уряд має чітко відслідковувати динаміку зростання надходжень за рахунок детінізації фонду заробітної плати». Зменшення фіскального навантаження на фонд оплати праці в проекті бюджету на 2006 рік є важливим кроком у цьому напрямку.

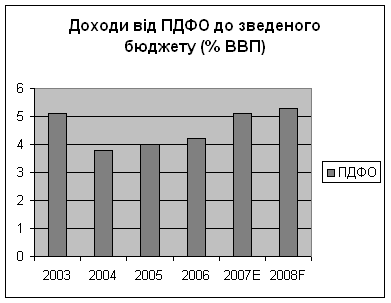

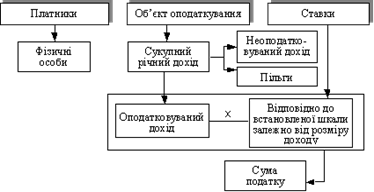

Оподаткування дивідендів, процентного доходу, доходу від зміни вартості капіталу

Дискусійним питанням в контексті зміни структури податків є оподаткування дивідендів, процентного доходу та доходу від зміни вартості капіталу. Взагалі, дивіденди, процентний дохід та капітальні різниці є економічною винагородою від постачання капіталу в економіку, так само як заробітна платня є винагородою від постачання праці та людського капіталу. Цілком логічним було б оподатковувати дивіденди, процентні доходи та капітальні різниці, які отримують домогосподарства, за такими ж ставками, що оподатковується доходи фізичних осіб. З іншого боку, існує ризик значного падіння накопичення заощаджень фінансовим сектором. Наприкінці 2004 року середня відсоткова ставка за строковими депозитами складала близько 11%, тоді як рівень інфляції був 12,3%, що дає негативні реальні ставки.

Оподаткування процентних доходів однозначно погіршить ситуацію. Саме тому потрібно помірно оподатковувати процентні доходи і бажано відкласти впровадження податку до часу, коли інфляція стане контрольованою та низькою. Оподаткування капітальних різниць та дивідендів необхідно гармонізувати з оподаткуванням процентних доходів, щоб фіскальна політика не спотворювала ринковий розподіл капіталу між банківським сектором, фондовим ринком та іншими фінансовими посередниками.

Впровадження податку на нерухомість/будівлі та споруди

Податок на нерухомість/ будівлі та споруди є досить привабливим, оскільки він сприяє ефективному використанню житлових та комерційних приміщень. Цей податок - у тому чи іншому вигляді – є майже у кожній країні світу та визначається як річний відсоток від ринкової вартості власності. Незважаючи на простоту концепції, податок є одним із найскладніших в адмініструванні, так як важко визначити «ринкову вартість» і ще важче визначити та оцінити її на практиці. Попри усі труднощі перехідні країни, зокрема Польща, Естонія, Чехія, Словаччина та Росія, ввели цей податок і вже мають значні надходження з цього джерела. Наприклад, в Росії цей податок приносить близько 9% від усіх надходжень до державного бюджету.

Впровадження податку на нерухомість/будівлі та споруди повинно компенсувати втрати надходжень від зменшення податку на прибуток. Вирішенням проблеми з визначенням ринкової вартості може бути, наприклад, визначення податкового зобов’язання залежно від, наприклад, a) площі споруди/нерухомості, b) розташування в Україні, c) розташування в межах міста. Подібні правила є прозорими і тому їх легко застосовувати для прийняття рішень, вони майже не дають бюрократам свободи діяти на власний розсуд і, що найважливіше, податок тоді можна легко адмініструвати. Податок повинні сплачувати підприємства, установи, організації усіх видів, які мають у власності нерухомість/будівлі та споруди, а також домогосподарства, що володіють нерухомістю - без будь-яких винятків. Податки потрібно обліковувати та сплачувати раз на рік. Щодо домогосподарств, то було б доцільним визначити базу оподаткування як площу наявної нерухомості, що перевищує певний поріг. А власне поріг можна визначити як кількість членів сім'ї, які проживають у будівлі, помноженій на певне число – певний соціальний стандарт житлової площі. Окрім стимулу до ефективного використання власності, визначений таким методом податок на нерухомість має наступні привабливі риси:

• Він відносно простий та прозорий в адмініструванні. Надходження від виконаних комерційних операцій можна прослідкувати лише за документами, а відповідно ними можна легко маніпулювати, тоді як нерухоме майно можна перевірити у будь-який момент

• У короткостроковій перспективі такий податок є фіксованим і найменше спотворює економічні стимули

• Ефективне оподаткування тіньової (неофіційної) діяльності, зменшується стимул до приховування прибутків

• Заохочує перерозподіл фондів від менш ефективного до більш ефективного власника, що є надзвичайно важливим в Україні, зважаючи на непрозорий та часто неефективний розподіл власності в процесі приватизації

• Сприяє кращій оцінці власних активів підприємствами

• Певною мірою може вилучати монопольну ренту

• Забезпечує відносно стабільні надходження до бюджету

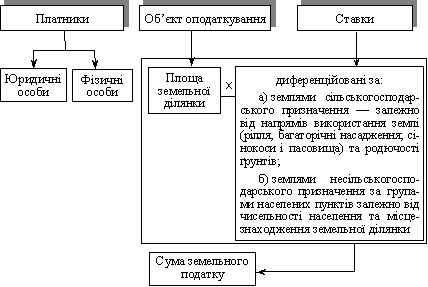

Збільшення податку на землю та плати за використання природних ресурсів

Податок на землю та плату за використання природних ресурсів необхідно збільшити з метою врівноваження оподаткування капіталу та ресурсів по відношенню до оподаткування праці. Багато в чому подібні до податку на нерухомість, вони прості в адмініструванні та відносно менш спотворюючи. Більшість країн також передають повноваження з встановлення та збору цих податків до місцевих адміністрацій, що може сприяти покращенню місцевого управління та, залежно від вибраної політики, сприятиме регіональному різноманіттю.

Збереження спрощеного оподаткування малих підприємств

Спрощена система оподаткування все ще залишається предметом гострих політичних дебатів між Міністерством фінансів, Радою підприємців та декількома парламентськими групами. Міністерство фінансів вважає, що спрощена система оподаткування у тому вигляді, що є зараз, створює можливості для ухилення від сплати податків. Трудові угоди оформляються, як контрактні стосунки, частішають випадки, коли великі підприємства діють як декілька малих підприємств, кожне з яких працює за спрощеною схемою оподаткування. Рада підприємців переконана, що скасування системи є серйозним погіршенням бізнес-клімату для малих підприємців, а намагання Міністерства фінансів встановити більш жорсткі правила спрощеного обліку і оподаткування завдають малим підприємцям шкоди, що більша за переваги, отримані від примусу бізнес-структур, що працюють нечесно, дотримуватися законів.

Податкові стимули (звільнення від сплати податків)

Секторальні пільги. «Ми пропонуємо відмовитися від будь-яких секторальних податкових пільг. Досвід їх використання свідчить, що втрати добробуту від спотворення ринкової конкуренції та низьких надходжень до бюджету значно перевищують здобутки, які отримують виробники в короткостроковому періоді. Окрім того, використання податкових пільг має дуже потужний негативний ефект у довгостроковій перспективі, оскільки такі преференції суттєво уповільнюють структурні реформи в економіці». Підприємства, що користуються пільгами як правило позбавлені стимулів здійснювати реструктуризацію та модернізацію виробництва. Податкові стимули в депресивних регіонах - в Україні донедавна діяли податкові пільги у вільних економічних зонах та на територіях пріоритетного розвитку. Однак такі пільги спрямовувалися в основному на підтримку поточної діяльності підприємств. ВЕЗ та ТПР встановлювалися через лобіювання в парламенті інтересів певних бізнес структур. Водночас ефективна система податкових стимулів може використовуватись як інструмент для розвитку виробництва в депресивних регіонах. Для цього, перша за все, необхідно чітко визначити регіони, які підпадають під категорію депресивних на основі об’єктивних критеріїв (наприклад, рівень безробіття, додана вартість на душу населення). По-друге будь які податкові стимули можуть надаватися виключно для стимулювання інвестицій або створення робочих місць у таких депресивних регіонах. Одним із варіантів таких податкових стимулів може бути пільгова ставка єдиного соціального податку на фонд оплати праці. Запровадження будь - яких пільг для депресивних регіонів на даному етапі є невиправданим, цьому має передувати розробка довгострокової стратегії подолання регіональних відмінностей в рівні розвитку.

ВИСНОВКИ

Податкова система України поєднала в собі принципи двох податкових систем, найбільш характерних для світової практики - європейської й американської. Якщо в американській системі переважає прямий прибутковий принцип оподатковування (оподаткування в момент отримання доходів), в європейській – непряме обкладення обороту у формі податку на додану вартість(оподаткування в момент споживчого витрачання раніше отриманих доходів). Жорсткість української податкової системи визначена еклектичним поєднанням обох зазначених систем з базовою метою - ліквідації дефіцитності бюджету.

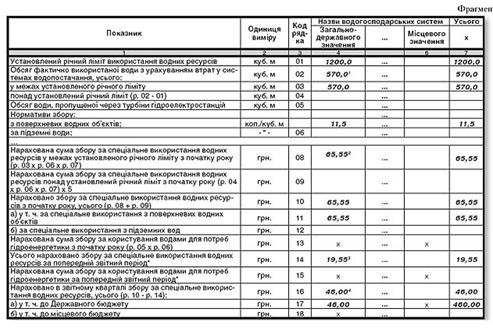

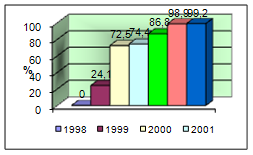

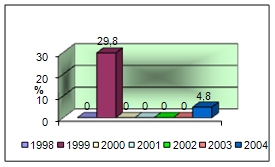

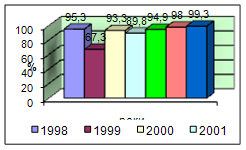

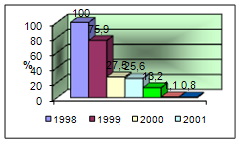

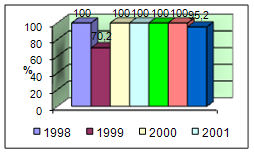

Зміни в податковій структурі України, що відбувалися протягом 1992 -1999 рр., були, якщо не досить істотними, то відчутними. В цілому можна відокремити три періоди 1992 - 1993 рр., 1994 - 1996 рр., і період починаючи з 1996 року. Два перших роки переважання непрямого оподаткування над прямим було очевидним у 1992 році - 54,8% проти 43,8% і в 1993 році - 53,7% проти 45%. У наступні три роки ситуація змінилась у 1994р частка прямих податків сягнула 52,8% (проти 45,2% - непрямих.), у 1995 році відповідно, 55,5% (проти 41,7% - непрямих) і в 1996 році - 52,5% (проти 42,7% - непрямих). З 1996 року, хоча й збереглося переважання прямих податків, воно було вже незначним - 47,3% проти 44,1%. У 1998 році зменшилась питома вага і прямих (46,3%) і непрямих (40,7%) податків за рахунок долі неподаткових надходжень в результаті активізації процесів стратегічної приватизації державної власності.

Дослідження, проведені в курсовій роботі, фіксують висновок, що при формуванні доходів Державного бюджету з 2002 року найбільшу роль відіграють податкові надходження від непрямих податків, у 2004 – 2005 роках різко почала наростати доля прямих доходних податків.

Так сумарна доля основних трьох непрямих податків (податок на додану вартість, акцизний збір та мито) в доходах Державного бюджету України в 2002 – 2005 роках становить:

- 2002 рік – 40,83 %;

- 2003 рік – 38,81 %;

- 2004 рік – 45,82 %;

- 2005 рік – 47,0 %.

Застосування статистичних методів прогнозування з використанням регресійно-кореляційних моделей обробки фактичних групованих статистичних даних , проведено в курсовій роботі, дозволяє з високим ступенем вірогідності зробити наступні прогнози :

а) доля прямих доходних податків в структурі доходів зведеного бюджету України у 2004 -2005 буде нелінійно зростати ;

б) доля непрямих податків в структурі доходів зведеного бюджету України у 2004 – 2005 роках стабілізується з тенденцією до невеликого зростання;

в) структурна доля доходів державного бюджету в % від ВВП з рівня мінімуму – 25 - 26 % у 1999 – 2001 роках буде зростати до рівня 35 % у 2005 році

Як показують результати аналізу показників статистичних рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни.

Для реалізації стимулюючої функції податкової системи, її реформування, з огляду на викладене, має ґрунтуватись на засадах:

- спрощення податкової системи шляхом розумного скорочення кількості податків та перенесення їх на більш прозору та зручну для платника податкову базу, скасування податків (зборів, обов’язкових платежів), витрати на адміністрування яких перевищують доходи від їхнього стягнення;

- звільнення від оподаткування прибутку, який інвестується в межах України;

- обґрунтованого зниження рівня податкового навантаження на суб’єктів оподаткування;

- трансформації механізму «транзитного» ПДВ;

- збереження економічно обґрунтованих пільг для стимулювання обмеженого кола пріоритетних галузей та видів діяльності.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. БЮДЖЕТНИЙ КОДЕКС УКРАЇНИ // від 21 червня 2001 року N 2542 - III (Із змінами і доповненнями, внесеними Законами України станом на 17 червня 2004 року N 1801-IV)

2. Закон України «Про систему оподаткування в Україні» // від 25.06.1991 N 1251-XII (із змінами станом на 5 червня 2003 року N 906-IV)

3. Закон України «Про оподаткування прибутку підприємств» // від 22 травня 1997 року N 283/97-ВР (станом змін від 20 січня 2005 року N 2377-IV)

4. ЗАКОН УКРАЇНИ «Про податок на додану вартість» // від 3 квітня 1997 року N 168/97-ВР ( Із змінами і доповненнями, внесеними Законами України станом на 23 грудня 2004 року N 2287-IV)5. ЗАКОН УКРАЇНИ «Про податок з доходів фізичних осіб» // від 22 травн 2003 року N 889-IV (Із змінами і доповненнями, внесеними Законами України станом від 17 червня 2004 року N 1801-IV (З 1 січня 2005 року д цього Закону будуть внесені зміни згідно із Законом України від 15 червня 2004 року N 1781-IV та від 1 липня 2004 року N 1958-IV))

6. ЗАКОН УКРАЇНИ Про Державний бюджет України на 2005 рік // від 23 грудня 2004 року N 2285-IV (Із змінами і доповненнями, внесеними Законами України ) 7. ЗАКОН УКРАЇНИ «Про Державний бюджет України на 2004 рік» // від 27 листопада 2003 року N 1344-IV (Із змінами і доповненнями, внесеними Законами України станом від 17 червня 2004 року N 1801-IV ) 8. ЗАКОН УКРАЇНИ «Про Державний бюджет України на 2003 рік» // від 2 грудня 2002 року N 380-IV (Із змінами і доповненнями, внесеними Законами України від 11 грудня 2003 року N 1397-IV) 9. ЗАКОН УКРАЇНИ «Про Державний бюджет України на 2002 рік» // від 20 грудня 2001 року N 2905-III10. Буряковский В.В., Кармазин В.Я., Каламбет С.В., Водолазская О.А Налоги. - Днепропетровск, “Пороги”, 1998.

11. Вашків П.Г., Пастер П.І., Сторожук В.П., Ткач Є.І. Статистика підприємництва: Навч. посібник – К.: Слобожанщина, 1999.

12. Двірник В.М. Статистичне вивчення зв’язків соціально-економічних явищ: конспект лекцій. – Дніпропетровськ: ДАУБП, 1999.

13. Двірник В.М. Статистичні індекси в економічних дослідженнях. Дніпропетровськ: ДАУБП, 1998.

14. Задоя А.А., Петруня Ю.Е. Основы экономической теории // Курс лекций, Днепропетровск, НГАУ, 1996.

15. Задоя А.О. Мікроекономіка. Курс лекцій. Київ: “Знання”, 2000.

16. Ефимова М.Р., Ганченко О.И., Петрова Е.В. Практикум по общей теории

статистики: Учебное пособие. – Москва: Финансы и статистика, 2000.

17. Ефимова М.Р., Петрова Е.В., Румянцев В.Н. и др. Общая теория статистики: Учебник. – Москва: Инфра-М, 1998.

18. Концепція реформування податкової системи України (Підготовлено робочою групою Секретаріату Президента України у складі: В.Ланового, І.Акімової, М.Альперовича, Д.Боярчука, І.Голоднюк, Дубровського, М.Катеринчука, С.Кисельова, С.Ковалюка, Ляпіної, О.Пасхавера, М.Полудьоного, О.Рогозинського, А.Федоренка) Київ, вересень, 2005 р.

19. Мельник П. В. Розвиток податкової системи в перехідній економіці / Держ. подат. адміністрація України; Акад. ДПС України. — Ірпінь: Акад. ДПС України,2001.—355 с.

20. Мещерякова О.В. Податкові системи розвитих країн світу” - М, Фонд Правова культура, 1995 р.

21. Міжнародний центр перспективних досліджень.

22. Михасюк І., Залога З., Мельник А., Крупка М. Державне регулювання

економіки, Київ, Ельга-Н, 2000.

23. Мокану Корнелія («Hunton&Williams») Законодавство ЄС про податок на

додану вартість Видавнича редакція Юстініан 2002 –2004

24. Налоговые системы зарубежных стран: Учебник / под ред. В.Г. Князева, Д.Г. Черника – 2-е изд., перераб. и допол. –М.: Закон и право, 1997.

25. Подання Президента України до Верховної Ради – 200 Про внутрішнє та зовнішнє положення України в 2003 році(статистичні таблиці) інформаційна система ЛІГА-ЗАКОН

26. Податковий кодекс України (основні положення доопрацьованого проекту) «Вісник податкової служби України», серпень 2000 р., № 30, с. 31.

27. Пропозиції до концепції податкової реформи.

28. Радіонова І. Макроекономіка та економічна політика : Підручник для студентів економічних спеціальностей ВНЗ – Київ : Таксон, 1996 – 238 с.

29. Савченко Л. А., Цимбалюк А. В., Капіца В. А. та ін. Фінансово-правовий механізм формування дохідної частини бюджетів: Курс лекцій / Держ. подат. адміністрація України; Акад. ДПС України. — Ірпінь: Акад. ДПС України, 2002. — 356 с.

30. Савченко А. Г., Пухтаєвич Г.О, Тітьонко О.М. Макроекономіка. Київ, Либідь, 1999.Похожие работы

... ”. Література: 1. Закон України “Про загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням” від 18. 01. 01 2. Василик О. Д. Податкова система України. Навч. посіб. -К.: ВАТ"Поліграфкнига" 2004 с. 246-247. Загальнообов’язкове державне соціальне страхування в Україні введено з метою покриття витрат ...

... ів, зборів та інших обов`язкових платежів до бюджетів і державних цільових фондів, а також принципи і методи їх стягнення. Принципи побудови податкової системи визначені у ст. 3 Закону України “Про систему оподаткування” від 25.06.1991 №1251-ХІІ зі змінами та доповненнями.: 1. Стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... цих цілей, які переслідує держава, митні збори поділяються на "фіскальні", "протекційні", "антидемпінгові" і "пільгові". В даній курсовій роботі розглядається історія виникнення і формування податкової системи в Україні, її становлення, розвиток, сучасний стан проблеми та недоліки. 1. Історія формування податкової системи України Виникнення податків сягає сивої давнини. В Київській Русі ...

0 комментариев