Навигация

Цели и методы наблюдения за платёжными системами

1.3 Цели и методы наблюдения за платёжными системами

Наблюдение за платёжными системами – сравнительно новое направление в банковской деятельности. Оно возникло в связи с тем, что к платёжным системам во всём мире предъявляются всё большие требования по обеспечению быстрого и надёжного прохождения растущих потоков платежей. В развитых странах суммы платежей, равные показателю валового внутреннего продукта, перемещаются платёжными системами за несколько дней: по данным за 1999 г., в США, Франции, Великобритании, Японии – за 3–5 дней.

Вопросы надёжности платёжных систем выходят за рамки внутренних интересов государств, поскольку в связи с глобализацией и либерализацией финансовых рынков повышается зависимость национальных экономик от мировых финансовых рынков и международных финансовых систем.

Внутригосударственные интересы к функционированию платёжных систем основаны на том, что они должны обеспечивать потребности экономики и денежно – кредитной политики страны. К платёжным системам предъявляются самые высокие требования по эффективному и надёжному осуществлению расчётов по срочным платежам в режиме реального времени. В связи с этим процессом, происходящим в платёжных системах, уделяется всё большее внимание, которое постепенно преобразовалось в такую функцию центральных банков, как наблюдение за платёжными системами.

Термин «наблюдение» в отношении платёжных систем, ввиду своего недавнего появления, ещё не имеет общепринятого определения по причине различных взглядов на цели, методы и область применения наблюдения за платёжными системами.

Международными финансовыми институтами предлагается следующее определение данного термина: Наблюдение за платёжными системами – это задача центрально банка, преимущественно нацеленная на содействие надлежащему функционированию платёжных систем и на защиту финансовой системы от возможных «эффектов домино», которые могут иметь место, когда один или более участников платёжной системы испытывают кредитные проблемы либо проблемы с ликвидностью. Наблюдение за платёжными системами ориентировано на данную систему (то есть систему денежных переводов), а не на индивидуальных участников.

Международными экспертами понятие наблюдение за платёжными системами определяется как сбор данных, характеризующих состояние платёжных систем, их анализ и принятие на этой основе решений. Решения могут иметь как оперативный, так и концептуальный, стратегический характер.

Известно, что в различных платёжных системах может возникать ряд рисков – правовой, кредитный, риск ликвидности, операционный риск. Нарушения в платёжных системах, которые могут произойти в результате реализации перечисленных рисков, могут поставить под угрозу стабильность системы и финансовых рынков. Банком международных расчётов такие платёжные системы определены как системно значимые.

В разных странах по-разному определена роль центральных банков в отношении их национальных платёжных систем.

Наблюдение за платёжными системами, равно как и банковский надзор за кредитными организациями, направлено на обеспечение финансовой стабильности, но есть и различия. Надзор за кредитными организациями, в частности, направлен на защиту интересов вкладчиков и кредиторов, нормативно – правовое регулирование, влечёт за собой детальную проверку каждой кредитной организации.

Целями наблюдения за платёжными системами являются:

Во-первых, достижение их стабильного, плавного и эффективного функционирования;

Во-вторых, выявление на ранних стадиях нарушений в платёжных системах и своевременное их предотвращение.

Достижение этих целей реализуется следующими методами:

– сбор, систематизация и накопление показателей, характеризующее состояние платёжных систем и безналичных расчётов;

– систематический анализ этих показателей как основа для определения ситуаций, складывающихся в платёжных системах и определение тенденций их развития, т.е. мониторинг показателей платёжных систем;

– прямое воздействие на собственную платёжную систему;

– влияние на функционирование частных платёжных систем путём установления правил проведения платежей.

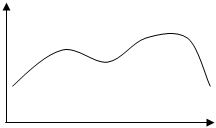

Систематический анализ показателей платёжных систем позволяет выявлять ситуации, когда показатели, характеризующие текущее состояние платёжной системы, на протяжении определённого времени резко отличаются от их общей тенденции развития, что делает возможным своевременно наметить пути предотвращения негативных явлений.

В то же время не маловажно при значительных колебаниях значений отдельных показателей определить допустимые границы минимального и максимального отклонения, т.е. границы нормы, которые бут определять ситуацию как стабильную. Это возможно, поскольку данные отчётности по безналичным платежам являются объективными и оперативными, и в наименьшей степени подвержены искажениям.

1.4 Примеры платёжных систем Украины

Электронные платёжные системы интернета.

Электронные платёжные системы – это технология, позволяющая производить расчёты напрямую между контрагентами. В данном случае отсутствует необходимость перевода денег с одного счета на другой в банке или другой финансовой организации. Плательщику не нужно указывать сведения о себе (при оплате услуг или покупке товара, не требующего доставки, например, PIN – кода). На данный момент расчёты через электронные платёжные системы актуальны в отношении операторов сотовой связи, продавцов PIN – кодов, интернет – провайдеров, телефонных компаний и небольшого числа крупных магазинов, торгующих материальными ценностями.

Web Money Transfer. С помощью этой системы можно:

· Производить расчёты с другими пользователями, оплачивать товары и услуги в сети;

· Обсуждать с партнёрами условия торговых сделок посредством голосового сервиса, видеоконференции, защищённой WM – почты;

· Получать и выдавать займы в титульных знаках (в том числе коллективно);

· Автоматизировать управление бюджетом вашей совместной деятельности или сетевого предприятия;

· Оплачивать услуги мобильных операторов, провайдеров интернет и ТВ, оплачивать подписку на СМИ;

· Создавать собственные цифровые чеки для оплаты товаров и услуг в интернет – магазинах и моментальных расчётов вне сети;

· Производить обмен электронных валют по выгодному курсу;

· Распространять программные продукты и электронные книги в защищённом от копирования формате;

· Производить расчёты по электронной почте, использовать мобильный телефон в качестве кошелька.

Эта учётная система обеспечивает проведение расчётов в реальном времени посредством учётных единиц – титульных знаков Web Money (WM). Управление движением титульных знаков осуществляется пользователями с помощью клиентской программы WM Keeper.

При переводе средств используются однотипные кошельки, обмен различных титульных знаков производится в обменных сервисах.

Владельцем и администратором системы, обеспечивающим ее организационную и технологическую целостность, является компания WM Transfer Ltd., являющаяся разработчиком, владельцем и администратором системы WebMoney Transfer.

Для того чтобы стать участником системы WebMoney Transfer достаточно установить на своем компьютере клиентскую программу WM Keeper и зарегистрироваться в системе, получив при этом WM‑идентификатор и приняв соглашения системы. Процесс регистрации также предусматривает ввод персональных данных и подтверждение их достоверности посредством клиентской программы WM Keeper.

В системе реализована программа WM‑аттестации. Каждый пользователь имеет WM‑аттестат – цифровое свидетельство, составленное на основании предоставленных им персональных данных.

Каждый участник системы имеет определенный бизнес-уровень (BUSINESS LEVEL). BL – это публичная интегральная характеристика уровня деловой активности владельца WM‑идентификатора, вычисляемая на основе данных о продолжительности активного использования WebMoney Transfer; количестве корреспондентов, с которыми у пользователя имелись трансакции; объеме проведенных трансакций, наличии претензий или положительных отзывов в адрес пользователя. Значение BL воможно увидеть в диалоге программы WM Keeper при работе с конкретным контрагентом, а также на страницах сервисов системы.

Яндекс. Деньги. Яндекс. Деньги – электронная платёжная система, реализующая идею электронных денег. Обеспечивает проведение финансовых расчётов между участниками системы (лицами, открывшими счета в системе) в режиме реального времени. Валюта расчётов – российский рубль. Предназначена для обеспечения функционирования систем электронной коммерции. Система предоставляет возможность работать через веб-интерфейс или с использованием программы-кошелька, устанавливаемого на компьютер пользователя (эта возможность доступна только пользователям Windows). Главный офис компании находится в Москве, дополнительный офис в Санкт-Петербурге. Генеральным директором компании является Евгения Завалишина.

В системе используется два типа счета: Яндекс. Кошелек и Интернет. Кошелек. Первый – счёт, доступ к которому осуществляется с помощью web‑интерфейса. Второй – счёт, доступ к которому осуществляется с помощью специальной программы «Интернет. Кошелек». Программа бесплатная, работает под управлением ОС Windows.

Пользователь вносит любым из возможных в системе способов денежные средства на свой счет. В момент оплаты товара или услуги система отсылает на счет магазина электронные деньги со счета пользователя. Получив электронные деньги от пользователя, магазин предъявляет их в процессинговый центр для подтверждения возможности их использования (достоверности). Проверив, что деньги ранее не использовались и являются подлинными, процессинговый центр подтверждает их платежеспособность магазину и высылает «квитанцию» покупателю. Одновременно производится списание средств со счета пользователя в процессинговом центре и их зачисление на счет магазина. Получив подтверждения подлинности и платежности электронных денег, магазин отсылает квитанцию об оплате на кошелек пользователя и производит осуществление услуги или предоставления товара.

Все эти процедуры производятся практически мгновенно и незаметно для пользователя.

С помощью Яндекс. Денег можно делать покупки в интернет-магазинах, оплачивать услуги связи и ЖКХ, делать взносы в благотворительные фонды, рассчитываться за бензин на АЗС. Но не все пользователи системы обращают внимание на то, что нельзя использовать Яндекс. Деньги для какой-либо коммерческой деятельности. Служба безопасности Яндекс. Денег имеет право без объяснения причин и без предупреждения заблокировать кошелек, что часто является неожиданностью для пользователей системы, которым предлагается провести процедуру «идентификации» подтверждающую личность пользователя и включающую письменное объяснение куда и на что они тратят свои Яндекс. Деньги.

PayPal. PayPal (англ. «приятель, помогающий расплатиться») – крупнейшая в мире дебетовая электронная платёжная система. В настоящее время PayPal работает в 190 странах и имеет более 164 миллионов зарегистрированных пользователей. PayPal работает с 18 национальными валютами.

Платежи осуществляются через защищённое соединение после введения e-mail и пароля, указанных после подтверждения аккаунта. В понятие аккаунт входит адрес, по которому будут доставляться покупки. Пользователи PayPal могут переводить деньги друг другу.

Подтверждение аккаунта включает в себя процедуру снятия денег с карты пользователя с указанием кода, который необходимо сообщить PayPal, что подтверждает идентичность владельца карты, имеющего доступ к истории платежей, личности, вводящей пароль и остальные данные в систему Paypal.

Использование системы PayPal осуществляется на бесплатной основе: регистрация в системе бесплатна, за отправление денежных средств комиссия с пользователя не снимается, за исключением привилегированных статусов (Premier и Business). Комиссия взимается с получателя платежа, размер комиссии зависит от местоположения страны пользователя и статуса.

Интернет. Деньги. Украинская платежная система Интернет. Деньги является небанковской системой расчетов. С точки зрения пользователя (продавца или покупателя), система Интернет. Деньги – это совокупность электронных кошельков, каждый из которых представляет собой защищенную клиентскую программу, позволяющую переводить и получать электронную наличность из других кошельков, хранить ее в интернет – банке, выводить из системы на банковские счета или в другие платежные системы. Платежная система Интернет. Деньги основана на технологии PayCash.

Использование платежной системы Интернет. Деньги позволяет:

– оплатить мобильный телефон;

– оплатить доступ в интернет;

– осуществлять покупки в интернет – магазинах;

– воспользоваться расширенными возможностями для азартных людей;

– принимать платежи (взимается комиссия).

2. Анализ функционирования платёжных систем Украины

2.1 Показатели работы системы электронных платежей Национального Банка

За октябрь 2009 года в СЭП обработано 27 295 тысяч начальных платежей и электронных расчетных сообщений на сумму 523 341 млн. гр., из них:

| Название | количество | % |

| 1. Файловый режим | 27097 тыс. | 99,5 |

| 2. Режим реального времени | 16000 тыс. | 0,05 |

| 3. Электронные расчёты и сообщения | 182000 тыс. | 0,65 |

Среднедневной остаток средств на счетах участников СЭП составил 17,23 млрд. грн.

Среднесуточный коэффициент оборота средств по счетам участников системы составил 1,38.

По состоянию на 1 ноября 2009 общее количество участников СЭП составляла 1355 учреждений, из них:

| название | количество |

| 1. Банки Украины | 182 |

| 2. филлиалы банков Украины | 1109 |

| 3. органы государственного казначейства Украины | 28 |

| 4. учреждения НБУ | 36 |

Согласно Положению о деятельности в Украине внутригосударственных и международных платежных систем, утвержденным постановлением Правления Национального банка Украины от 25.09.2007 №348, Департаментом платежных систем осуществляется регистрация договоров юридических лиц Украины, заключенных с платежными организациями международных платежных систем, и согласование правил платежных систем, созданных банками-резидентами.

В ноябре 2009 года Национальным банком Украины зарегистрировано два договора, заключенные банками Украины о членстве или участии в международных платежных системах American Express, «Юнистрим» и три дополнительные соглашения к договорам, заключенных банками Украины об участии в международной платежной системе «Юнистрим».

Всего по состоянию на 01.11.2009 Национальным банком Украины принято решение о соответствии требованиям вышеупомянутого положения документов 30 платежных организаций международных платежных систем, зарегистрировано 379 договоров, заключенных юридическими лицами Украины о членстве или об участии в этих системах, и согласованы правила восьми платежных систем, созданных резидентами.

Похожие работы

... республике зарегистрировано 42 ломбарда, 7 кредитных товариществ и 49 других организаций, осуществляющих отдельные виды банковских операций. Глава II. Анализ действующей системы безналичных расчётов в ОАО Дочерний Банк «Альфа-Банк» в Казахстане 2.1. Структура платежного оборота банка. Республика Казахстан на сегодняшний день является одной из наиболее динамично развивающихся стран СНГ. ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

... сроков позволит ответить на вопрос о готовности Старого Света создать противовес влиянию США: доллар используется в 60 % мировых торговых операций, притом что ВНП США составляет 20 % мирового ВНП. Нестабильность обменных курсов внутри действующей европейской валютной системы приводит к тяжелым последствиям для экономик стран-участниц, которые вынуждены страховаться от обменных рисков. По мнению ...

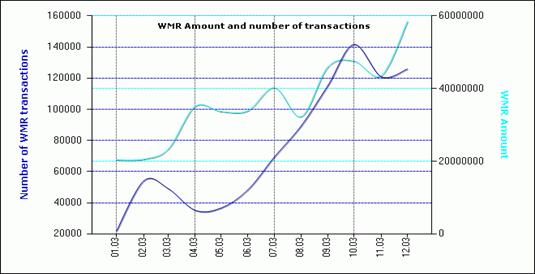

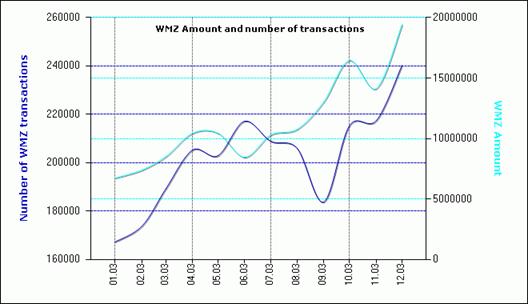

... довольно широк, начиная от совсем обычных платежей и заканчивая возможностью осуществления серьёзных финансов операций не отходя от компьютера. Что касается абсолютных показателей, то для характеристики роли Web-денег в современной экономике можно привести следующие официальные данные WebMoney Transfer по результатам за 2003 год. На графике 1 отображены обороты и количество операций, так ...

0 комментариев