Навигация

Обоснование решений по эффективному управлению денежными потоками

3.4 Обоснование решений по эффективному управлению денежными потоками

Оценив и проанализировав состояние денежных потоков МУП «Центральный рынок», необходимо разработать и обосновать решения по эффективному их использованию.

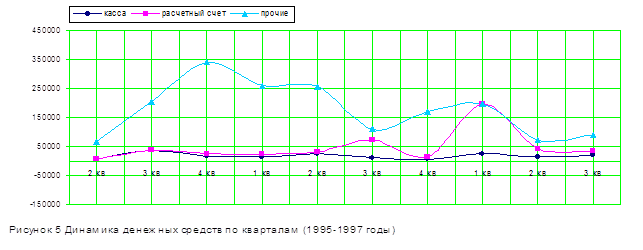

В ходе анализа было выяснено, что в организации нет устойчивого состояния, то есть временами преобладает то дефицит денежных средств, то временно свободные денежные средства. Поэтому для того, чтобы была хотя бы относительная стабильность, а не резкие перепады, попытаемся разработать комплекс мероприятий по эффективному использованию денежных средств.

Основные показатели состояния денежных средств, проанализированные выше, представлены в таблице 7.

Таблица 7. Основные показатели состояния денежных средств

| 1 кв 2007 | 2 кв 2007 | 3 кв 2007 | 4 кв 2007 | 1 кв 2008 | 2 кв 2008 | 3 кв 2008 | 4 кв 2008 | 1 кв 2009 | 2 кв 2009 | |

| ДСо | 259164 | 257748 | 109859 | 171514 | 195795 | 72396 | 89006 | 52193 | 50594 | 41005 |

| ПФЦ | 9,86 | 0,88 | 1,86 | 2,83 | 3,39 | 2,26 | 2,08 | 1,04 | 1,29 | 1,14 |

| Каб. | 0,47 | 0,19 | 0,10 | 0,19 | 0,24 | 0,57 | 0,08 | 0,03 | 0,06 | 0,05 |

| Тоб | 1,48 | 1,6 | 2,61 | 1,6 | 1,94 | 3,66 | 1,96 | 1,21 | 1,97 | 1,99 |

Где: Дсо – денежные средства на конец периода, в сопоставимых ценах тыс. рублей;

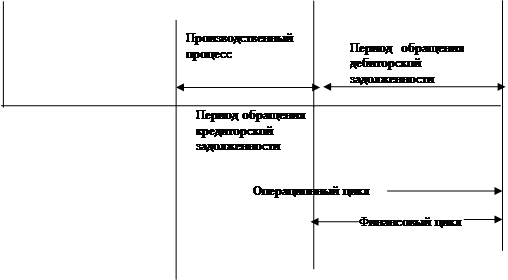

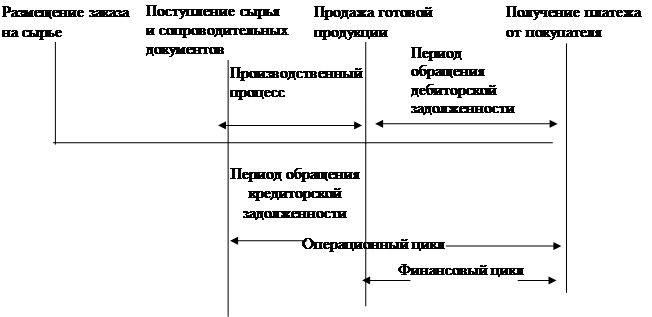

ПФЦ – продолжительность финансового цикла, дни;

Каб – коэффициент абсолютной ликвидности;

Тоб – период оборота, дни;

ЧП – чистая прибыль, тыс. руб.;

ДСт – денежные средства по текущей деятельности, тыс. руб.

В таблице 7 приведены расчетные данные основных показателей состояния денежных средств, а также прогнозные данные на два периода 1 и 2 кварталы 2009 г. По этим данным можно сделать следующие выводы (рекомендации):

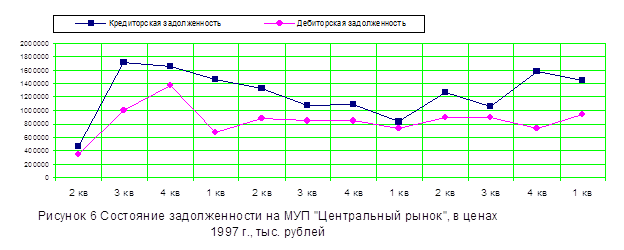

Изменение остатков денежных средств на конец кварталов носит непрямолинейный характер. Такая тенденция похожа на синусоидальный закон изменения. Однако, характерна общая тенденция к уменьшению абсолютных значений остатков денежных средств. В 2008 г. и начале 2009 г. тенденция к снижению приобретает все более отчетливый характер. В свою очередь, такое положение дел влияет на значения коэффициента абсолютной ликвидности, значения которого к концу 2008 г. и по прогнозу в 1–2 кварталах 2009 г. снижаются. Это может негативно сказаться на состоянии ликвидности организации. К тому же, к концу 2008 г. возросло значение кредиторской задолженности. Поэтому необходимо следить за состоянием кредиторской задолженности и размером денежных средств.

Несмотря на уменьшение остатков денежных средств организации на конец анализируемых периодов, в целом финансовое положение предприятия можно признать благоприятным. Дело в том, что сведения об остатках денежных средств берутся по данным бухгалтерского баланса, который составляется на определенную дату и поэтому содержит статичную информацию. Для того, чтобы сделать более полный вывод о состоянии денежных средств обратимся к показателю чистой прибыли и показателю денежных средств, полученных в результате применения косвенного метода анализа денежных потоков.

С начала 2008 г. и, включая прогнозные значения, показатель чистой прибыли имеет тенденцию к возрастанию и довольно стабильно. Размер денежных средств, которыми организация располагала и будет располагать прогнозируется в 2009 г. выше, чем показатель прибыли в связи с расхождениями между получением реальных денег и формированием финансовых результатов.

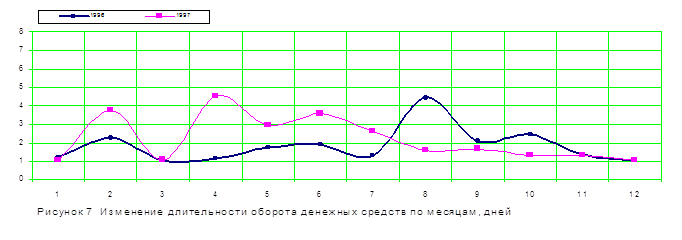

С 4 квартала 2008 г. наметилась тенденция к сокращению продолжительности финансового цикла. Это хорошая тенденция, так как чем меньше ПФЦ, тем быстрее денежные средства обращаются и приносят дополнительную прибыль в процессе реализации продукции и других поступлений денежных средств. Аналогичную тенденцию имеет и показатель длительности оборота денежных средств.

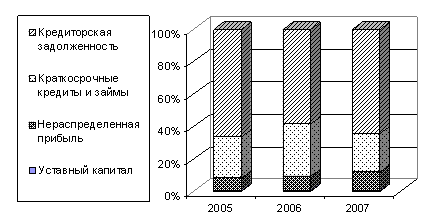

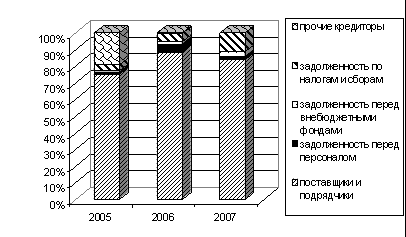

Анализ, приведенный выше показывает, что у организации преобладает кредиторская задолженность над дебиторской (см. рис. 6). Это неплохая тенденция, однако чрезмерное превышение кредиторской задолженности с уменьшением денежных средств на конец периода может негативно сказаться на платежеспособности организации, так как в основном в кредиторской задолженности преобладает краткосрочная.

Таким образом, для исследуемой организации можно предпринять следующие меры по улучшению управления потоками денежных средств:

Немного увеличить коэффициент ликвидности до нормального значения, что обеспечит организации ликвидность.

Постараться сократить сроки погашения дебиторской задолженности, используя частичную предоплату или другие методы воздействия на дебиторов (пени, штрафы, неустойки и др.).

попытаться получить больше прибыли от основной деятельности. Для этого возможно расширить территорию рынка, поставить дополнительные торговые места (разовые сборы составляли в 2007–2009 гг. около 52%), выделить дополнительные места для сдачи в аренду (арендная плата составляла в среднем за тот же период около 45%). Это два самых крупных источника доходов организации.

Направлять свободные денежные средства на финансовую деятельность. Организация практически не занимается финансовой деятельностью, которая при определенных обстоятельствах (наличии квалифицированного персонала, и других) могла бы приносить дополнительную прибыль, которая, заметим налогом не облагается, так как такие доходы облагаются налогом у источника их возникновения.

Основные источники расходования денежных средств – расходы на аренду и содержание помещений, инвентаря и других активов, заработная плата и амортизация собственных основных средств. Заметим что начисление амортизации не сопровождается реальным оттоком денежных средств. Заработная плата практически не подлежит уменьшению. Следовательно нужно попытаться снизить расходы на содержание помещений и других активов.

Таким образом, были проанализированы основные показатели состояния денежных потоков и даны рекомендации для улучшения управления денежными потоками.

Заключение

На основе проведенного исследования управления денежными потоками были получены следующие выводы и рекомендации:

1. Денежные потоки – один из центральных элементов жизнедеятельности любого предприятия. Управление ими является неотъемлемой частью управления всеми финансовыми ресурсами предприятия для обеспечения цели предприятия – получения прибыли.

2. В рыночных условиях управление денежными потоками становится наиболее актуальной проблемой управления всем предприятием, потому что именно здесь сосредоточены основные пути получения положительных финансовых результатов.

3. В данной дипломной работе было рассмотрено понятие денежных потоков, проанализирована их роль в функционировании предприятия, дано теоретическое описание методов исследования денежных потоков, применены методы прогнозирования для описания будущего состояния основных показателей состояния денежных потоков применительно к объекту исследования.

Сделаны основные выводы и разработаны рекомендации для улучшения управления денежными потоками на объекте исследования:

увеличить коэффициент ликвидности до нормального значения;

сократить сроки погашения дебиторской задолженности;

попытаться получить больше прибыли от основной деятельности;

направлять свободные денежные средства на финансовую деятельность;

попытаться снизить расходы на содержание помещений и других активов.

Список используемой литературы

1. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация: Пер. с англ./ Научн. ред. перевода чл. – корр. РАН И.И. Елисеев. – М.: Финансы и статистика, 2007. – 624 с.

2. Ван Хорн Дж.К. Основы управления финансами: Пер. с англ. – М.: Финансы и статистика, 2008. – 800 с.

3. Гриценко Г.А. Кризис на мировом финансовом рынке и его влияние на денежный рынок России // Банковское дело. – 2009. – №3. – с. 22–24.

4. Дэниэл Гарнер, и др. ПОСОБИЯ ЭРНСТ ЭНД ЯНГ. Привлечение капитала/ Пер. с англ. – М.: «Джон Уайли энд Санз», 2007. – 464 с.

5. Ефимова О.В. Финансовый анализ. – М.: Бух. учет, 2009. – 208 с.

6. Камаев В.Д. и коллектив авторов. Учебник по основам экономической теории (экономика). – М.: «ВЛАДОС», 2009. – 384 с.: ил.

7. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2010. – 432 с.

8. Малиевский Д. Российский рынок ценных бумаг в конце 2009 года: последствия кризиса // Рынок ценных бумаг. – №2. – с. 5–8.

9. Моляков Д.С., Докучаев М.В., Большаков С.В. Актуальные проблемы финансов предприятий // Финансы. – 2010. – №4. – с. 3–7.

10. Новодворский В.Д., Метелкин Е.А. Об «Отчете о движении денежных средств» // Бух. учет. – 2009. – №8. – с. 39–46.

11. Общая теория денег и кредита: Учебник/ Под. ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 2007. – 304 с.

12. Овсийчук М.Ф. Управление денежными средствами предприятия // Аудитор. – 2010. – №5. – с. 37–42.

13. Овсийчук М.Ф. Управление активами и методика финансирования // Аудитор. – 2010. – №4. – с. 34–38.

Похожие работы

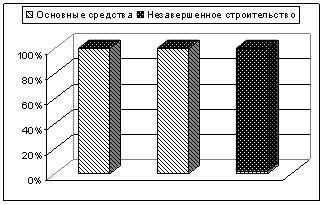

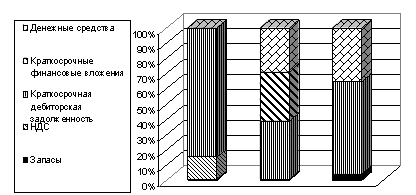

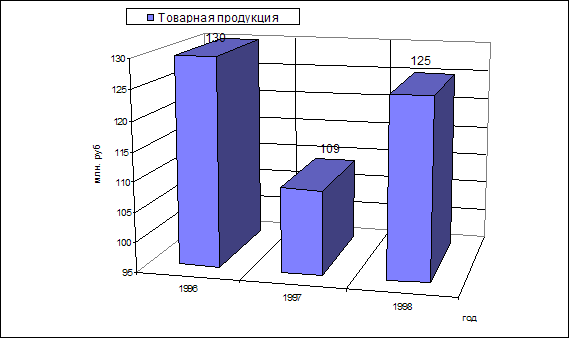

... л.сил. по сравнению с данными прошлого года. Глава 3. Управление денежными потоками в Гагаринском Райпо 3.1 Анализ управления денежными потоками на предприятии Гагаринское Райпо Проведем анализ финансового состояния предприятия в 2007–2009 гг. на основе данных его бухгалтерской отчетности. В таблице 1 представлен агрегированный баланс предприятия за 2007–2009 гг. Таблица 3.1.1. ...

... нехватку или излишек средств еще до их возникновения и даст возможность скорректировать предпринимаемые действия. 3 РАЗРАБОТКА И ОБОСНОВАНИЕ РЕШЕНИЙ ПО ЭФФЕКТИВНОМУ УПРАВЛЕНИЮ ДЕНЕЖНЫМИ ПОТОКАМИ ОАО "КУРСКХИМВОЛОКНО" 3.1 Производственно-экономическая характеристика ОАО "Курскхимволокно" Исследуемое предприятие - Открытое Акционерное Общество "Курскхимволокно" создано путем ...

... прямой доход (прочие разновидности денежных активов). Составным элементом управления потоком денежных средств является соответствующее планирование. Поэтому проведем анализ и оценку процесса управления денежными потоками на примере предприятия ООО «Конди», для выявления резервов и разработки рекомендаций по повышению эффективности управления денежными потоками. 2. Анализ и оценка движения ...

... также снижается. По сравнению с 2005 годом в 2006 году произошло снижение на 5,72%. Аналогичная ситуация происходила и с суммой остатков денежных средств. 4. СОВЕРШЕНСТВОВАНИЕ МЕТОДОВ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ Активные формы управления денежными потоками дают возможность предприятию получать дополнительную прибыль, генерируя непосредственно его денежными активами. Речь идет в первую ...

0 комментариев