Навигация

Анализ структуры баланса ЗАО «Заря»

3.1 Анализ структуры баланса ЗАО «Заря»

Реальное финансовое состояние ЗАО «Заря» наиболее ярко отражает структура его баланса.

Основанием для признания ЗАО «Заря» неплатежеспособным служит неудовлетворительная структура его баланса, то есть такое состояние имущества и обязательств организации, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами из-за недостаточной ликвидности имущества. При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать её.

Для рассмотрения баланса и определения его состояния необходимо проанализировать структуру его актива и пассива. При проведении данного анализа активы организации и их структура оцениваются как с точки зрения их участия в производстве, так и с позиции их ликвидности. В процессе анализа определяют удельный вес различных активов в общей сумме имущества организации (валюте баланса), затем проводят детальный анализ оборотных и внеоборотных активов. Наибольший удельный вес в структуре актива баланса (табл. 6) занимают внеоборотные активы (на конец года – 70,65%). По сравнению с началом года произошло значительное сокращение как валюты баланса в целом на 10,40% (947 тыс. руб.), так и по отдельным его статьям. Внеоборотные активы сократились на 19,58% (1403 тыс. руб.) по причине списания в отчетном году основных средств. Оборотные средства в структуре баланса увеличились на 23,54% (456 тыс. руб.) за счет увеличения запасов и затрат на 41,40% (619 тыс. руб.) и сокращения дебиторской задолженности на 34,30% (118 тыс. руб.) по причине её погашения внешними должниками.

Таблица 6 Состав и структура актива баланса

| Актив баланса | На начало года | На конец года | Отклонение тыс. руб. | Темп роста % | ||

| тыс. руб., | % | тыс. руб., | % | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Иммобилизованные средства (внеоборотные активы) | ||||||

| Нематериальные активы | - | - | - | - | - | - |

| Основные средства | 7166 | 78,71 | 5763 | 70,65 | -1403 | 80,42 |

| Незавершенное производство (строительство) | - | - | - | - | - | - |

| Долгосрочные финансовые вложения | - | - | - | - | - | - |

| Прочие внеоборотные активы | - | - | - | - | - | - |

| Итого | 7166 | 78,71 | 5763 | 70.65 | -1403 | 80,42 |

| Мобильные средства (оборотные активы) | ||||||

| Запасы и затраты | 1495 | 16,42 | 2114 | 25,92 | 619 | 141.40 |

| Налог на добавленную стоимость по приобретенным ценностям | 40 | 0,44 | 40 | 0,49 | - | 100 |

| Дебиторская задолженность | 344 | 3,78 | 226 | 2,77 | -118 | 65,70 |

| Краткосрочные финансовые вложения | - | - | - | - | - | - |

| Денежные средства | 59 | 0,65 | 14 | -,17 | -45 | 23,73 |

| Прочие оборотные активы | - | - | - | - | - | - |

| Итого | 1938 | 21,29 | 2394 | 29,35 | 456 | 123,54 |

| Всего активов | 9104 | 100 | 8157 | 100 | -947 | 89,60 |

Особое внимание при изучении баланса следует уделять движению источников заемных средств (долгосрочных и краткосрочных кредитов и займов, кредиторской задолженности).

Поэтому далее необходимо рассмотреть состав и структуру пассива баланса ЗАО «Заря» (табл. 7).

Таблица 7 Состав и структура пассива баланса

| Пассив баланса | На начало года | На конец года | Отклонение тыс. руб. | Темп роста % | ||

| тыс. руб. | % | тыс. руб. | % | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Капитал и резервы (собственный капитал) | ||||||

| Уставный капитал | 2447 | 26,88 | 2447 | 29,99 | 0 | 100 |

| Добавочный капитал | 9865 | 108.36 | 9778 | 119,87 | -87 | 99,12 |

| Резервный капитал | - | - | - | - | - | - |

| Фонды накопления | - | - | - | - | - | - |

| Нераспределенная прибыль прошлых лет | - | - | - | - | - | - |

| Непокрытый убыток прошлых лет | -7552 | -82,95 | -8344 | -102,29 | -792 | 110,4 |

| Итого | 4760 | 52,28 | 3881 | 47,58 | -879 | 81,53 |

| Заемные средства | ||||||

| Долгосрочные займы и кредиты | 2545 | 27,95 | 2489 | 30,51 | -56 | 97,79 |

| Краткосрочные займы и кредиты | 290 | 3,19 | 290 | 3,56 | 0 | 100 |

| Кредиторская задолженность | 1509 | 16,58 | 1497 | 18,35 | -12 | 99,20 |

| Итого | 4344 | 47,72 | 4276 | 52,42 | -68 | 98,43 |

| Всего пассивов | 9104 | 100 | 8157 | 100 | -947 | 89,60 |

Наибольший удельный вес в структуре пассива баланса занимают заемные средства (на конец года – 52,42%). По сравнению с началом года произошло резкое сокращение собственного капитала ЗАО «Заря» на 4,70% в структуре пассива за счет сокращения его суммы на 18,47% (879 тыс. руб.). Удельный вес заемных средств увеличился за счет возрастания доли долгосрочных займов и кредитов на 0,37%, кредиторской задолженности на 1,77%. Это привело к сокращению суммы заемных средств на 1,57% (68 тыс. руб.)

Для определения неудовлетворительности структуры баланса необходимо провести анализ его ликвидности (табл. 8). Данный анализ заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания, с обязательствами по пассиву, расположенными в порядке возрастания сроков погашения. Баланс считается ликвидным при условии соотношения групп активов и обязательств: А1≥П1,А2 ≥П2, А3 ≥П3, А4 ≤П4. Невыполнение одного из первых трех неравенств свидетельствует о нарушении ликвидности баланса.

Таблица 8 Анализ ликвидности баланса

| Актив | На начало года, тыс. руб. | На конец года, тыс. руб. | Пассив | На начало года, тыс. руб. | На конец года, тыс. руб. | Платежный излишек (недостаток) | |

| На начало года | На конец года | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Наиболее ликвидные активы, А1 | 59 | 14 | Наиболее срочные пассивы, П1 | 1509 | 1497 | -1450 | -1483 |

| Быстро реализуемые активы, А2 | 344 | 226 | Краткосрочные пассивы, П2 | 290 | 290 | 54 | -64 |

| Медленно реализуемые активы, А3 | 1535 | 2154 | Долгосрочные пассивы, П3 | 2545 | 2489 | -1010 | -335 |

| Трудно реализуемые активы, А4 | 7166 | 5763 | Постоянные пассивы, П4 | 4760 | 3881 | 2406 | 1882 |

| Баланс | 9104 | 8157 | Баланс | 9104 | 8157 | х | х |

В 2005 году баланс ЗАО «Заря» неликвиден, о чем свидетельствует нарушение вышеуказанного условия. Так А1 < П1, А2 < П2, А3 < П3, А4 > П4. Также следует отметить, что недостаток наиболее ликвидных и быстро ликвидных активов привел к снижению возможности покрытия за их счет наиболее срочных и краткосрочных обязательств на 2,97% и 40,69% соответственно. За счет медленно реализуемых активов может быть покрыто на конец отчетного года на 26,23% больше долгосрочных обязательств, чем на начало года. Это стало возможным в результате сокращения недостатка этих активов на 66,83% (675 тыс. руб.) за счет увеличения запасов сырья и материалов.

В процессе оценки структуры баланса рассчитывают также коэффициенты ликвидности (табл. 9 и табл. 10).

Таблица 9 Расчет коэффициентов ликвидности

| Показатель | На начало года | На конец года | Изменение (+,-) |

| 1 | 2 | 3 | 4 |

| 1. Денежные средства, тыс. руб. | 59 | 14 | -45 |

| 2. Краткосрочные финансовые вложения, тыс. руб. | - | - | - |

| 3. Итого денежных средств и краткосрочных вложений, тыс. руб. | 59 | 14 | -45 |

| 4. Дебиторская задолженность, тыс. руб. | 344 | 226 | -118 |

| 5. Прочие оборотные активы, тыс. руб. | - | - | - |

| 6. Итого дебиторской задолженности и прочих активов, тыс. руб. | 344 | 226 | -118 |

| 7. Итого денежных средств, финансовых вложений и дебиторской задолженности, тыс.руб. | 403 | 240 | -163 |

| 8. Запасы и затраты (без расходов будущих периодов), тыс. руб. | 1491 | 2114 | 623 |

| 9. Итого оборотных средств, тыс. руб. | 1938 | 2394 | 456 |

| 10. Текущие обязательства, тыс. руб. | 290 | 290 | 0 |

Таблица 10 Анализ коэффициентов ликвидности

| Коэффициенты | Интервал оптимальных значений | На начало года | На конец года | Изменение (+, -) |

| 1 | 2 | 3 | 4 | 5 |

| 1.Покрытия (стр. 9:стр. 10) | ≥1-2 | 6,68 | 8,26 | 1,92 |

| 2.Критической ликвидности (стр. 7:стр. 10) | ≥1 | 1,39 | 0,83 | -0,56 |

| 3. Абсолютной ликвидности (стр. 3: стр. 10) | ≥0,2 – 0,5 | 0,20 | 0,05 | -0,15 |

На конец 2005 года коэффициент покрытия (текущей ликвидности) увеличился на 23,65% по сравнению с его началом. Этот показатель превышает норму более, чем в 3 раза, что свидетельствует о нерациональном вложении своих средств и неэффективном их использовании в ЗАО «Заря». Коэффициент критической ликвидности на конец отчетного года сократился на 40,29%, что указывает на снижение у ЗАО «Заря» возможности обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов и о низком уровне работы с дебиторами. На конец 2005 года коэффициент абсолютной ликвидности по сравнению с началом года сократился на 75%, что указывает на снижение платежеспособности ЗАО «Заря».

Анализ финансовой состоятельности организации позволяет сделать вывод, что структура баланса ЗАО «Заря» за 2005 год является неудовлетворительной, следовательно, организация может быть признана неплатежеспособной.

Для оценки финансового состояния ЗАО «Заря», степени зависимости его от кредиторов и инвесторов, а также уровня его неплатежеспособности необходим анализ финансовой устойчивости, который включает в себя расчет ряда абсолютных и относительных показателей по данным бухгалтерского баланса.

Проанализируем финансовую устойчивость ЗАО «Заря» (табл. 11).

Таблица 11 Анализ финансовой устойчивости организации

| Показатель | На начало года, тыс. руб. | На конец года, тыс. руб. | Абсолютное отклонение, тыс. руб. | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 |

| 1. Источники собственных средств | 4760 | 3881 | -879 | 81,53 |

| 2. Внеоборотные активы | 7166 | 5763 | -1403 | 80,42 |

| 3. Собственные оборотные средства | -2406 | -1882 | 524 | 78,22 |

| 4. Долгосрочные кредиты и заемные средства | 186 | 130 | -56 | 69,89 |

| 5. Наличие собственных оборотных средств и долгосрочные заёмные источники для формирования запасов и затрат | -2220 | -1752 | 468 | 78,92 |

| 6. Краткосрочные кредиты и займы | 290 | 290 | 0 | 0 |

| 7. Общая величина основных источников формирования запасов и затрат (стр. 5 +стр.6) | -1930 | -1462 | 468 | 75,75 |

| 8. Величина запасов и затрат | 1495 | 2114 | 619 | 141,40 |

| 9. Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (стр. 3 - стр. 8) | -3901 | -3996 | -95 | 102,44 |

| 10. Излишек (недостаток) собственных оборотных средств и долгосрочных заёмных средств для формирования запасов и затрат (стр. 5 – стр.8) | -3715 | -3866 | -151 | 104,06 |

| 11. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (стр. 7 –стр.8) | -3425 | -3576 | -151 | 104,41 |

На конец отчетного года недостаток собственных оборотных средств для формирования запасов и затрат увеличился на 2,44% (95 тыс. руб.), недостаток оборотных средств и долгосрочных заемных средств увеличился на 4,06% (151 тыс. руб.), а недостаток общей величины основных источников формирования запасов и затрат увеличился на 4,41% (151 тыс. руб.). Изменения этих показателей были вызваны сокращением собственных средств на 18,47%, внеоборотных активов на 19,58%, собственных оборотных средств на 21,78%, долгосрочных кредитов и займов на 30,11%, увеличением величины запасов и затрат на 41,40%.

Для оценки финансовой устойчивости проанализируем её относительные коэффициенты (табл.12 и табл. 13).

Таблица 12 Расчет коэффициентов финансовой устойчивости

| Показатель | На начало года | На конец года | Абсолютные изменения, (+, -) | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 |

| 1. Имущество организации, тыс. руб. | 9104 | 8157 | -947 | 89,60 |

| 2. Источники собственных средств (капитал и резервы), тыс. руб. | 4760 | 3881 | -879 | 81,53 |

| 3. Краткосрочные пассивы, тыс. руб. | 290 | 290 | 0 | 0 |

| 4. Долгосрочные пассивы, тыс. руб. | 2545 | 2489 | -56 | 97,79 |

| 5. Итого заемных средств | 2835 | 2779 | -56 | 98,02 |

| 6. Внеоборотные активы, тыс. руб. | 7166 | 5763 | -1403 | 80,42 |

| 7. Оборотные активы, тыс. руб. | 1938 | 2394 | 456 | 123,53 |

| 8. Запасы и затраты, тыс. руб. | 1495 | 2114 | 619 | 141,40 |

| 9. Собственные оборотные средства, тыс. руб. | -2406 | -1882 | 524 | 78,22 |

Таблица 13 Анализ коэффициентов финансовой устойчивости

| Коэффициенты | Интервал оптимальных значений | На начало года | На конец года | Абсолютные изменения (+,-) | Темп роста % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Автономии (стр.2: стр.1) | >0,5 | 0,52 | 0,47 | -0,05 | 90,38 |

| 2. 2.Соотношения З заемных и С собственных средств (с (стр.5: стр.2) | <0,7 | 0,60 | 0,72 | 0,12 | 120 |

| 3.Обеспеченности собственными средствами (стр.9: стр.7) | ≥0,1 | -1.24 | -0,79 | 0,45 | 63,71 |

| 4. 4.Маневренности (с (стр.9: стр.2) | ≥0,2 – 0,5 | -0,51 | -0,48 | 0,03 | 94.12 |

| 5. Соотношения мобильных и иммобилизованных средств (стр.7: стр.6) | - | 0,27 | 0,42 | 0,15 | 155,5 |

| 6. Имущества производственного назначения (/стр.6+стр.8/: стр.1) | ≥0,5 | 0,95 | 0,97 | 0,02 | 102,1 |

| 7. Прогноза банкротства (/стр.7 –стр.3/: стр.1) | - | 0,18 | 0,26 | 0,08 | 144,4 |

На конец отчетного года коэффициент автономии сократился на 9,62%, а коэффициент соотношения заемных и собственных средств увеличился на 20%, что означает усиление зависимости ЗАО «Заря» от внешних источников средств и потерю финансовой устойчивости (автономии). Сокращение коэффициента обеспеченности собственными средствами на 36,29% и коэффициента маневренности на 5,88% свидетельствует об отсутствии у организации возможности для проведения независимой финансовой политики и способности пополнять оборотные средства за счет собственных источников в связи с недостатком последних. Увеличение на конец 2005 года коэффициента соотношения мобильных и иммобилизованных средств на 55,56% указывает на увеличение суммы средств, вкладываемых в оборотные активы. Также в отчетном году доля имущества производственного назначения в общей стоимости средств организации возросла, о чем свидетельствует увеличение коэффициента данного имущества на 2,11%. Коэффициент прогноза банкротства показывает долю чистых активов в стоимости всех средств организации. Его увеличение на 44,44% на конец отчетного года свидетельствует о том, что ЗАО «Заря» испытывает финансовые затруднения.

Проанализировав ситуацию с финансовой устойчивостью организации, можно сделать вывод, что ЗАО «Заря» является финансово зависимой от внешних источников средств: кредиторов и дебиторов. Поэтому далее рассмотрим и проанализируем размер и структуру дебиторской и кредиторской задолженности (табл. 14).

В 2005 году наибольший удельный вес в структуре дебиторской задолженности занимают долги покупателей и заказчиков (99,12%), что на 3,77% больше чем в 2004 году. В отчетном году произошло сокращение суммы всей дебиторской задолженности на 34,31% (118 тыс. руб.) по сравнению с предыдущим годом.

Наибольший удельный вес в структуре кредиторской задолженности в 2005 году занимают долги ЗАО «Заря» прочим кредиторам (банками, другими организациями за оказание дополнительных услуг) – 58,21%, что на 0,37% меньше, чем в 2004 году. Также в отчетном году произошло сокращение всей суммы кредиторской задолженности на 1,57% (68 тыс. руб.), на что повлияло сокращение задолженности перед другими организациями и предприятиями на 0,83% (1 тыс. руб.) и сокращение задолженности перед прочими кредиторами на 2,20%.

Следует отметить, что в отчетном году по сравнению с предыдущим годом произошло резкое возрастание задолженности ЗАО «Заря» перед поставщиками за корма, ГСМ, электроэнергию и другие материалы на 93,06%, перед бюджетом на 307,25%.

Таблица 14 Размер и структура дебиторской и кредиторской задолженности

| Показатель | Наличие задолженности, тыс. руб. | Структура задолженности в % к итогу | 2005 г. в % к 2004 г. | ||

| 2004 г. | 2005 г. | 2004 г. | 2005 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Дебиторская задолженность | |||||

| Покупатели и заказчики | 328 | 224 | 95,35 | 99,12 | 68,29 |

| Векселя к получению | - | - | - | - | - |

| Задолженность дочерних и зависимых обществ | - | - | - | - | - |

| Авансы выданные | - | - | - | - | - |

| Прочие дебиторы | 16 | 2 | 4,65 | 0,88 | 12,50 |

| Итого | 344 | 226 | 100 | 100 | 65,69 |

| Кредиторская задолженность | |||||

| Поставщики и подрядчики в том числе за корма перед строительными организациями | 1066 72 120 | 1070 139 119 | 24,54 1,66 2,76 | 25,02 3,25 2,78 | 100,38 193,06 99,17 |

| Векселя к уплате | - | - | - | - | - |

| Задолженность перед государственными внебюджетными фондами | 664 | 436 | 15,29 | 10,20 | 65,66 |

| Задолженность перед бюджетом | 69 | 281 | 1,59 | 6,57 | 407,25 |

| Прочие кредиторы | 2545 | 2489 | 58,58 | 58,21 | 97,80 |

| Итого | 4344 | 4276 | 100 | 100 | 98,43 |

Проведя анализ актива и пассива баланса, его ликвидности и финансовой устойчивости ЗАО «Заря» можно утверждать, что структура баланса неудовлетворительная, и так как коэффициент обеспеченности собственными оборотными средствами менее 0,1, то ЗАО «Заря» может быть признана неплатежеспособной, а впоследствии несостоятельной, то есть банкротом.

Похожие работы

... , морального вреда, имеет обязательства по выплате вознаграждения по авторским договорам, а также учредителей (участников) должника по обязательствам, вытекающим из такого участия. 1.2 Процедура банкротства предприятия Согласно пункту 2 статьи 3 Закона о несостоятельности юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить ...

... несостоятельных предприятий агарного сектора с целью повышения эффективности и конкурентоспособности сельскохозяйственного производства. 2.3. Государственное регулирование несостоятельности (банкротства) на предприятиях агропромышленного комплекса Существующая тенденция к нарастанию кредиторской задолженности сельскохозяйственных товаропроизводителей свидетельствует о неэффективности ...

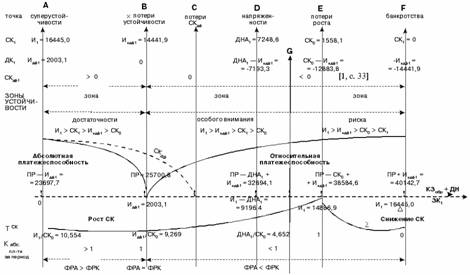

... , то они должны быть детализированы по отраслям и подотраслям, а их разработка может быть выполнена после накопления определенных статистических данных. Одной из стадий банкротства предприятия является финансовая неустойчивость. На этой стадии начинаются трудности с наличными средствами, проявляются некоторые ранние признаки банкротства, резкие изменения в структуре баланса в любом направлении. ...

... нуждаются в привлечении заемных средств, об этом свидетельствуют коэффициенты обеспеченности запасов собственными источниками формирования. Применив модель Альтмана для подсчета уровня угрозы банкротства на предприятии ЗАО «Дальмебель» получили следующее: Коэффициент Альтмана Z за 2008 год по сравнению с 2007 годом снизился на 0,04 (2,8 – 2,76). Снижение коэффициента сопровождается увеличением ...

0 комментариев