Навигация

Динаміка формування зовнішньої заборгованості України

3.1. Динаміка формування зовнішньої заборгованості України

Інтенсивне залучення іноземних кредитів під гарантії уряду у різноманітних формах і на різних умовах закономірно веде до утворення зовнішнього державного боргу.

Аналізуючи проблему зовнішнього боргу України, доцільно зупинитися на наступних аспектах проблеми: а) причини, що викликають зростання державного боргу країни; б) розміри зовнішнього державного боргу та його динаміка; в) можливі соціально-економічні наслідки, до яких призведе зростання зовнішнього державного боргу в Україні; г) заходи, що їх було б доцільно вжити для того, щоб загальмувати зростання зовнішнього державного боргу в Україні, а ще краще – припинити його зростання.

Варто зауважити, що в даній роботі буде робитися аналіз структури й динаміки переважно тієї частини зовнішнього боргу України, яка створилася внаслідок розвитку співробітництва уряду з міжнародними фінансовими організаціями та приватними кредиторами, що здійснюють кредитні операції під гарантії уряду.

Характер фінансової допомоги міжнародних фінансових організацій (МФО) і зокрема Міжнародного валютного фонду визначається загальною стратегією діяльності цих організацій, суть якої полягає в формуванні і зміцненні засад ринкової економіки та її домінанти – інституту приватної власності.

У 2000 році зовнішній державний борг України становив 10,2 млрд. дол. США. В структурі зовнішнього боргу борг міжнародним фінансовим організаціям склав 44,4%, борг іноземним країнам, в тому числі за позиками, наданими під гарантії уряду, – 31,3%, заборгованість за позиками, наданими іноземними комерційними банками – 1,5%, заборгованість по облігаціям державної зовнішньої позики – 22,8 %.

Проводячи аналіз структури зовнішнього боргу, потрібно відмітити, що кредити змінилися у бік західних кредиторів (див. Табл. 3.1).

Так, якщо на 1.01.1994 року заборгованість країнам СНД складала 75,4% усього зовнішнього боргу, то вже на початок 1997 року – 34,9; 1998 року – 27,2 і на початок 1999 року – 20,5%. Це дає підстави зробити висновок про позитивні тенденції зменшення росту боргу, зокрема за поставки енергоносіїв з Росії і Тукменістану. Зовнішній державний борг зростає в основному за рахунок кредитів, які надають міжнародні фінансові організації. Так, в структурі зовнішнього боргу на початок вересня 2000 року 20,2 % займає борг Міжнародному валютному фонду (МВФ), 20,1 % – Світовому банку (СБ), 3,0% – Європейському співтовариству (ЄС), 1,1% – Європейському банку реконструкції та розвитку (ЄБРР).

Таблиця 3.1

Динаміка та структура зовнішнього державного боргу України у 1993-2000 рр.

(млрд. дол. США)

| 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | |

| Зовнішній борг – всього | 0,396 | 3,624 | 4,828 | 8,217 | 8,839 | 9,555 | 11,47 | 10,158 |

| 1. Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку | 0,000 | 0,000 | 0,477 | 2,211 | 3,444 | 4,022 | 4,806 | 4,508 |

| Світовий банк | 0,000 | 0,000 | 0,101 | 0,503 | 0,905 | 1,212 | 1,586 | 2,040 |

| Європейське Співтовариство | 0,000 | 0,000 | 0,000 | 0,110 | 0,241 | 0,352 | 0,333 | 0,306 |

| Європейський банк реконструкції та розвитку | 0,000 | 0,000 | 0,005 | 0,033 | 0,035 | 0,066 | 0,097 | 0,114 |

| Міжнародний валютний фонд | 0,000 | 0,000 | 0,371 | 1,565 | 2,263 | 2,392 | 2,790 | 2,048 |

| 2. Заборгованість за позиками, наданими іноземними державами, в тому числі за позиками, наданими під гарантії Кабінету Міністрів України | 0,396 | 3,624 | 4,351 | 4,806 | 4,275 | 3,854 | 3,744 | 3,183 |

| Росія | 0,000 | 2,704 | 2,704 | 3,060 | 2,381 | 2,001 | 1,896 | 1,974 |

| Туркменистан | 0,000 | 0,000 | 0,713 | 0,708 | 0,704 | 0,599 | 0,458 | 0,282 |

| Молдова | 0,000 | 0,028 | 0,028 | 0,019 | 0,000 | 0,000 | 0,000 | 0,000 |

| Казахстан | 0,000 | 0,001 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 |

| Японія | 0,000 | 0,000 | 0,000 | 0,000 | 0,182 | 0,150 | 0,144 | 0,179 |

| Кредитні лінії | 0,396 | 0,891 | 0,906 | 0,745 | 0,860 | 1,013 | 1,046 | 0,748 |

| Інші кредити | 0,000 | 0,000 | 0,000 | 0,274 | 0,148 | 0,091 | 0,200 | 0,000 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,559 | 1,767 | 0,149 |

| Фідуціарні позики | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,559 | 1,767 | 0,149 |

| 4. Зовнішня заборгованість, не віднесена до інших категорій | 0,000 | 0,000 | 0,000 | 1,200 | 1,120 | 1,120 | 1,155 | 2,318 |

| Облігації державної зовнішньої позики 1995 року (РАТ “Газпром”) | 0,000 | 0,000 | 0,000 | 1,200 | 1,120 | 1,120 | 1,155 | 0,179 |

Джерело: За даними Міністерства фінансів України

З початку 1998 року державний зовнішній борг збільшився на 1,9 млрд. доларів, за рахунок залучення позик для фінансування дефіциту державного бюджету із зовнішніх джерел та за рахунок надання гарантій за експортними кредитними лініями.

За характером утворення та управління державний зовнішній борг України можна розділити на три етапи. Перший етап охоплює період 1992 – 1994 років. В 1992 році на підставі постанови Президії Верховної Ради України від 15 липня уряд почав залучати кредити під державні гарантії. За цей час під державні гарантії було залучено близько одного мільярда доларів, з яких лише 104,9 млн. було погашено в першому періоді. На протязі 1993 року державний зовнішній борг становив 3,624 млрд. доларів США, в тому числі борг зріс на 2,7 млрд. доларів – за рахунок врегулювання заборгованості перед Російською Федерацією.

Другий етап розпочався з кінця 1994 року і тривав по 1996 рік. У 1995 році відбулося значне зростання державного зовнішнього боргу порівняно з 1994 роком на 70%, з яких 46 % пов’язано з початком освоєння ресурсів міжнародних фінансових організацій, а 24% припадає на зростання боргу перед країнами СНД.

З метою врегулювання прострочених боргових зобов’язань України перед Російською Федерацією 20 березня 1995 року було укладено Міжурядову угоду про реструктуризацію заборгованості України за державними кредитами, наданими Росією в 1993 році. Згідно з цією угодою було реструктуризовано платежів на загальну суму 1,130 млрд. доларів, протягом 1995 – 1996 років відбувалася сплата лише процентів за кредит. Термін погашення цього кредиту починався з 1997 року. Планові платежі по погашенню основного боргу становили 68 млн.доларів у 1997 році та згідно існуючих оцінок 106,8 млн. доларів щорічно, починаючи з 1998 до 2007 року. Зазначені заходи дозволили поліпшити структуру заборгованості за кредитами, одержаними від Російської Федерації за рахунок пролонгації строків їх повернення і встановлення більш тривалого пільгового періоду.

Протягом другого етапу під державні гарантії було залучено іноземних кредитів в Україну на суму близько 950 млн. доларів.

Третій етап розвитку державного зовнішнього боргу розпочався в 1997 році і продовжується по даний час. Відповідно до Закону України про державний бюджет на 1997 рік за рахунок надходжень з зовнішніх джерел дефіцит державного бюджету в 1997 році мав бути профінансований на суму 1,260 млрд. доларів. Залучення коштів з боку міжнародних фінансових організацій для фінансування дефіциту бюджету склало лише 311 млн. доларів, або 24,7% від запланованих у державному бюджеті надходжень.

Незадовільні темпи структурних зрушень в економіці, зокрема щодо скорочення дефіциту державного бюджету та вплив світової фінансової кризи негативно відобразилися на можливих обсягах та цілі запозичення коштів із зовнішніх джерел. Таке недонадходження коштів із зовнішніх джерел було частково компенсовано додатковим залученням коштів шляхом продажу на внутрішньому ринку облігацій внутрішньої державної позики. [35, c.44]

Залучення іноземних кредитів може мати різні джерела їх отримання:

1) МФО в їх основних трьох різновидах - МВФ, СБ, ЄБРР;

2) різні іноземні країни-позичальники капіталів та ЄС;

3) альтернативність країн-постачальників енергоносіїв тощо.

Так як в структурі державного зовнішнього боргу України заборгованість міжнародним фінансовим організаціям займає більше 41%, вважаємо за доцільне більш детально розглянути діяльність саме цих організацій.

Світовий банк і його споріднена установа – Міжнародний валютний фонд – були засновані в 1945 році, як частина нової структури в системі організації міжнародного співробітництва.

Ціль Світового банку полягає в сприянні економічному розвиткові, що буде на користь біднішим верствам населення в країнах, що розвиваються. Світовий банк надає позики країнам, що розвиваються з метою допомогти знизити рівень бідності і фінансування інвестицій, які сприятимуть економічному росту. Інвестиції спрямовуються як на будівництво шляхо-сполучень, електростанцій, шкіл, зрошувальних систем, так і на такі види діяльності, як сприяння розвитку сільськогосподарських структур, перекваліфікація вчителів та інші. Деякі позики Світового банку фінансують видатки, які сприяють підсиленню стабільності, ефективності і ринкової орієнтації економіки країни. Світовий Банк забезпечує також “технічну допомогу” або експертну пораду, що допомагає урядам країн підвищити ефективність специфічних секторів їх економік відповідно до цілей національного розвитку.

Міжнародний валютний фонд створено спільно з Світовим банком як агенцію Організації Об¢єднаних Націй. Прямо МВФ не підпорядковується ООН, це незалежна, організація, яка входить до загальної системи ООН.

Управління МВФ здійснюють 24 директори, кожний із яких представляє певну групу країн. Деякі директори представляють одну окрему державу. Як правило, свого прямого представника мають найбільш вагомі індустріальні країни – США, Японія, Великобританія. Але більшість країн світу розподілені за територіальними об’єднаннями. Найчастіше до складу такої групи входять 5-6 країн, інколи – 10. Україна включена в об’єднання, до складу якого входять Білорусь, Вірменія, Голландія, Грузія, Ізраїль та Молдова.

Репрезентує інтереси цієї групи країн і координує їхню діяльність у структурі МВФ директор – представник Голландії.

Мета створення МВФ відрізнялась від мети, за ради якої створювався Світовий банк. Світовий банк мав займатись вирішенням проблем розвитку економіки країн світу шляхом розробки проектів, шляхом, так би мовити, фізичних інвестицій, які допомагали б розвитку країн-членів Банку. Метою ж заснування МВФ було створення та підтримка стабільної міжнародної фінансової системи, в рамках якої могла б процвітати міжнародна торгівля. Тобто головні завдання Фонду – це підтримка фінансової стабільності і свободи міжнародних платежів. Тому одним із основних зобов’язань, які бере на себе країна, вступаючи до Міжнародного валютного фонду, є створення можливостей вільного переказу коштів за поточними платежами, щоб не було будь-яких фінансових обмежень на експорт і імпорт товарів.

З часом функції Фонду зазнали певної еволюції. Діяльність фонду переключилась більшою мірою на роботу з конкретними країнами, на підтримку економічної стабільності кожної з країн з урахуванням місцевих особливостей. Тому сьогодні МВФ у взаємовідносинах з країнами-членами звертає увагу насамперед на фінансову стабільність відповідної країни. Це означає, що сьогодні МВФ не намагається жорстко координувати економічну політику країн-членів. Досягнення фінансової стабільності кожною країною призведе до фінансової стабільності у світовій системі.

МВФ від фінансування всіх країн-членів зараз переключився на підтримку країн, що розвиваються, тобто тих країн, які не мають доступу до приватних фінансових ринків. Відбулась переорієнтація МВФ від статусу, би мовити, міжнародного банкіра до організації, що сприяє економічному розвитку країн, які самі не в змозі вийти на фінансові ринки і потребують офіційної підтримки Фонду.

У рамках такої еволюції можна зрозуміти роботу МВФ і з Україною. Тут працюють обидва елементи. По-перше, Україна як держава на сьогодні не має реального доступу на міжнародні фінансові ринки. Зовнішнє фінансування Україна може отримати тільки з офіційних джерел. А головне офіційне джерело – це МВФ. І навіть те можливе однобічне фінансування від таких країн як США, Японія, як правило, пов’язано з домовленостями з Фондом.

По-друге, політика Фонду, яка проводиться в Україні і пов’язана з грошовою підтримкою, спрямована на стабілізацію в Україні. Тобто не на спроби якось звести обмінний курс українського балансу або ввести цей курс у певну обмінну систему, а – на досягнення фінансової стабілізації в Україні.

Європейський банк реконструкції та розвитку засновано в 1991 році. Мета діяльності банку – фінансове сприяння переходу країн Центральної і Східної Європи, включаючи країни колишнього Радянського Союзу, до ринково орієнтованої економіки та демократичних принципів врядування. До акціонерів Банку входять 59 країн-учасників Європи та Америки, Європейська Спільнота, Європейський Інвестиційний Банк, а також країни операцій ЄБРР. Основний капітал Євробанку складає 10 млрд. ЄВРО. Найбільший акціонер ЄБРР – США, частка якого становить 1 млрд.ЕКЮ. Внесок України як акціонера дорівнює 80 млн. ЄВРО. [30 , c.47 ]

Основні функції ЄБРР – сприяння переходу до ринкової економіки через фінансування життєздатних проектів у державному та приватному секторах економіки, а також сприяння в здійсненні державних програм структурної перебудови та приватизації.

Банк відіграє роль каталізатора економічних змін, сприяє залученню іноземних та місцевих інвестицій, а також допомагає іншим установам державного та приватного секторів. ЄБРР є унікальним поєднанням комерційного банку та інвестиційного банку розвитку. За Статутом не менше ніж 60% обсягу фінансування Банку повинні бути спрямовані на реалізацію проектів у приватному секторі. Хоча Банк також розглядає і фінансує комерційно життєздатні проекти в державних галузях економіки.

Діяльність ЄБРР в Україні та її ефективність значною мірою залежить від економічних реформ і приватизації в Україні. В 1993 році було фінансовано 3 проекти загальною сумою 7,7 млн. ЕКЮ, у 1994 р. 2 проекти на суму 141,4 млн. ЕКЮ, а в 1995 році – 12 проектів на суму 1514,77 млн. ЕКЮ. Взагалі, ефективність значно залежить від стану економічних реформ. Пріоритетними для ЄБРР в Україні є, насамперед, такі напрямки:

- розвиток фінансових установ. Без них економіка України не зможе розвиватися;

- розвиток сільського господарства. В Україні є надзвичайні потужності і можливості значно поліпшити ефективність цього важливого сектора не тільки для українського ринку, але й на експорт;

- реструктуризація енергетичного сектора і впровадження передових технологій; проекти енергозбереження;

- розвиток і відновлення інфраструктури виробництва для поліпшення загальних умов розвитку суспільства та приватного сектора;

- фінансування зростаючого приватного сектора, особливо приватизованих великих підприємств, які стали рентабельними.

Банк зорієнтований на такі важливі сектори як транспорт, система транспортування та розподілу природного газу, впровадження передових технологій у металургійну, хімічну та нафтопереробну і харчову промисловість.

Надання Міжнародним валютним фондом кредитів країнам, що трансформуються, пов’язується з виконанням країнами-дебіторами певних політико-економічних умов. Цей порядок отримав назву принципу “обумовленості” (conditionality) і випливає він із статуту МВФ. Із статутних положень випливають вимоги забезпечити повну впевненість в тому, що використання країнами - членами Фонду наданих їм фінансових ресурсів буде знаходитись “у відповідності з положеннями статей Угоди про створення МВФ та політики, що її провадить Фонд”.

Формально, як відомо, ця політика зводиться до “пом’якшення та усунення труднощів в зовнішніх платежах”. З цією метою МВФ надає тимчасові кредити державам-членам для можливості на протязі 3-5 років ліквідувати порушення платіжного балансу, здійснювати виплати боргових зобов’язань (після відповідної реструктуризації).

Надання кредитів Міжнародним валютним фондом супроводжується Меморандумами економічної політики уряду. Невиконання країною своїх зобов’язань, що знайшли відображення в Меморандумах, призводить до негайного припинення подальшої допомоги з боку МВФ.

Усе це цілком стосується і України. Визначальним для неї є те, що після проголошення в 1991 році свого національного суверенітету соціально-економічна ситуація в країні різко погіршилась і системно-структурна криза набула хронічного характеру.

В Україні в системі зовнішніх платежів виник значний платіжний дефіцит, який із року в рік збільшувався. Це спричинило до того, що Україна втратила можливість виконувати зобов’язання стосовно вже накопичених боргів, які зростали.

Дефіцит платіжного балансу негативно відбивався на стані державного бюджету, дефіцит якого також стрімко зростав. Ці диспропорції, що виникли в платіжній та бюджетній сферах призвели, до того, що Україна дедалі більше втрачала свій міжнародний статус.

Всі ці обставини стали причиною того, що Україна почала втрачати шанси на отримання пільгових кредитних ресурсів Фонду, а також не могла розпочати реалізації програми інвестиційних проектів зі Світовим банком, які могли бути спрямовані на здійснення структурних реформ.

Характеристика ситуації з зовнішніми боргами України мало чим відрізнялася від боргової ситуації в інших незалежних країнах, що утворилися в результаті розпаду колишнього СРСР. Усі ці країни з точки зору існуючих норм міжнародної класифікації належать до країн з порівняно невеликою заборгованістю.

Найбільшими боржниками офіційних та приватних кредиторів є країни, що розвиваються. Як свідчать статистичні дані, що наводяться в щорічнику МВФ в 1995 році загальна сума зовнішнього боргу країн, що розвиваються становила 1748,6 млрд. доларів [67]

Переважна частина боргу – 1437,2 млрд. доларів в 1995 році припадає на довгострокові борги, решта 311,4 – це короткострокова заборгованість. За типами кредиторів боргові зобов’язання країн, що розвиваються, розподіляються в такий спосіб: офіційним кредиторам країни, що розвиваються, заборгували 725,3 млрд. доларів, комерційним банкам – 575,7 млрд. доларів, іншим приватним позичальникам заборгованість становить 447,6 млрд. доларів.

Допомога Заходу країнам, що трансформуються спричиняє зростання заборгованості цих країн. Так, за даними МВФ з 1991 року по 1995 рік заборгованість країн перехідного періоду зросла з 177,3 до 215,5 млрд. доларів.

Необхідно зауважити, що накопичення боргу в колишніх соціалістичних країнах Східної Європи почалося ще задовго до краху світового соціалізму. Так, в колишніх соціалістичних країнах Східної Європи ще в 1981 році валовий борг країнам Заходу становив 52,4 млрд. доларів. В 1986 році сумарний борг країн становив 124,5, а в 1990 – вже 171,4 млрд. доларів.

В 1990 році Польща та Болгарія випереджали по зовнішньому боргу більшість країн, що розвиваються. Угорщина також мала значний зовнішній борг (в 1990 році він досяг 21,3 млрд. доларів).

Для Чехословаччини проблеми зовнішнього боргу фактично не існувало, оскільки вона не вдавалася до отримання боргів від західних країн. Так, в 1990 році в Чехії зовнішній борг становив 4,4 млрд. доларів, а в Словаччині – 1,5 млрд. доларів.

Існують різні способи застосування іноземних кредитів: [38, c.34]

1) на покриття дефіцитів бюджету та платіжного балансу;

2) на розвиток національного виробництва;

3) на ввезення товарів особистого споживання тощо.

Лише у другому варіанті відкривається можливість повернення кредитів при обов'язковій наявності спеціального механізму їх отримання і використання. Причому, особливого значення набирає кредитування провідних галузей економіки країни, що відповідає й потребам її структурної трансформації і створення умов для ринкової економічної рівноваги.

Аналізуючи стан зовнішнього державного боргу України, який виник в результаті заборгованості за позиками, наданими міжнародними організаціями економічного розвитку необхідно відмітити, що сума заборгованості, починаючи з 1996 року зросла з 2,211 млрд.доларів до 4,508 млрд.доларів на початок вересня 2000 року, тобто більш ніж у два рази. З них кредити МВФ – на 131%, СБ, ЄС та ЄБРР – в три рази. (див.табл.3.1).

Серед міжнародних фінансових організацій найбільші запозичення надійшли в Україну від МВФ – 45,4% усіх кредитів МФО на 1.09.2000 року. Хоча в порівняні з початку 1996 року, коли їх частина становила 70,8%, вона і зменшилась, в першу чергу, за рахунок значного зростання частки СБ, ЄС та частково ЄБРР. Обсяг одержаних кредитів МВФ склав на 1.09.2000 року 2,048 млрд.доларів США.

З характеристики цільових призначень цих запозичень, їх практичного використання та умов повернення випливають і наслідки від них на перспективу. Із всієї суми кредитів Міжнародного валютного фонду, як видно з таблиці 3.2, на системну трансформаційну позику (STP) припадає 513,0 млн.доларів на резервний кредит (Stand-by) – 609,3 млн.доларів. Ці величезні суми призначені для використання на покриття дефіцитів платіжного балансу і державного бюджету країни, а також на консультативно-технічну допомогу. А це значить, що вони не працюють в економіці країни, її виробництві. Тому в такій формі кредити МВФ є тягарем для економіки країни. [44, c.21]

Такі кредити, як доводить вже не лише досвід країн, що розвиваються, а й самої незалежної України, стають на перешкоді розвиткові країни. Кредити SТF та Stand-by могли бути доцільно для позичальника використані (при катастрофічному cтані економіки країни та неотриманні кредитів з інших зарубіжних джерел) на самому початку залучення позик МВФ. В даний час навіть в позиках МВФ альтернативними відзначеним вище є кредити розширеного фінансування (ЕFF), функції яких розширені у порівнянні з кредитами Stand-by, бо вони призначаються також і для кредитування національного бізнесу з метою структурних перетворень.

Позики Світового банку за цільовим призначенням поділяються на: 1) інституційні; 2) реабілітаційні; 3) на розвиток певних галузей економіки; 4) на їх структурну перебудову. Загальна сума кредитів, що надійдуть від СБ за угодами з урядом України складе 1975,8 млн.доларів, з них 1410 млн.доларів, тобто 71,6% були спрямовані на покриття дефіциту платіжного балансу країни, а не за перерахованими групами призначення. [47, c.7]

До групи інституційних кредитів відноситься позика Світового банку на реформи та розвиток державного управління фінансами і економікою, яка складає 1,4% кредитів СБ. До другої групи можна віднести позики СБ на підтримку критичного імпорту, бюджету, платежів по зовнішньому боргу (25,3%) та на ГЕС і системи контролю енергопостачання (5,8%). Реабілітаційні позики складають 31,1% до всіх кредитів Світового банку. До третьої групи відносяться кредити на розвиток: 1) насінництва (1,6%); 2) підприємств (15,2%); 3) ринку електроенергетики (16,0%); 4) експорту (3,5%) -всього 36,3% кредитів СБ. А до четвертої групи належать такі проекти структурної перебудови, як: 1) експериментальний проект у галузі вугільної промисловості (0,8%); 2) вугільної галузі в цілому (15,2%); 3) сільського господарства (15,2), - всього з кредитів СБ 31,2%.

Кредити СБ мають багато варіантів в своїх альтернативах. В своїй основній частині вони можуть використовуватись на розвиток економіки. Щоправда їх переважна частина не прямо використовується на такий розвиток, а через фінансування імпорту. Це знижує їх ефективність для економіки України, бо зобов'язує наші підприємства на іноземних постачальників товарів, а не на національне виробництво їх аналогів.

Кредити ЄБРР мають помітно гірші за МВФ та СБ умови отримання та повернення, але вони мають іншу цілеспрямованість. Вони можуть безпосередньо використовуватись на розвиток національного виробництва та інфраструктури, а також на об’єкти які визначаються доцільними нашою країною при визначенні банком їх потенційної окупності

Обсяг кредитів ЄБРР які надаються Україні на підставі міжнародних договорів під гарантії уряду наведено в таблиці 3.3. Найбільшу питому вагу – 91,3% від усіх позик ЄБРР Україні складають кредити на розвиток приватних малих і середніх підприємств, це єдиний проект, який повністю фінансується за рахунок кредиту Банку. На реконструкцію міжнародного державного аеропорту «Бориспіль» частка ЄБРР становить 0,7 %, на будівництво української частини лінії зв’язку – 7,4%. Така система кредитування дає змогу активно використовувати надані кредити, що забезпечує їх повернення.

Отже, аналіз кредитів Міжнародних фінансових організацій з точки зору їх повернення та наслідків для економіки України загалом свідчить про наступне. Кожен кредит має чітко означені певні строки. В МВФ вони більш короткі, а суми значні. У СБ підхід більш м'який - 17 років з 5-річними канікулами - відстрочками початку сплати позики. ЄБРР визначає строки повернення кредитів в залежності від обсягу наданих сум. Співпраця з МФО розширила можливості залучення кредитів з інших джерел. Так, зростає частка кредитів СБ, а також ЄБРР і зменшується частка МВФ.

В структурі зовнішнього державного боргу України збільшується частка кредитів зарубіжних країн, оформлених через кредитні лінії під гарантії уряду України. З даного джерела запозичень було отримано майже 2 млрд.доларів, основними кредиторами стали ФРН, США та ЄС.

Усі розрахунки за кредити зарубіжних країн через кредитні лінії під гарантії уряду України, повернення яких із сплатою процентів завершено до 1997 року, відбулися за рахунок державних коштів. Хоча планувалося сплатити з бюджетних коштів при погашенні зазначених кредитів (враховуючи основний борг, проценти та комісійні) – 71,4% загальної суми по угодах, а решта суми повинна була бути сплачена на основі самоокупності позичальників.

На нашу думку, залучені кредити потрібно направляти не на отримання готових засобів виробництва за кордоном, а на закупівлю обладнання і технологій для їх виготовлення в Україні. Це зменшить на майбутнє залежність країни від зарубіжних поставок, а разом з тим і кредитів для їх отримання. Що дійсно потрібно на перспективу для економіки України, так це не зовнішня допомога, а зовнішня торгівля, зовнішній обмін кадрами, ідеями, проектами. А в процесі зовнішньоекономічних зв'язків міжнародний кредит є загальносвітовою практикою.

В цілому ж кредити з іноземних країн та ЄС із спрямуванням у виробничу сферу мають інвестиційний ефект і дають можливість розраховуватися за них на основі отриманих прибутків. Але для цього потрібно суворо дотримуватися принципу самоокупності цих кредитів позичальниками їх під контролем відповідних органів держави.

Розглядаючи державний зовнішній борг України, на нашу думку, потрібно приділити увагу питанню правонаступництва щодо зовнішнього державного боргу та активів колишнього СРСР. Зараз важко дати однозначну оцінку обгрунтованості спрощеного, “нульового” підходу до проблеми врегулювання союзних зовнішніх боргів і активів, так як існують реальні складності і умовності при спробі більш точно і справедливо поділити їх між колишніми союзними республіками. Але при необхідності (наприклад, якщо б активи в багато разів відрізнялись від боргу) такого розподілу навряд чи можна було б уникнути.

На сьогоднішній день стан справ щодо врегулювання питань, пов‘язаних з передачею Україні майна колишнього Союзу, має свої історичні аспекти. На виконання постанови Президії Верховної Ради України від 30 серпня 1991 року “Про розподіл фінансових ресурсів та боргів між Україною та Союзом РСР” розпорядженням Кабінету Міністрів України від 31.10.91 №323 була створена Урядова Комісія. Комісії було доручено разом з відповідними міністерствами і відомствами, Національним банком розробити проект спеціальних угод з повноважними органами колишнього Союзу РСР з питань розподілу внутрішнього та зовнішнього боргу СРСР, алмазного, валютного фондів та золотого запасу СРСР та визначення частки України у статутному, резервному, позичковому та інших фондах колишньої банківської системи СРСР. Комісії не вдалось отримати об’єктивної інформації від російської сторони про реальний розмір зовнішнього боргу та активів СРСР на момент правонаступництва, не було отримано і інформації про вартість закордонної власності.

За даними російської сторони, майно СРСР за кордоном складає 3,5 млрд. рублів. Наведена ціна є балансовою і на декілька порядків нижча, ніж реальна. За даними російської преси ціна закордонних об’єктів, які були на балансі Міністерства закордонних справ Російської Федерації в 1991 році, становила від 300 – 400 млрд. доларів США. [45, c.26]

Загальна заборгованість третіх країн по кредитах колишнього СРСР оцінюється орієнтовно в 170 млрд. доларів. Якщо враховувати, що більша частина кредитів виражена в колишніх інвалютних рублях і їх перерахунок в сучасні долари пов’язаний із великими складностями і протиріччями, тому інколи пропонується вважати, наприклад, більш правильним, що борг по цих кредитах складає приблизно 47,9 млрд. перевідних рублів і 74 млрд. доларів. Найбільші суми були надані таким країнам, як Куба (біля 20% всіх кредитів), Монголія, В’єтнам, КНДР, із країн, що розвиваються – Індії, Сірії, Іраку, Афганістану, Ефіопії, Алжиру, Анголі.

Що стосується розмірів алмазного фонду та золотого запасу СРСР, то за даними російської сторони на 1 січня 1989 року золотий запас дорівнював 577 тоннам, на 1 січня 1990 року – 784 тоннам, а на кінець 1991 року – 259 тонн; на кінець 1990 року запас платини становив 60 тонн. Лише у 1991 році було продано 10 мільйонів карат алмазів і 500 тисяч карат діамантів.

Інформація про суму активів СРСР є розрахунковою і неповною, оскільки не враховано обсяги резервного валютного фонду та алмазного фонду, інвестиції СРСР за кордоном та валютні кредити, надані іншим банкам.

Згідно з договором про правонаступництво щодо державного боргу та активів колишнього Союзу РСР від 4 грудня 1991 року, Україна в особі уряду взяла на себе зобов’язання обслуговувати 16,37% сукупного зовнішнього боргу Союзу РСР та прийняла право власності на такі ж проценти його активів. При цьому визнавалось, що розподіл власності у відношенні до нерухомості, яка використовувалась дипломатичними, консульськими та іншими представниками колишнього СРСР, а також нерухомості, пов’язаної з обслуговуванням цих представництв, повинен був здійснюватись у пріоритетному порядку.

Після розвалу Союзу РСР, окрім матеріальних цінностей (тобто активів), залишилися ще й пасиви – зовнішні борги розвинутим країнам. Свого часу було вирішено борговий тягар розділити адекватно між колишніми братніми союзними республіками. Розрахункова, на кінець 1991 року, сума зовнішнього державного боргу СРСР склала 81,0 млрд. доларів США. Крім того, додатково рахувалась заборгованість: за ленд-лізом – 0,8 млрд. доларів, за кредитами, залученими безпосередньо радянськими організаціями – 1,0 млрд. доларів; заборгованість країнам РЕВ – 17,3 млрд. перевідних рублів.

Виходячи з наданої інформації, частка України в боргах та активах колишнього СРСР мала б скласти: борг – 13 млрд. доларів та 2,8 млрд. перевідних рублів; активи – 12,1 млрд. доларів, 7,8 млрд. перевідних рублів, майна на 0,6 млрд. рублів по балансовій вартості (49 млрд. доларів по реальній вартості); золото – 42,1 тонн.

У вступній частині Договору між державами - колишніми суб’єктами СРСР про розподіл зовнішнього боргу СРСР, золотого запасу СРСР, валютного та алмазного фондів СРСР, майна СРСР за кордоном і активів СРСР у вигляді боргів іноземних держав була зафіксована норма неможливості гарантій погашення зовнішнього боргу СРСР без вирішення питання по поділу активів СРСР. Проте ця норма не була реалізована.

Треба зазначити, що Україна – єдина з країн колишнього СРСР, яка й досі не ратифікувала “нульовий варіант”, тому що ратифікація Угоди по так званому “нульовому варіанту” повністю позбавляє Україну права на частку закордонної власності колишнього СРСР.

Підписання 9 грудня 1994 року Угоди між Україною та Російською Федерацією про врегулювання питань правонаступництва щодо зовнішнього державного боргу і активів колишнього Союзу РСР, що передбачає “нульовий варіант” врегулювання, було зумовлене несприятливою для України міжнародною ситуацією щодо реалізації нею свого статусу правонаступника щодо закордонних активів та зовнішніх боргів колишнього СРСР, а також важкою економічною ситуацією та пов’язаною з нею відсутністю фінансових ресурсів для обслуговування зовнішнього державного боргу.

Можна зробити наступні висновки про фінансово-економічні наслідки набуття чинності угодою з урядом Російської Федерації про врегулювання проблеми правонаступництва стосовно зовнішнього державного боргу та активів колишнього Союзу РСР на основі “нульового варіанту”.

По-перше, підписання цієї угоди надало можливість досягти у І кварталі 1995 року домовленості з урядом Російської Федерації щодо реструктуризації заборгованості по державних кредитах, внаслідок чого фактичне фінансування російським урядом дефіциту платіжного балансу і бюджету України склало лише у 1995 році близько 1,1 млрд. доларів США.

По-друге, відкрився шлях до переоформлення частини заборгованості Укргазпрому перед РАТ “Газпром” за поставлений у 1994 році природний газ, що стало додатковим джерелом фінансування дефіциту платіжного балансу України.

По-третє, Україні необхідно поновити переговори на підставі Угоди про реалізацію права на закордонну власність колишнього СРСР для цілей дипломатичних, консульських та торговельних представництв від 3 серпня 1992 року з тим, щоб уточнити перелік об’єктів нерухомості колишнього СРСР, які Російська Федерація повинна передати Україні

Отже, важливою ланкою входження України до світогосподарського простору є її участь в міжнародному русі капіталів, в тому числі на даному етапі особливо через залучення іноземних кредитів, які закономірно ведуть до утворення зовнішнього державного боргу. Потреба в іноземних кредитах не викликає сумніву, так як міжнародний рух позичкового капіталу в формі іноземних кредитів є нормальною функцією у світовій економіці. В той же час гостро стоїть проблема їх ефективного використання з точки зору розбудови незалежної України.

Похожие работы

... іальні можливості національної економіки розрахуватися з кредиторами. В Україні державний борг відносно ВВП скоротився з 45,3% у 2000 р. до 12,5% у 2007 р. На погашення і обслуговування державного боргу у 2002–2005 рр. витрачалося 14,1–15,4% доходів зведеного бюджету та 3,7–4,2% ВВП країни. У 2006 р. вказані співвідношення знизилися до 8,5% доходів бюджету і 2,5% ВВП, а у 2007 р. – відповідно, до ...

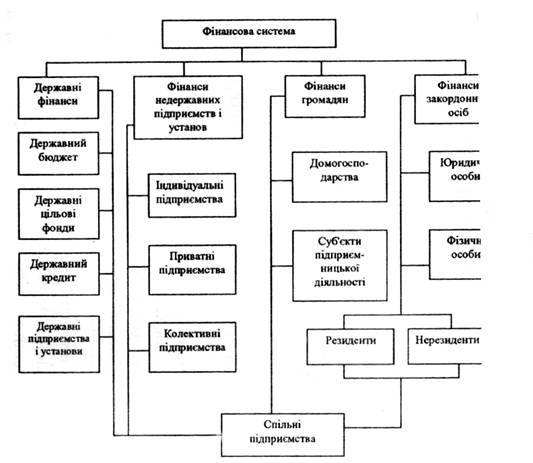

... Загальне керівництво і управління фінансами здійснюють вищі законодавчі органи влади – Верховна Ради України та Кабінет Міністрів України. Безпосереднє оперативне керівництво фінансовою системою здійснює Міністерство фінансів України. Його основні положення і функції визначаються положенням “Про Міністерство фінансів України”, яке затверджує Кабінет Міністрів України. До функцій Міністерства ...

... діяльності розподіляють мобілізовані ресурси на фонди, які використовуються з метою формування та поповнення необоротних та поточних активів. Кожен з названих елементів має певну структуру, яка визначається в процесі діяльності підприємства. Фінансові ресурси розподіляються між різними групами населення Зростає обсяг руху фінансових і економічних ресурсів між державами. В процесі розподілу ресурс ...

... суми державного боргу не повинна перевищувати 60 відсотків фактичного річного обсягу валового внутрішнього продукту України. РОЗДІЛ 3 АНАЛІЗ ДЖЕРЕЛ ВИТРАТ ТА ВЗАЄМОЗВ'ЯЗКУ ФІНАНСОВИХ ВІДНОСИН РІЗНИХ РІВНІВ ДЕРЖАВНОГО УПРАВЛІННЯ ЕКОНОМІКОЮ В УКРАЇНІ 3.1 Джерела фінансування загальнодержавних витрат Згідно Закону України „Про Державний бюджет України на 2005 рік” [1] встановлено (Стаття ...

0 комментариев