Навигация

Мероприятия Банка России по совершенствованию финансовых рынков и платежной системы в 2007 году

3.3 Мероприятия Банка России по совершенствованию финансовых рынков и платежной системы в 2007 году

Банк России в рамках реализации Стратегии развития финансового рынка Российской Федерации на 2006—2008 годы, утвержденной распоряжением Правительства Российской Федерации от 01.06.2006 г. № 793-р, планирует участвовать в работе по совершенствованию законодательства о финансовом рынке по следующим направлениям:

в целях создания независимой, эффективной и конкурентоспособной системы учета прав на ценные бумаги участвовать в процессе подготовки нормативных актов, регулирующих деятельность центрального депозитария, его функции и полномочия;

с целью повышения эффективности управления рисками по сделкам с государственными ценными бумагами Российской Федерации, проводимым участниками рынка через организатора торгов, установить требование о совершении сделок с участием центрального контрагента, а также продолжить участвовать в работе по совершенствованию законодательства о клиринговой деятельности;

в целях расширения возможности применения финансовых инструментов и механизмов, используемых для перераспределения рисков, участвовать в определении правовых механизмов секыоритизации активов и хеджирования рисков;

в целях улучшения инвестиционной привлекательности российского фондового рынка продолжить участие в законотворческом процессе, направленном на упрощение процедуры государственной регистрации выпусков ценных бумаг, расширение спектра ценных бумаг и совершенствование условий допуска на организованный рынок иностранных ценных бумаг;

в целях развития институтов защиты прав и законных интересов инвесторов на рынке ценных бумаг участвовать в работе по правовому определению компенсационных механизмов для инвесторов — физических лиц, а также института общего собрания владельцев облигаций.

В целях обеспечения финансовой стабильности страны Банк России продолжит работу, направленную на поддержание эффективного и бесперебойного функционирования платежной системы.

Банк России продолжит осуществление мероприятий по построению системы валовых расчетов в режиме реального времени (системы RTGS Банка России), которая позволит участникам системы значительно сократить сроки осуществления платежей, снизить возникающие при их осуществлении финансовые риски, повысить эффективность реализации денежно-кредитной политики и как следствие — достичь более высокого уровня развития финансового рынка в стране.

:В соответствии с международной практикой надзор за платежной системой является одной из важных функций центрального банка в рамках поддержания стабильности финансовой системы и имеет своей целью обеспечение безопасного и эффективного функционирования платежной системы в стране. В этой связи Банком России будет продолжено совершенствование надзора за платежными системами, функционирующими в Российской Федерации.

Заключение

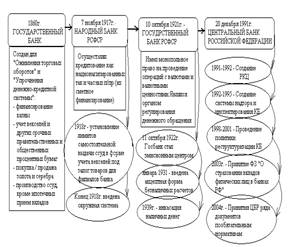

Центральный банк Российской Федерации является главным звеном банковской системы России.

Статус, задачи, функции, полномочия и принципы организации деятельности Центрального банка Российской Федерации определяется Конституцией РФ, Федеральным законом «О Центральном Банке РФ».

Уставный капитал и имущество Банка России является федеральной собственностью.

Основными целями Банка России являются:

защита и обеспечение устойчивости российского рубля, в том числе его покупательской способности и курса по отношению к иностранным валютам;

развитие и укрепление банковской системы РФ, т.е. Банк России является органом банковского регулирования и надзора за деятельностью кредитных организаций.

Банк России является проводником единой государственной денежно-кредитной политики, ориентированной на обеспечение стабильности внутренней и внешней покупательской способности национальной денежной единицы и поддержание стабильной работы всех звеньев российской банковской системы.

Основными целями деятельности Банка России являются:

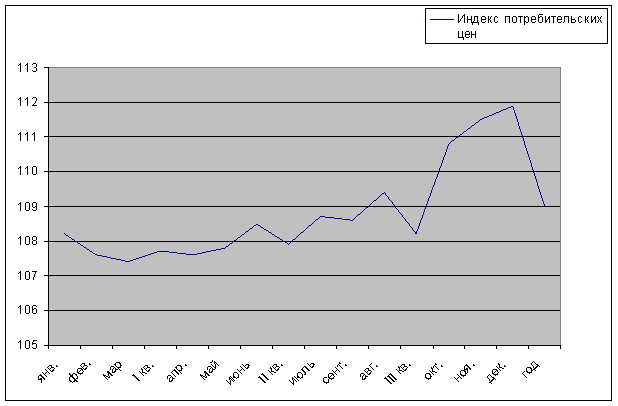

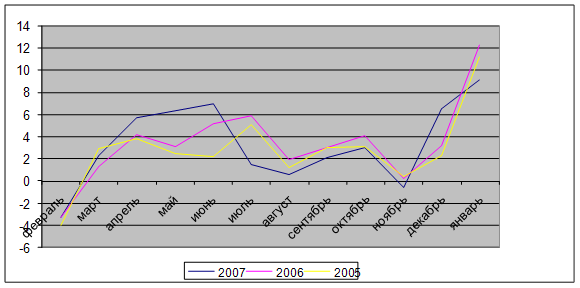

защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение эффективного и бесперебойного функционирования платежной системы. В 2005 году в соответствии с «Основными направлениями единой государственной денежно-кредитной политики на 2005 год» Банком России применялся режим управляемого плавающего валютного курса. Необходимость использования указанного режима определялась особенностями функционирования российской экономики, в высокой степени зависящей от внешнеэкономической конъюнктуры. Проводимая Банком России политика валютного курса была направлена на ограничение роста номинального эффективного курса рубля в условиях превышения предложения иностранной валюты над спросом на внутреннем валютном рынке, В целях уменьшения инфляционного давления Банком России осуществлялись операции по стерилизации свободной ликвидности.

Продолжалась работа по приведению действующей системы регулирования деятельности банков в соответствие с международно принятыми подходами, осуществлен переход кредитных организаций на составление финансовой отчетности в соответствии с международными стандартами финансовой отчетности, завершено формирование системы страхования вкладов населения в кредитных организациях. Значительное внимание уделялось совершенствованию подходов при оценке рисков в банковской деятельности, задачам сокращения риска потерь от проведения банками активных операций и поддержания ликвидности.

Банк России продолжал последовательно осуществлять деятельность по совершенствованию платежной системы Российской Федерации. В целях реализации «Стратегии развития банковского сектора Российской Федерации на период до 2008 года» от 5 апреля 2005 года, предусматривающей построение Банком России системы валовых расчетов в режиме реального времени по крупным, срочным платежам, начата реализация комплекса мероприятий, обеспечивающих выполнение поставленной задачи.

Значительное влияние на развитие российской экономики в 2005 году продолжало оказывать состояние мировых товарных рынков.

Благоприятная внешнеэкономическая конъюнктура позволила Правительству Российской Федерации сформировать федеральный бюджет с профицитом и увеличивать объем средств Стабилизационного фонда Российской Федерации.

Продолжающееся улучшение условий внешней торговли способствовало росту положительного сальдо внешней торговли и профицита платежного баланса Российской Федерации. В российскую экономику поступали значительные объемы иностранной валюты и, таким образом, сохранялись условия для укрепления рубля. В условиях применения режима управляемого плавания курса национальной валюты для ограничения темпов повышения номинального эффективного курса рубля Банк России осуществлял покупку иностранной валюты на внутреннем валютном рынке, что привело к значительному росту валютных резервов Российской Федерации в течение отчетного года.

В течение 2005 года Банк России проводил операции по регулированию уровня ликвидности банковского сектора. За счет увеличения средств на счетах Правительства Российской Федерации в результате исполнения федерального бюджета с профицитом абсорбировалась значительная часть свободной ликвидности. Банк России также проводил операции по стерилизации части свободной ликвидности банковского сектора. Все это позволило снизить инфляционный эффект, связанный с проведением рублевых интервенций на внутреннем валютном рынке.

Операции Банка России на внутреннем и внешнем валютных рынках, а также увеличение средств федерального бюджета на счетах Правительства Российской Федерации обусловили соответствующие изменения в балансе; Банка России.

Увеличение золотовалютных резервов привело к росту средств, размещенных у нерезидентов и направленных на приобретение ценных бумаг иностранных эмитентов. Увеличение остатков именно по этой статье обусловило основной прирост активов баланса Банка России. Операции Банка России по управлению активами в иностранной валюте, в т.ч. золотовалютными резервами, в значительной степени определили финансовый результат деятельности Банка России за 2005 год.

В условиях большого притока рублевой ликвидности потребность кредитных организаций в заимствованиях у Банка России в течение 2005 года была незначительной.

Увеличение доходов населения в 2005 году стало основным фактором, определившим рост потребности экономики в наличных деньгах и существенное увеличение остатков по статье «Наличные деньги в обращении» баланса Банка России.

В пассиве баланса наиболее значительный прирост по статье «Средства на счетах в Банке России» произошел в основном за счет увеличения более чем в 2 раза остатков па счетах Правительства Российской Федерации в результате исполнения федерального бюджета с профицитом и накопления средств в Стабилизационном фонде Российской Федерации.

Прибыль Банка России по итогам деятельности за 2005 год превысила соответствующие показатели предыдущего отчетного года, что связано в основном с ростом доходов от размещения золотовалютных резервов в условиях высоких темпов их накопления, а также восстановлением провизии, ранее сформированных Банком России под участие в капиталах росзагранбанков и размещенные в них активы, в связи с выходом Банка России из состава акционеров росзагранбанков в конце 2005 года. В то же время в отчетном году сложился также более высокий уровень расходов, обусловленный проведением Банком России операций с использованием инструментов денежно-кредитного регулирования в целях стерилизации свободной ликвидности банковского сектора Российской Федерации.

Правительство Российской Федерации и Центральный банк Российской Федерации (Банк России) рассматривают процессы реформирования банковского сектора в качестве важного компонента развития и укрепления рыночных основ функционирования экономики страны.

Под реформированием банковского сектора понимается комплекс мер, последовательно осуществляемых органами государственной власти, Банком России, кредитными организациями, их учредителями (участниками) и иными заинтересованными лицами с целью формирования развитого и эффективного банковского сектора, ориентированного на реальную экономику и на удовлетворение потребностей клиентов в качественных банковских услугах.

Основными направлениями деятельности Правительства Российской Федерации и Банка России являются:

совершенствование правового обеспечения банковской деятельности;

формирование благоприятных условий для участия банков в финансовом посредничестве;

повышение эффективности банковского регулирования и банковского надзора;

развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

укрепление рыночной дисциплины в банковской сфере и обеспечение равных условий конкуренции для всех кредитных организаций, включая банки, контролируемые государством;

повышение требований к качеству корпоративного управления в кредитных организациях;

развитие инфраструктуры банковского бизнеса.

Прогнозируется, что при успешном осуществлении мероприятий, разработанных в рамках стратегии развития банковского сектора России до 2008 года, к 1 января 2009 г. будут достигнуты следующие совокупные показатели российской банковской системы:

активы/ВВП — 56—60 процентов;

капитал/ВВП — 7—8 процентов;

кредиты нефинансовым организациям/ВВП — 26—28 процентов.

Правительство Российской Федерации и Банк России исходят из того, что реальные темпы прироста основных показателей банковского сектора (активов, капитала, кредитов и депозитов) будут и впредь опережать темпы прироста валового внутреннего продукта, хотя различия в соотношениях темпов прироста будут постепенно сокращаться. Банки сохранят и укрепят свою роль ведущих финансовых посредников.

С учетом предполагаемого роста реальных доходов населения, создания условий, необходимых для экономического роста и развития деловой активности банков, должны существенно увеличиться объемы кредитования малого бизнеса и населения, в том числе ипотечного кредитования. Реализация мероприятий по реформированию других сегментов финансового сектора экономики, в том числе пенсионной системы, системы медицинского страхования и др., также будет способствовать активизации операций кредитных организаций.

Правительство Российской Федерации и Банк России исходят из необходимости развития в банковском секторе условий для справедливой конкуренции, расширения спектра банковских услуг, повышения привлекательности и доступности банковских услуг для населения. Стратегическая перспектива развития структуры банковского сектора состоит в оптимальном сочетании крупных многофилиальных банков, региональных банков средней и небольшой величины, банков, специализирующихся на отдельных услугах (потребительском кредитовании, ипотеке, кредитовании малого и среднего бизнеса), расчетных и депозитно-кредитных небанковских кредитных организаций. Целью Правительства Российской Федерации и Банка России является формирование в среднесрочной перспективе банковского сектора, способного обеспечить предоставление всем категориям клиентов, как на территории субъектов Российской Федерации, так и на рынках стран "ближнего зарубежья" универсального комплекса банковских услуг, а также банковское обслуживание российских экономических интересов в мировой экономике. Оптимальный по своей структуре и построенный на принципах справедливой конкуренции банковский сектор станет эффективным инструментом аккумулирования инвестиционных ресурсов для обеспечения ускоренного экономического роста на основе диверсификации экономики, выравнивания уровней регионального развития, повышения качества и уровня жизни российских граждан.

Список использованных источников

1. Гражданский кодекс Российской Федерации (Часть вторая) от 26 января 1996 г. № 14-ФЗ.

2. Закон РСФСР от 2 декабря 1990 г. № 394-1 «О Центральном банке РСФСР (Банке России)» с изменениями и дополнениями, внесенными Федеральным законом № 65-ФЗ от 26 апреля 1995 г., и последующими изменениями, включая 6 августа 2001 г.

3. Закон РСФСР от 2 декабря 1990 г. № 395-1 « О банках и банковской деятельности в РСФСР» с изменениями и дополнениями, внесенными Федеральным законом от 5 февраля 1996 г., и последующими изменениями, включая 7 августа 2001 г.

4. Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

5. Инструкция ЦБ России «О порядке регулирования деятельности банков от 01.10.97 № 1 в ред.Указаний Банка России.

6. Анализ и оценка банковской деятельности (на основе отчетности, составленной по российским и международным стандартам) / Под ред. Г.Н. Щербаковой. – М.: Вершина, 2006. -464 с.

7. Балаш В.А., Гурылева Е.К., Прокофьев С.Е. Организация денежно-кредитного регулирования: Учеб.пособие. Саратов: Издат.центр Сарат гос.экон.академии, 1998. – 356 с.

8. Банковское дело: Курс лекций/ Е.П. Жарковская, И.О. Арендс. – 2- изд. – М.: Омега-Л, 2004. – 400 с.

9. Банковское дело: Учебник/Под ред.д-ра экон.наук, проф. Г.Г. Коробовой. – М.: Экономистъ, 2004. – 751 с.

10. Банки и небанковские кредитные организации и их операции: Учебник / Под ред. Е.Ф. Жукова. — М.: Вузовский учебник, 2004. — 491 с.

11. Барковский Н.Д. Государственный банк СССР накануне Великой отечественной войны.//Деньги и кредит. – 2006. - №8. – с.72-76.

12. Голикова Ю.С, Хохленкова М.А. Банк России: организация деятельности. М.: ООО Издательско-консалтинговая компания «ДеКА», 2000. – 263 с.

13. Голубев С.А. Актуальные вопросы правового регулирования банковской деятельности.//Деньги и кредит. – 2005. - №3 – с.15-19.

14. Деньги, кредит, банки: учебник/ под ред. засл.деят.науки РФ, д-ра экон.наук, проф. О.И. Лаврушина. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2005. – 560 с.

15. Деньги. Кредит. Банки: Учебник/ Г.Е. Алпатов, Ю.В. Базулин и др.; Под ред. В.В. Иванова, Б.И. Соколова. – М.: ТК Велби, Изд-во Проспект, 2004. – 624 с.

16. Долан Э.Дж., Кэмпбелл К.Д., Кэмпбелл Р.Дж. Деньги, банковское дело и денежно-кредитная политика. - М.: ЮНИТИ, 2001. – 396 с.

17. Захаров В.С. О стратегии развития банковской системы.//Деньги и кредит. – 2005. - № 11. – с. 26-35.

18. Климович В.П. Основы банковского аудита: Учебник. – М.: ФОРУМ: ИНФРА-М, 2005. - 192 с.

19. Медведев П.А. Совершенствование банковского законодательства.// Деньги и кредит. – 2005. - № 1. – с. 11-17.

20. Миллер Р.Л., Ван-Хуз Д.Д. Современные деньги и банковское дело/ Пер.с англ. М.: ИНФРА-М, 2000. – 399 с.

21. Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков: Учеб.пособие для вузов/ Пер.с англ. М.: Аспект Пресс, 1999. – 401 с.

22. Саркисян Г.С. Банковский надзор: генератор или тормоз развития банковской системы.//Деньги и кредит. – 2006. - № 9. – с.21-23.

23. Сафронов В.А. Формирование Банком России системы мониторинга финансовой устойчивости банковского сектора.//Деньги и кредит. – 2006. - № 8. – с.16-20.

24. Свиридов О.Ю. Деньги, кредит, банки: Экспресс-справочник для студентов вузов. Изд-е 2-е, испр. и доп. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2005. – 288 с.

25. Усатова Л.В., Сероштан М.С., Арская Е.В. Бухгалтерский учет в коммерческих банках: Учебное пособие. – 2-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и Ко», 2006. – 404 с.

26. Финансы, деньги, кредит в вопросах и ответах: учеб.пособие. – М.: ТК Велби, Изд-во Проспект, 2005. – 256 с.

27. Финансы и кредит: Пособие для сдачи экзамена/ Под ред. Г.Н. Белоглазовой. – М.: Юрайт-Издат, 2005. – 208 с.

28. Финансы и кредит: учебник / М.Л. Дьяконова, Т.М. Ковалева, Т.Н. Кузьменко и др.; под ред. проф. Т.М. Ковалевой. – 2- изд.перераб. и доп. М.: КНОРУС, 2006 – 376 с.

Приложение А

Годовой баланс по состоянию на 1 января 2006 года (в млн. руб.)

| Показатель | Год | |

| 2004 | 2005 | |

| АКТИВЫ | ||

| 1. Драгоценные металлы | 60188 | 59338 |

| 2. Средства, размещенные у нерезидентов, и ценные бумаги иностранных эмитентов | 3439517 | 5300576 |

| 3. Кредиты и депозиты | 178378 | 25985 |

| 4. Ценные бумаги, из них | 345575 | 287006 |

| 4.1. Ценные бумаги Правительства Российской Федерации | 324902 | 280756 |

| 5. Прочие активы, их них: | 76502 | 81351 |

| 5.1. Основные средства | 58710 | 59421 |

| Всего активов | 4100160 | 5754256 |

| ПАССИВЫ | ||

| 1. Наличные деньги в обращении | 1673294 | 2199180 |

| 2. Средства на счетах в Банке России, из них: | 1914817 | 3184359 |

| 2.1. Правительства Российской Федерации | 891113 | 1905206 |

| 2.2. Кредитных организаций – резидентов | 700694 | 684148 |

| 3. Средства в расчетах | 220105 | 19293 |

| 4. Прочие пассивы | 103901 | 141151 |

| 5. Капитал, в том числе: | 188043 | 210373 |

| 5.1. Уставный капитал | 3000 | 3000 |

| 5.2. Резервы и фонды | 188389 | 207373 |

| 5.3. Убытки 1998 года | (3346) | - |

| Всего пассивов | 4100160 | 5754256 |

Приложение Б

Счет прибылей и убытков (в млн. Руб.)

| Показатель | Год | |

| 2004 | 2005 | |

| ДОХОДЫ | ||

| Процентные доходы | 53986 | 105600 |

| Доходы от операций с ценными бумагами | 26750 | 51032 |

| Доходы от операций с драгоценными металлами | 2928 | 3420 |

| Доходы от участия в капиталах кредитных и иных организаций | 1750 | 2328 |

| Чистые доходы от восстановления провизий | 844 | 21358 |

| Прочие доходы | 3922 | 3069 |

| Итого доходов | 90180 | 186807 |

| РАСХОДЫ | ||

| Процентные расходы | 3064 | 8150 |

| Расходы по операциям с ценными бумагами | 9292 | 18471 |

| Расходы по организации наличного денежного обращения | 6065 | 8506 |

| Расходы по операциям с драгоценными металлами | 85 | 164 |

| Прочие операционные расходы | 22138 | 35951 |

| Расходы на содержание служащих Банка России | 30390 | 33625 |

| Итого расходов | 71034 | 104867 |

| Финансовый результат деятельности: прибыль | 19146 | 81940 |

Приложение В

Отчет о полученной прибыли и ее распределении (в млн. руб.)

| Показатель | Год | |

| 2004 | 2005 | |

| 1. Фактическая прибыль, полученная по итогам года | 19146 | 81940 |

| 2. Налоги и сборы, уплаченные из прибыли Банка России в соответствии с Налоговым кодексом Российской Федерации | 45 | 54 |

| 3. Подлежит перечислению в федеральный бюджет в соответствии со статьей 26 Федерального закона «О Центральном банке Российской Федерации (Банке России)» | 15281 | 40943 |

| 4. Прибыль, остающаяся в распоряжении Банка России, всего Из нее направлено: | 3820 | 40943 |

| в Резервный фонд | 1757 | 35959 |

| на покрытие убытков, образовавшихся по итогам деятельности Банка России в 1998 году | 1910 | 3346 |

| в Социальный фонд | 153 | 1638 |

Приложение Д

Отчет об управлении Банком России ценными бумагами и долями участия в капиталах организаций, входящими в состав имущества Банка России (в млн. руб.)

| Показатель | Год | |

| 2004 | 2005 | |

| Долговые обязательства иностранных эмитентов, в том числе: | ||

| Долговые обязательства эмитентов США | 1561566 | 1806820 |

| - с номиналом в долларах США | 1554956 | 1802316 |

| - с номиналом в евро | 6610 | 4504 |

| Долговые обязательства эмитентов стран ЕС | 216353 | 413008 |

| - с номиналом в долларах США | - | 9653 |

| - с номиналом в евро | 216353 | 314532 |

| - с номиналом в английских фунтах стерлингов | - | 88823 |

| Долговые обязательства международных организаций | 29669 | 43689 |

| - с номиналом в долларах США | 10938 | 17150 |

| - с номиналом в евро | 18731 | 26539 |

| Всего | 1807588 | 2263517 |

| Долговые обязательства Правительства Российской Федерации, в том числе: | ||

| Долговые обязательства с номиналом в рублях | 226940 | 189272 |

| - облигации федеральных займов | 223610 | 189225 |

| - прочие | 3330 | 47 |

| Долговые обязательства с номиналом в долларах США | 97962 | 91484 |

| - еврооблигации Российской Федерации | 89748 | 82930 |

| - ОВГВЗ и ОГВЗ 1999 года | 8214 | 8554 |

| Всего | 324902 | 280756 |

| Долговые обязательства прочих эмитентов Российской Федерации | - | 130 |

| Векселя кредитных организаций | 27 | 27 |

| Итого | 2132517 | 2544430 |

Приложение Е

Отчет о расходах на содержание служащих Банка России (в млн. Руб.)

| Наименование статей расходов | Год | |

| 2004 | 2005 | |

| Оплата труда | 23205 | 25813 |

| Начисления на оплату труда и другие выплаты | 5039 | 4929 |

| Другие выплаты служащим | 2146 | 2883 |

| Итого расходов на содержание служащих Банка России | 30390 | 33625 |

Приложение Ж

Отчет об исполнении сметы капитальных вложений (в млн. руб.)

| Направление капитальных вложений | Утверждено на 2005 год | Факт за 2005 год | Факт за 2004 год |

| Капитальные вложения | 10663 | 8828 | 8372 |

| Капитальные вложения в основные фонды, в том числе: | 9809 | 8571 | 8201 |

| - капитальные вложения в области информатизации | 4057 | 3878 | 3567 |

| - капитальные вложения в области строительства (реконструкции) и материально-технического обеспечения деятельности Банка России (кроме организации налично-денежного оборота) | 3737 | 2863 | 3025 |

| - капитальные вложения, связанные с организацией налично-денежного оборота | 1112 | 952 | 830 |

| - капитальные вложения, связанные с обеспечением безопасности и охраны объектов Банка России | 903 | 878 | 779 |

| Капитальные вложения в нематериальные активы | 291 | 257 | 171 |

| Централизованный резерв капитальных вложений | 563 | - | - |

| Другие затраты капитального характера | 1048 | 836 | 870 |

| Итого затрат капитального характера | 11711 | 9664 | 9242 |

Похожие работы

... России. Структура подразделений Банка России 2.2.1 Структурные подразделения Банка России В настоящее время в Центральном банке Российской Федерации функционируют следующие структурные подразделения: ü Сводный экономический департамент ü Департамент исследований и информации ü Департамент наличного денежного обращения ü Департамент регулирования, управления и ...

... ) его финансово-хозяйственной деятельности, а одним из основных инструментов достижения этого является ежегодный обязательный аудит Центрального банка Российской Федерации. Несмотря на наличие хорошо организованной системы внутреннего аудита, обязательный ежегодный внешний аудит является основной формой контроля за деятельностью Центрального банка. Главной особенностью организации внешнего аудита ...

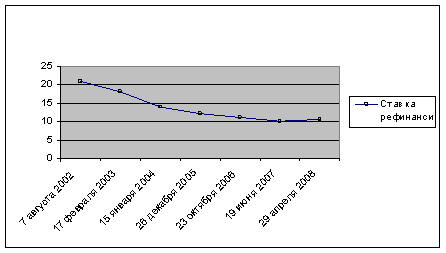

... роста ВВП с одновременным созданием предпосылок для снижения безработицы и увеличения реальных доходов населения. 2.3 Основные инструменты денежно-кредитной политики ЦБ РФ. В соответствии со статьей 35 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (в ред. Федерального закона от 26.04.95 N 65-ФЗ) основными инструментами и методами денежно-кредитной политики Банка ...

... понятие денежно-кредитной политики, но принципиальные различия в трактовке реальной сути данного термина разными авторами отсутствуют. Разработка денежно-кредитной политики Банком России проводится в соответствии со ст. 45 Федерального закона «О Центральном банке Российской Федерации (Банке России)». Банк России ежегодно не позднее 26 августа представляет в Государственную думу проект основных ...

0 комментариев