Навигация

Сложность получения истинной информации о производственных параметрах фирмы, что отнюдь не всегда возможно в рыночных условиях;

1. сложность получения истинной информации о производственных параметрах фирмы, что отнюдь не всегда возможно в рыночных условиях;

2. сложность получения прогнозов о динамике цен на оборотные средства кредитуемой фирмы, поскольку это связано с серьезными затратами на исследование соответствующих товарных рынков.

Оценка кредитных рисков Банка в настоящее время тяготеет к определенной формализации и унификации. Так, для физических лиц часто используются балльные методы оценки кредитоспособности. В этом случае выделяется группа признаков клиента (пол, возраст, профессия и т.п.), по каждому из которых проставляется соответствующий балл в зависимости от того, к какой категории относится данный человек. Сумма баллов по всем признакам сравнивается с неким критическим значением, и в зависимости от результатов сравнения клиент признается либо кредитоспособным, либо некредитоспособным. Какие же проблемы возникают при такой процедуре отбора клиентов?

Во-первых, довольно сложно грамотно учесть все ключевые признаки клиента, так как многие из них плохо формализуемы;

во-вторых, балльные оценки признаков, как правило, достаточно субъективны. Так, мужчина и женщина получают разные баллы при оценке кредитных рисков. При этом количественные значения этих баллов формируются либо экспертным путем, либо по весьма субъективным расчетным схемам;

в-третьих, используемые в расчетах балльные оценки не являются застывшими во времени величинами, поскольку сдвиги в социально-экономических условиях приводят к изменению уровня риска каждого признака. Иными словами, система баллов должна оперативно обновляться. При этом пересчет балльной шкалы идет для каждого временного интервала с учетом специфики конкретного банка и выдаваемых им кредитов (краткосрочный, долгосрочный и т.п.);

в-четвертых, критическое значение суммы баллов, с которым сравнивается ее фактическая величина, определяется эмпирически. Никаких серьезных теоретических обоснований этой величины нет. Очевидно, что в общем случае критический порог также является «плавающей» во времени величиной и должен быть дифференцирован в зависимости от вида кредита. Любые ошибки и погрешности в определении критической величины суммы баллов могут давать принципиально неверный результат, особенно когда фактическое значение баллов лежит в окрестности критического.

Таким образом, поставить на «конвейер» выдачу кредитов физическим лицам на основе количественных методик оценки рисков весьма непросто. Всегда существует потребность неформальной перепроверки результатов современных количественных тестов.

В отношении методов оценки кредитных рисков для юридических лиц актуальны те же проблемы, что и для физических. Так, при расчете вероятности банкротства фирмы аналитиками Банка используются многофакторные модели, представляющие собой процедуру взвешивания основных показателей деятельности кредитуемого юридического лица. Далее полученный интегральный показатель сравнивается со своими эталонными значениями (их может быть несколько). По результатам сравнения делается окончательное заключение о платежеспособности хозяйственного объекта.

Здесь, как и в предыдущем случае, проблема определения состава и числа взвешиваемых частных показателей однозначного решения не имеет. Вопрос же формирования системы весовых коэффициентов стоит еще более остро, чем для физических лиц, так как для количественного соизмерения роли и «веса» совершенно различных сторон жизни предприятия в данном случае нет вообще никакой объективной основы.

Между тем даже незначительные сдвиги в системе весовых коэффициентов могут принципиально изменить конечный результат проводимой экспертизы. Эта опасность особенно велика, если учесть, что на практике области высокой, невысокой и ничтожно малой вероятности неплатежеспособности кредитуемого объекта являются весьма узкими и близко примыкают друг к другу. Фактически любые числовые флуктуации в частных показателях заемщика могут спровоцировать его «переход» из одной зоны (например, более привлекательной) в другую (менее привлекательную).

Положение осложняется наличием «конкурирующих» количественных методов анализа платежеспособности фирмы, основанных на вычислении по данным бухгалтерского баланса специальных коэффициентов-индикаторов. Среди них - коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами, восстановления платежеспособности, защищенности капитала, фондовой капитализации прибыли и т.д.

Каждый из названных коэффициентов имеет эталонное значение, с которым производится сравнение его расчетного аналога. При этом на практике эталонное значение является единым и «замороженным». Между тем, очевидно, что оно должно быть, во-первых, дифференцировано для различных отраслей, имеющих объективно различную структуру активов и пассивов, во-вторых, жестко привязано к темпам инфляции, рост которых способствует завышению отчетных коэффициентов-индикаторов. По-видимому, не будет ошибкой утверждение, что эталонные коэффициенты должны быть дифференцированы и в региональном разрезе, так как различные территории имеют далеко не одинаковые воспроизводственные условия и возможности для сбыта продукции, что сказывается на финансовых показателях их деятельности.

Наличие «конкурирующих» методик оценки платежеспособности фирмы генерирует еще одну проблему: результаты анализа по разным методикам часто дают кардинально различные результаты.

Столь явные логические коллизии на стадии оценки кредитных рисков могут не только смутить, но и полностью дезориентировать любого банкира.

В заключение хотелось бы отметить, что управление кредитными рисками требует высокой квалификации банковских специалистов, которые должны не только владеть основами современного количественного финансового анализа, но и обладать высокой профессиональной интуицией.

СПИСОК ЛИТЕРАТУРЫ

1. Закон Украины «О банках и банковской деятельности» от 21.04.91г., Закон Украины «О залоге» от 2 октября 1992 г.

2. Инструкция НБУ № 368 «О утверждении инструкций о порядке регулирования деятельности банков Украины» от 28.08.2001г.

3. Положение НБУ «Про порядок формирования и использования резерва для покрытия возможных потерь по кредитам коммерческих банков», утвержденное от 29.09.98г. № 323.

4. Нестеренко Н.В. Риск-менеджмент. - Изд. ЗГИА 2006г.

5. Основы банковского дела./ Под ред. Мороза А.Н. — К.: Издательство Либра, 1994г. – 330 стр.

6. Мескон М.Х., Альберт М., Хедоури Ф. Основы медеджмента. - М: Дело, 1992г.

7. Никбахт Э., Гроппелли А. Финансы. Киев, Издательство «Основы» 1993 г. 381 стр.

8. Питер С. Роуз. Банковский менеджмент. М. «Дело» 1995г.

9. Банковский портфель – 3. - Москва, “Соминтэк”, 1995г.;

10. Барановский А. Кредитная деятельность отечественных банков.//Украина BUSINESS. – 1997г., - №23-24;

11. Синки Дж. Управление финансами в коммерческих банках. – М.: 1994г.;

12. Карогодова О.,Распутина Л. Проблема кредитування і шляхи її вирішення Банківська справа. – 1997г., №6;

13. Малкольм Д. Робби. Коммерческий кредит и контроль Украинская финансово-банковская школа в сотрудничестве с группой европейских сберегательных банков;

ПРИЛОЖЕНИЕ 1

АБ “Металлург”

Баланспо состоянию на конец дня 31 декабря 2005 года

(тыс. грн.)

| Ряд | Наименование статьи | Примечания | Отчётный год | Предыдущий год |

| 1 | 2 | 3 | 4 | 5 |

| АКТИВЫ | ||||

| 1 | Денежные средства и остатки в Национальном банке Украины | 23821 | 11092 | |

| 2 | Казначейские и другие ценные бумаги, которые рефинансируются Национальным банком Украины и ценные бумаги эмитированные НБУ | 2 | 0 | 0 |

| 3 | Средства в других банках | 3 | 10875 | 11278 |

| 4 | Ценные бумаги в тогрово потрфеле банка | 4 | 0 | 0 |

| 5 | Ценные бумаги в портфеле банка на продажу | 5 | 8576 | 11030 |

| 6 | Кредиты и задолженности клиентов | 6 | 129749 | 121085 |

| 7 | Ценные бумаги в портфеле банка на погашение | 7 | 0 | 1035 |

| 8 | Инвестиции в ассоциированные и дочерние компании | 8 | 1327 | 0 |

| 9 | Основные средства и нематериальные активы | 9 | 17464 | 15116 |

| 10 | Начисленные доходы на получение | 10 | 3762 | 3375 |

| 11 | Другие активы | 11 | 1063 | 435 |

| 12 | Всего активов | 196637 | 174446 | |

| ОБЯЗАТЕЛЬСТВА | ||||

| 13 | Средства банка: | 5545 | 7392 | |

| 13.1 | В том числе кредиты, полученные от Национального банка Украины | 0 | 4240 | |

| 14 | Средства клиентов | 12 | 108557 | 89117 |

| 15 | Депозитные сертификаты эмитированные банком | 0 | 0 | |

| 16 | Долговые ценные бумаги эмитированные банком | 13 | 0 | 0 |

| 17 | Начисленные расходы к уплате | 14 | 1545 | 1008 |

| 18 | Другие обязательства | 15 | 2499 | 2911 |

| 19 | Всего обязательств | 118146 | 100428 | |

| СОБСТВЕННЫЙ КАПИТАЛ | ||||

| 20 | Уставной капитал | 16 | 13251 | 13188 |

| 1 | 2 | 3 | 4 | 5 |

| 21 | Капитализированные дивиденды | 0 | 0 | |

| 22 | Собственные акции выкупленные у акционеров | 0 | (1558) | |

| 23 | Эмиссионные разницы | 1612 | 1612 | |

| 24 | Резерви и другие фонды банка | 55642 | 53368 | |

| 25 | Резервы переоценки, в том числе: | 5105 | 5133 | |

| 25.1 | Резервы переоценки необоротных активов | 5105 | 5133 | |

| 25.2 | Резервы переоценки ценных бумаг | 0 | 0 | |

| 26 | Нераспределенная прибыль прошлых лет | 28 | 514 | |

| 27 | Прибыль/Убыток отчётного периода, ожидающие подтверждения | 2853 | 1761 | |

| 28 | Всего собственного капитала | 78491 | 74018 | |

| 29 | Всего пассивов | 196637 | 174446 | |

ПРИЛОЖЕНИЕ 2

АБ “Металург”

Баланспо состоянию на конец дня 31 декабря 2006 года

(тыс. грн.)

| Ряд | Наименование статьи | Примечания | Отчётный год | Предыдущий год |

| 1 | 2 | 3 | 4 | 5 |

| АКТИВЫ | ||||

| 10 | Денежные средства в Национальном банке Украины и наличные средства банка | 35834 | 23821 | |

| 11 | Казначейские и другие ценные бумаги, которые рефинансируются Национальным банком Украины и ценные бумаги эмитированные НБУ | 2 | 0 | 0 |

| 12 | Средства в других банках | 3 | 15753 | 10875 |

| 13 | Ценные бумаги в тогрово потрфеле банка | 4 | 0 | 0 |

| 14 | Ценные бумаги в портфеле банка на продажу | 5 | 8024 | 8576 |

| 15 | Кредиты и задолженности клиентов | 6 | 196414 | 129749 |

| 16 | Ценные бумаги в портфеле банка на погашение | 7 | 1000 | 0 |

| 17 | Инвестиции в ассоциированные и дочерние компании | 8 | 0 | 1327 |

| 1 | Основные средства и нематериальные активы | 9 | 23423 | 17464 |

| 10 | Начисленные доходы на получение | 10 | 5162 | 3762 |

| 11 | Отсроченный налоговый актив | 0 | 0 | |

| 12 | Другие активы | 11 | 1686 | 1063 |

| 13 | Всего активов | 287296 | 196637 | |

| ОБЯЗАТЕЛЬСТВА | ||||

| 14 | Средства банка: | 1557 | 5545 | |

| 14.1 | В том числе кредиты, полученные от Национального банка Украины | 0 | 0 | |

| 15 | Средства клиентов | 12 | 181366 | 108557 |

| 16 | Депозитные сертификаты эмитированные банком | 0 | 0 | |

| 17 | Долговые ценные бумаги эмитированные банком | 13 | 0 | 0 |

| 18 | Начисленные расходы к уплате | 14 | 3756 | 1545 |

| 19 | Отсроченные налоговые обязательства | 2934 | 1821 | |

| 20 | Другие обязательства | 15 | 5420 | 678 |

| 21 | Всего обязательств | 195033 | 118146 | |

| СОБСТВЕННЫЙ КАПИТАЛ | ||||

| 22 | Уставной капитал | 16 | 13251 | 13251 |

| 23 | Капитализированные дивиденды | 0 | 0 | |

| 1 | 2 | 3 | 4 | 5 |

| 24 | Собственные акции выкупленные у акционеров | 0 | 0 | |

| 25 | Эмиссионные разницы | 1612 | 1612 | |

| 26 | Резерви и другие фонды банка | 58522 | 55642 | |

| 27 | Резервы переоценки, в том числе: | 7816 | 5105 | |

| 27.1 | Резервы переоценки необоротных активов | 7816 | 5105 | |

| 27.2 | Резервы переоценки ценных бумаг | 0 | 0 | |

| 28 | Нераспределенная прибыль прошлых лет | 10 | 28 | |

| 29 | Прибыль/Убыток отчётного периода, ожидающие подтверждения | 11052 | 2853 | |

| 30 | Всего собственного капитала | 92263 | 78491 | |

| 31 | Всего пассивов | 287296 | 196637 | |

ПРИЛОЖЕНИЕ 3

Баланспо состоянию на конец дня 31 декабря 2007 года

(тыс. грн.)

| Ряд | Наименование статьи | Примечания | Отчётный год | Предыдущий год |

| 1 | 2 | 3 | 4 | 5 |

| АКТИВЫ | ||||

| 18 | Денежные средства в Национальном банке Украины и наличные средства банка | 42264 | 35834 | |

| 19 | Казначейские и другие ценные бумаги, которые рефинансируются Национальным банком Украины и ценные бумаги эмитированные НБУ | 2 | 0 | 0 |

| 20 | Средства в других банках | 3 | 24528 | 15753 |

| 21 | Ценные бумаги в тогрово потрфеле банка | 4 | 6923 | 0 |

| 22 | Ценные бумаги в портфеле банка на продажу | 5 | 2 | 8024 |

| 23 | Кредиты и задолженности клиентов | 6 | 331438 | 196414 |

| 24 | Ценные бумаги в портфеле банка на погашение | 7 | 0 | 1000 |

| 25 | Инвестиции в ассоциированные и дочерние компании | 8 | 0 | 0 |

| 26 | Основные средства и нематериальные активы | 9 | 25208 | 23423 |

| 10 | Начисленные доходы на получение | 10 | 5526 | 5162 |

| 11 | Отсроченный налоговый актив | 0 | 0 | |

| 12 | Другие активы | 11 | 1712 | 1686 |

| 13 | Долгосрочные активы, предназначенные для продажи | 12 | 0 | 0 |

| 14 | Всего активов | 437601 | 287296 | |

| ОБЯЗАТЕЛЬСТВА | ||||

| 15 | Средства банка: | 9598 | 1557 | |

| 15.1 | В том числе кредиты, полученные от Национального банка Украины | 0 | 0 | |

| 16 | Средства клиентов | 13 | 317812 | 181366 |

| 17 | Депозитные сертификаты эмитированные банком | 0 | 0 | |

| 18 | Долговые ценные бумаги эмитированные банком | 14 | 0 | 0 |

| 19 | Начисленные расходы к уплате | 15 | 8593 | 3756 |

| 20 | Отсроченные налоговые обязательства | 3008 | 2934 | |

| 21 | Другие обязательства | 16 | 4514 | 5420 |

| 22 | Всего обязательств | 343525 | 195033 | |

| СОБСТВЕННЫЙ КАПИТАЛ | ||||

| 23 | Уставной капитал | 17 | 13251 | 13251 |

| 1 | 2 | 3 | 4 | 5 |

| 24 | Капитализированные дивиденды | 0 | 0 | |

| 25 | Собственные акции выкупленные у акционеров | 0 | 0 | |

| 26 | Эмиссионные разницы | 1612 | 1612 | |

| 27 | Резерви и другие фонды банка | 69584 | 58522 | |

| 28 | Резервы переоценки, в том числе: | 7898 | 7730 | |

| 28.1 | Резервы переоценки необоротных активов | 7807 | 7816 | |

| 28.2 | Резервы переоценки ценных бумаг | 91 | (86) | |

| 29 | Нераспределенная прибыль прошлых лет | 4 | 10 | |

| 30 | Прибыль/Убыток отчётного периода, ожидающие подтверждения | 1727 | 11138 | |

| 31 | Всего собственного капитала | 94076 | 92263 | |

| 32 | Всего пассивов | 437601 | 287296 | |

ПРИЛОЖЕНИЕ 4

АБ “Металлург”

Отчёт о финансовых результатах

по состоянию на конец дня 31 декабря 2005 года

(тыс. грн.)

| Ряд | Наименование статьи | Примечание | Отчётный год | Предыдущий год |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Чистый процентный доход | 20191 | 19541 | |

| 1.1 | Процентный доход | 18 | 29160 | 26844 |

| 1.2 | Процентные затраты | 19 | (8969) | (7303) |

| 2 | Чистый комиссионный доход | 9807 | 8490 | |

| 2.1 | Комиссионный доход | 10340 | 9141 | |

| 2.2 | Комиссионные затраты | (533) | (651) | |

| 3 | Торговый доход | 20 | 1764 | 1369 |

| 4 | Доход ввиде дивидендов | 21 | 0 | 0 |

| 5 | Прибыль/Убыток от инвестиционных ценных бумаг | 0 | 0 | |

| 6 | Доход от участия в капитале | 0 | 0 | |

| 7 | Другой доход | 284 | 299 | |

| 8 | Операционный доход | 32046 | 29699 | |

| 9 | Общие административные затраты | 22 | (7596) | (5851) |

| 10 | Затраты на персонал | 23 | (11419) | (11699) |

| 11 | Затраты от участия в капитале | (8) | 0 | |

| 12 | Другие затраты | (3024) | (2772) | |

| 13 | Прибыль от операций | 9999 | 9377 | |

| 14 | Чистые затраты на формирование резерва | 24 | (5211) | (5949) |

| 15 | Прибыль до налогооблажения | 4788 | 3428 | |

| 16 | Затраты на налог на прибыль | 25 | (1935) | (1667) |

| 17 | Прибыль после налогооблажения | 2853 | 1761 | |

| 18 | Непредусмотренные доходы/затраты | 26 | 0 | 0 |

| 19 | Чистая прибыль/затраты банка | 2853 | 1761 | |

| 20 | Чистая прибыль на одну простую акцию (грн.) | 27 | 0 | 0 |

| 21 | Скорректированная чистая прибыль на одну простую акцию (грн.) | 27 | 0 | 0 |

ПРИЛОЖЕНИЕ 5

АБ “Металлург”

Отчёт о финансовых результатах

по состоянию на конец дня 31 декабря 2006 года

(тыс. грн.)

| Ряд | Наименование статьи | Примечание | Отчётный год | Предыдущий год |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Чистый процентный доход | 21465 | 20191 | |

| 1.1 | Процентный доход | 18 | 34601 | 29160 |

| 1.2 | Процентные затраты | 19 | (13136) | (8969) |

| 2 | Чистый комиссионный доход | 11214 | 9807 | |

| 2.1 | Комиссионный доход | 11629 | 10340 | |

| 2.2 | Комиссионные затраты | (415) | (533) | |

| 3 | Торговый доход | 20 | (386) | 1764 |

| 4 | Доход ввиде дивидендов | 21 | 0 | 0 |

| 5 | Доход от участия в капитале | 0 | 0 | |

| 6 | Другой доход | 408 | 284 | |

| 7 | Всего доходов | 32701 | 32046 | |

| 8 | Общие административные затраты | 22 | (8422) | (7596) |

| 9 | Затраты на персонал | 23 | (13374) | (11419) |

| 10 | Затраты от участия в капитале | (12) | (8) | |

| 11 | Другие затраты | (2959) | (3024) | |

| 12 | Прибыль от операций | 7934 | 9999 | |

| 13 | Чистые затраты на формирование резерва | 24 | 7608 | (5211) |

| 14 | Прибыль до налогооблажения | 15542 | 4788 | |

| 15 | Затраты на налог на прибыль | 25 | (4490) | (1935) |

| 16 | Прибыль после налогооблажения | 11052 | 2853 | |

| 17 | Чистая прибыль на одну простую акцию (грн.) | 26 | 0 | 0 |

| 18 | Скорректированная чистая прибыль на одну простую акцию (грн.) | 26 | 0 | 0 |

ПРИЛОЖЕНИЕ 6

АБ “Металлург”

Отчёт о финансовых результатах

по состоянию на конец дня 31 декабря 2007 года

(тыс. грн.)

| Ряд | Наименование статьи | Примечание | Отчётный год | Предыдущий год |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Чистый процентный доход | 26482 | 21465 | |

| 1.1 | Процентный доход | 18 | 50436 | 34601 |

| 1.2 | Процентные затраты | 19 | (23954) | (13136) |

| 2 | Чистый комиссионный доход | 17354 | 11214 | |

| 2.1 | Комиссионный доход | 17801 | 11629 | |

| 2.2 | Комиссионные затраты | (447) | (415) | |

| 3 | Торговый доход | 20 | 1689 | (386) |

| 4 | Доход ввиде дивидендов | 21 | 0 | 0 |

| 5 | Доход от участия в капитале | 0 | 0 | |

| 6 | Другой доход | 1105 | 494 | |

| 7 | Всего доходов | 46630 | 32787 | |

| 8 | Общие административные затраты | 22 | (9695) | (8422) |

| 9 | Затраты на персонал | 23 | (16991) | (13374) |

| 10 | Затраты от участия в капитале | 0 | (12) | |

| 11 | Другие затраты | (4205) | (2959) | |

| 12 | Прибыль от операций | 15739 | 8020 | |

| 13 | Чистые затраты на формирование резерва | 24 | (9790) | 8501 |

| 14 | Прибыль /убытки от долгосрочных активов, предназначенных для продажи | (1107) | (893) | |

| 15 | Прибыль до налогооблажения | 4842 | 15628 | |

| 16 | Затраты на налог на прибыль | 25 | (3115) | (4490) |

| 17 | Прибыль после налогооблажения | 1727 | 11138 | |

| 18 | Чистая прибыль/убыток от продажи долгосрочных активов, предназначенных для продажи | 27 | 0 | 0 |

| 19 | Чистая прибыль/затраты банка | 1727 | 11138 | |

| 20 | Чистая прибыль на одну простую акцию (грн.) | 28 | 0 | 0 |

| 21 | Скорректированная чистая прибыль на одну простую акцию (грн.) | 28 | 0 | 0 |

Похожие работы

... жилищного фонда как договор возмездного оказания услуг. Аналогичные договора заключают и другие собственники жилья в данном многоквартирном доме. 7. Анализ финансового состояния МУП Металлург Для общей оценки динамики финансового состояния данного предприятия необходимо построить аналитический баланс, позволяющий оценить структуру имущества предприятия и источников их формирования, а также ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

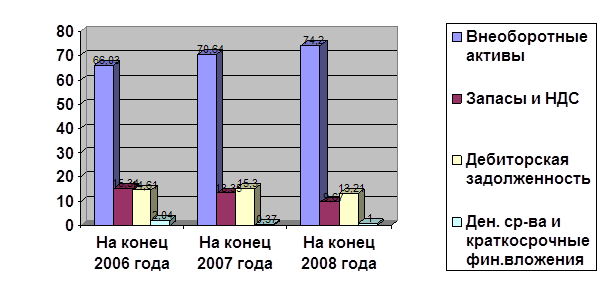

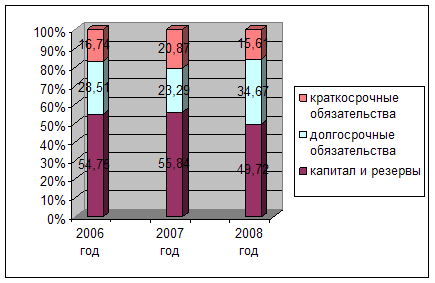

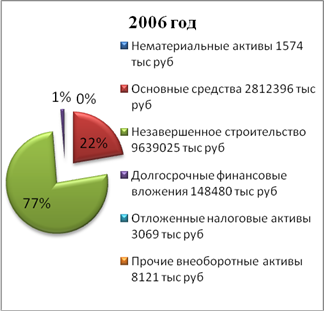

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

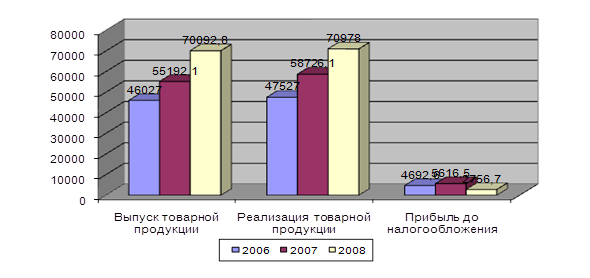

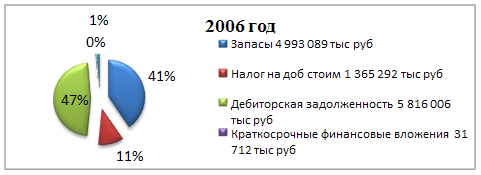

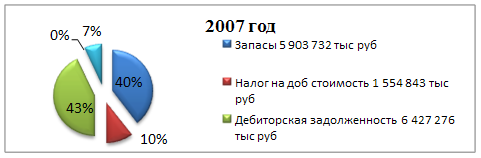

... вложения. Заключение Действуя поступательно, мы в ходе курсовой работы решили намеченные задачи и реализовали основную цель нашей работы. По итогам анализа финансовой отчетности 2006-2007 финансовое состояние предприятия ОАО «Уральская сталь» можно охарактеризовать как вполне устойчивое, а само предприятие - динамично развивающееся. Выросла общая выручка и чистая прибыль предприятия, ...

0 комментариев