Навигация

Наличие собственного оборотного капитала = ст.490 ф.№1 + ст.590 ф.№1 - -ст.190 ф.№1

1. Наличие собственного оборотного капитала = ст.490 ф.№1 + ст.590 ф.№1 - -ст.190 ф.№1

Задание 21

Определим операционный, финансовый и операционно-финансовый леверидж, экономический эффект операционного и финансового рычага. Сделаем вывод об эффективности производственных затрат и использования заемных средств, если ссудный процент равен 16%.

Таблица 20

| Показатели | Прошлый год | Отчетный год | Изменение |

| 1.Валовая прибыль | 1676383 | 2057621 | 381238 |

| 2.Прибыль от продаж | 416000 | 561600 | 145600 |

| 3.Прибыль до налогообложения | 233119 | 241802 | 8683 |

| 4.Чистая прибыль | 216000 | 218269 | 2269 |

| 5.Операционный леверидж | 4,0298 | 3,6639 | - 0,3659 |

| 6.Финансовый леверидж | 0,9266 | 0,9027 | - 0,0239 |

| 7.Операционно-финансовый леверидж | 3,734 | 3,3074 | - 0,4266 |

1. Операционный леверидж = валовая прибыль / прибыль от продаж

2. финансовый леверидж = чистая прибыль / прибыль до налогообложения

3. операционно-финансовый леверидж = операционный леверидж * финансовый леверидж

4. Эффект финансового рычага = (1-Кн) * (Rк(А) - ЦЗК) * ЗК/СК

Кн - коэффициент налогообложения прибыли, рассчитываемый как отношение расходов по налогу на прибыль (величина которых формируется по правилам налогового учета) к прибыли до налогообложения (стр. 140 отчета о прибылях и убытках);

Rк(А) - рентабельность всего капитала организации (совокупных активов) или экономическая рентабельность, исчисленная как отношение прибыли до налогообложения и расходов по привлечению заемных средств к среднегодовой сумме всего капитала

ЦЗК - средневзвешенная цена заемных средств, которая рассчитывается как отношение расходов организации по обслуживанию заемных источников средств к средней балансовой величине заемного капитала

ЗК/СК – финансовый леверидж

Кн – 0,2 (20% - налог на прибыль)

ЭФФ1= (1 - 0,2)*(241 802 / 2 732 021,5*100% - 203 145 / 1 068 165*100%) * 1 068 165 / 1 663 856,5 = - 5,2233;

ЭФФ0= (1 - 0,2)*(233 119 / 2 488 348*100% - 64 520 / 909 888*100%) * 909 888 / 1 1 578 460 = 1,0514.

Значение ЭФФ зависит от его дифференциала.

Дифференциал финансового рычага: (Rк(А) – ЦЗК):

в отчетном периоде дифференциал равен – 10,17,

в прошлом периоде дифференциал равен 2,28.

Дифференциал в отчетном периоде отрицательный, так же рентабельность капитала в отчетном году меньше 16% (8,8507%)это означает, что привлечение заемных средств не эффективно. Возможно если уменьшить расходы организации по обслуживанию заемных источников, то дифференциал финансового рычага возрастет, что приведет к повышению рентабельности собственных средств организации.

Задание 22

Эффективность использования оборотных активов и влияние произошедших изменений на финансовое положение организации определяются коэффициентом оборачиваемости активов в целом и по видам.

Таблица 21

Расчет показателей оборачиваемости активов

| показатели | Прошлый год | Отчетный год | Изменение |

| 1. выручка от продаж | 5200000 | 6240000 | |

| 2.среднегодовая стоимость оборотных активов | 1413050 | 1527417 | |

| 3.среднегодовая стоимость запасов | 935362,5 | ||

| 4. среднегодовая стоимость дебиторской задолженности | 397994 | ||

| 5. среднегодовая стоимость денежных средств и краткосрочных финансовых вложений | 193934,5 | ||

| 6. коэффициент оборачиваемости: | |||

| А) оборотных активов | 3,68 | 4,0853 | |

| Б) запасов | 6,6712 | ||

| В) дебиторской задолженности | 15,6786 | ||

| Г) денежных средств и краткосрочных финансовых вложений | 32,1758 | ||

| 7. период оборота в днях: | |||

| А) оборотных активов | 98 | 88 | |

| Б) запасов | 54 | ||

| В) дебиторской задолженности | 23 | ||

| Г) денежных средств и краткосрочных финансовых вложений | 11 |

Задание 23

Рассчитаем коэффициенты ликвидности. На основании анализа динамики коэффициентов ликвидности и соотношения различных групп активов, сгруппированных по степени ликвидности, и соответствующих групп пассивов дадим оценку платежеспособности и степени устойчивости финансового состояния организации.

Ликвидность активов – это его способность трансформироваться в денежные средства.

Степень ликвидности – определяется промежутком времени за который трансформация может произойти, чем короче период, тем ликвиднее актив.

Анализ ликвидности баланса заключается в сравнении активов сгруппированных по степени ликвидности и расположенных в порядке ее убывания с обязательствами по пассиву сгруппированными по срокам обязательств и расположенными в порядке возрастания сроков.

Подразделение активов на группы по степени ликвидности:

1. А1 – наиболее ликвидные активы ( стр.250+стр.260);

2. А2 – быстро реализуемые активы ( стр.240);

3. А3 – медленно реализуемые активы ( стр.210+стр.220+стр.230+стр.270);

4. А4 – трудно реализуемые активы (стр.190)

Подразделение пассивов на группы по степени ликвидности:

1. П1 – наиболее срочные обязательства (стр.620);

2. П2 – краткосрочные пассивы (стр.610+стр.630+стр.660);

3. П3 – долгосрочные пассивы (стр.590+стр.640+стр.650);

4. П4 – постоянные или устойчивые пассивы (стр.490)

Таблица 22

Анализ ликвидности баланса

| Группа активов (А) | На начало года | На конец года | Группа пассивов (П) | На начало года | На конец года | Платежный излишек (недостаток) | |

| (А-П)На начало года | (А-П) На конец года | ||||||

| А1 | 254958 | 132911 | П1 | 604556 | 675195 | - 349598 | - 542284 |

| А2 | 254654 | 383677 | П2 | 145131 | 151520 | 109523 | 232157 |

| А3 | 970512 | 1058122 | П3 | 208089 | 351839 | 762423 | 706283 |

| А4 | 1139190 | 1270019 | П4 | 1661538 | 1666175 | - 522348 | - 396156 |

| Баланс | 2619314 | 2844729 | Баланс | 2619314 | 2844729 | ── | ── |

Баланс считается абсолютно ликвидным если выполняется следующее неравенства:

1.А1 ≥ П1

2.А2 ≥ П2

3.А3 ≥ П3

4.А4 ≤ П4

На начало года:

1. 254958≥604556 – не выполняется

2. 254654≥145131 – выполняется

3. 970512≥ 208089– выполняется

4. 1139190 1≤661538– выполняется

На конец года:

1. 132911≥ 675195– не выполняется

2. 383677≥ 151520– выполняется

3. 1058122 ≥351839– выполняется

4. 1270019 ≤1666175– выполняется

Из таблицы 22 видно, что первое неравенство не соблюдаются ни в начале, ни в конце года, поскольку высоколиквидные (А1) активы значительно меньше суммы наиболее срочных (П1) обязательств, поэтому погасить свои обязательства в срочном порядке предприятие не сможет. При этом на конец года положение ухудшилось, т.к. платежный недостаток увеличился по наиболее срочным обязательствам. Но недостаток ликвидности по первой группе компенсируется избытком ликвидности по второй и третьей группе.

Отмечается дефицит собственного капитала, ведь его удельный вес — 59% (1 666 175 / 2 844 729 * 100) валюты баланса. Это связано с тем, что организация имеет в собственности много внеоборотных активов (45% валюты баланса). Такая схема использования внеоборотных активов не предполагает значительных устойчивых источников финансирования.

Последнее неравенство выполняется, т.е. величина собственного капитала больше стоимости труднореализуемых активов. Но предельный анализ ликвидности показывает ухудшение четвертого соотношения, что приводит к уменьшению излишка собственного капитала относительно внеоборотных активов и увеличению дефицита высоколиквидных активов относительно кредиторской задолженности.

Таким образом мы видим, что баланс предприятия недостаточно ликвиден.

Платежеспособность предприятия – это способность своевременно и в полном объеме погашать свои обязательства по платежам перед бюджетом, банками, поставщиками и другими юридическими и физическими лицами в рамках осуществления нормальной финансово-хозяйственной деятельности.

Такая платежеспособность за отчетный год определяется путем составления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами:

А1+А2 ≥ П1+П2, т.е.

516588≥826715 – не выполняется

ООО «Агат» является неплатежеспособным, платежный недостаток составил 310127 тыс. руб.

Перспективная платежеспособность характеризуется условием:

А3 ≥ П3

1058122≥351839

Сопоставление ликвидных средств и обязательств позволяет рассчитать следующие абсолютные показатели ликвидности:

- текущая ликвидность – характеризует платежеспособность предприятия на ближайший период времени:

ТЛ = (А1+А2) – (П1+П2) = 516588 – 826715 = - 310127 тыс. руб. - предприятие не сможет покрыть расходы в ближайшее время, не используя при этом заемные средства.

- перспективная ликвидность – свидетельствует о платежеспособности предприятия на основе сравнения будущих поступлений и платежей:

ПЛ = А3-П3 = 1058122 – 351839 = 706283 тыс. руб. медленно реализуемые активы позволяют погасить задолженность.

Так же рассчитаем относительные показатели ликвидности:

1. Коэффициент абсолютной ликвидности – показывает какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет имеющихся денежных средств и краткосрочных быстрореализуемых финансовых вложений (рекомендуемое значение ≥ 0,2-0,7):

А1

L1 = ────

П1 + П2

L1н.г. = 254958/ ( 604556+145131) = 0,3401

L1к.г. = 132911/ (675195+151520) = 0,1608

Оптимальное значение коэффициента абсолютной ликвидности не должно быть менее 0,2. В ООО «Агат» в предыдущем периоде он соответствует норме, а в отчетном периоде это значение ниже оптимального (L1н.г. = 0,3401>0,2; L1к.г. = 0,16<0,2).А это означает, что организация не может в полной степени погасить краткосрочную задолженность за счет имеющейся наличности.

2. Коэффициент критической ликвидности показывает, какую часть краткосрочных обязательств организация может погасить не только за счет имеющейся наличности, но и за счет ожидаемых поступлений от покупателей и заказчиков. (минимальное значение 0,7. оптимальное >1,5). Рассчитаем коэффициент критической ликвидности:

А1 + А2

L2 = ─────

П1 + П2

L2н.г. = (254958+254654) / ( 604556+145131) = 0,6798

L2к.г. = (132911+383677) / (675195+151520) = 0,6249

Коэффициент критической ликвидности ниже нормативного значения

(L2н.г. = 0,6798<0,7, L2к.г. = 0,6249<0,7) это означает, что организация не может в полной степени погасить краткосрочную задолженность за счет имеющейся наличности и ожидаемых поступлений.

3. Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить мобилизовав все оборотные средства.(минимально 1,5. оптимально ≥2)

А1 + А2 + А3

L3 = ───────

П1 + П2

L3н.г. = (254958+254654+970512) / ( 604556+145131) = 1,9743

L3к.г. = (132911+383677+1058122) / (675195+151520) = 1,9048

Такой уровень текущей ликвидности (L3н.г. = 1,9743>1,5, L3к.г. =1,9048>1,5) говорит о том, что у предприятия достаточно оборотных активов, которые могут потребоваться для покрытия наиболее срочных обязательств. Наблюдается снижение данного показателя по сравнению с прошлым годом.

4. Коэффициент маневренности функционирующего капитала показывает какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. (уменьшение в динамике - положительный факт)

А3

L4 = ────────────────

(А1 + А2 + А3) – (П1 + П2)

L4н.г. = 970512 / (254958+254654+970512) – (604556+145131) = 1,3287

L4к.г. = 1058122 / (132911+383677+1058122) – (675195+151520) = 1,4146

Коэффициент маневренности функционирующего капитала возрос на 0,0859 по сравнению с началом года, а это означает что в производственных запасах и дебиторской задолженности обездвиженная часть функционирующего капитала увеличилась, что неблагоприятно сказывается на предприятии ООО «Агат».

5. Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств предприятия, необходимых для его финансовой устойчивости. чем больше, тем лучше).

стр.490 – стр.190

L5 = ────────────

стр.290

L5н.г. = (1661538 – 1139190) / 1480124 = 0,3529

L5к.г. = ( 1666175 – 1270019) / 1574710 = 0,2516

Коэффициент обеспеченности собственными средствами и на начало и на конец года выше 0,1, что говорит об обеспеченности собственными оборотными средствами необходимыми для финансовой устойчивости, но на конец года коэффициент обеспеченности собственными средствами ниже чем на начало года, что негативно сказывается на предприятии ООО «Агат».

Похожие работы

... с. 2. Анализ финансовой отчетности. Учеб. пособие / Под ред. О.В. Ефимовой, М.В. Мельник. – 2-е изд., испр. и доп. – М.: Омега-Л, 2006. – 352с. 3. Басовский Л.Е. Комплексный экономический анализ хозяйственной деятельности: учебное пособие / Л.Е. Басовский, Е.Н. Басовская. – М.: ИНФРА-М, 2004. – 366 с. 4. Бороненкова С.А. Управленческий анализ: учебное пособие / под ред. С.А. Бороненкова. – ...

ым видам деятельности (по элементам затрат). Пояснительная записка, необходимая для анализа финансово – хозяйственной деятельности предприятия, нам не была предоставлена. В целом, бухгалтерскую отчетность за два года можно считать достоверной и качественной для проведения анализа. Потому, что все данные на конец прошлого года соответствуют началу отчетного. Отсутствуют данные лишь за 2002 год, ...

... финансового положения предприятия. 24. На основании проанализированных относительных показателей и коэффициентов дайте комплексную оценку финансового положения предприятия. Комплексная оценка деятельности организации 25. На основании данных, полученных в результате экономического анализа предыдущих пунктов курсовой работы, дайте комплексную оценку экстенсивности и интенсивности деятельности ...

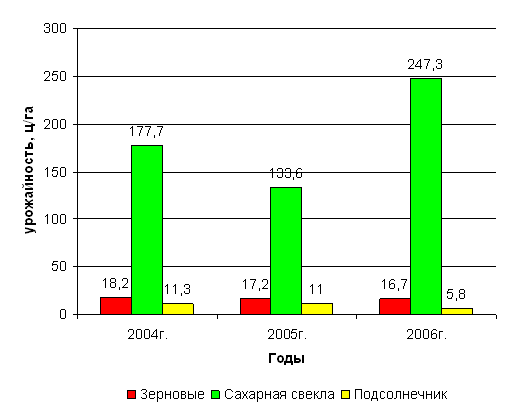

... , сокращения себестоимости и увеличения цены реализации составляет 3911,21 тыс. руб. Заключение Проведенные исследования позволили сделать следующие выводы. СХА имени Чапаева является средним по размеру хозяйством Староюрьевского района Тамбовской области. Оно расположено в северной природно-хозяйственной зоне области, в четырех километрах от железнодорожной станции и в 100 километрах от г. ...

0 комментариев