Навигация

Исследование финансового состояния предприятия в «вертикальной плоскости

1.1. Исследование финансового состояния предприятия в «вертикальной плоскости.

Исследование финансового состояния предприятия в «вертикальной» плоскости заключается в обработке информации по последнему зафиксированному (сданному в ГНИ) балансу (ф.№1), отчету о финансовых результатах (ф.№2), приложениям к годовому балансу предприятия (ф.№4 и 5) и данным аналитического учета, ведущегося заемщиком по счетам дебиторов/кредиторов.

В рамках этого исследования осуществляется расчет параметров, которые наиболее полно, с экономической тачки зрения, отражают состояние предприятия. Исследование проводится по следующим направлениям:

абсолютные показатели;

показатели финансовой устойчивости;

показатели платежеспособности;

показатели рентабельности;

показатели деловой активности.

Эти показатели свидетельствуют о соответствии предприятия определенным критериям, однако, сами критерии (их количественная оценка) находятся в зависимости от отрасли, региона и размера предприятия. Размер предприятия косвенным образом определяется по абсолютным показателям.

Методика расчета показателей приводится в Таблице 1.

Абсолютные показатели.

Показывают в абсолютном выражении значения активов(1.1), собственных средств (1.2) и собственных средств предприятия-эмитента (1.3). Осуществлять сравнение количественных показателей можно только для предприятий, имеющих одинаковый порядок величин абсолютных показателей. На основе этих показателей составляется агрегированный баланс заемщика за два последних отчетных периода.

Абсолютное изменение – разность между соответствующими данными «Отчета 2» и «Отчета 1». А относительное изменение – отношение рассчитанного показателя Абсолютного изменения к соответствующим данным «Отчета 1», выраженное в процентах.

Оценка финансовой устойчивости.

Показатели этой группы характеризуют степень защищенности интересов инвесторов. Базой для расчетов является стоимость имущества. Важнейшим показателем данной группы является Коэффициент независимости (2.1), который показывает долю собственных средств в стоимости имущества предприятия. Достаточно высоким считается уровень 0,4. В этом случае иск кредиторов сведен к минимуму.

Соотношение заемных и собственных средств (2.2) определяет зависимость от внешних займов. Чем больше значение этого показателя, тем выше степень риска акционеров. Допустимое значение показателя 0,3-1. За критическое значение показателя принимают единицу. Превышение суммы задолженности над суммой собственных средств сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение. Однако следует учитывать, что в отношении данного параметра критерии носят скорее рекомендательный характер и могут сильно отличаться для предприятий с различными видами деятельности. Для торговых предприятий данный коэффициент может иметь значения значительно больше 1.

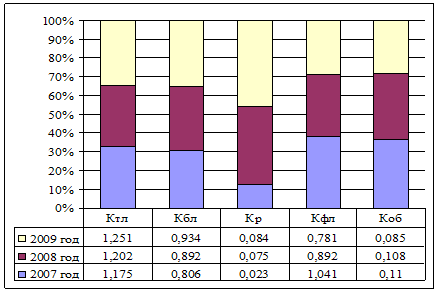

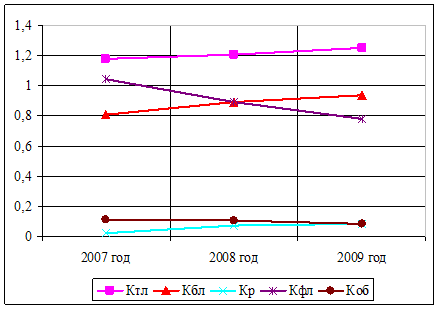

Показатели платежеспособности.

Данные показатели отражают возможность предприятия погасить краткосрочную задолженность своими легко реализуемыми средствами. При исчислении этих показателей за базу расчета принимаются краткосрочные обязательства. Основными рассчитываемыми показателями в данной группе являются следующие:

Коэффициент покрытия общий (3.1). Данный коэффициент определяется из соображения, что ликвидных средств должно быть достаточно для выполнения краткосрочных обязательств, т.е. значение показателя не должно опускаться ниже 1, оптимальным считается коэффициент равный 2.

Промежуточный коэффициент покрытия (3.2). Наибольший интерес этот коэффициент представляет для держателей акций.

Коэффициент абсолютной ликвидности (3.3). Этот показатель наиболее важен для поставщиков материальных ресурсов и для банка, кредитующего предприятие. Допустимым считается коэффициент равный 0,1. Если коэффициент больше 0,5 – платежеспособность высокая.

Коэффициенты рентабельности.

Данные коэффициенты характеризуют прибыльность деятельности компании, рассчитываются как отношение балансовой прибыли к различным группам источников средств.

Коэффициент рентабельности продаж (4.1) определяет, сколько чистой прибыли получено с общей выручки. Нормативные значения коэффициентов рентабельности значительно дифференцированы по отраслям, видам производства и технологии изготовления продукции, поэтому для оценки рентабельности следует проследить динамику показателей за ряд периодов. Рост рентабельности свидетельствует об увеличении прибыльности, укреплении финансового благополучия.

Рентабельность основной деятельности (4.2) определяет сколько чистой прибыли получено с 1 рубя затрат на производство. При эффективно организованном производстве данный показатель должен расти.

Рассчитываемые коэффициенты и рейтинговая оценка предприятия вносятся в следующую таблицу:

| Наименование коэффициента (нормативное значение) | Значение | Изменение за период (стрелка вверх/вниз) | Полученная оценка в баллах | ||

| На отчет 1 | На отчет 2 | На отчет 1 | На отчет 2 | ||

| Коэффициент независимости (>0,4) | |||||

| Соотношение заемных и собственных средств (0,3-1) | |||||

| Коэффициент покрытия (общий), больше 1 | |||||

| Промежуточный коэффициент покрытия (>0,6) | |||||

| Коэффициент абсолютной ликвидности (>0,1) | |||||

| Рентабельность продаж (>0,1) | |||||

| Рентабельность основной деятельности (>0,1) | |||||

| Выполнение «золотого правила» (да/нет) | |||||

| Рейтинговая оценка | |||||

| Корректирующий балл | |||||

| Итоговая рейтинговая оценка | |||||

| Класс платежеспособности | |||||

Оценка деловой активности.

Данная группа показателей характеризует, насколько эффективно предприятия используют свои средства.

Данные, полученные сотрудником кредитного подразделения в результате проведенного анализа деловой активности потенциального заемщика, не учитываются при расчете рейтинговой оценки предприятия. Однако, они в обязательном порядке отражаются в типовом заключении по кредитному проекту в разделе «Финансовое положение заемщика».

Общий коэффициент оборачиваемости (5.1) отражает эффективность использования всех имеющихся в распоряжении средств, вне зависимости от их источников. Он определяет, сколько раз за период совершается полный цикл производства и обращения, приносящий прибыль.

Оборачиваемость запасов (в днях) (5.2). Чем меньше показатель оборачиваемости запасов в днях, тем меньше затоваривание, быстрее можно реализовать товарно-материальные ценности и, в случае необходимости, погасить долги.

Среднемесячный оборот по погашению дебиторской (кредиторской) задолженности на отчетную дату. Среднемесячный оборот по погашению дебиторской (кредиторской) задолженностей определяется на основании полученной от предприятия-заемщика справки об ежемесячных оборотах по погашению дебиторской/кредиторской задолженности за последние 6 месяцев.

Оборачиваемость краткосрочной дебиторской задолженности (в днях) (5.3).Показывает, за сколько дней в среднем осуществляется один цикл сбыта продукции. Чем меньше этот показатель, тем более оперативно работает предприятие по сбыту своей продукции. Определение параметра «в днях» позволяет не только более наглядно представить функционирование предприятия, но и сравнить цикл со сроком заимствования средств.

Оборачиваемость краткосрочной кредиторской задолженности (в днях) (5.4). Показывает, насколько быстро осуществляется потребительский цикл взаиморасчетов с поставщиками. При увеличении данного показателя можно сделать вывод о том, что предприятие недостаточно эффективно использует полученные от поставщика материалы. Это может происходить как в том случае, если у предприятия сложности с расчетами, так и в случае, когда технологический процесс не обеспечивает оперативную обработку полученных материалов.

Соотношение краткосрочной дебиторской и краткосрочной кредиторской задолженности (5.5). С ростом дебиторской задолженности у предприятия возникает потребность в дополнительных источниках формирования текущих активов за счет краткосрочных кредитов банка и кредиторской задолженности. Опережающий рост кредиторской задолженности по сравнению с дебиторской может привести в конечном итоге к снижению ликвидности.

Оборачиваемость оборотных средств (в днях) (5.6). Показывает, в течение какого периода совершается полный цикл производств и обращения.

Структура краткосрочной дебиторской и кредиторской задолженности по виду и срокам погашения. Анализируются сроки и структура погашения дебиторской и кредиторской задолженности. Составляется таблица:

| Наименование показателя | Значение | |

| отчет 1 | отчет 2 | |

| Краткосрочная дебиторская задолженность | ||

| В т.ч. просроченная | ||

| Сомнительная к оплате, но не просроченная | ||

| Среднемесячные обороты по погашению дебиторской задолженности за последние 6 месяцев | ||

| Краткосрочная кредиторская задолженность | ||

| В т.ч. просроченная | ||

| Среднемесячные обороты по погашению кредиторской задолженности за последние 6 месяцев | ||

| Соотношение краткосрочной дебиторской и краткосрочной кредиторской задолженности | ||

| Оборачиваемость оборотных средств (в днях) | ||

| Общий коэффициент оборачиваемости | ||

| Оборачиваемость краткосрочной дебиторской задолженности (в днях) | ||

| Оборачиваемость краткосрочной кредиторской задолженности (в днях) | ||

| Оборачиваемость запасов (в днях) | ||

В том случае, если располагаемые данные соответствуют неполному году, следует показатели, имеющие накопительный характер, приводить к предполагаемому годовому значению. Для этого следует, рассчитывая показатели оборачиваемости, умножать количество дней в квартале (90) на соответствующий номер квартала (N). (Так, при анализе годового отчета, следует брать N=4.)

Таблица 1. Методика расчета показателей.

| №№ | Название коэффициента | Обозначение | Направление продолжительности тенденции | Показатели | Строки баланса | Значение | |

| Старого (обр.96г.) | Нового (обр. 97г.) | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1.1 | Активы | А | Валюта баланса - убытки | Стр.360-стр.350 | Стр.399-стр.390 | ||

| 1.2 | Собственные активы | Ас | Валюта баланса – Немат. Активы – Убытки - Пассивы | Стр.360-стр.010-стр.340-стр.350-стр.520-стр.600-стр.610-стр.620-стр.630-стр.640-стр.650-стр.660-стр.670-стр.680-стр.690-стр.700-стр.710-стр.720 | Стр.399-стр.110-стр.390-стр.590-стр.610-стр.620 | ||

| 1.3 | Собственные средства | Сс | Капитал и резервы | Стр.480 | Стр.490 | ||

| 2.1 | Коэффициент независимости (коэффициент концентрации собственных средств) | Кн | =(Собственные средства-Убытки)/Стоимость имущества | =(Стр.480-стр.340-стр.350)/ (Стр.360-стр.340-стр.350) | =(Стр.490-стр.390)/ (Стр.399-стр.390) | >0,4 | |

| 2.2 | Соотношение собственных и заемных средств | Кз | =Сумма задолженности/ Собственные средства | =Стр.770/стр.480 | =Стр.690/стр.490 | От 0,3 до 1 | |

| 3.1 | Коэффициент покрытия общий | Кпо | =(Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность + Запасы и затраты)/Краткосрочные обязательства | =(Стр.180-стр.140+стр.330)/ (стр.600+стр.610+ стр.620+стр.630+ стр.640+стр.650+ стр.660+стр.670+ стр.680+стр.690+ стр.700+стр.710+ стр.720) | =(Стр.290-стр.217)/ (стр.610+стр.620) | >1 | |

| 3.2 | Промежуточный коэффициент покрытия | Кпп | =(Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность)/Краткосрочные обязательства | =(Стр.330-стр.320)/ (стр.600+стр.610+ стр.620+стр.630+ стр.640+стр.650+ стр.660+стр.670+ стр.680+стр.690+ стр.700+стр.710+ стр.720) | =(Стр.230+ стр.240+ стр.250+стр.260)/ (стр.610+стр.620) | >0,6 | |

| 3.3 | Коэффициент абсолютной ликвидности | Ка | =(Денежные средства + Краткосрочные финансовые вложения)/ Краткосрочные обязательства | =(Стр.270+ стр.280+ стр.290+стр.300+ стр.310)/ (стр.600+стр.610+ стр.620+стр.630+ стр.640+стр.650+ стр.660+стр.670+ стр.680+стр.690+ стр.700+стр.810+ стр.720) | =(Стр.250+ стр.260)/(стр.610+стр.620) | >0,1 | |

| 4.1 | Рентабельность продаж | Рп | =Прибыль от реализации/Выручка от реализации | =Стр.050(ф.2)/ стр.010 (ф.2) | =Стр.050(ф.2)/ стр.010 (ф.2) | >0,1 | |

| 4.2 | Рентабельность основной деятельности | Ро | =Прибыль от реализации/ Затраты на производство продукции | =Стр.050(ф.2)/ стр.040 (ф.2) | =Стр.050(ф.2)/ (стр.020+ср.030+ стр.040) (ф.2) | >0,1 | |

| 5.1 | Общий коэффициент оборачиваемости | Ко | =Выручка от реализации/ Стоимость имущества | =Стр.010(ф.2)/ стр.360-стр.350-стр.340 | =Стр.010(ф.2)/ стр.399-стр.390 | ||

| 5.2 | Оборачиваемость запасов (в днях) | Оз | =Величина стоимости запасов и затрат за отчетный период*90 дней*N/ Выручка от реализации | =Стр.180*90 дней*N/ стр.010 (ф.2) | =(Стр.210-стр.217+ стр.220) *90дней*N/Стр.010 (ф.2) | ||

| 5.3 | Оборачиваемость краткосрочной дебиторской задолженности (в днях) | Осд | =Величина дебиторской задолженности за отчетный период*30 дней/Среднемесячный оборот по погашению дебиторской задолженности за 6 мес. | =(стр.200+ … +стр.260)* 30 дней/ Среднемесячный оборот по погашению дебиторской задолженности за 6 мес. | =Стр.240*30 дней/ Среднемесячный оборот по погашению дебиторской задолженности за 6 мес. | ||

| 5.4 | Оборачиваемость кредиторской задолженности (в днях) | Ок | =Величина кредиторской задолженности за отчетный период * 30 дней/Среднемесячный оборот по погашению кредиторской задолженности за 6 мес. | =(Стр.600+…+стр.720)*30 дней/ Среднемесячный оборот по погашению кредиторской задолженности за 6 мес. | (Стр.610+стр.620)*30 дней/ Среднемесячный оборот по погашению кредиторской задолженности за 6 мес. | ||

| 5.5 | Соотношение краткосрочной дебиторской и краткосрочной кредиторской задолженности | Кдк | =Дебиторская задолженность менее 12 месяцев/Краткосрочная кредиторская задолженность | =(Стр.200+стр.210+стр.220+стр.230+ стр.240+стр.250+ стр.260)/(стр.600+…+стр.720) | =Стр.240/(стр.610+стр.620) | >1 | |

| 5.6 | Оборачиваемость оборотных средств (в днях) | Оос | =Размер оборотных средств за отчетный период * 90 дней *N/ Выручка от реализации за отчетный период | =(Стр.330+стр.180-стр.140)*90 дней*N/стр.010 (ф.2) | =(Стр.290-стр.217)*90 дней*N/стр.010 (ф.2) | ||

Похожие работы

... . Поэтому деловой риск на третьей стадии считается более высоким, чем на первой или второй. В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку кредитоспособности клиента на основе финансовых коэффициентов, которые рассчитываются на основе средних фактических данных истекших отчетных периодов. Перечисленные факторы делового риска ...

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

... . После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. Таким образом, общие подходы к организации анализа кредитоспособности заемщиков в коммерческих банках более или менее одинаковы. Это обусловлено объективными причинами становления и развития практики банковского кредитования заемщиков. Основу оценки кредитоспособности ...

... работы на рынке, состав акционеров и др. Широкое развитие получила комбинация финансового и нефинансового анализов. [15; 204] В различных странах применяются различные системы оценки кредитоспособности клиентов банка. Наиболее распространенные из них представлены в таблице 1.1. Таблица 1.1 - Наиболее распространенные системы оценки кредитоспособности клиента «Правило пяти си» (США) CAMPARI ...

0 комментариев