Навигация

Исследование финансового рычага

1.4. Исследование финансового рычага.

Исследование финансового рычага рекомендуется проводить только в случае рассмотрения наиболее значительных кредитных проектов, либо в других исключительных случаях по согласованию с руководителем кредитного подразделения.

Результаты проведенного исследования сотрудник кредитного подразделения отражает в Резюме кредитного эксперта по разделу «Финансовое положение Заемщика», типового заключения по кредитному проекту.

Цель настоящего раздела заключается в поиске оптимальных параметров выдаваемого кредита, обеспечивающих максимальные доходы Банка при минимизации писка невозврата кредита. Оптимизация достигается путем подбора параметров, производных от параметров выдаваемого кредита. К таким производным параметрам относятся:

Дифференциал (ДИФ), определяемый как разность между экономической рентабельностью активов и средней расчетной ставкой процента (за один период времени);

Плечо финансового рычага (ПФР), определяемое как отношение заемных средств к собственным средствам.

Исходными данными для расчета являются данные из Баланса предприятия на последнюю отчетную дату и данные технико-экономические обоснования кредита (ТЭО) (Таблица 2). Следует иметь ввиду, что при анализе валютного кредита целесообразно проводить оценку финансового рычага в валюте выдаваемого кредита.

Таблица 2

| № | Название | Обозначение | Формула |

| 1 | Добавленная стоимость | ДС | Информация из ТЭО |

| 2 | Оплата труда | ОТ | Информация из ТЭО |

| 3 | Стоимость произведенной продукции | П | Информация из ТЭО |

| 4 | Стоимость сырья и др. производственные затраты | С | Информация из ТЭО |

| 5 | Затраты на восстановление производства | ЗВП | Информация из ТЭО |

| 6 | Налоги и платежи во внебюджетные фонды | НИП | Информация из ТЭО |

| 7 | Объем активов | А | Стр.399-стр.390 |

| 8 | Собственные средства | СС | Стр.490 |

| 9 | Заемные средства | ЗС | Величина предоставляемого кредита (требует определения) |

| 10 | Ставка налогообложения прибыли | СНП | Ставка налога на прибыль, выраженная в долях. |

| 11 | Ставка рефинансирования | РЕФ | |

| 12 | Ставка кредита в Банке | ДОГ | (Требует определения) |

На основании первичных данных вычисляются промежуточные переменные, определяющие экономические категории.

Таблица 3

| 1 | Средняя расчетная ставка процента | СРС | (1-СНП)*(РЕФ+0,03)+(ДОГ-РЕФ) |

| 2 | Брутто-результат эксплуатации инвестиций | БРЭИ | ДОГ-ОТ-НИП |

| 3 | Нетто-результат эксплуатации инвестиций | НРЭИ | БРЭИ-ЗВП |

Задачей настоящего исследования является определение такой ставки и объема предоставляемого кредита, при которых достигается оптимальное соотношение между доходами Банка и его рисками, связанными с невозвратом кредита. Следует иметь ввиду, что:

1.Дифференциал не должен быть отрицательным.

2.Эффект финансового рычага должен составлять примерно 30-50% от уровня экономической рентабельности, при этом достигается желаемый оптимум доходов и рисков.

Таблица 4

| 1 | Эффект финансового рычага | ЭФР | (1-СНП)*ДИФ*ПФР |

| 2 | Дифференциал | ДИФ | ЭР-СРС |

| 3 | Плечо финансового рычага | ПФР | ЗС/СС |

| 4 | Экономическая рентабельность активов | ЭР | НРЭИ/А |

Осуществляя оценку параметров выдаваемого кредита, следует придерживаться следующих правил:

Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно, но при этом необходимо внимательно следить за состоянием дифференциала: при наращивании плеча рычага Банк должен компенсировать возрастание риска повышением кредитной ставки.

Риск кредитора (Банка) выражен величиной дифференциала: чем больше дифференциал, тем меньше риск.

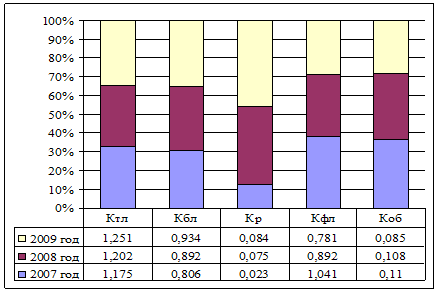

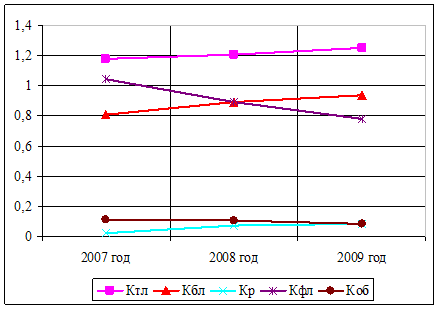

Сотрудник кредитного подразделения Банка при проведении анализа финансового состояния потенциального заемщика в соответствии с Методикой производит расчет финансовых показателей предприятия и формирует выводы. Выявленные негативные моменты, которые могут привести к ухудшению финансового состояния заемщика, в обязательном порядке отражаются в типовом заключении по кредитному проекту (Приложение 1). Далее в заключении на основании полученных результатов формулируются выводы, в которых акцент делается на следующие моменты: финансовая устойчивость предприятия-заемщика, тенденции развития, рентабельность.

Похожие работы

... . Поэтому деловой риск на третьей стадии считается более высоким, чем на первой или второй. В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку кредитоспособности клиента на основе финансовых коэффициентов, которые рассчитываются на основе средних фактических данных истекших отчетных периодов. Перечисленные факторы делового риска ...

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

... . После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. Таким образом, общие подходы к организации анализа кредитоспособности заемщиков в коммерческих банках более или менее одинаковы. Это обусловлено объективными причинами становления и развития практики банковского кредитования заемщиков. Основу оценки кредитоспособности ...

... работы на рынке, состав акционеров и др. Широкое развитие получила комбинация финансового и нефинансового анализов. [15; 204] В различных странах применяются различные системы оценки кредитоспособности клиентов банка. Наиболее распространенные из них представлены в таблице 1.1. Таблица 1.1 - Наиболее распространенные системы оценки кредитоспособности клиента «Правило пяти си» (США) CAMPARI ...

0 комментариев