Навигация

Анализ финансового состояния предприятия

1.3 Анализ финансового состояния предприятия

Анализ финансового состояния предприятия необходим не только для того, чтобы знать, в каком положении находится предприятие на тот или иной отрезок времени, но и для эффективного управления с целью обеспечения финансовой устойчивости предприятия [2, с. 33].

Основным источником информации об устойчивости финансового состояния является бухгалтерская отчетность. Цель анализа бухгалтерского отчета – возможно глубже заглянуть во внутренние и внешние отношения хозяйствующего субъекта, выявить его финансовое положение, его платежеспособность и доходность.

Платежеспособность – это проявление финансовой устойчивости, которое отражает способность предприятия своевременно и полностью выполнять свои платежные обязательства.

Кредитоспособным является предприятие, которое имеет все предпосылки получить кредит и способно своевременно возвратить взятую ссуду с уплатой процентов за счет прибыли или других финансовых источников, возможно, заемных средств.

Под общей устойчивостью предприятия можно понимать и такое его состояние, когда предприятие стабильно, на протяжении достаточно длительного периода времени выпускает и реализует конкурентоспособную продукцию, получает чистую прибыль, достаточную для производственного и социального развития предприятия, является ликвидным и кредитоспособным.

Из этих определений можно сделать вывод, что финансовая устойчивость является комплексным и наиболее важным критерием, характеризующим финансовое состояние предприятия.

В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может измениться. Знание границ изменения источников средств, направляемых в основные фонды или производственные запасы, позволяет генерировать такие потоки хозяйственных операций, которые могут привести к улучшению финансового состояния предприятия, к повышению его устойчивости.

Различают четыре типа финансовой устойчивости предприятия.

Абсолютная устойчивость – крайне редкое для сельскохозяйственных предприятий положение, которое выражается соотношением:

З < Особ + К

Нормальная устойчивость, гарантирующая платежеспособность, соответствует условию:

З = Особ + К

Неустойчивое финансовое состояние, характеризующееся нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения Особ:

З = Особ + К +Иосл

Финансовая неустойчивость считается нормальной (допустимой), если величина Иосл в виде краткосрочных кредитов и других заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции, т.е. выполняются условия:

Зс + Зт.п ≥ К,

Зн.п + Зб.п ≤ Сд.

Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают его кредиторской задолженности и просроченных ссуд /8/:

З > Особ + К

Рассмотрим финансовое состояние МУСП «Уртакульское».

Таблица 1.6

Оценка финансовой устойчивости МУСП «Уртакульское» за 2008-2009 г., тыс. руб.

| Показатели | 2008 | 2009 | Изменение (+,-) |

| 1. Источники формирования собственных средств | 69494 | 74117 | +4623 |

| 2. Внеоборотные активы | 65216 | 76909 | +11693 |

| 3. Наличие собственных оборотных средств (1-2) | 4278 | -2792 | -7070 |

| 4. Долгосрочные пассивы | 8533 | 20054 | +11521 |

| 5. Наличие собственных и долгосрочных заемных источников формирования средств (3+4) | 12811 | 17262 | +4451 |

| 6. Краткосрочные кредиты и займы | 12140 | 9163 | -2977 |

| 7. Общая сумма основных источников средств для формирования запасов (5+6) | 24951 | 26425 | +1474 |

| 8. Общая величина запасов и затрат | 33356 | 40521 | +7165 |

| 9. Излишек (+) /недостаток (-)/ собственных оборотных средств (3-8) | -29078 | -43313 | -14235 |

| 10. Итого собственных оборотных и долгосрочных заемных источников средств (5-8) | -20545 | -23259 | -2714 |

| 11. Источники средств для формирования запасов и затрат (7-8) | -8405 | -14096 | -5691 |

По данным таблицы 1.6 можно судить о кризисном финансовом состоянии, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают его кредиторской задолженности и просроченных ссуд (З > Особ + К).

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность наличными денежными средствами своевременно погашать свои платежные обязательства.

При хорошем финансовом состоянии предприятие устойчиво платежеспособно; при плохом – периодически или постоянно неплатежеспособно. Самый лучший вариант, когда у предприятия всегда имеются свободные денежные средства, достаточные для погашения имеющихся обязательств. Но предприятие является платежеспособным и в том случае, когда свободных денежных средств у него недостаточно или они вовсе отсутствуют, но предприятие способно быстро реализовать свои активы и расплатиться с кредиторами.

К наиболее ликвидным активам А1 относятся все статьи денежных средств, которые могут быть использованы для немедленного выполнения предприятием текущих расчетов. В эту группу включают также краткосрочные финансовые вложения (ценные бумаги).

Быстро реализуемые активы А2 в основном состоят из дебиторской задолженности, платежи по которой ожидаются в течение 12 мес. после отчетной даты, и некоторых других.

Медленно реализуемые активы А3 – наименее ликвидные активы, к которым относят запасы, дебиторская задолженность, платежи по которой ожидаются более чем через 12 мес. после отчетной даты, налог на добавленную стоимость по приобретенным ценностям за минусом статьи по расходам будущих периодов.

Трудно реализуемые активы А4 – активы предприятия, которые предназначены для использования в хозяйственной деятельности в течение продолжительного периода времени, т.е. «Внеоборотные активы» [3, с. 301].

Пассивы баланса по степени возрастания сроков погашения обязательств группируют следующим образом:

· наиболее срочные обязательства П1 – кредиторская задолженность, платежи по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу);

· краткосрочные пассивы П2 – краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 мес. после отчетной даты;

· долгосрочные пассивы П3 – долгосрочные заемные кредиты и прочие долгосрочные пассивы (итог IV раздела баланса «Долгосрочные пассивы»);

· постоянные пассивы П4 – статьи III раздела баланса «Капитал и резервы» и отдельные статьи VI раздела баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов», «Фонды потребления», «Резервы предстоящих расходов и платежей» [8, с. 66].

Соотношение активов и пассивов баланса должно быть следующим А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Проанализируем в таблице 1.7, какое соотношение имеют актив и пассив баланса в МУСП «Уртакульское».

Таблица 1.7

Группировка активов и обязательств за 2008-2009 гг.

| Актив | 2008 | 2009 | Пассив | 2008 | 2009 | Платежный излишек или недостаток | |

| 2008 | 2009 | ||||||

| 1. Наиболее ликвидные активы | - | - | 1. Наиболее срочные обязательства | 19655 | 28815 | -19655 | -28815 |

| 2. Быстро реализуемые активы | 10207 | 13916 | 2. Краткосрочные пассивы | 12140 | 9163 | -1933 | 4753 |

| 3. Медленно реализуемые активы | 35144 | 42309 | 3. Долгосрочные пассивы | 8533 | 20054 | 26611 | 22255 |

| 4. Трудно реализуемые активы | 65216 | 76909 | 4. Постоянные пассивы | 70239 | 75102 | -5023 | 1807 |

| Баланс | 110567 | 133134 | Баланс | 110567 | 133134 | 0 | 0 |

Из данных таблицы 1.7 следует, что в 2009 году величина наиболее срочных обязательств на 28815 тыс. руб. превышает наиболее ликвидные активы. Соотношение А1 ≥ П1 не выполняется.

Величина краткосрочных пассивов на 4753 тыс. руб. меньше, чем быстрореализуемых активов. Соотношение А2 ≥ П2 выполняется.

Величина долгосрочных пассивов на 22255 тыс. руб. меньше, чем медленно реализуемые активы. Соотношение А3 ≥ П3 выполняется.

Величина постоянных пассивов на 1807 тыс. руб. меньше, чем трудно реализуемых активов. Соотношение А4 ≤ П4 не выполняется.

Следовательно, руководству предприятия нужно больше уделять внимания соотношению данных показателей, чтобы увеличить скорость превращения активов в денежную наличность.

В общем случае платежеспособность оценивают как отношение ликвидных оборотных активов предприятия к его краткосрочным долговым обязательствам.

Таблица 1.8

Показатели платежеспособности и ликвидности МУСП «Уртакульское»

| Показатели | Код строки по балансу и нормативное значение | 2008 | 2009 | Изменение (+,-) |

| 1. Кратковременные долговые обязательства Доб, тыс. руб. | 690-(640+650+660) | 31795 | 37978 | +6183 |

| 2. Денежные средства и кратковременные финансовые вложения Дср, тыс. руб. | 260+(250-251) | - | - | |

| 3. Дебиторская задолженность и прочие оборотные активы Дз, тыс. руб. | 260+(250-251) +230+240+270 | 10207 | 13916 | +3709 |

| 4. Материальные оборотные средства Зм, тыс. руб. | 210-217 | 33356 | 40521 | +7165 |

| 5. Коэффициент абсолютной ликвидности Ка.л. (2/1) | Ка.л. ≥0,2 | - | - | - |

| 6. Коэффициент быстрой ликвидности Кб.л. ((2+3)/1) | 0,8 ≤ Кб.л. ≤ 1,0 | 0,321 | 0,366 | +0,045 |

| 7. Коэффициент текущей ликвидности Кт.л. ((2+3+4)/1) | Кт.л. ≥ 2 | 1,370 | 1,433 | +0,063 |

Коэффициент быстрой ликвидности находится на уровне ниже нормативных значений. Коэффициент текущей ликвидности также находится на уровне ниже нормативных значений, и свидетельствует о неплатежеспособности предприятия.

Однако следует заметить, что достижение предельных значений коэффициентов ликвидности возможно лишь на предприятиях, в структуре балансов которых значительный удельный вес занимают долгосрочные кредиты и займы. Рассматриваемое предприятие к таковым не относится, так как в структуре его баланса заемных средств, с погашением более чем через 12 мес., на конец года не имеется.

Рассмотрим рентабельность работы МУСП «Уртакульское». В широком смысле слова понятие рентабельности означает прибыльность, доходность. Предприятие считают рентабельным, если результаты от реализации продукции (работ, услуг) покрывают все его издержки и, кроме того, дают прибыль, достаточную для расширенного воспроизводства.

Показатели рентабельности являются относительными и рассчитываются как отношение прибыли к стоимости используемых предприятием ресурсов. Экономический смысл анализа рентабельности заключается в оценке (показе) получаемой прибыли с одного рубля вложенного капитала и выражается группой показателей, которые в наименьшей мере подвержены влиянию инфляции [6, с. 158].

Таблица 1.9

Оценка доходности реализованной продукции

| Показатели | 2008 | 2009 | Отклонение (+,-) |

| 1. Выручка от реализации продукции В, тыс. руб. | 27721 | 30190 | +2469 |

| 2. Полная себестоимость реализации С, тыс. руб. | 26395 | 25937 | -458 |

| 3. Прибыль от реализации П, тыс. руб. (1-2) | 1326 | 4253 | +2927 |

| 4. Доходность продукции Дп,% (3/1 *100) | 4,8 | 14,1 | +9,3 |

| 5. Величина активов А, тыс. руб. | 110567 | 133134 | +22567 |

| 6. Коэффициент оборачиваемости активов Коб, обороты (1/5) | 0,251 | 0,227 | -0,024 |

| 7. Рентабельность активов Rа, % (3/5*100) | 1,2 | 3,2 | +2,0 |

| 8. Рентабельность продукции Rп, % (3/2*100) | 5,0 | 16,4 | +11,4 |

Из таблицы 1.9 видно, что с увеличением выручки на 2469 тыс. руб. прибыль увеличилась на 2927 тыс. руб., что повлекло за собой повышение доходности на 9,3%.

Рассчитаем влияние на доходность продаж изменения цены и себестоимости реализованной продукции способом цепных подстановок.

1.Изменение доходности продаж за счет изменения цен реализации: ∆Дп (∆р) = ((В0 - Сn) / В0)- ((Вn - Сn) / Вn)= ((30190 - 26395) / 30190) - ((27721 - 26395) / 27721) = 0,126 - 0,048 = 0,078.

2.Изменение доходности объема продаж за счет увеличения себестоимости реализации: ∆Дп (∆С) = ((В0 - С0) / В0)- ((В0 - Сn) / В0)= ((30190 - 25937) / 30190) - ((30190 - 26395) / 30190) = 0,141 - 0,126 = 0,015.

Точность расчетов подтверждается проверкой совокупного влияния факторов:

∆Дп = ∆Дп (∆р) + ∆Дп (∆С) =0,078 + 0,015 = 0,093 или 9,3%.

Для оценки хозяйственно-финансовой деятельности, анализа результативности и эффективности производства отдельных видов и всей продукции используют показатели (коэффициенты) рентабельности. Основным принципом расчета этих показателей эффективности является сопоставление определенных видов прибыли с объемами продаж и производства, используемыми ресурсами и затратами (себестоимостью).

Показатели оценки рентабельности предприятия определяются следующим образом:

1) коэффициент рентабельности продаж демонстрирует долю чистой прибыли в объеме продаж предприятия:

· рентабельность продаж = чистая прибыль / объем продаж

· рентабельность продаж = 4253 / 30190 = 0,141;

2) коэффициент рентабельности собственного капитала позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании:

· рентабельность собственного капитала = чистая прибыль / собственный капитал

· рентабельность собственного капитала = 4253 / 74117 = 0,057;

3) коэффициент рентабельности оборотных активов демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства:

· рентабельность оборотных активов = чистая прибыль / оборотные активы

· рентабельность оборотных активов = 4253 / 56225 = 0,076;

4) коэффициент рентабельности внеоборотных активов демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства:

· рентабельность внеоборотных активов = чистая прибыль / внеоборотные активы

· рентабельность внеоборотных активов = 4253 / 76909 = 0,055.

Подведем итоги:

· по данным таблицы 1.6 можно судить о кризисном финансовом состоянии, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают его кредиторской задолженности и просроченных ссуд (З > Особ + К);

· по данным таблицы 1.7 видим, что руководству предприятия нужно больше уделять внимания соотношению активов и пассивов баланса, чтобы увеличить скорость превращения активов в денежную наличность;

· коэффициент быстрой ликвидности находится на уровне ниже нормативных значений. Коэффициент текущей ликвидности также находится на уровне ниже нормативных значений, и свидетельствует о неплатежеспособности предприятия;

· оценили доходность реализованной продукции. С увеличением выручки на 2469 тыс. руб. прибыль увеличилась на 2927 тыс. руб., что повлекло за собой повышение доходности на 9,3%.

В современных условиях правильное определение реального финансового состояния предприятия имеет большое значение не только для самого предприятия, его акционеров, но и для возможных инвесторов.

Систематический контроль финансового состояния предприятия позволяет оперативно выявлять негативные стороны в работе предприятия и своевременно принимать действенные меры по выходу из сложившейся ситуации. Поэтому анализу финансового состояния предприятия должно уделяться самое пристальное внимание.

Похожие работы

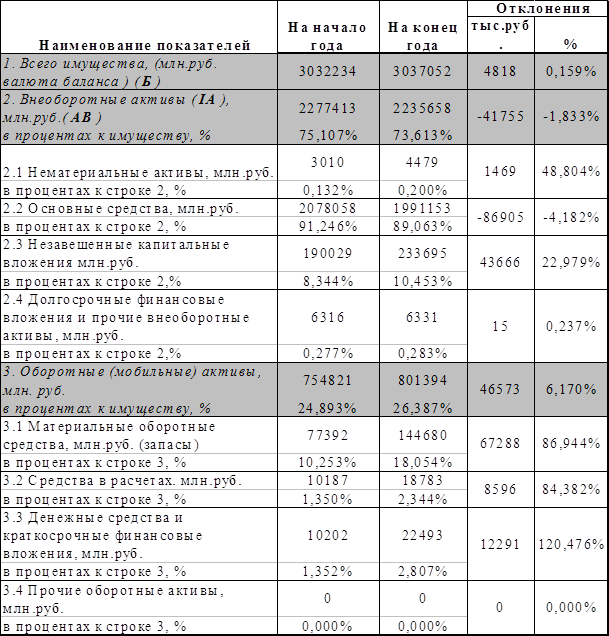

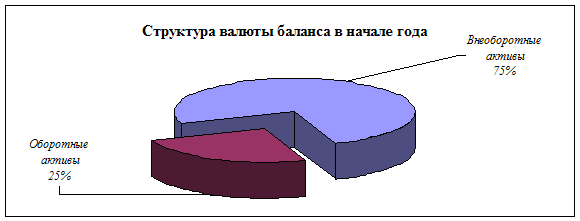

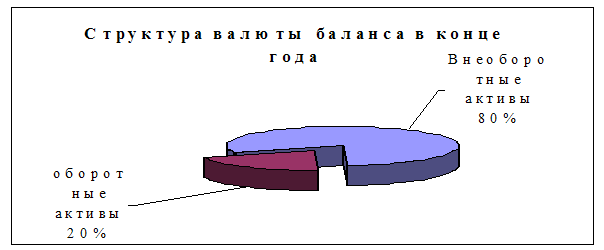

... на = млн. руб. Баланс отклонения = 191 – 125 = 46 + 20 = 66 млн руб. ЗАДАЧА 2 На основе аналитического баланса и отчета о прибылях и убытках, выполните обобщающий анализ финансового состояния предприятия, используя следующие методики: Таблица. Баланс организации на 31 декабря 2010 года, млн. руб. Статья баланса На начало периода На конец периода АКТИВ ...

... млн. рублей; снизились расходы на амортизацию производственного оборудования на 3812,31 млн. рублей. Эти изменения являются результатом вынужденных мер, принимаемых руководством предприятия АО"Ставропольэнерго" в сложной экономической ситуации, по снижению затрат, относимых на себестоимость продукции. Но как известно, сокращение средств, относимых на воспроизводстенные процессы, в конечном итоге ...

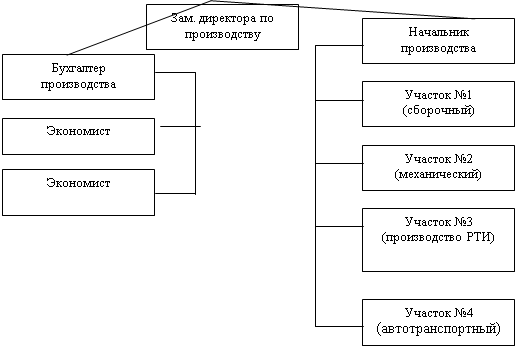

... и расстановку персонала, управление качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику и другие вопросы. 2. Анализ финансового состояния ЧПТУП «В.П. Бутковский» 2.1 Краткая организационно-экономическая характеристика предприятия Частное производственно-торговое унитарное предприятие «В.П. Бутковский» УНН 101085493 было зарегистрировано в качестве ...

... условиях не меняется, то борьба за выживание становится непрерывной. В первой главе данной работы была рассмотрена теория системного экономического анализа. В главе второй, занимающей большую часть работы, было обследовано действующее предприятие и его финансовое положение. В ходе работы было установлено реальное положение дел на предприятии; выявлены изменения в финансовом состоянии и факторы ...

0 комментариев