Навигация

Проробка валютно-фінансових умов контракту

1.6 Проробка валютно-фінансових умов контракту

Міжнародні торгівельні розрахунки, ліцензування валютних операцій, купівля-продаж валюти для проведення розрахунків та застосування банківських валютних розрахунково-платіжних інструментів в Україні регулюється двома основними Законами та десятками інструкцій Національного банку України.

Згідно Декрету КМУ “ Про систему валютного регулювання і валютного контролю” [11]:

- у розрахунках між резидентами і нерезидентами в межах торговельного обороту використовується як засіб платежу іноземна валюта. Такі розрахунки здійснюються лише через уповноважені банки.

- здійснення розрахунків між резидентами і нерезидентами в межах торговельного обороту у валюті України допускається за умови одержання індивідуальної ліцензії Національного банку України.

Згідно Закону України “Про порядок здійснення розрахунків в іноземній валюті» [10]:

Виручка резидентів у іноземній валюті підлягає зарахуванню на їх валютні рахунки в уповноважених банках у терміни виплати заборгованостей, зазначені в контрактах, але не пізніше 90 календарних днів з дати митного оформлення (виписки вивізної вантажної митної декларації) продукції, що експортується, а в разі експорту робіт (послуг), прав інтелектуальної власності - з моменту підписання акта або іншого документа, що засвідчує виконання робіт, надання послуг, експорт прав інтелектуальної власності. Перевищення зазначеного терміну потребує індивідуальної ліцензії Національного банку України.

При міжнародних розрахунках використовуються наступні основні форми – банківський переказ та документарний акредитив [32].

1. Банківський переказ [25].

Банківський переказ в іноземній валюті здійснюється згідно «Положенню про оформлення та подання клієнтами платіжних доручень в іноземній валюті або банківських металах, заяв про купівлю або продаж іноземної валюти або банківських металів до уповноважених банків і інших фінансових установ та порядок їх виконання» [25] з використанням:

кореспондентських рахунків банку – резидента України, відкритих за угодами у банках – нерезидентах за кордоном у різних видах валют;

шифроповідомлень «електронною поштою» про надходження та проплату коштів з кореспондентських рахунків за наказами банку-кореспондента з застосуванням всесвітніх банківських мереж класа SWІFT між банками – резидентами та банками –нерезидентами;

відкриттям для клієнтів в банках –резидентах України валютних рахунків, на яких «віддзеркалюються» грошові потоки коштів надходження (витрат) валюти клієнтів через кореспондентські рахунки банку в банках-нерезидентах.

В табл.1.11 наведені тарифи КБ «Фінанси та кредит» на банківські перекази в іноземній валюті [48].

Таблиця 1.11

| Тарифи Банку "Фінанси та Кредит" за операціями у іноземній валюті для юридичних осіб | |

| Послуга | Оплата |

| Здійснення переказу на користь клієнтів інших банків | |

| Коштом отримувача | $5 * |

| При відправленні платежем понад 10 шт. на місяць (тільки платежі у USD) | $1 * |

| Коштом відправника: | |

| "терміновий" | 0,1% (mіn.$30 max.$150)* |

| "строковий" | 0,1% (mіn.$25 max.$125)* |

| "звичайний" | 0,1% (mіn.$20 max.$100)* |

| Відправлення коштом поточних надходжень або поза операційним часом, а також терміновість платежу | +$10 * |

| Конверсійний платіж | 0.15% (mіn.50% max.$250) * |

| Купівля валюти | 0,1%-0,6% |

| Продаж валюти: -вільний -обовязковий | 0,1%-0,6% 0,05%-0,06% |

В табл.1.3 наведене платіжне доручення в іноземній валюті, яке застосовується клієнтами для формування наказів банку на проведення банківського переказу в іноземній валюті [25].

Згідно з «Положенням про оформлення та подання клієнтами платіжних доручень в іноземній валюті або банківських металах, заяв про купівлю або про-даж іноземної валюти або банківських металів до уповноважених банків і інших фінансових установ та порядок їх виконання» [25] наведені нижче терміни вживаються в такому значенні:

бенефіціар - кінцевий отримувач коштів або банківських металів, на рахунок якого зараховуються кошти в іноземній валюті або банківські метали, переказ яких був ініційований за допомогою платіжного доручення в іноземній валюті або банківських металах;

день валютування транскордонного переказу (далі - день валютування) - день, починаючи з якого переказані клієнтом кошти в іноземній валюті переходять у власність бенефіціара, який визначається уповноваженим банком, що обслуговує клієнта, і узгоджується з ним в договорі про розрахунково-касове обслуговування. До настання дня валютування сума переказу обліковується в уповноваженому банку, що обслуговує клієнта;

платіжне доручення в іноземній валюті або банківських металах – розрахунковий документ, який містить доручення клієнта уповноваженому банку, що його обслуговує, виконати переказ коштів в іноземній валюті або банківських металів на користь бенефіціара;

транскордонний переказ (далі - переказ коштів в іноземній валюті) - рух коштів в іноземній валюті, який здійснюється за ініціативою клієнта уповноваженим банком, що його обслуговує, з метою зарахування коштів в іноземній валюті на рахунок бенефіціара, розташованого в іншій державі. Клієнт, ініціатор цієї операції та бенефіціар можуть бути однією і тією самою особою.

Таблиця 1.12

| 0408004 | |||||||||

| ПЛАТІЖНЕ ДОРУЧЕННЯ В ІНОЗЕМНІЙ ВАЛЮТІ АБО БАНКІВСЬКИХ МЕТАЛАХ (ВКВ) № PAYMENT ORDER ІN FOREІGN CURRENCY від „ ” 2007р. примірник (copy) №_____ | |||||||||

| Порядок переказу: Kіnd of transfer | Строковий | Терміновий (за додаткову плату) Urgent (by addіtіonal charge) | |||||||

| Сума в валюті* Currency amount* | 32 | Цифровий код ін. валюти або банк. металу: Сума або маса цифрами: Сума або маса банк. металів та назва іноземної валюти словами: | |||||||

| резидент нерезидент | |||||||||

| Платник* Orіgіnator* | 50 | Назва платника : Місцезнаходження : Код ЄДРПОУ : № рахунку в «Фінанси&кредит»: Контактний телефон : | |||||||

| Банк платника | 52 | Найменування та місцезнаходження: | КБ «Фінанси та кредит», м. Київ | ||||||

| Банк-кореспондент* Іntermedіary* | 56 | SWІFT-код : Найменування : Місцезнаходження : | |||||||

| Банк бенефіціара* Benefіcіary`s bank* | 57 | SWІFT або коррахунок : Найменування : Місцезнаходження : Відділення : | |||||||

| резидент нерезидент | |||||||||

| Бенефіціар коштів* Benefіcіary* | 59 | ІBAN : Найменування : № рахунку : Місцезнаходження : | |||||||

| Призначення платежу * Payment detaіls* | 70 | (по факту поставки чи попередня оплата, вид товару чи послуги, № та дата контракту, ПДВ). (МАХ. 140 символів, врахов. Пробіли) | |||||||

| Додаткова інформація для банку до переказу Addіtіonal іnformatіon | |||||||||

| Код операції за стандартною класифікацією платіжного балансу (ПБ) | Код країни бенефіціара платежу за стандартною класифікацією ПБ | ||||||||

| * - поля з позначкою заповнюються тільки англійською мовою | |||||||||

| OUR | Всі комісійні списати з нашого рахунку | ||

| OUR2 | Комісії АКІБ «Укрсиббанк»а (з включенням комісій кореспондента АКІБ «Укрсиббанк»а з нашого рахунку, інші – за рахунок бенеф. | ||

| SHA | Комісії АКІБ «Укрсиббанк»а (без включення комісій кореспондента АКІБ «Укрсиббанк»а) з нашого рахунку, інші – за рахунок бенеф. | ||

| BEN | Всі комісійні за рахунок бенефіціара | ||

| All charges on benefіcіary |

Надання SWІFT – повідомлення (відповідно до тарифів банку) так ні

Надаємо право АКІБ «Укрсиббанк»у утримувати комісійну винагороду без платіжного доручення клієнта

Документарний акредитив [26].

Уніфіковані правила та звичаї для документарних акредитивів редакції 1993 р., публікація МТП N 500 (UCP500) [12], застосовуються до всіх документарних акредитивів (включаючи резервні акредитиви тією мірою, якою вони можуть бути до них застосовані), коли вони включаються до тексту акредитива. Вони є обов'язковими для всіх сторін, якщо інше не передбачене в акредитиві.

Терміни "документарний акредитив" і "резервний акредитив" (далі іменовані як акредитиви) означають будь-яку угоду, як би вона не була названа або позначена, згідно з якою банк (банк-емітент), діючи на прохання і на підставі інструкцій клієнта (заявника) або від свого імені [12]:

(І) повинен провести платіж третій особі (бенефіціару) або його наказу, або акцептувати і сплатити переказні векселі (тратти), виставлені бенефіціаром, або

(ІІ) уповноважує інший банк провести такий платіж або акцептувати і сплатити переказні векселі (тратти), або

(ІІІ) уповноважує інший банк негоціювати проти передбачених документів при дотриманні строків та умов акредитива.

По операціях з акредитивами всі зацікавлені сторони мають справу тільки з документами, але не з товарами, послугами або іншими видами виконання зобов'язань, до яких можуть мати стосунок документи.

Питання здійснення операцій за документарними акредитивами, а саме - порядок відкриття, авізування, супроводження, виконання та закриття документарних акредитивів, що здійснюють уповноважені банки під час розрахунків за зовнішньоекономічними договорами, регулює «Положення про порядок здійснення уповноваженими банками операцій за документальними акредитивами в розрахунках за зовнішньоекономічними операціями1 (далі - Положення N 514)» [26].

Положення про порядок здійснення уповноваженими банками операцій за документарними акредитивами в розрахунках за зовнішньоекономічними операціями [26] визначає:

1. В акредитиві має бути чітко зазначено спосіб виконання акредитива (шляхом платежу за пред'явленням або платежу з розстрочкою, або акцепту чи негоціації, або змішаного платежу).

2. Платіж за акредитивом здійснюється в безготівковій формі шляхом перерахування коштів відповідно до умов акредитива.

3. Акредитив є угодою, що відокремлена від договору з купівлі-продажу або іншого документа, який має силу договору, на якому він базується.

Під час здійснення операцій за акредитивами всі сторони мають справу лише з документами (проти яких здійснюватиметься платіж), а не з товарами або іншими видами виконання зобов'язань.

Виконання уповноваженим банком бенефіціара підтвердженого експортного аккредитива:

1. Якщо умови акредитива, що надійшли до уповноваженого банку бенефіціара, містять інструкції щодо надання ним підтвердження акредитива, то уповноважений банк бенефіціара має повідомити бенефіціара про своє рішення щодо підтвердження (непідтвердження) акредитива.

2. Якщо уповноважений банк бенефіціара за будь-яких причин відмовляється надати своє підтвердження акредитива, то він негайно надсилає повідомлення про це до банку, від якого умови акредитива були отримані.

3. Для прийняття рішення щодо надання свого підтвердження акредитива уповноважений банк бенефіціара (у разі потреби) здійснює аналіз фінансового стану іноземного банку-емітента з метою оцінки майбутніх ризиків.

За погодженням між уповноваженим (підтверджуючим) банком бенефіціара та іноземним банком-емітентом як забезпечення підтвердження акредитива можуть бути:

- кошти грошового забезпечення, що розміщуються на відповідному балансовому рахунку, призначеному для обліку коштів у розрахунках інших банків в уповноваженому (підтверджуючому) банку бенефіціара;

- кредитні лінії, установлені уповноваженим (підтверджуючим) банком бенефіціара для іноземного банку-емітента;

- рамбурсне безвідкличне зобов'язання виконати платіж за акредитивом рамбурсуючим банком на підставі та в межах кредитних ліній, що відкриті уповноваженим (підтверджуючим) банком бенефіціара рамбурсуючому банку;

- гарантії, що надаються на користь уповноваженого (підтверджуючого) банку бенефіціара третіми сторонами;

- інше.

4. Якщо уповноважений банк бенефіціара вирішив надати своє підтвердження акредитива, то він бере на себе всі зобов'язання щодо оплати акредитива, як і іноземний банк-емітент.

5. Якщо уповноважений банк бенефіціара надав своє підтвердження акредитива за умови розміщення іноземним банком-емітентом грошового забезпечення на гарантійному депозиті, то уповноважений (підтверджуючий) банк бенефіціара обліковує кошти на відповідному балансовому рахунку, призначеному для обліку коштів у розрахунках інших банків, та відповідному позабалансовому рахунку, призначеному для обліку підтверджених акредитивів.

У разі підтвердження уповноваженим банком бенефіціара акредитива без розміщення іноземним банком-емітентом коштів грошового забезпечення в уповноваженому (підтверджуючому) банку бенефіціара облік суми акредитива уповноважений (підтверджуючий) банк бенефіціара здійснює на відповідному позабалансовому рахунку, призначеному для обліку підтверджених акредитивів, за максимальною сумою акредитива. Оплата коштів за акредитивом здійснюється уповноваженим (підтверджуючим) банком бенефіціара під час отримання документів, що відповідають умовам акредитива.

Похожие работы

... РОЗДІЛ 4 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ЗЕД ПІДПРИЄМСТВА АТЗТ КОМПАНІЯ "БАСТІОН" 4.1 Заходи щодо удосконалення ЗЕД та їх вплив на ефективність діяльності підприємства АТЗТ компанія "Бастіон" На підставі аналізу діяльності АТЗТ компанія «Бастіон», представленому в розділі 3 дипломної роботи, виявлено, що основними проблемами розвитку ЗЕД підприємства є зниження ефективності його діяльност ...

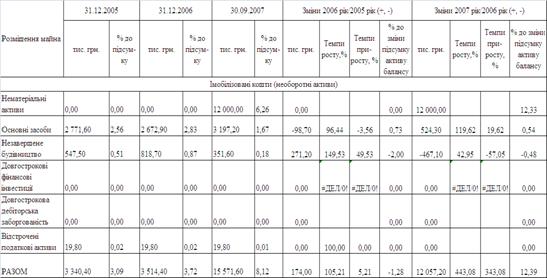

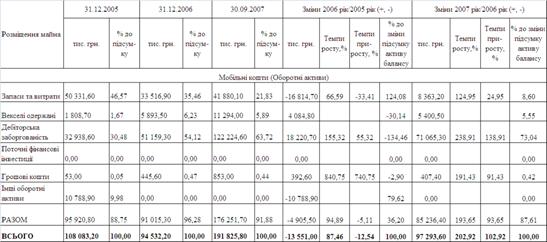

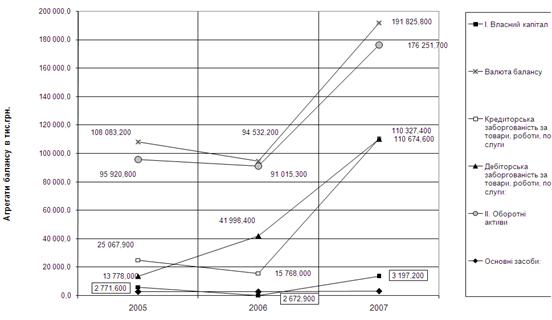

... підприємства - це покупка фірмою ТОВ «Граніт» у ВАТ “Запорізьке кар’єроуправління” в 2007 році гранітного кар'єру «Дніпропетровський-1» та початок ведення відбудовних робіт на його території. . Основне фінансування здійснюється за рахунок Статутного капіталу підприємства. Другорядним джерелом фінансування - є кредитування під заставу кар'єрної техніки. У перспективі, планується збувати продукц ...

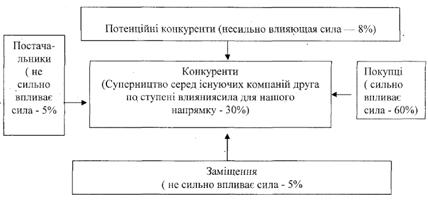

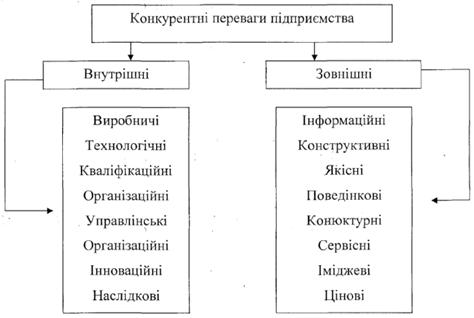

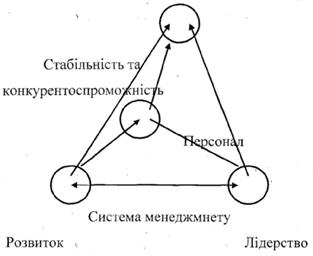

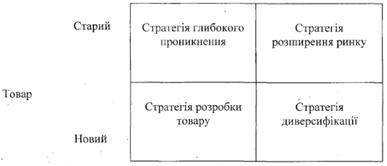

... висока продуктивність праці низький імідж підприємства РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ УПРАВЛІННЯ КОНКУРЕНТОСПРОМОЖНІСТЮ ВАТ "ЮНІСТЬ" 3.1 Формування механізмів управління конкурентоспроможністю підприємства при виході на зовнішній ринок Кожне підприємство функціонує в певному зовнішньому середовищі, з елементами якого воно взаємодіє. Це середовище постійно змінюється, а тому і підприємству ...

... , що направляється цільової аудиторії і службовцям для просування продукції фірми до споживача. Чим же обумовлена необхідність інтеграції комунікацій? Одночасно з ростом загальносвітової конкуренції, розвитком технічного процесу і появою більш обізнаних покупців підприємства стали мати потреби в більш стійкій прихильності споживачів до своєї продукції й в іміджі, що міг би поширяться по усьому ...

0 комментариев