Навигация

Значение обслуживания клиентов – физических лиц в деятельности кредитных организаций

1.3. Значение обслуживания клиентов – физических лиц в деятельности кредитных организаций

Состав продавцов на банковском рынке не исчерпывается одними коммерческими банками. В начале 80-х годов президент компании «Виза Интернэшнл» (Visa International) даже заявил: «В будущем банки перестанут быть в центре денежного обращения. Их место займут другие предприятия». Двумя другими группами конкурентов (и весьма активных) являются небанковские кредитно-финансовые институты и нефинансовые предприятия.

Небанковские кредитно-финансовые институты — это учреждения, формально банками не являющиеся (не имеющие банковской лицензии), но основная деятельность которых связана с оказанием финансовых услуг и осуществлением операций, во многом аналогичных банковским. Поэтому в англоязычной экономической литературе небанковские кредитно-финансовые институты получили название «околобанки» (nеаг-bаnks). Так, в сфере кредитования определенную конкуренцию коммерческим банкам могут составить кредитные кооперативы, ломбарды, лизинговые и факторинговые компании и некоторые другие учреждения.

Кредитные кооперативы создаются на паевой основе предприятиями (как правило, мелкими) или частными лицами с целью кредитования производственных и потребительских нужд членов-пайщиков. Такие учреждения стали возникать в Европе в середине XIX в. В связи с развитием мелкотоварного производства, наибольшее развитие получив в Германии (в форме городских и сельских кредитных товариществ) и России (в форме обществ взаимного кредита, ссудных и ссудно-сберегательных товариществ).

В настоящее время свыше 80 стран охвачено сетью кредитных кооперативов. Они оказывают своим клиентам широкий спектр услуг: открывают накопительные, пенсионные и другие счета своим членам; предоставляют долгосрочные займы и открывают кредитные линии на покупку дома, автомашины, оплату обучения участвуют в чековом и вексельном обращении, выступают финансовыми консультантами по отношению к своим пайщикам и организуют их финансово-правовое обучение. Благодаря минимальным расходам на организационную деятельность и максимальной оборачиваемости капитала кредитные кооперативы становятся конкурентами коммерческих банков в обслуживании частных лиц. Процентная ставка здесь, как правило, существенно ниже, чем в банках.

Ломбарды – один из наиболее старых видов кредитных учреждений. Ломбарды традиционно занимались кредитованием физических лиц под залог личного движимого имущества (изделий из драгоценных металлов, предметов искусства и антиквариата, автомобилей и т.д.). В настоящее время ломбарды (иногда под названием залоговых или кредитно-залоговых компаний) создают многие российские коммерческие компании в рамках диверсификации своей деятельности, пользуясь тем, что отечественные банки пока еще мало внимания уделяют потребительскому кредитованию. Однако если в сфере кредитования ломбарды могут составить конкуренцию банкам за счет большей мобильности, готовности иметь дело с мелкими заемщиками, то они серьезно проигрывают в степени надежности хранения залога. Многие из вновь создаваемых ломбардов, к сожалению, не имеют соответствующим образом оборудованных хранилищ для ценностей и надежной охраны.

Лизинговые компании. Лизинговые компании стали приобретать машины, оборудование, транспортные средства и предоставлять это имущество в аренду обычно на 5—8 и более лет фирме-арендатору, постепенно погашающей задолженность по мере использования имущества. К началу 80-х годов лизинг получил широкое распространение: по оценке западных экономистов, в развитых странах посредством лизинга покрывается от 6 до 20% ежегодных потребностей в средствах для инвестиций в основные фонды.

В нашей стране первая лизинговая компания была зарегистрирована еще в 1990 г. («Евролизинг ГмбХ»). Символично, что в числе ее основных учредителей были банки. С тех пор были созданы и другие лизинговые компании. Однако, в целом лизинг в России пока еще развит довольно слабо.

Факторинговые компании. Другой формой косвенного кредитования, практикуемой как банками, так и «околобанками», является факторинг, выражающийся в приобретении финансовым институтом у поставщиков права требования по поставкам товаров и оказанию услуг, принятии рисков исполнения таких требований и их последующей инкассации. В России факторинг развит пока слабо и предлагается в основном коммерческими банками.

Негосударственные пенсионные фонды. Кредитование не является единственной сферой, где коммерческие банки сталкиваются с конкуренцией «околобанков». В частности, в конкуренцию с банками за привлечение свободных средств клиентов выступают негосударственные пенсионные фонды (НПФ), осуществляющие дополнительное пенсионное обеспечение за счет взносов работодателей и граждан. Активное создание в России негосударственных пенсионных фондов в какой-то мере сократило приток вкладов в коммерческие банки.

Страховые компании предлагают своим клиентам договоры страхования, часть из которых может, по существу, рассматриваться как субституты банковских вкладов.

Вновь создаваемые в постперестроечное России страховые компании расширили ассортимент услуг. Например, одна страховая компания предложила потенциальным клиентам бессрочный страховой сертификат, предназначенный для пожизненного, семейного и коллективного страхования от несчастных случаев, утверждая, что клиент может в любой момент без всяких ограничений возвратить полис компании и получить деньги с приращением, точно компенсирующим потери от инфляции. В этом примере страховая компания предлагает, по сути дела, аналог онкольного вклада, хотя и в завуалированной форме. Некоторые же страховщики конкурируют с банками открыто, рекламируя услуги по возвратному страхованию жизни, накопительному, сберегательному страхованию, страхованию от инфляции.

Помимо этого, страховые компании в некоторых странах (например, в Германии) занимаются долгосрочным кредитованием промышленных и торговых фирм. Существуют специализированные страховые компании, практикующие такой вид банковских услуг, как выдача гарантий.

Коммерческие банки также не оставляют страховой рынок без внимания. В США на протяжении последних лет наблюдался значительный рост интереса коммерческих банков к участию в страховой деятельности. Стремясь к расширению клиентуры, многие крупные банки активно разрабатывали концепцию «one-stop-shopping», т.е. удовлетворение всех финансовых нужд клиента, включая и страхование, в одном месте.

Наиболее многочисленной группой небанковских финансовых институтов, соперничающих с банками на рынке инвестиционных услуг, являются разнообразные институты фондового рынка – эмитенты, инвесторы и инвестиционные институты.

Инвестиционные компании. В сферу деятельности инвестиционных компаний входят: организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц; вложение средств в ценные бумаги; купля-продажа ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг (объявление на определенные ценные бумаги «цены продавца» и «цены покупателя», по которым инвестиционная компания обязуется их продавать и покупать).

Инвестиционные фонды представляют собой финансовый институт, который аккумулирует средства мелких инвесторов путем эмиссии собственных акций и обеспечивает их вложение от своего имени в ценные бумаги других эмитентов, а также на банковские счета и во вклады.

Финансовые компании. Они практически ничем не отличаются от инвестиционных компаний.

Специфической чертой российского финансового рынка стало то, что деятельность целого ряда инвестиционных и финансовых компаний выходила за рамки разрешенной законом и включала (иногда в завуалированном виде) прием вкладов, выдачу кредитов и другие виды деятельности, совершение которых требует наличия банковской лицензии.

Дилинговые центры. Относительно недавно на российском рынке появился новый вид инвестиционных услуг — валютный дилинг, предоставляющий клиенту возможность непосредственного доступа на международные финансовые рынки и проведения за свой счет операций по купле-продаже валюты, ценных бумаг и прочих активов.

Клиринговые палаты. На российском рынке расчетно-кассовых услуг в последнее время стали активно возникать клиринговые палаты. Юридически самостоятельные клиринговые палаты могут рассматриваться как конкуренты коммерческим банкам, имеющим собственные расчетно-клиринговые системы (Инкомбанк, банк «Менотеп»), а так же банкам, делающих ставку на прямые корреспондентские отношения.

Трастовые компании. Трастовые услуги так же являются сферой, где коммерческие банки сталкиваются с конкуренцией «околобанков». Так, в самом начале развития регулярных операций по управлению индивидуальными пакетами акций и собственностью корпораций в США в XIX в. их осуществляли страховые компании. Первый чартер (разрешение) на управление собственностью по доверенности был выдан в 1822 г. Нью-Йоркской компании страхования имущества, второй — в 1830г. Филадельфийской страховой компании. С середины XIX в. начинается и развитие специализированных трастовых компаний, занимающихся управлением собственностью по доверенности как основным видом деятельности.

Трансфер-агенты, депозитарии, регистраторы. В части трансфер-агентского и депозитарного обслуживания конкуренцию банкам составляют инвестиционные институты (в частности, инвестиционные компании) и специализированные трансфер-агенты и депозитарии — юридические лица, осуществляющие операции с ценными бумагами, ведущие учет их движения и осуществляющие другие функции согласно договорам с эмитентами. Кроме того, в области агентского обслуживания работают независимые регистраторы — фирмы, в чьи обязанности входит ведение реестра владельцев ценных бумаг выпущенных эмитентом.

Хотя правовой основы траста в России, по существу, нет (имеющийся президентский указ только дает определение траста, но не определяет организационные формы трастовой деятельности), трастовые услуги в настоящее время предлагают некоторые инвестиционные институты (иногда они и именуют себя соответствующим образом — трастовые компании, инвестиционно-трастовые компании т.п.). Однако следует иметь в виду, что нередко под наименованием трастового управления денежными средствами скрываются обычные депозитные услуги, что делается с целью обойти требование наличия банковской лицензии для совершения операций по приему депозитов. Некоторые инвестиционные компании и инвестиционные консультанты предлагают услуги по подготовке проспектов эмиссии ценных бумаг.

Пожалуй, наиболее освоенными видами трастовых услуг в России являются депозитарное и трансфер-агентское обслуживание. Многие инвестиционные компании предлагают услуги по ведению реестра акционеров, регистрации сделок с ценными бумагами, начислению дивидендов по акциям акционерных обществ и т.д. В то же время, по мнению специалистов, для выполнения функций депозитария наилучшим образом подходят коммерческие банки. Прежде всего банки, как правило, обладают значительным опытом сделок с ценными бумагами, они располагают необходимыми средствами и кадрами для учета и контроля депозитарных операций. Кроме того, банки обеспечивают безопасное хранение наличных средств, ценных бумаг и другой документации.

Похожие работы

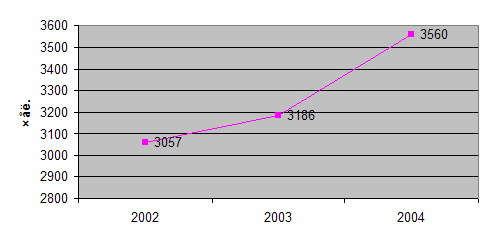

... в денежных средствам. Таким образом, кредит в условиях рынка необходим как механизм перелива капитала из одних отраслей в другие. 2. Практика краткосрочного кредитования на примере ОАО «Далькомбанк» г. Биробиджан 2.1 Характеристика банка ОАО «Далькомбанк» г. Биробиджан Открытое акционерное общество Коммерческий банк «Далькомбнак» – ведущий банк Дальневосточного региона России. По ...

0 комментариев