Навигация

Пути совершенствования или проблемы лизинговых операций

3. Пути совершенствования или проблемы лизинговых операций

3.1 Риски лизинговых операций

Лизинговые операции являются рисковыми, как и другие банковские операции. В зависимости от вида лизинговые риски можно классифицировать следующим образом.

Маркетинговые риски риск не найти арендатора на все имеющееся оборудование. Он присущ в основном оперативному лизингу. Способом страхования является увеличение рисковой премии премии в лизинговом платеже; использование для сделок наиболее популярных видов оборудования и другой техники; продажа объекта сделки по окончании лизингового договора с учетом конъюнктуры рынка.

Риск ускоренного морального старения объекта сделки. Поскольку объектами лизинговых сделок как правило выступает продукция наукоемких отраслей, то они часто "подвержены влиянию научно-технического прогресса". Основным способом минимизации этого риска является установление безотзывного периода, т.е. периода, в течение которого договор не может быть расторгнут.

Ценовой риск - риск потенциальной потери прибыли, связанный с изменением цены объекта лизинговой сделки в течение срока действия лизингового договора. Лизингодатель теряет потенциальную прибыль в случае повышения цен на объекты лизинговых сделок, заключенных по старым ценам. Лизингополучатель терпит убытки при падении цен на арендованное по старым ценам оборудование. Взаимная минимизация этого риска осуществляется путем установления фиксированной суммы каждого лизингового платежа на протяжении всего периода лиза.

Риск гибели или невозможности дальнейшей эксплуатации минимизируется путем страхования объекта сделки.

Риск несбалансированной ликвидности - возможность финансовых потерь, возникающих в случае, когда лизингодатель не в состоянии рефинансировать свои активные операции, сроки платежей по которым не наступили , за счет привлечения средств на рынке ссудных капиталов. Минимизация достигается путем увязки потоков денежных средств во времени и по объемам; создания резервного фонда; диверсификации пассивных операций.

Риск неплатежа - риск неуплаты лизингополучателем лизинговых платежей. Минимизация основана на анализе финансового положения лизингополучателя; лимитировании суммы одного лизингового договора; получении гарантий от третьих лиц; страховании риска неплатежа.

Процентный риск - опасность потерь, возникающих в результате превышения процентных ставок, выплаченных лизинговой компанией по банковским кредитам, над ставками, предусмотренными лизинговым договором. Снижение осуществляется путем купли-продажи финансовых фьючерсов или заключении сделки "процентный своп"

Валютный риск - возможность потерь в результате колебания валютных курсов. Минимизируются подобно процентному риску.

Политические и юридические риски тесно связаны между собой. Наиболее ярко проявляются при осуществлении международных лизинговых операций.

Политический риск - опасность финансовых потерь, связанных с изменением политической ситуации в стране, забастовками, изменением государственной экономической политики и т.п.

Юридический риск связан с потерями, возникающими в результате изменения законодательных актов.

Способы управления политическими и юридическими рисками:

анализ особенностей политической ситуации и налогового законодательства страны пребывания лизингополучателя;

увеличение рисковой премии пропорционально предполагаемой величине рисков;

межправительственные соглашения по гарантии инвестиций.

Заключение

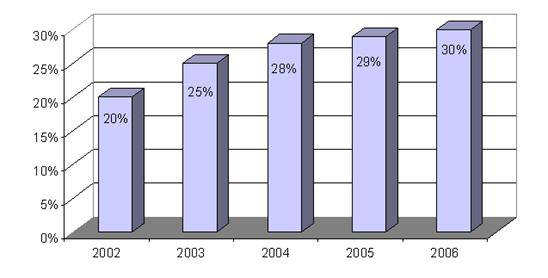

Лизинг становится гибким и многообещающим экономическим рычагом способным привлечь инвестиции, способствовать подъему отечественного производства, привлечь капитал в жизненно важные отрасли экономики страны, обеспечить реальную поддержку малому бизнесу, обеспечить долгосрочный и надежный доход для коммерческих банков и т. п. На лицо огромный потенциал лизинга в России, что очень хорошо видно по приведенному выше материалу.

Проанализировав данную курсовую работу можно отметить характерный состав структурированных трех частей каждая из которых носит свою информацию.

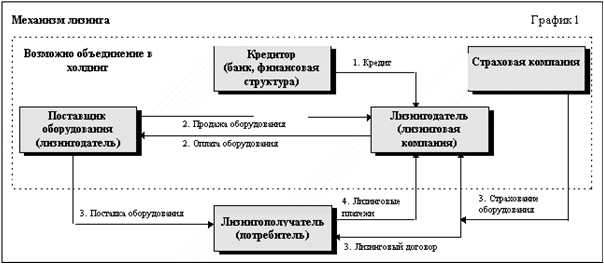

Первая часть курсовой работы знакомит нас с общими положениями в лизинговом направлении это непосредственно понятие лизинга его форма и сущность, что необходимо для ознакомление со второй частью работы где мы видим углубленное положение и взаимодействие в структуре лизинговых операций арендатора и лизингодателя.

Третья часть носит характерные недостатки которые могут возникнуть при заключении договора в свою очередь это риски лизинговых операций которые могут возникнуть как в финансовом плане так и в маркетинговой структуре.

Таким образом лизинг является перспективной формой кредитования, но не достиг тех желаемых результатов из-за несоответствия с ценой кредита, в данном случае большая часть лизинговых сделок осуществляется с использование заемного капитала.

Список используемых источников

1. Климович В.П. Финансы денежное обращение и кредит: учебник. – 2-е изд., доп. – М, 2007.- 256 с.

2. Казимагомедов А.А. Деньги, Кредит, Банки: учебник \ А.А. Казимагомедов, А.А. Гаджиев. – М.: Издательство "Экзамен" 2007г. – 559 с.

3. Финансы и кредит: учебник / под редакцией проф.М.В. Романовского, проф. Ф 59 Г.Н. Белоглазовой – М.: Высшее образование, 2007. – 575с .

4. Финансы и кредит. Серия; высшее образование /под редакцией. Ф 59 А.П. Ковалёва. Ростов н./Д.: феникс, 2003. – 480 с.

5. Финансы: учебн. пособие / под редакцией А.М. Ковалёвой. – 5-е изд. , перераб. и доп. – М. : Финансы и статистика, 2007. – 416 с.: Ил.

6. Деньги, кредит, банки /под ред. Г.Н. Белоглазовой: учебник .- М.: Д34 юрайт – издат., 2006.- 620 с.

7. Капаева Т.И. Учет в банках : Учебник. – М.: ИД "ФОРУМ": ИНФРА-М, 2006. – 576с. – (Профессиональное образование).

Приложение

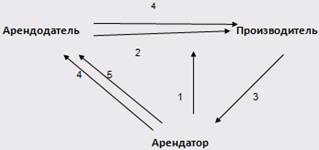

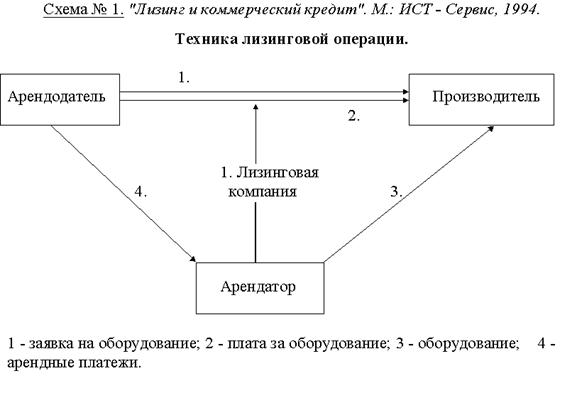

Схема № 1.

· оперативный (сервисный) лизинг

Для оперативного лизингового процесса.

Арендатор

1- заявка на оборудование;

2- плата за оборудование;

3- оборудование;

4- арендные платежи;

5- возврат оборудования по истечении срока контракта;

Схема № 2.

· финансовый (капитальный) лизинг

Арендатор

1- заявка на оборудование;

2- плата за оборудование;

3- оборудование;

4- арендные платежи;

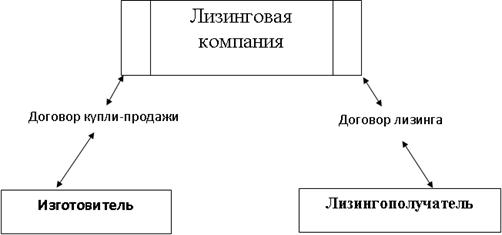

Схема № 3.

· возвратный лизинг

Для возвратного лизингового процесса.

![]()

1- стоимость оборудования;

2- арендные платежи;

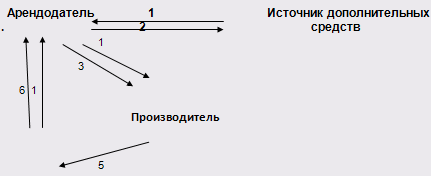

Схема № 4.

· долевой лизинг (с участием третьей стороны)

Для долевого лизингового процесса.

Арендатор

1- заявка на оборудование;

2- 80%-ная ссуда без права регресса на арендатора;

3- плата за оборудование;

4- платежи по ссуде;

5- оборудование;

6- арендные платежи;

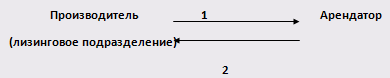

Схема № 5.

· прямой лизинг

Для прямого лизингового процесса.

1- оборудование;

2- арендные платежи;

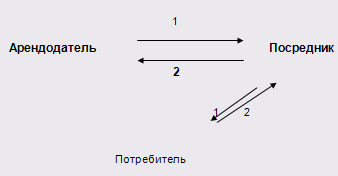

Схема № 6.

· сублизинг

Для сублизингового процесса.

1- оборудование;

2- арендные платежи;

Похожие работы

... расплывчатых правил, предложенных предприятием, что может повлечь за собой значительные штрафы. Основным документом, регулирующим порядок учета лизинговых операций является Приказ Министерства финансов РФ от 17.02.97 г. № 15 "Об отражении в бухгалтерском учете операций по договору лизинга". Кроме того, в практической работе необходимо использовать и другие нормативные акты, косвенно регулирующие ...

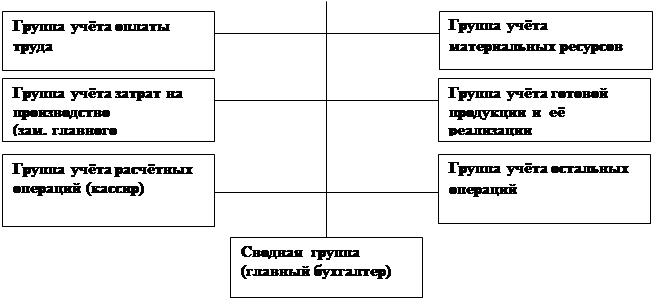

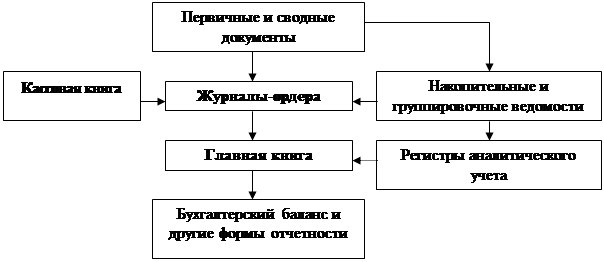

... моментом для другой стороны. 2. Учет лизинговых операций 2.1. Характеристика счетов для учета лизинговых операций Бухгалтерский учет в банках представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении: об имуществе, обязательствах кредитных организаций и их движение путем сплошного, непрерывного и документального учета всех операций. Предметом ...

... Президента Республики Беларусь от 13 ноября 1997 г. N 587 "О лизинге"[9]; Постановление Министерства финансов Республики Беларусь от 30 апреля 2004 г. N 75 "О порядке бухгалтерского учета лизинговых операций"" [10]. Договор лизинга в Гражданском кодексе Республики Беларусь рассматривается в качестве вида договора аренды. Основные признаки, присущие институту арендных отношений, характерны и для ...

... виды получат одинаково широкое распространение. Как показывает опыт, предпочтение отдается в основном финансовому и оперативному лизингу, как внутреннему, так и международному [36]. 2. Лизинговые операции в Республике Казахстан 2.1 Анализ лизинговой деятельности банков второго уровня В последние годы государство принимает различные меры, направленные на активизацию деятельности банков по ...

0 комментариев