Навигация

Документальне оформлення та облік овердрафту

ЗМІСТ

Вступ

І. Теоретична частина

Розділ 1. Особливості овердрафту як виду короткострокового кредиту

1.1 Принципи та умови надання кредиту овердрафт

1.2 Порядок здійснення короткострокового кредитування за овердрафтом

Розділ 2. Оформлення та облік овердрафту

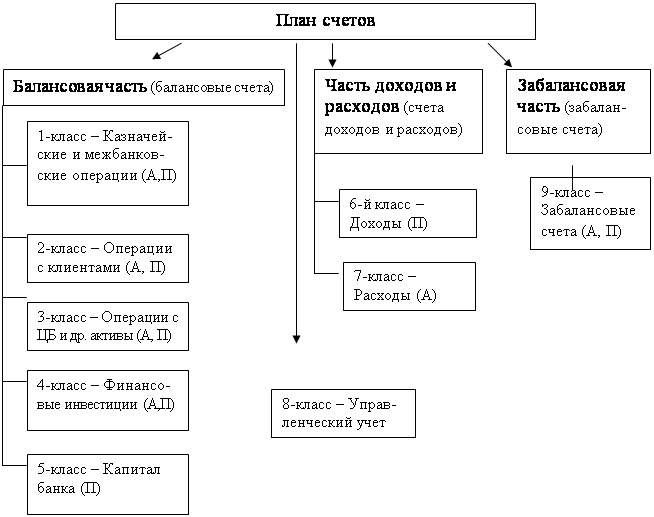

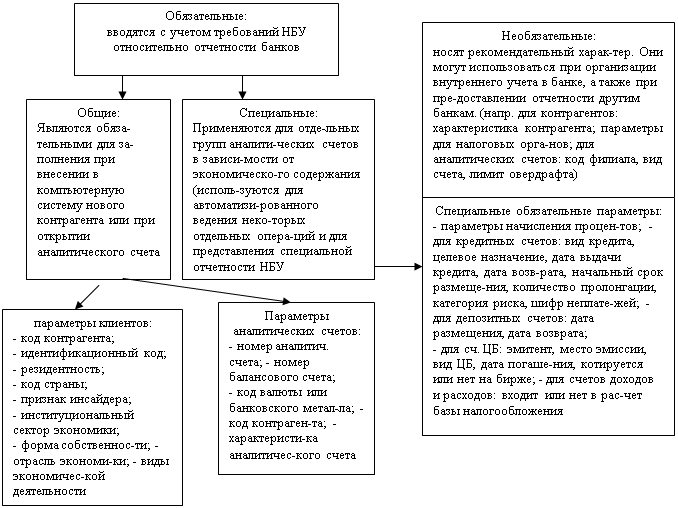

2.1 Загальні принципи бухгалтерського обліку кредитних операцій

2.2 Основні правила обліку видачі та погашення кредиту овердрафт банком

ІІ. Практична частина

Розділ 3. Документальне оформлення та облік овердрафту на прикладі досвіду Львівської філії АКІБ «УкрСиббанк» (Практичний приклад)

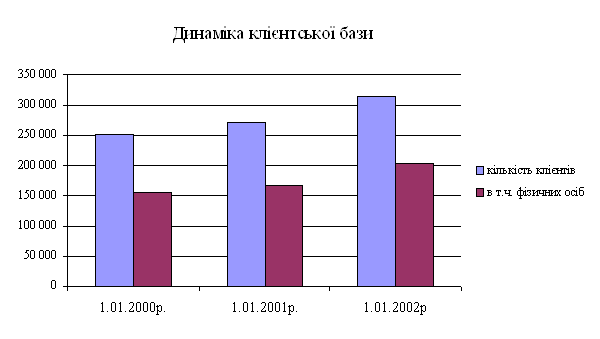

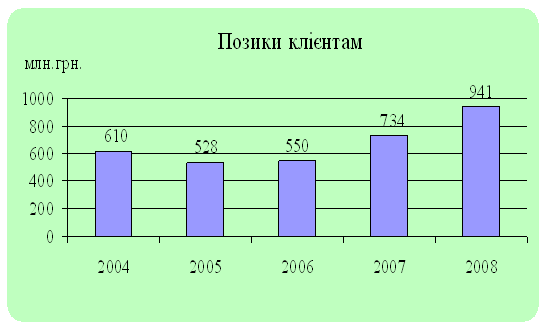

3.1 Умови надання, видачі та обслуговування овердрафту у Львівській філії АКІБ «УкрСиббанк»

3.2 Надання кредиту овердрафт фізичним особам

3.3 Принципи обліку кредиту овердрафт в АКІБ «УкрСиббанк»

Висновки

Список використаної літератури

Додатки

ВСТУП

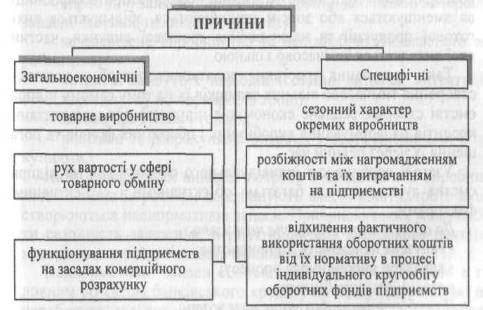

Однією з найважливіших категорій ринкової економіки, що відображає реальні зв’язки і відносини економічного життя суспільства, є кредит. Кредит завжди був і залишається важливим важелем у стимулюванні розвитку виробництва і являє собою економічні відносини з приводу зворотного руху позиченої вартості. Кредит забезпечує трансформацію грошового капіталу у позичковий і виражає стосунки між кредитором і позичальником. За його допомогою вільні кошти підприємств, приватного сектора і держави акумулюються, перетворюючись у позичковий капітал, котрий передається за плату в тимчасове користування.

Кредит в ринковій економіці необхідний як еластичний механізм переливання капіталу з одних галузей в інші та згладжування норми прибутку. У той же час кредит є необхідним для підтримки неперервності кругообігу фондів діючих підприємств, обслуговування процесу реалізації товарів, що є особливо важливим в умовах становлення в Україні ринкових відносин.

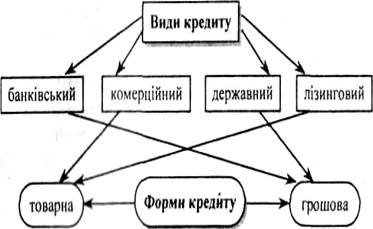

У ринковій економіці основною формою кредиту є банківський кредит. Банківський кредит – необхідний інструмент стимулювання народного господарства, без якого не можуть успішно працювати товаровиробники. В сучасних умовах необхідно навчитися як на макро-, так і на макрорівні, правильно та ефективно використовувати банківський кредит в інтересах розвитку національної економіки України.

Комерційні банки у країнах з розвиненою економікою, особливо англійські, практикують кредитування у формі овердрафту. Але в останні роки ця тенденція помічається і в українських банках. Для деяких вітчизняних банків цей метод кредитування не є новим і досить широко використовується у банківській практиці.

Тема курсової роботи «Овердрафт як один із видів короткострокового кредитування та його облік» відноситься до однієї з актуальних в економічній теорії та банківській практиці кредитування.

Актуальність, науково-теоретичні і практична цінність даної проблеми, її недостатнє вивчення і обґрунтування, необхідність розробки напрямків подальшого ефективного розвитку методів і умов банківського короткострокового кредитування господарських суб’єктів і обумовили вибір теми курсової роботи.

Метою курсової роботи є вивчення проблем пов’язаних з порядком здійснення, укладання та обліку короткострокового кредитування за овердрафтом, виробленням практичних та методологічних рекомендацій щодо вдосконалення роботи банків в цьому напрямку.

Для досягнення мети в роботі ставляться наступні завдання:

1) розкрити механізм здійснення короткострокового кредитування за овердрафтом;

2) проаналізувати порядок оформлення та обліку видачі та погашення овердрафту;

3) проаналізувати діючу практику кредитування за овердрафтом в АКІБ «УкрСиббанк».

Мета і завдання обумовили зміст і структуру курсової роботи. Вона складається із вступу, трьох розділів, висновку, списку літератури та додатків. В додатках містяться практичні матеріали, які використані в процесі роботи.

В першому розділі теоретичної частини курсової роботи викладені теоретичні аспекти та наведена нормативно-правова основа надання короткострокового кредитування за овердрафтом.

В другому розділі вивчаються основні аспекти обліку операцій при наданні та погашенні овердрафту.

Третій, практичний розділ, висвітлює аналіз діючої практики короткострокових кредитних відносин за овердрафтом у Львівській філії АКІБ «УкрСиббанк».

Інформаційною базою проведеного дослідження є нормативно-правова база, матеріали періодичної літератури з питань банківської справи, державної та відомчої статистики, дані звітності, досвід роботи банку, дані спеціальних економічних досліджень та наукова література.

РОЗДІЛ 1. ОСОБЛИВОСТІ ОВЕРДРАФТУ ЯК ВИДУ КОРОТКОСТРОКОВОГО КРЕДИТУ

1.1 Принципи та умови надання кредиту овердрафт

Акціонерно-комерційні банки, керуючись статутом банку, Законом України «Про банки і банківську діяльність», нормативними документами Національного Банку України (НБУ) та іншими законодавчими нормами надає короткострокові і довгострокові кредити платоспроможнім підприємствам, організаціям і іншим господарським структурам, які мають самостійний баланс і власні кошти.

Банківський кредит надається для забезпечення, розвитку і розширення сфери виробництва і обігу, задоволення споживчого попиту населення, інших напрямків господарської діяльності. Надання кредитів здійснюється в межах наявних кредитних ресурсів за умови обов’язкового дотримання економічних нормативів діяльності. Умови кредитної угоди визначаються для кожного позичальника індивідуально, при цьому ступінь ризику заходу, який кредитується, повинен бути мінімальним. У разі, якщо кредит надається не під заставу майна, нерухомості та цінностей, що мають реальну ринкову вартість, розмір власних коштів позичальника, як правило, не повинен бути нижчим 30% його потреби в кредитних коштах.

Кредитування позичальника здійснюється згідно принципів кредитування. Принципи кредитування – це правила поведінки банку і позичальника в процесі здійснення кредитових операцій. Отже, банківське кредитування здійснюється на умовах платності, терміновості, гарантованості поверненням, цільового і ефективного використання позичок на основі кредитної угоди [15, c. 13].

Дотримання принципу цільового кредитування допомагає комерційному банку приймати більш зважене рішення про можливість та обґрунтованість надання позик, служить до певної міри гарантією забезпечення їх повернення.

Принцип строковості – уявляє собою необхідну форму досягнення повернення кредиту. Принцип означає, що позичка повинна бути повернена в строго визначений строк, який обумовлений в кредитній угоді.

Потрібно зазначити, що кредити за строками поділяються на :

- короткострокові – термін видачі до 1 року;

- довгострокові – більше одного року.

Економічною основою строковості кредиту, що надається позичальнику на цілі основної виробничої діяльності, є тривалість кругообігу оборотного капіталу. Граничний термін кредитування позичальника на такі цілі не більше 12 місяців, тобто формування обігового капіталу підприємств здійснюється за допомогою короткострокового кредиту.

З переходом на ринкові умови господарювання цьому принципу надається особливе значення. Від його дотримання залежить :

- (нормальне) забезпечення суспільного відтворення (виробництва) грошовими засобами, темпи зросту виробництва;

- забезпечення ліквідності комерційного банку, тобто недопущення безповоротних вкладень;

- можливість отримання позичальником в банку нових кредитів.

Строки кредитування встановлюються в залежності від терміну обертання матеріальних цінностей, що кредитуються та окупності витрат, але не вище нормативних.

Можна зробити висновок, що від дотримання принципу строковості кредиту залежить можливість банку надавати нові кредити, оскільки одним із джерел кредитування є повернуті позички.

З принципом строковості (терміновості) щільно пов’язані такі принципи кредитування, як диференціювання та забезпеченості.

Диференційність – означає, що кредит повинен надаватися тільки тим суб’єктам, які в змозі його своєчасно повернути. Диференціація здійснюється на основі аналізу та балансу на ліквідність, забезпеченість господарства власними джерелами, рівень рентабельності на поточний момент і в перспективі. Це дає змогу підстрахувати себе від ризику несвоєчасного повернення кредиту і пов’язаних з цим для банків збитків.

Своєчасність повернення кредиту знаходиться в щільній залежності не тільки від кредитоспроможності позичальників, але і від забезпечення кредиту.

Принцип забезпеченості має на меті захищати інтереси банку та не допускати збитків від неповернення боргу в наслідок неплатоспроможності позичальника. В ролі носіїв гарантії повернення кредиту виступає майно позичальника. Комерційні банки можуть надавати і незабезпечені майном кредити (бланкові), однак вони мають обмежене застосування, оскільки пов’язані з великим ризиком для банку та надається під високий відсоток.

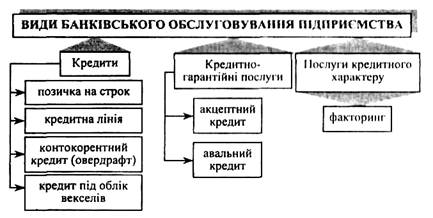

Лімітування – це спосіб встановлення сум граничної заборгованості по позикам конкретному позичальнику. Воно здійснюється шляхом встановлення лімітів кредитування, які являють собою заздалегідь встановлену граничну суму кредиту, яку позичальник має право отримати від банку. Акціонерні комерційні банки використовують таку форму лімітування кредитів як овердрафт.

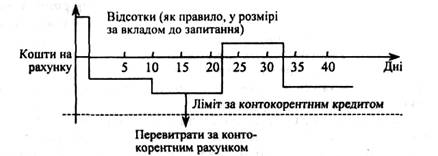

Відповідно до Інструкції «Про застосування Плану рахунків бухгалтерського обліку комерційних банків України» овердрафт – це особлива форма короткострокового кредиту, що надається надійному клієнту понад його залишок на поточному рахунку в цьому банку в межах заздалегідь обумовленої суми шляхом дебатування його рахунку. При цьому утворюється дебетове сальдо [6].

У науковій літературі поняття «овердрафт» отримало досить багатогранне визначення.

Здійснюючи овердрафтне кредитування, банк проводить платежі за клієнта на суму, що перевищує залишок коштів на його поточному рахунку. Таким чином, клієнту фактично надається кредит в межах певного ліміту.

Фактично овердрафт є короткостроковим й у більшості випадків незабезпеченим кредитом.

На думку фахівців контокорентна угода демонструє такі відносини між банком та клієнтом, які виходять за межі суто офіційних. Категорія «довіра», яку неможливо виміряти лише правовим інструментарієм, у цьому разі є визначальним аргументом. А тому овердрафт (контокорент), зрозуміло, не може застосовуватися для фінансування інвестицій [12, c. 130].

Зважаючи на наявні ризики, вартість овердрафта зазвичай є вищою за вартість звичайного кредиту.

Спеціалісти із порівняльного права по-різному оцінюють відмінність між овердрафтом і кредитом. Одні вважають, що «в сучасній банківській практиці реальна відмінність між овердрафтом і кредитом розмивається» [9,c.127]. А.Ковальчук не погоджується із такою думкою, він зазначає, що овердрафт як різновид кредитної угоди і власне кредит отримують відносно різне фінансове забезпечення, а отже, і правове регулювання [12, с.131].

Можливість існування операцій овердрафту в Україні законодавчо передбачена Законом України «Про внесення до деяких законів України змін щодо відкриття банківських рахунків» (1997 р.), де зазначено, що юридичні та фізичні особи мають право «... здійснення всіх видів банківських операцій у будь-яких банках України та інших держав за своїм вибором і за згодою цих банків у порядку, що встановлено Національним Банком України» [4]. Це рішення підтверджене також іншим Законом ст. 22.9 [3]: «Банки виконують розрахункові документи відповідно до черговості їх надходження та виключно в межах залишку грошей на рахунках платежів, крім випадків надання платнику обслуговуючим його банком кредиту», а також «Банки здійснюють переказ з кореспондентських рахунків інших банків своїх клієнтів у межах залишку грошей на цих рахунках, крім випадків надання обслуговуючим банком кредиту банку клієнту» [3].

Цим же Законом визначено, що платником є особа, з рахунку якої ініціюється переказ грошей або яка ініціює переказ шляхом внесення до банку або іншої установи - члена платіжної системи документа на переказ готівки разом з відповідною сумою грошей. Під переказом грошей слід розуміти рух певної суми грошей з метою її зарахування на рахунок отримувача або видачі йому у грошовій формі [3].

Відповідно до ст. 55 Закону України «Про банк та банківську діяльність» [1] відносини банку з клієнтами регулюються законодавством України нормативно-правовими актами НБУ та угодами (договорами) між клієнтами та банком. Принципово необхідно, щоб існувала відповідна угода між банком та клієнтами з приводу надання останньому (клієнту) послуг користування овердрафтом. Положення НБУ «Про кредитування» [8] передбачало, що банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах, передбачених кредитним договором.

Кредитування за овердрафтом надає переваги як клієнтам, так і банкам. Для клієнта він стає корисним у міру виникнення потреби в обігових коштах. Банк отримує додаткове високодохідне джерело розміщення коштів. Але кредитування за овердрафтом висуває й особливі вимоги до банку щодо формування ресурсів.

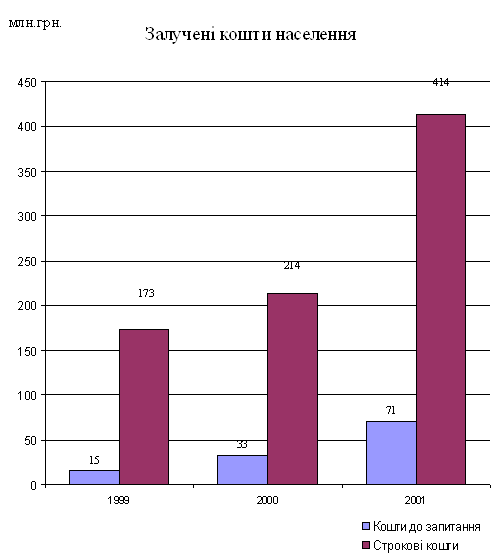

Перед банком стоїть завдання щодо визначення необхідного рівня пасивних ресурсів, що банк повинен акумулювати з метою забезпечення використання клієнтами встановлених лімітів овердрафтного кредитування. Недостатній обсяг ресурсів призведе до неможливості виконувати свої зобов'язання перед клієнтами та поставить під загрозу ліквідність банку, завеликий обсяг ресурсів призводить до невиправданих процентних витрат банку по залученим коштам.

Банк повинен чітко уявляти, в яких обсягах необхідно підтримувати рівень ресурсів для кредитування за овердрафтною системою, в якій ситуації вони можуть бути перекриті поточними рахунками, а коли необхідно використати довгострокові пасиви.

Похожие работы

... Бухгалтерська довідка, графік погашення кредиту згідно відповідного договору Перераховано відсотки за користування кредитом згідно договору №1074 від 05.06.2006 р. 684 311 13,83 2.3 Облік короткострокових кредитів банку Облік розрахунків у національній і іноземній валютах за кредитами банків, строк повернення яких не перевищує дванадцяти місяців з дати балансу, та за позиками, ...

... клиентом того же банка, что и плательщик, то в учете выполняется такая проводка: Д-т Счет плательщика. К-т Счет получателя. В условиях обслуживания плательщика и получателя разными банками в учете делается запись: Д-т Счет плательщика. К-т 1200 «Корреспондентский счет в НБУ». В любом случае первый экземпляр поручения выполняет функцию мемориального ордера и помещается в документы дня банка ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... фірмою "Аудит-сервіс Inc" про фінансово-господарську діяльність Банку та контролює своєчасність подання аудиторського звіту та висновку до НБУ. Діяльність внутрішнього аудиту в Банку направлена на попередження і недопущення потенційних збитків Банку, на зменшення факторів ризику. В ЗАТ АКБ "Львів" існує система внутрішнього контролю. Практично всі банківські операції підлягають внутрішньому ...

0 комментариев