Навигация

Економічна сутність оборотних активів

1.1 Економічна сутність оборотних активів

Оборотні активи – це активи, що обслуговують господарський процес і забезпечують його неперервність. У бухгалтерському обліку до таких активів відносять активи, які споживаються або реалізуються протягом одного операційного циклу чи протягом року. Оборотними активами підприємства є сировина, матеріали, паливо, тара, малоцінні та швидкозношувані предмети, готова продукція, ліквідні цінні папери, грошові кошти. Такі активи, як дебіторська заборгованість, незавершене виробництво, витрати майбутніх періодів, є досить специфічними оборотними активами, які певною мірою відображують недосконалість, незавершеність та неперервність виробничого процесу.

Оборотні активи беруть участь як у процесі виробництва, так і в процесі реалізації продукції. Активи, які використовуються у виробничому процесі протягом одного операційного циклу, повністю переносять свою вартість на вартість виробленої продукції і часто змінюють свою початкову форму. Активи, що мають грошову форму, безпосередньо не беруть участі у процесі виробництва. Вони обслуговують кругообіг капіталу підприємства та об’єднують процеси виробництва й реалізації продукції.

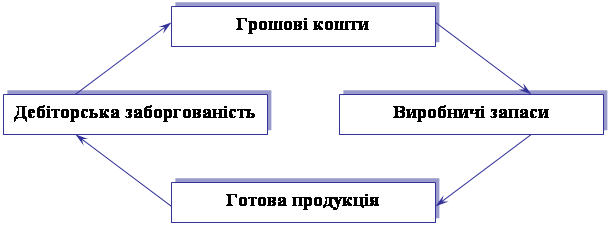

Кругообіг оборотного капіталу (рис. 1.1) здійснюється протягом одного операційного циклу: грошові кошти авансуються у виробничі запаси, в процесі виробництва створюється нова продукція, продукція реалізується (можливо на умовах комерційного кредиту, що викликає появу дебіторської заборгованості), виручка за реалізовану продукцію надходить на розрахунковий рахунок і знову авансується у виробництво. Якщо підприємство функціонує ефективно, процес кругообігу оборотного капіталу забезпечує неперервність виробничого процесу та зростання капіталу підприємства, оскільки в цьому випадку виручка за реалізовану продукцію перевищуватиме кошти, авансовані у виробництво.

Рис. 1.1 Кругообіг оборотного капіталу підприємства

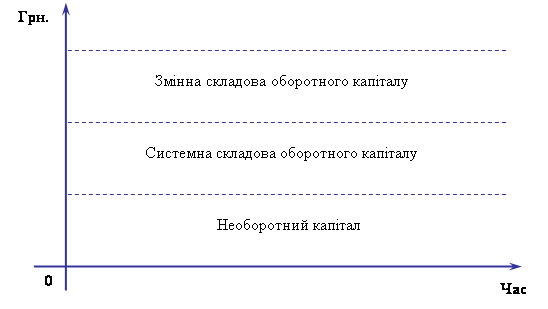

Оборотні активи підприємства на відміну від необоротних мають досить рухливу структуру. При змінах на ринку залежно від сезону, роботи постачальників тощо запаси сировини, готової продукції та залишки на розрахунковому рахунку можуть коливатись у значних межах. При цьому завжди можна визначити максимальний і мінімальний рівні оборотних активів. Різницю між максимальним та мінімальним рівнем оборотних активів називають сезонною (змінною) складовою, оскільки при стабільній ситуації в економіці значні коливання рівня оборотних активів переважно пов’язані із сезонним характером діяльності підприємства. Мінімальний рівень оборотних активів визначає постійну (системну) складову оборотного капіталу (рис. 1.2).

Змінна складова оборотного капіталу відображує додаткові оборотні активи, необхідні для забезпечення виробничого циклу в пікові періоди або як страховий запас. Так, при зростанні ділової активності збільшується обсяг продаж, що викликає збільшення товарно-матеріальних запасів, дебіторської заборгованості, грошових коштів та інших оборотних активів.

Системна складова характеризує ту частину оборотного капіталу, потреби в якій залишаються відносно незмінними протягом усього операційного циклу. Іншими словами, це той необхідний мінімальний рівень оборотних активів, який потрібен для здійснення виробничої діяльності.

Рис. 1.2 Структура активів підприємства

Високий рівень страхового запасу та потреби в додатковому оборотному капіталі є необхідними для підприємств, що функціонують у країнах з перехідною економікою, оскільки саме додаткові запаси сировини, матеріалів, готової продукції забезпечують безперебійну роботу підприємства при збоях у постачанні та важко прогнозованому збуті.

Оборотні активи можна поділити на три основні складові: запаси, дебіторську заборгованість, грошові кошти та високоліквідні цінні папери.

Запаси – це активи, які утримуються підприємством для подальшого продажу для управління підприємством, споживання під час виробництва продукції, виконання робіт та надання послуг або перебувають у процесі виробництва з метою подальшого продажу продукту виробництва. Запаси включають:

- сировину, основні й допоміжні матеріали, комплектуючі вироби та інші матеріальні цінності, призначені для виробництва продукції, виконання робіт, на дання послуг, обслуговування виробництва й адміністративних потреб;

- незавершене виробництво у вигляді не закінчених обробкою й складанням деталей, вузлів, виробів та незакінчених технологічних процесів;

- готову продукцію, виготовлену на підприємстві та призначену для продажу;

- товари у вигляді матеріальних цінностей, що придбані (отримані) та утримуються підприємством з метою подальшого продажу;

- малоцінні та швидкозношувані предмети, що використовуються протягом не більш як одного року або одного операційного циклу, якщо він триває більше за один рік.

Первісною вартістю запасів, що придбані за плату, є собівартість запасів, яка складається з таких фактичних витрат:

- суми, що сплачуються згідно з договором поста чальнику (продавцю);

- суми, що сплачуються за інформаційні, посередницькі та інші подібні послуги у зв’язку з пошуком і придбанням зал асів;

- суми ввізного мита;

- суми непрямих податків у зв’язку з придбанням запасів, які не відшкодовуються підприємству;

- затрати на заготівлю, вантажно-розвантажувальні роботи, транспортування запасів до місця їх використання, включаючи витрати зі страхування;

- інші витрати, які безпосередньо пов’язані з при дбанням запасів і доведенням їх до стану, в якому вони придатні для використання у запланованих цілях.

Первісною вартістю запасів, виготовлених власними силами підприємства, визнається собівартість їх виробництва. Первісна вартість запасів, що внесені до статутного капіталу підприємства, визначається учасниками підприємства на основі середньоринкових цін на подібні активи. Первісною вартістю запасів, отриманих підприємством безоплатно, є їх ринкова вартість.

При відпуску запасів у виробництво, продажу та іншому вибутті оцінка їх, як правило, здійснюється за одним із таких методів:

- собівартості перших за часом надходження запасів (ФІФО);

- собівартості останніх за часом надходження запасів (ЛІФО);

- середньозваженої собівартості;

- ціни продажу.

Оцінка запасів за методом ФІФО ґрунтується на припущенні, що запаси використовують у тій послідовності, у якій вони надходили на підприємство, тобто запаси, які першими відпускаються у виробництво (продаж та інше вибуття), оцінюються за собівартістю перших за часом надходження запасів. При цьому вартість залишку запасів на кінець звітного місяця визначається за собівартістю останніх за часом надходження запасів.

Оцінка запасів за методом ЛІФО ґрунтується на припущенні, що запаси використовують у послідовності, що є протилежною їх надходженню на підприємство, тобто запаси, які першими відпускаються у виробництво (продаж та інше вибуття), оцінюються за собівартістю останніх за часом надходження запасів. При цьому вартість залишку запасів на кінець звітного місяця визначається за собівартістю перших за часом одержання запасів.

Оцінка за середньозваженою собівартістю проводиться за кожною одиницею запасів діленням сумарної вартості залишку таких запасів на початок звітного місяця і вартості отриманих у звітному місяці запасів на сумарну кількість запасів на початок звітного місяця й одержаних у звітному місяці запасів.

Оцінка за цінами продажу основана на застосуванні підприємствами роздрібної торгівлі середнього процента торгової націнки товарів. Цей метод застосовують підприємства, що мають значну та змінну номенклатуру товарів з приблизно однаковим рівнем торгової націнки. Собівартість реалізованих товарів визначається як різниця між продажною (роздрібною) вартістю реалізованих товарів і сумою торгової націнки на ці товари. Суму торгової націнки на реалізовані товари обчислюють як добуток продажної вартості реалізованих товарів і середнього процента торгової націнки. Середній процент торгової націнки визначається діленням суми залишку торговельних націнок на початок звітного місяця і торгових націнок у продажній вартості отриманих у звітному місяці товарів на суму продажної вартості залишку товарів на початок звітного місяця та продажної вартості одержаних у звітному місяці товарів.

У бухгалтерському обліку та звітності запаси відображуються за найменшою з двох оцінок: первісною вартістю або чистою вартістю реалізації. За чистою вартістю реалізації вони відображуються тоді, коли на дату балансу їх ціна знизилась або вони зіпсовані, застаріли або іншим чином втратили первісно очікувану економічну вигоду. Чиста вартість реалізації визначається за кожною одиницею запасів вирахуванням з очікуваної ціни продажу очікуваних витрат на завершення виробництва та збут [24, с.93-94].

Дебіторська заборгованість – це заборгованість перед підприємством постачальників, споживачів продукції, інших юридичних та фізичних осіб, фінансових і податкових органів.

До складу оборотних активів входять тільки поточна дебіторська заборгованість, яка виникає в процесі нормального операційного циклу або буде погашена протягом дванадцяти місяців із дати балансу.

Довгострокова дебіторська заборгованість, строк погашення якої більш як один рік, включається до складу необоротних активів.

Поточна заборгованість споживачів та постачальників є необхідним результатом операційної діяльності підприємства, має регулярний характер і пов’язана із затримками в оплаті товарів, робіт та послуг або з реалізацією продукції на умовах комерційного кредиту. Така заборгованість визнається активом одночасно з визнанням доходу від реалізації продукції, товарів, робіт, послуг і включається до підсумку балансу за чистою реалізаційною вартістю.

Чиста реалізаційна вартість відображує суму коштів, яку можна реально отримати при погашенні дебіторської заборгованості. її визначають як різницю між загальною величиною дебіторської заборгованості та резервом сумнівних боргів, створеного за даною заборгованістю. Величину резерву сумнівних боргів розраховують виходячи з платоспроможності окремих дебіторів або на основі класифікації дебіторської заборгованості, яку здійснюють групуванням дебіторської заборгованості за строками її непогашення з установленням коефіцієнта сумнівності (коефіцієнта ризику) для кожної групи. Коефіцієнт ризику встановлює підприємство виходячи з фактичної суми безнадійної дебіторської заборгованості за попередні звітні періоди. Як правило, цей коефіцієнт зростає зі збільшенням строків непогашення дебіторської заборгованості.

Величина резерву сумнівних боргів – це сума добутків поточної дебіторської заборгованості на коефіцієнт ризику для відповідної групи. Нарахування суми резерву сумнівних боргів за звітний період відображується у складі інших операційних витрат. Якщо дебіторська заборгованість за продукцію, товари, роботи та послуги визнається підприємством безнадійною, тобто такою, щодо якої існує впевненість про її неповернення боржником або за якою минув строк позовної давності, вона вилучається з активів з одночасним зменшенням величини резерву сумнівних боргів. Поточна дебіторська заборгованість, не пов’язана з реалізацією продукції, товарів, робіт, послуг, що визнана безнадійною, списується з балансу з відображенням втрат у складі інших операційних витрат.

До заборгованості, не пов’язаної з реалізацією продукції, робіт та послуг, відносять заборгованість за розрахунками з бюджетом, заборгованість із нарахованих доходів, інші види заборгованості.

Дебіторська заборгованість за розрахунками з бюджетом – це заборгованість фінансових і податкових органів перед підприємством, а також переплата за податками, зборами та іншими платежами до бюджету.

Дебіторська заборгованість із нарахованих доходів показує суму нарахованих, але не сплачених дивідендів, процентів, роялті, інших доходів та винагород, що підлягають надходженню.

Грошові кошти та короткострокові фінансові інвестиції є найбільш ліквідними активами підприємства.

Грошові кошти – це кошти, в національній та іноземній валюті у касі підприємства, на поточних та інших рахунках у банках, які можуть бути, використані для поточних операцій: оплати товарів, робіт і послуг, розрахунків із постачальниками, трудовим колективом, податковими органами, іншими суб’єктами ринку.

Короткострокові фінансові інвестиції – це інвестиції на строк не більше як один рік, які можуть бути вільно реалізовані в будь-який момент. До таких інвестицій належать вкладення в короткострокові державні цінні папери (облігації, векселі, казначейські зобов’язання), комерційні цінні папери емітовані іншими суб’єктами ринку, – фінансовими інститутами та корпораціями, банківські депозити тощо. Часто високоліквідні фінансові інвестиції називають еквівалентами грошових коштів, оскільки вони можуть бути швидко перетворені в грошові кошти і забезпечують виконання зобов’язань підприємства перед кредиторами.

У результаті здійснення підприємством фінансово-господарської діяльності обсяг грошових коштів неперервно змінюється. Якщо підприємство ефективно управляє оборотним капіталом, обсяг грошових коштів завжди достатній для забезпечення платоспроможності й ліквідності підприємства. При цьому якщо підприємство функціонує в умовах розвиненого фінансового ринку, воно може більш ефективно управляти своїми грошовими коштами, вкладаючи їх частину в ліквідні цінні папери, що дає змогу в будь-який момент виконати зобов’язання перед кредиторами і водночас отримати стабільний, хоча й невисокий, дохід.

Похожие работы

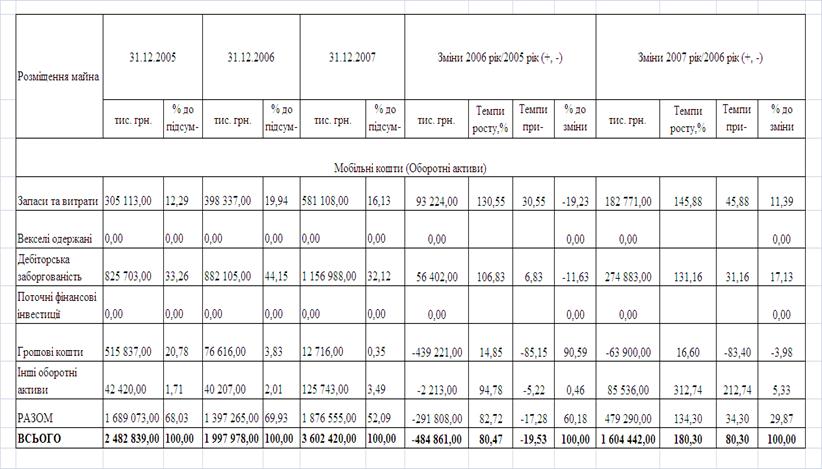

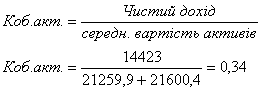

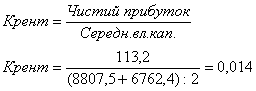

... з метою зниження ймовірного ризику та отримання найвищого прибутку. Головною метою діяльності підприємства є створення конкурентоспроможної продукції з високими споживчими якостями. РОЗДІЛ ІІ. АНАЛІЗ УПРАВЛІННЯ ОБОРОТНИМИ АКТИВАМИ НА ПІДПРИЄМСТВІ 2.1 Організаційно – економічна характеристика ТОВ «Автосервіс» Підприємство створено для здійснення підприємницької діяльності учасників з метою ...

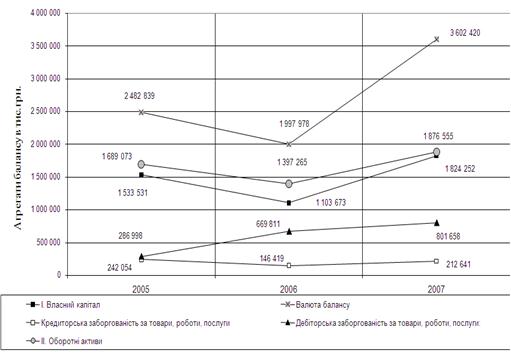

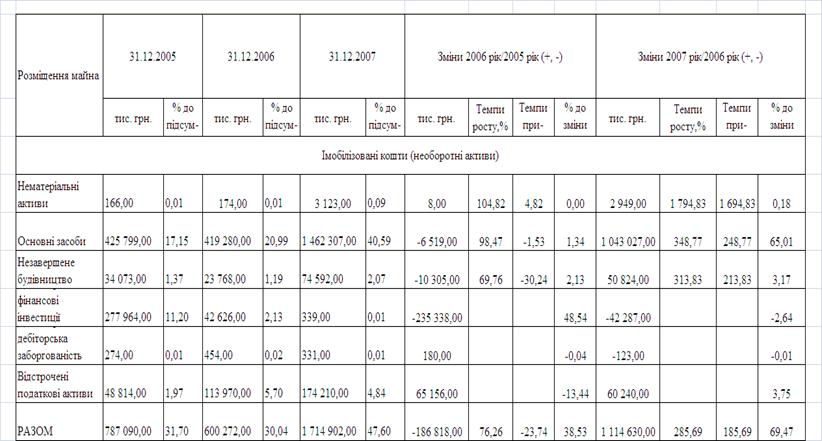

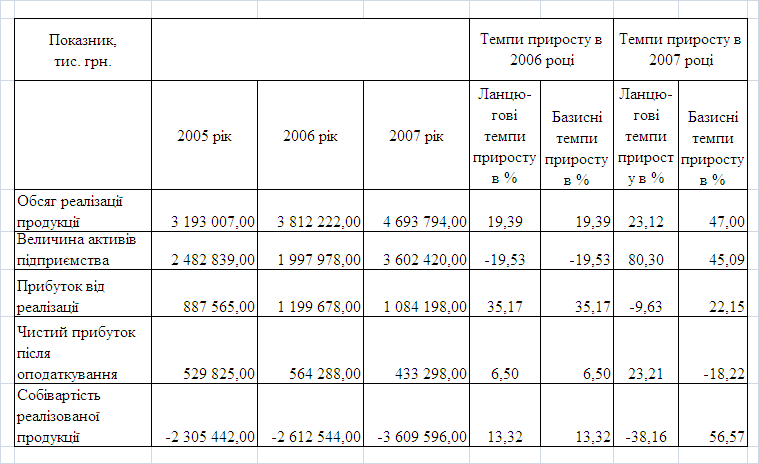

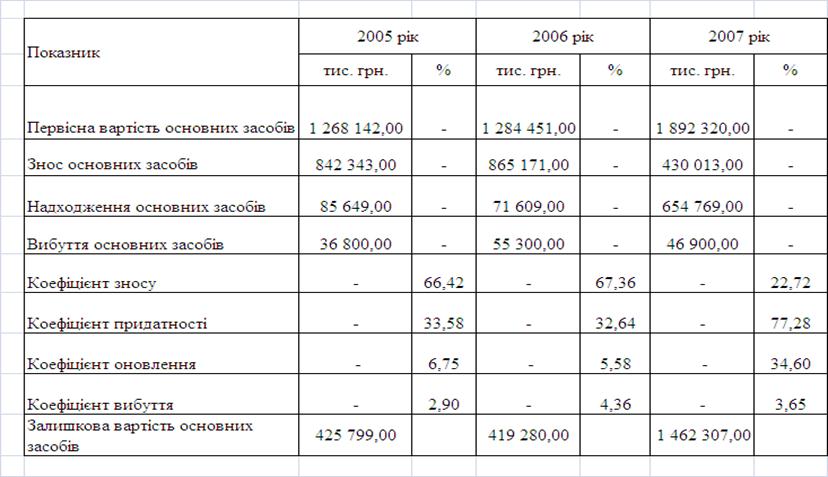

... грошових активів. 6. Побудова ефективних систем контролю за грошовими активами підприємства. РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ УПРАВЛІННЯ АКТИВАМИ ВАТ «ІНТЕРПАЙП НТЗ» У 2003 -2007 РОКАХ 2.1 Характеристика діяльності ВАТ „Інтерпайп НТЗ” ВАТ „Інтерпайп Нижньодніпровський трубопрокатний завод” (м. Дніпропетровськ) - є провідним підприємством України по виробництву сталевих труб та суці ...

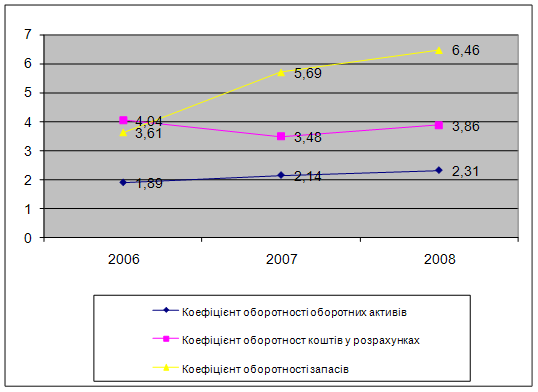

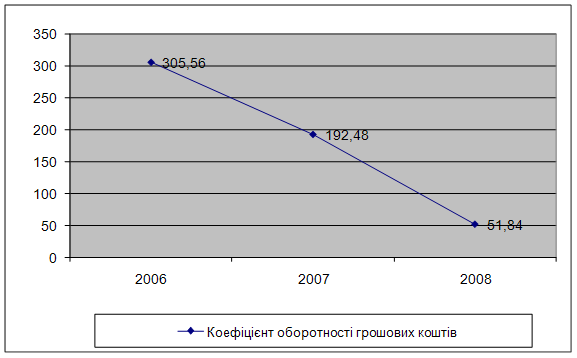

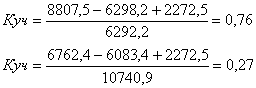

... інтегрального показника на 0,33 свідчить про неефективне використання оборотного капіталу тепловозоремонтного заводу у 2008 році. РОЗДІЛ 3 НАПРЯМКИ ВДОСКОНАЛЕННЯ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ 3.1 Напрямки підвищення ефективності використання оборотного капіталу підприємства Для досягнення максимально ефективного рівня використання оборотним капіталом ВАТ “Полтавський ТРЗ” ...

... ічних та організаційних методів управління здебільшого забезпечує достатньо ефективне господарювання. РОЗДІЛ 2. ОЦІНКА ТА АНАЛІЗ РЕЗУЛЬТАТИВНОСТІ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА «КОМТЕКС» 2.1 Управління виробничими запасами та запасами готової продукції на підприємстві У процесі фінансово-господарської діяльності підприємству необхідно мати певну суму грошових коштів для ...

0 комментариев