Навигация

Экономическая постановка задачи для выбора оптимального решения

5 Экономическая постановка задачи для выбора оптимального решения

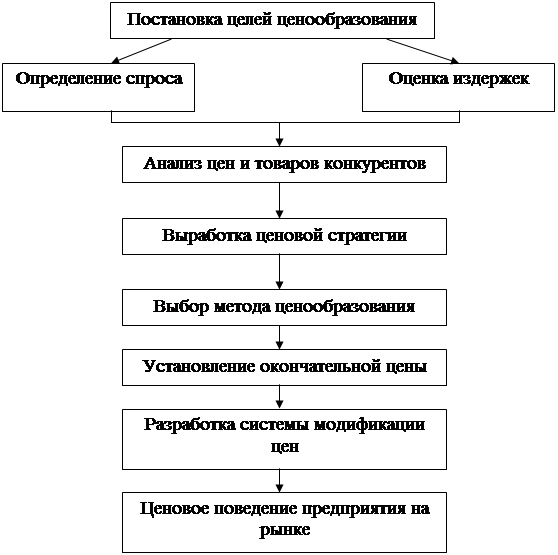

После выбора ценовой стратегии наступает время принимать решение о ценах. Прежде всего встает вопрос о методах их расчета. Одним из таких методов, который в максимальной степени учитывает предложенные стратегические установки ООО «ДЛ-Холдинг» являются параметрические методы.

Параметрические методы ценообразования базируются на определении количественной зависимости между ценами и основными потребительскими свойствами товара, входящего в параметрический ряд. Параметрический ряд представляет собой группу товаров, которые однородны по функциональному назначению, конструкции, технологии изготовления, но имеют различия в потребительских характеристиках (например, для холодильников это мощность, размеры, объем морозильной камеры, энергоемкость и т. д.).

Эти методы используются при обосновании цен на новые изделия, а также для выявления соответствия уровня предполагаемой цены, рассчитанной на базе издержек производства, ценам, сложившимся на рынке.

Параметрические методы ценообразования включают метод сравнения удельных показателей, метод балльных параметрических оценок, метод корреляционно-регрессионного анализа, агрегатный метод.

Рассмотрим их содержание.

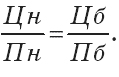

Метод сравнения удельных показателей используется для расчета цены на товары, потребительская ценность которых характеризуется одним главным потребительским параметром (мощность, производительность, вес, продолжительность службы и т. д.), а соотношение между товарами можно представить в виде формулы:

(1)

(1)

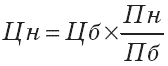

Тогда цена на новый товар рассчитывается:

(2)

(2)

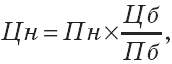

или:

(3)

(3)

где Цн– цена нового товара, руб.;

Цб– цена базового товара, руб.;

Пб– значение основного параметра базового товара в принятых единицах измерения;

Пн– значение основного параметра нового товара в принятых единицах измерения;

Цб/Пб– удельная цена единицы основного параметра качества.

Этот метод является наиболее простым и применим к таким продукциям, где имеет значение какой-либо один, два параметра, а другие характеристики товара примерно одинаковы.

Метод балльных параметрических оценок. Товар i, который предприятие собирается реализовывать на рынке, оценивается по параметрам, имеющим значение для потребителей (материал, исполнение, фурнитура, мода и т. д.), и каждому параметру присваивается ранговый номер по значимости: 1, 2 и т. д.

Специалисты устанавливают для каждого изделия весовой индекс (%) в зависимости от значимости, причем общая сумма весовых индексов равна 100 %, и оценивают свое изделие и изделия конкурентов по 10-балльной системе. Умножив балл на весовой индекс и разделив на 100, получают оценку каждого параметра, сумма этих параметрических оценок дает общую параметрическую балльную оценку изделия Пi. Выбрав изделие какой-либо фирмы Э в качестве эталона (изделие, которое лучше всего реализуется на рынке, что свидетельствует о соответствии цены и качества) и приняв полученную им общую балльную оценку за 100 %, определяют оценочный процент Оi других изделий по формуле:

Оi = 100 : Пэ(взятого за 100 %) × Пi. (3)

Цену изделия i определяют по формуле :

Цi = Цэ x Оi : 100 (4)

где Цэ – цена изделия, взятого за эталон, руб.

Метод корреляционно-регрессионного анализа. Суть этого метода состоит в определении зависимости изменения цены от изменения нескольких основных параметров качества в рамках параметрического ряда товара. При этом цену представляют в виде функции:

Ц = F (х 1 , х 2 … х), (5)

где х1, х2… хn – выбранные основные параметры качества товара.

Для построения функции составляют параметрический ряд, т. е. накапливают исходную информацию о ценах и качественных характеристиках (параметрах) товаров. После статистической обработки исходных данных методом корреляционно-регрессионного анализа находят количественную зависимость между изменением цены и изменением параметров и строят регрессионное уравнение связи, которое может иметь различный вид:

линейное:

у = а 0 + ∑ аi xi; (6)

степенное:

у = а0 +Пni xi; (7)

параболическое:

у = а0 + ∑ аi xi + ∑ b i x2i, (8)

где у – цена, руб.

Зная качественные характеристики товара и имея уравнение связи, определяют цену на него, подставляя в уравнение регрессии значение показателей.

Параметрические методы целесообразно использовать на потребительском рынке реализации автошин, поскольку товар является широко дифференцированным и взаимозаменяемым.

К примеру, рассмотрим взаимозависимость цены (Y) ООО «ДЛ-Холдинг» на шины для легковых автомашин в зависимости от изменения спроса (X) на них.

Таблица 5.1 Исходные данные для анализа

| Период | Спрос на товар (Х), шт. | Цена на товар (Y), руб. | X2 | Х Y |

| 2007 2008 2009 | 5970 5990 6900 ∑Y=18860 | 2383 2645 6700 ∑X = 11728 | 35640900 35880100 47610000 ∑ X2=71521000 | 14226510 15843550 46230000 ∑ХY = 76300060 |

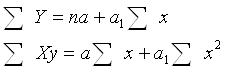

Для нахождения параметров а и а1 решим систему нормальных уравнений:

![]()

Подставим значения

![]() 18860 =3а + а1 * 11728

18860 =3а + а1 * 11728

76300060 = а * 11728 +а1 * 71521000

Решив уравнение , получаем

а = 5895; а1 = 0,100109;

Уравнение регрессии принимает вид:

Y = а + а1х

Y = 5895+ 0,100109 X.

Используя полученные результаты при определении прогнозных значений цены на шины для легковых машин, следует вместо Х подставить запланированный спрос, тогда Y будет отражать соответствующую ему величину цены.

Список литературы

1. Гражданский кодекс Российской Федерации

2. Ассель Г. Маркетинг: принципы и стратегия / Пер, с англ. М.: ИНФРА-М, 2007 г.

3. Беляев В.И. Маркетинг: основы теории и практики: Учебник. - М.: КНОРУС, 2009 г.

4. Беляевский И.К. Маркетинговое исследование: информация, анализ, прогноз. М.: Финансы и статистика, 2008 г.

5. Герасименко В. Ценовая политика фирмы // Маркетинг. 2008. № 1.

6. Голубков Е.П. Маркетинговые исследования: теория, практика и методология. М.: Финпресс, 2007 г.

7. Голубков Е.П. "Маркетинговые исследования", М.: ИНФРА-М, 2008 г.

8. Данько Т.П. Управление маркетингом. М.: ИНФРА-М, 2008 г.

9. Дибб С., Симкин Л. Практическое руководство по сегментации рынка / Пер. с англ. СПб.: Питер, 2008 г.

10. Дойль П. Маркетинг, ориентированный на стоимость/Пер. с англ. СПб.: Питер, 2008 г.

11. Котлер Ф. Маркетинг в третьем тысячелетии. Как создать, завоевать и удержать рынок / Пер. с англ. М.: АСТ, 2007 г.

12. Певший Ф.М. Мировой рынок, конъюнктура, цены и маркетинг. М., МО, 2008 г.

13. Раис Э., ТраутДж. Позиционирование: битва за узнаваемость/Пер. с англ. СПб.: Питер, 2008 г.

14. Сенчагов В.К., Архипов А.И. и др.: Финансы, денежное обращение и кредит: Учебник, - М.: ТК Велби, Изд-во Проспект, 2009 г.

15. Цены и ценообразование, Под ред. И.К. Салимжанова, М.: ООО "Финстатинформ", 2008 г.

16. ЦацулинА.Н. Ценообразование в системе маркетинга. М.: Информационно-издательский дом "Филинъ", 2008 г.

17. Шеремет А.Д., Сайфулин Р.С. Финансы предприятия. М, 2009 г.

18. Шмидт Р.А., Райт X. Финансовые аспекты маркетинга / Пер. с англ. М.: ЮНИТИ-ДАНА, 2008 г.

19. Все о маркетинге: Сборник материалов для руководителей предприятий, экономических и коммерческих служб. М.: Азимут-Центр,. 2008 г.

20. Моисеева Н.К., Корпунин М.Г. Основы теории и практики функционально-стоимостного анализа. М., 2007 г.

Приложение 1

Состав, структура и динамика собственного и заемного капитала

| Наименование показателя | 2007 г. (млн. руб.) | Удельный вес, % | 2008 г. (млн. руб.) | Удельный вес, % | 2009 г. (млн. руб.) | Удельный вес, % | Темп прироста, % | Изменения в абсолютных величинах, млн. руб. | ||

| 2008 г. | 2009 г. | 2008 г. | 2009 г. | |||||||

| 1. Капитал и резервы (собственный капитал) - всего | 88 | 2,5 | 141 | 1,7 | 208 | 2,3 | 60,2 | 47,5 | 53 | 67 |

| 1.1. Уставный капитал | 10 | 0,3 | 10 | 0,1 | 10 | 0,1 | 0,0 | 0,0 | 0 | 0 |

| 1.3. Резервный капитал | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0 | 0 | |||

| 1.4. Нераспределенная прибыль | 78 | 2,2 | 131 | 1,6 | 198 | 2,1 | 67,9 | 51,1 | 53 | 67 |

| 1.5. Доходы будущих периодов | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0 | 0 | |||

| 2. Обязательства (заемный капитал) - всего | 3443 | 97,5 | 7999 | 98,3 | 9006 | 97,7 | 132,3 | 12,6 | 4556 | 1007 |

| 2.1. Долгосрочные обязательства | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0 | 0 | |||

| 2.1.1. Кредиты и займы | - | 0,0 | 0,0 | 0,0 | 0,0 | 0 | 0 | |||

| 2.1.2. Отложенные налоговые обязательства | - | 0,0 | 0,0 | 0,0 | 0,0 | 0 | 0 | |||

| 2.1.3. Прочие долгосрочные обязательства | - | 0,0 | 0,0 | 0,0 | 0,0 | 0 | 0 | |||

| 2.2. Краткосрочные обязательства | 3443 | 97,5 | 7999 | 98,3 | 9006 | 97,7 | 132,3 | 12,6 | 4556 | 1007 |

| 2.2.1. Кредиты и займы | 3000 | 85,0 | 7500 | 92,1 | 5000 | 54,3 | 150,0 | -33,3 | 4500 | -2500 |

| 2.2.2. Кредиторская задолженность | 443 | 12,5 | 499 | 6,1 | 4006 | 43,5 | 12,6 | 702,8 | 56 | 3507 |

| ИТОГО СОБСТВЕННОГО И ЗАЕМНОГО КАПИТАЛА | 3531 | 100 | 8140 | 100 | 9214 | 100 | 130,5 | 13,2 | 4609 | 1074 |

Приложение 2

| Показатели оборачиваемости (отдачи) собственного капитала и обязательств за год | ||

| Показатель | Коэффициент оборачиваемости | Средняя продолжительность одного оборота в днях |

| Собственный капитал | Выручка от продаж/ средняя балансовая величина собственного капитала | средняя балансовая величина собственного капитала х 360/ выручка от продаж |

| Заемный капитал | Выручка от продаж/ средняя балансовая величина заемного капитала | средняя балансовая величина заемного капитала х 360 / выручка от продаж |

| Кредиты и займы | Выручка от продаж / средняя балансовая величина задолженности по кредитам и займам | Средняя балансовая величина задолженности по кредитам и займам х 360/ выручка от продаж |

| Кредиторская задолженность | Выручка от продаж/ Средняя балансовая величина кредиторской задолженности | Средняя балансовая величина кредиторской задолженности х 360/ Выручка от продаж |

| Задолженность поставщикам и подрядчикам | Выручка от продаж/ Средняя балансовая величина задолженности поставщикам и подрядчикам | Средняя балансовая величина задолженности поставщикам и подрядчикам х 360/ Выручка от продаж |

Приложение 3

Расчет чистых активов ООО «ДЛ-Холдинг»

| Показатель | Cумма, тыс. руб. | Темп прироста, % | Изменения в абсолютных величинах, тыс. руб. | ||||

| на 01.01.2008 | на 01.01.2009 | на 01.01.2010 | 2008 г. | 2009 г. | 2008 г. | 2009 г. | |

| 1. Нематериальные активы | |||||||

| 2. Основные средства | |||||||

| 3. Незавершенное строительство | |||||||

| 4. Доходные вложения в нематериальные ценности | |||||||

| 5. Долгосрочные финансовые вложения | |||||||

| 6. Отложенные налоговые активы | |||||||

| 7. Прочие внеоборотные активы | |||||||

| 8. Запасы | 2515 | 6344 | 4910 | 152,2 | -22,6 | 3829 | -1434 |

| 9. НДС по приобретенным ценностям | 453 | 1141 | 883 | 151,9 | -22,6 | 688 | -258 |

| 10. Дебиторская задолженность | 152 | 244 | 3267 | 60,5 | 1238,9 | 92 | 3023 |

| 11. Краткосрочные финансовые вложения | 0,0 | 0,0 | 0 | 0 | |||

| 12. Денежные средства | 411 | 411 | 154 | 0,0 | -62,5 | 0 | -257 |

| 13. Прочие оборотные активы | 0,0 | 0,0 | 0 | 0 | |||

| ИТОГО активов для расчета чистых активов | 3531 | 8140 | 9214 | 130,5 | 13,2 | 4609 | 1074 |

| 14. Долгосрочные обязательства | 0,0 | 0,0 | 0 | 0 | |||

| 15. Краткосрочные кредиты и займы | 3000 | 7500 | 5000 | 150,0 | -33,3 | 4500 | -2500 |

| 16. Кредиторская задолженность | 443 | 499 | 4009 | 12,6 | 703,4 | 56 | 3510 |

| 17. Задолженность участников по выплате доходов | |||||||

| 18. Резервы предстоящих расходов | |||||||

| 19. Прочие краткосрочные обязательства | |||||||

| 20. ИТОГО обязательств для расчета чистых активов | 3443 | 7999 | 9006 | 132,3 | 12,6 | 4556 | 1007 |

| ИТОГО ЧИСТЫХ АКТИВОВ | 88 | 141 | 208 | 60,2 | 47,5 | 53 | 67 |

ПРИЛОЖЕНИЕ 4

Показатели состава, структуры и динамики активов ООО «ДЛ-Холдинг»

| Наименование показателя | 2007 г. (млн. руб.) | Удельный вес, % | 2008 г. (млн. руб.) | Удельный вес, % | 2009 г. (млн. руб.) | Удельный вес, % | Темп прироста, % | Изменения в абсолютных величинах, млн. руб. | ||

| 2008 г. | 2009 г. | 2008 г. | 2009 г. | |||||||

| 1. Внеоборотные активы - всего | ||||||||||

| 2. Оборотные активы - всего | 3531 | 100 | 8140 | 100 | 9214 | 100 | 130,5 | 13,2 | 4609 | 1074 |

| 2.1. Запасы | 2515 | 71,2 | 6344 | 77,9 | 4910 | 53,3 | 152,2 | -22,6 | 3829 | -1434 |

| 2.1.1. Сырье и материалы | ||||||||||

| 2.1.2. Затраты незавершенного производства | ||||||||||

| 2.1.3. Готовая продукция и товары | 2515 | 71,2 | 6344 | 77,9 | 4910 | 53,3 | 152,2 | -22,6 | 3829 | -1434 |

| 2.1.4. Товары отгруженные | ||||||||||

| 2.1.5. Расходы будущих периодов | ||||||||||

| 2.2. НДС по приобретенным ценностям | 453 | 12,8 | 1141 | 14,0 | 883 | 9,6 | 151,9 | -22,6 | 688 | -258 |

| 2.3. Дебиторская задолженность долгосрочная | ||||||||||

| 2.3.1. Покупатели и заказчики | ||||||||||

| 2.4. Дебиторская задолженность краткосрочная | 152 | 4,3 | 244 | 3,0 | 3267 | 35,5 | 60,5 | 1238,9 | 92 | 3023 |

| 2.4.1. Покупатели и заказчики | ||||||||||

| 2.5. Краткосрочные финансовые вложения | ||||||||||

| 2.6. Денежные средства | 411 | 11,6 | 411 | 5,0 | 154 | 1,7 | 0,0 | -62,5 | 0 | -257 |

| 2.7. Прочие оборотные активы | ||||||||||

| ИТОГО активов | 3531 | 100 | 8140 | 100 | 9214 | 100 | 130,5 | 13,2 | 4609 | 1074 |

Приложение 5

Расчет показателей оборачиваемости активов

| Показатель актива | Коэффициент оборачиваемости | Продолжительность оборота, дни |

| Совокупные активы | Выручка от продаж/ среднегодовая балансовая величина активов | Среднегодовая балансовая величина активов х 360/выручка от продаж = 360/ Коэффициент оборачиваемости активов |

| Оборотные активы | Выручка от продаж/Среднегодовая балансовая величина оборотных активов | Среднегодовая балансовая величина оборотных активов х 360/ Выручка от продаж = 360/ Коэффициент оборачиваемости оборотных активов |

| Денежные средства | Выручка от продаж/Среднегодовая балансовая величина денежных средств | Среднегодовая балансовая величина денежных средств х 360/ Выручка от продаж = 360/ Коэффициент оборачиваемости денежных средств |

| Краткосрочные финансовые вложения | Выручка от продаж/ Среднегодовая балансовая величина краткосрочных финансовых вложений | Среднегодовая балансовая величина краткосрочных финансовых вложений х 360/ Выручка от продаж = 360/ Коэффициент оборачиваемости краткосрочных финансовых вложений |

| Дебиторская задолженность | Выручка от продаж/ Среднегодовая балансовая величина дебиторской задолженности | Среднегодовая балансовая величина дебиторской задолженности х 360/ Выручка от продаж = 360/ Коэффициент оборачиваемости дебиторской задолженности |

Приложение 6

Показатели оборачиваемости оборотных активов

| Наименование показателя | 2008 г. (тыс. руб.) | 2009 г. (тыс. руб.) | Темп прироста, % | Изменения в абсолютных величинах, млн. руб. | |

| 1. Среднегодовая балансовая величина оборотных активов, тыс. руб. - всего | 5836 | 8677 | 48,7 | 2841 | |

| 1.1. запасов, включая НДС | 5227 | 6614 | 26,5 | 1387 | |

| 1.2. долгосрочной дебиторской задолженности | 0 | ||||

| 1.3. краткосрочной дебиторской задолженности | 198 | 3511 | 1673,2 | 3313 | |

| 1.4. краткосрочных финансовых вложений | 0 | ||||

| 1.5.денежных средств | 411 | 283 | -31,1 | -128 | |

| 2. Выручка от продаж, млн. руб. | 59101 | 73958 | 25,1 | 14857 | |

| 3. Продолжительность одного оборота всех оборотных активов, дней | 10,1 | 8,5 | -15,8 | -1,6 | |

| 3.1. запасов, включая НДС | 11,3 | 11,2 | -0,9 | -0,1 | |

| 3.2. долгосрочной дебиторской задалженности | 0 | ||||

| 3.3. краткосрочной дебиторской задалженности | 298,5 | 21,1 | -92,9 | -277,4 | |

| 3.4. краткосрочных финансовых вложений | 0 | ||||

| 3.5. денежных средств | 143,8 | 261,3 | 81,7 | 117,5 | |

| 4. Оборачиваемость всех оборотных активов, коэффициент, раз | 35,6 | 42,4 | 19,1 | 6,8 | |

| 4.1. запасов, включая НДС | 31,8 | 32,1 | 0,9 | 0,3 | |

| 4.2. долгосрочной дебиторской задолженности | 0 | ||||

| 4.3. краткосрочной дебиторской задолженности | 1,2 | 17 | 1316,7 | 15,8 | |

| 4.4. краткосрочных финансовых вложений | 0 | ||||

| 4.5.денежных средств | 2,5 | 1,3 | -48,0 | -1,2 |

Похожие работы

... хотелось бы сделать некоторые общие выводы и дать рекомендации к развитию и совершенствованию ценовой политики компании Цептер в условиях становления рыночной экономики. В работе рассмотрены теоретико-методологические основы формирования стратегии ценообразования и построения ценовой политики предприятия. Проанализирована стратегия ценообразования компании «Цептер» - международной компании по ...

... 4) разработка новых видов продукции или модификация уже существующей для завоевания новых рынков (например, для удовлетворения особых требований потребителей, в том числе зарубежных). Ценовая политика любой организации определяется ее стратегией и реальными возможностями, а также состоянием спроса и предложения на рынке. Стратегия цен - это выбор организацией возможной динамики изменения исходной ...

... 300 руб. x 0,25 = 375 руб. Зональный метод установления цены предусматривает установление цены по географическому принципу. В организации этот метод применяется крайне редко из-за отсутствия дилерской сети. 3. Мероприятия по совершенствованию ценовой политики предприятия 3.1 Расчет оптимальной цены товаров в условиях эластичного спроса В данном разделе проведем расчет оптимальной цены ...

... товаров, которые занимают слабые позиции на рынке, и т.д. Закономерности спроса. Исследование закономерностей формирования спроса на производимый продукт является важным этапом в разработке ценовой политики предприятия. Закономерности спроса анализируются с помощью кривых спроса и предложения, а также коэффициентов эластичности по цене. Чем менее эластично реагирует спрос, тем более высокую цену ...

0 комментариев