Навигация

Оцінювання роботи команди менеджменту та конкретних результатів, яких вона досягла протягом останніх 3—5 років

3. Оцінювання роботи команди менеджменту та конкретних результатів, яких вона досягла протягом останніх 3—5 років.

Діяльність венчурних фондів на основі іноземного капіталу сприяє розвиткові венчурної діяльності в Україні. Однак через недостатньо розвинутий фондовий ринок, низьку інвестиційну мобільність вітчизняних інвесторів та несприятливий інвестиційний клімат для іноземних інвесторів венчурне фінансування в Україні розвивається повільно. Становище ускладнюється й тим, що непросто знайти підприємство з перспективою швидкого зростання капіталізації, нестабільність законодавства не дає змоги інвесторам планувати свою діяльність на довгострокову перспективу, а венчурні інвестиції розраховуються на 3— 7 років. Крім того, великі розміри тіньового сектору економіки перешкоджають інвестору вигідно продати свою частку в компанії, оскільки не завжди на основі звітних даних можна достовірно проаналізувати фінансовий стан господарського суб'єкта.

Венчурний капітал відіграє важливу роль в активізації інноваційних процесів, стимулюючи створення високотехнологічних інновацій. Разом з іншими джерелами фінансування венчурний капітал дає змогу підприємницьким структурам вибирати той спосіб інвестування інноваційних проектів, який найбільше відповідає їх стратегічним цілям і завданням.

5. Форми та особливості лізингового фінансування

Одним з інструментів кредитування різних операцій з купівлі машин, обладнання та інших товарів є лізинг. Це особливий вид оренди. Його застосовують передусім для швидкого промислового освоєння великих технічних новацій, що вимагає придбання дорогого обладнання.

Лізинг — довготермінова оренда машин, обладнання, транспортних засобів, виробничих споруд тощо на підставі договору між орендодавцем і орендарем, що передбачає можливість їх викупу орендарем.

Отже, лізинг є одним із способів ефективної інвестиційної діяльності, коли компанія, що має вільні фінансові кошти, може брати участь у фінансуванні підприємницьких проектів інших фірм (найчастіше малих та середніх), які не мають необхідних коштів для повномасштабного фінансування цих проектів.

Лізингова (орендна) операція визначається як господарча операція суб'єкта підприємницької діяльності (орендодавця), що передбачає передавання права користування матеріальними цінностями іншому суб'єкту підприємницької діяльності (орендарю) на платній основі та на визначений термін. При цьому право власності на зазначені матеріальні цінності на весь термін договору зберігається за орендодавцем і враховується на його балансі.

Об'єктами лізингу є рухоме і нерухоме майно, що належить за чинним класифікатором до основних засобів, крім майна, забороненого до вільного продажу на ринку.

За схемою лізингу беруть у довгострокову оренду переважно сучасне устаткування, діагностичну апаратуру, контрольно-вимірювальні прилади, цілісні технологічні комплекси та лінії, міні-заводи «під ключ», медичне устаткування, сільськогосподарську техніку тощо. По закінченні терміну лізингового договору і виплати орендарем повної вартості майна й визначених відсотків це майно стає його власністю або, якщо це обумовлено умовами договору, повертається лізингодавцю.

Суб'єктами лізингу є юридичні особи, що беруть участь у лізинговій операції. До них відносять: лізингодавця — юридичну особу (найчастіше спеціально створену з цією метою лізингову компанію), що передає в лізинг за договором спеціально придбане для цього майно; лізинго-одержувача — юридичну особу, що отримує за договором майно в тимчасове користування:

Особливості лізингових угод і операцій наведено в табл. 4.

З огляду на термін та повноту окупності витрат лізингодавця всі лізингові операції поділяють на оперативний лізинг і фінансовий:

1) оперативний лізинг — лізинг з неповною окупністю, за якого витрати лізингодавця, пов'язані з придбанням майна, яке здають у лізинг, скуповуються лише частково за рахунок першого терміну оренди; по закінченні його майно передається іншому клієнту. При цьому ризик Псування чи втрати майна лежить здебільшого на лізингодавцеві;

2) фінансовий лізинг — лізинг з повною окупністю, за якого витрати лізингодавця, пов'язані з придбанням майна, яке здають у лізинг, скуповуються повністю за перший термін оренди; сума орендної плати достатня для повної амортизації майна і забезпечує фіксований прибуток лізингодавцеві.

Таблиця 4

Особливості лізингу

| Риси лізингу | Характеристика |

| Лізинг як форма фінансування | 3 проміжною формою між кредитуванням і прямим інвестуванням |

| Лізинг як комплекс відносин | Є тристороннім комплексом відносин: лізингова компанія, що купує у виробника обладнання за вказівкою споживача, а потім здає споживачу в оренду. Можуть бути задіяні чотири юридичні особи: виробник, лізингова компанія, орендар, банк |

| Відмінність лізингу від банківських та кредитних операцій | Відрізняється правом власності лізингової компанії на інвестиційний об'єкт. Рефінансування лізингових операцій на основі кредитів або часткової участі в капіталі |

| Потреби, що їх задовольняє лізинг | Поєднує і задовольняє дві потреби: техніко-технологічне оновлення виробництва, кредитно-фінансове обслуговування підприємств |

| Лізинг і оренда | Лізинг є одним із інструментів фінансування різних операцій з поставки машин, обладнання та інших товарів, збуту готової продукції, тобто особливим видом оренди |

| Лізинг як форма кредиту | Особлива форма матеріального кредиту і послуга надання рухомого та нерухомого майна у користування |

| Лізинг як договір особливого виду | Поєднує елементи двох типів договорів: орендного і договору про надання кредиту. Клієнт вносить протягом обумовленого терміну щомісячні внески у фінансуючий заклад, який для забезпечення погашення кредиту зберігає і фінансує об'єкт. Позиковець стає власником взятого в лізинг об'єкта по закінченні терміну дії договору |

| Особливості оплати лізингу | На відміну від орендатора клієнт сплачує лізинговій фірмі не щомісячну орендну плату, а повну суму амортизаційних нарахувань |

| Термін лізингу | Зафіксований у договорі і не підлягає зміні термін, протягом якого обидві сторони мають гарантований правовий статус |

Особливостями фінансового лізингу є:

— участь третьої сторони — виробника чи постачальника об'єкта лізингової угоди;

— об'єктом лізингу є, як правило, нове обладнання, цілеспрямовано придбане для потреб лізингоодержувача;

— висока вартість об'єктів лізингових угод;

— тривалість лізингової угоди наближена до терміну

служби об'єкта угоди;

— технічне обслуговування устаткування здійснюється підприємством-постачальником або лізингоодержувачем.

З економічного погляду для учасників лізингової угоди кращим є фінансовий лізинг. Однак часто використовують оперативний лізинг, який є зручним за умов, коли фірма, що взяла в оренду обладнання, не цілком впевнена в успішності свого проекту і тому укладає угоду на короткий строк з наміром повернути обладнання, якщо потреби в ньому не буде.

Фінансовий лізинг здійснюють на різних умовах: з обслуговуванням, леверидж-лізинг, лізинг «у пакеті».

Лізинг з обслуговуванням — це угода, яка передбачає виконання лізингодавцем низки додаткових послуг, пов'язаних з утриманням і обслуговуванням майна. Леверидж-лізингом є угода, за якою велику частку (за вартістю) майна, що здається в оренду, лізингодавець бере у третьої сторони. Лізинг «у пакеті» — це система, за якою лізингоодержувачу надається технологічний комплекс, за якого будинки і споруди він купляє в кредит, а обладнання бере за договором оренди.

Лізинг створює переваги усім сторонам, що беруть участь в лізинговій угоді. Для лізингодавця він є одним із способів ефективного вкладення капіталу, ризик втрати якого невисокий, оскільки обладнання перебуває на балансі лізингодавця протягом усього терміну дії договору оренди. Для виробника (машинобудівних заводів) лізинг сприяє розширенню ринків і обсягів збуту продукції.

Переваги лізингу для лізингоодержувача полягають у тому, що:

— за наявності рентабельного проекту підприємець-початківець має можливість одержати устаткування і почати нове виробництво без великих одноразових витрат, які на першому етапі покриває лізингова компанія (однією із форм їх наступного повернення може бути продаж продукції, виготовленої на обладнанні, взятому на умовах лізингу);

— лізингові платежі відносять на собівартість продукції (послуг), що дає змогу зменшити базу оподаткування і податкові платежі;

— фінансовий лізинг (на відміну від інших його форм) характеризується тим, що термін оренди дуже близький до терміну служби устаткування, що сприяє швидшому технічному оновленню виробництва.

Найважливішими факторами, які слід брати до уваги при визначенні конкретних термінів лізингових договорів, є:

— термін служби устаткування, обумовлений його техніко-економічними характеристиками;

— норми амортизаційних відрахувань, а також порядок їхньої індексації, що визначається законодавчо;

— поява продуктивнішої техніки;

— кон'юнктура ринку позичкових капіталів і тенденції її розвитку.

Сучасні лізингові фірми дають орендарю право вибору постачальника необхідного йому устаткування, розміщення замовлення і приймання об'єкта угоди, що дає йому змогу вибрати найсучасніше обладнання і бути впевненим у його високих експлуатаційних характеристиках. Технічне обслуговування і ремонт цього устаткування залежно від умов договору здійснює підприємство-виробник або сам орендар (лізингоодержувач).

Розміри лізингових платежів завжди повинні бути обґрунтованими і прийнятними для обох сторін.

До основних елементів лізингового платежу належать:

— амортизація;

— плата за фінансові ресурси, залучені лізингодавцем для здійснення угоди;

— лізингова маржа — 1—3% (дохід лізингодавця за надані ним послуги);

— ризикова премія, величина якої залежить від видів і ступеня ризику, що несе за даним договором лізингодавець.

Розвиток лізингу в країні залежить від прийнятності умов оплати лізингового договору для лізингоотримувача. Сучасний ринок лізингових послуг — один з найдинамічніших. У США, наприклад, частка лізингу становить 25— 30% загальної суми капітальних вкладень у машини й устаткування.

Лізинг може знайти широке використання і в Україні, оскільки для цього є певні умови:

— скорочення обсягів ліквідних коштів, спричинене труднощами на ринку грошей;

— незначний прибуток підприємств, що обмежує можливості фінансування розвитку виробництва за рахунок власних коштів;

— сприяння розвиткові лізингових операцій з боку урядових структур в інтересах стимулювання інноваційного розвитку економіки.

Лізинг розширює можливості залучення вільних коштів компаній у фінансування підприємницьких проектів інших фірм. Завдяки різноманітності його форм підприємці можуть обирати для себе найприйнятніший варіант фінансування освоєння технічних новацій.

Похожие работы

... основним ресурсом її економічного зростання. На сьогодні істотно зростає значення як науково-дослідної діяльності, так і конструкторських, і експериментально-дослідних розробок для здійснення інноваційних процесів. Нині державна інноваційна політика та механізм її реалізації залишаються досить проблематичними. Україна прийняла ряд законодавчих документів, що в цілому відповідають правовим актам, ...

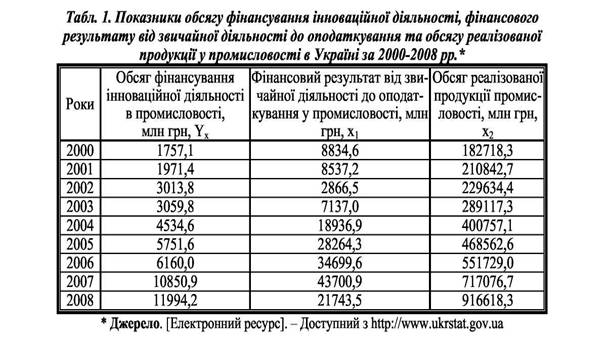

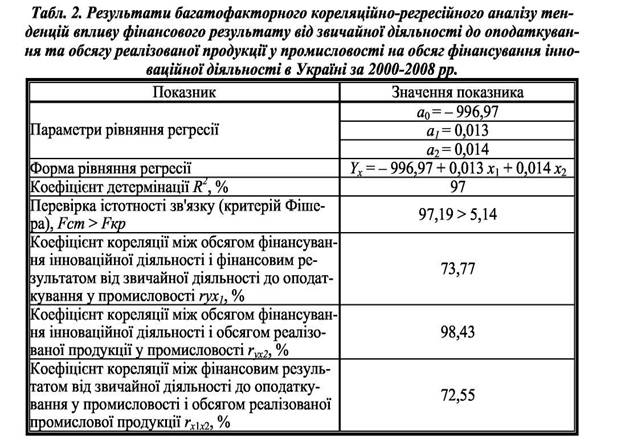

... інноваційну продукцію, послуги, забезпечують фінансування інноваційних процесів за рахунок власних коштів. Тому доцільним є визначення факторів, які мають прямий вплив на обсяг фінансування інноваційної діяльності у промисловості України за такими показниками: • фінансовий результат від звичайної діяльності до оподаткування в промисловості; • обсяг реалізованої промислової продукції. Для ...

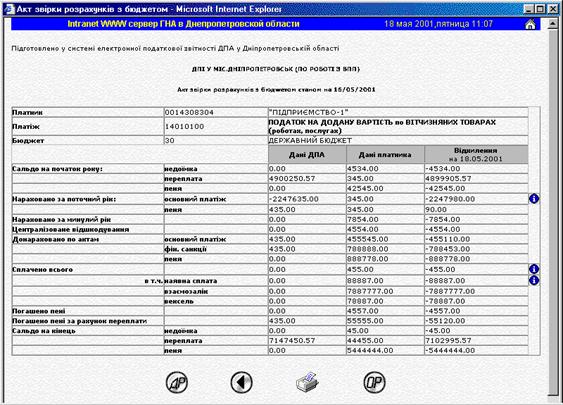

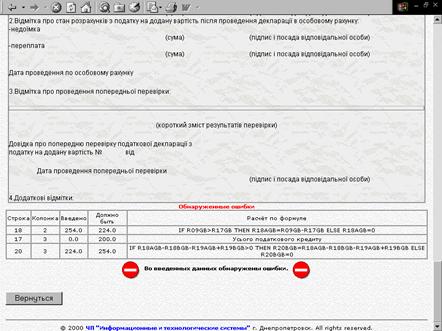

... є організація захисту комерційної таємниці в організації. 2. Дослідження інноваційного процесу в ЗАТ «Інформаційні та технологічні системи» за даними дослідницького етапу впровадження інноваційного проекту «WEB – технологія подання звітності платниками податків в податкові інспекції» 2.1 Загальна характеристика ЗАТ «Інформаційні та технологічні системи» (ЗАТ «ІТС») та його продукції ...

... теоретико-історичного аналізу і використанням сучасної аналітичної технології сформовано методологічні засади дослідження передумов, закономірностей та особливостей формування, упровадження та вдосконалення маркетингу на ринку інноваційних товарів. Результатом поглибленого дослідження теорій економічного розвитку та теорій інновацій, їх сучасних проявів стало виявлення тенденції до трансформації ...

0 комментариев