Навигация

3. Принцип стабильности.

В соответствии с этим принципом, налоговая система должна обеспечить достаточно долговременные ориентиры для деятельности физических и юридических лиц, способствовать нормальной хозяйственной деятельности, во многом определяющей инвестиционную активность субъектов рынка.

Этот принцип отвечает интересам не только налогоплательщика, но также и государства.

4. Принцип множественности налогов.

Лишь наличие совокупности различных налогов и объектов налогообложения позволяет налоговой системе выполнять разнообразные функции: фискальную, распределительную, регулирующую и другие.

Множественность налогов порождает эффект их взаимодополняемости, существенно увеличивающий стабильность функционирования налоговой системы.

Множественность налогов создает предпосылки проведения гибкой политики государством, более обновленного и дифференцированного подхода к налогоплательщикам.

Принцип множественности налогов противостоит идее “единого налога”. Единый налог - это единственный, исключительный налог на один определенный объект налогообложения. Признавая положительные моменты этого налога, например, простоту исчисления и сбора, нужно отметить, что в чистом виде эта идея утопична и практически неприменима. Она не нашла признания и поддержки ни в одном государстве мира.

5. Принцип разделения налоговых полномочий между различными уровнями власти.

В федеративном государстве, каким является Российская Федерация, полномочия в сфере налогообложения не могут быть сосредоточены исключительно у федерального центра. Невозможно вести речь о реальной самостоятельности субъектов федерации и органов местного самоуправления без предоставления им собственной доходной базы. При этом их определенная налоговая самостоятельность должна быть ограничена единством налоговой системы.

6. Законодательное определение перечня прав и обязанностей налогоплательщиков, так и налоговых органов, включая права налоговых органов по проверке всех документов, связанных с исчислением и уплатой налогов, а также, в необходимых случаях, их изъятию, обследованию любых используемых для извлечения доходов помещений, приостановление операций по счетам в банках в случае непредоставления документов, связанных с исчислением и уплатой налогов.

Для современной России особо важное значение имеет обработка принципов построения налоговой системы применительно к особенностям развития государства.

1.4 Недостатки налоговой системы России

Переход к рынку с помощью "шоковой терапии" в 1992г. путем предоставления самим производителям товаров и услуг бесконтрольно устанавливать цены на собственную продукцию, начавшаяся в спешке приватизация привели к беспрецедентному спаду производства и полному закрытию многих предприятий.

В начальный период перестройки правительство Е. Гайдара, а затем В. Черномырдина в целях наполнения бюджета провело реорганизацию налоговой системы. В дополнение к налогу на прибыль были введены новые налоги: налог на добавленную стоимость (НДС), социальные налоги на заработную плату, уплачиваемые предприятиями, налог на содержание жилищного фонда и объектов социально-культурной сферы, налог на пользователей автомобильных дорог. Большинству из этих налогов отличается легкостью их изъятия, что позволило в начальный период перестройки хотя бы на минимальном уровне автоматически пополнять бюджетные доходы.

В целом, облегчив сбор налогов, новая налоговая система имела и ряд негативных моментов, отрицательно воздействующих на экономику страны.

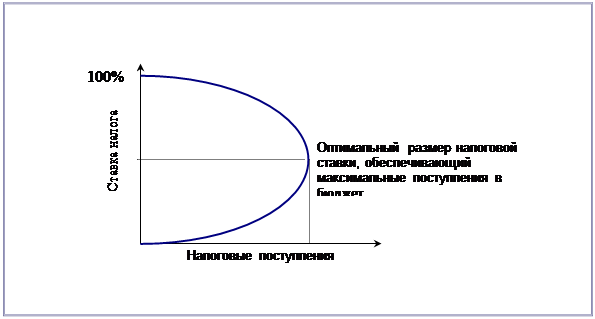

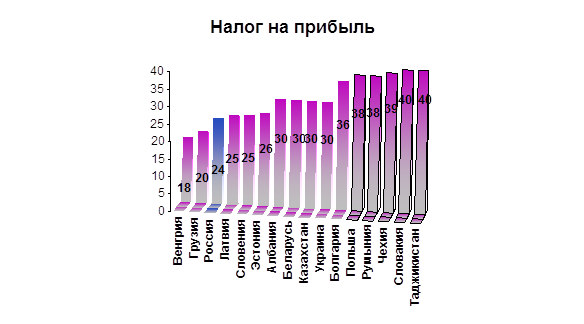

Первый серьезный недостаток введенной налоговой системы связан с установлением непомерно высоких ставок по основным налогам. Так, налог на прибыль в начале 1991г. был определен с базовой ставкой на уровне 45%. В 1992г. ставка налога на прибыль была снижена до 32%. В 1994г. в связи с резким сокращением поступлений в бюджет страны налог на прибыль был повышен до 38%, затем с 1995г. вновь снижен до 35%.

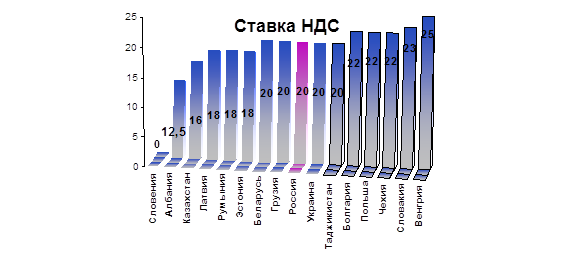

В 1992г. была введена ставка НДС в 28%, затем с 1 января 1993г. она была снижена до 20%, а по продовольственным товарам и товарам для детей установлена в размере 10%.

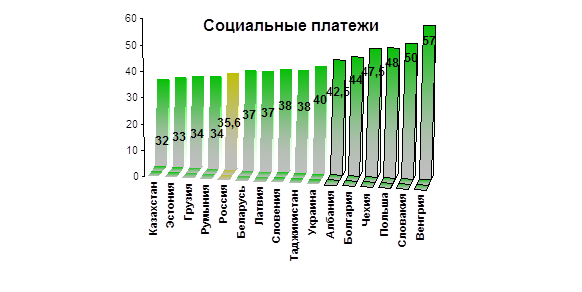

Одновременно с этим были введены социальные налоги на заработную плату, составившие в общем 39,5%, прогрессивный подоходный налог с физических лиц с наивысшей ставкой в 35%.

Установление таких сверхвысоких налогов при быстро деградирующей экономике было сделано под влиянием резкого падения бюджетных доходов

Другими серьезным недостатком новой налоговой системы явилось двойное налогообложение одних и тех же факторов производства и необоснованное налогообложение амортизационных отчислений.

С введением НДС прибыль предприятий наряду с налогом на прибыль стала облагаться налогом на добавленную стоимость.

Кроме прибыли с введением НДС стала дважды облагаться и заработная плата: первый раз в виде обязательных социальных платежей, второй раз в составе валовой добавленной стоимости НДС.

Что касается амортизационных отчислений, то по действующей в России методологии формирования налогооблагаемой добавленной стоимости амортизация представляет собой составной ее элемент и при начислении НДС не вычитается из нее.

Ситуация в налогообложении поставила большинство руководителей предприятий перед нелегким выбором: полностью платить налоги и разориться или ухитряться платить их по минимуму, но сохранить производство в надежде на будущее. И, по идее, сегодня мы должны благодарить тех руководителей, которые были недобросовестными налогоплательщиками, так как, вопреки действовавшей налоговой системе, Россия сохранила свою промышленность, правда, в довольно плачевном состоянии по уровню оснащенности и изношенности основных фондов.

Можно сказать, что теневая экономика стала превалировать над официальной.

В конце декабря 1993г. было издано несколько указов, связанных с налогообложением. Российский фонд спорта и инвалидные организации были полностью освобождены от всех налогов, сборов и пошлин. Банки и страховые компании вместо налога на доход стали платить налог на прибыль, а региональным и местным властям было дано право устанавливать собственные налоги.

Следующим серьезным недостатком налоговой системы России, отрицательно воздействующим на развитие ее экономики, является то, что большинство введенных налогов одинаковы для всех субъектов хозяйствования.

Сам факт свидетельствует о том, что при выплате всех налогов в полном объеме те отрасли, где высока доля обработки и квалифицированного труда и нет возможности реализовать свою продукцию по более высоким, чем внутренние, мировым ценам, просто обречены на постоянную убыточность.

Именно это обстоятельство является одной из главных причин сильнейшего упадка в перестроечные годы обрабатывающих отраслей и легкой промышленности.

Появилась целая наука под названием "как уменьшить налоги фирмы и не попасть в тюрьму", предлагающая более 200 способов сокращения налогов. Таким образом, можно уверенно говорить, что сама налоговая система России провоцировала хозяйствующие субъекты на нарушение налоговой дисциплины, поскольку при условии выплаты налогов в полном объеме их деятельность однозначно становилась убыточной.

Подводя общие итоги воздействия налоговой системы на экономическое развитие России впервые годы перестройки, следует сказать, что она работала скорее на разрушение экономического потенциала России, чем на созидание.

При такой налоговой системе выживали те, кто ухитрялся не платить налоги, и те отрасли экономики, которые работали с наличными деньгами и где оборачиваемость денег, была более высокой по сравнению с промышленным производством. Это финансово-кредитная сфера, торговля, услуги, пищевая промышленность.

Все еще актуальной остается задача обеспечить формирование такой системы налогообложения, которая способствовала бы развитию экономики, формирование полноценных субъектов рынка с одновременным постепенным решением проблемы сокращение дефицитности бюджета и достижение финансовой стабилизации с последующим переходом к экономическому росту.

Глава 2. Перспективы развития налоговой политики России

Похожие работы

... статьи 13,14,15 первой части налогового Кодекса определяющие перечень налогов действующих на территории Российской Федерации. 2. Новое правовое поле как основа современной налоговой системы Российской Федерации 2.1 Действующая налоговая система Российской Федерации Налоговая система, действующая в России в настоящее время, сформировалась к началу 1992 года. Но уже в середине 1992 ...

... от производства товаров со значительной разницей между ценой, определяемой потребительной стоимостью, и фактической себестоимостью. Рыночная экономика неизбежно порождает необходимость в акцизах. 4.3. Нестабильность налоговой системы России В настоящее время налогоплательщики сетуют, и вполне обоснованно, на нестабильность российских налогов, постоянную смену их видов, ставок, порядка уплаты, ...

... , в сопоставимых ценах, что позволяет определить значение налогообложения в проведении стабилизации бюджетной политики, выявить роль налогов в решении социальных задач. 2.4. Сущность налоговой системы России и принципы налогообложения. Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику – экономическую, ...

... к налоговой децентрализации. В 1991 г. была образована самостоятельная Государственная налоговая служба Российской Федерации (ранее она была в составе Министерства финансов). Действующая ныне налоговая система России практически введена с 1992 г. и основывается на более чем 20 законах, охватывающих, по сути, все сферы экономической жизни государства. По своей структуре и принципам построения ...

0 комментариев