Навигация

Учет затрат по новому строительству, осуществляемому хозяйственным способом

2.3 Учет затрат по новому строительству, осуществляемому хозяйственным способом

При хозяйственном способе строительства все затраты по капитальному строительству объектов основных средств отражаются по дебету счета 08 «Вложения во внеоборотные активы» (субсчет 3 «Строительство объектов основных средств») и кредиту счетов учета производственных расходов.

По налоговому законодательству (ст. 146 НК РФ) выполнение СМР для собственного потребления является объектом обложения НДС. При этом налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение. Отражение на счетах бухгалтерского учета операций, связанных с капитальным строительством, осуществляемым хозяйственным способом , выглядит так: [3]

Д08.3 К02 отражена сумма амортизации, начисленной по основным средствам, используемым при осуществлении капитально строительства. Документ, содержащий расчет амортизационных отчислений по основным средствам.

Списаны материалы, израсходованные при осуществлении капитального строительства:

- Д08 К10 на фактическую себестоимость материалов (если организацией не используются счета 15 и 16) или по учетным ценам (если организацией используются счета 15 и 16). Документы, подтверждающие фактическое использование материалов и содержащие распределение расхода материалов.

- Д08 или 08 (сторно) К16 или 16(сторно) на сумму разницы между фактической себестоимостью приобретения (заготовления) материалов и их учетной стоимостью (если организацией используются счета 15 и 16) (положительная разница-прямая запись; отрицательная разница -сторнировочная). Бухгалтерская справка.

Д08.3 К70 начислены суммы оплаты труда, причитающиеся строительным рабочим (по всем видам оплаты, премиям и другим выплатам). Документы, содержащие расчет и распределение сумм оплаты труда.

Д08.3 К69.1,68,69.1,69.3 начислены суммы единого социального налога (взноса) в части, зачисляемой в фонд социального страхования РФ, Федеральный бюджет, Федеральный отдел медицинского страхования, Территориальный отдел медицинского страхования, на суммы оплаты труда, причитающиеся строительным рабочим. Документ, содержащий расчет сумм единого социального налога. [1]

Д08.3 К69.4[2] начислены страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на суммы оплаты труда, причитающиеся строительным рабочим. Документ, содержащий расчет суммы страховых взносов.

Д19.1 К68 начислен НДС по СМР, выполненным для собственного потребления (на дату принятия к учету завершенного строительством объекта). Счет-фактура (оформляются организацией самостоятельно в одном экземпляре). Бухгалтерская справка.

Списана сумма НДС, начисленная по выполненным СМР для собственного потребления (в тот налоговый период, когда налогоплательщик фактически уплатил налог с объема СМР в бюджет), в части :

-Д68 К19.1 подлежащей налоговому вычету. Счет-фактура (оформляется организацией самостоятельно в одном экземпляре). Бухгалтерская справка.

-Д08.3 К19.1 не подлежащей налоговому вычету.

Д68 К19.3 Списана сумма НДС, предъявленная контрагентами и уплаченная налогоплательщиком при приобретении материалов, использованных при выполнении СМР для собственного потребления (в тот налоговый период, когда налогоплательщик начал исчислять амортизацию в целях исчисления налога на прибыль) .Счет-фактура. Бухгалтерская справка.

Д01 К08.3 принят к бухгалтерскому учету законченный капитальным строительством объект основных средств. Акт (накладная) приемки-передачи основных средств (ОС-1). [2]

2.4 Учет финансовых результатов по договорам на капитальное строительство (договорам подряда)

Основным видом договора, применяемого для оформления взаимоотношений между заказчиком и подрядчиком, является договор строительного подряда, заключение которого предусмотрено Гражданским кодексом РФ. Согласно ст. 740 ГК РФ договор строительного подряда заключается на строительство или реконструкцию предприятия, здания (в том числе жилого дома), сооружения или иного объекта, на выполнение монтажных, пусконаладочных и иных неразрывно связанных со строящимся объектом работ, а также работ по капитальному ремонту зданий и сооружений. Для документального оформления операций, связанных с капитальным строительством, должны применяться унифицированные формы первичных учетных документов (табл . 3), утвержденные постановлением Госкомстата РФ от 30 октября 1997 г. №71а (с изменениями и дополнениями от 28 января 2002 г.) и постановлением Росстата от 11 ноября 1999 г. №100.[3] [3]

Таблица 3. Типовые формы первичных документов по учету операций, связанных с капитальным строительством.

| № п/п | Наименование документа | Форма документа | Назначение документа |

| 1 | Акт о приемке выполненных работ | Форма № КС-2 | Применяется для приемки выполненных подрядных строительно-монтажных работ производственного, жилищного, гражданского и других назначений. |

| 2 | Справка о стоимости выполненных работ и затрат | Форма № КС-3 | Применяется для расчетов с заказчиками за выполненные работы. |

| 3 | Общий журнал работ | Форма № КС-6 | Применяется для учета выполнения строительно-монтажных работ. Является основным первичным документом, отражающим технологическую последовательность, сроки, качество выполнения и условия производства строительно-монтажных работ. |

| 4 | Журнал учета выполненных работ | Форма № КС-6а | Применяется для учета выполненных работ и является накопительным документом, на основании которого составляются акт приемки выполненных работ по форме № КС-2 и справка о стоимости выполненных работ по форме №КС-3 |

| 5 | Акт приемки законченного строительного объекта | Форма № КС-11 | Применяется как документ приемки законченного строительством объекта производственного и жилищно-гражданского назначения всех форм собственности (здания, сооружения, их очередей, пусковых комплексов, включая реконструкцию, расширение и техническое перевооружение) при их полной готовности в соответствии с утвержденным проектом, договором подряда (контрактом). Акт приемки является основанием для окончательной оплаты всех выполненных исполнителем работ в соответствии с договором (контрактом) |

| 6 | Акт приемки законченного строительством объекта приемочной комиссией | Форма № КС-14 | Является документом по приемке и вводу законченного строительством объекта производственного и жилищно-гражданского назначения и зачисления их в состав основных фондов (основных средств) всех форм собственности, включая государственную (федеральную), а также объектов, сооруженных за счет льготного кредитования (зданий, сооружений, их очередей, пусковых комплексов, включая реконструкцию, расширение и техническое перевооружение). Акт приемки является основанием для окончательной оплаты всех выполненных исполнителем работ в соответствии с договором (контрактом) |

План счетов для отражения операций, связанных со строительством и приобретением активов, которые в соответствии с правилами бухгалтерского учета относятся к основным средствам, нематериальным активам и другим внеоборотным активам, рекомендует использовать следующие синтетические счета:

| Счет | Назначение счета |

| 07 «Оборудование к установке» | Для обобщения информации о наличии и движении оборудования, требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах |

| 08 «Вложения во внеоборотные активы» | Для обобщения информации о затратах организации в объекты, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств, земельных участков и объектов природопользования, нематериальных активов, а также других затрат |

Кроме того, организация может открывать следующие субсчета к счету 08 «Вложения во внеоборотные активы»:

1. Приобретение земельных участков.

2. Приобретение объектов природопользования.

3. Строительство объектов основных средств.

4. Приобретение отдельных объектов основных средств.

5. Приобретение нематериальных активов.

Любое строительство, как и всякий производственный процесс, требует обеспечения его сырьем, материалами и рабочей силой. В соответствии со ст. 745 ГК РФ обязанность по обеспечению строительства материалами, в том числе деталями и конструкциями или оборудованием, несет подрядчик, если договором строительного подряда не предусмотрено, что обеспечение строительства в целом или в определенной части несет заказчик. Если материалы для осуществления строительной деятельности приобретает заказчик, они должны учитываться на счете 10 «Материалы» (субсчет 8 «Строительные материалы»). В бухгалтерском учете передача материалов подрядчику отражается внутренними оборотами по счету 10 «Материалы» (дебет счета 10.7 «Материалы, переданные в переработку», кредит счета 10.8 «Строительные материалы»).

Согласно Инструкции по применению Плана счетов оборудование к установке принимается к бухгалтерскому учету по дебету счета 07 «Оборудование к установке» по фактической себестоимости приобретения, складывающейся из стоимости по ценам приобретения и расходов по приобретению и доставке этих ценностей на склады организации. Затраты по возведению зданий и сооружений, монтажу оборудования, стоимость переданного в монтаж оборудования и другие расходы, предусмотренные сметами, сметно-финансовыми расчетами и титульными списками на капитальное строительство (независимо от того, осуществляется это строительство подрядным или хозяйственным способом) учитываются на счете 08 «Вложения во внеоборотные активы» (субсчет 08-3 «Строительство объектов основных средств»).

Отражение на счетах бухгалтерского учета операций, связанных с капитальным строительством, осуществляемым подрядным способом, выглядит так:

Д10.7 К10.8 Переданы подрядчику строительные материалы, если договором строительного подряда предусмотрена обязанность заказчика обеспечивать строительство материалами. Документ, подтверждающий факт передачи материалов подрядчику.[4]

Д08.3 К10.7 Списана стоимость материалов, использованных подрядчиком при строительстве объекта. Отчет об израсходовании материала подрядчиком при выполнении работ иждивением заказчика.[5]

Д08.3 К68 Начислен к уплате в бюджет НДС при передаче материалов заказчика подрядчику для выполнения работ по капитальному строительству объектов непроизводственного назначения (на дату получения отчета подрядчика об израсходовании материалов заказчика). Бухгалтерская справка.

Отражены затраты, связанные с приобретением объекта незавершенного строительства:

- Д08.3 К60 на договорную стоимость объекта незавершенного строительства согласно расчетному документу поставщика, без НДС. Расчетный документ. Документ, подтверждающий приемку поступившего объекта незавершенного строительства.

- Д08.3 К60 на стоимость выполненных (оказанных) сторонними лицами работ (услуг), связанных с приобретением объекта незавершенного строительства, без НДС. Расчетный документ. Документы, подтверждающие факт выполнения работ (оказания услуг).

-Д19.1 К60 на сумму НДС, предъявленную контрагентами. Счет-фактура.

- Д08.3 К10,16,69,70 и др. на стоимость выполненных (оказанных) собственными силами работ (услуг), связанных с приобретением объекта незавершенного строительства. Документы, подтверждающие факт осуществления соответствующих расходов.

Отражены затраты, связанные с выполнением СМР подрядными организациями :

- Д08.3 К60 на сумму без НДС. Расчетный документ. Форма № КС-3. Документы подтверждающие факт выполнения работ (оказания услуг)[6]

- Д19.1 К60 на сумму НДС . Счет- фактура.

Отражены затраты, связанные с приобретением в рамках капитального строительства оборудования, требующего монтажа:

- Д07 К60 на договорную стоимость оборудования согласно расчетному документу поставщика без НДС. Расчетный документ. Товарно-транспортные документы. Акт о приемке оборудования (ОС -14).

- Д07 К60 на стоимость выполненных (оказанных) сторонними лицами работ (услуг), связанных с приобретением и доставкой на склады организации оборудования, без НДС. Расчетный документ. Документы, подтверждающие факт выполнения работ (оказания услуг).

- Д19.1 К60 на сумму НДС, предъявленную контрагентами. Счет фактура.

- Д07 К23 на стоимость выполненных (оказанных) собственными силами работ (услуг), связанных с приобретением и доставкой на склады организации оборудования. Документ, в котором производится расчет сумм, подлежащих списанию с кредита счета 23 «Вспомогательное производство».

- Д07 К66,67 на сумму причитающихся к уплате процентов по полученным кредитам и займам (начисленных до сдачи оборудования в монтаж). Бухгалтерская справка.

Д08.3 К07 списана стоимость оборудования, сданного в монтаж. Акт приемки-передачи оборудования в монтаж (ОС-15)

Отражены затраты, связанные с приобретением в рамках капитального строительства объектов основных средств, не требующих монтажа:

- Д08.3 К60 на договорную стоимость объекта согласно расчетному документу поставщика, без НДС. Расчетный документ. Товарно-транспортные документы. Документ, подтверждающий факт приемки объекта основных средств.

- Д08.3 К60 на стоимость выполненных (оказанных) сторонними лицами работ (услуг), связанных с приобретением объектов, без НДС. Расчетный документ. Документы, подтверждающие факт выполнения работ (оказания услуг).

-Д19.1 К60 на сумму НДС, предъявленную контрагентами. Счет-фактура.

- Д08.3 К10,16,69,70 и др. на стоимость выполненных (оказанных) собственными силами работ (услуг), связанных с приобретением объектов. Документ, подтверждающие факт осуществления соответствующих объектов.

Д08.3 К76 отражена сумма оплаты за государственную регистрацию прав на недвижимое имущество и сделок с ним. Бухгалтерская справка. [6]

Д08.3 К66,67 начислены причитающиеся к уплате проценты по полученным кредитам и займам (до принятия объектов незавершенного строительства к учету в качестве основных средств). Бухгалтерская справка.

Д01 К08.3 принят объект основных средств к бухгалтерскому учету. Акт (накладная) приемки-передачи основных средств (ОС-1)

Списана предъявленная контрагентом и уплаченная сумма НДС:

- Д68 К19.1 подлежащая налоговому вычету. Бухгалтерская справка.

- Д07, 08.3 К19.1 подлежащая включению в первоначальную стоимость объектов основных средств. Бухгалтерская справка. [6]

Заключение

Инвестиции, осуществляемые в форме капитальных вложений, играют очень важную роль в жизни каждого предприятия. Основной возможностью улучшения финансового состояния предприятия являются именно вложения в основные средства организации. Благодаря инвестициям в развитие, усовершенствование, своевременное обслуживание или замену основных средств дает предприятию возможность для повышения эффективности производства, расширения рынка сбыта, увеличения производственных мощностей и качества производимой продукции. Это в конечном итоге может увеличить объем и ассортимент продукции, расширить клиентскую базу, сократить сроки поставки сырья, сроки производства, доставки продукции и, как следствие, увеличить прибыль предприятия.

Однако следует учесть, что для всех этих положительных эффектов от капитальных вложений, необходим всесторонний экономический анализ проекта, который будет ответом на вопрос: сможет ли руководство предприятия контролировать увеличение производства? Ведь концентрация производства может привести к потере управления производством, снижению производительности труда, значительному ущербу в социальном развитии и нарушениям природной среды. Поэтому перед реализацией проекта необходимо не только анализировать ее положительные моменты, но и обращать внимание на управленческие, организационные и оптимизационные возможности управляющих проектом органов.

Список литературы

1. Адамов Н. Бухгалтерский учет инвестиций в капитальное строительство // Финансовая газета. – 2009. - № 4. – с. 8.

2. Астапов К.Л. Законодательное регулирование инвестиций в Российской Федерации на федеральном и региональном уровнях // Законодательство и экономика. – 2008. - № 5. – с. 17-22.

3. Воинов В.Р. Организация аналитического учета вложений во внеоборотные активы при осуществлении капитального строительства // Консультант бухгалтера. – 2008. - № 5. - с.21-28.

4. Горшкова И. Мы строили, строили и наконец... Строительство объекта в бухгалтерском учете // Новая бухгалтерия. – 2008. - № 11.- с. 22-26.

5. Валдайцев С.В. и др. Инвестиции / Под ред. В.В. Ковалева, и др. – М.: ТК Велби, Изд-во Проспект. 2009. – 440 с.

6. Ефимова Е.Г. Экономика: Уч. пос. – М: МГИУ, 2005

7. «Инвестиции» : учебник / кол. авторов; под ред. Г.П. Подшиваленко. — М.: КНОРУС, 2008. — 496 с.

8. «Инвестиции»: Учеб. пособие / Под ред. д-ра экон. наук, проф. В.А. Слепова. 2009- М.

9. Крутякова Т. Застройщики, подрядчики, инвесторы: особенности бухгалтерского и налогового учета // Бухгалтерское приложение к газете "Экономика и жизнь". – 2008. - № 25. - с. 11-18.

10. Сергеев И.В., Веретенникова И.И. Экономика организаций (предприятий): Уч. – М: ТК Велби, 2007

11. Семёнов В.М. Экономика предприятия: Уч. – М: Центр экономики и маркетинга, 2009

12. Чичевицина Л.Н. Экономика предприятия: Уч. пос. – Ростов н/Д: Феникс, 2005

13. Шепеленко Г.И. Экономика, организация и планирование производства на предприятии: Уч. пос. – Ростов-н/Д, 2003

14. Учет капитальных вложений в основные средства //БУХ.1С. – 2009. - N 2.

15. Экономика предприятия: Уч. / Под ред. О.И. Волкова. – М: Инфра – М, 2009г.

16. Система Консультант+ http://www.consultant.ru/Online/

[1] http://cmt.consultant.ru/cmb/doc15400.html

[2] Субсчет «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»

[3] Галкина Е.В. Инвестиции в строительство №7/2007 "Экономика и учет в строительстве" 18.07.2007

[4] Типовой формы документа не существует, организация разрабатывает форму документа самостоятельно.

[5] Необходимость предоставления такого отчета предусмотрена ГК РФ

[6] Постановлением Росстата от 11 ноября 1999 г. № 100 в качестве документа, которым оформляется приемка выполненных строительно-монтажных работ, предусмотрена форма № КС-2.

Похожие работы

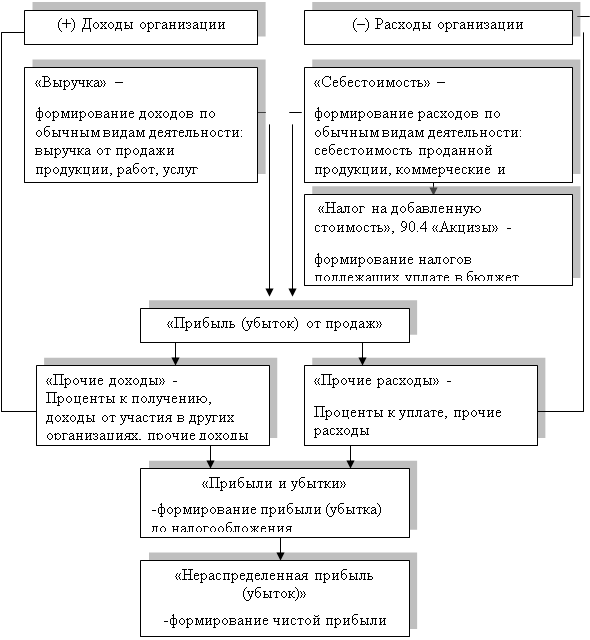

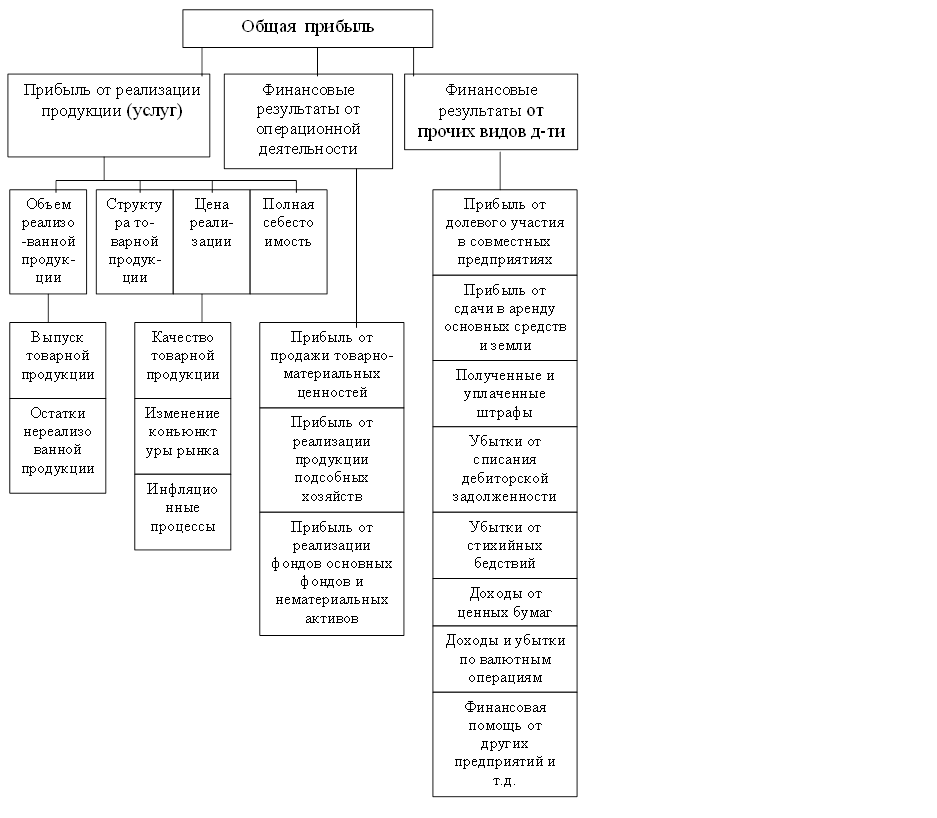

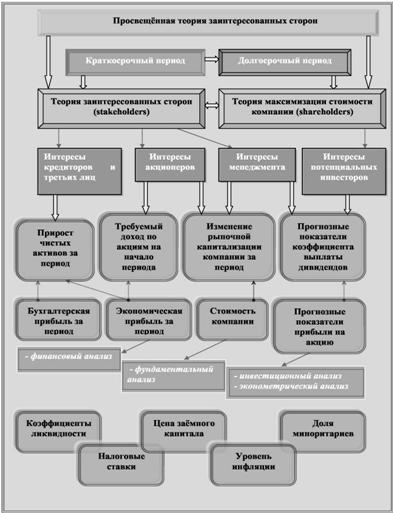

... направляться на формирование результатов предприятия, что особенно важно в условиях значительного возрастания предпринимательских рисков. Таким образом, мы рассмотрели теоретические аспекты бухгалтерского учета и анализа финансовых результатов и выяснили, что в условиях рыночной экономики получение прибыли является непосредственной целью деятельности предприятия. Прибыль создает гарантии для его ...

... анализе финансовых результатов деятельности организации. Несовершенство учета распределения чистой прибыли и отсутствие ее полноты отражения в бухгалтерской отчетности не позволяют сделать подробный анализ распределения прибыли. Основным методологическим принципом учета нераспределенной прибыли должен стать принцип ограничения в распределении прибыли, сочетающий два подхода: с точки зрения ...

... о финансовом положении организации являются данные о формировании финансовых результатов, возникающих в процессе хозяйственной деятельности организаций. В дипломной работе изложены теоретические и практические вопросы, касающиеся бухгалтерского учета и анализа финансовых результатов организации. В первой главе дипломной работы было освещено понятие прибыли и рентабельности – как основы ...

... в эксплуатацию в короткие сроки. Одним из лучших представителей сети сахарных заводов Воронежской области является закрытое акционерное общество «Перелешинский сахарный завод». За отчетный период предприятие достигло ряда высоких показателей своей работы: реконструкция и ремонт основного технологического оборудования позволили снизить потери в производстве до 0,52%, увеличить выход сахара до ...

0 комментариев