Навигация

Роль системы крупных электронных платежей в режиме реального времени для экономики

3.2 Роль системы крупных электронных платежей в режиме реального времени для экономики

В России, функции по построению подобной системы, возложены на Центральный Банк, как по причине относительной неразвитости банковского и финансового сектора, за небольшими исключениями (СБ РФ, ВТБ), лишенного сильных игроков, способных осознавать все возникающие риски и могущих построить под своей эгидой действенную клиринговую систему, так и в силу причин стратегического характера, требований защиты государственных интересов.

Помимо уже упомянутых в работе и мало нуждающихся в пояснениях факторов, определяющих роль необходимости наличия системы крупных электронных платежей в режиме реального времени, включающих в себя надежность, эффективность, контролируемость и прочие, достаточно общие понятия, существует ряд более частных моментов, в некоторых случаях могущих играть решающее значение в функционировании механизмов национальной экономики.

Экономико-политическая ситуация в России необходимо требует максимально возможной близкой интеграции расположенных на огромных по площади территориях экономических субъектов. Наличие возможности оперативно проводить расчеты с организациями, месторасположением отстоящих на многие тысячи километров, позволит национальной экономике функционировать как единое целое, уменьшит риски попадания отдельных ее секторов, как функциональных, так и региональных, под внешний контроль.

Определяющим фактором экономической состоятельности государства является устойчивость национальной валюты, ее привлекательность на мировых финансовых рынках в качестве резервной валюты. Низкие издержки на операции по расчетам в рублях, четкий и безупречный клиринг, развитые механизмы конвертации, повышают статус валюты страны и увеличивают ее привлекательность в качестве валюты расчетов при экспортно-импортных операциях.

Развитая система межбанковских электронных расчетов позволит банкам, нуждающимся в заемных средствах, получать своевременный доступ к кредитным ресурсам других банков – участников системы, развитость инфраструктуры электронных расчетов позволит осуществить выбор наиболее подходящей к текущему моменту схемы кредитования, условий займа, улучшить конкурентную среду на рынке межбанковского кредитования. Это же поможет банкам более рачительно распоряжаться привлеченными ресурсами, снизить объемы "лежащих без дела" высоколиквидных активов.

Возможной также функцией системы платежей в реальном времени может стать и противодействие рискам, порождаемым экономикой, с помощью заложенных в ней механизмов контроля и борьбы, способности к надежной изоляции возникающих проблемных ситуаций, препятствующей распространению негативных явлений по всей тесно связанной финансовой системе страны.

Создание национальной системы крупных электронных платежей обязательно привнесет в экономическую систему государства необходмость следования стандартам эффективности и рациональности осуществления экономических операций, оздоровит конкурентную среду, как в банковском секторе, так и в других отраслях экономики – промышленности, сфере услуг.

3.3 Анализ проводимой Банком России политики в рамках развития платежной системы РФ

В целом, проводимая Банком России политика может характеризоваться как адекватная сложившейся в экономике страны ситуации. Эволюционная модель развития платежной системы, без безаппеляционных отказов от устоявшихся технологий, но стимулированием экономических субъектов к большей автоматизации расчетов, расширению используемой номенклатуры платежных продуктов можно признать единственно возможной при текущих экономических реалиях.

Взаимодействие с международными организациями в части выработки концепций развития национальной платежной системы и перенятия зарубежного опыта в этой области позволяет избежать ошибок, неизбежных в случаях самостоятельной, без посторонних консультаций, разработке и внедрении концептуальных новшеств.

Оптимизация структуры расчетных подразделений Центрального Банка позволяет вовлекать в систему электронных платежей все большее число подразделений коммерческих банков, тем более, что процедура регистрации коммерчискими банками новых подразделений филиальной сети – филиалов, дополнительных офисов была несколько упрощена, что положительно отражается на темпах роста филиальной сети российских банков и охвата клиентской базы.

Повышение автоматизации расчетов, общая модернизация системы платежей, удержания коэффициента ее доступности (доли времени готовности системы к осуществлению платежей в общем нормативном времени ее работы) в районе 100%-й отметки, запуск системы валовых расчетов в режиме реального времени, активная нормотворческая и разъяснительная работа проводимая Банком России, повысили общую заинтересованность экономических субъектов в модернизации расчетных технологий, повысили доверие к системам электронных расчетов. О доверии, оказываемом участниками системе расчетов Центрального Банка красноречиво свидетельствует сохранение ею позиций и даже тенденций к росту в сложных экономических условиях, что резко контрастирует с падением активности в частных платежных системах.

К хорошо заметным недостаткам в работе Центрального Банка в области модернизации национальной системы расчетов можно причислить однородность структуры используемых платежных инструментов – более 99% от общей суммы операций составляют операции, выполняемые с использованием платежных поручений. Концентрация усилий на стимуляции использования участниками систем расчетов более сложных инструментов расчетов, несущих значительные выгоды и удобства, может считаться одной из важных задач развития.

Также, недостаточной является и степень интеграции систем рынков финансовых инструментов и ценных бумаг с общей системой расчетов. Безусловно, полезность централизации систем платежей может считаться спорным фактом, однако важность надежного механизма проведения расчетов в повышении инвестиционного капитала страны, вовлечение большего числа участников системы в финансовые операции, позволяющие во многих случаях застраховать риски и получить доступ к ресурсам, является безусловной.

Важным аспектом в проводимой Банком России политике, является и косвенное вовлечение физических лиц в систему безналичных расчетов. Развитие систем платежей физических лиц за значительное число видов услуг, в том числе и планируемая возможность расчета с государственными и налоговыми органами, стимулирующее регулирующее воздействие на рынок денежных переводов, развитие сети обслуживания платежных карт – серьезный фактор в повышении безопасности и удобства расчетов как для физических лиц – плательщиков, так и для организаций предоставляющих им свои услуги.

Заключение

Национальная платежная система – сложный механизм, цементирующий экономику страну, обеспечивающий сопровождение практически всех происходящих в ней экономических процессов. Поэтому проведение исследований, затрагивающих какие-то ее свойства, особенности, проблематику, неизбежно заставляет делать выводы, касающиеся, помимо собственно систем расчетов, и общего состояния экономической системы государства.

Проведенное исследование показало, что в целом, платежная система России находится в процессе модернизации, необходимость которой была вызвана общемировой тенденцией автоматизации расчетных процедур, ускорением процессов обмена информацией и необходимости построения надежной, но в то же время гибкой системы, способной адаптироваться к не остающемуся неизменным экономическому положению.

Развитие рынка отдельных платежных инструментов, расширяющих круг возможных конечных потребителей расчетных услуг часто опережает возникающий на них спрос – тому примером широкий спектр предлагаемых типов платежных операций, не пользующихся значительным спросом в силу их специфичности либо в силу склонности экономических субъектов отдавать предпочтение проверенным привычным процедурам. Также, иллюстрацией может служить попутное навязывание некоторыми банками карточных услуг своим клиентам, не предполагающимися ими пользоваться, что, в целом, подрывает информативность статистических данных по эмиссии пластиковых карт, наводняя данные значительным количеством “мертвых” карт, платежи по которым вряд ли когда будут осуществляться.

Следование Центрального Банка рекомендациям международных организаций и ведение им постоянного совершенствования нормативной базы, применимой в области расчетных операций, но положение дел в национальной платежной системе все же еще далеко от идеального: так, невысоким остается уровень развития (в первую очередь, охвата рынка расчетных услуг) платежных систем, не находящихся под управлением Банка России, которые, следуя всем нормам и принципам, гарантирующим надежность и оперативность функционирования, могли бы, в тесном взаимодействии с платежной системой Банка России, разгрузить систему Центрального Банка, взяв на себя часть осуществляемых ею платежей.

Повышенное внимание, уделяемое Банком России построению системы валовых платежей в реальном времени, отвечающей всем предъявляемым национальной экономикой требованией является полностью обусловленным. Обеспечение тесной связи разнородных экономических субъектов, в том числе и иных клиринговых и расчетных систем, формирование полной и завершенной системы обмена информацией, реализация потенциала дальнейшего роста полностью автоматизированной системы за счет все еще сохраняющего присутствия платежей, совершающихся с применением технологий докомпьютерной эпохи, без всякого сомнения окажет громадное положительное воздействие на экономическую систему страны.

Необходимо заметить, что построение системы платежей в реальном времени не должно быть самоцелью, оно должно опираться на возникающие у взаимодействующих в рамках платежных систем субъектов потребности, отвечать также и предъявлямым органами государствнной власти требованиям, возникающим в ходе структурных модернизаций экономики страны.

В заключение хотелось бы сказать, что чрезмерная концентрация усилий на постороении резко централизованной и сверх потребностей зарегулированной национальной платежной системы на основе системы расчетов Центрального Банка может пагубно сказаться на экономике государства, иллюстрацией чему, правда в значительно большем масштабе, может служить незавидная судьба экономики Советского Союза. Развитой рынок расчетных услуг также может послужить и эффективной системой устранения возникающих угроз безопасности национальной платежной системы, характерных для эпохи информационных технологий – кооперация усилий присутствующих на нем платежных систем может служить эффективным средством в разрешении возникающих проблем этого рода.

Список использованной литературы

1. Федеральный закон “О Центральном Банке Российской Федерации”, №86-ФЗ от 10.07.2002 (действующая редакция).

2. Положение ЦБ РФ “Об эмиссии банковских карт и об операциях, совершаемых с помощью платежных карт”, №266-П от 24.12.2004 (действующая редакция).

3. Положение ЦБ РФ “О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации”, №302-П от 26.03.2007 (действующая редакция).

4. Годовой отчет Центрального Банка Российской Федерации за 2008 год.

5. Ф. Мишкин, “Общая теория денег, банковского дела и финансовых рынков”, М. “Аспект-Пресс”, 1999.

6. “Банковское дело”, учебник, под. ред. Г.Г. Коробовой, М. “ЭкономистЪ”, 2006.

7. “Банковское дело: экспресс курс”, учебное пособие, под. ред. О.И.Лаврушина, М. “КНОРУС”, 2009.

8. Е.П. Жарсковская, “Банковское дело”, 4-е изд., учебник, М. “Омега-Л”, 2006.

9. Н.В. Иванов, “Управление карточным бизнесом в коммерческом банке”, 2-е изд., М. “БДЦ-пресс”, 2006.

10. В.Р. Банк, С.К. Семенов, “Организация и бухгалтерский учет банковских операций”, учебное пособие, М. “Финансы и статистика”, 2004.

11. К.В. Балдин, В.Б. Уткин, “Информационные системы в экономике, 5-е изд., учебник, М. “Дашков и Ко”, 2008.

12. Тютюнник А.В., Шевелев А.С., “Информационные технологии в банке”, М. “БДЦ-пресс”, 2003.

13. Крахмалев С.В., “Современная банковская практика проведения международных платежей”, М. “ГроссМедиа”, 2007.

14. “Бюллетень банковской статистики”, №№1, 12 за 2009 год.

15. “Платежные и расчетные системы. Международный опыт”, выпуск 3, январь 2008.

16. О.Хохлов, “Хитрый прием”, “Деньги” №23(748) от 15.08.2009

17. А.В. Шамраев, Платежные системы как элемент финансовой инфраструктуры”, "Расчеты и операционная работа в коммерческом банке", № 9/2006.

18. Д. Деев, “Более половины банковских карт в РФ не используются”, опубликовано 30.11.2009 на www.mforum.ru.

19. “Самые "пластиковые" банки в 2008 году”, опубликовано на www.rating.rbc.ru

Приложения.

Приложение 1. Таблица отдельных показателей, характеризующих операции с использованием банковских карт физическими лицами

| Отчетный период | Кол-во банковских карт, тыс. шт. | Общий объем операций с их использованием, млн. руб. | в.т.ч. по получению наличных средств, млн. руб. | в.т.ч. по оплате работ или услуг, млн. руб. |

| 1 квартал 2008 | 106 986 | 1 828 971 | 1 653 463 | 175 508 |

| 2 квартал 2008 | 111 504 | 2 132 072 | 1 943 971 | 188 101 |

| 3 квартал 2008 | 118 321 | 2 344 167 | 2 120 573 | 223 594 |

| 4 квартал 2008 | 119 019 | 2 569 793 | 2 354 908 | 214 885 |

| 1 квартал 2009 | 121 729 | 2 069 231 | 1 869 941 | 199 289 |

| 2 квартал 2009 | 121 379 | 2 283 086 | 2 082 664 | 200 422 |

| 3 квартал 2009 | 121 359 | 2 443 082 | 2 218 542 | 224 540 |

Приложение 2. Таблица отдельных показателей, характеризующих операции с использованием банковских карт юридическими лицами

| Отчетный период | Кол-во банковских карт, тыс. шт. | Общий объем операций с их использованием, млн. руб. | в.т.ч. по получению наличных средств, млн. руб. | в.т.ч. по оплате работ или услуг, млн. руб. |

| 1 квартал 2008 | 194 | 84 191 | 26 225 | 57 966 |

| 2 квартал 2008 | 195 | 86 445 | 34 288 | 52 157 |

| 3 квартал 2008 | 221 | 103 763 | 39 579 | 64 184 |

| 4 квартал 2008 | 223 | 103 954 | 32 974 | 70 980 |

| 1 квартал 2009 | 242 | 48 837 | 23 947 | 24 890 |

| 2 квартал 2009 | 245 | 57 713 | 24 951 | 32 762 |

| 3 квартал 2009 | 245 | 136 719 | 33 612 | 103 107 |

Приложение 3. Платежи проведенные платежной системой Банка России и частными платежными системами в 2004-2008 годах (в погодовой разбивке)

| Всего платежей | В системе Банка России | В частных системах | ||||||||

| млн. ед. | трлн. руб. | млн. ед. | трлн. руб. | доля в кол-ве, % | доля в сумме, % | млн. ед. | трлн. руб. | доля в кол-ве, % | доля в сумме, % | |

| 2004 | 992 | 224 | 472 | 135 | 48 | 60 | 519 | 89 | 52 | 40 |

| 2005 | 1117 | 294 | 555 | 193 | 50 | 66 | 561 | 100 | 50 | 34 |

| 2006 | 1672 | 446 | 696 | 267 | 42 | 60 | 976 | 179 | 58 | 40 |

| 2007 | 2456 | 746 | 833 | 445 | 34 | 60 | 1621 | 300 | 66 | 40 |

| 2008 | 2782 | 882 | 940 | 516 | 34 | 59 | 1841 | 366 | 66 | 41 |

Похожие работы

... районе, причем наибольшее количество — в Москве. В основном преобладают универсальные банки, и практически не развита сеть специализированных банков, в частности ипотечных. И все же банковская система Российской Федерации постепенно совершенствуется. При этом политика Центрального банка РФ направлена на повышение устойчивости и надежности банковской системы. Глава 2. Современная ...

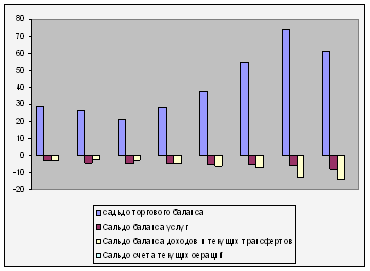

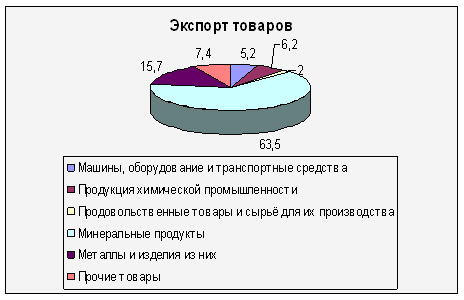

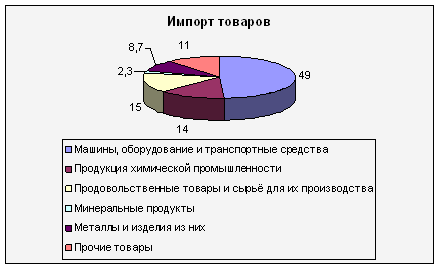

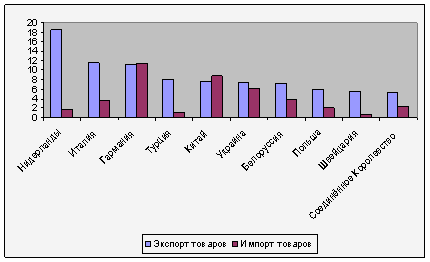

... сальдо- 39 млрд дол. США, которое, однако, оказалось заметно меньшим соответствующего показателя в январе - июне 2006г. (55,5 млрд дол.) Рисунок 1.Соотношение основных компонентов счета текущих операций платежного баланса Российской Федерации в первых полугодиях 2000-2007гг. (млрд дол. США) Внешнеторговый оборот увеличился на 17,8 %(до 251,8 млрд дол.) при опережающем росте импорта. ...

... банка. И наконец, межбанковский клиринг, право на осуществление которого предоставляется специальной лицензией, выдаваемой Банком России небанковской кредитной организации (НКО) - Расчетной НКО. В самом общем виде систему финансовых расчетов Российской Федерации можно подразделить на логические составляющие: система валовых расчетов Банка России, в которую входят внутрирегиональные и ...

... , если иное не предусмотрено законодательством; - предусмотрена ответственность банков (РКЦ) за допущенные нарушения при выполнении расчетных операций. 1.4. Принципы безналичных расчетов Безналичный платежный оборот в стране организуется на основе определенных принципов. Принципы организации расчетов – основополагающие начала их проведения. Соблюдение принципов в совокупности ...

0 комментариев