Навигация

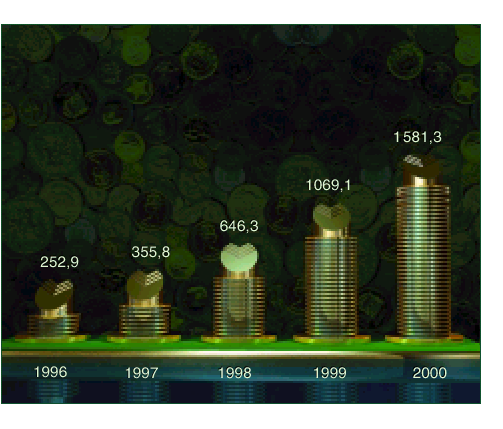

Основные показатели работы Сбербанка за 5 лет

3.1 Основные показатели работы Сбербанка за 5 лет

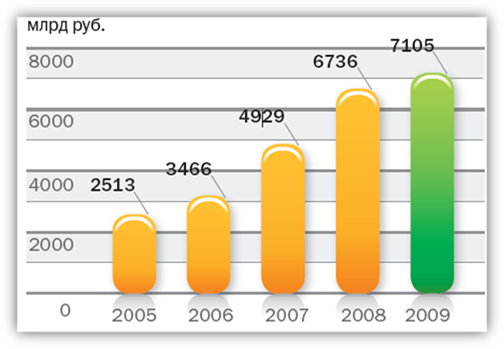

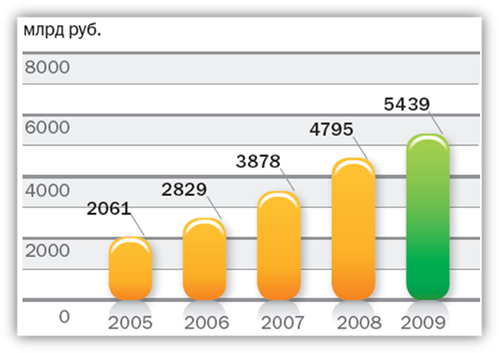

График 3. Активы

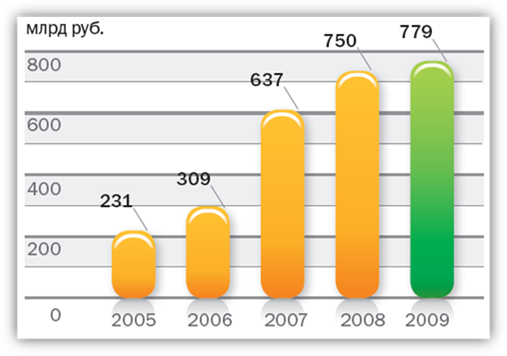

График 4. Собственные средства акционеров

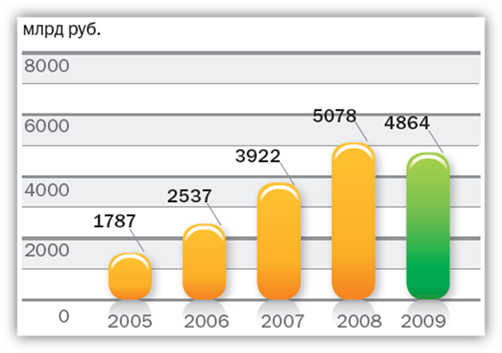

График 5. Кредиты клиентам, нетто

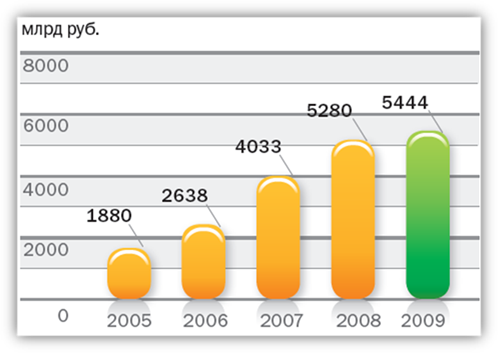

График 6. Кредиты клиентам до резервов

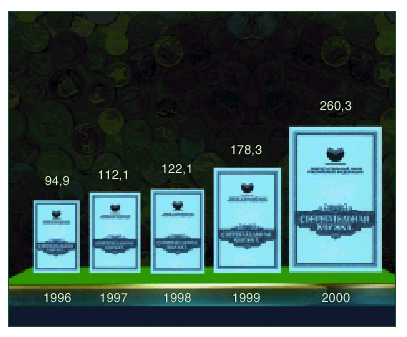

График 7. Средства клиентов

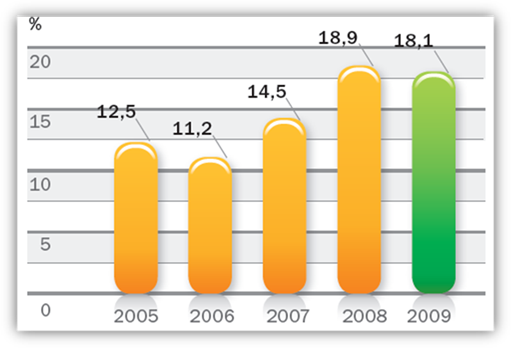

График 8. Достаточность общего капитала

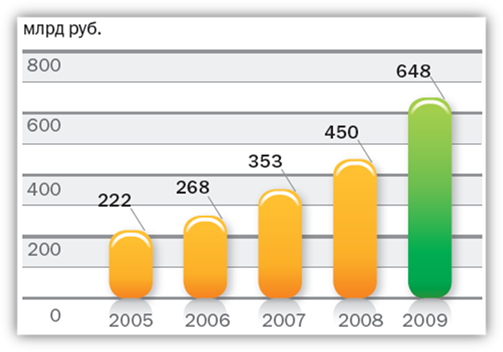

График 9. Операционный доход до резервов

График 10. Расходы по резервам под обесценение кредитного портфеля

График 11. Операционные расходы

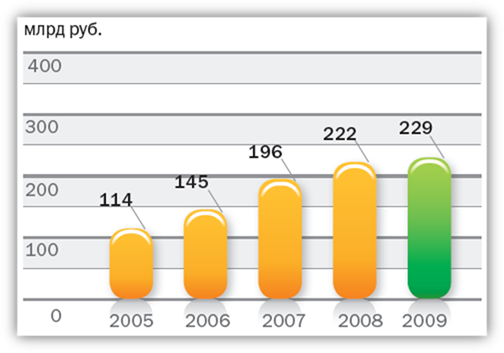

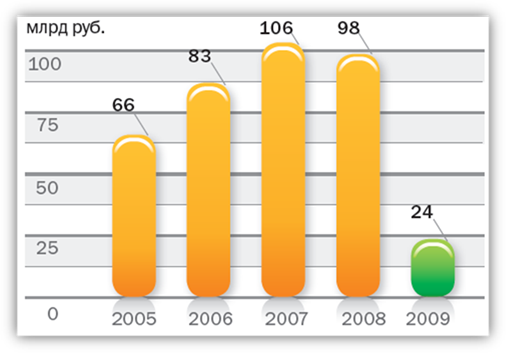

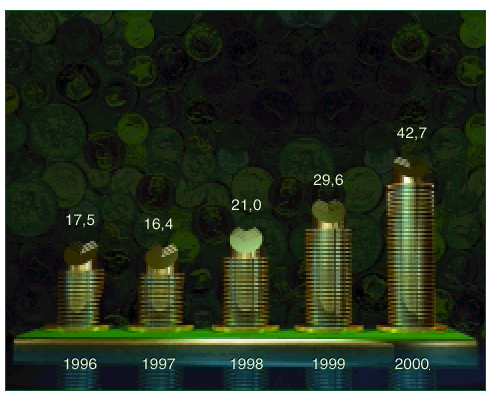

График 12. Чистая прибыль

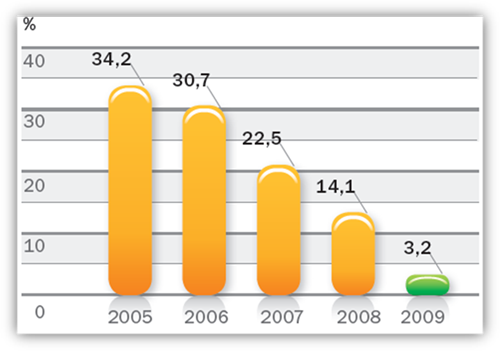

График 13. Операционные расходы к операционному доходу до резервов

График 14. Рентабельность собственных средств

3.2 Анализ структуры отчета о финансовом положении Сбербанка по МСФО

АКТИВЫ Активы ГруппыАктивы Группы по МСФО увеличились в 2009 году на 5,5% и составили 7105,1 млрд. руб. Основной источник роста активов — увеличение портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи. Данный портфель вырос в 3 раза — до 848,7 млрд. руб. (включая ценные бумаги, заложенные по договорам РЕПО), (см. Приложение 4,5).

Основная статья отчета о финансовом положении - кредиты и авансы клиентам нетто - снизились на 4,2%. Снижение произошло за счет значительного роста резервов под обесценение кредитного портфеля в 2,9 раза — до 579,8 млрд. руб., в то время как кредитный портфель до вычета резервов вырос в 2009 году на 3,1%.

Увеличение обязательных резервов в Банке России более чем в 5 раз связано с изменением ставок обязательных резервов, устанавливаемых Банком России.

В 2009 году Группа провела переоценку зданий: чистая отрицательная переоценка составила 36,2 млрд. руб. и в совокупности с новыми приобретениями привела к снижению данной статьи отчета о финансовом положении на 0,6% — до 249,9 млрд. руб.

Прочие активы Группы в 2009 году выросли до 150,7 млрд. руб. (на 51,8% по сравнению с 2008 годом). Большую часть данной статьи отчета о финансовом положении составляют незавершенные расчеты по пластиковым картам (52,3 млрд. руб.), которые являются ликвидным безрисковым активом.

Таблица 7. Активы

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | ||

| Кредиты и авансы клиентам | 5443845 | 5280167 | 3,1 | ||

| Резервы под обесценение кредитного портфеля | (579814) | (202285) | 186,6 | ||

| Кредиты и авансы клиентам после вычета резерва под обесценение | 4864031 | 68,5 | 5077882 | 75,4 | (4,2) |

| Ценные бумаги | 1064135 | 15,0 | 493678 | 7,3 | 115,6 |

| Денежные средства и их экквиваленты | 725521 | 10,2 | 803749 | 11,9 | (9,7) |

| Основные средства | 249881 | 3,5 | 251478 | 3,7 | (0,6) |

| Обязательные резервы на счетах в Банке России | 40572 | 0,5 | 7643 | 0,1 | 430,8 |

| Средства в других банках | 10219 | 0,1 | 2756 | 0,1 | 270,8 |

| Прочие активы | 150707 | 2,1 | 99296 | 1,5 | 51,8 |

| Итого активов | 7105066 | 100,0 | 6736482 | 100,0 | 5,5 |

Совокупный кредитный портфель Группы увеличился на 3,1% и составил 5443,8 млрд. руб.

Портфель кредитов корпоративным клиентам вырос на 6,1% и достиг 4266,3 млрд. руб. Рост портфеля произошел в основном за счет увеличения доли специализированных кредитов в портфеле Группы, основная часть которых представлена крупнейшими российскими компаниями телекоммуникационной, металлургической отраслей, пищевой промышленности и сельского хозяйства на долгосрочные инвестиционные цели.

Портфель кредитов физическим лицам снизился в 2009 году на 6,6% — до 1177,5 млрд. руб. Падение портфеля произошло вследствие снижения спроса на потребительские ссуды со стороны физических лиц, портфель которых в 2009 году уменьшился на 14,5% — до 564,4 млрд. руб. В портфеле кредитов фзическим лицам рост наблюдался только по портфелю жилищного кредитования: он составил 3,0% за год.

Таблица 8. Кредиты клиентам

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | ||

| Коммерческое кредитование юридических лиц | 2206322 | 40,5 | 2135374 | 40,4 | 3,3 |

| Специализированное кредитование юридических лиц | 2059984 | 37,8 | 1883931 | 35,7 | 9,3 |

| Корпоративное кредитование | 4266306 | 78,3 | 4019305 | 76,1 | 6,1 |

| Потребительские и прочие ссуды физическим лицам | 564364 | 10,4 | 659750 | 12,5 | (14,5) |

| Жилищное кредитование физических лиц | 512787 | 9,4 | 497875 | 9,4 | 3,0 |

| Автокредитование физических лиц | 100388 | 1,9 | 103237 | 2,0 | (2,8) |

| Кредитование физических лиц | 1177539 | 21,7 | 1260862 | 23,9 | (6,6) |

| Итого | 5443845 | 100,0 | 5280167 | 100,0 | 3,1 |

Портфель ценных бумаг Группы на 31 декабря 2009 года составил 1064,1 млрд. руб. (включая ценные бумаги, заложенные по договорам РЕПО), что на 570,5 млрд. руб. больше, чем годом ранее. На 96,2% портфель представлен долговыми инструментами.

Таблица 9. Портфель ценных бумаг

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | |

| Долговые ценные бумаги | 1 023 183 | 96,2 | 480 690 | 97,4 |

| Долевые ценные бумаги | 40 952 | 3,8 | 12 988 | 2,6 |

| Итого ценных бумаг | 1 064 135 | 100,0 | 493 678 | 100,0 |

Доля государственных ценных бумаг (еврооблигации РФ и ОВГВЗ, облигации федерального займа, облигации Банка России) на отчетную дату сократилась с 65,8 до 62,5% от портфеля долговых ценных бумаг, несмотря на приобретение облигаций Банка России в IV квартале 2009 года на сумму 221,1 млрд. руб. Снижение доли государственных ценных бумаг связано с ростом доли корпоративных долговых бумаг с 18,1% в 2008 году до 26,4% в 2009 году.

С началом финансового кризиса и последовавшим за ним ухудшением экономической ситуации в России Группа внесла изменения в политику управления портфелями ценных бумаг. Группа сократила доли портфелей торговых ценных бумаг и ценных бумаг, изменение справедливой стоимости которых отражается через счета прибылей и убытков. Одновременно Группа активно наращивала портфель инвестиционных ценных бумаг, имеющихся в наличии для продажи, как за счет высоконадежных долговых инструментов, позволяющих Группе иметь долгосрочный запас ликвидности (облигации федерального займа, облигации Банка России), так и за счет вложений в облигации корпоративных эмитентов.

Таблица 10. Структура портфеля торговых ценных бумаг

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | |

| Инвестиционные ценные бумаги, имеющиеся в наличии для продажи | 848 674 | 79,8 | 284 572 | 57,7 |

| Ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков | 124 439 | 11,7 | 130 503 | 26,4 |

| Торговые ценные бумаги | 91 022 | 8,6 | 78 603 | 15,9 |

| Итого | 1 064 135 | 100,0 | 493 678 | 100,0 |

Большая часть портфеля представлена корпоративными облигациями — 28,8% портфеля, из которых 62,0% имеют рейтинги инвестиционного уровня. Значительную часть портфеля составляют облигации федерального займа — 25,2% портфеля, и облигации Банка России — 26,1%.

Более половины (58,4%) портфеля торговых ценных бумаг и портфеля ценных бумаг, справедливая стоимость которых отражается через счета прибылей и убытков, составляют облигации федерального займа. По сравнению с 2008 годом их доля снизилась на 13,8 п.п., в основном за счет увеличения на 8,7 п.п. доли акций корпоративных эмитентов (до 9,7%). Акции главным образом представлены долевыми бумагами первоклассных эмитентов.

Таблица 11. Валютная структура вложений в долговые ценные бумаги

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | |

| Долговые инструменты в национальной валюте | 825 203 | 80,7 | 424 447 | 88,3 |

| Долговые инструменты в иностранной валюте | 197 980 | 19,3 | 56 243 | 11,7 |

| Итого | 1 023 183 | 100,0 | 480 690 | 100,0 |

Традиционно значительную долю портфеля ценных бумаг Группы составляют рублевые инструменты. Доля инвестиций в инструменты в иностранной валюте (в основном в долларах США и евро) увеличилась с 11,7 до 19,3%. Основную часть этих вложений составляют еврооблигации корпоративных клиентов — 55,9% от общего объема валютных инвестиций.

Все ценные бумаги Группы оцениваются по справедливой (рыночной) стоимости. В большинстве случаев справедливая стоимость определена на основе рыночных котировок, действовавших на отчетную дату. Когда котировки ценных бумаг не были доступны, Группа применяла соответствующие модели оценки, используя как данные, наблюдаемые на открытом рынке, так и параметры, определенные на основании суждений.

В портфеле Группы на 31 декабря 2009 года для 3% портфеля ценных бумаг (34,2 млрд. руб.) справедливая стоимость ценных бумаг определена на основании моделей и профессиональных суждений. В состав таких ценных бумаг включены некотируемые долевые инструменты компаний нефтегазовой, транспортной, телекоммуникационной и строительной отраслей.

Основные средстваНа приобретение оборудования и техники, а также проведение модернизации действующих технических средств в отчетном году было направлено 29,3 млрд. руб., что превысило аналогичные расходы 2008 года на 30%.

Основными направлениями использования данных средств являлись развитие и техническое обеспечение основного бизнеса Группы: организация новых рабочих мест, закупка, внедрение и сопровождение программного обеспечения, модернизация оборудования, организация и модернизация каналов связи, совершенствование средств доступа к услугам Группы через удаленные каналы связи, приобретение банкоматов и платежных терминалов.

Расходы по строительству, реконструкции и приобретению недвижимости по сравнению с 2008 годом снизились на 39%, составив 23,2 млрд. руб. Данное снижение связано с приостановкой покупки зданий из-за нестабильной ситуации на рынке недвижимости в период финансового кризиса. Кроме того, до утверждения новых типовых форматов офисов был замедлен темп работ по строительству и реконструкции объектов недвижимости.

В 2009 году завершились строительство и реконструкция 18 офисных зданий, помещений для размещения Центра сопровождения клиентских операций Северо-Западного банка в г. Санкт-Петербурге, также было приобретено несколько крупных объектов.

В связи со значительным изменением цен на недвижимость в 2009 году Группа провела переоценку зданий банковского назначения. Совокупная отрицательная переоценка составила 36,2 млрд. руб. Сумма отрицательной переоценки, превышающая накопленный резерв переоценки прошлых лет, в размере 15 млрд. руб. была отражена в Отчете о прибылях и убытках.

ОБЯЗАТЕЛЬСТВА Обязательства ГруппыОбязательства Группы увеличились в 2009 году на 5,7% и составили 6326,1 млрд. руб. Рост обязательств связан с ростом привлеченных средств физических лиц на 21,7% — до 3787,3 млрд. руб. Одновременно средства корпоративных клиентов снизились на 1,9%. Снижение по статье «Средства других банков» связано с отсутствием по состоянию на 31 декабря 2009 года операций краткосрочного РЕПО с Банком России, которые в 2008 году составили 233,3 млрд. руб. Прочие заемные средства снизились на 27,6% — до 115,2 млрд. руб. — за счет погашения синдицированного кредита, полученного Группой в октябре 2006 года в сумме 1,5 млрд. долл. США, а также за счет досрочного выкупа Группой своих обязательств, амортизированная стоимость которых составила 25,1 млрд. руб (см. Приложение 4,5).

Номинальная сумма средств, привлеченных Сбербанком на международных рынках, на конец отчетного года с учетом досрочного выкупа собственных обязательств составила 3,9 млрд. долл. США, из которых 1,5 млрд. долл. США привлечены в рамках MTN-программы. Доля иностранных заимствований в привлеченных средствах Группы по-прежнему остается незначительной — на уровне 2,1%.

Таблица 12. Обязательсва

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | ||

| Средства физических лиц | 3 787 312 | 59,8 | 3 112 102 | 51,9 | 21,7 |

| Средства корпоративных клиентов | 1 651 559 | 26,1 | 1 683 130 | 28,1 | (1,9) |

| Субординированный долг | 519 061 | 8,2 | 536 221 | 9,0 | (3,2) |

| Собственные долговые ценные бумаги | 124 599 | 2,0 | 138 902 | 2,3 | (10,3) |

| Прочие заемные средства | 115 213 | 1,8 | 159 080 | 2,7 | (27,6) |

| Средства других банков | 53 947 | 0,9 | 302 539 | 5,1 | (82,2) |

| Прочие обязательства | 74 439 | 1,2 | 54 346 | 0,9 | 37,0 |

| Итого обязательств | 6 326 130 | 100,0 | 5 986 320 | 100,0 | 5,7 |

Таблица 13. Основные параметры международных займов Группы по состоянию на 31 декабря 2009

| Форма займа | Валюта | Первоначаль-ная сумма займа | Дата займа | Срок | Ставка |

| Субординированные облигации участия в кредите | USD | 1,0 млрд. | 02/2005 | 10 лет | 6,23% |

| Облигации участия в кредите (в рамках MTN-программы) | USD | 0,5 млрд. | 05/2006 | 7 лет | 6,48% |

| Облигации участия в кредите (в рамках MTN-программы) | USD | 0,75 млрд. | 11/2006 | 5 лет | 5,93% |

| Синдицированный кредит | USD | 0,75 млрд. | 12/2007 | 3 года | 3m LIBOR + 0,45% |

| Облигации участия в кредите (в рамках MTN-программы) | USD | 0,5 млрд. | 07/2008 | 5 лет | 6,468% |

| Синдицированный кредит | USD | 1,2 млрд. | 10/2008 | 3 года | 3m LIBOR + 0,85% |

В феврале 2010 года Банком был полностью погашен субординированный кредит, что было обусловлено значительным объемом накопившейся ликвидности в иностранной валюте, высоким уровнем достаточности капитала и существенным падением цен на данные инструменты.

Средства клиентовТаблица 14. Структура средств клиентов

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы | Сумма, млн. руб | % от суммы | ||

| Средства физических лиц | 3 787 312 | 69,6 | 3 112 102 | 64,9 | 21,7 |

| Текущие счета | 540 455 | 9,9 | 395 090 | 8,2 | 36,8 |

| Срочные депозиты | 3 246 857 | 59,7 | 2 717 012 | 56,7 | 19,5 |

| Средства корпоративных клиентов | 1 651 559 | 30,4 | 1 683 130 | 35,1 | (1,9) |

| Текущие счета | 965 032 | 17,8 | 1 011 161 | 21,1 | (4,6) |

| Срочные депозиты | 686 527 | 12,6 | 671 969 | 14,0 | 2,2 |

| Итого средства клиентов | 5 438 871 | 100,0 | 4 795 232 | 100,0 | 13,4 |

По состоянию на 31 декабря 2009 года средства физических лиц и корпоративных клиентов составили 5438,9 млрд. руб., увеличившись за год на 13,4%. Средства физических лиц увеличились за год на 21,7%, в то время как средства корпоративных клиентов снизились на 1,9%. Таким образом, доля средств физических лиц в совокупных средствах клиентов увеличилась на 4,7 п.п. - до 69,6%, в то время как доля средств корпоративных клиентов в совокупных средствах клиентов снизилась до 30,4%.

Структура средств физических лиц и корпоративных клиентов в 2009 году по сравнению с 2008 годом изменилась несущественно. Срочные депозиты традиционно составляют более 70% привлеченных средств клиентов. Доля текущих счетов сократилась на 1,6 п.п. — до 27,7%.

Основной валютой фондирования Группы является российский рубль, в котором номинировано 78,9% привлеченных средств физических лиц и корпоративных клиентов. По итогам года доля рублевых средств выросла на 1,3 п.п. в результате стабилизации курса рубля и постепенного возвращения доверия населения к национальной валюте.

Достаточность капиталаТаблица 15. Достаточность капитала в соответствии с Базельским соглашением

| Показатели | На 31 декабря 2009 года, млн. руб | На 31 декабря 2008 года, млн. руб |

| Коэффициент достаточности основного капитала | 11,5% | 12,1% |

| Коэффициент достаточности общего капитала | 18,1% | 18,9% |

| Состав компонентов капитала | ||

| Основной капитал | ||

| Уставный капитал | 87 742 | 87 742 |

| Эмиссионный доход | 232 553 | 232 493 |

| Нераспределенная прибыль | 403 934 | 388 030 |

| Дополнительный капитал | ||

| Фонд переоценки зданий | 55 540 | 74 981 |

| Фонд переоценки инвестиционных ценных бумаг, имеющихся в наличии для продажи | (329) | (33 185) |

| Фонд переоценки иностранной валюты | (1 009) | 101 |

| Субординированный займ | 362 115 | 354 133 |

| Общий капитал | 1 140 546 | 1 104 295 |

| Активы, взвешенные с учетом риска | 6 303 813 | 5 842 454 |

За 2009 год коэффициент достаточности основного капитала снизился на 0,6 п.п. и составил 11,5%. Это обусловлено значительным ростом активов, взвешенных с учетом риска (в основном за счет портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи), при меньшем относительном росте капитала первого уровня.

Падение коэффициента достаточности общего капитала в 2009 году на 0,8 п.п. — до 18,1% — также связано с ростом портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи. Тем не менее, данный показатель значительно превышает минимальное значение, установленное Базельским комитетом на уровне 8%.

Похожие работы

... средств банка, расширению участия банка в других предприятиях и банках, по поиску источников дополнительных доходов и развитию новых операций коммерческого банка с требованиями соблюдения его ликвидности и платежеспособности. Рассмотренный анализ дает возможность предвидеть различные изменения уровня ликвидности и платежеспособности коммерческого банка и своевременно принять необходимые меры по их ...

... роста (прироста) продукции. Кроме того, объём производства продукции характеризуют показатели: − фондоотдачи; − материалоотдачи. На некоторых российских предприятиях в практике анализа хозяйственной деятельности продолжают применяться устаревшие показатели оценки объема выпуска продукции: − чистая (условно-чистая) продукция; − ...

... средств в связи с кризисом путём увеличения объёма производства и продаж. Общий вывод: ОАО ”Газпромрегионгаз” относится к крупному предприятию на региональном и федеральном уровне, экономический рост мало заметен, но предприятие остаётся финансово-эффективным, устойчивым и инвестиционно-привлекательным. II) Анализ ликвидности баланса (имущественный подход) Анализ ликвидности баланса с ...

... средств во вклады населения и на счета предприятий и организаций, снижать непроцентные расходы. 4. Предложения по совершенствованию деятельности Сберегательного банка РФ. 4.1.Совершенствование существующих и внедрение новых видов вкладов. Поставленные цели и задачи требуют принятия ...

0 комментариев