Навигация

Формування аналітичних висновків про оцінку вірогідності банкрутства підприємства шляхом застосування програми Excel

3.2 Формування аналітичних висновків про оцінку вірогідності банкрутства підприємства шляхом застосування програми Excel

На початку даного розділу ми переглянули система, яка дозволить нам отримати розрахункові дані по певних показниках або моделях. Тепер спробуємо побудувати систему оцінки, яка допоможе проаналізувати отримані дані. Всі інформаційні таблиці, які створені нами в програмі можна імпортувати в Excel і далі використовувати їх для аналізу.

Для аналізу та формування висновків зазвичай використовують функцію «якщо». Суть її полягає у введенні логічного виразу, який може бути представлений, як в нашому випадку, нерівністю, а після цього можливими результатами та висновками до них. Якщо нерівність виконується, то висновок – один, якщо ні – висновок інший.

З цією метою або експортуємо дані з «фінансиста» в Excel або будуємо в Excel таблицю, яка вміщує інформаційні дані, які необхідно проаналізувати.

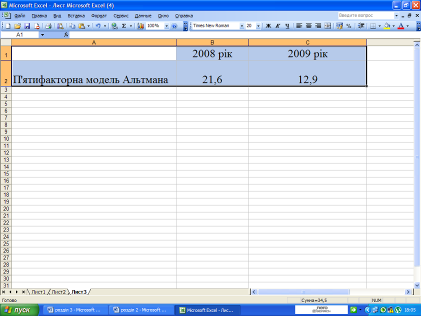

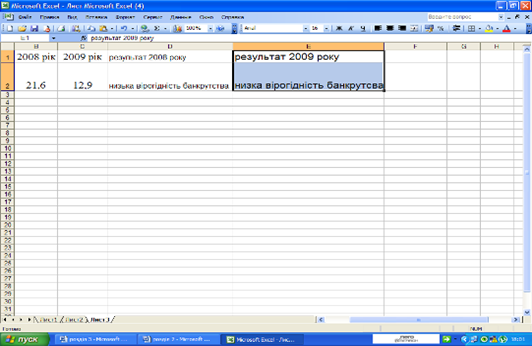

Рис. 3.18. Результати розрахунку моделі Альтмана

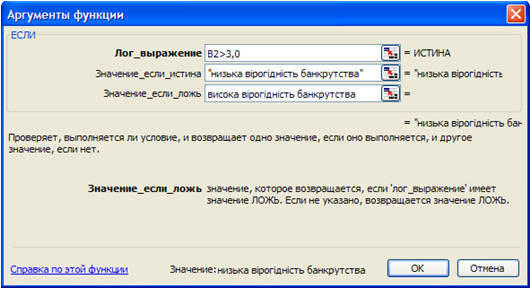

З літературних джерел знаємо, що розробником моделі встановлено межу- якщо результат розрахунку більше 3, то вірогідність банкрутства низька. Спираючись на ці дані створюємо логічні вирази, можливі результати та заносимо їх у програму:

Рис. 3.19. Визначення банкрутства за моделлю Альтмана

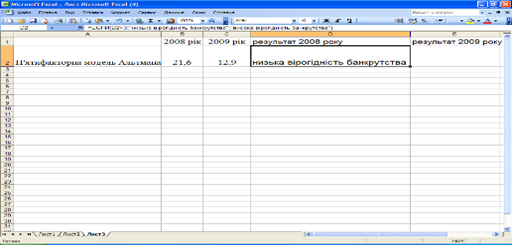

Закінчуємо введення даних, натискаємо «ок» і програма самостійно заносить у відповідну комірку Excel результат сформований на основі цих даних:

Рис. 3.20. Визначення ступеня загрози банкрутства в 2008 році на основі моделі Альтмана

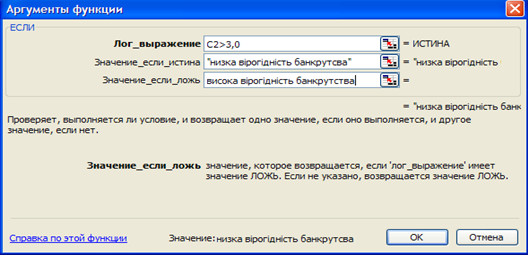

Аналогічно створюємо інформацію про можливість банкрутства на основі цієї ж моделі для 2009 року:

Рис. 3.21. Встановлення вірогідності банкрутства підприємства в 2009 році

Результат заноситься у комірку Е2 і ми можемо бачити, що вірогідність низька.

Рис. 3.22. Занесення висновку у таблицю

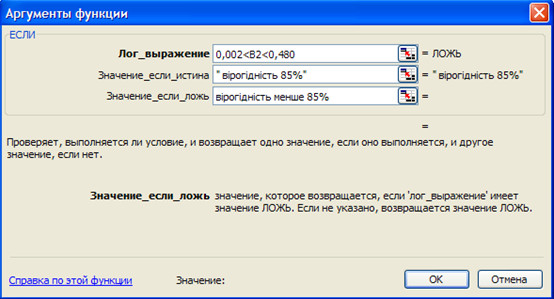

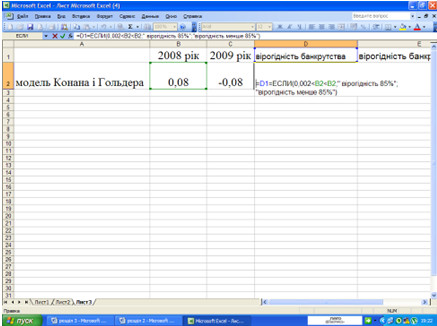

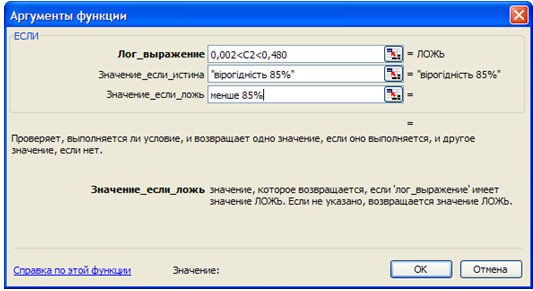

Далі аналогічно створюємо інформацію для моделі Конана і Гольдера в програмі. Процес формування висновків матиме наступний вигляд:

Рис. 3.23. Інформація для висновків по моделі Конана і Гольдера

Результат заноситься в комірку D2, в тій самій комірці до натискання Enter бачимо логічні вирази та висновки по них.

Результативність моделі представлена у десяти варіантах від 10% до 100% вірогідності фінансових ускладнень. Найближчими межами, які можна обрати за наближеністю до фактичного значення із запропонованих автором є 0,002 та 0,480, що у відповідності визначено як 80-90% вірогідності, в середньому – 85%.

Тому саме на основі цих значень і створений логічний вираз по даній моделі.

Після введення формули в віконце функції «якщо», ми можемо бачити дану формулу на електронному листі у комірці, де буде розміщений кінцевий висновок. На рисунку 3.24. це комірка D2.

Рис. 3.24. Формування висновку по моделі Конана і Гольдера по 2008 року

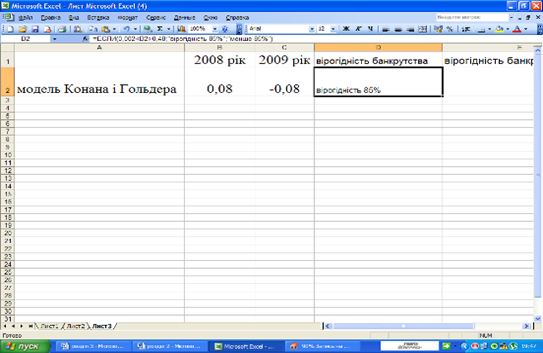

Результат за визначеним алгоритмом виглядатиме так:

Рис. 3. 25. Висновок по моделі Конана і Гольдера по 2008 року

Далі формуємо аналогічний висновок для цієї моделі за 2009 рік:

Рис. 3.26. Введення інформації

Після введення натискаємо «ок» і в комірці Е2 отримуємо результат:

Рис. 3. 27. Висновок про вірогідність банкрутства

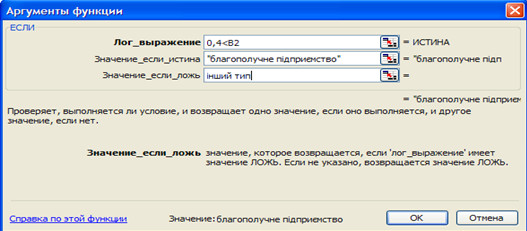

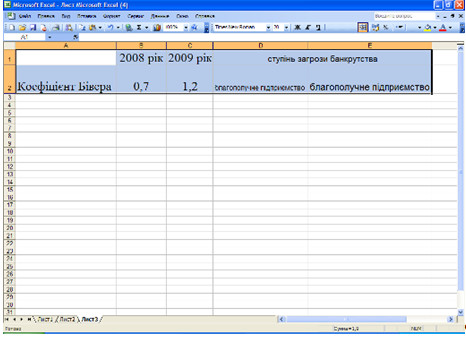

Тепер спробуємо оцінити результати розрахунку коефіцієнта Бівера. Автором моделі визначено, що якщо результат більше 0,4, то підприємство благополучне і банкрутство на даному етапі йому не загрожує.

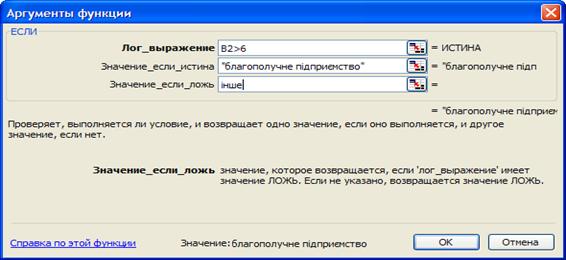

Створюємо відповідну нерівність та вписуємо можливі варіанти висновків:

Рис. 3. 28. Формування висновків для коефіцієнта Бівера

Таким чином, якщо введена нерівність буде виконуватись, то висновок в комірці D 2 буде – «благополучне підприємство», якщо нерівність не буде виконуватись, то висновок буде «інший тип».

Рис. 3. 29. Висновок по коефіцієнту Бівера у 2008 році

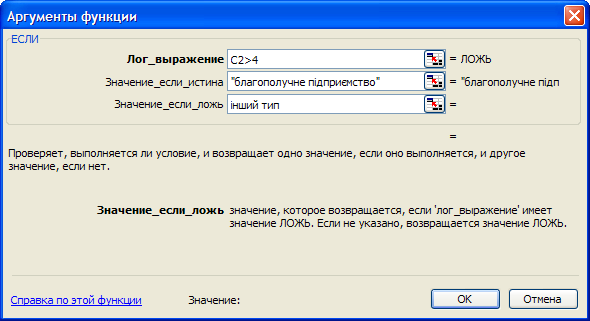

Далі аналогічно створюємо вираз та можливі висновки для даного показника у 2009 році. Це вікно має такий вигляд:

Рис. 3.30. Коефіцієнт Бівера 2009 року

Результат буде розміщений в комірці Е2.

Рис. 3.31. Коефіцієнт Бівера 2009 року

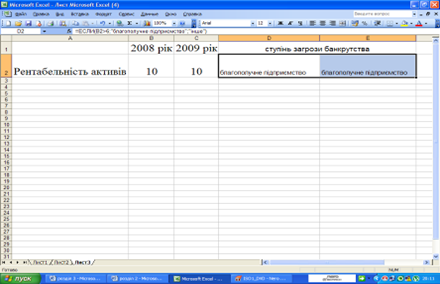

Наступним показником, який також входить до системи показників Бівера є рентабельність активів. Якщо результат її розрахунку буде більше або дорівнюватиме 6, то висновок по моделі буде «благополучне підприємство», якщо ні – «інший тип». У випадку «інший тип» необхідно буде створювати інший вираз з іншими значеннями які будуть відповідати критеріям «за 5 років до банкрутства» або «за рік до банкрутства».

Рис. 3.32. Рентабельність активів 2008 рік

Отже, визначаємо результативний висновок:

Рис. 3. 33. Рентабельність активів 2009 року

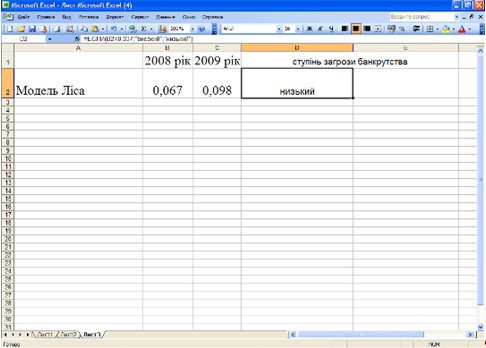

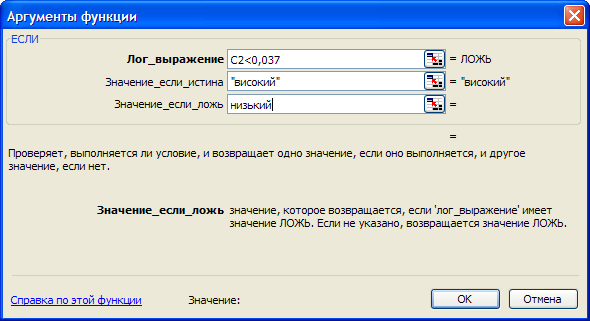

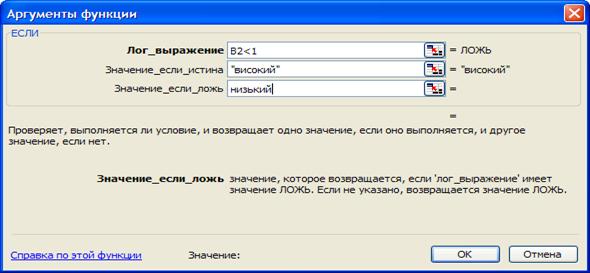

Наступною моделлю є Модель Ліса. Розробником моделі визначено, що якщо результат розрахунку < 0,037, то вірогідність банкрутства підприємства висока. На цьому ґрунтується побудова нами нерівності та відповідних висновків:

Рис. 3.34. Створення виразу для моделі Ліса 2008 року

Граничне значення моделі 0,037. Варто зауважити, що зовнішні фактори (податкове законодавство, нормативне забезпечення бухгалтерського обліку, ступінь розвитку фондового ринку), нажаль, не дають даній методиці в повній мірі відображати ситуацію для підприємств України і бути застосованою в якості універсальної моделі передбачення імовірності банкрутства. ЇЇ можна використовувати в сукупності з іншими моделями або показниками як доповнюючу.

В комірці, де має бути розміщений результат, буде визначено «високий» або «низький». Мається на увазі, якщо нерівність буде виконана, то результатом буде високий ступінь ймовірності банкрутства, і якщо навпаки – то низький ступінь ймовірності банкрутства.

Рис. 3.35. Висновок по моделі Ліса 2008 року

Тепер створюємо висновок для цієї моделі 2009 року:

Рис. 3.36. Висновок по моделі Ліса 2009 року

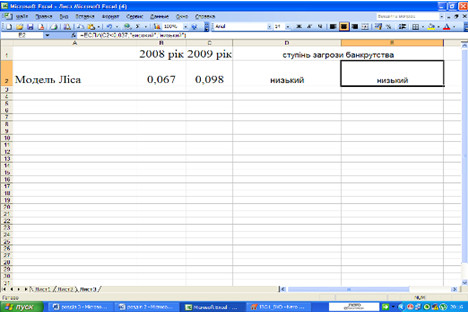

Результат здійснених маніпуляцій відображений на рисунку 3.37. При чому висновок по 2008 року розташований у комірці D2, а по 2009 року – у комірці Е2.

Рис. 3.37. Висновки по моделі Ліса (2008-2009 рр.)

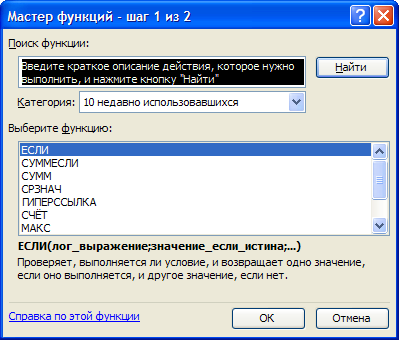

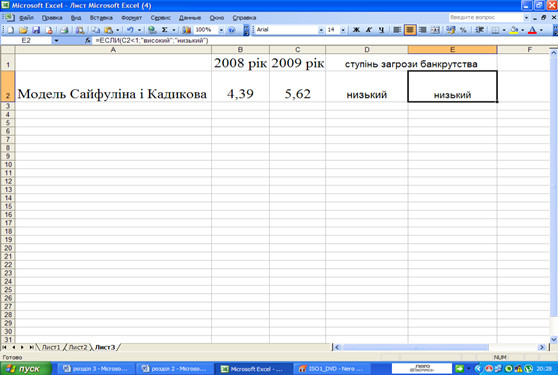

Наступний висновок формуємо по моделі Сайфуліна і Кадикова – якщо результат моделі менше 1, то ймовірність банкрутства висока.

Рис. 3.38. Інформаційні дані для моделі Сайфуліна і Кадикова

Варто відзначити, що виклик даного вікна, у який заносяться дані про модель відбувається через вікно, відображене на рис. 3.39.

Рис. 3.39. Функції програми

Саме цим вікном ми викликаємо «якщо», за допомогою якої і розробляємо висновки у системі.

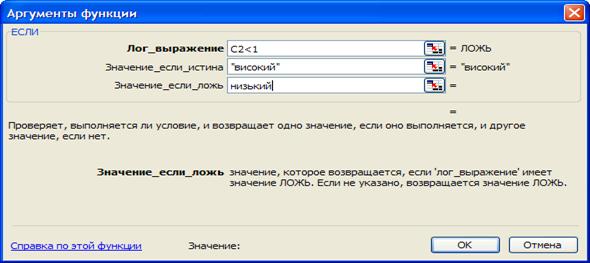

Формуємо висновок по цій моделі за даними 2009 року:

Рис. 3.40. Формування висновку 2009 року

Тепер на рисунку, наведеному нижче, можемо бачити результати по даній моделі за весь період.

Рис. 3.41. Висновки по моделі Сайфуліна і Кадикова за 2008-2009 рр.

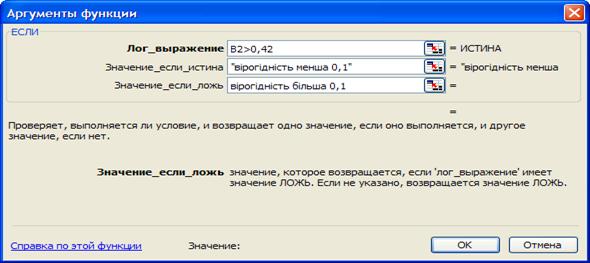

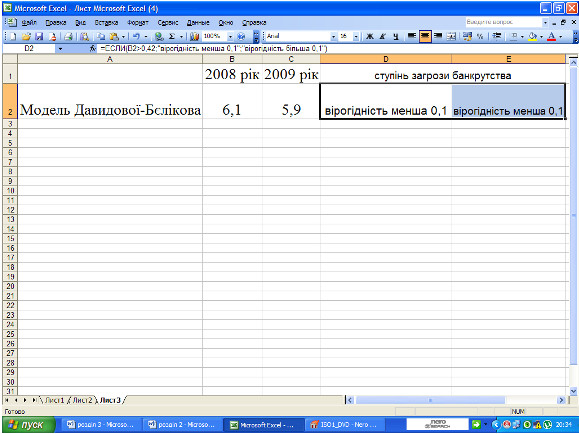

І остання модель – Давидової-Бєлікова.

Якщо значення Z>0,42, то вірогідність банкрутства менша 0,1.

Рис. 3.42. Створення висновку для моделі Давидової-Бєлікова

Якщо нерівність, визначена нами у першому рядку, виконується то результатом, висновком, буде «вірогідність банкрутства менша 0,1», тобто майже неможлива. В іншому випадку вірогідність буде більшою за критерій і ми будемо створювати інший вираз для висновку.

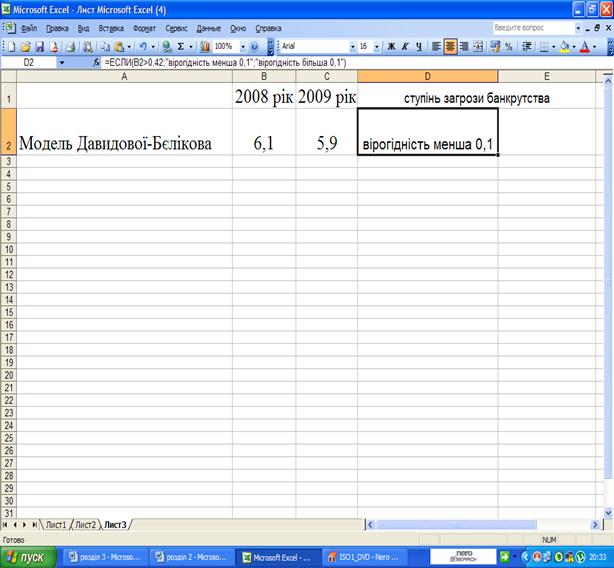

Рис. 3.43. Висновок для моделі Давидової-Бєлікова 2008 року

Даний висновок формуємо і для моделі за 2009 рік.

В логічному виразу змінюється клітинка, на яку йде посилання. Все інше залишається як і в попередньому вікні.

Рис. 3.44. Висновок для моделі Давидової-Бєлікова 2009 року

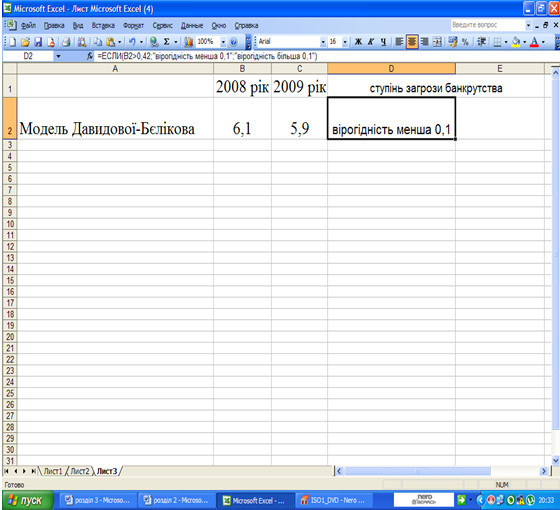

Тепер результати аналізу моделі можемо бачити в відповідних комірках на рисунку 3.45.

Рис. 3.45. Висновок для моделі Давидової-Бєлікова 2008 -2009 рр.

Таким чином, охарактеризована методика показала можливості застосування комп’ютерних технологій для аналізу даних при визначенні вірогідності банкрутства підприємства. Поряд із системою «фінансист», яка дозволяє швидко здійснити необхідні розрахунки, дана система дозволить їх проаналізувати. Всі представлені вікна програми можна створити та зберегти в електронній базі підприємства як «шаблони», що дозволить їх використовувати у будь-який час, при першій необхідності.

Більш того, запропонована система та показана методика обрахунку та аналізу їх результатів дасть змогу вдосконалити експерту систему оцінки вірогідності банкрутства нашого підприємства та підвищить ефективність управління ним завдяки швидкому отриманню результатів та швидкому реагуванню на них у разі виникнення небезпеки.

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

Дослідивши механізм оцінки вірогідності банкрутства підприємства можна зробити наступні висновки.

В сучасних умовах розвитку вітчизняної економіки, який характеризується розвитком різних форм власності, виникає нагальна необхідність систематизації підходів до аналізу фінансового стану підприємства, який грунтується на результатах виробничої, комерційної та фінансової діяльності. Систематична нестабільність економіки України, визначає потребу акцентувати увагу на оцінці схильності підприємства до банкрутства. Міжнародна практика з цією метою використовує математичні моделі, на основі яких формується інтегральна оцінка фінансового стану підприємства і, зокрема, загрози банкрутства.

Використання даних моделей на сучасних підприємствах не завжди є виправданим, адже вони дають точні результати лише для тих умов, для яких вони створені. Очевидно, що такі моделі не можуть повністю забезпечити результативність їх використання в умовах нестабільної діяльності вітчизняних підприємств, наявності відмінностей фінансової звітності та бухгалтерського обліку від міжнародної практики. Тому на сьогодні актуальною є розробка та аналіз всіх можливих підходів, які в оцінці фінансового стану підприємства спиралися б на вітчизняні стандарти обліку і звітності, використання інформаційної бази підприємств з урахуванням їх галузевої специфіки і умов національного ринку.

Незважаючи на численність підходів до діагностики загрози банкрутства підприємства, переважна більшість з них не репрезентативна, трудомістка, ґрунтується на використанні складного математичного апарату і на необхідності спеціально формування інформаційної бази.

В сучасних умовах пріоритетності набувають методики експрес-діагностики, які дають можливість упродовж короткого періоду часу, із використанням обмеженої кількості індикаторів та доступного інформаційного забезпечення, визначати рівень платоспроможності, фінансової стійкості, ефективності та окреслювати потенційні напрями дій у різних ситуаціях. Це обумовлює використання методичних рекомендацій з експрес-діагностики загрози банкрутства вітчизняних підприємств, які базуються на розрахунку ключових індикаторів, які віддзеркалюють рівень ліквідності, платоспроможності, фінансової стійкості, структури капіталу підприємства і дозволяють оперативного ідентифікувати зони ризику його діяльності з метою визначення міри загрози банкрутства. Отримані результати дозволяють розробити подальші дії для підприємства, а конкретні управлінські рішення вже потребуватимуть більш глибокого проектного обґрунтування.

Всі тонкощі визначених позицій ґрунтовно досліджено в першому розділі даної роботи.

Дослідження в межах аналітичного розділу дозволило підбити підсумки про організаційно-економічний стан підприємства та про ступінь загрози йому банкрутства.

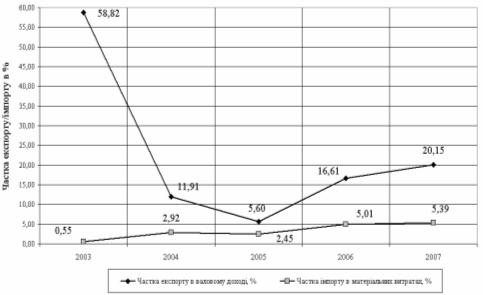

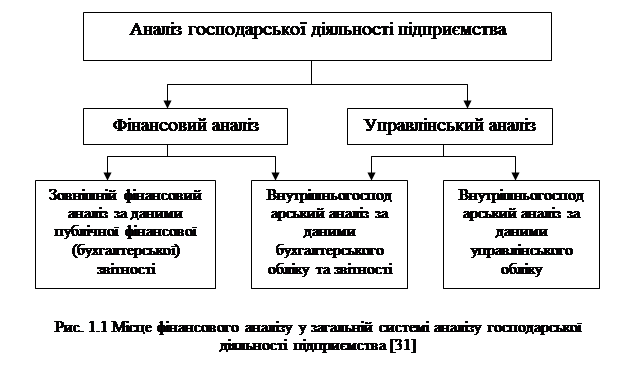

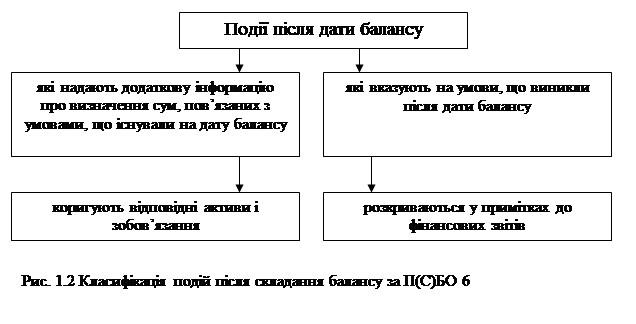

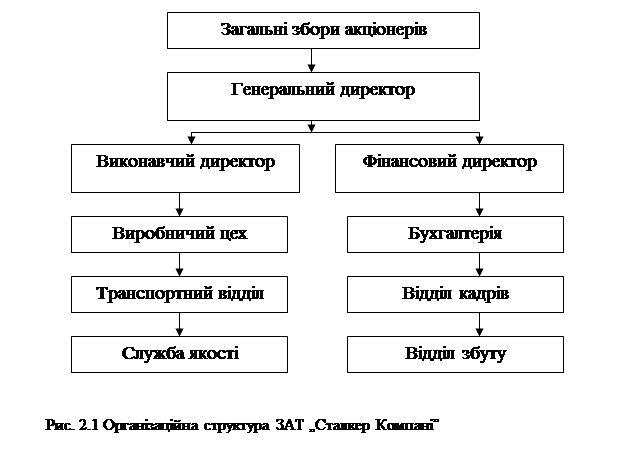

Таким чином, в процесі організаційно-економічної характеристики даного підприємства було визначено основні напрями його діяльності, схематично охарактеризовано його організаційну структуру, розраховано основні показники, що визначають успішність господарської діяльності та здійснено аналіз їх змін у динаміці.

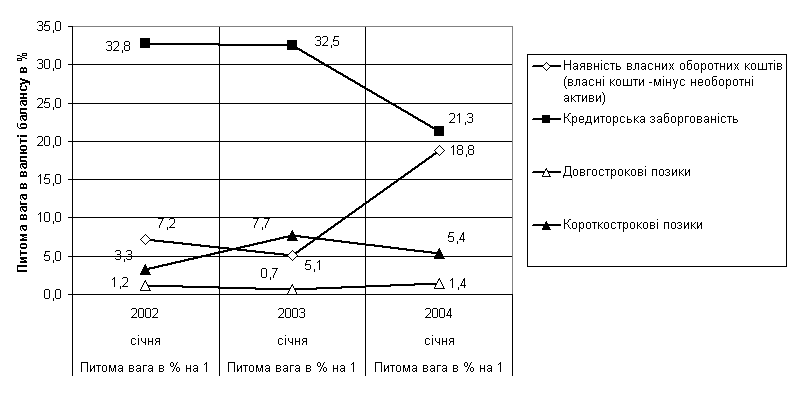

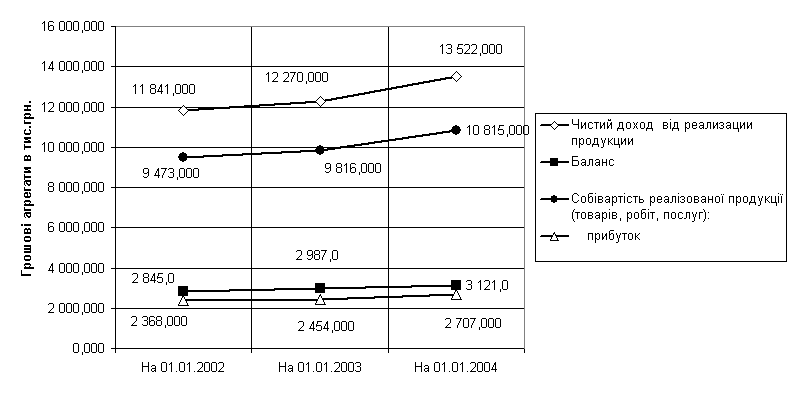

Аналіз основних показників підприємства показав такі результати.

Загальна рентабельність підприємства знаходиться в оптимальній межі. Дохід від реалізації та собівартість, що її формують зростають у періоді (в 2009 році) одночасно. Дохід збільшується на 3232 тис.грн, а собівартість – на 1999 тис. грн, що у відсотках складає 23% та 17% відповідно.

Адміністративні витрати характеризують загальний обсяг витрат, які направлені на управління підприємством. Ними можуть бути витрати на службові відрядження, витрати на утримання апарату управління, витрати на утримання основних засобів, витрати на зв’язок, витрати на розв’язання судових спорів тощо. Обсяг цих витрат в 2009 році збільшився на 140 тис. грн і склав 682 тис. грн.

Витрати на збут включають витрати на транспортування і страхування готової продукції, витрати пакувальних матеріалів; витрати на рекламу; витрати на ремонт тари для зберігання продукції; витрати на гарантійний ремонт і гарантійне обслуговування тощо. Даний вид витрат збільшився на 208 тис. грн і склав 999 тис. грн.

Інші операційні витрати включають брак та втрати від псування цінностей, пені, неустойки, штрафи тощо. Інші операційні витрати в 2009 році склали 102 тис. грн, що на 10 тис. грн більше ніж в 2008 році.

Збільшення витрат вплинуло на фінансовий результат від операційної діяльності, який в 2009 році зменшився на 57 тис. грн і склав 1095 тис. грн прибутку.

Зменшення рівня інших доходів та зростання інших витрат вплинуло на фінансовий результат від звичайної діяльності та на чистий прибуток. Прибуток від звичайної діяльності в 2009 році підприємство отримало в обсязі 1099 тис. грн, а чистий прибуток в обсязі 720 тис. грн, що на 191 тис. грн менше ніж у минулому році. Однак, підприємство залишається прибутковим, що досить важливо в сучасних умовах і має резерви для нарощення діяльності та забезпечення ефективного розвитку.

Досліджено також зміну обсягів витрат підприємства.

Характерною зміною для всіх видів витрат даного підприємства є їх зростання в 2009 році. До складу матеріальних затрат відносять затрати на закупівлю сировини, відсотки за товарний кредит, який надає постачальник цієї продукції, витрати на зберігання, транспортування й доставку продукції силами сторонніх організацій. Даний вид витрат збільшився на 25 % в аналітичному періоді і становив у 2009 році 1000 тис. грн напроти 799 тис. грн 2008 року.

Охарактеризовано особливості управління власним капіталом на підприємстві та його активами. Досліджено також особливості поточних зобов’язань підприємства та характер їх зміни у періоді.

Що стосується експертної системи визначення загрози банкрутства підприємства, то в контексті цього нами було здійснено оцінку загального стану платоспроможності підприємства, досліджено стан та структуру його капіталу, визначено характер прибутковості за окремими її напрямами. Ступінь загрози банкрутства підприємства було виявлено на основі визначення балансових (агрегатних) моделей, трьох та п’ятифакторної моделі Альтмана, моделі Спрінгейта, Конана і Гольдера, Ліса, Таффлера і Тісшоу, Сайфуліна і Кадикова, Давидової-Бєлікова. Більш того, було прораховано та визначено всі показники системи Бівера. В цілому, можна сказати, що за даними підприємства по всіх визначених методах висновок однозначний – станом на 2008-2009 рр. банкрутство даному підприємству не загрожує і стан його стабільний, однак ще в теоретичному розділі було визначено, що вірогідність ніколи не може бути нульовою, отже підприємству надалі необхідно системно аналізувати власну діяльність та здійснювати експертну оцінку вірогідності банкрутства.

Охарактеризована методика формування діагностичних висновків, що представлена в останньому розділі роботи, показала можливості застосування комп’ютерних технологій для аналізу даних при визначенні вірогідності банкрутства підприємства. Поряд із системою «фінансист», яка дозволяє швидко здійснити необхідні розрахунки, дана система дозволить їх проаналізувати. Всі представлені вікна програми можна створити та зберегти в електронній базі підприємства як «шаблони», що дозволить їх використовувати у будь-який час, при першій необхідності.

Більш того, запропонована система та показана методика обрахунку та аналізу їх результатів дасть змогу вдосконалити експерту систему оцінки вірогідності банкрутства нашого підприємства та підвищить ефективність управління ним завдяки швидкому отриманню результатів та швидкому реагуванню на них у разі виникнення небезпеки.

Пропозиції для підприємства розроблено на основі виявлених в процесі аналізу «слабких місць» діяльності підприємства:

1. Знизити витрати підприємства за тими статтями, які не мають суттєвого впливу на обсяги доходу з метою максимізації суми прибутку (наприклад, «інші операційні витрати», обсянг яких за останній рік збільшився на 28%).

2. Збалансувати структуру активів, зокрема зменшити обсяг дебіторської заборгованості за товари, оскільки він у періоді збільшився на 54 тис. грн., тоді як загальний обсяг активів зменшився.

3. Зменшити частку товарів в загальному обсязі активів з метою збереження ними ліквідності, та як наслідок збереження можливості отримання підприємством планового розміру прибутку.

4. В перспективному періоді в повному обсязі розрахуватись за поточними зобов’язаннями, які в 2009 році склали 408 тис. грн.

5. Здійснювати внутрішній аналіз вірогідності банкрутства підприємства на основі балансових (агрегатних) моделей, трьох та п’ятифакторної моделі Альтмана, моделі Спрінгейта, Конана і Гольдера, Ліса, Таффлера і Тісшоу, Сайфуліна і Кадикова, Давидової-Бєлікова, показників системи Бівера тощо.

6. Впровадити в діяльність підприємства автоматизовану систему оцінки вірогідності банкрутства підприємства.

7. Аналітичні висновки про оцінку вірогідності банкрутства підприємства формувати шляхом застосування програми Excel, як запропоновано у роботі.

Перелічені позиції дозволять підприємству зміцнити фінансову стабільність та підвищити власну ринкову вартість.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Господарський Кодекс України: Закон України № 436-1V від16.01.03 р.

2. Господарський процесуальний Кодекс України: Закон України №1798-ХІІвід06.11.91р.

3. Кодекс законів про працю України: Закон України № 322-УПІ від 10.12.71 р. (зі змінами та доповн.).

4. Кримінальний Кодекс України: Закон України № 2341-Ш від 05.04.01

5. Цивільний Кодекс України: Закон України № 435-IV від 16.01.03 р. (зі змінами та доповн.).

6. Про відновлення платоспроможності боржника або визнання його банкрутом: Закон України №784-XiV від 30.06.99 р. (зі змінами та доповн.).

7. Про банкрутство: Закон України № 2343-ХІІ від 14.05.92 р. (зі змінами та доповн.).

8. Про аудиторську діяльність: Закон України №3125-ХП від 22.04. 93 р. (зі змінами та доповн.).

9. Про введення мораторію на примусову реалізацію майна: Закон України № 2864-ПІ від 29.11.01р.

10. Про заставу: Закон України № 2654-ХП від 10.02.92 р. (зі змінами та доповн.).

11. Про оподаткування прибутку підприємств: Закон України № 334/94-ВР від 28.12.94 р. (зі змінами та доповн.).

12. Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні: Закон України №2658-111 від 12.07.01 р. (зі змінами та доповн.).

13. Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами: Закон України № 2181-ІП від 21.12.2000 р. (зі змінами та доповн.).

14. Про приватизацію державного майна: Закон України № 2163-ХІІ від 04.03.92 р. (зі змінами та доповн.).

15. Про систему оподаткування: Закон України № 1251-XII від 25.06.91 р. (зі змінами і доповн.).

16. Про бухгалтерський облік та фінансову звітність в Україні: Закон України № 996-XIV від 16.07.99 р.

17. Про утворення Агентства з питань запобігання банкрутству підприємств та організацій: Указ Президента України № 435196 від 17.06.96 р.

18. Про покладення на Агентство з питань запобігання банкрутству підприємств та організацій додаткових повноважень: Указ Президента України № 465/98 від 13.05.98 р.

19. Про утворення в арбітражних судах України спеціальних колегій з розгляду справ про банкрутство: Указ Президента України №333/98 від 21.04.98 р.

20. Про затвердження Порядку подання фінансової звітності: Постанова Кабінету Міністрів України № 419 від 28.02.2000р. (зі змінами і доповн.).

21. Положення про реєстр неплатоспроможних підприємств та організацій: Постанова Кабінету Міністрів України № 1403 від 25.11.96 р.

22. Про Агентство з питань запобігання банкрутству підприємств та організацій: Постанова Кабінету Міністрів України № 990 від 22.08.96 р.

23. Про державне мито: Декрет Кабінету Міністрів України № 43-93 від 30.04.93 р. (зі змінами та доповн.).

24. Про затвердження методики оцінки майна: Постанова Кабінету

Міністрів України №1891 від 10.12.03 р.

25. Про затвердження Національного стандарту № 1 "Загальні засади

оцінки майна ї майнових прав": Постанова Кабінету Міністрів

України № 1440 від 10.09.03 р.

26. Про затвердження Положення про передприватизаційну підготовку підприємств: Постанова Кабінету Міністрів України № 1301 від 17.08.98 р.

27. Про затвердження Порядку проведення досудової санації державних підприємств: Постанова Кабінету Міністрів України № 515 від 17.03.2000 р.

28. Про особливості проведення санації підприємств агропромислового комплексу: Постанова Кабінету Міністрів України № 922 від 16.06.98 р.

29. Про Положення про реєстр неплатоспроможних підприємств та організацій: Постанова Кабінету Міністрів України № 1403 від 25.11.96 р.

30. Про порядок надання фінансової підтримки підприємствам. Постанова Кабінету Міністрів України №645 від 19.09.94 р.

31. Про реалізацію статей 31 і 43 Закону України "Про відновлення платоспроможності боржника або визнання його банкрутом" (Порядок капіталізації платежів для задоволення вимог, що виникли із зобов'язань підприємства-банкрута перед громадянами внаслідок заподіяння шкоди їх життю і здоров'ю): Постанова Кабінету Міністрів України № 765 від 6.05.2000 р.

32. Про результати суцільної інвентаризації дебіторської та кредиторської заборгованості і заходи щодо її скорочення: Постанова Кабінету Міністрів України № 750 від 29.04.99 р.

33. Про утворення державної госпрозрахункової установи "Агентство з питань банкрутства": Постанова Кабінету Міністрів України №691 від 24.04.2000 р.

34. Про Фонд стабілізації підприємств та організацій, внесених до реєстру неплатоспроможних: Постанова Кабінету Міністрів України № 466 від 07.04.98 р.

35. Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій: Наказ Агентства з питань запобігання банкрутству підприємств та організацій №22 від 22.02.98 р.

36. Методика проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій: Наказ Агентства з питань запобігання банкрутства підприємств та організацій №37 від 21.03.97 р.

37. Андрущак Є.М Діагностика банкрутства Українських підприємств//Фінанси України.-№ 9.-2004р. С. 118-124.

38. Банкрутство в Україні. Програма антикризисного управління. Матеріали серверу High Standart Group. Адреса посилання - http://www.bankruptcy.com.ua

39. Жуков С.В Особливості регулювання сомобанкрутства в Україні//Санація та банкрутство.-№ 1.- 2005р. С.79-84

40. Золотухін О. За якими правилами «грати» підприємствам? //Бізнес – Бухгалтерія. Право. Податки. Консультації. -2007 р. - № 21 (540). - 26 травня. - с. 50

41. Золотухін О. Попурі на тему господарської діяльності підприємств // Бізнес – Бухгалтерія. Право. Податки. Консультації. -2007 р. - № 46 (565). - 17 листопада. - с. 47

42. Івахненко В.М. Курс економічного аналізу. – Навч. посібник.- К: ”Знання-Прес”, 2006.- 207 с.

43. Іващенко В.І., Болюх М.А. Економічний аналіз господарської діяльності. –К.: ЗАТ “Нічлава”, 2007.- 204 с.

44. Ізмайлова К.В. Фінанси: Навч. посіб. 2ге вид., стереотип. К.: МАУП, 2007. _152 с.

45. Аветісова А.А. Економіка підприємства: Навч. посібн. - Донецк: ДонГУЗТ, 2005. - 246 с.

46. Аветісова А.О. Підприємства промисловості в системі економіки: Моногр./ А.О.Аветісова, С.В.Сорока. -Донецьк: ДонДУЕТ, 2005. - 165 с.

47. Агафонова Л.Г., Агафонова О.Є. Промисловість: Ціноутворення, конкуренція, державне регулювання/ Навч. посібник. – К: Знання України, 2006, - 358с.

48. Антикризове управління: Навч. посібн. / В.Г. Крижановський, В.И. Лапенков, В.И. Лютер и др.; під ред. Є.С. Мінаева и В.П. Панагущина. – К.: Вид-во ПРІОР, 2006. – 432 с.

49. Абрютина М.С., Грачева А.В. Аналіз фінансово-економічної діяльності підприємства: Навч.-практ. посібник 2-е вид., випр.- М.: Вид-во “Справа і сервіс”, 2005.- 256 с.

50. Артеменко В.Г., Белендир М.В. Фінансовий аналіз: Навч. посібн.. – Львів.: Вид-во «ДИС», , 2007. – 128 с.

51. Балабанов И.Т. Економіка промисловості: Навч. посібн. / И.Т.Балабанов, А.И.Балабанов. - К.: Фінанси и статистика, 2005. - 176 с.

52. Баканов М.И., Шеремет А.Д. Теорія економічного аналізу: Підручник.- 4-е вид., доп. и перероб.- К.: Фінансы, 2007.- 416 с.

53. Бандурка А.М., Черв'яков И.М., Посилкіна О.В. Фінансово-економічний аналіз: Підручник / Х.: Ун-т внутр. справ, 2007. – 394 с.

54. Барнгольц С.Б., Сухарев А.М. Оборотные средства промышленных предприятий.- М.: Госиздат, 1999. – 392 с.

55. Бланк І.А. Управління формуванням капіталу. – К.:Ника-Ценр. – 2007 –567 с.

56. Бирман А. М. Планирование оборотных средств. 2-е изд. доп, перераб, – М.: Экономические науки, 2006. – 232 с.

57. Ван Хорн Д., Вахович Д. Основы финансового менеджмента / Пер. С англ. – М.: Изд. дом “Вильямс”, 2001. – 992 с.

58. Володькин М.В. Стратегічний менеджмент: Навч. посібник. - К.: Знання-Прес, 2005. - 149 с.

59. Герасименко В.Г. Основи бізнесу: Навч. посібник.. - Одеса: Черномор'е, 2007. - 160 с.

60. Горбишева З.М. Економіка промисловості. Практикум: Навч. посібник. - Мн.:БГЗУ, 2007.-144 с.

61. Промислова індустрія у ринкових умовах: 36. наук, праць. - К.: Київськ. нац. торг.-екон. ун-т, 2005. - 239 с.

62. Гуменюк Ю.П. Вплив промисловості на економічне зростання в Україні // Формування ринкових відносин в Україні. - 2006. - № 7-8.

63. Дядечко Л.П. Економіка промисловості. Навч. посібник. – К.: ЦУЛ, 2007. – 224с.

64. Економічний аналіз: Навч. посібник / М.А. Болюх, В.З. Бурчевський, М.І. Горбатюк; За ред. акад.. НАНУ, проф. М.Г. Чумаченка.- К.: КНЕУ, 2006.- 540 с.

65. Золотухін О. За якими правилами «грати» підприємствам? //Бізнес – Бухгалтерія. Право. Податки. Консультації. -2007 р. - № 21 (540). - 26 травня. - с. 50

66. Золотухін О. Попурі на тему господарської діяльності підприємств // Бізнес – Бухгалтерія. Право. Податки. Консультації. -2007 р. - № 46 (565). - 17 листопада. - с. 47

67. Івахненко В.М. Курс економічного аналізу. – Навч. посібник.- К: ”Знання-Прес”, 2006.- 207 с.

68. Іващенко В.І., Болюх М.А. Економічний аналіз господарської діяльності. –К.: ЗАТ “Нічлава”, 2007.- 204 с.

69. Ізмайлова К.В. Фінанси: Навч. посіб. 2ге вид., стереотип. К.: МАУП, 2007. _152 с.

70. Крисоватий А.І., Кізима А.Я. Податковий менеджмент: Навчальний посібник. – Тернопіль: Карт-бланш, 2007 – 304с.

71. Лапішко М. Л. Основи фінансово-статистичного аналізу економічних процесів.- Львів: Світ, 2008 – 328с.

72. Маревцева Н Антикризові заходи підприємств//Наука і економіка. Хмельницький. № 3.-2006р. С.4-10

73. Мец В.О. Економічний аналіз фінансових результатів фінансового стану підприємства. Навчальний посібник.- К.: КНЕУ,2006.-132с .

74. Мних Є.В Економічний аналіз: Підручник: Вид. 2-ге, перероб. та доп. - Київ: Центр навчальної літератури, 2005. – 472с.

75. Мороз В.С Модель діагностики та прогнозування банкрутства//Вісник ХНУ. - № 6. – 2006р. С. 41-46

76. Оподаткування підприємств: Навчальний посібник/ С.В Климчук, З.Р. Джеппарова, В.І. Зубкова. У 2-х ч.- К.:Центр навчальної літератури, 2006 – 402с.

77. Подольський. В.І., Дік В.В. Інформаційні системи бухгалтерського обліку: Посібник для вузів – М.: Аудит, ЮНІТІ; 2008. – 317с.

78. Прокопенко О.В., Школа В.Ю., Дегтяренко О.О., Махнуша С.М. Інфраструк-тура товарного ринку: навч. посіб. для студ. вузів - К. ЦУЛ, 2007. - 296 c.

79. Саркісян Л.Г. Казакова О.Б. Технологія торговельних процесів: Навч. посіб. для студ. вузів - К. ЦУЛ, 2007. - 296 c.

80. Савицька Г.В. Анализ хозяйственной деятельности. 4-е изд. – Минск: Экоперспектива, Новое знание, 2007– 527с.

81. Сідун В.А., Пономарьова Ю.В. Економіка підприємства: Навч. пос. – К: Центр навчальної літератури, 2008. – 436с.

82. Струков В. Процедура банкрутства як інструмент відновлення платоспроможності підприємств// Економічний часопис. –ХХI № 13, 2006р.

83. Прокопенко І.Ф Курс економічного аналізу: Підручник. – Харків: Легас, 2004-384с.

84. Уточнення теоретичної сутності термінів: неплатоспроможність і банкрутство//Вісник економіки транспорту і промисловості, - Х., 2005. - № 9-10. С.305-307

85. Фокіна Н.П Методика виявлення загрози банкрутства підприємств за оцінкою показників фінансового стану//Актуальні проблеми економіки - № 7, 2005р.С.56-62

86. Циба Т.Є. Сокур М.І., Баюра В.І. Маркетингове планування: Навч. посіб. для студ. вузів - К. ЦУЛ, 2007. - 128 c.

87. http://www.kmu.gov.ua/control/uk/publish/category?cat_id=825272

88. http://www.dtkt.com.ua

89. http://www.tnpu.edu.ua/kurs/301/173.htm

90. http://www.ukrstat.gov.ua/

91. http://www.spfu.gov.ua/ukr/

Похожие работы

... дприємства, напрямків підвищення кваліфікації окремих категорій співробітників. 1.2 Показники і критерії оцінювання ефективності менеджменту персоналу підприємства при здійсненні зовнішньоекономічної діяльності Основу концепції управління персоналом підприємства складають [19]: розробка принципів, напрямків та методів управління персоналом; урахування роботи з персоналом на всіх рівнях ...

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

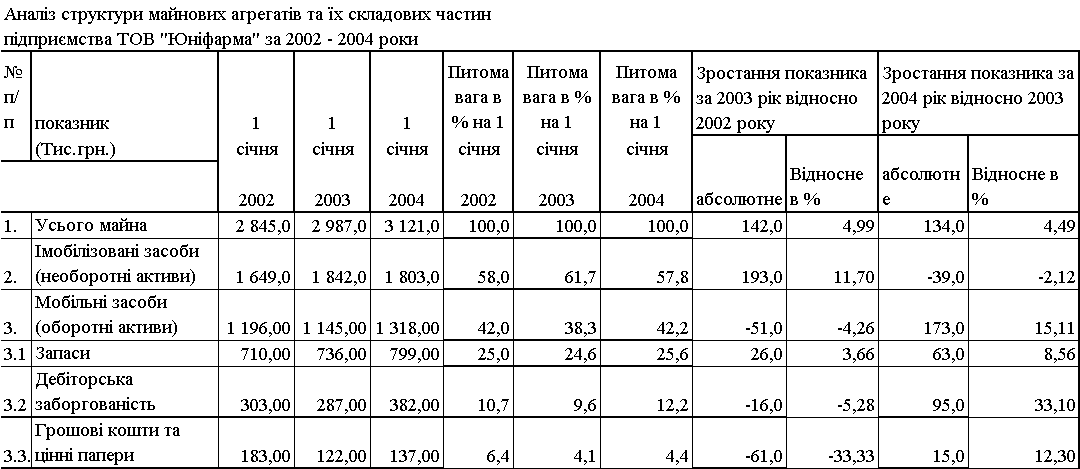

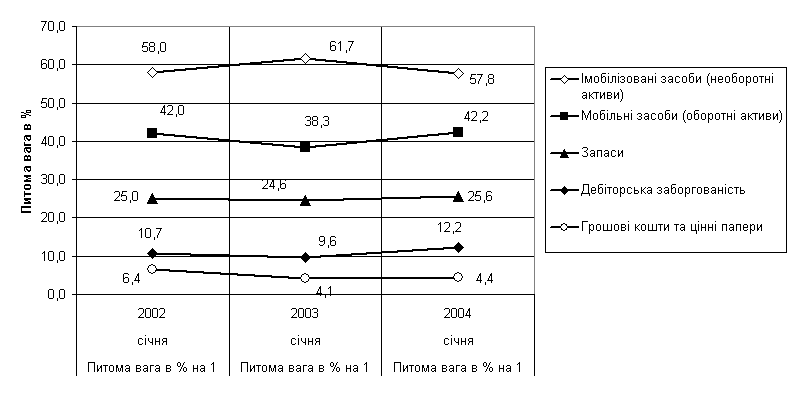

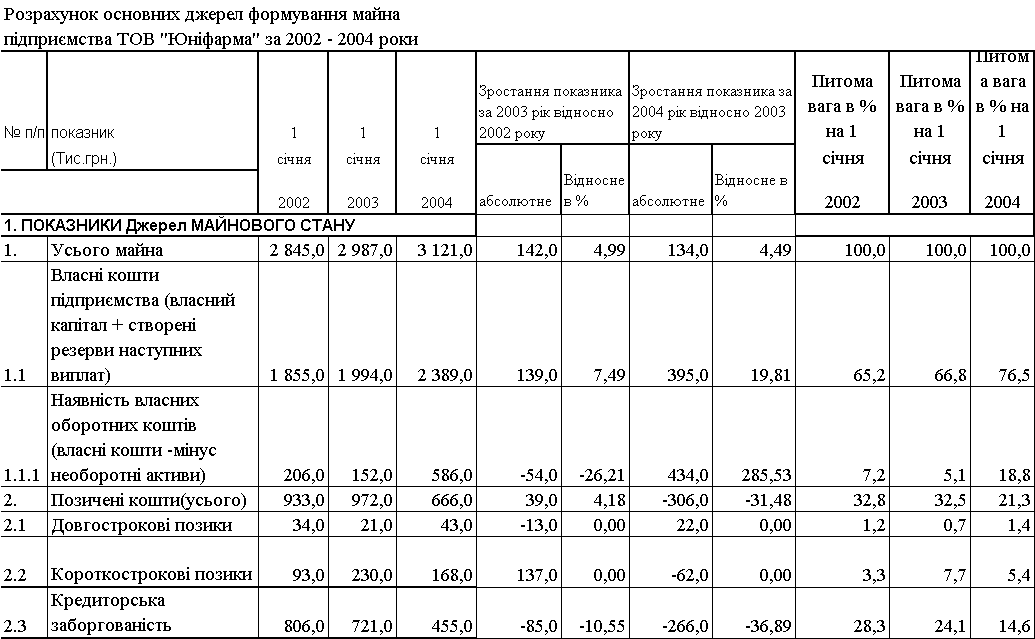

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

0 комментариев