Навигация

Особенности кредитования предприятий малого и среднего бизнеса на примере ОАО «Русь-Банк»

2. Особенности кредитования предприятий малого и среднего бизнеса на примере ОАО «Русь-Банк»

2.1 Краткая характеристика деятельности ОАО «Русь-Банк»

Полное наименование: Открытое акционерное общество «Русь-Банк».

Сокращенное наименование: ОАО «Русь-Банк».

Полное наименование на английском языке: Joi №t-stock compa №y «Russ-Ba №k»; Сокращенное наименование на английском языке: «Russ-Ba №k».

Русь-Банк является членом Ассоциации Российских Банков (АРБ). Московского Банковского Союза (МБС), Ассоциации региональных банков России (Ассоциация «Россия»), а также членом Московской Межбанковской Валютной биржи и Сибирской Межбанковской Валютной Биржи. Банк является участником системы международных межбанковских расчетов S.W.I.F.T.

В течение 2009 года Банк прочно удерживал свои позиции в ТОП-50 крупнейших банков страны по размеру капитала и по размеру чистых активов (по данным журнала «Профиль» и данным информационных агентств Интерфакс и РБК). По данным Банка России в 2009 г. Русь-Банк входил в перечень 30 крупнейших российских банков.

В феврале 2009 г. Рейтинговое агентство «Эксперт РА» присвоило рейтинг кредитоспособности ОАО «Русь-Банк» на уровне А+ «Очень высокий уровень кредитоспособности» (рейтинг подтвержден в декабре 2009 г.).

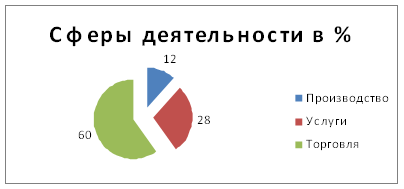

Основными видами деятельности ОАО «Русь-Банк» является предоставление банковских услуг частным клиентам, а также предприятиям среднего и малого бизнеса.

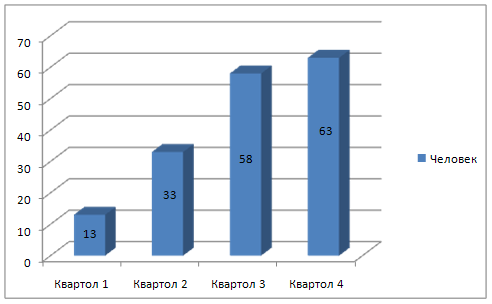

В течение практически всего 2009 года можно было наблюдать ужесточение условий кредитования и сокращение количества доступных кредитных предложений от банков. В этой ситуации Русь-Банк не только не потерял, но и упрочил достигнутые позиции на рынке финансирования, поддержки и развития среднего и малого предпринимательства страны. В течение всего 2009 года в Русь-Банке наблюдалась тенденция привлечения заемщиками более долгосрочных кредитных ресурсов: если на начало года доля кредитов, выданных на срок более года, составляла около 60%, то на конец года данный показатель вырос до 75%. Несмотря на снижение портфеля по кредитованию СМБ в первом полугодии к концу 2009 года удалось переломить ситуацию, и наметился его рост. Во многом, этому способствовали либерализация и модернизация условий предоставления Русь-Банком кредитных продуктов исходя из потребностей клиентов СМБ.

В своей работе Банк ориентируется на розничных клиентов и предприятия малого и среднего бизнеса, которым предлагаются современные продукты и новейшие технологии обслуживания. Непрерывно повышая стандарты своей деятельности, Банк достиг уровня сервиса, который может удовлетворить запросы любого клиента. Русь-Банк предлагает корпоративным клиентам (юридическим лицам и индивидуальным предпринимателям) полный набор продуктов для размещения средств, предназначенных как для текущей деятельности, так и для получения дохода на временно свободные средства; предоставляет полный спектр услуг по расчетно-кассовому обслуживанию и валютному контролю. Линейка стандартных продуктов Банка включает все виды банковских счетов – расчетные, накопительные, бюджетные, специальные банковские счета, счета доверительного управления. Банк проводит гибкую тарифную политику, максимально учитывая особенности региональных рынков и отдельных клиентов. В 2009 году Банк постоянно поддерживал привлекательные процентные ставки и условия по депозитам, уровень процентов на неснижаемые и среднедневные остатки, сертификаты, векселя. В 2010 году Банк продолжает повышать качество обслуживания, развивая систему клиентских менеджеров, как основу продвижения продуктов, а также привлечения и сопровождения клиентов, позволяющую обеспечить максимальное удовлетворение индивидуальных потребностей клиентов. Банк будет развивать услуги дистанционного банковского обслуживания и управления счетом для клиентов, имеющих разветвленную филиальную/ холдинговую структуру. В области тарифной политики будут разрабатываться тарифные планы и пакеты услуг расчетно-кассового обслуживания, ориентированные на различные виды деятельности и категории клиентов.

В таблице 2 представим основные финансовые показатели банка за 2007–2009 гг. (Приложения Б, В, Г).

Таблица 2. Основные финансовые показатели ОАО «Русь-банк»

| Показатели, млн. руб. | 01.01.08 г. | 01.01.09 г. | 01.01.10 г. |

| Валюта баланса | 19186 | 32448 | 60939 |

| Работающие активы | 17532 | 28008 | 54725 |

| Обязательства | 16813 | 29841 | 55155 |

| Собственные средства | 2373 | 2607 | 5784 |

| Банковская прибыль | 326 | 349 | 5 |

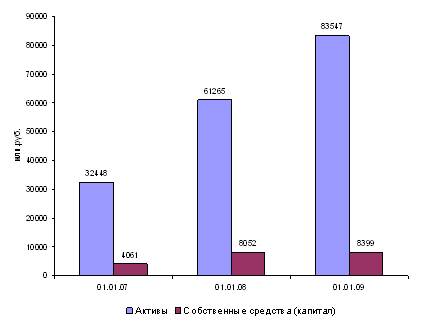

Итак, как видно из таблицы, валюта баланса Банка выросла на 28,5 млрд. рублей, или на 88%, и достигли 60,9 млрд. рублей. Собственные средства (капитал) Банка увеличились в 2,4 раза и на начало 2010 года составили более 5,7 млрд. рублей. В 2009 г. банком получена балансовая прибыль в размере 5 млн. рублей, что намного ниже показателей предыдущих лет. В таблице 3 проследим динамику активов банка за исследуемый период 2007–2009 гг.

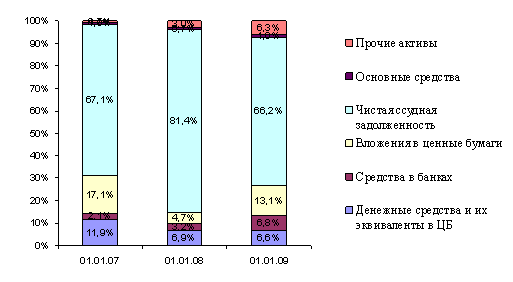

Таблица 3. Динамика активов банка, млн. руб.

| Активы | 01.01.08 г. | 01.01.09 г. | 01.01.10 г. |

| Денежные средства и средства в ЦБ | 1407 | 3865 | 4227 |

| Средства в банках | 248 | 687 | 1967 |

| Вложения в ценные бумаги | 1967 | 5537 | 2858 |

| Чистая ссудная задолженность | 15316 | 21784 | 49900 |

| Основные средства | 215 | 332 | 458 |

| Прочие активы | 33 | 243 | 1529 |

| Всего активов | 19186 | 32448 | 60939 |

Сумма активов за период 2007–2009 гг. увеличивается, что является положительным фактом в деятельности банка. Наблюдаем сокращение суммы по вложениям в ценные бумаги в 2009 году в два раза. Остальные же показатели актива баланса увеличиваются на протяжении всего исследуемого периода. Таблица ниже представляет динамику пассивов банка за исследуемый период.

Таблица 4. Динамика пассивов банка, млн. руб.

| Пассивы | 01.01.08 г. | 01.01.09 г. | 01.01.10 г. |

| Средства банков | 202 | 1921 | 5280 |

| Средства клиентов, всего | 11458 | 20333 | 37162 |

| – юридических лиц | 10502 | 17416 | 29105 |

| – физических лиц | 848 | 2279 | 8057 |

| Долговые обязательства | 4961 | 7248 | 12180 |

| Прочие обязательства | 192 | 339 | 533 |

| Всего обязательств | 16813 | 29841 | 55155 |

| Средства акционеров | 1400 | 1400 | 1555 |

| Эмиссионный доход | 598 | 598 | 3444 |

| Прочие собственные средства | 375 | 609 | 785 |

| Всего источников собственных средств | 2373 | 2607 | 5784 |

| Всего пассивов | 19186 | 32448 | 60939 |

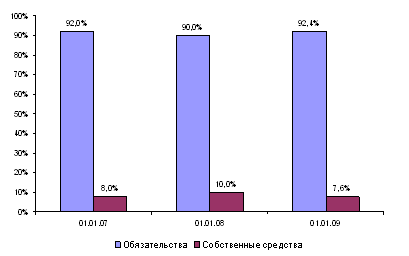

Пассивы в общей сумме увеличиваются в исследуемом периоде в три раза. Это происходит за счет увеличения большей частью обязательств, т.е. средств банков и клиентов. Средства акционеров в 2007–2008 гг. оставались на одном уровне, а в 2009 г. увеличились на 155 тыс. руб. Значительно увеличился в 2009 г. эмиссионный доход. Ниже составим график 1, отражающий динамику активов и капитала ОАО «Русь-банк».

Таблица 5. Динамика доходов и расходов банка

| 2007 г. | 2008 г. | 2009 г. | |

| проценты полученные и аналогичные доходы от: | |||

| размещения средств в кредитных организациях | 30648 | 26452 | 99445 |

| ссуд, предоставленных клиентам | 1800685 | 2681272 | 3994548 |

| оказания услуг по финансовой аренде | 0 | 0 | 0 |

| ценных бумаг с фиксированным доходом | 100281 | 88966 | 45215 |

| других источников | 4135 | 6875 | 12861 |

| всего процентов полученных и аналогичных доходов | 1935749 | 2803565 | 4152069 |

| проценты уплаченные и аналогичные расходы по: | |||

| привлеченным средствам кредитных организаций | 16667 | 28134 | 234761 |

| привлеченным средствам клиентов | 556348 | 792205 | 1439012 |

| выпущенным долговым обязательствам | 252267 | 453461 | 1014692 |

| всего процентов уплаченные и аналогичных расходов | 825282 | 1273800 | 2688465 |

| чистые процентные и аналогичные доходы | 1110467 | 1529765 | 1463604 |

| чистые доходы от операций с ценными бумагами | 147978 | 297689 | 2417939 |

| чистые доходы от операций с иностранной валютой | 36053 | 22397 | 11311 |

| чистые доходы от операций с драгоценными металлами | 46808 | 36026 | 79018 |

| чистые доходы от переоценки иностранной валюты | 391 | 36486 | 66725 |

| комиссионные доходы | 67515 | 199981 | 425242 |

| комиссионные расходы | 7005 | 42289 | 78989 |

| чистые доходы от разовых операций | 8286 | 12500 | 20471 |

| прочие чистые операционные доходы | -38961 | -70951 | -373457 |

| административно-управленческие расходы | 331216 | 858161 | 1891895 |

| резервы на возможные потери | -604430 | -671899 | -1769327 |

| прибыль до налогообложения | 435886 | 491544 | 370642 |

| начисленные налоги | 109973 | 142926 | 365692 |

| прибыль (убыток) отчетного года | 325913 | 348618 | 4950 |

Доходы банка в общей сумме имеют тенденцию роста на протяжении всего исследуемого периода. Но значительный рост в два раза наблюдаем в 2009 г. Основную долю доходов представляют проценты по ссудам и чистые доходы от операций с ценными бумагами. Наблюдается снижение доходов от процентов по ценным бумагам более чем в 2 раза, также имеют тенденцию снижения чистые доходы от операций с иностранной валютой. Остальные показатели доходов увеличиваются довольно быстрыми темпами.

Расходы банка на протяжении исследуемого периода также увеличиваются. Велико увеличение процентов по операциям с кредитными организациями и процентов, уплаченных клиентам и пр. То есть все статьи расходов имеют динамику увеличения, что связано с расширением финансово-хозяйственной деятельности, увеличением клиентской базы банка.

Анализ кредитных операций банка зачастую сводится к мониторингу его кредитного портфеля. Проведение анализа кредитного портфеля банка на регулярной основе необходимо, прежде всего, органам управления банка. На основе результатов проведенного анализа кредитного портфеля и оценки его качества в банке может проводиться разработка новой кредитной политики или с учетом результатов при необходимости – корректироваться уже существующая.

Таблица 6. Показатели качества кредитного портфеля

| Наименование статей актива | Годы | ||

| 2007 | 2008 | 2009 | |

| Общая величина кредитных вложений | 0,80 | 0,67 | 0,82 |

| Уровень кредитной активности банка | 0,81 | 0,69 | 0,85 |

| Коэффициент опережения | 0,92 | 0,85 | 1,23 |

| Коэффициент «агрессивности-осторожности» кредитной политики банка | 0,93 | 0,75 | 0,94 |

| Показатель соотношения кредитных вложений к собственным средствам банка | 5,97 | 8,62 | 8,97 |

| Коэффициент доходности кредитного портфеля | 0,12 | 0,12 | 0,08 |

| Коэффициент эффективности кредитных операций банка | 0,02 | 0,02 | 0,00 |

Общая величина кредитных вложений в 2008 г. сократилась по сравнению с 2007 г., а в 2009 г. возросла до уровня 82% всех активов. Уровень кредитной активности банка в 2007 г. достигает 0,81, в 2008 г. сокращается на 0,12 и составляет 0,69, но в 2009 г. наблюдаем увеличение показателя до 0,85. Можно заключить о высокой кредитной активности банка. Коэффициент опережения выше единице в 2009 г., что также является подтверждением высокой кредитной активности банка. Коэффициент «агрессивности-осторожности» свидетельствует об опасной кредитной деятельности, т. к. выше 78%. Следующий показатель свидетельствует о недостаточности капитала банка, о его агрессивной кредитной политике. Коэффициент доходности кредитного портфеля довольно низок, а в 2009 г. сокращается, что свидетельствует о снижении эффективности кредитной политики банка. Коэффициент эффективности кредитных операций также низок, что свидетельствует о низкой эффективности размещения банком кредитов на протяжении всего исследуемого периода.

Таблица 7. Показатели платежеспособности и ликвидности

| Наименование показателя | 2007 г. | 2008 г. | 2009 г. | Отклонение 2009 г. от 2007 г. |

| Коэффициент клиентской базы | 0,60 | 0,63 | 0,61 | 0,01 |

| Коэффициент локального покрытия | 0,22 | 0,12 | 0,14 | -0,08 |

Коэффициент клиентской базы характеризует степень зависимости от привлеченных средств, оптимальный уровень его 0,3–0,5. В нашем случае на протяжении всего периода исследования данный норматив находился выше номинального значения, что свидетельствует о высокой зависимости банка от клиентской базы. Коэффициент локального покрытия говорит о том, что банк покрывает привлеченные средства свободными собственными средствами на 22% в 2007 г. и на 14% в 2009 г. Динамика снижения характеризует ситуацию увеличения привлеченных средств.

Таблица 8. Показатели финансовой устойчивости

| Наименование показателя | 2007 г. | 2008 г. | 2009 г. | Отклонение 2009 г. от 2007 г. |

| Коэффициент финансовой устойчивости | 20,04 | 12,5 | 13,2 | -6,48 |

| Коэффициент покрытия работающих активов | 0,21 | 0,13 | 0,14 | -0,07 |

Коэффициент финансовой устойчивости банка с каждым годом снижается, свидетельствуя о снижении степени обеспеченности рискованных вложений банка собственным капиталом. Коэффициент покрытия работающих активов имеет ту же динамику снижения, что говорит о снижении степени обеспеченности работающих активов собственными оборотными средствами.

Таблица 9. Показатели рентабельности

| Наименование показателя | 2008 г. | 2009 г. | Отклонение 2009 г. от 2007 г. |

| Общая рентабельность | 11,95 | 0,14 | -11,81 |

| Рентабельность активов | 1,07 | 0,008 | -1,062 |

| Рентабельность собственного капитала | 8,58 | 0,06 | -8,52 |

Показатели рентабельности за 2008–2009 г. снизились, свидетельствуя о снижении эффективности затрат банка, общей эффективности и эффективности использования собственных средств банка.

Таким образом, можно заключить о снижении финансового положения банка в банковском секторе и отрицательных тенденциях развития деятельности ОАО «Русь-банка».

Похожие работы

... проекта вместе с соответствующими амортизационными отчислениями, является важнейшим источником погашения кредита. ЗАКЛЮЧЕНИЕ В первой главе работы рассмотрены теоретические аспекты взаимодействия коммерческого банка и предприятия. Банк - это учреждение, которое предоставляет клиентам определенный перечень услуг. Функционирование банка на протяжении столетий мало изменилось, расширился ...

... предпринимательства в благоприятный экономический момент является более чем актуальной, а не решение давно назревших проблем сектора малого предпринимательства может существенно затормозить его начавшееся развитие. 1.4 Основные проблемы функционирования и развития малого бизнеса Можно выделить следующие проблемы малого бизнеса в современной России[5]. а) Финансирование. Развитие малого ...

... день банки отдают предпочтение в качестве залога: недвижимости, новому автотранспорту, оборудованию покупаемое на кредитные средства. Поручительство. Еще одной причиной недостаточной популярности кредитования малого бизнеса предприниматели называют обязательное в ряде программ предоставление поручителей. Однако найти поручителя предпринимателю не всегда удается – не каждый готов рискнуть своим ...

... Всего пассив: 114 594 139 793 162 911 908 299 207 973 590 538 Расчеты интегральных показателей эффективности проекта, приведены в таблице 3.5. Таблица 3.5-Расчеты показателей эффективности бизнес плана банка. Единица измерения Значение (за срок жизни проекта) Внутренняя норма возврата (IRR) % в год 20 Чистая текущая стоимость (NPV) Руб. 67 838 ...

0 комментариев