Навигация

Анализ в динамике показателей, характеризующих объемы и структуру кредитных операций в банке

2.5 Анализ в динамике показателей, характеризующих объемы и структуру кредитных операций в банке

Таблица 1. Кредитование физических лиц в Сбербанке РФ

| Название кредита | На 31 декабря 2008 г. | На 31 декабря 2007 г | Темп прироста, % | ||

| сумма | % от сумм. | сумма | % от сумм. | ||

| Потребительские ссуды физ. лицам | 762987 | 14,5 | 657805 | 16,3 | 16,0 |

| Жилищное кредиты | 497875 | 9,4 | 288123 | 7,1 | 72,8 |

| Кредитование физ.лиц | 1260862 | 23,9 | 945928 | 23,4 | 33,3 |

По данным Таблицы 1 наблюдается рост кредитования физических лиц в 2008 г по сравнению с 2007 г. Увеличиваются суммы по жилищным кредитам с 288 123млн руб до 497 875 млн руб в 2008 г.[29]

Таблица 2. Анализ в динамике кредитов выданных Сбербанком России физическим лицам по видам кредитования (млн. руб)

| Название кредита | Кредиты до вычета резерва под обесценение (30 июня 2009 г) | Кредиты до вычета резерва под обесценение (31 декабря 2008 г) | Темп прироста ( %) к общей сумме | Кредиты за вычетом резерва под обесценение (30 июня 2009 г) | Кредиты за вычетом резерва под обесценение (31 декабря 2008 г.) | Темп прироста (%) к общей сумме. |

| Потребительское кредитование | ||||||

| Непросроченные ссуды | 540 182 | 627343 | -13,8 | 535 998 | 621937 | -13,8 |

| Ссуды с задержкой платежа на срок до 30 дней | 7 472 | 4772 | 56,58 | 7 268 | 4724 | 53,85 |

| Ссуды с задержкой платежа на срок от 31 до 60 дней | 3 734 | 2283 | 63,55 | 2 445 | 1541 | 58,66 |

| Ссуды с задержкой платежа на срок от 61 до 90 дней | 2 684 | 1301 | 10,63 | 1321 | 674 | 95,99 |

| Ссуды с задержкой платежа на срок от 91 до 180 дней Ссуды с задержкой платежа -на срок свыше 180 дней | 7 382 | 2281 | 223,6 | 2 857 | 797 | 258,4 |

| Итого потребительских ссуд физическим лицам | 584509 | 659750 | -11,4 | 549889 | 629673 | -91,28 |

| Жилищное кредитование |

| |||||

| Необеспеченные ссуды | 465401 | 482504 | -3,54 | 463779 | 480936 | -3,56 |

| Ссуды с задержкой платежа на срок до 30 дней | 5355 | 2650 | 103,8 | 5333 | 2633 | 102,5 |

| Ссуды с задержкой платежа на срок от 31 до 60 дней | 2741 | 1710 | 60,2 | 1474 | 944 | 56,14 |

| Ссуды с задержкой платежа на срок от 61 до 90 дней. | 2251 | 804 | 179,9 | 901 | 313 | 187,85 |

| Ссуды с задержкой платежа на срок от 91 до 180 дней | 4905 | 1700 | 188,5 | 1330 | 438 | 203,6 |

| Ссуды с задержкой платежа на срок свыше 180 дней | 12831 | 8507 | 50,82 | - | - | - |

| Итого жилищных кредитов физическим лицам | 493484 | 497875 | -0,881 | 472817 | 485264 | -2,56 |

| Автокредитование физических лиц | ||||||

| Необеспеченные кредиты | 98320 | 101330 | -2,97 | 97751 | 100743 | -2,96 |

| Ссуды с задержкой платежа на срок до 30 дней | 926 | 584 | 58,5 | 921 | 581 | 58,5 |

| Ссуды с задержкой платежа на срок от 31 до 60 дней. | 534 | 299 | 78,5 | 304 | 179 | 69,8 |

| Ссуды с задержкой платежа на срок от 61 до 90 дней | 429 | 149 | 187,9 | 172 | 64 | 108,75 |

| Ссуды с задержкой платежа на срок от 90 до 180 дней | 787 | 320 | 145,9 | 197 | 86 | 129,06 |

| Ссуды с задержкой платежа на срок свыше 180 дней | 1140 | 555 | 105,4 | - | - | - |

| Итого автокредитов физическим лицам. | 102136 | 103237 | -1,06 | 99345 | 101653 | -2,27 |

По данным таблицы 2 можно сделать вывод о том, что непросроченные ссуды по потребительским кредитам в 2009 г. по сравнению с 2008 г. уменьшились и их сумма составила 540 182 млн руб. Темп прироста по данным ссудам составил -13,8 %, такую же величину составил темп прироста по кредитам за вычетом резерва под обесценение. Увеличились выдача данных ссуд с задержкой платежа по всем срокам (большую долю занимают ссуды с задержкой платежа со сроком свыше 180 дней).

Общее количество потребительских ссуд значительно снизилось и в 200 9г. составило 584 509 млн. руб. в отличие от 2008 г. -659 750 млн руб. Однако несмотря на данное снижение, из всех видов кредитования физических лиц Сбербанком России, потребительское кредитование занимает лидирующую позицию.

Жилищное кредитование развивалось меньшими темпами, общая сумма непросроченных ссуд по данному виду кредитования составила в 2009 г. – 465 401 млн. руб. Большую долю из всех ссуд с задержкой платежа составили ссуды на срок свыше 180 дней – 12831 млн. руб., а меньшую – ссуды со сроком задержки от 61 до 90 дней – 2251 млн. руб. Темп прироста по непросроченным ссудам составил -3,54 %, что говорит о снижающей тенденции данных ссуд в 2009 г по сравнению с 2008 г. Положительный темп прироста наблюдается по ссудам со сроком задержки платежа от 91 до 180 дней – 188,5%, что соответственно говорит о повышающей динамике данных ссуд. Такая ситуация может стать негативным фактором, воздействующем на рынок жилищного кредитования в целом и может повлечь за собой весьма не благоприятный результат.

Выдача физическим лицам автокредитов значительно уменьшилась в 2009 г по сравнению с 2008 г. и остается менее выгодным видом кредитования физических лиц. Сумма непросроченных ссуд в 2009 г составила 98320 млн руб, а в 2008 г -101330 млн. руб (Т пр - -2,97). Самый высокий темп прироста 187,9% наблюдался по ссудам с задержкой платежа от 61 до 90 дней.

Данная сфера кредитования физических лиц как в 2008 г так и в 2009 г. занимает меньшую долю среди других сфер кредитования.

Таблица 3. Анализ в динамике «неработающих кредитов» выданных Сбербанком России физическим лицам по видам кредитования (млн руб)

| Название кредита | Кредиты до вычета резерва под обесценение на 30 июня 2009 г | Кредиты до вычета резерва под обесценение на 31 декабря 2008 г | Темп прироста,% | Кредиты за вычетом резерва под обесценение на 30 июня 2009 г | Кредиты за вычетом резерва под обесценение на 31 декабря 2008 г. | Темп прироста, % |

| Коммерческое кредитование юр. Лиц | 13223 | 40662 | 178,4 | 45429 | 23209 | 95,73 |

| Специализированное кредитование юр. Лиц | 188322 | 18883 | 897,3 | 88086 | 9563 | 821,1 |

| Потребительское кредитование физ. лиц | 30437 | 24051 | 26,55 | 2857 | 797 | 258,4 |

| Жилищное кредитование физических лиц | 17736 | 10207 | 73,76 | 1330 | 438 | 203,6 |

| Автокредитование физ. лиц | 1927 | 875 | 120,2 | 197 | 86 | 129,06 |

Таблица 4. Анализ в динамике «неработающих кредитов» выданных Сбербанком России физическим лицам по отношению резерва к сумме кредитов до вычета резерва (%).

| Название кредита | Отношение резерва к сумме кредитов до вычета резерва на 30 июня 2009 г | Отношение резерва к сумме кредитов до вычета резерва на 31 декабря 2008 г | Темп прироста, % |

| Коммерческое кредитование юр. Лиц | 59,9 | 42,9 | 21,25 |

| Специализирование кредитование юр. Лиц | 53,2 | 49,4 | 7,69 |

| Потребительское кредитование физ. лиц | 90,6 | 96,7 | -6,30 |

| Жилищное кредитование физ. лиц | 92,5 | 95,7 | -3,34 |

| Автокредитование физ. лиц | 89,8 | 90,2 | -0,443 |

По таблице 3 на 30 июня 2009 г. по неработающим кредитам потребительское кредитование занимает ведущую позицию по сравнению с коммерческим и специализированным кредитованием юридических лиц. Можно сказать, что в 2009 г ситуация на рынке кредитования значительно изменилась, в 2008 г.по объемам кредитов до вычета резервов коммерческое кредитование физических лиц занимало лидирующую позицию – 40662 млн. руб, а потребительское кредитование было на втором месте – 24051 млн. руб.

По кредитам за вычетом резервов под обесценение высокую долю занимает кредитование физических лиц, потребительское кредитование составляет по сумме кредитов 2857 млн руб. Малыми темпами развивается автокредитование физических лиц – 197 млн. руб.

Анализ неработающих кредитов по отношению резерва к сумме кредитов до вычета резерва показывает положительный темп прироста по кредитованию юр.лиц (21,25% и 7,69%) и понижение данного показателя в отношении кредитования физических лиц – (-6,30%).

Заключение

В макроэкономическом масштабе значение кредитных операций состоит в том, что посредством них банки превращают временно бездействующие денежные фонды в действующие, стимулируют процессы обращения и потребления. Успешное осуществление кредитных операций ведет к получению основных доходов, способствует повышению надежности и устойчивости банков, а неудачам в кредитовании сопутствует разорение и банкротство.

Опыт свидетельствует о том, что кредитование является одним из ключевых направлений деятельности банков, определяющих их судьбу.

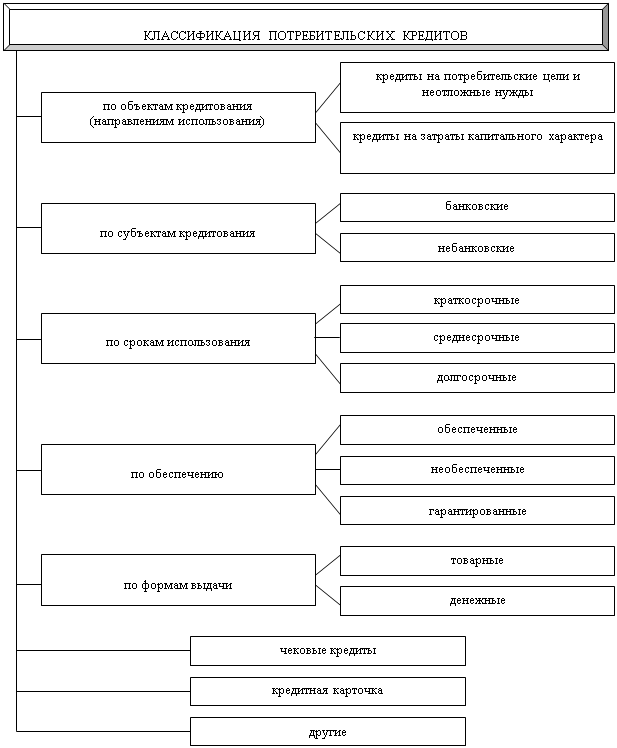

Существует большое количество классификаций банковских кредитов, которые банки предоставляют своим клиентам. К основным способам выдачи кредитов относятся разовые, возобновляемые кредиты, открытие кредитной линии. По видам персональные кредиты, кредиты в форме овердрафта. Вид и способ предоставления кредита главным образом зависят от количества собственных средств имеющихся у заемщика и его способности вовремя возвратить кредит банку. Для данных целей банк оценивает кредитоспособность заемщика.Для данной оценки используются методики, позволяющие наиболее правильно и рационально оценить кредитоспособность клиента. К основным методикам относятся: оценка платежеспособности заемщика с помощью определенных финансовых показателей, балльная система оценки, скоринг и др. Все они имеют свои достоинства и недостатки и определенным образом дают характеристику заемщика как благоприятного либо неблагоприятного клиента банка в области кредитования.

Современный этап развития кредитной деятельности характеризуется двумя разнонаправленными тенденциями: повышением роли потребительского кредита, увеличением объема розничных услуг, формированием основных сегментов рынка потребительского кредита на фоне обострения ситуации на финансовом рынке.

В 2009 г. наблюдается рост портфеля потребительских кредитов, однако увеличился удельный вес просроченной задолженности.

Объем беззалоговых кредитов, выданных физическим лицам за 1 полугодие 2009 г., по сравнению с аналогичным периодом прошлого, снизился более чем на 40%..

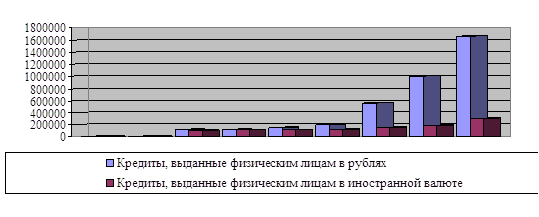

По данным ЦБ РФ об объемах выданных кредитов физическим лицам по субъектам РФ на 2009 г. можно сказать, что самым большим объемом по выданным кредитам характеризуется Сибирский федеральный округ – 724783, 3 млн.руб, Центральный федеральный округ – 393,328 млн. руб, Дальневосточный федеральный округ – 518896 млн. руб.

Всего по РФ выдано кредитов - 1635336,7 млн.руб, в валюте РФ – 1550338,8 млн.руб, в иностранной валюте и драг.металлах – 84997,9 млн. руб.

Доля сегмента экспресс- кредитов в объеме российского рынка потребительского кредитования в 2008 г оценивается приблизительно в 2,2%. В середине 2009 г. ситуация на рынке экспресс-кредитования выглядела следующем образом: вместо банка «Русский стандарт» тройку лидеров возглавил ХКФ Банк, доля которого составила 44% (или 27,1 млрд.руб); на втором месте оказался ОТП – банк, который консолидирует 14,5% (9,1 млрд.руб); на третьем – Русфинансбанк с долей 12,1% (7,4 млрд. руб).

Объем выданных автокредитов в первом полугодии 2009 г уменьшился по сравнению с аналогичным показателем прошлого года в 6 раз. Число банков – «миллиардеров» по объемам выдачи сократилось с 21 до 9, при этом средний размер кредита – 280 тыс. руб – не изменился.

Рынок ипотечного жилищного кредитования в 1 полугодии 2009 г характеризовался:

- сокращением количества кредитных организаций, осуществляющих ипотечное жилищное кредитование.

- снижением абсолютных и относительных показателей, характеризующих объемы предоставляемых ИЖК.

По сравнению с соответствующим периодом 2008 г. объем предоставленных в первом полугодие 2009 г. ИЖК сократился в 6,1 раза, фактически вернувшись к уровню аналогичного периода 2006 г.

Сбербанк России - универсальный коммерческий банк, который предоставляет своим клиентам следующие виды кредитов, которые можно объединить в три большие группы: кредиты на покупку автомобилей, кредиты на приобретение недвижимости, кредиты на неотложные нужды. Помимо данных кредитов банк выдает своим клиентам потребительский и пенсионный кредиты.

В Сбербанке России существуют следующие кредитные программы кредитования физических лиц: в сфере автокредитования: «Связанная программа», «Стандартная программа», программа «Корпоративный кредит» программа « Кредит владельцам личных подсобных хозяйств.

В сфере ипотечного кредитования: «Молодая семья», «Кредит на неотложные нужды без обеспечения».

Нововведением стало внедрение программ «Образовательный кредит», «Пенсионный кредит», «Потребительский кредит» и «Доверительный кредит».

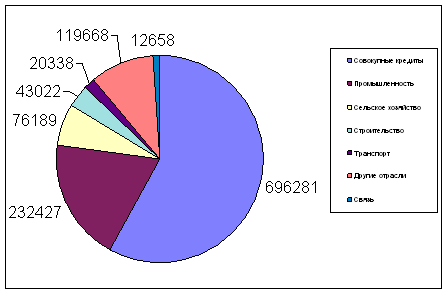

Структура кредитного портфеля Сбербанка России характеризуется высокой долей кредитов на неотложные нужды (46,3%), доля автокредитов составила на 31 декабря 2008 г- 8,2%, наименьшую долю занимают кредиты на ведение физ. лицами личных подсобных хозяйств – 5%.

Качество кредитного портфеля Сбербанка России оценивается как хорошее, поскольку созданные резервы более чем вдвое превышают объем неработающих кредитов.

Специфика организации кредитования в Сбербанке отражается в самостоятельно разрабатываемом и утверждаемом руководством банка Положении о кредитовании, которое определяет внутренние правила организации кредитной работы в банке и основные этапы, механизм и критерии работы с клиентами.

Схема кредитования включает следующие основные этапы:

6. Рассмотрение заявки на кредит;

7. Изучение кредитоспособности заемщика;

8. Оформление кредитного договора;

9. Выдача кредита;

10. Контроль за исполнением кредитной сделки.

Сбербанк России оценивает кредитоспособность заемщика – физического лица с помощью методики оценки определения платежеспособности клиента при различных условиях кредитования.

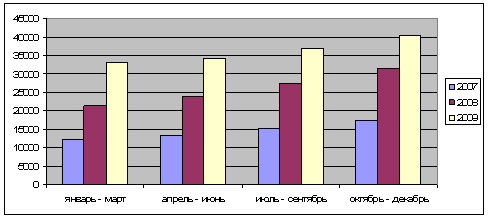

В целом по Сбербанку России в 2008 г. наблюдался рост потребительского кредитования. В 2009 г. объем операций кредитования значительно уменьшился по сравнению с 2008 г. Но несмотря на сложившуюся ситуацию данный банк остается лидером в кредитовании физических лиц.

В сфере жилищного кредитования наблюдается снижение предоставления кредитов.

Выдача физическим лицам автокредитов значительно уменьшилась в 2009 г по сравнению с 2008 г. и остается менее выгодным видом кредитования физических лиц. Сумма непросроченных ссуд в 2009 г составила 98320 млн руб, а в 2008 г -101330 млн. руб (Т пр - -2,97). Доля неработающих кредитов также уменьшилась в 2009 г. Тпр=-6,30%.

Можно отметить, что данный банк в силу кризисных явлений в экономике все таки испытывает незначительные, но проблемы в кредитовании, что может негативным образом сказаться на деятельности банка в целом. Поэтому банк должен стремиться к уменьшении доли неработающих кредитов в общем объеме кредитования.

Рекомендации

Пути совершенствования кредитованияфизических лиц в Сбербанке России:

1) обеспечение массовости при сокращении операционных издержек

Необходимо найти баланс между востребованностью продукта со стороны потребителя и прибыльностью программ кредитования для самого банка. Первое требует обеспечения привлекательности кредитных продуктов для клиентов за счет создания выгодных финансовых условий займа и удобных способов погашения процентов по нему, второе – оптимизации процесса обслуживания клиентов с целью сделать его наименее ресурсозатратным.

2) Внедрение механизма работы с просроченными задолженностями

Данная проблема требует определенных действий от самого банка, несмотря на то, что уровень задолженности, уже не подлежащей погашению достаточно невысок. Однако по мере роста рынка и вовлечения в процесс кредитования все более широких слоев населения, этот показатель будет возрастать. Решение данной проблемы необходимо путем создания собственных механизмов работы с просроченными кредитами и их реструктуризации.

3) Автоматизации кредитных операций как залог успеха кредитных программ банка

Внедрение нового комплекса информационных систем, которые позволят обеспечить полную автоматизацию процесса кредитования, начиная с принятия и обработки заявления на получение ссуды и заканчивая реструктуризацией долга в случае невыполнения клиентом своих обязательств. Внедрение новых программных продуктов.

4) Разработка и усовершенствование стандартизированных банковских продуктов ( ипотечное кредитование,кредитные карты, образовательные кредиты)

5) Повышение профессионализма и материальной заинтересованности менеджеров работающих с клиентами

Развитие данного направления необходимо для повышения качества обслуживания клиентов путем внедрения материальных и нематериальных методов стимулирования продаж кредитов на местах ( создание вне банка сети подразделений по продаже кредитов населению). Данной предложение направлено на оптимизацию организационной структуры, что позволяет расширить спектр банковских услуг, повысить качество обслуживания и доступность услуг для клиентов и улучшить конкурентные позиции банка.

6) Создание скоринговой системы оценки кредитоспособности заемщика и ее развития

В нашем случае при применении методики оценки кредитоспособности заемщика путем анализа его платежеспособности не лишнем будет внедрение системы скоринга. Данная система способствует увеличению информационных потоков, необходимости снижения времени принятия решения, требованию индивидуального подхода к каждому клиенту, автоматизации принятия решения, снижению трудозатрат, быстрой адаптации к меняющимся условиям рынка.

7) Обеспечение роста и оптимизации ресурсной базы банка

Данное направление банк может осуществить путем диверсификации привлеченных источников с учетом их преимуществ и недостатков.

С помощью данных направлений банк сможет увеличить свою деятельность в рамках кредитования физических лиц в долгосрочной перспективе, привлечь большое количество клиентов и стать первым лидером в области потребительского кредитования.

Литература

1) Памятка заемщика по потребительскому кредиту: Письмо ЦБ РФ от 05.05.2008 №52-Т;

2) Белоглазова Г. Банковское дело: учебник. Спб.: Питер. – 2008. – 400 с.

3) Жарковская Е.П. Банковское дело: учебник. М.: ЮНИТИ. – 2008.

4) Жуков Е.Ф Банковское дело: учебник. М.:ЮНИТИ.- 2008.

5) Скуридин Д.Г Управление кредитными операциями банка/ Международный журнал « Программные продукты и системы», №1, 2008.

6) Банки и банковские операции: Учебник/ Под ред. Е.Ф. Жукова. М.: Банки и биржи, ЮНИТИ, 2006.

7) Абрамова М.А., Александрова Л.С. Финансы, денежное обращение и кредит. – М.: Дело, 2004. С.98.

8) Балабанов И.Т. Банки и банковское дело. – С-Пб: «Питер", 2005. С.138

9) Банки и банковские операции: Учебник/ Под ред. Е.Ф. Жукова. М.: Банки и биржи, ЮНИТИ, 2006. С.56

10) Банковское дело: Учебник / Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2004. С.124

11)Глушкова Н.Б Банковское дело: учеб. пособие- Академ. Проспект ; Алма Мастер, 2005.

12) Ю.А. Корчагин Деньги, кредит, банки/ Ю.А. Корчагин Ростов-на-дону: Феникс, 2006

13) Е.В. Тихомирова Кредитные операции коммерческих банков/ Деньги и Кредит №9- 2003.

14) Тагирбеков К.Р. Основы банковской деятельности (Банковское дело) под ред. Тагирбекова К.Р- М.: Издат. «ИНФРА М» - 2003

15) Куликов А.А., Голосов В.В., Пеньков Е.Е.. Кредиты. Инвестиции. - М.: Банки и биржи, 2004. С.204.

16) Е.В. Иода, И.Р Уланян Основы организации деятельности коммерческого банка: учебное пособие. Тамбов: Издат. Тамбовского гос. Технологич. Университета, 2003.

17) Рыкова И.Н. Рынок потребительских кредитов: российский и зарубежный опыт/Финансы и кредит№36- 2007.

18) О.И. Лаврушин, И.Д. Мамонова Банковское дело:учебник/О.И. Лаврушин, И.Д. Мамонова (и др.), М.: КНОРУС, 2007.

19) Е.И. Злобина Особенности развития стандартов кредитования физических лиц в российских коммерческих банках/ Финансы и Кредит №30- 2009.

20) Шевченко, И.В. Совершенствование качества обслуживания клиентов кредитными организациями путем внедрения новейших банковских технологий/ Финансы и кредит. - №22, 2004.

21) Нестеренко Е.А. Стратегия развития и модернизация деятельности коммерческого банка в сфере кредитования. – Дис. Докт. Эконом.наук.

22) А..И Полищук, С.А Быстров Точная модель потребительского кредита/ Финансы и кредит – 2009, №5.

23) Воронин А.С. Актуальность потребительского кредитования // Расчеты и операционная техника в коммерческом банке – 2004. - №4.

24) www. Cbr.ru – сайт Банка России. О состоянии рынка жилищного кредитования на 1 полугодие 2009 г.

25) Скогорева А. Рынок потребительского кредитования – фавориты новые, лидеры старые/ Банковское обозрение№12 – 2007

26) Устав акционерного коммерческого банка «Сбербанка России»

27) Цурихина О., Лебедева К.Ф Методика определения платежеспособности заемщика.по материалам 12 региональной научно-технической конференции «Вузовская наука – Северо-Кавказкому региону.Том третий. Экономика. Ставрополь: СевКавГТУ, 2008. 247 с.

Северо-Кавказский государственный технический университет, www.ncstu.ru

28)Пещанская И.В. Организация деятельности коммерческих банков:Учеб.пособие/И.В. Пещанская. М.:ИНФРА –М, 2001

29) Сокращенная промежуточная консолидированная финансовая отчетность Сбербанка России на 2008 г., 2009 г. – www.sberbank.ru

30) В.В. Тен Проблемы анализа кредитоспособности заемщика/Банковское дело, №3, 2006.

31) Дубова С.Е., Степанова Н.В, Кутузова А.С. Банковское дело: учебное пособие/ Ивановский государственный химико-технологический университет, Иваново, 2008. – 294 с.

32) В.В Тен Проблемы анализа кредитоспособности заемщика/Банковское дело, №3, 2006.

Размещено на http://www.

[1]Скуридин Д.Г Управление кредитными операциями банка/ Международный журнал « Программные продукты и системы», №1, 2008.

[2]Письмо ЦБ РФ от 05.05.2008 №52-Т Памятка заемщика по потребительскому кредиту.

[3]Жарковская Е.П Банковское дело: учебник/Е.П Жарковская. – М:Омега-Л, 2007

[4] Банки и банковские операции: Учебник/ Под ред. Е,Ф. Жукова. М.: Банки и биржи, ЮНИТИ, 2006.

[5]Куликов А.А., Голосов В.В., Пеньков Е.Е.. Кредиты. Инвестиции. - М.: Банки и биржи, 2004. С.204.

[6]Пещанская И.В. Организация деятельности коммерческих банков: Учеб. пособие/ И.В Пещанская. М.: ИНФРА - М,2001

[7]Жуков Е. Ф. Банковское дело: учебник. М.:Юнити. – 2008.

[8]Дубова С. Е., Степанова Н.В., Кутузова А.С. Банковское дело: учеб. пособие/Иван. Гос. Хим.-тех. Ун-т. Иваново,2008 .- 294 с.

[9]Е.В. Тихомирова Кредитные операции коммерческих банков/ Деньги и Кредит №9- 2003.

[10]Е.В. Иода, И. Р Уланян Основы организации деятельности коммерческого банка: учебное пособие. Тамбов: Издат. Тамбовского гос. Технологич. Университета, 2003.

[11]В.В. Тен Проблемы анализа кредитоспособности заем щика/Банковское дело, №3, 2006.

[12]О.И. Лаврушин, И.Д. Мамонова Банковское дело:учебник/О.И. Лаврушин, И.Д. Мамонова (и др.), М.: КНОРУС, 2007.

[13]Е. И. Злобина Особенности развития стандартов кредитования физических лиц в российских коммерческих банках/ Финансы и Кредит №30- 2009.

[14]Рыбкина Е. Автоматизация кредитования: предпосылки, возможности, решения// Банковские технологии. №4 , 2005.

[15]Шевченко, И.В. Совершенствование качества обслуживания клиентов кредитными организациями путем внедрения новейших банковских технологий/ Финансы и кредит. - №22, 2004.

[16]Нестеренко Е.А. Стратегия развития и модернизация деятельности коммерческого банка в сфере кредитования. – Дис. Докт. Эконом.наук.

[17]А.И Полищук, С.А Быстров Точная модель потребительского кредита/ Финансы и кредит – 2009, №5.

[18]Воронин А.С. Актуальность потребительского кредитования // Расчеты и операционная техника в коммерческом банке – 2004. - №4.

[19]www. Cbr.ru – сайт Банка России. О состоянии рынка жилищного кредитования на 1 полугодие 2009 г.

[20]Скогорева А. Рынок потребительского кредитования – фавориты новые, лидеры старые/ Банковское обозрение№12 – 2007.

[21]Устав акционерного коммерческого банка «Сбербанка России»

[22]www.sberbank.ru – сайт Сбербанка России.

[23]Данные финансовой отчетности МСФО 2008 г. Сбербанка России

[24]Данные МСФО Сбербанка России за 1

[25]Цурихина О., Лебедева К.Ф Методика определения платежеспособности заемщика.по материалам 12 региональной научно-технической конференции «Вузовская наука – Северо-Кавказкому региону.Том третий. Экономика. Ставрополь: СевКавГТУ, 2008. 247 с.

Северо-Кавказский государственный технический университет, www.ncstu.ru

[26]Белоглазова Г. Банковское дело: учебник, Спб: Питер. 2008

[27]Пещанская И.В. Организация деятельности коммерческих банков:Учеб.пособие/И.В. Пещанская. М.:ИНФРА –М, 2001

[28]www.sberbank.ru – сайт Сбербанка России

[29]Данные годового отчета Сбербанка России на 2008 г.

Похожие работы

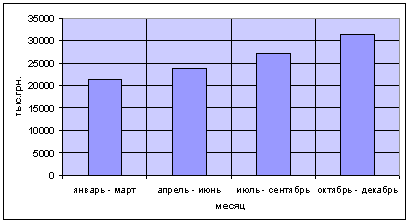

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... кредитования) стал одним из лидеров рынка, однако столкнулся с очень высоким уровнем просроченной задолженности. 2. Оценка современного состояния кредитования потребительских нужд населения 2.1 Краткая экономическая характеристика Банка «Русский Стандарт» Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим ...

... районов зачастую на порядки отличается от аналогичных показателей других мировых экономических лидеров. Это также говорит о хороших перспективах развития и является значительным фактором социально-экономического развития. 1.3. Различные факторы. Кроме описанных нами выше исторических предпосылок социально-экономического развития и перечисленных геополитических факторов, можно предложить ...

0 комментариев