Навигация

ЛОМБАРДЫ В РЕСПУБЛИКЕ БЕЛАРУСЬ

4. ЛОМБАРДЫ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Ломбард — специализированная коммерческая организация, основными видами деятельности которой являются предоставление краткосрочных займов под залог движимого имущества граждан и хранение вещей.

Подобные кредитные организации существовали на территории Беларуси еще в XIX в. Первый ломбард был открыт в Минске в 1891 г. В настоящее время на территории Республики Беларусь работают около 200 ломбардов, причем около 20 из них находится в Минске [5, с. 428].

Каждый из ломбардов имеет свои условия оценки, хранения и свои процентные ставки. Однако деятельность всех ломбардов регулируется следующими нормативными документами:

Гражданским Кодексом Республики Беларусь,

Законом РБ «О залоге»,

Законом РБ «О драгоценных металлах и драгоценных камнях»,

Постановлением Совета Министров «Об утверждении перечня видов экономической деятельности с повышенным предпринимательским риском»,

Постановлением Совета Министров «Об утверждении Положения о порядке проведения ломбардных операций» и иными нормативными документами.

Ломбарды бывают государственными, коммерческими, частными и смешанного типа [5, с. 428].

Ломбард работает по принципу выдачи ссуды под залог ценного имущества главным образом физическим лицам. Ссуды в ломбарде выдаются только совершеннолетним при предъявлении паспорта. Паспортные данные заносятся в договор, который заключается между клиентом и ломбардом.

Стоит отметить, что в среднем размер ссуды колеблется от 40 до 400 тысяч BYR, однако бывают займы и масштабнее. Вещь, которая сдается в ломбард, всегда оценивается по стоимости, гораздо ниже рыночной.

После того, как вещь в ломбарде будет оценена, с получателем ссуды заключается договор, после чего клиенту выдают залоговый билет, на обратной стороне которого указывается кто, что, на какой срок и на каких условиях сдает в ломбард.

На хранение в ломбард принимаются: одежда, бытовая техника, ювелирные изделия и другие изделия из драгоценных металлов, автомобили.

Стоимость золота и ювелирных украшений регламентируется Министерством финансов. Причем оценивается только чистый вес драгоценного металла, а вот художественное оформление или инкрустированные в украшение драгоценные камни никакой роли не играют.

Автоломбард — ломбард, специализированный на выдаче денежных средств под залог автомобиля. В качестве залогового имущества также может выступать мото- и гидротехника (катер, аквабайк), а также автобусы и спецтехника. Автоломбард осуществляет выдачу кратковременных кредитных займов в размере от 40 до 80 % от рыночной стоимости залогового имущества под определённый процент. При этом составляется краткосрочный кредитный договор, закрепляющий права и обязанности обеих сторон.

Принимая на хранение транспортные средства, автоломбард гарантирует сохранность имущества: автомобиль помещается на охраняемую стоянку и при этом составляется акт приёма-передачи, где фиксируется пробег, наличие/отсутствие повреждений и другая важная информация о залоговом имуществе.

Не принимаются в ломбард: яды, оружие, вещи с повышенным содержанием радионуклидов.

Закладывать имущество в ломбард можно на срок до одного месяца, а затем, при уплате набежавших процентов, этот срок можно продлить. В среднем процентные ставки в ломбардах составляют от 20 до 35% в месяц или около 1,5% в день (!). В большинстве своем процентные ставки зависят от срока, на который закладывается имущество и от стоимости такого имущества - чем больше срок залога – тем меньше процентная ставка.

При невозврате в установленный срок кредита, обеспеченного залогом имущества, ломбард реализует это имущество на комиссионных началах через торговые организации либо продает его самостоятельно (за исключением драгоценных металлов и изделий из них – их ломбарды обязаны сдавать в Государственный фонд драгоценных металлов и драгоценных камней). В случае реализации ломбардом самостоятельно предмета залога, не пользующегося спросом, ломбард может снизить цену, а в случае если имущество остается нереализованным, ломбард может возвратить залогодателю предмет залога и взыскать долги через суд [5, с.430].

Получение денег в ломбарде можно сравнить с экспресс-кредитами или кредитами под залог, которые предоставляются некоторыми банками.

При получении экспресс-кредита в банке заложенное имущество у клиента не отбирается, пока он выплачивает кредит, а вот в ломбарде клиент на время лишается заложенной вещи. Проценты за пользование кредитом в банке существенно меньше. Например, в Белгазпромбанке и БелСвиссБанке предоставляют кредиты под залог имущества по ставкам 28-36% годовых, а не за месяц.

Однако неоспоримым плюсом ломбарда является оперативность получения денег. Пока банк рассмотрит документы, изучит кредитную историю клиента, вынесет решение – пройдет время [14].

5. СТРАХОВЫЕ КОМПАНИИ В РБ

На современном этапе возрастает потребность физических и юридических лиц в обеспечении устойчивых гарантий защиты своих экономических интересов, связанных с осуществлением различных видов хозяйственной деятельности, сохранением определенного уровня благосостояния и здоровья.

Наиболее эффективной формой социальной защиты, успешно функционирующей в нашей стране, является страхование.

Страховщик – это организация, которая в соответствии с полученной лицензией берет на себя за определенную плату обязательство возместить страхователю нанесенный страховым случаем убыток или выплатить страховую сумму.

Страховая компания – это юридически оформленная единица предпринимательской деятельности, которая берет на себя обязательства страховщика и имеет для этого соответствующую лицензию.

На сегодняшний день страховые компании Республики Беларусь осуществляют следующие работы и услуги, составляющие страховую деятельность:

- перестрахование;

- обязательное страхование гражданской ответственности владельцев транспортных средств;

- обязательное страхование ответственности юридических лиц и индивидуальных предпринимателей за неисполнение обязательств по договору о долевом строительстве жилого помещения;

- добровольное страхование от несчастных случаев;

- добровольное страхование транспортных средств граждан и юридических лиц;

- добровольное страхование домашнего имущества граждан;

- добровольное страхование строений граждан;

- добровольное страхование финансовых рисков;

- добровольное страхование от внезапных заболеваний и несчастных случаев на время поездки за границу;

- добровольное страхование гражданской ответственности перевозчика;

- добровольное страхование имущества юридических лиц;

- добровольное страхование грузов;

- обязательное страхование перевозчика перед пассажирами;

- добровольное страхование медицинских расходов граждан.

Основным источником формирования финансовых ресурсов Страховщика является поступление страховых взносов по различным видам страхования. Их объем зависит от количества заключенных договоров страхования, величины страховой суммы, расчета страхового тарифа.

Тарифная политика представляет собой деятельность Страховщика, связанную с расчетом и уточнением страхового тарифа в целях оптимизации страхового портфеля и роста эффективности страховых услуг.

Тарифная политика обеспечивает:

- формирование страховых резервов, используемых для выплаты страхового возмещения или обеспечения при недостаточности средств текущих поступлений;

- окупаемость накладных расходов Страховщика;

- финансовую устойчивость страховой организации.

На основании тарифных ставок производится расчет страховых взносов и регламентируются взаимоотношения между Страхователем и Страховщиком.

Тарифная ставка (брутто-тариф) – цена страхового риска, т.е. адекватное выражение обязательств Страховщика по заключенному договору страхования.

Брутто-тариф состоит из нетто-ставки и нагрузки. Нетто-ставка обеспечивает формирование той части страхового резерва, которая предназначена для выплаты страхового возмещения или обеспечения. Нагрузка необходима для покрытия затрат на проведение страхования.

Сегодня в Беларуси работает более двух десятков страховых компаний, предлагающих широкий выбор страховых услуг. В условиях современного рынка страховые компании постоянно создают новые страховые продукты, при этом совершенствуя уже существующие: обновляются виды и условия страхования, пересматривается тарифная политика, разрабатываются новые бизнес-решения, происходит ориентация и тонкая настройка страховых услуг на отдельные сферы бизнеса и жизнедеятельности.

Белорусское республиканское унитарное страховое предприятие «Белгосстрах» — крупнейшая страховая организация Республики Беларусь. Учредителем Белгосстраха является Совет Министров Республики Беларусь.

7 филиалов, 118 представительств и 5 центров продаж по всей республике делают услуги Белгосстраха доступными для каждого жителя Беларуси. Работая как с физическими, так и с юридическими лицами, Белгосстрах предлагает своим клиентам более 100 видов добровольного и обязательного страхования. Специалисты компании постоянно разрабатывают и внедряют новые страховые продукты.

Солидный экономический потенциал позволяет Белгосстраху страховать риски на очень большие суммы. А система накопительных скидок делает постоянное сотрудничество с Белгосстрахом выгодным для каждого клиента.

Открытое акционерное страховое общество "БАГАЧ" работает на рынке страховых услуг Республики Беларусь с 1994 года и на сегодняшний день является одной из крупнейших страховых компаний Республики Беларусь по отдельным экономическим показателям. Страховая компания «Багач» предлагает 17 видов добровольного страхования как юридическим, так и физическим лицам.

Республиканское унитарное предприятие "Белорусская национальная перестраховочная организация" – первая специализированная перестраховочная организация в Республике Беларусь.

Государственное предприятие создано постановлением Совета Министров Республики Беларусь от 4 ноября 2006 г. № 1463 в соответствии с Указом Президента Республики Беларусь от 25 августа 2006 г. № 530 "О страховой деятельности".

РУП «Белорусская национальная перестраховочная организация» в соответствии с законодательством Республики Беларусь является единственным предприятием, осуществляющим сотрудничество с зарубежными страховыми и перестраховочными организациями по перестрахованию рисков, застрахованных на территории Республики Беларусь.

Закрытое страховое акционерное общество "БелИнгострах" создано в 1992 г. на базе трех представительств в г. Минске, г. Бресте, г. Гродно бывшей всесоюзной страховой компании "Ингосстрах", начало деятельности которой на территории Республики Беларусь относится к 1977 году.

В настоящее время ЗСАО "БелИнгострах" проводит страхование по более чем 30 видам добровольного страхования.

Страховое общество КУПАЛА успешно работает на страховом рынке с 1993 г. В 2003 г. в состав акционеров компании вошла одна из крупнейших страховых организаций Европы с 180-летней традицией страхования – австрийская группа Vienna Insurance Group.

КУПАЛА - универсальная компания добровольного страхования, нацеленная на предоставление страховых услуг высокого уровня качества и сервиса. Компания обладает региональной сетью. Представительства и филиалы компании КУПАЛА работают в Бресте, Гродно, Гомеле, Орше, Могилеве, Витебске.

На мой взгляд, на сегодняшний день основной задачей белорусских страховых компаний является развитие добровольного страхования имущественных интересов граждан и юридических лиц за счет повышения качества страховой защиты по заключаемым договорам.

Похожие работы

... (вступил в действие 25 октября 2000 года), а также ряд постановлений Национального Банка Республики Беларусь, затрагивающих основные виды деятельности небанковских финансовых организаций. К основным документам можно отнести: - Инструкция о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций, утвержденная постановлением Правления Национального банка ...

... капитала являются размещение облигационных займов, главным образом на американском рынке, и средства, полученные от продажи облигаций. Глава 4. Региональные международные кредитные организации Наряду с мировыми валютно-финансовыми учреждениями активно функционируют региональные банки развития, образовавшиеся в связи с необходимостью решения региональных проблем, развития регионального ...

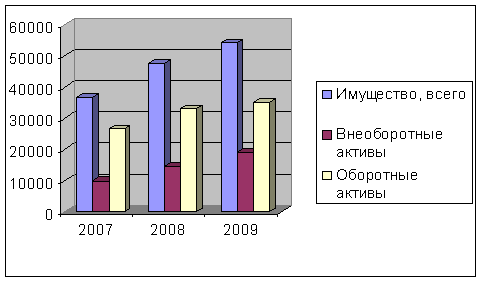

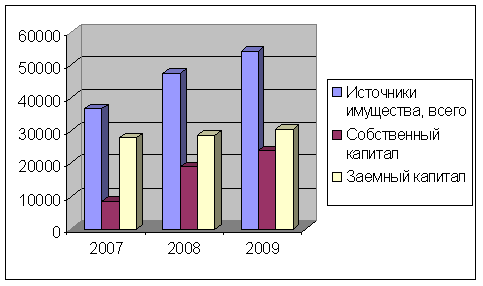

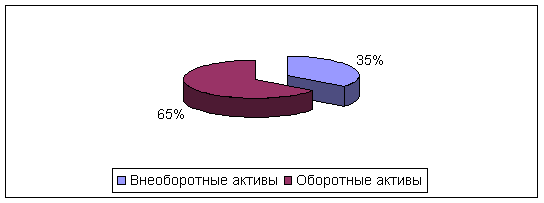

... вес оборотных активов в общей сумме всех активов, % 69,4 64,8 Период оборачиваемости оборотных активов (дни) 82 122 Экономическая рентабельность активов, % 24,5 10,3 Для укрепления финансового состояния организации ЗАО "Железобетонспецстрой" рекомендуется уменьшить дебиторскую задолженность. Для этого следует провести ряд мероприятий: 1) сформировать систему кредитных условий на ...

... Президента Республики Беларусь. Органы местного управления и самоуправления Согласно Закону Республики Беларусь от 4 января 2010 г. № 108-З «О местном управлении и самоуправлении в Республике Беларусь», местное самоуправление – форма организации и деятельности населения, проживающего на соответствующей территории, для самостоятельного решения непосредственно или через избираемые им органы ...

0 комментариев