Навигация

Коефіцієнти варіації, семі варіації, семі відхилення від зваженого середньо геометричного

3.2 Коефіцієнти варіації, семі варіації, семі відхилення від зваженого середньо геометричного

У випадку, коли оцінюється ризик як варіабельність щодо отримання доходів, то для оцінки ризику використовується коефіцієнт варіації, тобто відношення середньоквадратичного відхилення економічного показника ефективності Х з позитивним інгредієнтом до сподіваного значення цього показника (М+(Х+) = М(Х+)):

|

Коефіцієнту варіації можна надати таке економічне трактування: це величина ризику, що припадає на одиницю доходу. А тому можна зробити висновок, що CV(X+) = CV–(X+), тобто коефіцієнт варіації має негативний інгредієнт (чим менше значення CV(X+) для проекту, тим меншим відносним ризиком він обтяжений).[8.102]

Коефіцієнт варіації використовується в тому разі, коли для двох альтернативних проектів А і В виявиться, що ![]() >

> ![]() та

та ![]() >

> ![]() (

(![]() <

< ![]() та

та ![]() <

< ![]() ), де

), де ![]() =M(X+А);

=M(X+А); ![]() = s(X+А);

= s(X+А); ![]() = M(X+В);

= M(X+В); ![]() = s(X+В). Перевага надається тому проекту, для якого є меншим коефіцієнт варіації.

= s(X+В). Перевага надається тому проекту, для якого є меншим коефіцієнт варіації.

У випадку, коли ![]() >

> ![]() та

та ![]() >

> ![]() (чи

(чи ![]() <

< ![]() та

та![]() <

< ![]() ) і при цьому

) і при цьому ![]() , прийняте суб’єктом керування (менеджером, управлінською командою) рішення залежить від його ставлення до ризику (схильності чи несхильності). Якщо ж суб’єкт керування є нейтральним до ризику, то при наданні переваги тому чи іншому проекту слід скористатись коефіцієнтом семі варіації:

, прийняте суб’єктом керування (менеджером, управлінською командою) рішення залежить від його ставлення до ризику (схильності чи несхильності). Якщо ж суб’єкт керування є нейтральним до ризику, то при наданні переваги тому чи іншому проекту слід скористатись коефіцієнтом семі варіації:

|

Очевидно, що CSV(X+) = CSV –(X+), тобто перевага надається тому проекту, для якого є меншою величина коефіцієнта семі варіації.

Як оцінку ступеня ризику, пов’язаного з середньо геометричним значенням випадкової величини, можна використовувати коефіцієнт семі відхилення від зваженого середньо геометричного, який обчислюється за формулою:

|

3.3 Правила визначення знака інгредієнта. Коефіцієнти асиметрії та варіації асиметрії

При побудові відносних оцінок ризику застосовуються такі правила (особливості) визначення інгредієнта оцінки.

Якщо розглядається оцінка виду [–]/[+], то, враховуючи правила зміни інгредієнта, (1/[+] = [–]; 1/[–] = [+], тобто при діленні на певну характеристику її інгредієнт змінюється на протилежний), слід пам’ятати, що

[–] / [+] = [–] × 1/ [+] = [–] × [–] = [–].

|

![]() .

.

Отже, добуток двох характеристик з негативними інгредієнтами утворює нову характеристику, що також має негативний інгредієнт.

При побудові оцінки виду [+] / [–], маємо:

[+] / [-] = [+] · 1/ [-] = [+] · [+] = [+],

тобто добуток двох характеристик з позитивними інгредієнтами породжує нову характеристику, що також має позитивний інгредієнт.

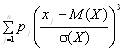

У випадку асиметричного розподілу певних показників ефективності (ЧПВ) аналіз лише середньоквадратичного відхилення як міри ризику може бути недостатнім. Особливо коли ці значення співпадають для кількох альтернативних об’єктів (проектів). У цьому випадку слід аналізувати як показник ризику таку числову характеристику випадкової величини, як коефіцієнт асиметрії. Його обчислюють за формулою:

|

,

, де As(X) — коефіцієнт асиметрії.[6.35]

У випадку, коли в наявності є статистична інформація щодо показника ефективності Х, зібрана протягом T періодів, коефіцієнт асиметрії обчислюють за формулою:

|

Якщо As(X) = 0, то графік функції щільності ймовірності для випадкової величини Х є симетричним відносно М(Х). Якщо розподіл ймовірностей є асиметричним, причому його «довга частина» («хвіст») розміщена праворуч від моди випадкової величини Мо(Х), то зважена сума кубів додатних відхилень від М(Х) є більшою від суми кубів від’ємних відхилень. Тоді, з урахуванням того, що s(Х) > 0, отримуємо, що As(X) > 0. Аналогічно отримуємо, що As(X) < 0 у випадку, коли функція щільності має лівосторонній скіс (рис.3.3) і «хвіст» розподілу виступає ліворуч.

Якщо Х = Х+, то за решти рівних умов серед m різних альтернативних об’єктів (проектів, стратегій) меншим ризиком обтяжений той об’єкт (![]() ), для якого виконується умова:

), для якого виконується умова:

![]()

тобто As(X+) = As+(X+).

Це пояснюється тим, що несприятливі відхилення від сподіваного значення з відносно великою ймовірністю розташовані для обраного об’єкта ![]() ліворуч найближче до сподіваного значення (менше відхиляються від нього в несприятливий бік) порівняно з іншими, а сприятливі значення значно віддалені від сподіваної величини (ці значення — «хвіст» — розташовані праворуч). (Додаток Б)

ліворуч найближче до сподіваного значення (менше відхиляються від нього в несприятливий бік) порівняно з іншими, а сприятливі значення значно віддалені від сподіваної величини (ці значення — «хвіст» — розташовані праворуч). (Додаток Б)

У зв’язку з цим можна вважати, що критерій максимальної асиметрії є критерієм, який забезпечує мінімальний ризик по відношенню до несприятливих відхилень від сподіваного результату (для задач максимізації показників ефективності).

Як міру ризику можна використовувати також величину :

|

Очевидно, що оцінка ![]() має негативний інгредієнт

має негативний інгредієнт ![]() , а тому перевага надається тому об’єкту (проекту), для якого вона є мінімальною:

, а тому перевага надається тому об’єкту (проекту), для якого вона є мінімальною:

|

|

![]()

|

![]()

Використання коефіцієнта асиметрії можливе і тоді, коли показники ефективності об’єкта (проекту) містять негативний інгредієнт, тобто ![]() (сподівані збитки, затрати). У цьому випадку більш ефективним рішенням будуть відповідати менші значення коефіцієнта асиметрії, а тому серед m альтернативних рішень оптимальним буде те, для якого

(сподівані збитки, затрати). У цьому випадку більш ефективним рішенням будуть відповідати менші значення коефіцієнта асиметрії, а тому серед m альтернативних рішень оптимальним буде те, для якого

![]()

(у цій ситуації As(X–) = As–(X–)).[1.99]

Можна скористатись також критеріями:

![]()

![]()

Похожие работы

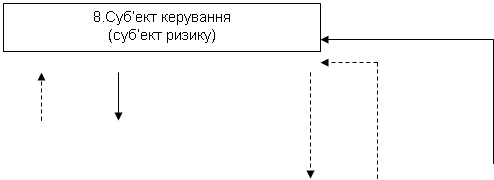

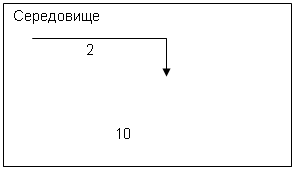

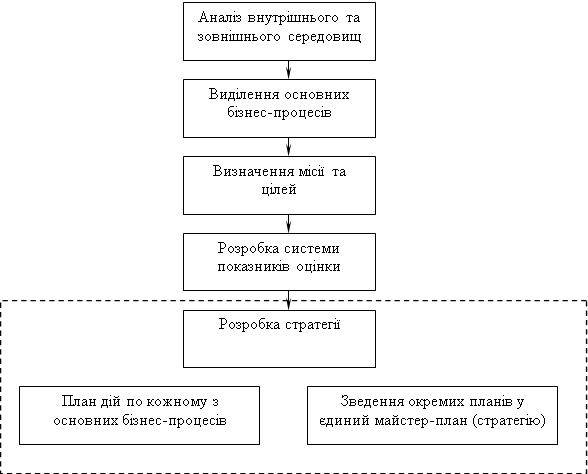

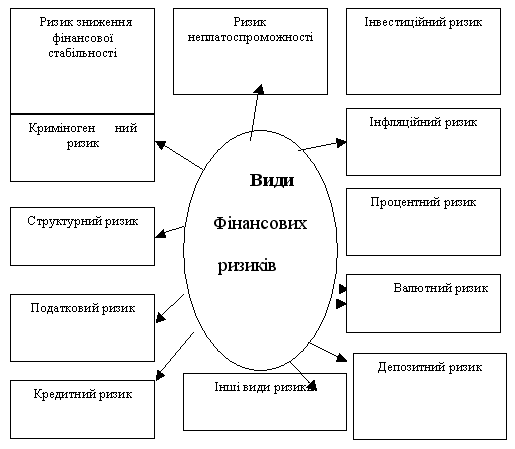

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

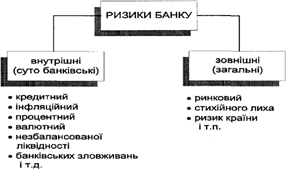

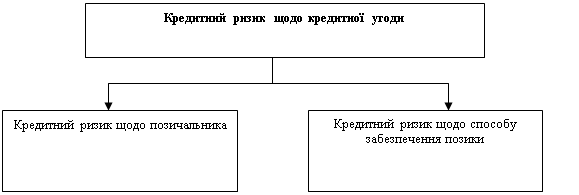

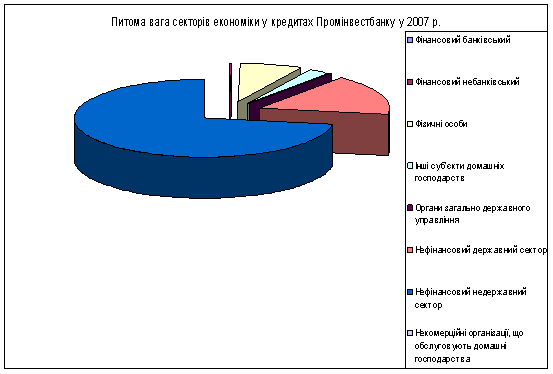

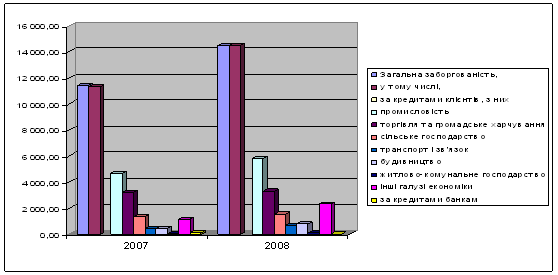

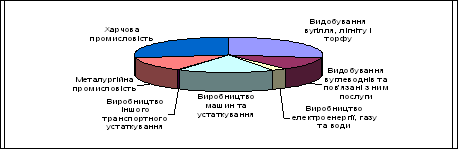

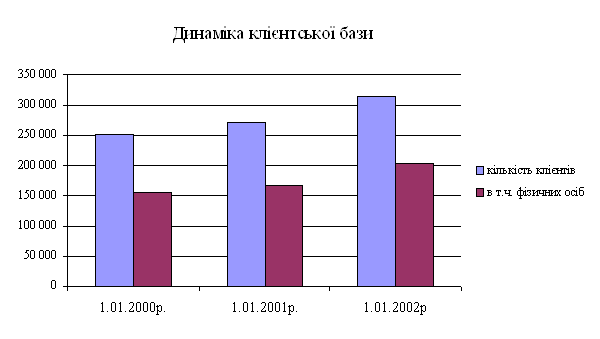

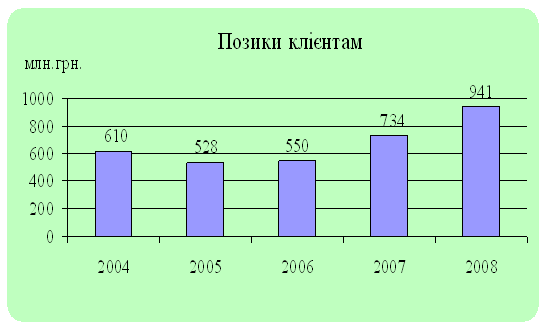

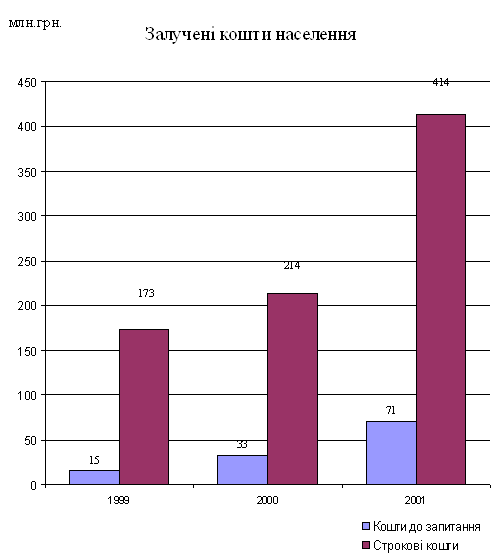

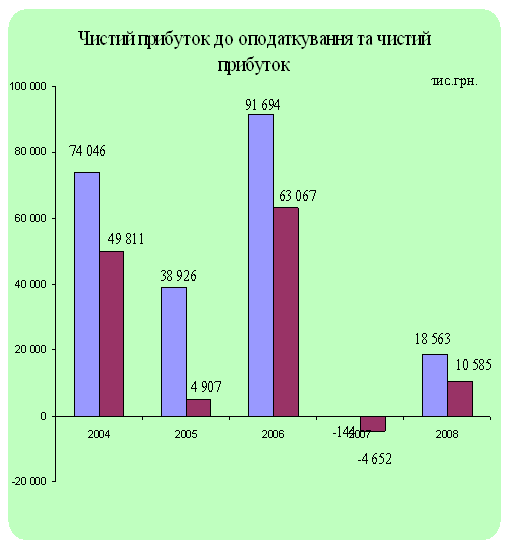

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

0 комментариев