Навигация

Расчетно-аналитическая часть

3. Расчетно-аналитическая часть

Для определения наилучшего варианта разработки месторождения природного газа, на основе технико-экономических показателей необходимо выполнить многокритериальные расчеты экономической эффективности.

В качестве данных критериев в данном курсовом проекте используются:

• чистый дисконтированный доход;

• внутренняя норма доходности;

• динамический срок окупаемости.

3.1 Расчет чистой дисконтированной прибыли

Определяет годовую выручку от реализации газа по формуле:

ВРt=Pr*Qт.г.

Где ВРt - выручка от реализации газа в год t;

Рr - цена газа, руб. за 1000 м.3

Qт.г. - объем товарного газа, берем из табл. 2.3

Цену газа рассчитываем исходя из средней себестоимости газа по всем 3 вар-м разработки месторождения (см. табл. 1.6, 14,48 руб. за 1000 м.3) и от этой величины берем 290% (т.е. 14,48 * 2,9 = 41,992 руб./тыс. м.3)

1 год: BP1 = 41,992 * 5711 = 239,82 млн. руб.

2 год: BP2 = 41,992 * 5702 = 239,47 млн. руб.

И т.д. по всем годам.

Величина BPt одинакова для каждого из 3 вариантов разработки месторождения.

Рассчитываем суммарные удельные капитальные затраты на разработку месторождения и строительство газопровода. Расчеты производим для всех 3 вариантов разработки месторождения.

Кt=Кt + Ктр.

где: Кt – годовые капитальные затраты в разработку месторождения в год t (берем для каждого варианта разработки месторождения из табл.1.2)

Ктр. – удельные капитальные затраты, на строительство газопровода, которое принимаем из п.2.1

Тогда Kt равно:

1 вариант:

1 год: К1 = 200469 + 13375 = 213,844 млн. руб.

2 год: К2 = 0 + 13375 = 13,375 млн. руб.

И т.д.

2 вариант:

1 год: К1 = 198519 + 13375 = 211,894 млн. руб.

2 год: К2 = 0 + 13375 = 13,375 млн. руб.

И т.д.

3 вариант:

1 год: К1 = 200469 + 13375 = 227,219 млн. руб.

2 год: К2 = 0 + 13375 = 13,375 млн. руб.

И т.д.

Рассчитываем суммарные эксплуатационные затраты Иt по годам разработки месторождения для каждого из 3 вариантов разработки месторождения. Они складываются из эксплуатационных затрат связанных с добычей газа Ид.г. (берем сумму затрат по всем статьям расхода по годам) и эксплуатационных затрат на строительство газопровода Зтр (принимаем рассчитанные в п 2.1 значения)

Тогда Иt равно:

1вариант:

1 год: И1 = 86,543 + 2,387 =88,93 млн. руб.

2 год: И2 = 86,543 + 2,387 = 88,93 млн. руб.

И т.д.

2 вариант:

1 год: И1 = 72,06 + 2,552 = 74,61 млн. руб.

2 год: И2= 72,06 + 2,552 = 74,61 млн. руб.

И т.д.

3 вариант:

1 год: И1 = 132,31 + 2,552 = 134,86 млн. руб.

2 год: И2 = 132,32 + 2,552 = 134,87 млн. руб.

И т.д.

Рассчитываем величину налоговых отчислений по годам разработки месторождения по формуле:

Нt = (ВРt - Иt) * 0,35

1 вариант:

1 год: Н1 = (239,82 - 88,93) * 0,35 = 52,81 млн. руб.

2 год: Н2 = (239,47 - 88,93) * 0,35 = 52,69 млн. руб.

И т.д.

2 вариант:

1 год: Н1 = (206,7 - 74,61) * 0,35 = 46,24 млн. руб.

2 год: Н2 = (203,8 - 74,61) * 0,35 = 45,23 млн. руб.

И т.д.

3 вариант:

1 год: Н1 = (206,7 - 134,86) * 0,35 = 25,15 млн. руб.

2 год: Н2 = (203,8 - 134,87) * 0,35 = 24,14 млн. руб.

И т.д.

Рассчитываем ЧДД по годам разработки месторождения для каждого варианта по формуле:

ЧДД = Rt * qд(t)

где: Rt- поток наличности в год:

q д(t) - коэф дисконтирования

Поток наличности определяем по формуле:

Rt = (ВРt- (Иt- Асум(t))) - Нt- Кt

1 вариант:

1 год: R1 = (239,82 - (88,93 – 12,35)) – 52,81– 213,844 = - 99,44 млн. руб.

2 год: R2 = (239,47 - (88,93 – 12,35)) – 52,69 – 12,823 = 80,76 млн. руб.

И т.д.

2 вариант:

1 год: R1 = (239,82 - (87,84 –12,34)) – 53,19 –211,894 = - 100,770 млн. руб.

2 год: R2 = (239,5 - (87,83– 12,34)) – 53,07 – 13,375 = 97,531 млн. руб.

И т.д.

3 вариант:

1 год: R1 = (239,82 - (148,1 – 12,35)) – 32,1 –213,84 = - 137,89 млн. руб.

2 год: R2 = (239,5 - (148,11 – 12,35)) – 31,98 – 13,37 = 42,31 млн. руб.

И т.д. по годам

Коэффициент дисконтирования определяем по формуле:

q д(t) = 1/(1+i)(t-1) ,

где: i - ставка банковского процента; принимаем по заданию = 12%

t - текущий год, отсчитываемый от начала разработки месторождения

1 год: q д(1) = 1/(1 + 0,12) (1-1) = 1

2 год: q д(2) = 1/(1 + 0,12)(2-1) = 1/1,12 = 0,893

И т.д. по годам

Коэффициент дисконтирования рассчитываем для 1 вар-та разработки месторождения. Для остальных вариантов коэффициент дисконтирования будет такой же, как и для 1-го варианта.

Рассчитываем ЧДД для каждого из вариантов разработки месторождения по годам.

1 вариант:

1 год: ЧДД1 = R1 * qд(1) = - 103,42 * 1 = - 103,42 млн. руб.

2 год: ЧДД2 = R2 * qд(2) = 96,83 * 0,893 = 86,45 млн. руб.

И т.д. по годам

2 вариант:

1 год: ЧДД1 = R1 * qд(1) = - 100,77 * 1 = - 100,77 млн. руб.

2 год: ЧДД2 = R2 * qд(2) = 97,53 * 0,893 = 87,081 млн. руб.

И т.д. по годам

3 вариант:

1 год: ЧДД1 = R1 * qд(1) = - 141,88 * 1 = - 141,88 млн. руб.

2 год: ЧДД2 = R2 * qд(2) = 58,36 * 0,893 = 52,109 млн. руб.

И т.д. по годам

Результаты сводим в таблицы:

Таблица 3.1

| Годы | ВРt , | Кt , | Иt , | Aсум , | Нt , | Rt , | qд(t) , | ЧДД , |

| млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | |

| 1 | 239,82 | 213,844 | 88,93 | 12,35 | 52,81 | -103,42 | 1 | -103,42 |

| 2 | 239,47 | 13,375 | 88,93 | 12,35 | 52,69 | 96,83 | 0,893 | 86,45 |

| 3 | 237,55 | 13,375 | 88,93 | 12,35 | 52,02 | 95,58 | 0,797 | 76,19 |

| 4 | 238,80 | 15,954 | 89,79 | 12,68 | 52,15 | 93,58 | 0,712 | 66,61 |

| 5 | 240,00 | 15,954 | 90,65 | 13,02 | 52,27 | 94,14 | 0,636 | 59,82 |

| 6 | 238,08 | 13,375 | 90,66 | 13,02 | 51,60 | 95,47 | 0,567 | 54,17 |

| 7 | 239,25 | 15,954 | 91,52 | 13,35 | 51,70 | 93,42 | 0,507 | 47,32 |

| 8 | 240,37 | 15,954 | 92,39 | 13,69 | 51,80 | 93,93 | 0,452 | 42,48 |

| 9 | 238,45 | 13,375 | 92,39 | 13,69 | 51,12 | 95,26 | 0,404 | 38,47 |

| 10 | 239,54 | 15,954 | 93,25 | 14,04 | 51,20 | 93,17 | 0,361 | 33,59 |

| 11 | 240,59 | 15,954 | 94,14 | 14,39 | 51,26 | 93,63 | 0,322 | 30,14 |

| 12 | 238,67 | 13,375 | 94,14 | 14,39 | 50,59 | 94,96 | 0,287 | 27,299 |

| 13 | 236,76 | 13,375 | 94,13 | 14,39 | 49,92 | 93,72 | 0,257 | 24,056 |

| 14 | 234,86 | 13,375 | 94,14 | 14,39 | 49,25 | 92,48 | 0,229 | 21,195 |

| 15 | 232,98 | 13,375 | 94,14 | 14,39 | 48,60 | 91,27 | 0,205 | 18,675 |

| Итого: | 3575,2 | 416,6 | 1378,1 | 202,57 | 769,0 | 1214,0 |

| 523,1 |

Таблица 3.2 - Результаты расчета ЧДД (2 вариант) млн. руб.

| Годы | ВРt , | Кt , | Иt , | Aсум , | Нt , | Rt , | qд(t) , | ЧДД , |

| млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | |

| 1 | 239,8 | 211,894 | 87,84 | 12,34 | 53,19 | -100,77 | 1 | -100,77 |

| 2 | 239,5 | 13,375 | 87,83 | 12,34 | 53,07 | 97,531 | 0,893 | 87,081 |

| 3 | 237,6 | 13,375 | 87,83 | 12,34 | 52,40 | 96,286 | 0,797 | 76,759 |

| 4 | 238,8 | 15,983 | 88,70 | 12,67 | 52,53 | 94,251 | 0,712 | 67,086 |

| 5 | 240,0 | 15,983 | 89,55 | 13,01 | 52,66 | 94,820 | 0,636 | 60,260 |

| 6 | 238,1 | 13,375 | 89,55 | 13,01 | 51,99 | 96,179 | 0,567 | 54,575 |

| 7 | 239,2 | 15,983 | 90,42 | 13,34 | 52,09 | 94,092 | 0,507 | 47,670 |

| 8 | 240,4 | 15,983 | 91,28 | 13,68 | 52,18 | 94,606 | 0,452 | 42,795 |

| 9 | 238,5 | 13,375 | 91,28 | 13,68 | 51,51 | 95,966 | 0,404 | 38,759 |

| 10 | 239,5 | 15,983 | 92,15 | 14,03 | 51,58 | 93,846 | 0,361 | 33,842 |

| 11 | 240,6 | 15,983 | 93,03 | 14,38 | 51,65 | 94,311 | 0,322 | 30,366 |

| 12 | 238,7 | 13,375 | 93,04 | 14,38 | 50,97 | 95,661 | 0,287 | 27,500 |

| 13 | 236,8 | 13,375 | 93,03 | 14,38 | 50,30 | 94,425 | 0,257 | 24,237 |

| 14 | 234,9 | 13,375 | 93,04 | 14,38 | 49,64 | 93,190 | 0,229 | 21,357 |

| 15 | 233,0 | 13,375 | 93,03 | 14,4 | 48,98 | 91,974 | 0,205 | 18,820 |

| Итого: | 3575,2 | 414,792 | 1361,6 | 202,41 | 774,7 | 1226,4 |

| 530,3 |

Таблица 3.3 - Результаты расчета ЧДД (3 вариант) млн. руб.

| Годы | ВРt , | Кt , | Иt , | Aсум , | Нt , | Rt , | qд(t) , | ЧДД , |

| млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | млн. руб. | |

| 1 | 239,8 | 213,844 | 148,10 | 12,35 | 32,10 | -141,88 | 1 | -141,878 |

| 2 | 239,5 | 13,375 | 148,11 | 12,35 | 31,98 | 58,36 | 0,893 | 52,109 |

| 3 | 237,6 | 13,375 | 148,10 | 12,35 | 31,31 | 57,12 | 0,797 | 45,534 |

| 4 | 238,8 | 15,954 | 148,96 | 12,68 | 31,44 | 55,12 | 0,712 | 39,233 |

| 5 | 240,0 | 15,954 | 149,82 | 13,02 | 31,56 | 55,68 | 0,636 | 35,389 |

| 6 | 238,1 | 13,375 | 149,82 | 13,02 | 30,89 | 57,01 | 0,567 | 32,352 |

| 7 | 239,2 | 15,954 | 150,68 | 13,35 | 31,00 | 54,96 | 0,507 | 27,845 |

| 8 | 240,4 | 15,954 | 151,55 | 13,69 | 31,09 | 55,47 | 0,452 | 25,093 |

| 9 | 238,5 | 13,375 | 151,55 | 13,69 | 30,41 | 56,80 | 0,404 | 22,940 |

| 10 | 239,5 | 15,954 | 152,42 | 14,04 | 30,49 | 54,71 | 0,361 | 19,730 |

| 11 | 240,6 | 15,954 | 153,31 | 14,39 | 30,55 | 55,17 | 0,322 | 17,763 |

| 12 | 238,7 | 13,375 | 153,31 | 14,39 | 29,88 | 56,50 | 0,287 | 16,242 |

| 13 | 236,8 | 13,375 | 153,31 | 14,39 | 29,21 | 55,26 | 0,257 | 14,183 |

| 14 | 234,9 | 13,375 | 153,30 | 14,39 | 28,55 | 54,03 | 0,229 | 12,382 |

| 15 | 233,0 | 13,375 | 153,30 | 14,39 | 27,89 | 52,81 | 0,205 | 10,806 |

| Итого: | 3575,2 | 416,6 | 2265,6 | 202,57 | 458,3 | 637,1 |

| 229,7 |

Для всех 3 вариантов разработки месторождения построим график зависимости ЧДД = 1(t).

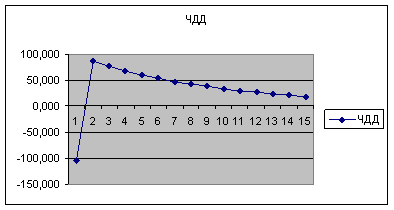

1. Для 1 варианта рис. 1

Рис. 1

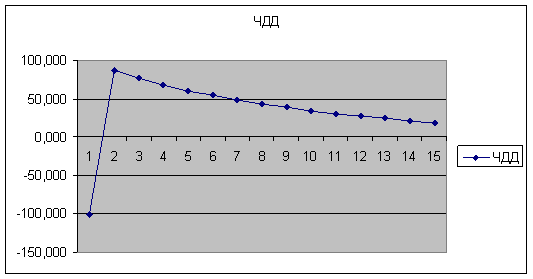

2. Для второго варианта рис. 2

Рис. 2

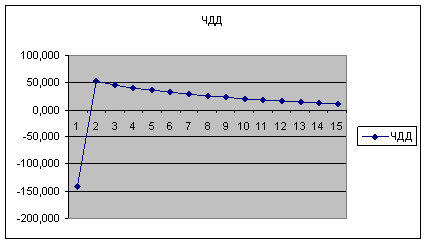

3. Для третьего варианта рис. 3

Рис. 3

Анализируя данные таблиц 3.1, 3.2, 3.3 видно, что наиболее предпочтительным с точки зрения окупаемости затрат является второй вариант разработки месторождения с поддержанием пластового давления путем закачки газа в пласт, поскольку в этом случае ЧДД является максимальными составляет 530,3 млн. руб.

Похожие работы

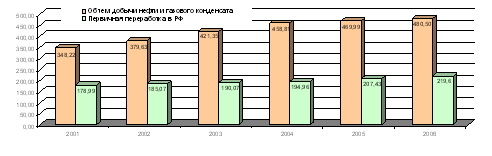

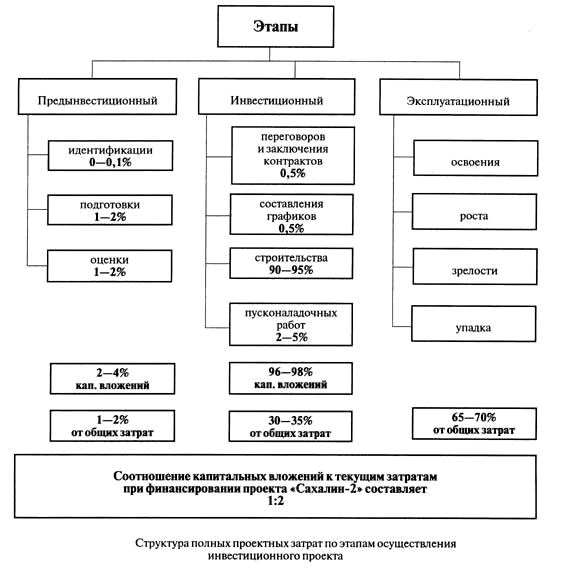

... производством. Техническое перевооружение и реконструкция позволяют устранить возникающие иногда диспропорции в мощности отдельных видов оборудования или основного и подсобно-вспомогательного производства. Заключение Нефтегазовая отрасль Республики Казахстан является неотъемлемой частью экономики государства, развитие которой во многом определяет стабильность социально - экономического ...

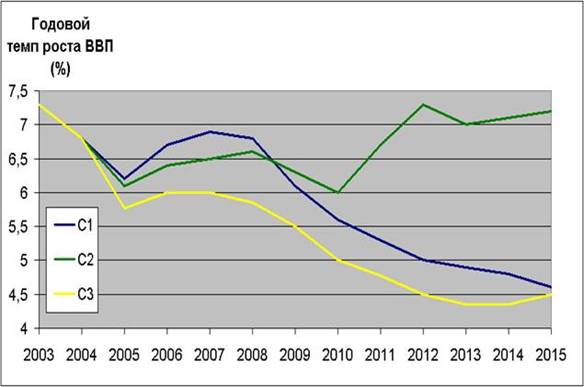

... сильно зависят от того, какая цель для государства является приоритетной. Например, в России основной целью налоговой политики в отношении нефтедобычи становится изъятие максимальной части ренты[28]. 2. Воздействие нефтяной отрасли на политические процессы в России 2.1 Нефтяная отрасль как фактор политической жизни Земная цивилизация вступила в новую эру - не просто дорогой, а очень ...

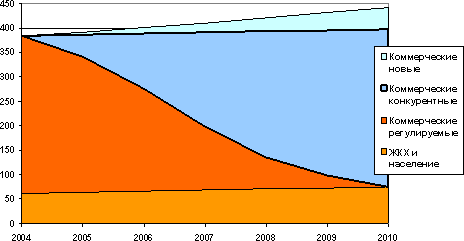

... его инфраструктуры, а также выполнения международных обязательств по поставкам газа. 1.3 Роль договора в регулировании отношений по поставкам газа Определяя газоснабжение одной из форм энергоснабжения, законодатель ставит перед юристами-практиками трудноразрешимую задачу об определении правовой природы соответствующего договора, поскольку далее указывает, что газоснабжение представляет ...

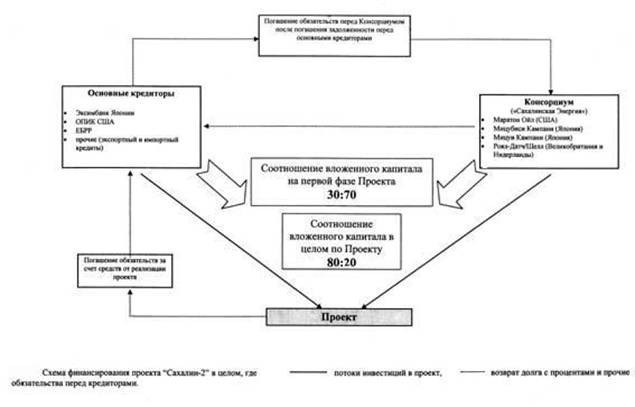

... в России иностранным инвесторам, хорошо известны. Это, прежде всего, несовершенная законодательная база, непредсказуемость налогового режима и излишний бюрократический контроль. Может ли рассчитывать российский нефтегазовый комплекс на масштабные иностранные инвестиции в будущем? На мой взгляд, если крупные инвестиции зарубежных компаний и будут направлены в российскую топливно-энергетическую ...

0 комментариев