Навигация

Проблеми розвитку оподаткування в Україні (апріорне ранжування)

2.2 Проблеми розвитку оподаткування в Україні (апріорне ранжування)

Податкова система в кожній країні є однією з стрижневих основ економічної системи. Вона, з одного боку, забезпечує фінансову базу держави, а з іншого виступає головним знаряддям реалізації її економічної доктрини. Податки – це об’єктивне суспільне явище, а тому при створенні податкової системи слід виходити з реалій суспільноекономічного стану країни.

На сьогодні є підстави стверджувати, що податкова система виявилася неадекватную в умовах перехідної економіки, створила значні податкові навантаження на суб’єктів господарювання призвела до невиправленого вилучення обігових коштів підприємств, виникнення додаткової потреби в кредитних ресурсах.

Актуальність завдання полягає в тому, що сучасний стан економіки потребує постійного аналізу та розробки податкової системи в Україні. Отже, метою завдання є набуття навичок щодо виявлення й аналізу, за допомогою апріорного ранжирування, факторів, що впливають на розвиток оподаткування в Україні.

Досліджуване явище –вплив на розвиток оподаткування в Україні.

На підставі логіко-економічного аналізу відберемо фактори (Хj), що впливають на розвиток оподаткування в Україні(залежний показник (Y)).

За умов ринкової економіки важлива роль належить розвитку оподаткування. Його підтримка, у тім числі через систему оподаткування, є одним із способів подолання економічної кризи в економіці.

За останні роки на найвищому державному й загальносуспільному рівнях усвідомлено визначальну роль розвитку оподаткування. За умов затяжної соціально-економічної кризи цей економічний сектор може створювати нові робочі місця без будь-якого фінансування з боку держави, розширювати самозайнятість населення, залучати до легальної економічної сфери ті коштів, що зараз перебувають поза банківською сферою. Окрім того, малий бізнес має вирішальне значення й для формування конкурентного середовища та створення середнього класу.

Удосконалення системи оподаткування має відбуватися шляхом поступового зниження податкового тягаря в процесі довгострокової поетапної податкової реформи. Її вирішення суттєво вплине на поповнення державного бюджету, подальший розвиток підприємництва, інвестування галузей національної економіки та соціальний захист населення.

Отже, на розвиток оподаткування в Україні впливають наступні фактори:

1. Кількість суб’єктів оподатковування (Х1);

2. Раціональне розподілення податкових надходжень (Х2);

3. Сума витрат держави (Х3);

4. Зовнішні борги держави (Х4);

5. Внутрішні борги держави (Х5);

6. Рівень податкової ставки (Х6);

7. Спрощєння процедури сплати податків (Х7);

8. Розвиток тіньової економіки (Х8);

9. Можливість ухилення від сплати податків (Х9);

10. Доходи платника податків (Х10);

11. Стабільність податкового законодавства (Х11);

12. Розмір валового національного доходу на душу населення (Х12);

13. Кількість пільговиків (Х13);

14. Фінансовий результат діяльності підприємства (Х14);

Перелічені фактори були обрані з огляду на те, що на сучасному етапі розвитку оподаткування в Україні однією з найвагоміших перепон на шляху розвитку оподаткування наукове обґрунтування державної політики доходів, законодавче закріплення якої має бути відображене в податковому кодексі. Система оподаткування повинна мати інвестиційну та соціальну спрямованість.

Для виявлення ступеня впливу Хj на Y проведено опитування респондентів у кількості 12 чоловік.

Респондентами даного опитування були спеціалісти у сфері оподаткування, фінансів та економіки в цілому. Опитування було проведене серед викладачів кафедри оподаткування, фінансів, економічної теорії.

Кожному респонденту була запропонована анкета (Додаток Й), в якій перераховувались фактори, що можуть впливати на розвиток оподаткування в Україні. Причому, пріоритетному фактору відається оцінка "1", менш пріоритетному – "14", так щоб оцінки не повторювались. За даними анкетного опитування складемо зведену анкету, так звану матрицю рангів (Додаток К).

Після заповнення зведеної анкети проведемо перевірку виконаних розрахунків. Для цього перевіримо контрольну суму по всіх графах:

, (2.1)

, (2.1)

де xij – ранг j-го фактора i-го респондента;

n – кількість факторів.

Далі обчислимо суми всіх стовпців. Вони повинні бути однаковими між собою та дорівнювати контрольній сумі.

Оцінимо, з точки зору опитуваних респондентів, ступінь впливу відібраних факторів на розвиток оподаткування в Україні. Для цього в зведеній анкеті підрахуємо суму кожної строки. При цьому сума всіх строк повинна дорівнювати сумі всіх стовпців, тобто:

. (2.2)

. (2.2)

Фактор, який з точки зору опитуваних респондентів найбільше впливає на досліджуваний показник, має найменшу суму рангів, а фактор, що найменше впливає – найбільшу суму рангів.

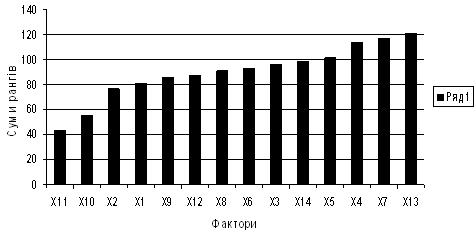

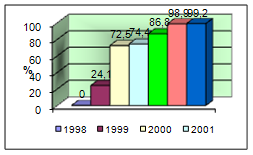

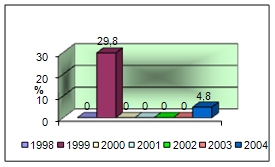

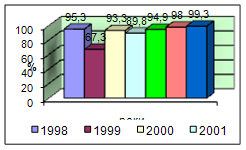

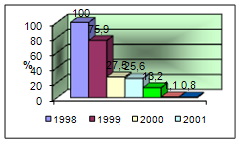

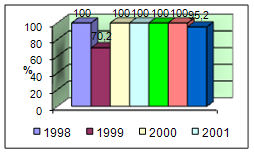

Побудуємо гістограму розподілу сум рангів впливу відібраних факторів на розвиток оподаткування в Україні., основуючись на отриманих сумах рангів по строках. При цьому на осі абсцис відкладаються відповідні фактори, а на осі ординат – їх відповідні суми.

Рис.2. Гістограма розподілу сум рангів впливу відібраних факторів розвитку оподаткування в Україні.

Основуючись на аналізі побудованої гістограми розподілу сум стандартизованих рангів, згрупуємо відібрані фактори по ступеню їх впливу на розвиток оподаткування в Україні (найбільш впливовішими є той фактор, сума стандартизованих рангів яких є найменшою).

Так, до групи факторів, що найбільше впливають на розвиток оподаткування в Україні: стабільність податкового законодавства, доходи платника податків, раціональне розподілення податкових надходжень, кількість суб'єктів оподатковування.

Друга група факторів включає: можливість ухилення від сплати податків, розмір валового національного доходу на душу населення, розвиток тіньової економіки, внутрішні борги держави, сума витрат держави, фінансовий результат діяльності підприємства .

Третя група факторів включає: рівень податкової ставки, зовнішні борги держави, спрощєння процедури сплати податків, кількість пільговиків.

Оцінимо ступінь узгодженості думок всіх опитаних респондентів. Необхідність проведення даного оцінювання пояснюється тим, що вищеназвані результати дослідження мають сенс, якщо середній ступінь узгодженості думок опитаних респондентів є невипадковим.

Для цього необхідно знайти значення коефіцієнта конкордації, який розраховується за формулою (3). При цьому, якщо коефіцієнт конкордації дорівнює одиниці, то думка експертів повністю співпадає, а якщо коефіцієнт конкордації дорівнює нулю, то збігу думок експертів немає.

![]() , (2.3)

, (2.3)

де W – коефіцієнт конкордації;

m – кількість експертів, що приймали участь в дослідженні;

n – кількість факторів, що впливають на досліджуваний показник.

Для розрахунку коефіцієнту конкордації необхідно знайти величину S, яка розраховується за формулою 4.

, (2.4)

, (2.4)

Результати обчислень занесемо в табл. 1.

Отримаємо значення S = 1368900. Тоді коефіцієнт конкордації дорівнює: ![]()

Оцінимо значущість коефіцієнту конкордації за критерієм Пірсона (![]() ), який підпорядковується

), який підпорядковується ![]() розподілу з числом ступенів свободи n – 1 за наступною формулою:

розподілу з числом ступенів свободи n – 1 за наступною формулою:

![]() . (5)

. (5)

![]()

![]()

Число ступенів свободи k=n – 1 = 14 – 1 = 13.

Оскільки розраховане значення ![]() = 6517,68 більше табличного

= 6517,68 більше табличного ![]() табл = 5,89 для 5%-го рівня значимості для числа ступенів свободи 13, то при заданому рівні значимості можемо стверджувати, що виявлена невипадкова узгодженість думок експертів.

табл = 5,89 для 5%-го рівня значимості для числа ступенів свободи 13, то при заданому рівні значимості можемо стверджувати, що виявлена невипадкова узгодженість думок експертів.

В результаті виконання завдання були відібрані фактори, що впливають на розвиток оподаткування в Україні.

Відібрані фактори були згруповані по ступеню їх впливу на досліджуваний показник.

Так, до групи факторів, що найбільше впливають на розвиток оподаткування в Україні належать: стабільність податкового законодавства, доходи платника податків, раціональне розподілення податкових надходжень, кількість суб'єктів оподатковування.

Друга група факторів включає: можливість ухилення від сплати податків, розмір валового національного доходу на душу населення, розвиток тіньової економіки, внутрішні борги держави, сума витрат держави, фінансовий результат діяльності підприємства .

Третя група факторів включає: рівень податкової ставки, зовнішні борги держави, спрощєння процедури сплати податків, кількість пільговиків.

На останньому етапі виконання завдання, використовуючи метод апріорного ранжирування, був оцінений ступінь впливу згрупованих факторів на ефективність розвитку податків на сучасному етапі.

Таким чином, з вірогідністю помилки 5% нульову гіпотезу про випадковість у збігу думок опитуваних експертів необхідно вважати істинною, оскільки коефіцієнт конкордації W =41,78 і розраховане значення ![]() =6517,68 більше табличного

=6517,68 більше табличного ![]() табл = 5,89 для 5%-го рівня значимості для числа ступенів свободи 13.

табл = 5,89 для 5%-го рівня значимості для числа ступенів свободи 13.

Результати дослідження тенденцій розвитку оподаткування в Україні показує що в першу чергу потрібно удосконалити податкове законодавство, а також потрібно звернути увагу на платника податків та на раціональне розподілення податкових надходжень.

Основними проблемами в сфері податкової політики залишаються: 1. Нестабільність та недосконалість податкового законодавства, відсутність Податкового кодексу;

2. Високий податковий тиск;

3. Безсистемне та невиправдане надання податкових пільг та звільнень від оподаткування, що звужує базу оподаткування та призводить до нерівномірності податкового навантаження та викривлень структури економіки;

4. Зростання податкового боргу;

5. Невідповідність окремих норм діючого податкового законодавства вимогам законодавства ЄС;

6. Неузгодженість бухгалтерського і податкового обліку;

7. Недосконала податкова амортизаційна політика;

8. Несвоєчасне відшкодування ПДВ з бюджету поряд з наявністю численних випадків безпідставного декларування платниками до відшкодування від'ємного значення податку.

РОЗДІЛ 3. НЕДОЛІКИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ

Похожие работы

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... , що і податок, і збір згідно зі статтею 2 зазначеного закону варто розуміти як обов’язковий внесок, який здійснюють платники .[9]. 1.3 Нормативно-правове регулювання системи непрямого оподаткування в Україні Практика непрямого оподаткування в Україні має ще коротку історію. Податок на додану вартість було запроваджено у 1992 р. замість раніше чинних податку з обороту та податку з продажу, ...

... , підприємницьких структур різних форм власності, що зумовлює становлення місцевих бюджетів як важливого фінансового інструменту регулювання господарського і соціального життя. Важливим при оцінці ролі місцевих бюджетів у соціально-економічному розвитку регіонів є аналіз співвідношення обсягів місцевих бюджетів із загальними витратами зведеного бюджету (таблиця 31.2) Таблиця 31.2 Співвідношення ...

... оритетного розвитку промисловості, а саме: реалізують продукцію на експорт, упроваджують інновації, демонструють кращі показники ефективності господарювання, забезпечують високу якість виготовленої продукції [20, c.164]. В Україні діє спрощена система оподаткування суб'єктів малого підприємництва. Аналізуючи зміст нормативно-правових актів щодо запровадження спрощеної системи оподаткування, можна ...

0 комментариев