Навигация

Анализ финансовой устойчивости

2.3 Анализ финансовой устойчивости

Финансовую устойчивость можно определить с помощью следующих коэффициентов:

1. ![]() .

.

Коэффициент финансовой независимости показывает, какую долю занимает собственный капитал во всем капитале предприятия.

К финансовой независимости на 2008г. = ![]() = 0,05

= 0,05

К финансовой независимости на 2009г. = ![]() = 0,08

= 0,08

Норматив коэффициента финансовой независимости составляет 0,6. Мы видим, что в нашем случае этот коэффициент очень низок, так как основным источником средств является кредиторская задолженность.

2. Коэффициент текущей задолженности (коэффициент концентрации привлеченных средств). Он является дополнением к коэффициенту финансовой независимости и в сумме они дают 1 (или 100%).

![]()

К т. з. на 2005г. = ![]() = 0,95; К т. з. на 2006г. =

= 0,95; К т. з. на 2006г. = ![]() = 0,92

= 0,92

Он характеризует долю краткосрочных обязательств в общей сумме средств. Нормативным является значение равным – 0,4, а на данном предприятии оно превышает его в 2,3 раза (0,95/0,4), что очень сильно снижает финансовую устойчивость предприятия.

3. Коэффициент платежеспособности показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая за счет заемных.

![]() .

.

К платежеспособности на 2008г. = ![]() = 4,7%

= 4,7%

К платежеспособности на 2009г. = ![]() = 8,4%

= 8,4%

Коэффициент платежеспособности показал, что на 100 руб. заемного капитала приходится в 2008г. – 4,7 руб., в 2006г – 8,4 руб. собственного капитала. Отсюда следует, что на 96,3% в 2008г. предприятие финансировалось за счет заемных средств, в 2009г. показатель снизился до 91,6%.

4. Коэффициент финансового левериджа (риска) – это соотношение заемного и собственного капитала.

![]()

К финансового левериджа (риска) на 2008г. = ![]() = 21,14

= 21,14

К финансового левериджа(риска) на 2009г. = ![]() = 11,86

= 11,86

Значение коэффициента финансового левериджа (риска) ООО «ТехноКрат» очень высокое по сравнению с нормативом равным 1, но наметилась тенденция его снижения. За 2008 год его значение снизилось почти вдвое, что можно считать положительным моментом. На предприятиях, где оборачиваемость капитала высокая и доля основного капитала низкая, значение коэффициента финансового рычага может быть значительно выше нормативного. В балансе ООО «ТехноКрат» вообще нет основного капитала и оборачиваемость оборотного капитала достаточно высокая, что позволяет коэффициенту финансового риска быть значительно выше нормативного.

Для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели западных экономистов: Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминативного анализа. Наиболее широкую известность получила модель Альтмана:

Z = 0,717х1+0,847х2+3,107х3+0,42х4+0,995х5,

где х1 - ![]() ;

;

х2 - ![]() ;

;

х3 - ![]() ;

;

х4 - ![]() ;

;

х5 - ![]() .

.

Константа сравнения - 1,23.

Если значение Z<1,23, то это признак высокой вероятности банкротства,

Z>1,23 – малая вероятность банкротства.

Найдем значение Z-счета на ООО «ТехноКрат»

Х1 = ![]() = 0,078; Х2 =

= 0,078; Х2 = ![]() = 0,077; Х3 =

= 0,077; Х3 = ![]() = 0,057;

= 0,057;

Х4 = ![]() = 0,084; Х5 =

= 0,084; Х5 = ![]() = 8,150

= 8,150

Z = 0,717*0,078+0,847*0,077+3,107*0,057+0,42*0,084+0,995*8,150 = 8,44

На нашем предприятии величина Z-счета составляет 8,44, что намного больше 1,23. Следовательно, вероятность банкротства ООО «ТехноКрат» ничтожна.

Похожие работы

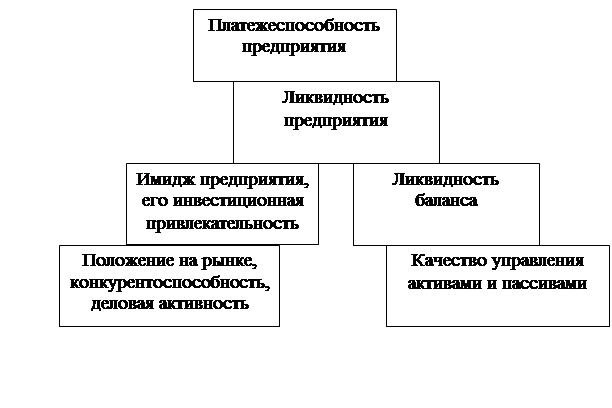

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

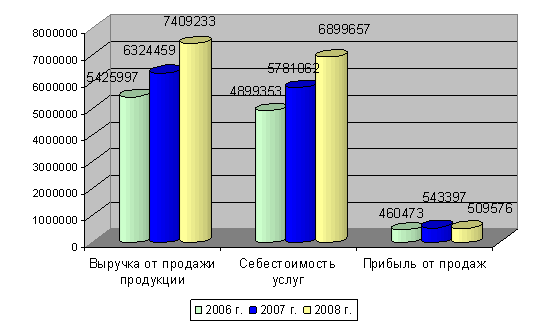

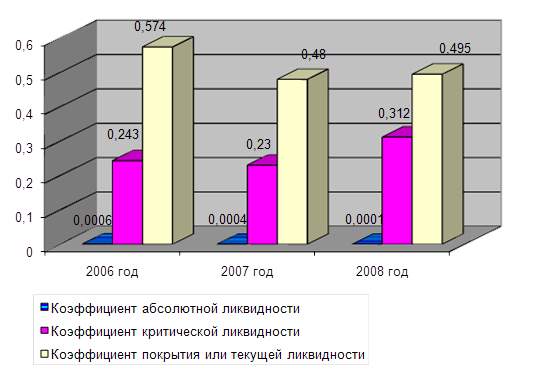

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2]. М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности ...

0 комментариев