Навигация

Направления по совершенствованию организации кредитной работы

3.4. Направления по совершенствованию организации кредитной работы

В целом, по результатам практической работы, организацию работы Кредитного управления ОАО АБ «...» можно считать соответствующей действующему банковскому и гражданскому законодательству, инструкциям и положениям ЦБ РФ, Кредитной политике и иной внутренней банковской документации, регламентирующей работу Кредитного управления.

По результатам анализа доходности кредитов предлагается рассмотреть возможность дифференцированного подхода к выдаче кредитов - предоставлять большему количеству заемщиков кредитов на срок до шести месяцев, а по кредитам, предоставленным на срок более шести месяцев – рассмотреть возможность увеличения процентной ставки.

При кредитовании особое значение имеет оценка кредитоспособности клиента. Банк имеет право выбрать для себя любую методику оценки кредитоспособности. Желательно, чтобы она использовала коэффициенты независимости, ликвидности, оборачиваемости, а также анализ делового риска и денежных потоков. Это позволит детально рассмотреть финансовое положение клиента.

Процесс рассмотрения кредитной заявки и предоставления кредита можно усовершенствовать путем работы в команде сотрудников Кредитного отдела, Отдела управления рисками и юридического отдела. Это позволит избежать дублирования некоторых операций, улучшить обмен информацией, и несколько сократить первые четыре этапа процесса предоставления кредита. В довершение к этому, рекомендуется банку рассмотреть возможность привлечения в штат профессиональных оценщиков предметов залога (товаров, недвижимости, оборудования, автомобилей).

В виду значительного числа кредитов, выданных под залог товаров в обороте с оставлением предмета залога у залогодателя, можно рекомендовать банку рассмотреть возможность кредитования с использованием складских свидетельств.

В банке совершенно не практикуется кредитование под банковские гарантии других банков.

Можно порекомендовать использовать на практике в качестве залога Депозитные и Сберегательные сертификаты других банков. Поскольку сертификаты являются ценными бумагами, то кредиты под их залог будут приравнены к кредитам под залог ценных бумаг. С точки зрения формирования резерва на возможные потери по ссудам это более привлекательный вид обеспечения, чем гарантии. Срок реализации сертификата должен совпадать со сроком кредита, что позволит вовремя погасить кредит. Сложности могут возникнуть при проверке устойчивости банка, выдавшего сертификат, а так же при установлении факта наличия самого депозита и подлинности сертификата.

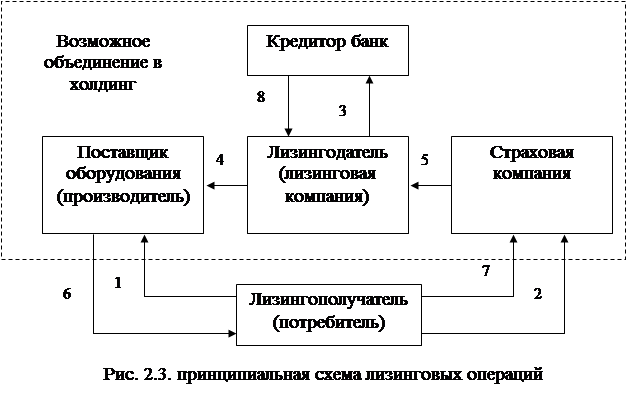

Нельзя сбрасывать со счетов и возможность страхования кредитных рисков, а также возможность совместного с другими кредитными организациями кредитования одного заемщика.

Для совершенствования кредитной работы ОАО АБ «...», можно предложить такую форму нетрадиционного возврата кредитов, как продажа долгов с дисконтом. Продажа долгов с дисконтом означает продажу кредито-рам дебиторской задолженности со скидкой, образующей доходы покупателя этого долга. Размеры скидки зависят от:

предполагаемого срока взыскания долга;

действующего в данном периоде рыночного уровня депозитных ставок;

общей суммы продаваемого долга;

риска, связанного с возможным списанием долгов из-за признания должника несостоятельным плательщиком.

Продажа долгов используется кредитором с целью обеспечения скорей-шего поступления сумм погашения на его счет.

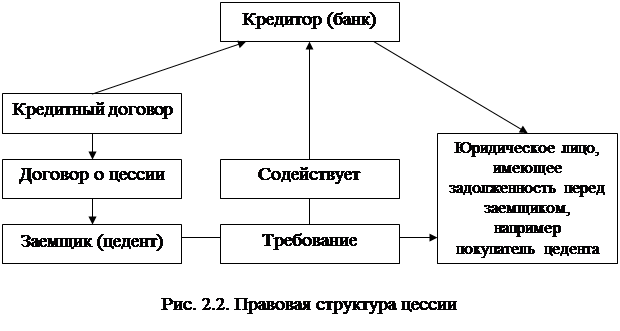

Продажа осуществляется путем передачи права требования этих долгов другому лицу, то есть кредитор фактически продает свою дебиторскую задол-женность другому лицу и имеет, таким образом, возможность быстро получить долг. Однако он вынужден уступить покупателю часть суммы этого долга, которая составляет величину дисконта. Несмотря на это, кредитору может оказаться более выгодным продать долг, нежели ожидать его поступления через определенный промежуток времени, особенно в условиях инфляции.

Покупатель просроченных долгов, должен быть уверен, что сможет их получить в будущем. Для этого дебитор представляет гарантии уплаты долгов после поступления денег на его счет.

Продажа кредитором своих долгов означает также и переход всех рисков по их потерям к покупателю долга. Поэтому размер дисконта учитывает эти риски. Продажа долгов оформляется трехсторонним договором, участниками которого являются: кредитор, продавец долгов и покупатель долгов. В соответствии с этим договором покупатель долгов обязуется в определенный срок перечислить их сумму за вычетом дисконта продавцу долгов, должник обязуется перечислить долги покупателю с учетом процентов, определяемых временем просрочки задолженности.

Преимущества продажи долгов с дисконтом состоят в том, что ускоряется оборот капитала, сокращается потребность в кредитных ресурсах, снижаются риски, связанные с безвозвратной потерей долгов, и улучшаются показатели ликвидности баланса. Недостатком продажи долгов для продавца является то, что он за свой предоставленный кредит получит меньше, чем ему положено, на сумму дисконта.

Главным препятствием в развитии рассмотренного способа снижения дебиторской задолженности является отсутствие опыта и знаний типовых договоров на продажу долгов у компаний и банков.

ЗАКЛЮЧЕНИЕ

В данной работе предметом исследования стали формы и виды обеспечения по кредитам, а целью - их исследование с точки зрения теории и практики применения. По результатам проведенного исследования, можно сделать следующие выводы.

Следует различать такие понятия, как ссуда и кредит. Ссуда – безвозмездное пользование вещами. Кредит – более широкое понятие, включающее в себя различные формы, среди которых банковский кредит. Банковский кредит – предоставление денежных средств на возмездной основе и при соблюдении определенных принципов.

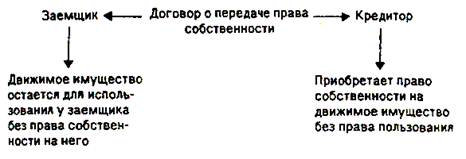

Обеспечение кредитных обязательств носит вторичный характер, может быть как в имущественной форме, так и в информационной. Имущественное может быть в материальном или денежном выражении. Информационное – в виде приобретенных заемщиком конкурентных преимуществ или в виде информации о кредитуемом проекте.

Законодательство оставляет перечень форм обеспечения открытым. С одной стороны – это плюс. С другой стороны – нет четкой законодательной базы, охватывающей и регламентирующей применение, так называемых, иных, не указанных в законе способов.

ЦБ РФ, издав инструкцию №62а от 30.06.97, поставил банки перед выбором – или в качестве обеспечения принимать залог (в соответствии с ГК РФ), или создавать повышенные суммы резервов под возможные потери, так как кредиты с иными формами обеспечения относятся к более высоким группам риска. В следствие этого залог – самая распространенная форма обеспечения.

Действующий порядок обращения взыскания на предмет залога и его дальнейшей реализации – не совершенен и требует значительной корректировки. Единственный на сегодняшний выход из такой ситуации – взаимное согласие сторон с подробным отражением в договоре залога процедуры реализации предмета залога.

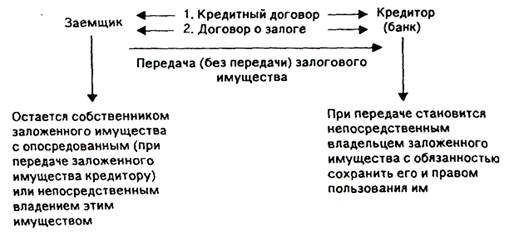

Самый распространенный вид залога – твердый залог с оставлением предмета залога у залогодателя. С одной стороны – банк не несет ответственности за сохранность предмета залога и накладных расходов по его хранению. С другой стороны – предмет залога превращается в некую сумму стоимости, так как залогодатель вправе распоряжаться и пользоваться им.

Поручительство – привлекательная для банка форма обеспечения, так как поручитель отвечает по обязательствам должника, как правило, солидарно. С точки зрения ЦБ РФ достаточным в качестве обеспечения может быть поручительство только определенных инструкцией 62а субъектов.

Складские свидетельства – достаточно перспективный вид залогового обеспечения. При всех его достоинствах, отсутствие правовой базы делает использование свидетельств в банковской практике исключением из правил.

Вероятность того, что в ближайшее время банки и страховые компании будут работать совместно в сфере кредитования – очень мала. История показала, что риски, принимаемые обеими сторонами, велики. Можно сказать, что страхование кредитных рисков, кредитование под залог страховых полисов, и т.д. – перспектива далекого будущего.

Кредитные организации должны больше внимания уделять составлению договоров. Судебная и арбитражная практики доказали, что невнимание банков к деталям при составлении договоров, оборачивается для них значительными потерями в будущем. Однако, несовершенство действующего законодательства, существующие разночтения и противоречия в нормативных актах, регулирующих данную сферу, делают возможность составления безупречного договора минимальной.

С целью повышения эффективности кредитного процесса в банке можно предложить следующие направления.

Дифференцировать подход к выдаче кредитов - предоставлять большему количеству заемщиков кредитов на срок до шести месяцев, а по кредитам, предоставленным на срок более шести месяцев – рассмотреть возможность увеличения процентной ставки.

Применить метод работы в команде при рассмотрения кредитной заявки и предоставления кредита

Привлечь в штат профессиональных оценщиков предметов залога.

Рассмотреть возможность кредитования с использованием складских свидетельств, Депозитных и Сберегательных сертификатов других банков.

Трудно прогнозировать, как в перспективе будет развиваться банковское кредитование долгосрочных инвестиционных проектов в России. Но можно с уверенностью утверждать, что никакой серьезной альтернативы этому нет: у государства не хватает средств даже для поддержки социального сектора. Поэтому наибольших успехов в этом виде банковского бизнеса добьются те кредитные организации, которые раньше других придут на данный рынок и создадут соответствующие внутренние механизмы, позволяющие объективно работать на нем. Что же касается внешних условий и российской деловой среды в целом, то она уже начинает меняться в лучшую сторону и, вероятно, данный процесс будет развиваться.

СПИСОК ЛИТЕРАТУРЫ

Гражданский кодекс Российской Федерации (части первая и вторая): принят Государственной Думой 1 октября 1994 года.

О Залоге: Закон РФ от 29.05.92г. №2872-1.

Инструкция «О порядке формирования и использования резерва на возможные потери по ссудам» №62а: введена в действие указанием ЦБ РФ от 25 декабря 1997 г. №101-у.

О порядке приема и рассмотрения заявок на выдачу кредитов юридическим лицам. Приказ ЦБ РФ от 18 августа 1992 г. N 44.

Денежное обращение и банки. Учебное пособие под ред. Белоглазовой Г.Н., Толоконцевой Г.В.- СПб.: СПбГУЭФ. 1999.

Банковское дело. Учебник под ред. Колесникова В.И., Кроливецкой Л.П. - М.: Финасы и статистика. 1999.

Масленченков Ю.С. Технология и организация работы банка: теория и практика. М.: ООО Издательско-Консалтинговая Компания «ДеКА». 1998.

Ольшаный А.Н. Банковское кредитование: российский и зарубежный опыт. – М.: Русская деловая литература. 1997.

Большой экономический словарь. - М.: Институт новой экономики. 1999.

Алеева Е. Рушайло П. Чем закончится американский кризис // Деньги.-2001.-№13.

Андрюшин С.А. Нужен ли нам опыт системы учреждений мелкого кредита дореволюционной России // Бизнес и банки. - 1998. -№49.

Бугров А.В. Российские государственные банки для дворянства в 18 веке // Вестник банка России.-2000.-№45.

Витрянский В. Порядок обращения взыскания на заложенное имущество // Закон.- 1995.-№5.

Волнухин Д. Договор поручительства: некоторые проблемы // Закон.-1999.-№11.

Глашев А.А. Условия недействительности договора поручительства // Законодательство.- 1999.- №1.

Гудков Ф.А. О применении складских свидетельств в некоторых финансовых проектах // Бизнес и банки. - 1999. -№13.

Завидов Б. Договор поручительства // Хозяйство и право.-1997.-№12.

Замуруев А.С. Кредит и ссуда: терминологический анализ, классификация и определение формы // Деньги и кредит.-1999.-№4.

Змиев А.Л. Складские свидетельства в банковской практике // Расчеты и операционная работа в коммерческом банке.-2001.-№1.

Кирьян П. Кредитная история // Эксперт.-2001.-№14.

Крылов И. Поручительство // Закон.- 1997.-№4.

Козырин А. Договор об ипотеке // Закон.-1999.-№4.

Козырь О. Понятие недвижимого имущества в Российском гражданском праве. Сделки с недвижимостью // Закон.-1999.-№4.

Логунов Д.А. Практика применения договора поручительства // Законодательство.-1999.-№6.

Макаревич Л.Н. О проблемах ипотечного кредитования // Деньги и кредит.-1998.-№6.

Макеев А.В. Складские свидетельства// Расчеты и операционная работа в коммерческом банке.-2001.-№1.

Маковская Е. Саперы» в банке // Эксперт.-2001.-№14.

Москвин В.А. Виды обеспечения при долгосрочном кредитовании предприятий // Банковское дело. – 2000. - №7.

Пессель М.А. Заем, кредит, ссуда // Деньги и кредит.-1999. -№4.

Сарбаш С. Обеспечение исполнения кредитных обязательств // Закон.-1997.-№2.

Свириденко О. Правовое регулирование залога и его реализация в банковском кредитовании // Хозяйство и право.-1998.-№7.

Сплетухов Ю.А. Страховая защита от кредитных рисков // Бизнес и банки. - 1999. -№22.

Толмачев А. Товарный и коммерческий кредит: анализ действующего законодательства // Хозяйство и право.-1998. -№11.

Цыбуленко З. Договор об ипотеке // Хозяйство и право.-1998. -№11.

Чиркова М. Оценка залога как способа обеспечения возвратности кредита // Хозяйство и право.-1998. -№6.

Шабалина Л. Кредит под складские свидетельства // Экономика и жизнь. - 1998. -№10.

Ямпольский М.М. О трактовке кредита // Деньги и кредит.-1999.-№4.

Суд и арбитраж: практика // Закон.- 1995.-№5.

Суд и арбитраж: споры по кредитам // Закон.- 1997.-№2. С. 103-108.

Обзор практики рассмотрения споров, связанных с применением арбитражными судами норм Гражданского кодекса Российской Федерации о залоге: Приложение к письму Высшего Арбитражного Суда РФ от 15 января 1998 г., N 26.

Обзор практики рассмотрения споров, связанных с применением арбитражными судами норм ГК РФ о залоге // Закон.-1999.-№4.

Суд и арбитраж: залог // Закон.-1999.-№5.

Бюллетень Ассоциации Коммерческих банков Санкт-Петербурга. – 2000.- №№29,30,31. – 2001.- №№32,33.

Банки и финансы. Информационно-аналитический бюллетень. - 2001.-№ 1.

В. Геращенко. Банки готовы кредитовать производство, да риски не пускают. Listбизнес. Прайм-ТАСС. http://business.list.ru/content/1026

Ресурсы Интернета

www.auver.ru

www.bankir.ru

www.business.list.ru

www.oanda.com

[1] Большой экономический словарь. М.:Институт новой экономики, 1999. С. 403.

[2] Фасмер М. Этимологический словарь русского языка. - М.: Прогресс, 1987. -Т. 2.-С. 369.

[3] Банковское дело: Справочное пособие/ Под ред. Бабичевой Ю.А. -М.: Экономика, 1993. С.88.

[4] Банковское дело. Под ред. Колесникова В.И. – М.: Финансы и статистика, 1999. – С.6.

[5] Пессель М.А. Заем, кредит, ссуда. Деньги и кредит.-1999.-№4.-С.28

[6] Банковское дело. Под ред. Колесникова В.И. – М.: Финансы и статистика, 1999. – С.188.

[7] Ольшаный А.Н. Банковское кредитование: российский и зарубежный опыт. –М. : Русская деловая литература., 1997. с.23

[8] Большой экономический словарь. М.: Институт новой экономики, 1999. С. 410.

[9] Инструкция ЦБР от 30/06/97 №62а, п. 2.6.3

[10] там же, п. 2.8.3

[11] Москвин В.А. Виды обеспечения при долгосрочном кредитовании предприятий. Банковское дело. – 2000. - №7.

[12] Вестник банка России. - 2000.-№45.

[13] С.А.Андрюшин. Нужен ли нам опыт системы учреждений мелкого кредита дореволюционной России? Бизнес и банки. - 1998.-№49.

[14] Андрюшин С.А. Банки Российской Империи. Томск. –1996.- с.108.

[15] Андрюшин С.А. Банковская система России: особенности эволюции и концепция развития. М., 1998, с. 228-229.

[16] Чиркова М. Оценка залога как способа обеспечения возвратности кредита. Хозяйство и право.-1998.-№6. С.34-37.

[17] Агарков М.М. Основы банкового права. Учение о ценных бумагах. М.:1994. С. 117.

[18] Свириденко О. Правовое регулирование залога и его реализация в банковском кредитовании. Хозяйство и право.-1998.-№7. С.73-78.

[19] Е. Алеева. П. Рушайло. Чем закончится американский кризис? Деньги. - 2001. -№13.-С. 98-99.

[20] Вестник Высшего Арбитражного Суда РФ. -1994.- № 3.- С. 73.

[21] Вестник Высшего Арбитражного Суда РФ.-1996. -№ 10. Постановление Президиума № 952/96.

[22] Вестник Высшего Арбитражного Суда РФ.-1994.- № 3.

[23] Суд и арбитраж: споры по кредитам. Закон. - 1997.-№2. С. 103-108.

[24] Определение понятия "аффилированное лицо" см. в Указе Президента РФ от 23 февраля 1998 г. N 193.

[25] Глашев А.А. Условия недействительности договора поручительства. Законодательство. - 1999. - №1.

[26] Правомерность включения в договоры условий о безакцептном списании денежных средств со счета подтверждается и практикой Высшего Арбитражного Суда РФ (письма № С-13/ОП-167 от 20.05.93 и № СЗ-8/ОП-4 от 04.01.95.

[27] Законодательство и экономика. 1994. - № 5—6. - С. 24—26.

[28] Павлодский Е.А. Обеспечение исполнения обязательств поручительством. Закон. - 1995. -№ 5. -С. 25.

[29] Ефимова А. Г. Банковская гарантия: понятие и практическая применимость. Хозяйство и право. - 1996. - № 3. - С. 119; Павлодский Е.А. Банковская гарантия — новый инструмент обеспечения исполнения гражданско-правовых обязательств.

[30] Павлодский Е.А. Указ. соч. С. 25, 26.

[31] Ефимова Л.Г. Указ. соч. С. 119.

[32] Аванесова Г. Применение банковской гарантии и договора поручительства в банковской практике. Хозяйство и право. -1996. -№ 7. -С. 185.

[33] Шабалина Л. Кредит под складские свидетельства. Экономика и жизнь. – 1998. - №10.

[34] Шабалина Л. Кредит под складские свидетельства. Экономика и жизнь. – 1998.- №10.

[35] Сплетухов Ю.А. Страховая защита от кредитных рисков. Бизнес и банки. - 1999. -№22.

[36] Сплетухов Ю.А. - там же.

[37] Сплетухов Ю.А. – там же.

[38] Таблицы, упоминаемые в разделах 3.2. и3.3., смотри в приложении №12.

[39] Графики и диаграммы на рисунках 2-16 составлены автором на основании данных внутренней отчетности.

Похожие работы

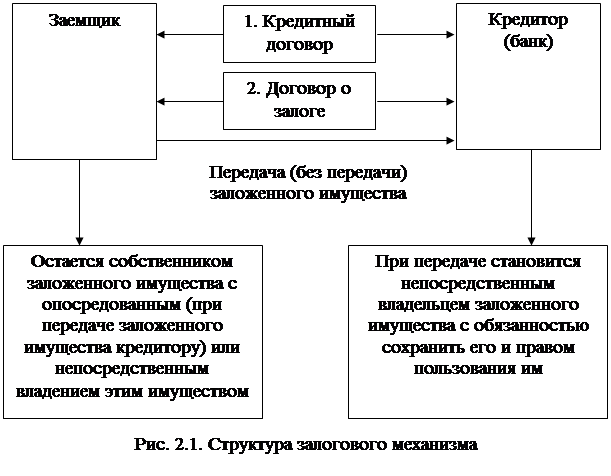

... и позитивных процессов преобразования в народном хозяйстве, повышение прибыльности, качества управления, а также прозрачности деятельности хозяйствующих субъектов.III. Залог как форма обеспечения возвратности кредита 3.1. Залог и залоговое право Залог является одним из наиболее действенных способов, побуждающих заемщика выполнить свои обязательства по кредитному договору – вернуть долг ...

... средств при наступлении срока исполнения обязательства. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности правового механизма, грамотности правового и экономического содержания соответствующих документов, соблюдения норм деловой этики гарантов платежных обязательств. ...

... вторичных источников. К их числу относятся: залог имущества и прав, уступка требований и прав, гарантии и поручительства, страхование. В таблице 1 представлены распространенные формы обеспечения возвратности кредита. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности ...

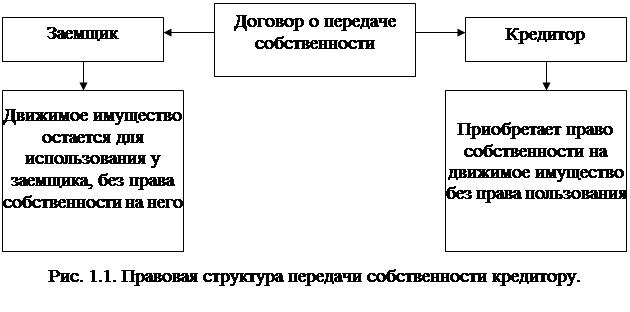

... должники. Кредиты под гарантию выдаются ссудозаемщикам лишь в том случае, если гарант является платежеспособным лицом. В следующих разделах работы рассматриваются основные формы обеспечения возвратности кредита: залог, гарантии и поручительства, цессия и передача права собственности 2. Залог – основная форма обеспечения возвратности кредита Залог является одним из наиболее действенных ...

0 комментариев