Навигация

Объекты и субъекты лизинговых отношений

1.2. Объекты и субъекты лизинговых отношений

Определение объекта лизинга является существенным условием, без которого сделка считается недействительной.

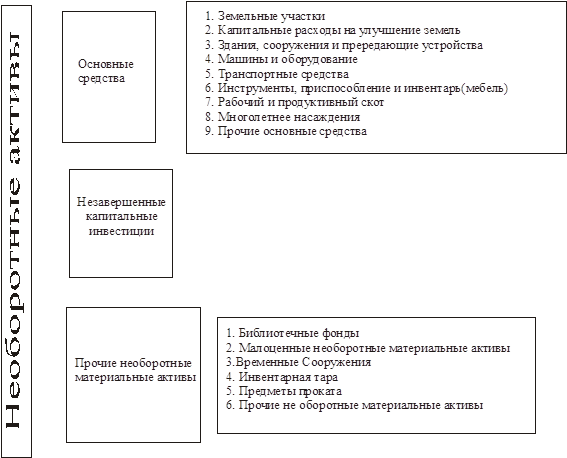

В зависимости от конкретных обстоятельств объектом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей классификации к основным средствам, кроме имущества, запрещенного к свободному обращению на рынке. Все объекты лизинга в общем виде можно классифицировать по различным сущностным признакам.

Как уже отмечалось, главное обязательное условие лизинга заключается в том, что объекты, передаваемые в лизинг, могут быть использованы исключительно для предпринимательских целей. В соответствии с действующими положениями к производственным основным средствам относятся средства, которые связаны с осуществлением предпринимательской деятельности, т.е. с производством промышленной продукции, строительством, сельским хозяйством, торговлей и общественным питанием, заготовкой сельскохозяйственной продукции и другими видами деятельности. Поэтому если в лизинговую компанию с предложением взять в аренду оргтехнику, обратились, например, две организации: одна коммерческая, осуществляющая предпринимательскую деятельность, а вторая — некоммерческий благотворительный фонд, то лишь в первом случае сделка может быть предметом лизингового соглашения.

Другим важным критерием определения имущества, которое может быть предметом лизинга, является непотребляемость вещей в производственном процессе. Принято, что непотребляемые вещи не теряют своих натуральных свойств в процессе использования, т.е. no окончании срока лизинга предмет должен быть пригодным для продажи, или последующей сдачи в аренду.

Этому требованию отвечают основные средства производства.

Широкое распространение получила классификация объектов лизинга по признаку движимости имущества и соответствующее выделение движимых вещей и недвижимости. В отличие от обычной аренды в лизинг не могут передаваться земельные участки и природные комплексы, являющиеся основой всех объектов недвижимости вообще.

Различают также индивидуально определенные вещи и определяемые родовыми признаками. Последние характеризуются свойствами, общими для всех предметов данного рода и определяемые числом, весом и т.д. Вещи, определяемые родовыми признаками, заменимы, поэтому их утрата не освобождает должника от обязанности вернуть вещи кредитору. Индивидуально определенная вещь всегда конкретна. Она либо уникальна, либо хотя и относится к разряду вещей, определяемых родовыми признаками, но обладает толь ко ей присущими качествами.

Объектом лизинга часто являются сложные вещи, состоящие из разнородных вещей, образующих единое целое. Если предметом лизинга служит такой объект, например предприятие, то действие сделки по общему правилу распространяется на все его составляющие разнородные части: здания, сооружения, оборудование и другие компоненты, из которых могут быть и исключения по договору.

В данной совокупности предметов может быть главная вещь и ее принадлежность, например здание и пристройка к нему. Главная вещь имеет в хозяйственном обороте самостоятельное значение, а принадлежность зависит от нее, служит главной вещи и связана с ней общим хозяйственным назначением. Принадлежность следует судьбе главной вещи. Поэтому если главная вещь передана в лизинг, то вместе с ней в аренду передается и принадлежность.

Во всех случаях объект лизинга должен быть наиболее точно определен, идентифицирован. Если предметы одного наименования могут обладать различными признаками, то надо указать, какие именно характеристики имеет объект сделки. Когда же пользователь хочет получить неоднородный товар, то определяется количество товара каждого признака, передаваемого в лизинг с подробной спецификацией.

Если объектом лизинга является товар со сложными техническими характеристиками, то дается их детальное описание.

В практике в лизинг передается чаще всего различное технологическое оборудование с высокими темпами морального старения, дорогостоящие машины, станки, приборы, строительная техника, автомобили, морские и речные суда, вычислительная техника, тракторы, комбайны, здания, сооружения и т.д.

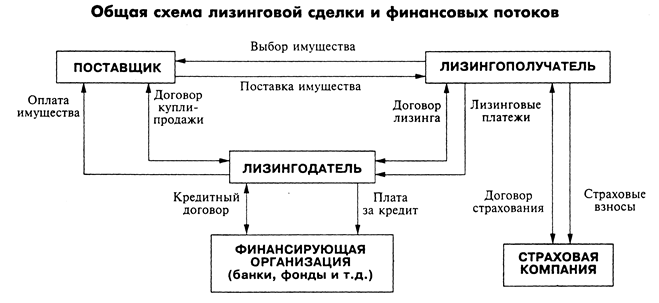

Субъектами (участниками) классического лизинга являются три основных лица: лизингодатель, лизингополучатель и производитель (продавец) предмета лизинга.

Сдавать имущество в лизинг имеют право его собственники или их представители. Поставщиками могут быть такие фирмы, которые обеспечивают гарантированные поставки заранее определенного типа оборудования, запасных частей и, возможно, фирменных услуг по техническому сервису.

Всем комплексом лизинговых услуг, как правило, занимаются специализированные компании, имеющие средства для инвестирования. С предложениями на лизинговом рынке выступают также местные органы власти и управления.

Лизинговые компании, созданные банками, ориентируются на оказание стандартных лизинговых услуг широкому кругу клиентов, что не исключает, с другой стороны, преимущественного обслуживания клиентов "собственного" банка. Обычно банки не только финансируют деятельность дочерних компаний, но и активно поставляют им клиентов из числа тех, кто обращается напрямую в банк за получением кредита на приобретение основных средств. Естественно, что компании, входящие в структуру крупных банков, и сами являются наиболее крупными на рынке, имеют большой портфель заказов, используют более современные методы работы, квалифицированный персонал.

Лизинговые компании, созданные государственными и муниципальными структурами, жестко ориентированы на осуществление лизинговых сделок с определенными типами клиентов. Условия лизинговых сделок, предлагаемые этими компаниями, а они обычно используют льготное бюджетное финансирование, являются более привлекательными для клиентов, по сравнению с условиями, предлагаемыми

коммерческими лизинговыми компаниями, однако доступность их услуг ограничена. Часто перед такими компаниями вопрос эффективности или хотя бы надежности реализуемых лизинговых проектов стоит не так остро, как перед коммерческими лизинговыми компаниями.

Отраслевые лизинговые компании ориентируются на обслуживание предприятий определенной отрасли. Во многом отраслевые лизинговые компании ориентируются на поддержку государства. Лизинговые компании, дочерние предприятие различных торговых домов, фирм-производителей, а также созданные частными лицами, не имея доступа к достаточным финансовым ресурсам, заключают мало лизинговых сделок. Ряд иностранных фирм-производителей (в основном это касается рынка большегрузных автомобилей) использует лизинг в качестве инструмента сбыта продукции. Лизинговые сделки, заключаемые ими, обычно предусматривают участие российского банка, приемлемого для иностранной фирмы, выдающего гарантию за своего клиента — конечного лизингополучателя.

Спрос на рынке лизинга обеспечивают в первую очередь предприниматели всех отраслей народного хозяйства, а также отдельные граждане. Потребители лизинговых услуг должны отвечать следующим основным требованиям: обеспечивать высокую норму и массу прибыли, иметь достаточную профессиональную и экономическую подготовку и надежные гарантии платежеспособности.

Анализ поведения арендаторов в различных хозяйственных ситуациях, мотивов их действий и целей, которые они ставят, позволяет предварительно выявить два типа лизингополучателей:

первый тип — это предприниматели, которые с помощью лизинга пытаются достичь нескольких целей: получить высокий доход, утвердиться в обществе как самостоятельная свободная личность, создать комфортные условия жизни и быта;

второй тип — это люди, не имеющие достаточного стартового капитала. Они стремятся получить максимум прибыли за счет наращивания объемов производства, вводят жесткий режим экономии, мало заботятся об условиях труда и быта, добиваются своей цели в основном изнурительным тяжелым трудом.

Посредники — профессиональные участники лизинговых операций, выступают в качестве:

представителя клиента перед другими участниками лизинговых отношений;

самостоятельного субъекта сделок с поставщиками, покупающего у них оборудование в собственность с целью последующей реализации другим клиентам.

Среди посредников, участвующих в лизинговых сделках, выделяются ряд профессионально специализированных предпринимателей с различным кругом прав и обязанностей (схема 1).

Посредники — это лица, представляющие интересы товаропроизводителя и потребителя, а часто и действующие от их имени. Они способствуют повышению эффективности работы производителей, поскольку позволяют им сосредоточиться на самом процессе производства, передавая функции продвижения товара посреднику. Кроме того, включение посредников в лизинговые операции существенно сокращает срок оборачиваемости капитала и, следовательно, повышает доходность производства.

В сложных лизинговых операциях участвуют множество юридических лиц на стороне заимодавцев, лизингодателей, поставщиков и арендаторов, так как в сделку включаются различные посредники (брокерские фирмы, страховые и трастовые компании и т.д.).

Когда же поставщиком и лизингодателем выступает одно и то же лицо, то состав участников сделки сокращается до минимума—до двух лиц. В таких случаях лизинговыми организациями занимаются специальные филиалы или дочерние фирмы предприятия — изготовителя оборудования (машин) или его структурные подразделения, которые занимаются продвижением своих товаров на рынке с помощью лизинга./12/

Схема 1. Профессиональные предприниматели – посредники лизинговых сделок.

| № | Субъект | Характеристика, права и обязанности |

| 1 | Дистрибьютор (оптовик) | * Действует полностью от своего имени на основе независимых отношений как с производителями, так и с покупателями лизингового имущества • Устанавливает цены, изучает рынок, оказывает сервисные услуги |

| 2 | Дилер | • Мелкий независимый предприниматель, который за свой счет закупает необходимое оборудование и продает потребителям, может участвовать в рекламе и сервисном обслуживании техники |

| 3 | Брокер | • Действует по поручению и за счет клиентов. • Сводит заинтересованные стороны, но риск на себя не принимает |

| 4 | Комиссионер | • Совершает сделки от своего имени, но за счет комитента [клиента) • Отвечает за убытки, если превышает свои полномочия |

| № | Субъект | Характеристика, права и обязанности |

| 5 | Маклер | • Подбирает и сводит заинтересованные стороны для сделки, но сам в них не участвует • Без официального одобрения сторон не может совершать сделки |

| 6 | Консигнатор | • Получает у производителей оборудование [имущество] на условиях комиссии и организует его сбыт по ценам, не ниже установленных продавцом • Право собственности на имущество остается за поставщиком |

| 7 | Доверенный (представитель) | • Совершают сделки от имени и по поручению своей фирмы • Действуют в пределах установленных в договоре-поручении полномочий |

| 8 | Агент производителя (потребителя) | • Действует за счет и от имени клиента на определенной территории • Полномочия имеет не на одну конкретную сделку, а на согласованный срок |

| 9 | Коммивояжер | • Не только продает, но доставляет объект лизинга пользователю |

| 10 | Посылторговец | • Разъездной представитель фирмы • Реализует лизинговое имущество путем рассылки каталогов потенциальным покупатвлям-арвндаторам |

| 11 | Консультант | • Проводит исследования в деловых кругах с оплатой в процентах от сделок • Не участвует в доходах и не дает гарантии заказчику |

1.3.Виды лизинга.

Большинство определений специальных видов лизинга пришло из США и имеют в договорах не англоязычных стран английские обозначения. Так о Plant-Leasing (заводском лизинге) говорят при аренде производственных комплексов, а о Equipment-Leasing (лизинге оборудования) при аренде отдельных станков и механизмов. Лизинг нового имущества обозначается как First-Hand-Leasing (лизинг «из первых рук»), а подержанного Second-Hand-Leasing (лизинг «из вторых рук»). В США также имеются специальные обозначения для крупных лизинговых сделок — Big-Ticket-Leasing, международных лизинговых операций—Gross-Border-Leasing и аренды недвижимости — Bug-and-Lease.

Отсутствие дополнительных услуг при лизинге со стороны лиссора может обозначаться в договорах как Net-Leasing. В случае, когда лизинговая компания берет на себя часть забот по обслуживанию имущества (например, страхование или профилактический ремонт), то говорят о Tail-Service-Leasing —частично сервисном лизинге, а если все заботы по обслуживанию ложатся на плечи лиссора, то это уже Gross-Leasing или Full-Service-Leasing, т.е. лизинг с полным сервисом. В последнее время в практику вошли контракты, называемые «про-джект-лиз». Согласно такому контракту лизинговая компания сдает заказчику «под ключ» цех или завод, включая здания, механизмы, трубопроводы, системы управления, а также проводит обучение персонала фирмы-холдера и производит гарантийный ремонт.

По способу пользования объектом аренды различают «индивидуальный лизинг» и «лизинг-бианко». В случае «индивидуального» или «целевого лизинга» договор фиксирует ту хозяйственную цель, в интересах которой используется объект лизинга. Лиссор, обуславливая условия такого договора, как правило, стремится к тому, чтобы обеспечить наибольшую долговечность своему имуществу, а это возможно лишь при использовании его строго по назначению. Договоры бианко или безусловные договора заключаются, как правило, на оборудование, пользование которым уже обусловлено его собственным узкоцелевым назначением.

В зависимости от того, кем является арендатор, различают «потребительский», «коммунальный», «промышленный» лизинг. Говорят так же об «активном лизинге», если рассматривают его с точки зрения лиссора, и «пассивном» — с точки зрения рентера.

Не углубляясь в подробности анализа всех этих классификаций, можно сказать, что характерным их недостатком является односторонность. Все они анализируют только одну, специально выделяемую для этого сторону лизинговых операций. Это, возможно, и удобно, например, с юридической точки зрения. Но практика требует более объемной и обоснованной классификации. Поэтому, исходя из опыта лизинговой деятельности различных стран и сравнительного анализа применяемых видов лизинговых операций, предлагается их объемная классификация, представленная в схеме 2.

В первой строке схемы 2 даются три ключевых понятия, обычно используемые в зарубежной практике в связи с понятием лизинга. Иногда хайринг (от англ. hiring) и рейтинг (от англ. renting) рассматриваются как отдельные формы арендных операций, особенно рейтинг, который в некоторых странах (например, во Франции) путают с прокатом. Другие авторы, напротив, рассматривают лизинг, хайринг и рейтинг как одну и ту же форму операций, но с длительным, средним и кратким сроком аренды. Определенная справедливость в этих утверждениях есть, но, на наш взгляд, понятия лизинга, хайринга и рейтинга несут более глубокую практическую нагрузку.

Обычный лизинг принято рассматривать как лизинг, который происходит по инициативе рентера, то есть после его предложения банку, лизинговой фирме или другой инвестиционной организации о приобретении в собственность этой организации определенного имущества с целью передачи этого имущества ему в аренду. Такова классическая схема.

Схема 2. Классификация видов лизинговых операций.

| Критерии систематизации | Группировки по функциональным признакам | ||

| В зависимости от того, кому принадлежит инициатива лизинговой сделки | Лизинг, обычный лизинг рентера | Хайринг, лизинг по согласованию, лизинг производителя | Рейтинг, лизинг лиссора |

| В зависимости от срочности лизинга -выплаты стоимости имущества в течение одного периода лизингования | Финансовый лизинг | Действительный лизинг | Оперативный лизинг |

| В зависимости от того, кто был владельцем имущества до сделки | Вендер-лиз лизинг собственника | Ливеридж-лиз, доверительный лизинг | Лиз-бэк, возвратный лизинг |

| В зависимости от характера инвестора (лиссора) | Прямой лизинг | Групповой (акционерный) лизинг | Раздельный лизинг, сложный лизинг |

| По характеру взаимодействия между лиссором и рентером | Чистый (НЕТТО) лизинг | Лизинг бай-бэк, компенсационный лизинг | лизинг с услугами |

| По способу перехода имущества в собственность | Условный лизинг | Оунэшип-лизинг, сроковый лизинг | Ливоп-контракт, бессрочн. лизинг |

начала лизинговой операции, которую можно назвать лизингом рентера.

Естественно, исходя из предпосылки такой сделки, лизинг рентера носит ряд специфических черт:

— необходимость для лиссора компенсировать все расходы, связанные с приобретением имущества в собственность;

— обеспечение инвестору нормы прибыли не ниже, чем по обычным банковским кредитам;

— наличие соглашения о судьбе имущества на весь срок его нахождения в собственности лиссора.

Чтобы отделить обычный лизинг от рейтинга часто внимание акцентируется лишь на разнице в длительности сроков этих соглашений. Так, наиболее часто встречающееся утверждение, что лизинг — это операция со сроком от 1 до 15 лет (более справедливо называть интервал 3 - 10 лет), а рейтинг — аналогичная сделка, но на срок до 1 - 3 лет (это дает возможность называть ее еще Short-Leasing — краткосрочным лизингом). Вряд ли такое утверждение можно считать правомерным и не только потому, что лизинговые соглашения редко заключаются на срок меньше 3-х лет, а для крупных объектов он может достигать и 30 лет. Долгосрочные — свыше 10-15 лет лизинговые договора в США и ряде других стран иногда выделяют в группу особых Long-Leasing — соглашений, имеющих ряд специфических черт, на которых мы пока не будем останавливаться. Гораздо важнее другое. Поскольку ясно, что при краткосрочной аренде не происходит полная амортизация имущества и не происходит полная выплата его стоимости, то ответственность за совершение такой операции ложится, главным образом, на плечи лиссора.

Для рейтинга характерно то, что:

—лизингуемое имущество не утрачивает своей ценности по истечении срока аренды;

— посредник преимущественно выполняет функции информационного, а не финансового характера;

— лизингуемое имущество повторно сдается в аренду тому же или иному рентеру, либо возвращается для использования прежнему собственнику.

Хайринг, ранее hire-system — особый вид покупки в рассрочку, занимает промежуточное положение между обычным лизингом и рейтингом. В последнее время в экономической литературе на его срочность никто не указывает. И все же, говоря о лизинговых операциях со сроком от 2 до 7 лет, можно сказать, что они характерны для имущества с аналогичным

сроком амортизации и ныне они все активнее предлагаются в промышленно-развитых странах предприятиями-продуцентами. Исходя из этого, хайринг можно назвать лизингом производителя или лизингом по согласованию, поскольку решение о том, что имущество будет лизинговаться, принимает производитель, и производитель заключает соглашение с посредником. Посредник выступает арендодателем от лица производителя и берет на себя значительную часть нагрузки, связанную с совершением лизинговой операции. К сделкам хайрин-гового типа можно отнести такие специальные виды лизинга как контрактный наем и вербовочный чартер. Контрактный наем применяется, главным образом, при лизинге автотранспортных средств, сельскохозяйственной и дорожно-строительной техники. При этом лизингуемое имущество возвращается к лиссору через 1-3 года, пользования одним рентером или приобретается им в собственность. Лиссор при этом предоставляет услуги по обслуживанию и ремонту лизингуемой техники, оплачивая их за свой счет и сохраняя фиксированной арендную плату. В свою очередь лиссор выставляет счет по своим расходам производителю имущества и в случае необходимости возвращает ему технику на модернизацию.

Вербовочный чартер применяется как форма лизинга судов и, реже, самолетов. Срок такого рода сделок обычно составляет 3-8 лет, и посредник несет гораздо большую финансовую нагрузку, чем при контрактном найме. Различают вербовочный чартер без передачи имущества в собственность и с передачей в собственность. Обе эти формы широко практиковались «Совкомфлотом» в 70-х—80-х годах с использованием зарубежных банков в качестве инвесторов-лиссоров.

Таким образом, хайринг действительно занимает промежуточное положение между обычным лизингом и рейтингом по характеру отношений между тремя основными участниками лизинговой операции: лиссором, рентером и производителем имущества.

Во второй строке схемы 2 представлены три основных вида лизинговых сделок в зависимости от их срочности, то есть сопоставимости срока лизингования имущества со сроком его амортизации и, соответственно, затратам на его инвестирование. Однако, емкость понятий финансового, оперативного и действительного лизинга несравнимо больше и по существу они частично перекрываются понятиями обычного лизинга, хайринга, рейтинга.

К финансовому лизингу относятся, как правило, контракты, предусматривающие выплату в течение твердо установленного (основного или базового) срока арендных платежей, сумма которых достаточна для полного возмещения расходов лиссора, связанных с приобретением, имущества и реализацией прав собственника, а также обеспечением ему определенной прибыли. Амортизация при этом происходит в течение основного срока аренды. Существуют различные мнения о том, что следует считать финансовым лизингом. Так, эксперты британской «Ассоциации лизинга оборудования» считают, что финансовым лизингом следует называть любую арендную операцию, главной целью которой является финансирование используемого рентером имущества, в течение большей части срока службы этого имущества, если выбор имущества и поставщика осуществляется рентером. Такой подход, однако, не учитывает возможность опциона на покупку оборудования и вариантов хайринговых сделок. Правильнее было бы назвать финансовым лизингом сделку, в результате которой имущество амортизируется в течение одного срока лизингования. Специфическими чертами этой формы лизинга являются:

— исключительное право рентера на пользование имуществом в течение всего срока лизинга;

" — наличие основного срока лизинга, в течение которого

стороны не вправе односторонне прекратить действие договора, а лиссор возмещает свои затраты за операцию; — обслуживание, страхование и ответственность за имущество лежат на рентере;

— опцион на покупку рентером имущества по остаточной цене после окончания основного срока лизинга.

В отличие от финансового лизинга оперативный лизинг является формой сделки, при которой не происходит полной окупаемости лизингуемого имущества в течение одного периода лизингования. По своему характеру это кратко- и среднесрочная аренда, применяемая в тех случаях, когда пользователю экономически нецелесообразно нести весь риск, связанный с владением имуществом. Диапазон срока аренды при | оперативном лизинге — от нескольких часов до 3 - 5 лет. ; Характерными чертами оперативного лизинга являются:

—лишь частичная амортизация лизингуемого имущества в течение одного срока лизингования;

— отнесение большей части обязанностей, связанных с ' обслуживанием имущества, на счет лиссора;

— наличие возможностей кратного лизингования.

К оперативному лизингу можно отнести большинство лизинговых операций с имуществом, имеющим высокие темпы морального старения и большинство сделок рентингового типа.

Действительный лизинг занимает промежуточное положение между финансовым и оперативным лизингом. С одной стороны, он предусматривает опцион на покупку лизингуемого имущества, а с другой — предоставление лиссором дополнительных услуг рентеру по содержанию и страхованию имущества. Наиболее распространенные сроки действия лизинговых контрактов 4-5 лет. В США этот вид лизинга иногда называют нормативным лизингом.

Таким образом, в первых 2-х строках схемы 2. представлены 6 основных видов лизинговых операций. Термины, обозначающие эти операции, можно назвать определителями, поскольку они определяют основные свойства лизинговых сделок, но практически никогда не содержатся в названиях и формах договоров. (Они подразумеваются, исходя из условий контракта).

В четырех нижних строках схемы 2 представлены названия видов операций, которые можно назвать характеристическими, поскольку они представляют специфическую особенность лизинговой сделки. Эти особенности зачастую требуют фиксации и упоминаются в соглашениях.

Так, в зависимости оттого, кто был владельцем имущества, используемого по лизингу до начала сделки, следует различать лизинг собственника, доверительный и возвратный лизинг.

Когда говорится о лизинге собственника (продавца), называемом за рубежом контрактом типа вендер-лиз (от англ. vender-lease) имеются ввиду операции, при которых лизингу-емое имущество первоначально находилось у предприятия-продуцента или торгового предприятия. Рентер в соответствии с вендер-лиз контрактом получает имущество от лиссора (это может быть сбытовой филиал производителя, диллерская фирма, независимый инвестор) и в дальнейшем отношения между ними строятся на чисто арендных принципах.

Договора ливеридж-лиз (от анг. leverage-lease) можно назвать еще доверительным лизингом. В отличие от вендор-лизинга лиссор здесь является не просто посредником-инвестором. По условиям ливеридж-лиз контракта лиссор и рентер создают доверительную компанию, которая, приобретя производственные фонды у прежнего владельца, передают их в долговременное пользование партнеру-рентеру. Таким образом, повышается заинтересованность лиссора в бизнесе рентера.

Третий вид контрактов этого ряда — сделки лиз-бэк (от англ. sell-and-back) являются сравнительно новыми в мировой экономической практике. Лизинговые фирмы смогли к ним приступить, лишь получив значительный финансовый резерв, либо контактируя с банками. Согласно этому типу контракта, собственник продает свое имущество лиссору с условием в дальнейшем арендовать его. При этом бывший собственник, а ныне рентер, должен вернуть с процентами полученную от такой продажи сумму в виде арендной платы, а также нести расходы по содержанию лизингуемого имущества. Контракты лиз-бэк ныне составляют значительную часть операций, проводимых лизинговыми фирмами с подержанным оборудованием. Этот тип операций является удобной формой финансирования, позволяющей фирмам получать значительные налоговые льготы.

Соглашения типа вендер-лиз, ливеридж-лиз и лиз-бэк охватывают по сути все основные варианты посреднических арендных контрактов с промышленным оборудованием, если характеризовать их в зависимость от характера отношений собственности.

Четвертая строка схемы 2 представляет ряд известных названий лизинговых сделок в зависимости от характера инвестора ( лиссора). Это, прежде всего, прямой лизинг — операция, проводимая самостоятельно одним посредником-лиссором. В США такой лизинг соответствует понятию «капитального лизинга», дополненного некоторыми другими условиями лизингового договора. Это также групповой лизинг, при котором лиссор использует средства третьей стороны для приобретения сдаваемого затем в аренду имущества. При этом лиссером часто выступает группа акционеров, каждый из которых вносит свой пай, чем уменьшает индивидуальный финансовый риск.

Еще более сложная форма — раздельный лизинг, который охватывает множество лиц на стороне заимодавцев (финансирующих учреждений), лиссоров и рентеров и оформляется с помощью брокеров как сделка «в пакете», с учетом интересов всех ее участников, зачастую, путем создания подставного предприятия. Обычно в сложном лизинге участвуют пять сторон: доверительный собственник (лиссор), финансирующая организация, брокер, учредители подставного предприятия и рентер.

Таковы ступени постепенного усложнения лизинговых сделок от наиболее простых, с точки зрения состава участников, до крупных, имеющих сложную организационную структуру. -

По характеру взаимодействия между лиссором и ренте-ром, наличию обязательств и характеру их выполнения после заключения сделки, лизинговые операции подразделяются на лизинг чистый, с услугами и типа «бай-бэк».

О чистом или нетто-лизинге следует говорить в том случае, если все расходы, связанные с эксплуатацией имущества, реализацией прав собственности (транспортировка, сборка, страхование), а также сбытом продукции, несет рентэр. В этом случае арендные платежи, получаемые рентером, являются «чистыми». В большинстве случаев сделки по финансовому лизингу представляют собой нетто-лизинг.

Лизинг типа «бай-бэк» (от англ. buy-back) предусматривает уже более сложный характер взаимоотношений между лиссором и рентером. Лиссор берет на себя полностью или частично реализацию продукции, (услуг) произведенной рентером на лизингуемом имуществе, причем принимает ее в качестве арендной платы. Часто такие сделки содержат обязательства о предоставлении рейтеру маркетинговых, информационных, инжиниринговых услуг.

Еще больше обязательств несет лиссор перед рентером при лизинге с услугами. Здесь обычно различают лизинг с полным набором услуг и лизинг со специальными услугами. Различия между этими видами лизинга рассматривались нами ранее.

Наконец, по способу перехода имущества в собственность, лизинг, следует подразделять на условный, сроковый и бессрочный.

Условный лизинг по сути является формой продажи имущества через заключение арендной сделки и похож на продажу в рассрочку. Рентер, по договору с лиссором, считается владельцем имущества с момента заключения сделки, негласной целью которой является получение налоговых льгот.

Сроковый лизинг, называемый за рубежом контрактом типализ-оунэшип (отангл. lease with owner-ship) или «арендой с владением». Согласно этому контракту оборудование переходит в собственность рентера после выплаты всей суммы арендной платы в течение определенного срока. По окончанию этого срока имущество продается рентеру по незначительной остаточной стоимости или передается бесплатно.

Бессрочный лизинг или ливоп-контракт (от англ. tease with option to purchase-tewop) — лизинговый контракт с возможностью выбора времени покупки. По такому контракту рентеру предоставлено право решать в какой момент он может купить оборудование, юридическое право на которое растет с каждым взносом. Оборудование при покупке приобретается по остаточной , либо несколько превосходящей остаточную стоимости.

Таким образом четыре нижних строки схемы 2 дают достаточно полную систематизацию, характеризующую различные стороны лизинговых сделок, последовательно отвечая на вопросы: Кто был собственником имущества до начала совершения лизинговой операции? Кто стал собственником -лиссором имущества? На каких принципах имущество лизингуется и каковы взаимоотношения между лиссором и рентером? Какова дальнейшая судьба имущества, т.е. каковы условия его выкупа и прекращения лизинговых отношений?

Если термины, обозначающие эти различные стороны лизинговых контрактов, объединить в одной формуле названия лизинговой операции, то они достаточно емко характеризуют ее суть. Очевидно, что, например, название «доверительный прямой ливоп-контракт» типа «бай-бэк» с научной точки зрения обладает большой степенью информативности и дает возможность быстро и глубоко проанализировать какого рода данная лизинговая операция. На практике, естественно используются более краткие обозначения. Так, приведенная вышеоперация, в документах может называться «прямым бай-бэк лизингом».

Похожие работы

... по договору сублизинга. При передаче предмета лизинга в сублизинг обязательным должно являться согласие лизингодателя в письменной форме. 3 РАЗВИТИЕ ЛИЗИНГА В УКРАИНЕ История развития лизинга насчитывает тысячелетия. Введение в экономический лексикон термина “лизинг” (от англ. “to lease”), означающего “арендовать” или “брать в аренду”, связывают с операциями телефонной компании “Белл”, ...

... периода. Если налогоплательщик не зарегистрирован как плательщик налога на добавленную стоимость, то сумма уплаченного (начисленного) НДС включается в первоначальную стоимость объекта основанных фондов. 2.4. Аренда основных средств. Бухгалтерский учет Бухгалтерский учет арендных операций ведется в соответствии с Положением (стандартом) бухгалтерского учета 14 «Аренда», утвержденным приказом ...

... находится в стране, с которой заключен договор об избежании двойного налогообложения, то на него данное положение не распространяется. Международный лизинг Закон Украины “О налогообложении прибыли предприятий” от 19.06.97 г. №27/97-ВР. Статья 13. Налогообложение нерезидентов. 13.1. Любые доходы, полученные нерезидентом, источник которых ...

... , причитающихся лизингодателю. При краткосрочной и среднесрочной аренде сумма арендных выплат в значительной мере устанавливается конъюнктурой рынка арендуемых товаров. При долгосрочной аренде (лизинге) в основу расчета лизинговых платежей закладываются методически обоснованные расчеты, что связано со стоимостью объекта сделки и длительным сроком лизингового контракта. Многие экономисты при ...

0 комментариев