Навигация

КРЕДИТНЫЙ РИСК КОММЕРЧЕСКОГО БАНКА И МЕТОДЫ ЕГО РАСЧЕТА

1.3. КРЕДИТНЫЙ РИСК КОММЕРЧЕСКОГО БАНКА И МЕТОДЫ ЕГО РАСЧЕТА

Кредитный риск зависит от внешних (связанных с состоянием экономической среды, с конъюнктурой) и внутренних (вызванных ошибочными действиями самого банка) факторов. Возможности управления внешними факторами ограничены, хотя своевременными действиями банк может в известной мере смягчить их влияние и предотвратить крупные потери. Однако основные рычаги управления кредитным риском лежат в сфере внутренней политики банка.

Наиболее точно искомая модель расчета кредитного риска коммерческого банка выглядит следующим образом:

K3 = Kp* (R1 + R2 + … +Rn) * E : Kвл (1)

где K3 — коэффициент риска отдельного заемщика банка;

Kp — корректирующий коэффициент, учитывающий кредитоспособность клиента (его абсолютное значение может колебаться: для клиентов 1-го класса — 1; 2-го класса — от 2 до 3; 3-го — от 4 до 5), степень рыночной самостоятельности заемщика, уровень его производственного потенциала, обеспеченность трудовыми ресурсами, состав акционеров, наличие деловой активности и организаторских качеств руководителя, достаточность собственных средств и резервных фондов, уровень просроченных ссуд за прошлый период и т.д.;

R1, ... Rn,— размер рисков, связанных с данной кредитной операцией;

Kвл — сумма кредитных вложений по заемщику;

Е — корректирующий коэффициент, учитывающий действие внешних факторов для данного клиента банка.

Корректирующий коэффициент Е определяется как отношение суммы всех возможных содействующих факторов (включая факторы, формирующие риск региона, неустойчивость валютных курсов, платежеспособность покупателей клиента, отказ от принятия или оплаты товара клиентом, нарушение сроков оплаты счетов клиентом, изменение цен на сырье, материалы и продукцию, конкурентоспособность продукции клиента, нарушения хищения, спрос на ссуды со стороны других клиентов, имеющиеся кредитные ресурсы банка и т.д.) к сумме внешних факторов.

В широком смысле кредитный риск - это риск потерь, возникающих в результате неспособности партнера по сделке своевременно выполнить свои обязательства. Как уже отмечалось, полная вероятностная модель кредитного риска практически не реализуема. Поэтому приходится идти на сознательное "огрубление" модели; в простейшем случае используется модель, основанная на следующих двух параметрах:

величине потенциальных потерь L в случае невыполнения обязательств партнером по сделке; вероятности невыполнения обязательств партнером по сделке.Таким образом, при рассмотрении кредитного риска приходится использовать приближенный вероятностный метод, основанный на сведении множества возможных сценариев к бинарному распределению:

с вероятностью партнер не выполнит свои обязательства, и мы потеряем L; с вероятностью 1 партнер выполнит свои обязательства, и мы получим некоторую прибыль P.Оценка параметров L и P в случае обычных кредитов выполняется сравнительно просто: грубо говоря, потери равны сумме кредита, а прибыль - это доход, обусловленный условиями договора. В случае срочных контрактов потенциальные потери имеют более сложную природу, поскольку необходимо учитывать длительность контрактов. В простейших моделях величина потенциальных потерь пропорциональна квадратному корню из длительности контракта. Например, потенциальные потери по 4- месячному форварду в два раза выше потенциальных потерь по одномесячному форварду.

Оценка вероятности несостоятельности выполняется на основе имеющейся кредитной истории. При этом поскольку кредитная история, как правило, недостаточна для надежной оценки каждого клиента, приходится использовать "объединенную" кредитную историю для группы всех клиентов с аналогичным рейтингом. Так, на ММВБ для оценки вероятности несостоятельности клиринговых членов используется вся история платежей по нетто-обязательствам в секции срочного рынка и определяется вероятность несостоятельности клирингового члена, общая для всех клиринговых членов.

Точность оценки риска банка при кредитовании отдельного заемщика зависит от качества информации, на которой основана оценка. Банк должен организовать и обеспечить отбор необходимой информации, ее обновление и хранение при максимальной доступности. Источниками достоверной информации являются проведение банком теоретических и практических исследований (экспериментов), получение своевременной и квалифицированной консультации.

Учет всех разнонаправленных и многообразных факторов даст возможность верно определить степень допустимости общего риска по отдельному заемщику и в целом по банку.

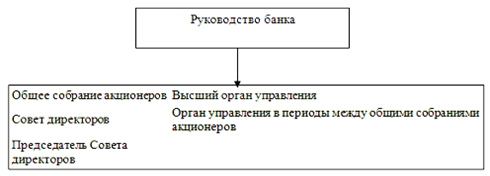

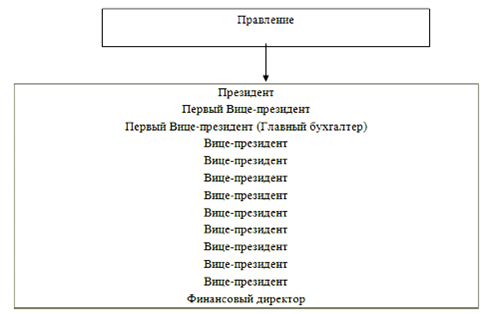

Кредитная политика банка определяется, во-первых, общими, установками относительно операций с клиентурой, которые тщательно разрабатываются и фиксируются в меморандуме о кредитной политике, и, во-вторых, практическими действиями банковского персонала, интерпретирующего и воплощающего в жизнь эти установки. Следовательно, в конечном счете способность управлять риском зависит от компетентности руководства банка и уровня квалификации его рядового состава, занимающегося отбором конкретных кредитных проектов и выработкой условий кредитных соглашений.

Рассмотрим международный опыт анализа кредитного риска банка, т.к он в достаточной мере может быть обобщен.

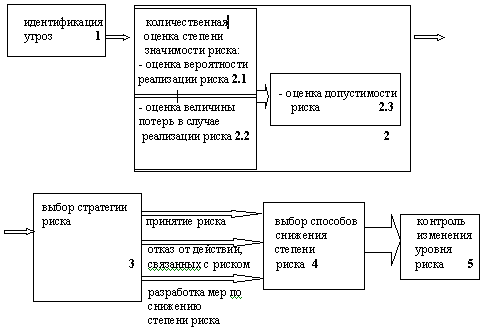

В процессе управления кредитным риском коммерческого банка можно выделить несколько общих характерных этапов:

- разработка целей и задач кредитной политики банка

- создание административной структуры управления кредитным риском и системы принятия административных решений

- изучение финансового состояния заемщика

- изучение кредитной истории заемщика, его деловых связей

- разработка и подписание кредитного соглашения

- анализ рисков невозврата кредитов

- кредитный мониторинг заемщика и всего портфеля ссуд

-мероприятия по возврату просроченных и сомнительных ссуд и по реализации залогов.

Анализ финансовых отчетов заемщика

Банки используют материалы финансовых отчетов клиента не только для определения обоснованности заявки на кредит с точки зрения потребности фирмы в дополнительных денежных ресурсах, но и с учетом перспектив развития фирмы в будущем, получения ею прибыли и степени вероятности неплатежа по ссуде.

Приоритетным при классификации выданных ссуд и оценке кредитных рисков согласно Письму ЦБ РФ от 22.01.1999 г. №33-Т являются финансовое состояние заемщика, его возможности по погашению основной суммы долга и уплаты в пользу банка обусловленных договором процентов, комиссионных и иных платежей.

В соответствии с п.2.3 Инструкции ЦБ РФ от 30.06.1997 г. №62А оценка финансового состояния производится «с применением подходов, используемых в отечественной и международной банковской практике».

Учитывая, что в Инструкции №62А отсутствует жесткий перечень критериев, в соответствии с которым производится оценка финансового состояния заемщика, на кредитную организацию возлагается особая ответственность за принятие решения об адекватной классификации ссуды.

Ссуда (в том числе ссуда, по которой договором предусмотрена единовременная выплата основной суммы долга и процентов по окончании срока действия договора), выданная заемщику, финансовое состояние которого препятствует возврату полученной от банка ссуды, классифицируется как безнадежная независимо от наличия иных критериев, которые формально свидетельствуют о безнадежности ссуды (Письмо ЦБ РФ от 22.01.1999 г. №33-Т).

Оценка финансового состояния банка-заемщика может осуществляться на основе анализа значений обязательных экономических нормативов, а также репутации банка.

Письмом ЦБ РФ от 30.07.1999 г. №223-Т «Разъяснения по вопросам инспекционных подразделений территориальных учреждений Банка России, поступившим в I полугодии 1999 года» рекомендовано осуществлять анализ финансового состояния предприятия-заемщика в соответствии с п.5 Приложения 1 к Постановлению Правительства Российской Федерации от 20.05.1994 г. №498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий».

Методика оценки финансового состояния в соответствии с указанным Постановлением определена в Распоряжении Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 г. №31-р.

С учетом введения Приказом Минфина РФ от 12.11.1996 г. новой формы бухгалтерского баланса (ф. №1) с годовой отчетности за 1996 г. анализ и оценка финансового состояния заемщика осуществляется в следующем порядке.

Коэффициенты, применяемые в практике кредитного анализа

Их можно разделить на пять групп:

- показатели ликвидности;

- показатели задолженности;

- показатели погашения долга;

- показатели деловой активности;

- показатели рентабельности.

1. Показатели ликвидности (liquidity rations) применяются для оценки того, как соотносятся наиболее ликвидные элементы баланса фирмы, ее оборотный капитал (кассовая наличность, дебиторы, запасы товарно-материальных ценностей) и краткосрочные обязательства (выданные векселя, краткосрочные долговые обязательства и т. д.). Чем выше покрытие этих обязательств за счет быстрореализуемых активов, тем надежнее положение фирмы, тем больше у нее шансов на получение кредита у банка.

К числу наиболее важных и широко используемых показателей указанной группы относится коэффициент ликвидности (current ratio):

Краткосрочные активыК-т ликвидности = ----------------------------------------

Краткосрочные обязательства

Ранее считалось, что числовое значение этого показателя должно быть равно 2 или выше. Ныне не менее важным, чем величина показателя, считается состав и качество активов, используемых при расчете коэффициента. Если при высокой числовой величине показателя (скажем, 3,5) в активах высока доля нереализуемых товарных запасов, коэффициент не свидетельствует о благополучии компании. И напротив, коэффициент может быть меньше 2, но если в активах преобладает наличность, ценные бумаги и другие ликвидные статьи, можно говорить о прочном финансовом положении.

2. Показатели задолженности (leverage ratios) показывают, как распределяется риск между владельцами компании (акционерами) и ее кредиторами. Активы могут быть профинансированы либо за счет собственных средств (акционерный капитал), либо за счет заимствований (долг). Чем выше отношение заемных средств к собственности акционеров, тем выше риск кредиторов и тем осторожнее должен относиться банк к выдаче новых кредитов. В случае банкротства компании с высокой задолженностью шансы на возврат кредиторам вложенных ими средств будут весьма низки. Для оценки задолженности рассчитывается прежде всего коэффициент покрытия основных средств (fixed assets-to-net worth ratio), который выражается следующей формулой:

Основные средстваК-т покрытия основных средств = --------------------------------------

Собственный капитал

Он показывает, какая часть основных средств профинансирована за счет собственного капитала. В принципе здания, оборудование и другие долгосрочные активы должны покрываться либо за счет средств акционеров, либо с помощью долгосрочных займов. Нормальным считается отношение 0,75 – 1, так как более высокая цифра может означать, что в основные средства вложена часть оборотного капитала, и это может негативно сказаться на производственной деятельности фирмы. Второй показатель этой группы – коэффициент краткосрочной задолженности (current debt-to-het worth ratio) :

Краткосрочные обязательстваК-т долгосрочной задолженности = ----------------------------------------------

Собственный капитал

Еще один показатель в указанной группе – коэффициент покрытия общей задолженности (total debt-to-net worth ratio):

Общая сумма

обязательств общей задолженности

Коэффициент покрытия = --------------------------------------------------

Собственный капитал

Он показывает, какая часть всех активов компании покрыта за счет средств кредиторов, а какая за счет акционеров. Если показатель превышает 1, доля кредиторов выше.

3. Показатели погашения долга позволяют оценить способность компании оплатить текущую задолженность путем генерирования наличных денежных средств в процессе операционной деятельности. Главный показатель финансовой устойчивости предприятия – его способность выплатить проценты и основной долг по полученным кредитам. Для детального анализа необходимо составить таблицу денежных потоков (cash flow statment). Но более простым и оперативным является метод расчета коэффициентов погашения долга. Это прежде всего коэффициент денежного потока (cash flow-to-current maturities ratio):

Прибыль после уплаты

налогов+Амортизация-Дивиденды

К-т денежного потока = ----------------------------------------------------------

Долгосрочные займы сосроком погашения в пределах года

Показатель показывает, какая часть денежных поступлений компании от операций будет необходима для покрытия основного долга и процентов по займам со сроком погашения в течение ближайшего года. Чем ниже коэффициент, тем меньше «маржа безопасности» при погашении долгов. Теоретически коэффициент, равный 1, обеспечивает компании финансовую стабильность.

Еще один показатель – коэффициент процентных выплат (times interest earned ratio):

Прибыль до уплаты налогов +

Процентные платежи

Коэффициент процентных выплат = ---------------------------------------------

Процентные платежи

Коэффициент показывает, во сколько раз прибыли компании превышают сумму процентных платежей по займам.

4. Показатели деловой активности (activity ratios) позволяют оценить эффективность использования руководством компании ее активов. Обычно применяется три вида коэффициентов указанного типа, которые представляют отношения дебиторской задолженности, счетов к оплате (аccounts payable) и запасов к показателю продаж. Цель коэффициентов состоит в том, чтобы определить быстроту оборачиваемости задолженности и запасов.

Первый показатель – коэффициент оборачиваемости дебиторской задолженности (ассоunts receivable turnover ratio):

Средняя сумма

дебиторских счетов х 365

К-т оборачиваемости дебиторских счетов = -----------------------------------

Сумма продаж в кредит

Он позволяет определить средний срок в днях инкассации средств по поставкам продукции покупателям с предоставлением отсрочки платежа. Средняя сумма дебиторских счетов рассчитывается путем суммирования их на начало и конец периода и деления на два. Вместо продаж в кредит часто используют общую сумму продаж, так как кассовые сделки, как правило, незначительны.

Разумеется, значения указанного показателя имеют смысл только в сравнении с аналогичными коэффициентами других предприятий отрасли. Если показатель относительно высок, то это может указывать на задержки в оплате счетов покупателями или на слишком льготные условия кредитования, чтобы стимулировать сбыт продукции.

Следующий показатель – коэффициент оборачиваемости запасов (inventory turnover ratio):

Запасы х 365

К-т оборачиваемости запасов = ---------------------------------------------------

Себестоимость проданных товаровВ знаменателе указываются издержки на производство проданных товаров (продажи минус прибыль и накладные расходы Высокая скорость оборачиваемости запасов говорит об эффективности использования ресурсов, но может быть сигналом скорого истощения ресурсов.

Третий коэффициент – коэффициент оборачиваемости кредиторской задолженности (accounts payable turnover ratio):

К-т оборачиваемости Счета к оплате х 365

кредиторской задолженности = ----------------------------------------------

Cебестоимость продукции

Коэффициент позволяет определить, насколько быстро компания оплачивает счета поставщиков. Резкое повышение показателя может указывать на проблемы с притоком денежной наличности, а снижение – на досрочную оплату счетов с целью получения скидки.

После оценки финансовых коэффициентов необходимо проанализировать денежный поток клиента, заключающийся в оценке кредитного риска на основе оборотных отчетных показателей. Он построен на сопоставлении притока и оттока средств за данный период.

Элементами притока средств являются:

• прибыль;

• начисленная амортизация;

• высвобождение средств из запасов, дебиторской задолженности и основных фондов;

• прирост кредиторской задолженности;

• высвобождение средств из прочих активов и рост прочих пассивов;

• привлечение в оборот новых ссуд;

• прирост акционерного капитала.

Элементами оттока средств являются:

• дополнительное вложение средств в запасы, основные фонды;

• рост дебиторской задолженности;

• сокращение кредиторской задолженности и прочих пассивов;

• погашение ссуд;

• уменьшение акционерного капитала;

• уплата налогов, процентов и дивидендов.

Устойчивое превышение притока над оттоком средств в течение периода позволяет оценивать клиента как кредитоспособного. При резких колебаниях такого превышения или в случае обратного соотношения — превышения оттока над притоком средств — риск невозврата кредита повышается.

Анализ денежного потока показывает и предел выдачи новых ссуд. Такой границей является сложившаяся в прошлые периоды или прогнозируемая в новый период величина превышения притока над оттоком средств.

Таким образом, анализ денежного потока существенно дополняет заключение о кредитоспособности клиента на основе финансовых коэффициентов.

Финансовая отчетность является лишь одним из каналов получения информации о заемщике. К другим источникам относятся также архивы банка, отчеты специализированных кредитных агентств, обмен информацией с другими банками и финансовыми учреждениями, изучение финансовой прессы.

Банки хранят всю информацию о прошлых операциях со своими клиентами. Архивы кредитного отдела позволяют установить, получал ли заявитель в прошлом займы у банка, и если получал, были ли задержки с платежами, нарушения условий договора и т. д. Бухгалтерия сообщает о всех случаях неразрешенного овердрафта.

Банковские отделы кредитоспособности изучают отчеты кредитных агентств, которые содержат базовую информацию о фирмах, историю их деятельности, сведения о финансовом положении за ряд лет. Это особенно важно, если банк ранее не имел контактов с заемщиком. Агентства могут выпускать специализированные отчеты о компаниях в определенной отрасли или группе отраслей, что также представляет интерес для банка.

Наконец, банки и другие финансовые учреждения обмениваются конфиденциальной информацией о компаниях. Банк просит заявителя представить список других банков и финансовых учреждений, с которыми он ведет дела или имел отношения в прошлом. Затем банк проверяет представленную информацию по почте или по телефону. Он просит другие банки охарактеризовать заявителя на основе прошлого опыта работы с ним.

Безусловно, требует проверки кредитная история заемщика, личные качества руководителей фирмы и оценка целей, на которые компания просит предоставить кредит. Кроме этого, для банка будет иметь значение сумма кредита, срочность, порядок погашения основной суммы и уплата процентов, а также обеспечение. С большой долей вероятности можно утверждать, что если компания является клиентом банка, то кредит будет предоставлен ей на более льготных условиях, чем в случае, если ее основной счет находится в другом банке.

После сбора всей информации по вышеизложенной схеме английский банкир интервьюирует заемщика, посещает его офис и производство. Такова технология первого этапа кредитного процесса в английских банках, которая вполне доступна для отечественной практики. Отдельные элементы этой технологии уже активно используются в наших банках.

Резерв на возможные потери по ссудам

Резерв на возможные потери по ссудам (РВПС) представляет собой специальный резерв, необходимость формирования которого обусловлена кредитными рисками в деятельности банков. Резерв на возможные потери по ссудам формируется за счет отчислений, относимых на расходы банков. Резерв на возможные потери по ссудам используется только для покрытия непогашенной клиентами (банками) ссудной задолженности по основному долгу. За счет указанного резерва производится списание потерь по нереальным для взыскания ссудам банков.

РВПС формируется (корректируется) ежемесячно в последний рабочий день месяца в валюте РФ. По ссудам, одновременно отвечающим всем положениям Указания ЦБ РФ от 02.08.1999 г. №619-У, резерв создается одновременно с предоставлением ссуды.

В Российской Федерации Классификация ссуд исходя из формализованных критериев оценки кредитных рисков, производится следующим образом:

Таблица 3

Классификация ссуд исходя из формализованных

критериев оценки кредитных рисков [4]

| Группа риска | Характеристика ссуды | Величина резерва (в %) к сумме задолженности | ||

| 1 | 2 | 3 | ||

| Стандартные ссуды 1) Текущие ссуды независимо от обеспечения при отсутствии просроченной уплаты процентов: кроме льготных текущих ссуд и ссуд инсайдерам. 2) Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов до 5 дней включительно; - при наличии просроченной задолженности по основному долгу до 5 дней включительно; - переоформленные один раз без изменения условий договора. Нестандартные 1) Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов от 6 до 30 дней включительно; - при наличии просроченной задолженности по основному долгу от 6 до 30 дней включительно; - переоформленные два раза без изменения условия договора; -

2) Недостаточно обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов до 5 дней включительно; - при наличии просроченной задолженности по основному долгу до 5 дней включительно; - переоформленные один раз без изменения условий договора. 3) Льготные текущие ссуды и текущие ссуды инсайдерам при отсутствии просроченной уплаты процентов. Сомнительные 1) Обеспеченность ссуды: - текущие при наличии просроченной уплаты процентов от 31 до 180 дней включительно; - при наличии просроченной задолженности по основному долгу от 31 до 180 дней включительно; - переоформленные два раза с изменением условий договора; - переоформленные более двух раз независимо от наличия изменений условий договора. 2) Недостаточно обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов от 6 до 30 дней включительно; - при наличии просроченной задолженности по основному долгу от 6 до 30 дней включительно; - переоформленные два раза без изменений условий договора; - переоформленные один раз с изменением условий договора. 3) Необеспеченные ссуды: - текущие при наличии просроченной уплаты процентов до 5 дней включительно; - при наличии просроченной задолженности по основному долгу до 5 дней включительно. 4) Льготные ссуды и ссуды инсайдерам при наличии просроченной уплаты основного долга и процентов до 5 дней включительно. | 1 20 | |||

| 50 | ||||

Безнадежные 1) Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов свыше 180 дней; - при наличии просроченной задолженности по основному долгу свыше 180 дней. 2) Недостаточно обеспеченные ссуды: - Текущие при наличии просроченной уплаты процентов свыше 30 дней; - при наличии просроченной задолженности по основному долгу свыше 30 дней; - переоформленные два раза с изменениями условий договора; - переоформленные более двух раз независимо от наличия изменений условий договора. 3) Необеспеченные ссуды: - текущие при наличии просроченной уплаты процентов свыше 5 дней; - при наличии просроченной задолженности по основному долгу свыше 5 дней; - переоформленные хотя бы один раз с изменениями условий договора; - переоформленные более одного раза независимо от наличия изменений условий договора. 4) Льготные ссуды и ссуды инсайдерам при наличии просроченной уплаты основного долга или процентов свыше 5 дней. | 100 | |||

Как видно из таблицы Размер отчислений в РВПС составляет:

• по ссудам 1 группы риска — 1% основного долга;

• по ссудам 2 группы риска — 20% основного долга;

• по ссудам 3 группы риска — 50% основного долга;

• по ссудам 4 группы риска — 100% основного долга.

Общая величина расчетного резерва на возможные потери по ссудам определяется как сумма расчетных величин резерва в разрезе отдельных ссудных задолженностей, отнесенных к одной из четырех групп риска на основе критериев классификации ссуд.

В соответствии с п.2.2 Указания ЦБ РФ от 25.12.1997 г. №101-У для действующих по состоянию на 01.01.1998 г. банков, на 1998-2000 гг. вводится поэтапный режим создания указанного резерва, при котором реально создаваемый банками резерв не может быть меньше следующих величин:

• начиная с отчетности на 1 февраля 1998 г. — 40% расчетного резерва (см. также Разъяснения ЦБ РФ от 02.02.1998 г. №39-Т);

• начиная с отчетности на 1 февраля 1999 г. — 75% расчетного резерва;

• начиная с отчетности на 1 февраля 2000 г. — 100% расчетного резерва.

При формировании резерва в 1998-1999 гг. банки в первую очередь обязаны были создавать резерв под ссуды, классифицированные как безнадежные, далее — по убыванию степени риска (п.1 Письма ЦБ РФ от 23.07.1998 г. №159-Т. Однако, согласно Письму ЦБ РФ от 04.02.1999 г. №51-Т, к банкам не применяются меры воздействия в виде штрафных санкций за несоблюдение последовательности формирования РВПС.).

При этом резерв под отдельную ссуду реально может быть создан как в большем, так и в меньшем размере, чем установленный процент от расчетного РВПС по конкретной ссудной задолженности. Однако общая сумма сформированного РВПС не должна быть меньше установленной.

В соответствии с п.2.8 Инструкции ЦБ РФ от 30.06.1997 г. №62А конкретная классифицируемая ссуда может быть отнесена к одной из более высоких групп риска, чем это вытекает из формализованных критериев. Отнесение банком льготных, переоформленных (в т.ч. пролонгированных) ссуд, а также недостаточно обеспеченных и необеспеченных ссуд к более низкой группе риска, чем это вытекает из формализованных критериев, в зависимости от реальной величины кредитного риска по оценке банка, но не ниже группы риска, предусмотренной для обеспечения ссуд, допускается при наличии решения органа управления банка, уполномоченного учредительными документами банка (см. также Письмо ЦБ РФ от 20.10.1998г.№296-Т).

Указанное решение принимается органом управления банка, уполномоченным учредительными документами банка.

О каждом принятом решении банк информирует территориальное учреждение Банка России, осуществляющее надзор за деятельностью банка, в течение 10 дней со дня принятия решения. Информация должна содержать ссылку на решение полномочного органа банка и его обоснование с приложением копий соответствующих документов, заверенных банком.

Не допускается отнесение банком к более низкой группе риска, чем это вытекает из формализованных критериев:

• ссудной задолженности, образовавшейся в результате переоформления ссуд или задолженности по уплате процентов на основании договоров об отступном, уступки права (требования), новации, в том числе в результате переоформления задолженности в векселя заемщика и (или) третьего лица;

• ссудной задолженности заемщиков, одновременно отвечающая признакам Указания ЦБ РФ от 02.08.1999 г. №619-У;

• ссудной задолженности заемщиков (особенно если договором предусмотрена единовременная выплата основной суммы долга и процентов по окончании срока действия договора), финансовое состояние которых препятствует возврату полученной от банка ссуды (Письмо ЦБ РФ от 22.01.1999 г. №33-Т). Указанием ЦБ РФ от 13.07.1999 г. №606-У с отчетности на 01.09.1999 г. предусмотрен особый порядок расчета резерва под ссудную задолженность резидентов оффшорных зон.[5]

В разрезе лицевых счетов определяется большая из двух величин (величина РР); 100% от остатка ссуды на последний рабочий день месяца (С) или среднедневной дебетовый оборот по счету.

Если ссуда отнесена к 1-3-ей группе риска, то резерв должен составлять не менее 50% РР.

Если ссуда относится к 4-ой группе, то резерв (Р) рассчитывается по формуле:

Р = 50% ((РР - С) + (С - Ф),

где: Ф — фактически сформированный РВПС в соответствии с Указанием ЦБ РФ от 25.12.1997 г. №101-У.

Оценка финансового состояния заемщика проводится банками на постоянной основе и содержаться в кредитных досье, особенно в отношении крупных кредитов, кредитов связанным с банком заемщикам, инсайдерам, кредитов 2-4-ой групп кредитного риска (п.2.4 Инструкции ЦБ РФ от 30.06.1997г. №62А).

Помимо расчета и анализа множества финансовых коэффициентов в мировой практике выработан простой, оперативный и достаточно точный метод заблаговременного выделения компаний, которым грозит банкротство, или, что не менее важно, подтверждение отсутствия этого риска. Речь идет о модели предсказания платежеспособности, разработанной на основе "коэффициента Z" (z-score technique) - коэффициента вероятности банкротства. Такие модели сейчас широко используются в США, Великобритании и других странах банкирами, кредитными менеджерами, бухгалтерами, инвесторами и местными властями. Данная модель анализа кредитного риска выглядит следующим образом:

Z = СО + С 1Х1 + С2Х2 + СЗХЗ 4- С4Х4 + ....

где XI - прибыль до уплаты налога/текущие обязательства (53%);

Х2 - текущие активы/общая сумма обязательств (13%);

ХЗ - текущие обязательства/общая сумма активов (18%);

Х4 - отсутствие интервала кредитования (16%);

СО.....С4 - коэффициенты (проценты в скобках указывают на пропорции модели). XI измеряет прибыльность, Х2 - состояние оборотного капитала, ХЗ - финансовый риск и Х4 - ликвидность.

Использовать модель, выявляющую компании со сложным финансовым положением, просто. Ключевые величины счета прибылей и убытков и балансового отчета анализируемых компаний закладываются в систему. Искомые соотношения автоматически подсчитываются, и вычисляется Z-коэффициент. Если Z-коэффициент ниже "критического уровня платежеспособности", рассчитанного по данным обанкротившихся компаний, то риск кредитования такой компании очень велик. Если Z-коэффициент положителен, то компания не подвержена такому риску. Очевидно, что чем выше Z-коэффициент, тем лучше положение компании и наоборот. Важно отметить, что используемые финансовые данные могут быть как отчетными, так и прогнозируемыми. Таким образом, будущий риск, связанный с компанией, можно оценить на основе как ее прошлой, так и настоящей деятельности. Фактические данные свидетельствуют, что 98% банкротств в развитых странах за последние 15 лет точно предсказаны при помощи различных моделей.

Можно усилить прогнозирующую роль моделей, трансформировав Z-коэффициент в PAS-коэффициент (Performance Analisys Score - коэффициент анализа деятельности), позволяющий отслеживать деятельность компании во времени. PAS-коэффициент - это просто относительный уровень деятельности компании, выведенный на основе Z-коэффициента за определенный год и выраженный в процентах. Например PAS-коэффициент, равный 10, свидетельствует, что лишь 10% компаний находятся в худшем положении, что говорит о неудовлетворительной работе данного клиента. Сильной стороной такого подхода к оценке платежеспособности и анализу. деятельности является его способность сочетать ключевые характеристики отчета прибылей и убытков и баланса в единое представительное соотношение. Таким образом, рассчитав PAS-коэффициент, каждый, даже имея слабую финансовую подготовку, может быстро оценить финансовый риск, связанный с данной компанией, и принять то или иное решение в отношении ее кредитования.

На основе проведенного анализа все потенциальные заемщики могут быть классифицированы, подобно ссудам, по категориям.

Рассмотрев параметры займа и заемщика как параметры функции кредитного риска, обратимся к вопросам анализа моделей поведения банка на рынке кредита и эффективного распределения кредитного ресурса.

Применение метода математического моделирования наиболее эффективно, так как этот метод

- применим ко всем видам банковских операций, вводит и позволяет определить для сделок любого вида количественную меру банковского риска, которая дает возможность в каждом конкретном случае оценить и сравнить последствия и целесообразность тех или иных операций;

- дает возможность формализовать и накапливать опыт банка по заключению сделок различного вида, что позволит банку дифференцировать процентные ставки по кредитам;

- позволяет определить то отдельное множество сделок из всех потенциально возможных, которое обеспечит банку получение максимальной средней прибыли при минимуме риска, что соответствует реализации оптимальной стратегии распределения свободных банковских ресурсов.

Обратимся подробнее к вопросу о том, каким образом банк устанавливает и изменяет цену предложения кредита в зависимости от уровня риска несвоевременного либо неполного возвращения или вообще невозвращения кредита. Этот момент особенно важен в свете рассмотренных проблем информационного рационирования.

Для этой задачи, решаемой на базе теории вероятностей, нам потребуются следующие обозначения:

Р(Н). - вероятность невозвращения кредита (применительно к конкретной сделке); а - доля кредита;

Р(а) - вероятность невозвращения этой доли кредита;

Р(1) - вероятность невозвращения кредита (а=1);

Р(0) - вероятность его полного возвращения;

P(t) - вероятность запоздалого возвращения, т.е. функция от срока запаздывания - t. Понятно, что при весьма больших значениях этого срока P(t) стремиться к Р(Н), т. е. имеет своим пределом вероятность невозвращения.

Гипотетически допустимо, что банк ориентируется на определенную процентную ставку ПСО - ставку практически безрискового кредита, которая представляет собой цену кредита при фактическом отсутствии риска. В качестве такой ставки можно принять, например, учетную ставку ЦБ РФ или ставку "прайм-рейт".

Однако реальная рискованность операций побуждает коммерческий банк повышать процентную ставку до значения ПС.

Если вероятность невозвращения кредита Р(Н), то вероятность возвращения будет равна (1-Р(Н)). А значит, наиболее вероятно, что заемщик вернет банку сумму С, рассчитанную по формуле

С=(1-Р(Н)) х (1+ ПС/100%) х К,

где К - исходный кредит;

Р(Н) - вероятность его невозвращения;

ПС - процентная ставка за предоставленный кредит, исчисленная с учетом риска. При отсутствии риска, возвращаемая сумма будет равна

С0 = (1+ПС0/100%) х К

Компенсация потерь, связанных с опасностью невозвращения заемщиком кредита в данной сделке, имеет место при условии С=С0 а оно приводит к следующему соотношению:

(1-Р(Н)) х (1+ПС*) = 1+ПС0

Отсюда и находится ставка процента, которую должен взимать банк, чтобы возместить вероятные потери по невозвращению кредита:

ПС = (ПС0+Р(Н)) / (1 – Р(Н))

Это и есть цена определенного кредита в условиях наличия риска невозврата кредита. Ясно, что при существенном поднятии процента банк рискует потерять клиента, однако, компенсируя риск потери клиентов с низкой степенью возвратности долгов, банк тем самым снижает риск собственных потерь.

С повышением кредитного процента связан рост суммы выплат банку со стороны заемщика за предоставленный кредит в условиях его невозврата.

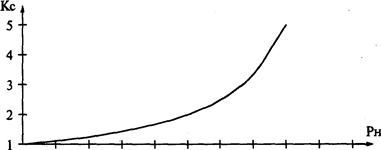

Графически зависимость увеличения суммы выплат от вероятности невозврата выглядит следующим образом:

![]()

![]()

![]()

![]() 0.1

0.2 0.3 0.4 0.5 0.6 0.7 0.8 0.9 1.0

0.1

0.2 0.3 0.4 0.5 0.6 0.7 0.8 0.9 1.0

| ||

Рис 3.

График наглядно показывает существование разных зон риска, которые уже рассматривались выше.

Еще одна разновидность кредитного риска состоит в опасности несвоевременного возврата кредита каким-либо одним из заемщиков или группой заемщиков банка. Допустим, известны вероятности Pi задержки возврата кредита на срок Ti . Тогда:

Tcp = S PiTi,, i=[1;m]

где m - общее количество возможных задержек;

Tcp - средний срок (математическое ожидание срока) задержки кредита.

Основной вид потерь банка от несвоевременного возвращения кредита состоит в том, что банк мог бы вложить этот кредит в выгодное дело и получить по нему проценты, но не сделал это. А значит, задержка кредита на срок Ti равносильна потери банком суммы:

Сn = ПСm х Ti x К,

где ПСm - максимально возможная годовая процентная ставка размещения кредита в период его возвращения. Приняв Т равным наиболее вероятному сроку задержки кредита, легко получить значение вероятных потерь банка:

Сn = ПСm х Tcp x К,

Чтобы компенсировать потери, банк вместо безрисковой ставки процента ПСо взимает с заемщика более высокую ставку ПС, обеспечивающую ему получение дополнительной суммы, равной вероятным потерям Сn. Если кредит получен заемщиком на срок То, то ставка кредита будет равна:

ПC=ПCo+ (Tcp/T) x ПСm

Таким образом, согласно предлагаемой модели, цена кредита в условиях риска его несвоевременного возвращения возрастает на величину, пропорциональную относительному вероятному сроку задержки и наибольшей процентной ставке кредита, имеющей место на рынке кредитных денег в период возврата ссуды.

Итак, мы рассмотрели некоторые вопросы банковского кредитного ценообразования, которые могут рассматриваться в то же время как способ подстраховки (компенсации) от кредитного риска.

ГЛАВА 2.

АНАЛИЗ КРЕДИТНЫХ РИСКОВ АКБ «БАНК РАЗВИТИЯ РЕГИОНА»

Похожие работы

... кредитного портфеля для своевременного информирования руководства банка об отступлениях от стратегии кредитования и формирования объективной управленческой информации. При построении банками систем управления качеством кредитного портфеля необходимо соответствующее методологическое обеспечение, в том числе, со стороны органа банковского надзора. Актуальность в разработке методологии управления ...

... рост (с 0,2 до 0,3%), сохраняется на достаточно низком уровне. ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ В СБЕРЕГАТЕЛЬНОМ БАНКЕ РФ 3.1 Обеспечение возврата банковских ссуд Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита, которые выступают в качестве вторичных ...

... ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. С этой целью используют: финансовые коэффициенты, анализ денежного потока, оценку делового риска. В США для оценки кредитоспособности потенциального заемщика и, следовательно, минимизации кредитного риска используют подход, получивший название 6«С», в основе которого лежат следующие критерии оценки ...

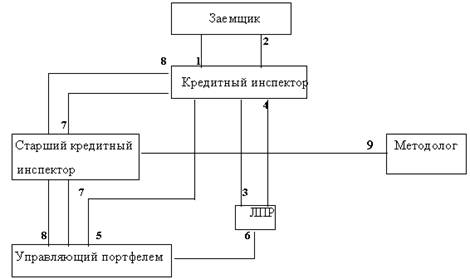

... системы управления кредитным риском лежит в правильной оценке и контроле индивидуальных отношений с заемщиком, а также в осторожном и осмотрительном подходе управлению кредитным портфелем. 1.2 Организация процесса управления кредитным риском в коммерческом банке Управление можно определить как одну из стратегий, используемую при осуществлении деятельности в условиях риска. Управление риском ...

0 комментариев