Навигация

Анализ доходности и эффективности использования капитала предприятия

3.2. Анализ доходности и эффективности использования капитала предприятия.

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Рентабельность – это относительный показатель уровня доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными ил потребленными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политики.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами анализа и оценки кредитоспособности предприятия.

Наиболее важной характеристикой эффективности использования капитала предприятия является рентабельность активов (ROA), которая показывает способность руководства зарабатывать деньги, используя все имеющиеся в распоряжении средства предприятия /19/. Также он показывает, размер чистой прибыли на 1 тенге вложенных средств.

Для характеристики интенсивности использования капитала рассчитывается коэффициент оборачиваемости активов.

После анализа рентабельности активов необходимо проанализировать рентабельность собственного капитала. Так как вся деятельность предприятия должна быть направлена на увеличение суммы собственного капитала и повышение его доходности. Он характеризует долю прибыли, приходящуюся на 1 тенге собственного капитала, с учетом процентных и налоговых выплат.

Еще одним показателем, имеющим значение для оценки кредитоспособности предприятия, является рентабельность оборота. Данный показатель характеризует важнейший аспект деятельности – реализацию продуктов и услуг, а также оценивает долю себестоимости в продажах. Рентабельность оборота показывает долю чистой прибыли в выручке от реализации продукции.

Для более полного анализа рентабельности необходимо произвести факторный анализ рентабельности предприятия методом абсолютных разниц. При его использовании величина влияния факторов рассчитывается умножением абсолютного прироста значения исследуемого фактора на базовую величину факторов. Это позволит выявить слабые и сильные стороны деятельности предприятия.

Используя данные представленные в бухгалтерском балансе и отчете о результатах финансово-хозяйственной деятельности составим (приложения 1-6) следующую таблицу:

Таблица 7

Показатели эффективности использования совокупных активов

ОАО «Баян-Сулу»

| Показатели | 31.12.00 | 31.12.01 | 31.12.02 | Изменения к 31.12.00 |

| Рентабельность активов(%) | 5,2 | 6,3 | 7,2 | 2,0 |

| Коэффициент оборачиваемости активов | 1,175 | 1,437 | 1,818 | 0,643 |

| Рентабельность собственного капитала(%) | 8,2 | 9,8 | 10,8 | 2,6 |

| Рентабельность продаж(%) | 13,54 | 14,70 | 14,36 | 0,82 |

| Рентабельность оборота(%) | 4,457 | 4,393 | 3,751 | -0,487 |

| Изменение рентабельности активов за счет: | - | 1,1 | 2,0 | 2,0 |

| коэффициента оборачиваемости | - | 2,652 | 2,206 | 2,206 |

| рентабельности продаж | - | -0,66 | -0,205 | -0,205 |

| Изменение рентабельности собственного капитала: | 1,6 | 2,6 | 2,6 | |

| коэффициента оборачиваемости | - | 1,168 | 2,866 | 2,6 |

| рентабельности продаж | - | -0,68 | -0,265 | -0,265 |

Рассчитанная таблица показывает, что рентабельность активов выросла к отчетному периоду на 2,0 процента, за счет увеличения оборачиваемости активов, коэффициент оборачиваемости активов увеличился на 0,643 пункта. Рентабельность активов увеличилась за счет увеличения коэффициента оборачиваемости на 2,206 дня, при этом рентабельность продаж оказало отрицательное влияние на рентабельность активов, так как данный показатель уменьшился на -0,487 процента за три анализируемых периода.

Произошло также увеличение рентабельности собственного капитала на 2,6%, за счет увеличения собственного капитала на 51984 тыс. тн. За анализируемые периоды увеличилась рентабельность продаж на 0,82%. Рентабельность собственного капитала увеличилась за счет увеличение коэффициента оборачиваемости, однако рентабельность продаж не оказало сильного влияния на рентабельность собственного капитала.

Доля чистой прибыли в выручке от реализации снизилась на 0,487 процента за счет увеличения себестоимости продукции на 241448 тыс. тн.

Следующим этапом анализа использования капитала на предприятии является анализ оборачиваемости капитала. Поскольку оборачиваемость капитала тесно связанна с его рентабельностью и является одним из важнейших показателей, характеризующих его деловую активность.

Для оценки оборачиваемости капитала используются следующие показатели: период обращения товарно-материальных запасов, период обращения дебиторской задолженности и продолжительность оборота капитала в днях.

Данный показатель показывает через сколько дней происходит реализация товарно-материальных запасов./20/

Период обращения дебиторской задолженности показывает, через какой период дебиторская задолженность превращается в денежные средства, или как быстро происходит оплата за реализованную продукцию.

Далее необходимо проанализировать собственный капитал. При изучении собственного капитала особое внимание уделяется изменениям, которые произошли в наличии собственного капитала не закреплена в ценностях иммобильного характера и находится в форме, позволяющей более или менее свободно маневрировать этими средствами. Чтобы определить величину собственных средств, необходимо из суммы собственного капитала вычесть долгосрочные активы.

При анализе важно определить не только абсолютную сумму собственного оборотного капитала, но и его удельный вес в общей величине собственного капитала. Это показатель является весьма существенной характеристикой кредитоспособности предприятия. Данный показатель носит название коэффициент маневренности. Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

С финансовой точки зрения повышение и высокий уровень его положительно характеризует его как заемщика, так как собственные средства при этом мобильны, большая часть их вложена не в основные средства и иные долгосрочные активы, а в оборотные средства.

В качестве оптимальной величины коэффициент маневренности может быть принят в размере ≥0,5. Рекомендуемый уровень этого показателя означает, что руководитель предприятия и его собственники должны соблюдать паритетный принцип вложение собственных средств в активы мобильного и иммобильного характера, что обеспечить достаточную ликвидность баланса.

Уровень коэффициента маневренности зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен бать ниже, чем в материалоемких (так как в фондоемких значительная часть собственных средств является источником покрытия основных производственных фондов).

В соответствии с той определяющей ролью, которую играют для анализа кредитоспособности абсолютные показатели обеспеченности предприятия источниками формирования товарно-материальных запасов, одним из главных относительных показателей финансовой устойчивости и кредитоспособности предприятия является коэффициент обеспеченности запасов собственными источниками формирования.

Коэффициент покрытия материальных оборотных средств показывает, в какой степени товарно-материальные запасы покрыты собственными оборотными средствами. Желательно значение данного показателя должно быть в пределах 0,6-0,8.

Для анализа оборачиваемости капитала ОАО «Баян-Сулу» составим таблицу 8.

Таблица 8.

Анализ эффективности использования капитала ОАО «Баян-Сулу»

| Показатель | 31.12.00 | 31.12.01. | 31.12.02 | Изменения |

| 1 | 2 | 3 | 4 | 5 |

| Период обращения ТМЗ (дни) | 77,95 | 65,29 | 63,06 | -14,89 |

| Период обращения дебиторской задолженности (дни) | 98,49 | 99,87 | 77,82 | -20,67 |

| Продолжительность оборота капитала (дни) | 306,38 | 250,52 | 198,02 | -108,36 |

| Собственный оборотный капитал (тыс. тн.) | 220170 | 290299 | 393648 | 143478 |

| Коэффициент маневренности | 0,382 | 0,477 | 0,579 | 0,197 |

| Коэффициент покрытия ТМЗ | 0,956 | 1,171 | 1,215 | 0,258 |

| Рентабельность текущих активов | 8,63 | 9,5 | 10,04 | 1,41 |

Основываясь на расчетах представленных в таблице можно сделать вывод, что руководство стало более эффективно использовать свой капитал, о чем свидетельствует сокращение в отчетном периоде по сравнению с базисным каких показателей как, периода обращения ТМЗ на 14,89 дня; периода обращения дебиторской задолженности 20,67 дня и продолжительности оборота капитала на 108,36 дня.

Собственный оборотный капитал увеличился в базисном году на 143478 тыс. тн. по сравнению с отчетным. Коэффициент маневренности в 2000 г. находился ниже рекомендуемого значения, но в 2002 г. данный показатель увеличился на 0,197 пункта и стал соответствовать рекомендуемому значению. Коэффициент покрытия товарно-материальных запасов за три года увеличился на 0,258 пункта. За три анализируемых периода превышал рекомендуемое значение, но и становился все больше, но это не является отрицательным моментом, так как на предприятии сократился период обращения товарно-материальных запасов, следствии чего предприятие нуждалось в большем количестве товарно-материальных запасов.

Рентабельность текущих активов увеличилась на 1,41 процента за счет увеличения размера текущих активов на 126659 тыс. тн.

Похожие работы

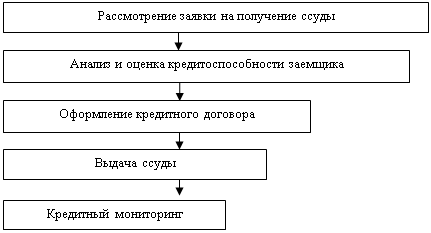

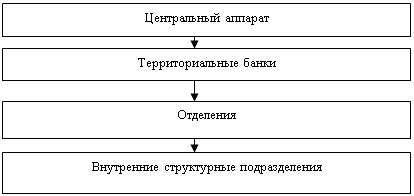

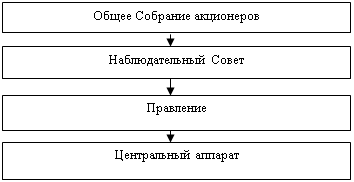

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

... показателей третьей группы и качественной оценки заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс. Данная методика отражает общую схему оценки кредитоспособности заемщика. В ней приводится количественный анализ (расчет основных финансовых коэффициентов) и качественный анализ, где оцениваются риски, связанные с деятельностью предприятия. ГЛАВА 2. Оценка ...

... процесс оформления и выдачи кредита осуществляется за более короткий промежуток времени, обеспечивая экономию времени 3 дня. Предложенные мероприятия по совершенствованию организации кредитования юридических лиц позволят банку проводить более продуманную политику привлечения и удержания клиентов, а также повысить эффективность операций кредитования и улучшить политику управления риском. 3.2 ...

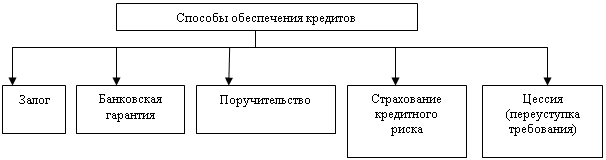

... с некредитоспособными покупателями и поставщиками; ¨ при сокращении долговых обязательств банку в связи с не поставками кредитуемого сырья.[11] 1.3. Методика оценки кредитоспособности заемщика, используемая банками России Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными ...

0 комментариев