Навигация

Нововведения в сфере телекоммуникационных банковских технологий

4. Нововведения в сфере телекоммуникационных банковских технологий

При всех преимуществах систем безналичных электронных платежей, будь то электронные межбанковские расчеты, электронные платёжные документы в системах Клиент-Банк или оплата товаров и услуг частными лицами по дебетовым или кредитным карточкам, а последние являются основным видом оплаты товаров и услуг в западноевропейских странах и США, при всем при этом по данным экономистов наличные деньги и в этих странах отнюдь не исключены из оборота, а наоборот, составляют гораздо больший процент от общей денежной массы, чем в России (доходящий до 40%). В чем же главные преимущества наличных расчётов, которые позволяют им благополучно сосуществовать со всеми новшествами электронных платежных систем и даже не сильно терять свои позиции?

Это оперативность, большая надежность и, главное, анонимность[11].

И тут возникает вполне естественный вопрос: «А нельзя ли соединить все преимущества систем электронных расчетов с основным преимуществом наличных - анонимностью?» И оказывается что можно.

Впервые идея так называемых «электронных денег» или «электронной наличности» (E-Cash) была предложена американским специалистом по теории сложности Дэвидом Чоумом ещё в конце 70-х годов на волне эйфории вокруг первых систем цифровой подписи и цифровых конвертов на основе преобразований с двумя ключами (паролями): «открытым» или общедоступным и «закрытым» или индивидуальным.

Оказалось, что на тех же принципах можно добиться также и анонимности проводимых операций, сохраняя при этом возможность доказательства их правильности в последующем.

Как и в обычных системах цифровой подписи, в системе электронных денег используются ключи двух видов: индивидуальные ключи используются для подтверждения стоимости купюр, а общедоступные – для проверки их подлинности при проведении платежей.

Суть идеи Дэвида Чоума состояла в так называемой системе «слепой» цифровой подписи, когда подписывающий информацию видит её лишь в части ему необходимой, но своей цифровой подписью заверяет подлинность всей информации: эмитент видит достоинство купюр, но не знает их серийных номеров, которые знает только их владелец[12].

При этом математически точно доказывается, что такой «слепой» подписью гарантируется подлинность всего содержимого купюры с той же надежностью, что и обычной цифровой подписью, которая стала за последние годы одним из самых популярных средств подтверждения подлинности электронных документов.

Систем слепой подписи за прошедшие несколько лет было изобретено немного. На сегодняшний день существует три глобальных системы использования цифровых наличных – это Mondex, VISA Cash, DigiCash и CAFE.

Mondex – это самая многообещающая электронная платежная система. Собственно Mondex – это смарт-карта. Mondex – это разновидность цифровых наличных, то есть дебетовая система, при этом она гораздо более безопасна чем другие системы, хотя бы уже потому, что деньги, то есть соответствующие числа, хранятся не на диске, а в карте, откуда их скопировать невозможно. А раз так, то и не требуется авторизация со стороны различных процессинговых центров, что в свою очередь имеет два важных следствия: операции проводятся непосредственно между двумя участниками, и стоимость транзакции стремится к нулю, а во-вторых, система абсолютно анонимна. Т.е. это настоящие наличные деньги, только в электронной (цифровой) форме. Так, если карта Mondex потеряна, то потеряны и деньги хранящиеся в ней. Однако, никто, кроме хозяина, не сможет ими воспользоваться, так что воровать их не имеет смысла, а вот отнести и отдать в банк за небольшое вознаграждение нашедшему такую карту есть резон. Банк же возвратит ее владельцу. Так что для честных людей такие наличные даже лучше их бумажного эквивалента. Система Mondex имеет только один орган, осуществляющий эмиссию (выдачу) электронных денег в валюте страны и являющийся организационным центром. Потребители, являющиеся владельцами карт Mondex, загружают электронные суммы на свои карты через банковские линии связи или по телефону Mondex. Затем эти суммы могут быть использованы как наличные деньги при осуществлении покупок. Используя «бумажник», который напоминает карманный калькулятор, клиенты могут осуществлять обмен электронными деньгами между собой. Таким образом, после того, как электронная сумма была получена от банка, все передвижения денег становятся известны одному пользователю. Никто другой не имеет возможности их отследить. Кроме того, электронная сумма может быть снята со счёта, положена на счёт или отправлена отдаленному адресату по частному или общественному телефону, подключенному к системе Mondex, через обычную телефонную сеть. Все что сдерживает сейчас Mondex, купленной недавно компанией MasterCard, и другие похожие проекты цифровых наличных, базирующихся на смарт-картах. Следует обратить на другие явные преимущества Mondex перед другими платежными системами, которые быстро позволят ей стать самым популярным платежным средством для расчетов примерно до $50. Низкая стоимость – Mondex не требует никакой оплаты за транзакции, поэтому Mondex выгоднее использовать чем существующие кредитный карты, за пользованием которыми банки удерживают от 2% до 3% от транзакции плюс $0,20; кроме этого последние практически невозможно использовать для микроплатежей, а с помощью Mondex это возможно.

VISA Cash – это основной конкурент Mondex. Основные принципы, заложенные в VISA Cash и Mondex одни и те же. VISA Cash – это тоже смарт-карта со всеми её свойствами и атрибутами. На сегодняшний день VISA Cash уже используется для покупок недорогих вещей и услуг (книги, кафе, кино, бензоколонки и т.д.) в пилотных проектах в пяти странах: Аргентина, Австралия, Канада, Колумбия и США.

DigiCash – это голландская компания, разработавшая целый ряд систем с использованием цифровых наличных, например, систему оплаты проезда по платным дорогам Европы. Основной продукт компании – цифровые наличные (E-Cash) – полностью анонимная система. По лицензии этой компании из Голландии действуют, например, такие банки, как Mark Twain Bank (США), Merita Bank (Финляндия), Deutsche Bank (Германия). При использовании этой системы, электронная сумма не загружается на смарт-карту в подлинном смысле, а существует исключительно в сети Интернет. Денежной единицей системы служит КиберДоллар, и в случае с Mark Twain Bancshares, его номинал связан с курсом американского доллара. Важным этапом в истории DigiCash стал проект CAFE.

Проект СAFE ввёл понятия «электронного кошелька» и «подзаряжаемой смарт-карты». «Кошелек» и «карта» могут периодически пополняться «наличными» с вашего счёта в банковском или домашнем аппарате. Карта может также «заряжаться деньгами из кошелька». Достоинства такого способа расчётов в плане безопасности очевидны – даже если вы потеряете карту или кошелек, вы можете лишиться только небольшой суммы – денег, взятых специально для карманных расходов. Если вы потеряете обычную пластиковую карту, злоумышленники могут потратить гораздо большую сумму и причинить большие неприятности вам и вашему банку.

Что касается российских платёжных систем, то это в основном платёжные системы на основе пластиковых карточек.

В России число владельцев пластиковых карточек остается небольшим, да и кредитными эти карточки назвать нельзя – даже ведущие западные эмитенты требуют, чтобы клиенты держали на своих карточных счетах весьма солидный страховой депозит. Кроме того, согласно российскому законодательству, в нашей стране запрещена передача по сетям информации, зашифрованной по зарубежным стандартам. В связи с этим возникает проблема невозможности использования готовых зарубежных решений, или для их применения в России требуется существенная доработка. Поэтому российским разработчикам приходится изыскивать собственные, не совместимые с западными решения.

Из основных отечественных платёжных систем смело можно выделить четыре – это: «Золотая Корона», PayFlex, PetrolPlus и BashCard.

«Золотая Корона» – это межбанковская межрегиональная система расчётов по микропроцессорным карточкам. Основной целью развития системы является широкое использование её всеми слоями населения с целью создания удобного и надежного платежного средства, способного постепенно заменить налично-денежный оборот безналичными расчётами. В настоящее время участниками системы «Золотая Корона» являются более 116 банков и организаций, система бурно развивается в 52 городах России.

Система «Золотая Корона» предоставляет к реализации следующие проекты с использованием пластиковых карточек:

ü использование карточек банком, позволяет ему предоставлять следующие услуги клиентам: выдача дебетовых карточек, выдача дебетно-кредитных карточек, выдача кредитных карточек, выдача корпоративных карточек, выдача бензиновых карточек (дебетовых, дебетно-кредитных, кредитных);

ü выдача заработной платы на предприятиях на карточки;

ü выплата пенсии на карточку;

ü создание системы расчетов за ГСМ карточками;

ü использование карточек в ГАИ;

ü использование карточек при оплате коммунальных услуг;

ü использование карточек при оплате электроэнергии;

ü использование карточек при оплате услуг связи (телефон, телеграф);

ü использование карточки магазинами, как карточки предоплаты;

ü использование карточки в оптовых организациях;

ü использование технологии системы для осуществления быстрых переводов денежных средств.

PayFlex – это одна из совместных разработок российской компании «Новые Компьютерные Технологии» и французской фирмы Schlumberger. По сути дела, это автоматизированная система сбора и учёта коммунальных платежей, принимаемых от населения. Данная автоматизированная система – это банковское приложение, предназначенное для создания системы безналичных расчетов на базе микропроцессорных карт PayFlex. Карта системы может использоваться не только для оплаты коммунальных услуг, но и для совершения любых других платежей в магазинах, культурных учреждениях и т.д.

PetrolPlus – это система, предназначенная для автоматизации безналичных расчетов на автозаправочных станциях (АЗС), также являющаяся совместной разработкой выше перечисленных российской и французской компаний. Данная система также реализована на базе смарт-карты PayFlex и представляет собой программу по учету постоянных клиентов, регулярно пользующихся услугами сети АЗС, принадлежащих одному владельцу. Система позволяет заменить расчёты с использованием наличных средств и талонов на более надежные и удобные с помощью смарт-карт. В данном проекте карта используется при расчётах за горюче-смазочные материалы на АЗС, а также для оплаты дополнительных услуг, предлагаемых эмитентом карт, так как в системе PetrolPlus изначально предполагается возможное участие не только бензоколонок, но и магазинов, станций сервисного обслуживания, кафе, гостиниц и т.д.

BashCard – это платёжная система Башкирского «БашКредитБанка» сложившаяся в 1995 году, на основе микропроцессорных карт (смарт-карт). Сегодня платёжная система BashCard насчитывает несколько крупных участников: «СоцИнвестБанк», «БашЭкономБанк», «БашИнвестБанк», «БашЖДБанк», «БашСберБанк», «БанкРосКредит», и др. и около 20000 клиентов.

Система BashCard – это система, позволяющая размещать денежные средства на карточных счетах (картсчетах), осуществлять безналичные и наличные операции при помощи пластиковых карт BashCard и по картсчетам.

Карта BashCard – используемая в системе BashCard номерная пластиковая карта со встроенным электронным микропроцессором, в котором организовано три электронных кошелька. Операции по каждому электронному кошельку учитываются на отдельном картсчёте. В электронном кошельке хранится информация о клиенте и сумме денежных средств, зарезервированных держателем на соответствующем данному электронному кошельку картсчете для проведения операций с использованием карты. Карта является собственностью банка и выдается клиенту во временное пользование; при закрытии картсчёта карта должна быть возвращена в банк. Срок действия карты – 2 года с момента её получения держателем. По истечении срока действия карты держатель обязан возвратить карту в банк. Использовать данные карты можно в общедоступных местах пунктов обслуживания карт, а также на банкоматах размещаются наклейки с логотипом системы BashCard.

Теперь затронем немного тему ведения личных финансов, покупок и управления банковским счётом через Глобальную сеть – Internet. Сегодня под термином «электронная коммерция» понимается прежде всего предоставление товаров и платных услуг через глобальные информационные сети. Рассмотрим наиболее распространенные на сегодняшний день виды электронной коммерции.

ü «Электронные магазины». Обычно «электронный магазин» представляет собой Web-site на котором имеется каталог товаров, «виртуальная тележка» покупателя, на которую «собираются» товары, а также средства оплаты – по предоставлению номера кредитной карточки по сети Internet или по телефону. Отправка товаров покупателям осуществляется по почте или, в случае покупки электронных товаров по каналам электронной почты или непосредственно через Web-site по сети Internet;

ü Другим новым направлением электронной коммерции стала аренда различного программного обеспечения и так называемые «микроплатежи» – когда за использование какого-либо компонента программного комплекса с пользователя берется символическая плата (несколько центов) [13];

ü Традиционной услугой в области электронной коммерции является продажа информации, например, подписка на базы данных, функционирующие в режиме on-line. Этот вид услуг уже достаточно распространен в России, например, базы данных «Гарант-Парк», «Россия-он-Лайн» и др.;

ü Наконец сегодня начинает набирать обороты новый вид электронной коммерции – «электронные банки». Среди основных преимуществ электронных банков можно отметить относительно низкую себестоимость организации такого банка (не нужно арендовать престижные здания, не нужны хранилища ценностей и т.д.) и широчайший охват клиентов (потенциальным клиентом электронного банка является практически любой пользователь Internet). За счёт этого электронный банк может предоставлять клиентам более выгодные, чем у обычного банка проценты, и предоставлять за более низкую плату больший спектр банковских и других услуг.

Теперь более подробно коснёмся системы функционирования Электронных банков, т.к. удаленный банкинг (Интернет-банкинг) на сегодняшний день – альтернатива кредиткам в Интернете .

В общем смысле, как это и следует из названия, удаленный банкинг (или как сейчас принято – Интернет-банкинг) – это предоставление банковских услуг не в банковском офисе, при непосредственном контакте клиента и банковского служащего, а на дому, в офисе клиента, т.е. – везде, где это удобно клиенту. Необходимо добавить, что если система полностью автоматизирована, чаще всего она доступна круглосуточно и в любой день недели, в отличие от самого банка, работающего по строгому расписанию.

Можно выделить четыре основные разновидности удаленного банкинга: Internet banking, PC Banking, Telephone Banking и Video Banking.

Под PC Bankingом, как правило, подразумевают доступ к счёту с помощью персонального компьютера, осуществляемый при этом посредством прямого модемного соединения с банковской сетью, а не через Интернет. Клиенту при этом предоставляется специальное программное обеспечение для работы со счётом.

Video Banking – это система интерактивного общения клиента с персоналом в банке, своего рода видеоконференция. Обычно для видеобанкинга используются устройства, называемые «киосками» (kiosk). Это аппараты с сенсорным экраном, позволяющие клиенту получить доступ к различной информации, а также «вживую» пообщаться со служащим в банке и провести с его помощью практически любые операции. Эти устройства устанавливаются, разумеется, не дома, а в супермаркетах, университетах или других людных местах. Часто «киоски» совмещаются с банкоматами (ATM - automatic teller machine).

Самой популярной разновидностью удаленного банкинга на сегодня остается обслуживание по телефону, т.е. Telephone Banking – в силу распространенности и доступности телефонных терминалов. Операции совершаются здесь с помощью тонового набора.

Согласно некоторым прогнозам, к концу XXI века уже 85% операций по счетам будет совершаться частными клиентами в США со своего персонального компьютера.

Распространению Интернет-Банкинга мешают опасения по поводу безопасности, часто высокая плата за эту услугу, к которой следует еще приплюсовать и цену доступа в Интернет.

Одним из наиболее «продвинутых» в плане Удаленного Банкинга в России сейчас является, пожалуй, «Гута-Банк». Помимо того, что этот банк организовал систему телефонного банкинга «ТелеБанк», его клиенты имеют возможность совершать операции с ценными бумагами через Интернет.

Теперь, что касается систем электронной коммерции, то данных систем сейчас во всём мире достаточно много, поэтому кратко рассмотрим основные (ведущие) из них.

Из западных систем электронной коммерции можно выделить следующие: CyberCash, CheckFree, NetCash, First Virtual

CyberCash – это американская компания, которая разработала и предлагает электронную платежную систему для расчётов с помощью кредитных карт в Интернете – Secure Internet Payment System. Ни магазин, ни какой-либо другой продавец не может узнать ничего о кредитной карте клиенте. Практически сводится к нулю вероятность перехвата данных в Интернете (стоимость расшифровки может составить миллион и больше долларов). CyberCash не оставляет никаких данных о покупке у себя, и лишь банк клиента, эмитент кредитной карты, будет как обычно в курсе деталей покупки. И программное обеспечение CyberCash Wallet, и услуги, то есть сами транзакции, – бесплатны. Кредитная компания добавляет 2% от объёма операции плюс $0,20. В следствии общей минимальной стоимости транзакции около $0,20, система не готова удовлетворить нужды информационного бизнеса, использующего микроплатежи, однако такая система идеальна для продажи «серьезного» программного обеспечения, «дорогой информации, компакт-дисков и т.д. Особенно она хороша для продаж по каталогам. Однако, описанная кредитная система платежей в Интернете не единственная у CyberCash, и сейчас компания работает над похожей дебитной системой, целью разработки которой является проведение расчетов между любыми двумя лицами имеющими E-mail-адрес, кроме этого компания только что запустила систему CyberCoin специально для микроплатежей.

CheckFree – это самая используемая на сегодняшний день электронная платежная система. Система осуществляет оплату через Интернет с помощью кредитных карт и «цифровых наличных». Электронная платежная система CheckFree особенно удобна и там где для расчётов годится чек, то есть почти во всех случаях. Особенно удобно делать регулярные платежи, за свет, за газ, например и т.д. Однако, вследствие стоимости этой услуги (имеются различные схемы оплаты, в среднем, однако, это около $0,30 за транзакцию т.е. чек) не приспособлена для микроплатежей. Микроплатежи в Интернете с помощью цифровых наличных и оплата по кредитным картам возможны с помощью CheckFree Wallet – совместной с CyberCash разработкой. Секретность данных о клиенте и его кредитной карте гарантируется использованием мощных алгоритмов шифрования с открытым (очень длинным) ключом, однако сами транзакции не анонимные, и банк и продавец имеют информацию о покупках клиента и таким образом могут отслеживать предпочтения клиента.

First Virtual – это практически первая электронная платежная система в Интернете. Компания First Virtual начала предлагать свои услуги по оплате товара (информации) еще в октябре 1994 года. По меркам Интернета – это очень давно. Особенностями First Virtual являются:

ü системе вообще не используется шифрование информации, вместо этого чувствительная для клиента информация один раз передается по телефону и никогда – через Интернет;

ü система позволяет получить услугу, информацию или другой товар до их оплаты;

ü обмен сообщениями осуществляется по электронной почте (E-mail).

Распределение риска для участников системы несколько перекошено в пользу покупателя, который предварительно может познакомиться с информацией и лишь потом оплатить, в то время как продавец постоянно рискует не получить оплату. First Virtual за отказ оплатить товар не отвечает. Поэтому пользоваться этой системой для продажи физических товаров, которые еще и требуют оплаты за пересылку, не рекомендуется, и система более пригодна для распространения информации или товаров в цифровом виде. Бесконечно эксплуатировать доверие продавцов клиенту не удастся, так как после ряда отказов от оплаты полученной информации такой клиент будет исключен из системы. Стоимость регистрации для покупателя $2, для продавца $10, который кроме этого, уплачиваются $0,29 и 2% за каждую транзакцию[14]. За дополнительные 8% First Virtual предоставит продавцу систему InfoHaus для автоматического отслеживания заказов, оплаты и рассылки информации.

NetCash – это, как и First Virtual, старожил Интернета. Дебетовая система NetCash функционирует с 1994 года. Эта электронная платежная система очень проста – потенциальный покупатель должен сначала купить в NetBank купоны. Для этого он с помощью почтовой программы или прямо в сайте NetCash запрашивает и таким же образом получает 15-тизначые строчки – купоны, которые затем посылает продавцу в обмен на товар или услугу. Система NetCash – незатейлива, и довольно широко используется, несмотря на небольшую безопасность. NetCash устанавливает начальный взнос для продавца, который должен открыть счет в NetBank, в размере $19,95, клиент платит комиссию 2% (минимум $2), когда получает купоны, а продавец – 2% (минимум $4), когда их предъявляет их назад в NetBank.

Касаясь российских систем электронной коммерции, необходимо отметить, что в данном направлении российские электронщики ничего нового не изобрели, т.е. продолжают «поддерживать западного производителя».

Так, в 1997 году была создана группа «Платежные системы Интернета» с целью продвижения в Российском сегменте Интернет современных платёжных систем.

С этой целью создан и поддерживается справочно-информационный Web-сайт http://www.emoney.ru – «Цифровые деньги».

«Платёжные системы Интернета», освещают все аспекты электронной коммерции и Интернет-платежей: описание различных систем и технологий платежей, безопасность, правовая база, новости электронной и мобильной коммерции, публикации российской, зарубежной прессы и Интернет.

Согласно российскому законодательству, в нашей стране запрещена передача по сетям информации, зашифрованной по зарубежным стандартам. Поэтому российским разработчикам приходится изыскивать собственные, не совместимые с западными решения, но всё же основанные на «западных стандартах».

Из таких решений можно выделить всего два передовых: CyberPlat и PayCash

CyberPlat – это одна из первых в России систем. Она реализована банком «Платина». Покупок покупатель и продавец должны быть зарегистрированы в системе CyberPlat, и на их компьютерах должно быть установлено соответствующее программное обеспечение. Магазин в ответ на запрос покупателя направляет ему подписанный своей цифровой подписью счет. Покупатель подписывает этот счёт своей цифровой подписью и отправляет его обратно в магазин. С этого момента договор между ним и магазином считается заключенным. Чек, подписанный двумя цифровыми подписями, направляется магазином в банк. Банк обрабатывает подписанный чек: проверяет наличие покупателя и магазина в системе, их цифровые подписи, а также остаток и лимиты средств на счете покупателя. После этого копия чека сохраняется в базе данных. Результатом является разрешение или запрет на проведение платежа. При разрешении платежа банк переводит деньги со счета покупателя на счет магазина, а затем направляет магазину разрешение на отпуск товара. В результате магазин оказывает покупателю требуемую услугу и продает нужный товар. При запрете платежа банк передает магазину отказ от проведения платежа с указанием причины. Все ответы банка подписаны его электронно-цифровой подписью.

PayCash – это апробация первой отечественной системы цифровых денег, представленной банком «Таврический» (Санкт-Петербург), стартовала в начале 1998 года. С февраля 1999 года в системе PayCash появилась возможность делать покупки через Интернет с помощью реальных денег. Участниками платежной системы являются Банк (компания-оператор системы) и клиенты. В качестве клиентов могут выступать физические и юридические лица, а также роботы, действующие от имени тех и других. Все клиенты равноправны с точки зрения Банка. В частности, чтобы иметь возможность принимать платежи клиенту не требуется никакого особого статуса «магазина». Все свои операции в рамках системы PayCash клиент проводит при помощи специального программного обеспечения. Участники системы взаимодействуют между собой посредством пересылки сообщений по Интернету. Таким образом, система PayCash – это система анонимных электронных денег, а не просто система Клиент-Банк. Это выражается еще и в том, что Банк не может (например, по требованию суда) воспрепятствовать клиенту тратить электронные деньги, которые тот успел перевести в свой компьютер, иначе, как прекратив все платежи в системе. Если клиенту требуется вывести свои деньги за пределы системы PayCash, он подает команду перевести часть или все средства со своего счёта в Банке системы на счёт в каком-либо невиртуальном банке, где он сам или его представитель может физически их получить.

Что же касается защиты информации в виртуальных сетях то – это проблема не только отечественных производителей электронных платёжных систем – это проблема всего «мирового-электронного сообщества». Каждый день возникают всё новые и новые эксцессы по поводу хищения, злоупотребления, неправильного использования и т.д. информации в сетях, что и способствует к выпуску и редактированию новых систем защиты информации.

В заключение данной главы необходимо вкратце затронуть также ещё один аспект, касающийся электронного ведения бизнеса (один из перспективных путей развития банковского сектора в будущем) – это мобильная коммерция (m-Commerce).

Примером может служить проведенный в Германии летом 2000 года аукцион лицензий на частоты UMTS[15], который принес доход в размере порядка 100 млрд. марок и привлек к себе много внимания. С тех пор широкая общественность с интересом следит за развитием этой отрасли. «Мобильная коммерция» стала предметом всеобщего обсуждения[16].

Пока закладывается техническая база мобильной коммерции и пользователи находятся в ожидании появления новых услуг, возникает вопрос об отношении различных предприятий и организаций в т.ч. и банковского сектора к мобильной коммерции.

Мобильная коммерция включает в себя торговлю товарами и услугами, осуществляемую между организациями (в т.е. и банками) и конечным клиентом, а также между организациями с использованием мобильных терминалов. Под мобильными терминалами подразумеваются аппараты, подключенные к мобильным радиосетям и выполняющие либо роль «постоянного спутника» человека, либо интегрированные в транспортные средства.

Сейчас стоит вопрос о продаже платёжных и расчётных услуг, в связи с чем, провайдеры мобильной связи хотят утвердить мобильные телефоны в роли платёжного средства. Ведь клиент уже сейчас получает ежемесячные счета либо платит вперед по предоплате (pre-paid).

Платежные функции мобильных конечных устройств могли бы с таким же успехом использоваться и для оплаты стационарных услуг – мелкие суммы платежей, так называемые микроплатежи, которые нельзя осуществить через расчётные банковские карты или кредитные карты, будут тогда представляться через провайдера расчётных услуг в ежемесячных счетах за мобильную телефонную связь[17].

Опрос, проведенный компанией «OC&C Strategy Consultants», свидетельствует о том, что для большинства из 100 крупных германских организаций мобильная коммерция стала важной темой. Три четверти крупных германских предприятий уже интенсивно занимались к тому времени этим вопросом.

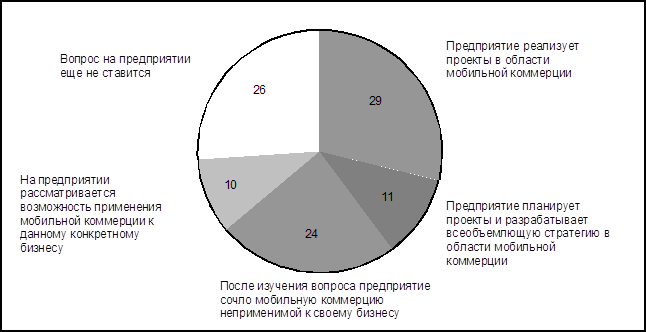

Рисунок №5 – Распределение крупных германских организаций по степени вовлеченности в мобильную коммерцию (в процентах).

Вопрос целесообразности мобильной коммерции рассматривается в различных отраслях по разному. Результаты опроса свидетельствуют о наличии заметных расхождений в восприятии и оценке шансов мобильной коммерции. Некоторые отрасли выступают в роли первопроходцев, существуют и такие отрасли, которые обладают значительным потенциалом в области мобильной коммерции, но пока к ней даже не подступались. Третью группу составляют отрасли, в которых применение мобильной коммерции считается нецелесообразным.

Пионерами в области мобильной коммерции выступают автомобильная промышленность, банки, СМИ, телекоммуникационные и туристические фирмы. Практически все предприятия этих отраслей уже заняты реализацией проектов по мобильной коммерции.

Рисунок №5 – Обзор состояния развития мобильной коммерции по отраслям

В таких отраслях, как банковское дело, туризм, автомобильная промышленность, а также медиа- и телекоммуникация, мобильная коммерция рассматривается в качестве важной составной части стратегии. Практически все опрошенные предприятия этих отраслей находятся на стадии реализации проектов мобильной коммерции.

В банковской сфере примером может служить HypovereinsBank разрабатывающий решения по мобильным платежам и расширяет ассортимент мобильных услуг для частных клиентов.

Еще в начале 2000 года HypovereinsBank учредил холдинговую марку «WebPower». В рамках «WebPower» было реализовано уже несколько проектов по электронному бизнесу. Мобильная коммерция является одним из новых проектов.

В настоящее время производится расширение спектра прежних информационных услуг на базе WAP (Wireless Application Protocol)[18] за счёт приложений, способных обеспечивать совершение деловых операций (например, переводы на счета клиентов Hypovereinsbank). Стратегия HypovereinsBank в области мобильной коммерции состоит в том, чтобы через собственный портал обеспечить предоставление своим клиентам услуги по мобильным платежам. Банк исходит из того, что благодаря такому порталу можно будет удержать существующих клиентов и приобрести новых. С другой стороны, это обеспечит высокий уровень обслуживания клиентов. Именно поэтому HypovereinsBank придает большое стратегическое значение использованию мобильной коммерции в обслуживании частных лиц.

Из всего выше сказанного видно, что электронное ведение бизнеса банками на сегодняшний день – это одна из перспективно развивающихся форм взаимодействия банка и клиента (как физического, так и юридического лица) не в будущем, а уже сейчас.

Заключение

Подводя итоговую черту в данной курсовой работе отметим, что использование самых современных информационных технологий приносит банкам крупные прибыли и помогает им победить в конкурентной борьбе. Любая автоматизированная банковская система представляет из себя сложный аппаратно-программный комплекс, состоящий из множества взаимосвязанных модулей.

В банковской системе сегодня применяется самое современное сетевое и телекоммуникационное оборудование. От правильного построения сетевой структуры банковской системы зависит эффективность и надежность её функционирования.

В 2003 году, согласно прогнозу Голландской компании ComputerWorld, общий оборот Интернета составит 270 миллиардов долларов, из которых $45 млрд. – затраты на инфраструктуру, $45 млрд. – доступ, $43 млрд. – content, $36 млрд. - финансовый сервис, $87 млрд. – операции между компаниями; и розничная продажа – $14 млрд. Очень похожий прогноз даёт и Forrester Research Inc., компания из Массачусетса, по её данным розничный оборот в Интернете в 2003–2004 годах вырастет до $12,5 млрд.

Таким образом, и практическая готовность Интернета для ведения бизнеса и реальные обороты западного бизнеса в Интернете приводят к выводу о том, что если мы собираемся двигаться вместе с прогрессом, то и нашему бизнесу придется «переходить» в Интернет и использовать цифровые деньги в ближайшем будущем.

Однако на этом пути возникает множество проблем. Основные из них – юридические (например, связанные с уплатой налогов) и проблемы мошенничества при электронных платежах. Решать эти проблемы придется непременно, так как будущее – за описанными технологиями – передовыми достижениями мировой науки.

Организация телекоммуникационных взаимодействий – серьезная проблема и судя по всему, в ближайшее время темпы развития банковских электронных систем будут стремительно расти. Практически все появляющиеся сетевые технологии будут быстро браться банками на вооружение. Неизбежны процессы интеграции банков в рамках национальных и мировых банковских сообществ. Это обеспечит постоянный рост качества банковских услуг, от которого выиграют в конечном счете все - и банки и их клиенты.

В последние годы банковская система нашей страны переживает бурное развитие. Несмотря на существующие недостатки российского законодательства, регулирующего деятельность банков, ситуация неуклонно меняется к лучшему. Сегодня все больше банков делает ставку на профессионализм своих сотрудников и новые технологии.

Трудно представить себе более благодатную почву для внедрения новых компьютерных технологий, чем банковская деятельность. В принципе почти все задачи, которые возникают в ходе работы банка достаточно легко поддаются автоматизации. Быстрая и бесперебойная обработка значительных потоков информации является одной из главных задач любой крупной финансовой организации. В соответствии с этим очевидна необходимость обладания вычислительной сетью, позволяющей обрабатывать все возрастающие информационные потоки. Кроме того, именно банки обладают достаточными финансовыми возможностями для использования самой современной техники. Однако не следует считать, что средний банк готов тратить огромные суммы на компьютеризацию. Банк является прежде всего финансовой организацией, предназначенной для получения прибыли, поэтому затраты на модернизацию должны быть сопоставимы с предполагаемой пользой от ее проведения. В соответствии с общемировой практикой в среднем банке расходы на компьютеризацию составляют не более 20% от общей сметы годовых расходов.

Интерес к развитию компьютеризированных банковских систем определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Как показывает практика, инвестиции в такие проекты начинают приносить прибыль лишь через определенный период времени, необходимый для обучения персонала и адаптации системы к конкретным условиям. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым вычислительным платформам, банки, в первую очередь, стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе.

Список использованной литературы:

1. Абрамов А.В. «Новое в финансовой индустрии: информатизация банковских технологий» // СПб., Изд. «Питер», 1997 г.

2. Аглицкий И.К. «Состояние и перспективы информационного обеспечения российских банков» // Журнал «Банковские технологии», 1997 г. №1.

3. Аджиев В.В. «Мифы о безопасности программного обеспечения: уроки знаменитых катастроф» // Журнал «Открытые системы», 1998 г., №6.

4. Гайкович Ю.В. «Безопасность электронных банковских систем» // М., Изд. «Единая Европа», 1997 г.

5. Гусев А.П. «WEB-технология в России. Опыт создания банковского WWW-сервера в России» // Журнал «Банковские технологии», август 1996 г.

6. Дёмин В.С. «Автоматизированные банковские системы» // М., Изд «Менатеп-Информ», 1999 г.

7. Демидов А.Г. «Электронные деньги» // М., Изд. «Деньги», 1998г.

8. Калинин И.В. «Финансовая информация в сети Интернет» // Журнал «Банковские технологии», 1996 г.

9. Киселёв Ю.Н. «Электронная коммерция. Практическое руководство» // М., Изд. «DiaSoft», 2002 г.

10. Линьков И.И. «Информационные подразделения в коммерческих структурах: как выжить и преуспеть» // М., Изд. «НИТ», 1998 г.

11. Мур Г.В. «Глобальный информационный рынок» // Материалы агентства «VDM-News», мониторинг иностранной прессы, 1999 г.

12. Мельников В.В. «Защита информации в компьютерных системах» // М., Изд. «Финансы и статистика», 1998 г.

13. Рудакова О.С. «Банковские электронные услуги» // М., Изд. «ЮНИТИ», 1999 г.

14. Семеновых В.А. «Некоторые вопросы информационно-аналитической работы в банке» // Материалы Семинара «Практические вопросы информационно-аналитической работы в коммерческом банке», 1998 г.

15. Тайли Э.В. «Безопасность персонального компьютера» // Пер. с англ., М., Изд. «Попурри», 1997 г.

16. Тарасов П.И. «Диасофт предлагает комплексные решения для банков» // Журнал «Мир ПК», 1998 г., №5.

17. Титоренко Г.А. «Компьютеризация банковской деятельности» // М., Изд. «Финстатинформ», 1999 г.

18. Тушнолобов И.Б. Распределенные сети. — СПБ: Питер, 1998 г.

19. Ресурсы сети Интернет:

ü http://www.alliance.com

ü http://www.bashcreditbank.com

ü http://www.citforum.ru

ü http://www.mondex.com

ü http://www.webmoney.ru

ü http://www.interfax.ru

ü http://www.impexbank.ru

ü http://www.emoney.ru

ü http://paycash.com

ü http://www.pomorsu.ru

ü http://bingo.rbc.ru

ü http://www.gazeta.ru

ü http://www.subscribe.ru

ü http://www.garant.ru

ü http://www.swift.com

ü http://www.mobilebusiness.ru

ü http://www.sotovik.ru

П Р И Л О Ж Е Н И Я

Приложение №1

| Характеристики | Название | ||||||

| IBS-90 Winter Partners Inc. | Bankier CSBI | Atlas Internet Syst. Corp. | IBIS Bruce Payne Concultants | BIS midasABC BIS Bank Systems | Platen IMS Business Systems | Bankware Interlog | |

| Назначение и функции | Интегрированная БС | Интегрированная БС | Международные банковские операции | Информационные и банковские операции | Международные банковские операции | Интегрированная БС | Интегрированная БС |

| Компьютерные платформы | VAX | IBM AS/400. HP RISK, VAX, IBM PC, Sun Spark | Tandem NonStop EXT | IBM-370, NCR 9000/10000 UNISYS | IBM AS/400 | IBM RS/6000, HP RISC, Sun Spark, IBM PC | VAX |

| Операционная среда | VMS | UNIX, Netware | Gkardian | MVS, VSI, DOS, DOS/VS | SSP, CPF | UNIX | VMS |

| Поддержка языков программирования | С | СУБД Progress | TAL | COBOL | RPG-2, RPG-3 | СУБД Progress | SQL |

| Возможные адаптации | Да | Да | Да | * | He специфицируется | Да | Да |

| Число установок (/включая Россию) | 25 | 140 | 50/1 | 200/2 | 700 | 45 | * |

| Год первой установки | 1990 | 1991 | 1985 | 1974 | 1976 | 1987 | * |

| Цена, тыс.$. | 150-500 | По соглашению | |||||

| Интерфейсы | SWIFT | SWIFT | SWIFT | SWIFT. CHIPS, VISA и др. | SWIFT | ||

* - нет данных

Таблица №1 – Характеристики популярных банковских систем

Приложение №2

| Тип интерфейса | Компьютерная платформа | Назначение и особенности |

| ST200 | Стандартный интерфейс. Терминалы рассчитаны на небольшой трафик (число сообщений -до 10 в день). Обработка сообщений выполняется "вручную" (переносом текстовых файлов в БС | |

| ST400 | IBM RS/6000 и AS400, DEC VAX и micro VAX, НР90(Ю, Sun Sparkstation и др. | Интегрированный интерфейс повышенной производительности. Ориентирован на автоматизированную обработку сообщений. БС должна иметь ПО взаимодействия с системой SWIFT |

| ST500 | Интерфейс реального времени. Реализуется автоматизированная, круглосуточная обработка сообщений SWIFT параллельно с работой БС. |

Таблица №2 – Стандартные интерфейсы S.W.I.F.T.

Приложение №3

| Название | Производительность, сообщ./день | Особенности применения |

| TurboSWIFTl00 | 100 | Поддержка ОС UNIX (модель "клиент-сервер") и графический стандарт интерфейса пользователя X-Windows. |

| TurboSWIFT250 | 250 | Обработка сообщений и генерация отчетов на основе SQL-СУБД. |

| TurboSWIFT750 | 750 | Связь с БС на основе сетевых протоколов TCP/IP, SNA, BSC и др. |

| TurboSWIFT3000 | 3000 | Максимальная производительность в режиме OLTP достигает 10 000 сообщений в час. |

| TurboSWIFT3000+ | >3000 | Используется надежная многоуровневая система защиты |

Таблица №3 – Модификации пакета Turbo S.W.I.F.T.

Приложение №4

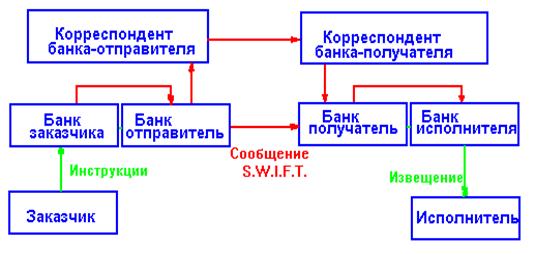

Рисунок №1 – Пути движения сообщений и платежей с использованием системы S.W.I.F.T.

Приложение №5

| Country | Correspondent Bank | SWIFT address |

| Australia | Commonwealth Bank of Australia, Sydney | CTBA**** |

| Austria | Bank Austria AG, Vienna | BKAUATWW |

| Raiffeisen Centrobank AG, Vienna | CENBATWW | |

| Donau-Bank AG, Vienna | DOBAATWW | |

| ING Bank AG, Vienna | INGBATWW | |

| Oberbank AG, Linz | OBKLAT2L | |

| Raiffeisen Zentralbank Oesterreich AG, Vienna | RZBAATWW | |

| Belgium | Artesia Banking Corporation, Brussels | ARTEBEBB |

| Banque Bruxelles Lambert S.A., Brussels | BBRUBEBB | |

| Fortis Bank, Brussels | GEBABEBB | |

| Bulgaria | United Bulgarian Bank, Sofia | UBBSBGSF |

| Canada | Royal Bank of Canada, Toronto | ROYCCAT2 |

| China | Bank of China, Beijing | BKCHCNBJ |

| Industrial and Commercial Bank of China, Beijing | ICBKCNBJ | |

| Standard Chartered Bank, Hong Kong | SCBLHKHH | |

| Croatia | Rijecka Banka D.D., Rijeka | RBRIHR2X |

| Zagrebacka Banka D.D., Zagreb | ZABAHR2X | |

| Czech Republic | Ceskoslovenska Obchodni Banka AS, Prague | CEKOCZPP |

| Interbanka A.S., Prague | . | |

| Komercni Banka A.S., Prague | KOMBCZPP | |

| Raiffeisenbank as, Prague | RZBCCZPP | |

| Cyprus | Alpha Bank Limited, Nicosia | ABKLCY2N |

| Bank of Cyprus, Nicosia | BCYPCY2N | |

| Laiki Bank, Nicosia | LIKI**** | |

| Denmark | Danske Bank A/S, Copenhagen | DABADKKK |

| Sydbank A/S, Copenhagen | SYBKDK22 | |

| Nordea Bank Danmark A/S, Copenhagen | NDEA**** | |

| Finland | Sampo Bank PLC, Helsinki | PSPBFIHH |

| Nordea Bank Finland Plc, Helsinki | NDEAFIHH | |

| France | Banque Commerciale pour l'Europe du Nord (EUROBANK) SA, Paris | EUROFRPP |

| BNP Paribas, Paris | BNPA**** | |

| Credit Commerciale de France, Paris | CCFRFRPP | |

| Germany | Baden-Wuerttembergische Bank AG, Stuttgart | BWBKDE6S |

| The Bank of New York, Frankfurt am Main | IRVTDEFX | |

| Bankhaus Lampe KG, Hamburg | LAMPDEDD | |

| Bayerische Hypo-und Vereinsbank AG, Munich | HYVEDEMM | |

| Bankgesellschaft Berlin AG, Berlin | BEBEDEBG | |

| Commerzbank AG, Frankfurt am Main | COBADEFF | |

| Deutsche Bank AG, Frankfurt am Main | DEUTDEFF | |

| DZ Bank AG, Frankfurt am Main | GENODEFF | |

| Dresdner Bank AG, Frankfurt am Main | DRESDEFF | |

| Landesbank Schleswig-Holstein Girozentrale, Kiel | KILADE22 | |

| Ost-West Handelsbank AG, Frankfurt am Main | OWHBDEFF | |

| Westdeutsche Landesbank Girozentrale, Duesseldorf | WELA**** (except WELADE3H, WELALULL) | |

| Greece | ||

| EFG Eurobank Ergasias, Athens | EFGBGRAA | |

| Hungary | Budapest Bank Rt, Budapest | BUDAHUHB |

| Central-European International Bank Ltd, Budapest | CIBHHUHB | |

| Citibank Rt, Budapest | CITIHUHX | |

| Kereskedelmi es Hitelbank Rt., Budapest | OKHBHUHB | |

| Magyar Kulkereskedelmi Bank Rt., Budapest | MKKBHUHB | |

| India | Lord Krishna Bank Ltd., Kaloor-Cochin (Kelara) | LKBLINBB |

| Ireland | ABN-AMRO Bank N.V., Dublin | ABNAIE2D |

| Israel | Mercantile Discount Bank Ltd., Tel Aviv | BARDILIT |

| Israel Discount Bank Ltd.. Tel Aviv | IDBLILIT | |

| Italy | ||

| Banca Cassa di Risparmio di Torino SpA, Torino | CRTOITTT | |

| Banca IntesaBci SpA, Milan | BCIT**** | |

| Banca di Roma, Rome | BROMITRD | |

| Banca Monte dei Paschi di Siena SpA, Siena | PASC**** | |

| Banca Nazionale del Lavoro SPA, Rome | BNLI**** | |

| Cariverona Banca SpA, Verona | CRVR**** | |

| Credito Italiano SPA, Milan | UNCRITMM | |

| UniCredito Italiano SPA, Milano | UNCRITMM | |

| Japan | Bank of Tokyo-Mitsubishi, Tokyo | BOTKJPJT |

| Korea | Korea Exchange Bank, Seoul | KOEXKRSE |

| Hana Bank, Seoul | HNBNKRSE | |

| Luxemburg | HSBC Republic Bank (Luxemburg) SA, Luxemburg | BLICLULX |

| The Netherlands | ABN-AMRO Bank N.V., Amsterdam | ABNANL2A |

| Fortis Bank (Nederland) (ex.Mees Pierson NV), Rotterdam | MEESNL** | |

| Hollandsche Bank-Unie NV, Rotterdam | HBUANL2R | |

| ING Bank N.V., Amsterdam | INGBNL2A | |

| Rabobank, Utrecht | RABONL2U | |

| Norway | Den norske Bank ASA, Oslo | DNBA**** |

| Oman | Oman International Bank SAOG, Muscat | OIBAOMMX |

| Poland | Bank Gospodarki Zywnosciowej Spolka Akcyjna, Warsaw | GOPZPLPW |

| Bank Handlowy w Warszawie S.A., Warsaw | BHWAPLPW | |

| Bank Polska Kasa Opieki S.A, Warsaw | PKOPPLPW | |

| BRE Bank SA, Warsaw | BREXPLPW | |

| ING Bank N.V., Warsaw | INGBPLPW | |

| Kredyt Bank PBI S.A., Warsaw | KRDBPLPW | |

| Powszechna Kasa Oszczednosci Bank Polski SA, Warsaw | BPKOPLPW | |

| Romania | Romanian Commercial Bank, Bucharest | RNCBROBU |

| Singapore | Moscow Narodny Bank Ltd, Singapore Branch | MNBLSGSG |

| United Overseas Bank Ltd., Singapore | UOVBSGSG | |

| Slovakia | ||

| Vseobecna Uverova Banka A.S., Bratislava | SUBASKBX | |

| Slovenia | Banka Celje D.D., Celje | SBCESI2X |

| Banka Koper D.D., Koper | BAKOSI2X | |

| Nova Ljubljanska Banka dd, Ljubljana | LJBASI2X | |

| SKB Banka dd, Ljubljana | SKBASI2X | |

| Spain | Banco Bilbao Vizcaya Argentaria S.A., Madrid | BBVAESMM |

| Banco Santander Central Hispano S.A., Madrid | BSCH**** (except BSCHGB2L) | |

| Caja de Ahorros y Pensiones de Barcelona 'la Caixa', Barcelona | CAIX**** | |

| Sweden | Skandinaviska Enskilda Banken AB, Stockholm | ESSESESS |

| Svenska Handelsbanken, Stockholm | HANDSESS | |

| Switzerland | Bank Jacob Safra Ltd., Geneva | BJSBCHZZ |

| Banque Cantonale Vaudoise, Lausanne | BCVLCH2L | |

| Banque de Commerce et de Placements S.A., Geneva | BPCPCHGG | |

| Credit Suisse (FB), Zurich | CRESCHZZ | |

| HSBC Republic Bank (Suisse) SA, Geneva | . | |

| J.Henry Schroder Bank AG, Zurich | BJHSCHZZ | |

| Russian Commercial Bank Ltd., Zurich | RKBZCHZZ | |

| Societe Generale, Zurich | SGABCHZZ | |

| SG Ruegg Bank Ltd, Zurich | RUEGCHZZ | |

| UBS AG, Zurich | UBSWCHZZ | |

| United European Bank, Geneva | UEBG**** | |

| Tunisia | Banque Internationale Arabe de Tunisie, Tunis | BIATTNTT |

| United Arab Emirates | Habib Bank AG Zurich, Dubai | HBZUAEAD |

| Standard Chartered Bank, Dubai | SCBLAEAD | |

| United Kingdom | Bankers Trust Co. London Branch Deutsche Bank Group | BKTRGB2L |

| Citibank N.A., London | CITIGB2L | |

| Deutsche Bank AG, London | DEUTGB2L | |

| HSBC Bank Plc, London | BLICGB2L | |

| Lloyds TSB Bank Plc, London | LOYDGB2L | |

| Moscow Narodny Bank Ltd, London | MNBLGB2L | |

| United States | ABN-AMRO Bank N.V., New York | ABNAUS** |

| American Express Bank Ltd., New York | AEIB**** | |

| The Bank of China, New York | BKCHUS33 | |

| The Bank of New York, New York | IRVT**** | |

| The Bank of Tokyo-Mitsubishi Ltd, New York | BOTKUS33 | |

| Bankers Trust Company, New York | BKTRUS33 | |

| Banque Nationale de Paris, New York | BNPAUS3N | |

| JP Morgan Chase Bank, New York | CHASUS33 | |

| Credit Lyonnais, New York | CRLYUS33 | |

| Dresdner Bank AG, New York | DRESUS33 | |

| First Union National Bank, Charlotte | PNBP**** | |

| HSBC Bank USA, New York | MRMDUS33 | |

| HSBC Ltd. | HSBCUS** | |

| Israel Discount Bank of New York, New York | IDBYUS33 | |

| Union Bank of California International, New York | BOFCUS33 | |

| US Bank N.A., Minneapolis | USBKUS44 |

Таблица №4 – Зарубежные банки-корреспонденты ИМПЭКСБАНКа

Приложение №6

| Страна | Город | Название банка |

| Армения | Ереван | ЗАО "Арэксимбанк" |

| Беларусь | Минск | Национальный банк Республики Беларусь |

| Беларусь | Минск | ОАО «Белинвестбанк» (ОАО «БелБизнесБанк») |

| Беларусь | Минск | ОАО «Белгазпромбанк |

| Грузия | Тбилиси | АО "Банк Карту" |

| Грузия | Тбилиси | Тбилуниверсалбанк |

| Латвия | Рига | Rietumu Banka |

| Литва | Каунас | АО "Укио банкас" |

| Россия | Балабаново | "Инвестиционно-кредитный банк"(ООО) |

| Россия | Белгород | ЗАО «Белгородсоцбанк» |

| Россия | Казань | ОАО "Волжско-Камский АБ" |

| Россия | Казань | АИКБ "Татфондбанк" |

| Россия | Калининград | АБ "Сетевой Нефтяной Банк" (ЗАО) |

| Россия | Махачкала | ИКБ "Дагестанновация" |

| Россия | Москва | АКБ "СБС-АГРО" |

| Россия | Москва | АКБ "Доверительный и инвестиционный банк"(ОАО) |

| Россия | Москва | Московский ф-л КБ "Сибконтакт" |

| Россия | Москва | АБ «Морбанк» |

| Россия | Москва | ООО "Международный Промышленный банк" |

| Россия | Москва | Международный Банк Развития |

| Россия | Москва | КБ "Мастер-банк" |

| Россия | Москва | АКБ Лесбанк(ОАО) |

| Россия | Москва | АКБ "Кредит-Москва" (ОАО) |

| Россия | Москва | КБ "Интеркапитал-банк" |

| Россия | Москва | КБ развития предпринимательской деятельности "Гута-банк" ООО |

| Россия | Москва | КБ "Военный банк "ОАО |

| Россия | Москва | Банк "Проминвестрасчет" |

| Россия | Москва | Банк "Зенит" |

| Россия | Москва | ОАО "Альфа-банк" |

| Россия | Москва | АКБ "'Промышленно-торговый банк |

| Россия | Москва | АКБ «Академхимбанк» |

| Россия | Москва | Абсолют Банк |

| Россия | Москва | АБ "Рост" |

| Россия | Москва | Коммерческий АПР-Банк |

| Россия | Москва | ОАО" Банк Российский кредит" |

| Россия | Москва | АБ "Собинбанк" (ОАО) |

| Россия | Москва | КБ «Союзный банк развития» ООО |

| Россия | Москва | ООО "КБ Фундамент- банк" |

| Россия | Москва | АКБ «Хлебобанк» |

| Россия | Москва | КБ «Экономсервисбанк» |

| Россия | Москва | Национальный коммерческий банк |

| Россия | Москва | ООО Банк «ТФК» |

| Россия | Мурманск | Мурманский Социальный КБ |

| Россия | Санкт-Петербург | ОАО "Промышленно-строительный банк" |

| Россия | Тула | ОАО КБ "Тульский промышленник" |

| Россия | Тольятти | ОАО "Автовазбанк" |

| Россия | Уфа | РИКБ "Башкредитбанк" |

| Украина | Донецк | КБ "Донбиржбанк" |

| Украина | Днепропетровск | АБ "Диамант" |

| Украина | Киев | АБ "Синтез" |

| Украина | Киев | АКБ "Укрсоцбанк |

| Украина | Севастополь | АБ "Таврика" |

Таблица №5 – Банки-корреспонденты (счета «ЛОРО») ИМПЭКСБАНКа по состоянию на 17.05.2002 года.

Приложение №7

| Currency | Correspondent bank | Account number | SWIFT address |

| USD | The Bank of New York, New York | 890-0487-550 | IRVTUS3N |

| USD | Union Bank of California International, New York | 91-274753-1121 | BOFCUS33NYK |

| EUR | Ost-West Handelsbank AG, Frankfurt am Main | 0103504015 (EUR) | OWHBDEFF |

| EUR | Dresdner Bank AG, Frankfurt | 499/08 123 263/ 00/888 | DRESDEFF |

| M/C | Raiffeisen Centrobank AG, Vienn | 610 7893 000 | CENBATWW |

| GBP | Lloyds TSB Bank Plc, London | 01015371 | LOYDGB2L |

| CHF | Banque Cantonale Vaudoise, Lausanne | 974.77.33 | BCVLCH2L |

| SEK | Svenska Handelsbanken AB (publ), Stockholm | 40 372 529 | HANDSESS |

Таблица №6 – Основные расчётные банки-корреспонденты ИМПЭКСБАНКа

Приложение №8

| Наименование организации |

| "Бежицкий сталелитейный завод" ОАО |

| "Внешлизинг" ООО |

| "Зебра Телеком" |

| Квант НПП |

| "Металлоинвест" УХК |

| "Михайловский ГОК" ОАО |

| Мобильные телесистемы ОАО |

| Мосэкспо |

| МТУ-Интел |

| "Орловский сталепрокатный завод" ОАО |

| "Пионер Первый инвестиционный фонд" ОАО |

| "РК-гарант" Страховая компания |

| "Роснефтегазстрой" РАО |

| Ростелеком |

| "САННА" Группа компаний |

| "Ситилайн" |

| "Совбункер" ВАО |

| "Спид-Инфо" Газета |

| Стойленский ГОК ОАО |

| "Техмашэкспорт" ВАО |

| "Центральный телеграф" |

| Эконика Сеть обувных магазинов |

| "Экстра М" ОАО - макаронная фабрика |

| "Энергогарант" Страховая компания |

| "Эрконпродукт ВТО" ООО |

| "Якорь" Страховая компания |

| MTV - Музыкальное телевидение |

| Royal Canin |

Таблица №7 – Клиенты и партнёры ИМПЭКСБАНКа

Приложение №9

| № | Филиал | Адрес | |

| 1 | Анапский | Главный региональный офис | 353410, Краснодарский край, г. Анапа, ул. Гребенская, 3 т. (86133) 5-07-70, т/ф. 5-61-72 |

| Операционная касса | 353410, Краснодарский край, пос. Витязево, пр-т Южный, 30 т. (86133) 7-40-46 | ||

| 2 | Барнаульский | Главный региональный офис | 656011, Алтайский край, г. Барнаул, пр-т Калинина,22 т. (3852) 77-36-67 |

| Операционная касса | 656023, г. Барнаул, ул. Титова, 35 т. (3852) 33-80-20 | ||

| Операционная касса | 656011, г. Барнаул, ул. Кулагина 7 т. (3852) 77-43-84 | ||

| 3 | Белгородский | Главный региональный офис | 308600, г. Белгород, ул. Воровского, 28 т. (0722) 27-65-40 |

| 4 | Благовещенский | Главный региональный офис | 675000, г. Благовещенск, ул. Пионерская, 32/2, т. (4162) 35-76-19, т/ф. 42-84-21 |

| 5 | Брянский | Главный региональный офис | 241000, г. Брянск, ул. Пролетарская, 1 т/ф. (0832) т/ф 72-21-67 |

| 6 | Владивостокский | Главный региональный офис | 690078, Приморский край, г. Владивосток, ул. Комсомольская, 7 т/ф. (4232) 25-58-88, (095)733-99-52 |

| 7 | Волгоградский | Главный региональный офис | 400066, г. Волгоград, пр–т Ленина, 4 тел. (8442) 36-72-39 |

| Дополнительный офис | 404102, Волгоградская обл., г. Волжский, бульв. Профсоюзов, д. 16 т. (84423) 25-78-64 | ||

| 8 | Воронежский | Главный региональный офис | 394038, г. Воронеж, ул. Космонавтов, 18, т. (0732) 33-08-63, т/ф 36-29-76 |

| 9 | Екатеринбургский | Главный региональный офис | 620075, г. Екатеринбург, ул. Мамина – Сибиряка, 145, т. (3432) 50-55-87, 50-54-74 |

| 10 | Ессентукский | Главный региональный офис | 357600, Ставропольский край, г. Ессентуки, ул. Баталинская, 11 т/ф. (8793) 97-01-84 |

| 11 | Железногорский | Главный региональный офис | 307130, Курская обл., г. Железногорск, ул. Ленина, 13, т/ф. (07148) 2-58-16 |

| 12 | Златоустовский | Главный региональный офис | 456203, Челябинская обл., г. Златоуст, ул. Кирова, 1, т. (35136) 7-30-53 |

| Дополнительный офис | 456200, г. Златоуст, ул.40 лет Победы, 2 т. (35136) 6-45-50 | ||

| 13 | Ивановский | Главный региональный офис | 153000, г. Иваново, пр. Ф. Энгельса, 47, т/ф. (0932) 41-49-00 |

| 14 | Ижевский | Главный региональный офис | 426057, Удмуртская Республика, г. Ижевск, ул. Горького, 92, т. (3412) 78-63-38 |

| 15 | Иркутский | Главный региональный офис | 664000, г. Иркутск, ул. Российская, 10, т. (3952) 33-17-31, т/ф. 33-17-37 |

| 16 | Казанский | Главный региональный офис | 420045, Республика Татарстан, г. Казань, ул. Николая Ершова, 35а т. (8432) 99-09-09, факс 95-42-40 |

| 17 | Калининградский | Главный региональный офис | 236000, г. Калининград, ул. Кирова, 1, т. (0112) 55-15-14, т/ф. 21-23-78 |

| 18 | Калужский | Главный региональный офис | 248001, г. Калуга, ул. Кирова, 48, т. (0842) 12-22-10, т/ф. 12-21-70 |

| 19 | Камчатский | Главный региональный офис | 683032, г. Петропавловск-Камчатский, ул. Артиллерийская, 5/1, т. (41522) 2-74-14, т. (4152) 11-08-34, т/ф. 11-01-32 |

| Дополнительный офис | 684500, Корякский АО, Карагинский район, пгт Оссора, ул. Лукашевского, д.57, кв.20 т. (местн.) 8-(245)-4-18-28 | ||

| Дополнительный офис | Камчатская область, | ||

| 20 | Кировский | Главный региональный офис | 610000, г. Киров, ул. Энгельса, 66, т. (8332) 38-32-77, т/ф. 62-85-31 |

| Дополнительный офис | 613340, Кировская обл., г. Советск, ул. Кондакова, 24 т. (8332) 75-2-13-49 | ||

| Дополнительный офис | 610008, г. Киров, Нововятский район, ул. Мопра, 2а т. (8332) 31-07-58 | ||

| Операционная касса | 612260, Кировская обл, г. Яранск, ул. Кирова,28 т. (8332) 67-1-28-33 | ||

| Операционная касса | 610000, г. Киров, ул. Дрелевского,16 | ||

| 21 | Краснодарский | Главный региональный офис | 350063, г. Краснодар, ул. Советская, 40, т. (8612) 68-37-25, т/ф. 64-00-12 |

| 22 | Красноярский | Главный региональный офис | 660049, г. Красноярск, пр-т Мира, 5 (3912) 27-03-61 |

| 23 | Липецкий | Главный региональный офис | 398059, г. Липецк, ул. Октябрьская, 1 т/ф. (0742) 74-26-62 |

| 24 | Магаданский | Главный региональный офис | 685000, г. Магадан, ул. Якутская, 48а, т. (41322) 5-08-56, т/ф. 9-71-40 |

| Операционная касса | 685000, г. Магадан, пер. Марчеканский, 12 | ||

| Операционная касса | 685000, г. Магадан, ул. Дзержинского, 21 т. (41322) 2-52-08 | ||

| 25 | Нижегородский | Главный региональный офис | 603950, г. Нижний Новгород, ул. Горького, 150 т. (8312) 37-63-92, т/ф. 35-82-08 |

| Операционная касса | 603603, Нижний Новгород, ул.Коминтерна, д.117 ("Сормовские зори") т. (8312) 23-28-05 | ||

| 26 | Новосибирский | Главный региональный офис | 630049, г. Новосибирск, ул. Дуси Ковальчук, 258/1, т. (3832) 90-33-35, 90-37-03, т/ф. 90-38-92, 90-37-95 |

| Дополнительный офис | 633190, Новосибирская обл., г.Бердск, ул. Ленина, 89 т. (38341) 3-21-21 | ||

| 27 | Омский | Главный региональный офис | 644021, г. Омск, ул. Б.Хмельницкого, 226 т. (3812) 57-85-19, 54-06-40, т/ф. 54-13-36, 57-90-06 |

| 28 | Орловский | Главный региональный офис | 302030, г. Орел, ул. Московская, 17, т. (08622) 5-62-29, т/ф. (0862) 47-19-51 |

| Дополнительный офис | 302025, г. Орел, ул.Металлургов, 17 т. (08622) 3-17-60; 3-49-13. | ||

| Дополнительный офис | 303800, г.Ливны, ул.К.Маркса,114 т. (местн.) 8-(277)-2-32-75, 2-28-08 | ||

| Операционная касса | 302030, г. Орел, ул.Московская, 17 т. (08622) 47-19-54 | ||

| Операционная касса | 302014, г. Орел, Карачевское шоссе, 77 | ||

| 29 | Пермский | Главный региональный офис | 614007, г. Пермь, ул. Островского, 59, т. (3422) 16-79-89, т/ф. 16-76-37 |

| 30 | Ростовский | Главный региональный офис | 344007, г. Ростов-на-Дону, ул. Б. Садовая, 69, т. (8632) 65-73-44, 63-11-19, т/ф. 66-97-11, 40-97-11 |

| Дополнительный офис | 344022, г. Ростов на Дону, ул. Б. Садовая, 154 т. (8632) 65-54-64 | ||

| 31 | Самарский ("Поволжский") | Главный региональный офис | 443100 , г. Самара, ул. Ново-Садовая, 10, т. (8462) 70-62-30, т/ф. 45-39-01 |

| 32 | Санкт-Петербургский | Главный региональный офис | 191014, г. Санкт-Петербург, Невский проспект, 58 т. (812) 324-17-00, т/ф. 324-17-01 |

| Дополнительный офис | 197373, г. Санкт-Петербург, пр. Авиаконструкторов, 6 т. (812) 348-33-49 | ||

| Дополнительный офис | 191025, г. Санкт-Петербург, ул. Рубинштейна, 14 т. (812) 164-08-57 | ||

| Дополнительный офис | 197348, г. Санкт-Петербург, Коломяжский проспект, д.13 т. (812) 393-15-01 | ||

| Дополнительный офис | 196066, г. Санкт-Петербург, Московский пр-т, 216 т. (812) 371-34-34 | ||

| 33 | Саранский | Главный региональный офис | 430000, Республика Мордовия, г. Саранск, пр-т Ленина, 7 т. (83422) 4-75-37, (8342) 32-71-54, т/ф. 17-83-20 |

| 34 | Саратовский | Главный региональный офис | 410004, г. Саратов, ул. Чернышевского, 60/62 т. (8452) 72-83-24, т/ф. 72-76-34 |

| 35 | Смоленский | Главный региональный офис | 214031, г. Смоленск, ул. Индустриальная, 2 т. (0812) 55-51-85, т/ф. 55-74-94 |

| 36 | Ставоропольский | Главный региональный офис | 355012, г. Ставрополь, ул. Мира, 237 т/ф. (8652) 27-12-80, 94-64-78 |

| 37 | Старооскольский | Главный региональный офис | 309530, Белгородская обл., г. Старый Оскол, ул. Комсомольская, 61 т. (0725) 22-44-04, т/ф. 22-12-71 |

| Операционная касса | 309530, г. Старый Оскол, Комсомольский пр-т, 71а (Гостиница «Стойлянка») т. (0725) 24-04-03 | ||

| Операционная касса | 309530, г. Старый Оскол, Промплощадка ОАО «Стойленский ГОК», административный корпус здания ОАО «СГОК» т. (0725) 24-46-96 | ||

| 38 | Сургутский | Главный региональный офис | 628418, Ханты-Мансийский АО, г. Сургут, ул. Лермонтова, 11/5, т/ф. (3462) 36-14-62 (095)258-32-28 вн3238 |

| 39 | Таганрогский | Главный региональный офис | 347900, Ростовская обл., г. Таганрог, ул. Петровская, 88 т/ф. (8634) 31-04-12 |

| 40 | Томский | Главный региональный офис | 634050, г. Томск, ул. Бердская, 23 т. (3822) 72-02-21, 72-06-06; т/ф. 76-47-51 |

| Операционная касса | 634002, г. Томск, ул. Бердская, 23 т. (3822) 76-46-68 | ||

| 41 | Тульский | Главный региональный офис | 300041, г. Тула, ул. Советская, 2, т/ф. (0872) 27-34-76, 36-18-35 |

| 42 | Хабаровский | Главный региональный офис | 680000, г. Хабаровск, ул. Пушкина, 45, т/ф. (4212) 30-55-95, 30-69-65 |

| 43 | Челябинский | Главный региональный офис | 454080, г. Челябинск, пр-т Ленина, 71 т. (3512) 63-50-32 |

| 44 | Череповецкий | ||

| Главный региональный офис | 162622, Вологодская область, г. Череповец, Советский проспект, д.98. Тел/факс(8202) 55-34-34 | ||

| 45 | Ярославский | Главный региональный офис | 150040, г. Ярославль, ул. Некрасова, 39 т. (0852) 72-11-42, 72-11-47, т/ф. 30-00-74 |

Таблица №8 – Филиальная сеть ИМПЭКСБАНКа

[1] Данный и все последующие нормативно-правовые акты взяты из http://www.garant.ru

[2] Дополнительная наглядна информация о характеристиках популярных банковских систем, стандартных интерфейсах S.W.I.F.T., модификации пакета Turbo S.W.I.F.T. и др. будут рассмотрены в конце работы в Приложениях.

[3] http://www.swift.com

[4] Тарифы указаны на октябрь 1978 года. В настоящее время размер первоначального взноса зависит от ряда причин и составляет от 50 до 300 тысяч долларов США, стоимость телеграфных сообщений также увеличилась.

[5] За основу взята система телеграфных переводов в США.

[6] Например, передача платёжного поручения из Франкфурта в Нью-Йорк, в режиме нормального сообщения, занимает менее 20 минут, в режиме срочного сообщения требуется около 5 минут.

[7] http://www.impexbank.ru

[8] http://www.gazeta.ru

[9] Более подробная и наглядная информация о корреспондентской сети, клиентах и партнёрах, а также филиалах банка представлена в конце данной работы в Приложениях.

[10] Транслитерация (транслитированный текст) – это замена букв кириллицы на латынь (т.е. слово набирается латинскими буквами по-русски).

[11] http://www.ccc.ru

[12] http://www.2000-on-line.ru

[13] Независимая Internet-подписка http://www.subscraib.ru

[14] Транзакция (или протоколы транзакции) – фиксируемые данные о произведённых электронных платежах.

[15] Частоты 3-го поколения сотовых сетей, посредством которых будут реализовываться возможности мобильной коммерции.

[16] Эмпирическое исследование компании «OC&C Strategy Consultants». Источник: http://www.mobilebussiness.ru

[17] Данный путь взяли на «вооружение» многие банки, в том числе и некоторые российские.

[18] Протокол передачи данных в сотовых сетях 2-го поколения (используемых сейчас).

Похожие работы

... расчеты опосредствуют и различные виды внешнеэкономических связей, возникающих в процессе экспорта-импорта товаров (услуг), капиталов и миграции рабочей силы 1.3 Зарубежный опыт межбанковских кредитов и расчетов История развития кредитных отношений и основного их звена- банка - насчитывает не одну сотню лет. Все это время они совершенствовались и приспосабливались под существующие ...

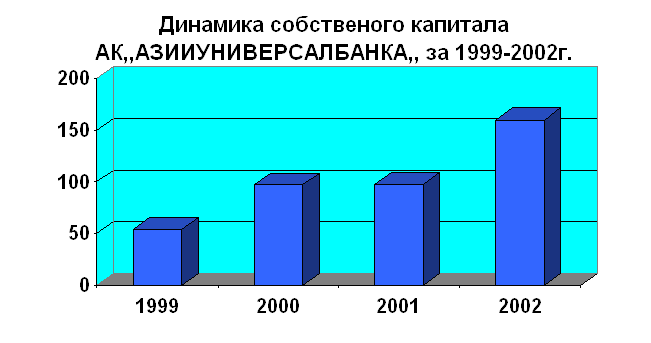

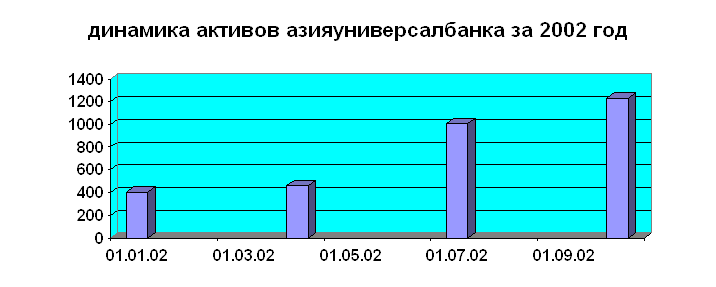

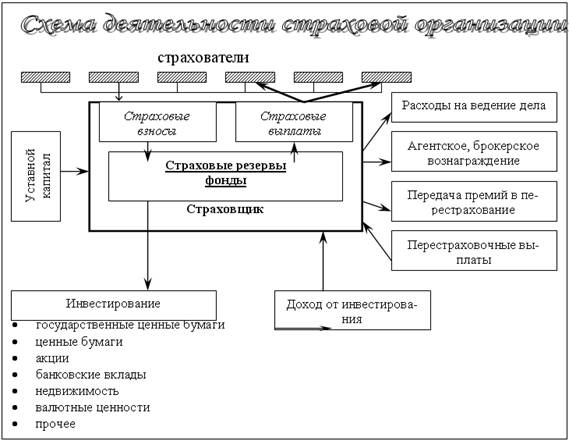

... . Дело за ассоциацией банков и Национальным Банком Кыргызской Республики, которые должны договориться о дальнейшей стратегии развития рынка и деятельности банков на этом рынке. Глава 2 Анализ управления банком в рыночных условиях. 2.1 Позиции занимаемые на рынке АЗИЯУНИВЕРСАЛБАНКом. Акционерный коммерческий «АзияУниверсалБанк» зарегистрирован 22 августа 1997 года. Лицензия НБКР №039. За ...

... Регистрация страховых организаций включает в себя: присвоение регистрационного номера, занесение страховой организации в официально публикуемый реестр, выдачу свидетельства о регистрации. 16. Финансы страховых организаций. Принципы размещения страховых резервов. В современных условиях страховые организации занимаются не только страховой деятельностью, но и инвестиционно - ...

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

0 комментариев