Навигация

Работа по текущим кредитам

2. Работа по текущим кредитам

В целях профилактического предотвращения возможных потерь по выданным кредитам, банку после выдачи ссуды необходимо осуществлять постоянный контроль за кредитом. Сотрудники банка, отвечающие за работу с

кредитами, должны постоянно следить за соответствием реального движения

средств заемщика прогнозу, бизнес-плану, а также графику погашения задолженности. Необходимо поддерживать непрерывный контакт с заемщиком,

быть по возможности в курсе его проблем и деятельности, а также знать

его планы и намерения. Все эти действия помогут банку в выявлении возможных тенденций к ухудшению состояния заемщика, а, следовательно, и

кредита. Чем быстрее будут выявлены и определены эти тенденции, тем

оперативнее банк сможет принять необходимые превентивные меры по исправлению ситуации и обеспечить защиту своих интересов. Поэтому работникам, выполняющим функции по мониторингу кредитов, в случае обнаружения какого-либо, пусть даже самого незначительного намечающегося ухудшения, следует принимать соответствующие меры. К признакам, которые могут служить предупредительными индикаторами, относятся, в частности:

- несвоевременное, неполное и неохотное предоставление информации

о финансовом положении, а также подозрения о возможной недостоверности предоставляемых сведений;

- расхождения с представленным прогнозом движения средств и бизнес-планом;

- несвоевременная выплата процентов;

- просьба о пролонгации;

- нецелевое использование кредита;

- уклонение заемщика от контактов с банком;

- преувеличенный оптимизм и повышенное дружелюбие к банку, вызывающее сомнение в искренности;

- передача и продажа собственности;

- нереальные планы, прожектерство, неадекватная оценка ситуации,

необычные предложения;

- негативная информация, полученная о клиенте из каких-либо источников;

- изменения (необязательно в худшую сторону) в экономической, политической и других сферах, куда клиент поместил заемные средства;

- признаки нарастания конфликта внутри предприятия-заемщика;

- смена руководства предприятия-заемщика;

- и т.д.

При выявлении каких-либо из вышеуказанных предупредительных сигналов, банку необходимо уточнить причину их появления. Если эта причина таит в себе хоть минимальную возможность потенциального ухудшения состояния кредита, банку следует взять данный кредит под особый контроль и принять все надлежащие меры для обеспечения защиты своих интересов. Как пример таких мер можно привести: внеочередную проверку наличия и условий содержания залога, привлечение дополнительного обеспечения, предупредительные беседы и иные виды психологического воздействия на клиента, приостановление очередных выплат по кредиту до окончательного прояснения ситуации, более детальное систематизированное изучение заемщика и состояния отрасли, в которую он поместил занятые средства, и др.

При проведении работы с кредитом следует документировать и вести учет всех мероприятий, проводимых с ним, включая запись в журнале краткого содержания телефонных переговоров и встреч с клиентом, протокол проводимых с ним бесед и т.п., а также обязательно отслеживать и заполнять график погашения кредита и процентов по нему (приложение 8). Особенно важно производить такой учет в работе с проблемными кредитами.

3. Мониторинг проблемных кредитов

3.1. Мероприятия, связанные с проблемными кредитами

В случае, если меры, принятые банком согласно пункту 2, не привели к должному результату, банку следует отнести эти кредиты к категории проблемных, со всеми вытекающими отсюда последствиями. Для ведения работы с ними в банке должен быть создан специальный Комитет по работе с проблемными кредитами, в ведение которого передаются все кредиты, признанные таковыми. В первую очередь следует произвести пересмотр классификации подобных кредитов в сторону ухудшения с соответствующими отчислениями в РППУ. К постоянному пересмотру классификации проблемных кредитов следует отнестись с особенной тщательностью, так как своевременное выявление негативных тенденций позволит банку вовремя застраховаться от возможного ущерба путем подготовки мер по обеспечению возвратности, а также соответствующим увеличением отчислений в резерв. Затем банку необходимо начать маркетинговое исследование рынка с целью возможной реализации залога (если в залог взяты товарно-материальные ценности и недвижимость). Это исследование следует проводить постоянно, либо форсируя мероприятия, связанные с продажей залога, либо сворачивая их, ориентируясь при этом на ход работы по обеспечению возвратности. В самом худшем случае, когда обеспечить возвратность иными путями, кроме реализации залога, не представляется возможным, это исследование следует завершить детальным заключением по поводу залога с указанием степени его ликвидности на текущий момент, описанием порядка реализации и примерного диапазона продажных цен. Также в заключении может быть указано мнение Комитета о том, стоит ли реализовать залог сейчас, либо имеет смысл подождать (с тем, чтобы в дальнейшем продать его по более высокой цене).

В целях обеспечения своевременного погашения задолженности заемщика, банк может оговорить в кредитном договоре, что погашение задолженности за счет вторичных источников возможно и до истечения срока кредита. В этом случае банку целесообразно определить в договоре срок, после которого возможно погашение задолженности с помощью вторичных источников погашения - например, после просрочки двух плановых выплат, как по основной сумме кредита, так и по начисленным процентам по нему. В этом случае неотъемлемой частью кредитного договора должна стать доверенность заемщика на реализацию залога. Наряду с этими мерами необходимо вести постоянную работу в самим заемщиком - уведомление заемщика о том, что срок кредита просрочен и о возможных проблемах, связанных с этим, ведение переговоров, вызов заемщика в банк, при необходимости возможно информацию о недобросовестном заемщике опубликовать в периодической печати и т.д.

Комитет по работе с проблемными кредитами должен обеспечить дифференцированный подход к каждому кредиту. В некоторых случаях целесообразно будет не ужесточать применяемые к заемщику меры, а наоборот, произвести некоторые послабления с тем, чтобы заемщик, преодолев временные трудности, смог в последующем восстановить доверие банка и выданный ему кредит мог быть исключен из категории проблемных. Примером таких мер могут служить: временное понижение ставки текущих процентных выплат, пролонгация срока выплат (с изменением процентной ставки или без оного), предоставление консалтинговых услуг с целью переориентации заемщика на размещение средств в другую, более доходную отрасль, и любая другая операция, предоставляющая какие-либо уступки заемщику. В конце каждой недели Комитет по работе с проблемными кредитами должен представлять на рассмотрение руководству (Комитету по кредитной политике) отчет о работе, проделанной за неделю, в котором указываются все проведенные за неделю меры по возврату проблемных кредитов, а также пересмотренную классификацию кредитного портфеля. В заключение отчета должны быть представлены предложения по дальнейшей работе с проблемными кредитами, которые могут включать в себя, в частности, перечень кредитов, по которым следует начинать судебное производство, список и общую сумму кредитов, которые надлежит списать, рекомендации по проведению каких-либо действий по отношению к отдельным заемщикам и т.д. и т.п. Проводя работу с заемщиками, из-за недобросовестности которых выданные им кредиты попали в категорию проблемных, работники банков ни при каких условиях не должны терять контроль над ситуацией, и всегда должны помнить, что выдача кредита осуществлялась банком добровольно и на основании изучения состояния заемщика. Все свои действия сотрудники банков должны регламентировать исходя из этой посылки, они обязаны действовать со всей возможной корректностью и тактом, и в своем справедливом стремлении взыскать с заемщика предоставляемые ему средства ни в коем случае не должны выходить из рамок, обусловленных общечеловеческими нормами поведения, законодательством Кыргызской Республики и нормативными актами Национального банка Кыргызстана

Похожие работы

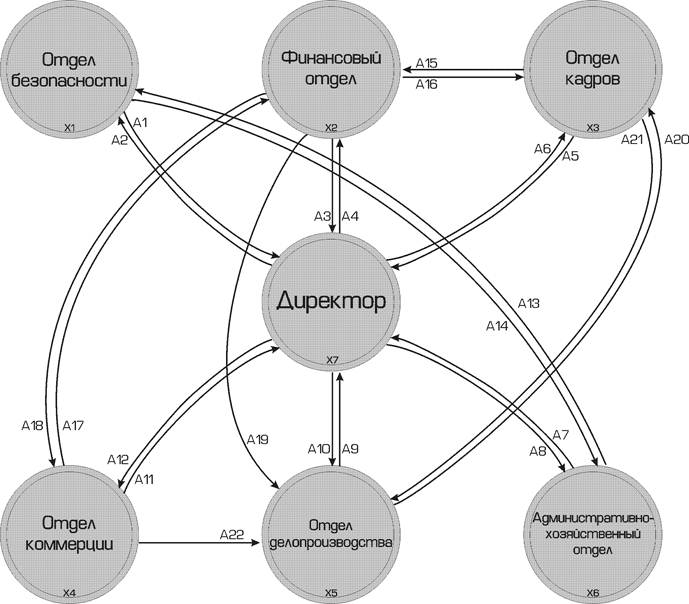

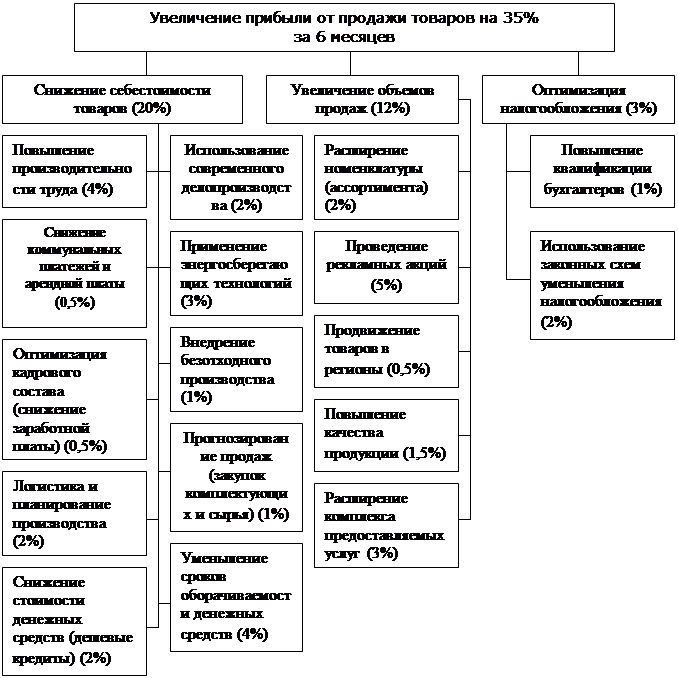

... Все можно вполне исправить и так. 6. Заключение. Проделанная работа показывает, что приведенная структура соответствует поставленным в дереве целей задачам. Это наглядно доказывает, что применение системного анализа вполне оправдано – он помогает решить на первый взгляд неразрешимые задачи, как, например, эта. Другие не менее важные проблемы также решаемы силами системного анализа. Руководителю ...

... связана с отсутствием нужного исследовательского инструментария, а возможно, наше общество еще не созрело для решения этой задачи. Общие понятия теории организации и системного анализа Изучением организации как явления занимается теория организации. Она формирует систему научных знаний в области анализа и синтеза социальных организаций. ...

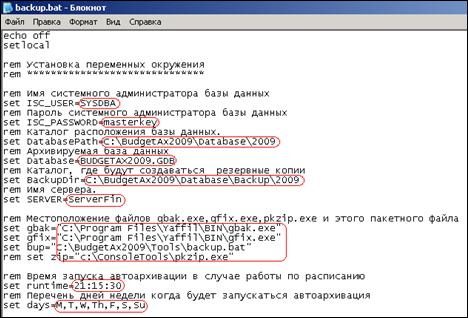

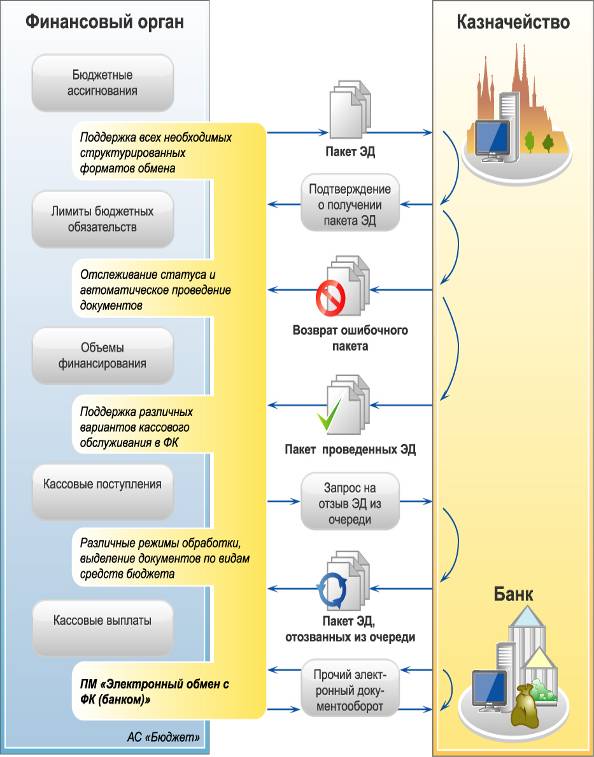

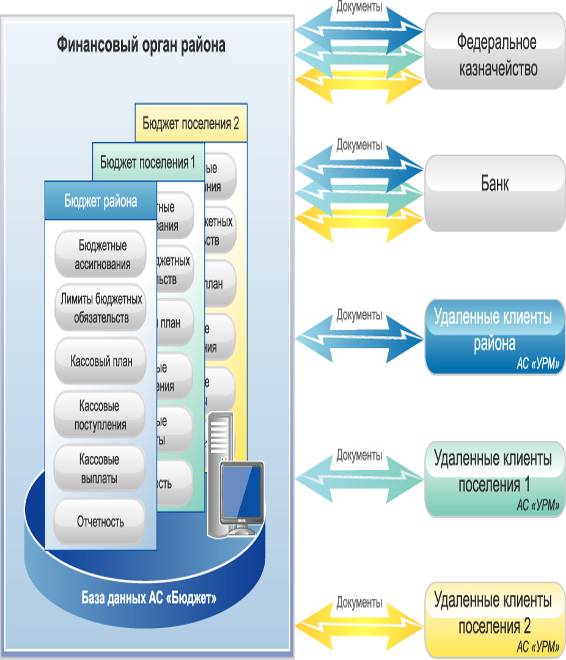

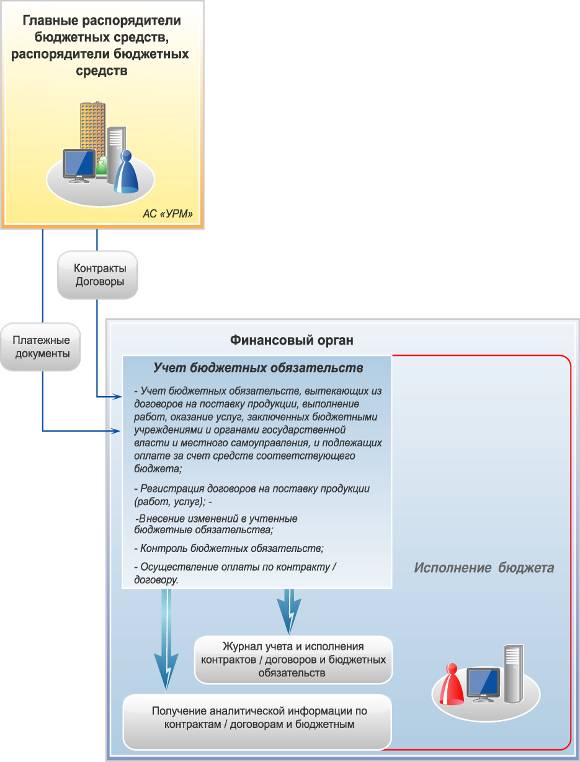

... на конкретную предметную область и представляют собой средство общения специалиста с автоматизированными информационными системами. В данной работе был проведен анализ и оценка эффективности и надежности автоматизированной информационной системы «Бюджет», используемой в финансовом органе Сегежского муниципального района для организации исполнения бюджета в соответствии с действующим бюджетным ...

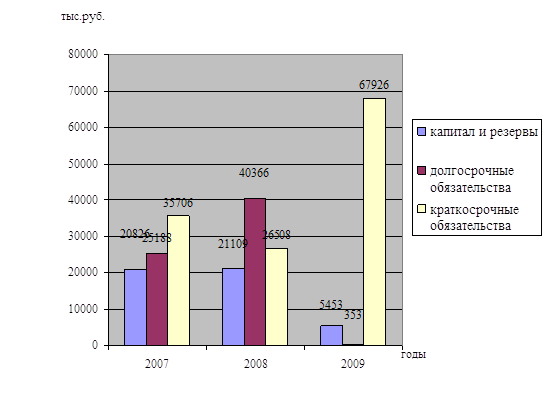

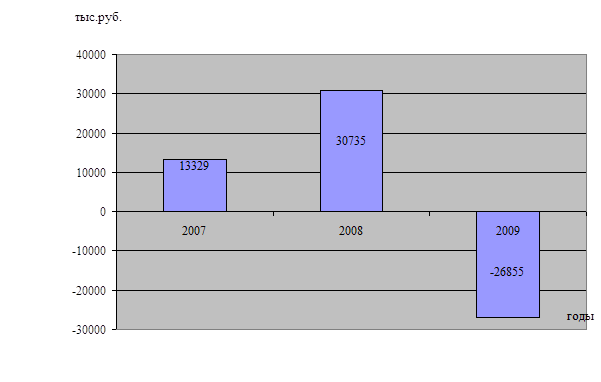

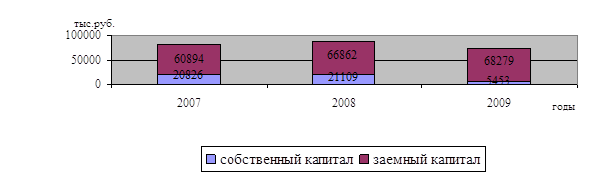

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

0 комментариев