Навигация

Порядок допуска ценных бумаг к биржевой торговле

5.6. Порядок допуска ценных бумаг к биржевой торговле.

К обращению на фондовой бирже допускаются:

· ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную Федеральным законом процедуру эмиссии и включённые фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с её внутренними документами;

· ценные бумаги, не включённые в список обращаемых на фондовой бирже, могут быть объектом сделок на бирже в порядке, предусмотренном её внутренними документами.

Эмиссия ценных бумаг – это выпуск в обращение акций, облигаций и других финансовых инструментов, осуществляемый акционерными обществами в процессе их учреждения, а также при увеличение их уставного капитала или привлечении дополнительных финансовых ресурсов. Первичная эмиссия ценных бумаг – это продажа ценных бумаг эмитентам их первым владельцам – инвесторам.

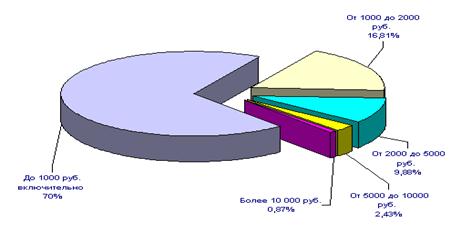

В настоящее время фондовый рынок России обеспечивает перераспределение права собственности на ценные бумаги, наиболее привлекательные в инвестиционном отношении эмитентов, среди ограниченного круга заранее известных инвесторов. В первой половине 1996 года объём биржевой фондовой торговли ценными государственными бумагами превышал объём операций с ценными корпоративными бумагами в 30 раз. Структура фондовой торговли ценными корпоративными бумагами (в I – полугодии 1996 г.) показана на рисунке 4.

| |||

| |||

Рис.4. Структура фондовой торговли ценными корпоративными бумагами (первая половина 1996 г.)

Ценные бумаги, выпущенные эмитентами, зарегистрированными в Российской Федерации, допускаются к обращению за пределами РФ по решению Федеральной комиссии по ценным бумагам.

5.7. Организация торгов на биржевом и внебиржевом рынках.

Организация биржевой торговли в ходе биржевой сессии оказывает значительное влияние на стабильность и ликвидность биржевого рынка. При небольшом объёме спроса или предложения, торговля организуется в форме простого аукциона. В России биржевая торговля возрождалась, начиная с простых аукционов продавцов по типу английского аукциона, когда продавцы до начала торговых собраний подают свои заявки на продажу фондовых ценностей по начальной цене. В ходе аукциона, если есть конкуренция покупателей, цена последовательно повышается шаг за шагом, пока не остаётся один покупатель, и ценные бумаги продаются по самой высокой цене предложения.

В аукционе втёмную все покупатели предлагают свои ставки одновременно и ценные бумаги приобретает тот, кто сделал самые высокое предложение. Наиболее эффективной является система двойного аукциона – это онкольный рынок и непрерывный аукцион. С точки зрения техники аукциона он может быть голосовым и устным, письменный аукцион.

5.8. Опционные контракты рынка ценных бумаг.

«Опцион» на русский язык переводится как выбор и представляет собой контракт между участниками сделки: продавцом опциона и покупателем опциона, что даёт право покупателю купить, а продавцу продать ценные бумаги по заранее согласованной при заключении контракта цене (сделочная цена опциона), или право отказаться от сделки в течение или по окончанию указанного периода. Право выбора остаётся за покупателем опциона, заплатившим в момент заключения сделки премию или его цену. Опцион-колл представляет право плательщику купить ценные бумаги по заранее оговоренной цене или отказаться от сделки. Важным критерием классификации опционов является срок их исполнения. Отличительной характеристикой биржевых опционов является фиксированный конечный срок действия. Важно отметить, что хотя и опцион-колл, и опцион-пут могут быть и куплены, и проданы, они могут взаимно компенсировать друг друга. Если кто-либо покупает опцион-колл, то для того, чтобы закрыть опцион, он должен продавать также опцион-колл. Для покупателя системы биржевой торговли опционами даёт немало преимуществ: гарантируется высокая ликвидность контракта и его исполнения, а также отсутствует необходимость в проверке финансового положения контракта.

Таким образом, хеджирование (ограничение рынка с помощью сделки) покупкой опционного контракта увеличивает вариантность действий хеджера при одновременном снижение его рисков, связанных с поддержанием требуемого биржей размера обеспечения открытой позиции. Такая тактика становится единственно возможной при хеджировании намерений или вероятностных событий.

Безусловно, возможность спекулятивных действий при использовании опционов значительно повышаются. С точки зрения объёма биржевых операций спекулянты могут быть крупными и мелкими. Размеры спекуляции тесно связаны с движением биржевой цены. Спекулировать можно на динамике цены одного и тогоже фьючерского контракта (опциона), но можно спекулировать и на разнице цен контрактов, которые отличаются между собой стандартными параметрами: сроками исполнения, ценой исполнения. Можно спекулировать на разнице цен одинаковых контрактов на разных биржах, на разнице цен физического и фьючерского (опционного) рынка.

Похожие работы

... ценных бумаг, благодаря которому происходит мобилизация средств для нужд государства и предпринимательской среды, где происходит постоянное превращение ценных бумаг в денежную форму и обратно. Глава 2. Мировой опыт и российская практика функционирования фондовых бирж 2.1 Особенности деятельности Нью-Йоркской фондовой биржи Нью-Йоркская фондовая биржа (англ. New York Stock Exchange, ...

... ведут операции за свой счет и по своему месту в биржевом механизме близки к специалистам, а другие выполняют брокерские функции, но не для инвесторов, а для брокеров, которые передают им часть накопившихся у них поручений инвесторов. Правом членства на Нью-Йоркской фондовой бирже владеют отдельные лица, но если член биржи является совладельцем фирмы, то вся фирма считается членом Нью-Йоркской ...

... Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановки деятельности или лишения лицензии в случае их необходимости; 1.2 Механизм функционирования фондовой биржи Биржевые сделки довольно многочисленны. Под биржевой операцией понимается сделка купли-продажи с допущенными на биржу бумагами, заключенная между участниками торговли ...

... Федеральном законе «О рынке ценных бумаг» (1996 г.) детально описаны задачи и функции, права и обязанности, структура и основные операции фондовой биржи.[2] Теоретические, правовые и практические основы биржевой торговли в России для условий современности отсутствовали. Однако имелся опыт по биржевому делу в России до 1917 г., в 20-е годы, а также мировой опыт деятельности бирж: имелось общее ...

0 комментариев