Навигация

Баланс как информационная база для расчета и анализа платежеспособностей торгового предприятия

3. Баланс как информационная база для расчета и анализа платежеспособностей торгового предприятия.

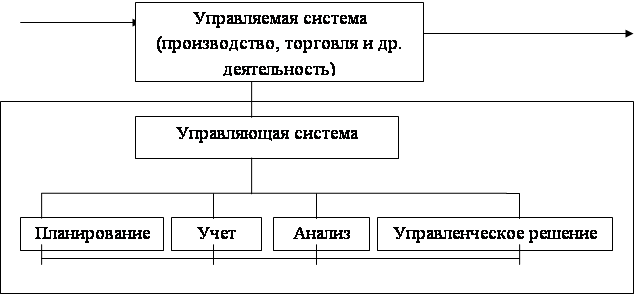

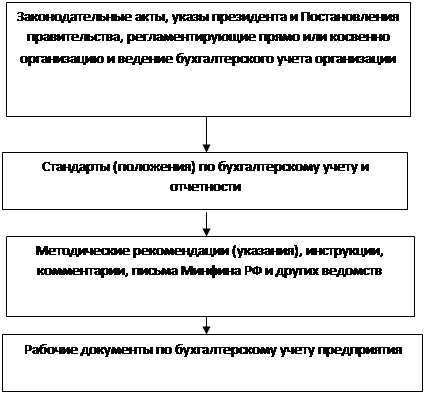

Оценка финансового положения предприятия осуществляется на основании данных бухгалтерского баланса, а также «Отчета о финансовых результатах и их использовании». На стадии предварительной оценки платежеспособности формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе имущества предприятия и их источниках; устанавливаются взаимосвязи между показателями. С этой целью определяют соотношения отдельных статей актива и массива баланса, их удельный вес в общем итоге (валюте) баланса; рассчитывают суммы отклонений в структуре основных статей баланса по сравнению с предшествующим периодом. При этом общая сумма изменения валюты баланса расчленяется на составные части, что позволяет сделать предварительные выводы о характере имевших место сдвигов в составе активов, источниках их формирования и их взаимной обусловленности. Так, в процессе предварительного анализа изменения объема недвижимого имущества и текущих (оборотных) средств рассматриваются в связи с изменениями в обязательствах предприятия.

Для удобства проведения такого анализа целесообразно использовать так называемый уплотненный аналитический баланс - нетто, формируемый путем агрегирования однородных по своему составу элементов балансовых статей в необходимых аналитических разрядах (недвижимое имущество, текущие активы и т.д.) (табл. 2).

На следующем этапе анализа платежеспособности проводится расчет и оценка динамики ряда аналитических коэффициентов, характеризующих финансовое положение предприятия.

Представим приведенный баланс АЩ «Азия-Вест» в укрупненном виде, как это удобно для анализа (табл.2).

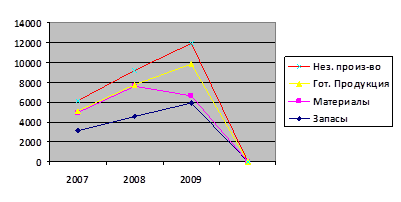

Как видно из таблицы , за отчетный период активы АЩ «Азия-Вест» возросли на 3618,7 тыс. сом или 547,5% в том числе за счет увеличения недвижимого имущества на 24,7 тыс. сом, за счет прироста оборотных средств на 2012,3 тыс. сом и за счет возникновения убытков отчетного года на 1581,7 тыс. сом. Иначе говоря, за отчетный период в текущие активы было вложено почти в десять раз больше средств, чем в недвижимое имущество. А убытки года составили 36,9% валюты баланса. При этом учитывая, что АЩ в течении отчетного года пользовалось долгосрочными кредитами банка, можно сделать вывод о том, что все вложения осуществлялись за счет заемных средств.

Также надо отметить, что в целом структура активов характеризуется значительным превышением в их составе доли оборотных средств, которые составляли 96,1% в начале года и 61,9% - в конце.

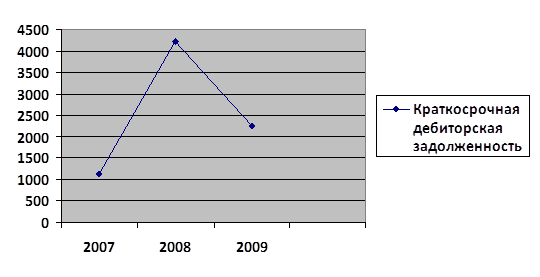

В составе текущих активов при общем сокращении их доли на 34,2% обращает на себя внимание статья товары, которые по своей абсолютной сумме увеличились на 1912 тыс. сом., что составило 334% их удельный вес к концу года в структуре совокупных активов уменьшился на 28,55% (58,05 - 86,60), а в структуре оборотных средств увеличился на 3,7% (93,8 - 90,1). Также можно отметить изменение величины дебиторской задолженности, сумма которой увеличилась на 89,8 тыс. сом или 259%, тогда как ее вес к концу года в структуре совокупных активов уменьшился на 2,4% (2,9 - 5,3), а в структуре оборотных средств - на 0,7% (4,7 - 5,4).

Пассивная часть баланса характеризуется преобладающим удельным весом заемных источников средств, причем их доля в общем объеме источников возросла на 22,3% и к концу года составила 98% или 4193,8 тыс. сом. Структура же заемных средств в течении отчетного года претерпела изменения. Так, доля кредиторской задолженности в общем объеме возросла к концу года на 19,1% и составила 46,7% от валюты баланса или 1996,1 тыс. сом., кроме того, предприятие получило досрочные кредиты банка, их доля возросла на 3,2%. По абсолютной же величине сумма кредитов увеличилась на 1879,8 тыс. сом, что составляет 591% от кредитов на начало года. Надо полагать, что такой большой рост суммы банковских кредитов явились для АО вынужденной мерой, связанной с острой потребностью в дополнительных источниках финансирования.

Одним из важнейших показателей финансового положения предприятия является оценка его платежеспособности, под которым принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого больше активы, чем внешние обязательства.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Основные средства, если только они не приобретаются с целью дальнейшей перепродажи, в большинстве случаев не могут быть источниками погашения текущей задолженности предприятия в силу, во-первых, своей особой функциональной роли в процессе производства и, во-вторых, весьма затруднительных условий их срочной реализации.

Для оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. Информация, отражаемая во 2 и 3 разделах актива баланса характеризует величину текущих активов в начале и конце отчетного года. Так как на данном предприятии отсутствуют краткосрочные ссуды банка, то сведения о краткосрочных обязательствах содержатся только в статье «Расчеты с кредиторами».

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легкореализуемые, так и труднореализуемые для погашения внешней задолженности.

В практике различают и используют целую систему показателей ликвидности. Рассмотрим важнейшие из них.

Коэффициент абсолютной ликвидности (коэф. срочности) исчисляется как отношение денежных средств и краткосрочных финансовых вложений (3 раздел актива) к краткосрочной задолженности. Он показывает, какая часть текущей задолженности может быть погашена на дату составления баланса. Для получения обоснованной информации о величине текущих обязательств предприятия, следует иметь ввиду, что в составе 2 раздела пассива баланса присутствуют отдельные статьи («Резерв по сомнительным долгам», «Резервы предстоящих расходов и платежей»), не имеющие отношения к заемным средствам. Следовательно, при оценке ликвидности указанные статьи баланса должны быть исключены из итога 2 раздела пассива.

По данным АЩ «Азия-Вест» соотношение денежных средств и краткосрочных обязательств составляет:

на начало года 0,14 : 1 (25,3 : 182,2)

на конец года 0,014 : 1 (28,5 : 1996,1)

Это говорит о том, что погасить свои обязательства в срочном порядке предприятие не смогло бы. Однако, учитывая малую вероятность того, что все кредиторы одновременно предъявят свои долговые требования, и, принимая во внимание то, что теоретически достаточным значением для коэффициента срочности является соотношение 0,2 : 1, можно предположить допустимость сложившегося соотношения в начале года. Однако, снижение значения коэффициента к концу года на 12,6 пункта (0,014 - 0,14), связанное с ростом краткосрочных обязательств к концу года на 995,5% ((1996,1-182,2) / 182,2 * 100%), показывает, что АО на данный момент не в состоянии погасить свою текущую задолженность.

Общий коэффициент ликвидности (коэффициент покрытия) представляет собой отношение всех текущих активов (II раздел + III раздел актива) к краткосрочным обязательствам. Он позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства, или сколько денежных единиц текущих активов приходится на одну единицу текущей кредиторской задолженности. В практике анализа ликвидности нормальным считается, если коэффициент равен двум. Рассчитаем общий коэффициент ликвидности на примере данных АО «Азия-Вест» :

на начало года 3,5 (635,1 : 182,2)

на конец года 1,3 (2647,1 : 1996,1)

Здесь значение коэффициента резко изменяется в течении года. Если на конец года коэффициент составил 1,3, что означает, что текущие обязательства покрываются текущими активами в 1,3 раза, для предприятий розничной торговли такое значение коэффициента считается удовлетворительным, но, принимая во внимание различную степень ликвидности активов, т.е. не все активы будут реализованы в срочном порядке, Акционерному Обществу следует либо увеличить свои текущие активы, либо (что еще лучше) снизить сумму кредиторской задолженности. На начало же года коэффициент составил 3,5 раза - это очень высокий показатель. Для кредиторов подобный показатель является наиболее предпочтительным. Для выяснения причин столь резкого сокращения ликвидности предприятия составим таблицу 3.

Из данных таблицы 3 видно, что коэффициент абсолютной ликвидности сократился за счет большой разницы в приросте денежных средств и краткосрочных обязательств. В течении отчетного года наблюдался очень большой прирост краткосрочных обязательств на 995% или 1813,9 тыс. сом, и не значительный прирост денежных средств 13% или 3,2 тыс. сом. Причиной сокращения общего коэффициента ликвидности оказался большой разрыв в показателях, если прирост краткосрочных обязательств составил 995%, то прирост текущих активов в 3 раза меньше, 317%.

Если ликвидность предприятия показывает способность выполнять краткосрочные текущие обязательства, то платежеспособность - это способность предприятия выполнять (погашать) все свои внешние долги как краткосрочные, так и долгосрочные. Этот показатель наиболее точно показывает вероятность банкротства. Предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства. Для измерения уровня платежеспособности используют специальный коэффициент, который показывает долю собственного капитала в его общих обязательствах краткосрочных и долгосрочных. Этот коэффициент рассчитывается по следующей формуле:

![]()

![]()

Теперь рассчитаем общий коэффициент платежеспособности для АО «Азия-Вест» :

на начало года ![]()

на конец года ![]()

Таблица 3

Анализ изменений в составе источников средств и их размещении по сравнению с началом года.

| Статьи актива | Прирост | |

|

| тыс. сом | % |

| Денежные средства и краткосрочные финансовые вложения (сч. 50 ,51, 52, 58) |

+3.2 |

+13 |

| Дебиторская задолженность (45, 62, 68, 76) | +89.8 | +259 |

| Запасы товарно - материальных ценностей (10, 12, 41) | +1919.3 | +33.4 |

| Недвижимое имущество | +24.7 | +96 |

| Убытки отчётного года | +1581.7 | — |

| Баланс | +3618.7 | +547 |

|

|

| |

|

|

| |

| Статьи пассива | Прирост | |

|

| тыс. сом | % |

| Расчёты с кредиторами (60, 68, 69, 70) | +1813.9 | +995 |

| Долгосрочные кредиты банка (92) | +1879.8 | +591 |

| Источники собственных средств | -75 | -46 |

| Баланс | +361.7 | +547 |

Это означает, что собственный капитал составляет на начало года 24%, а на конец года только 2% от общей суммы средств АО, что является очень низким показателем. Так же мы можем рассчитать коэффициент платежеспособности по внешним обязательствам по формуле:

![]()

на начало года ![]()

на конец года ![]()

Отсюда можно сделать вывод, что общая задолженность сильно превышает собственный капитал, особенно в конце года, когда собственный капитал составляет 2,1% от суммы всех долгов. Далее можно рассчитать частные коэффициента, например:

![]()

на начало года ![]()

на конец года ![]()

![]()

на начало года ![]()

на конец года ![]()

Из этих показателей видно, что АО уже в начале года было не способно погасить свои долги, так долгосрочные обязательства АО можно выполнить только на 51%, а краткосрочные на 88%. К концу же года ситуация сильно ухудшилась, так как в течении отчетного года возникли убытки в размере 1581,7 тыс. сом и сократилась сумма собственного капитала на 75 тыс. сом, АО было вынуждено взять долгосрочный кредит банка в сумме 1879,8 тыс. сом, в результате чего увеличилась сумма и доля внешнего долга в валюте баланса. На это увеличение также повлиял резкий рост кредиторской задолженности на 1813,9 тыс. сом.

Рассмотрев все показатели, можно сделать вывод, что в АО «Азия-Вест» текущие активы более чем на 90% сформированы за счет заемных средств, что может свидетельствовать об опасности неплатежеспособности. Но так как АО занимается торговой деятельностью, в следствии чего оборачиваемость активов высока, поэтому оно даже с исчисленными показателями может сохранить финансовую устойчивость.

Похожие работы

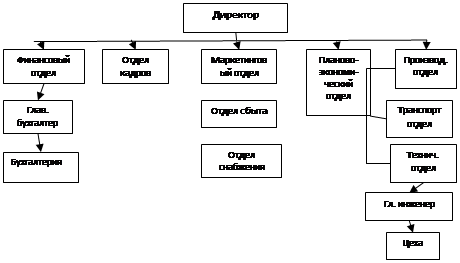

... их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами. 2. АНАЛИЗ И ОЦЕНКА УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ГУП "КОРЕНЕВСКИЙ" ЭКСПЕРИМЕНТАЛЬНЫЙ ЗАВОД 2.1 Организационно-экономическая характеристика предприятия Государственное унитарное предприятие "Кореневский экспериментальный завод" ...

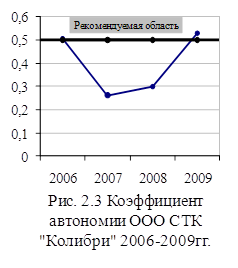

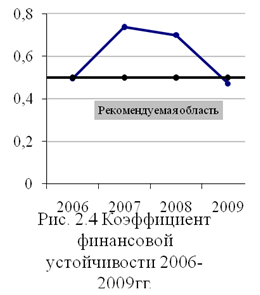

... условиях приносят чувствительные потери. И, наоборот, те предприятия, на которых серьезно относятся к экономическому анализу, имеют хорошие результаты, высокую экономическую эффективность. 2. АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ТОРГОВОГО ПРЕДПРИЯТИЯ ООО «КОЛИБРИ» 2.1 Краткая организационно-экономическая характеристика предприятия Общество с ограниченной ответственностью СТК «Колибри» ...

... этого периода, всеми происходящими при этом процессами [ ]. Глубокому анализу предшествует счетная проверка финансовой отчетности и экспресс-анализ финансово-хозяйственной деятельности, который представляет собой самую общую оценку деятельности предприятия. Счетная проверка отчетности устанавливает идентичность показателей рассматриваемых финансовых отчетов. Экспресс-анализ включает в себя ...

... «стоимость» выбора поставщика. Недостаток метода состоит в том, что он требует большого объема информации и анализа большого объема информации по каждому поставщику 3.ПРОГРАММА МЕРОПРИЯТИЙ ПО СОВЕРШЕНСТВОВАНИЮ ТОВАРООБОРОТА НА ПРЕДПРИЯТИИ ООО «ФОРТ ТРЕЙД ФУД ЕКАТЕРИНБУРГ» 3.1 Пути совершенствования и развития предприятия оптовой торговли Пересмотр ассортимента Степень активности ...

0 комментариев