Навигация

Анализ дебиторской и кредиторской задолженности предприятия

3.2. Анализ дебиторской и кредиторской задолженности предприятия.

Состав и структура дебиторской и кредиторской задолженности предприятия представлены в табл. 8, из которой видно, что в структуре дебиторской задолженности 32-60% приходится на задолженность перед покупателями и заказчиками, а на прочих дебиторов приходится 44-68%, то есть наибольший удельный вес занимают прочие дебиторы. В структуре кредиторской задолженности наибольший удельный вес в 1998г. занимает задолженность по социальному страхованию и обеспечению, которая в дальнейшем повышается (в 2000г. по сравнению с 1998г. повысилась на 12,4%). Наименьший удельный вес в структуре кредиторской задолженности приходится на задолженность перед прочими кредиторами (2,4-4,03%).

За период с 1998г. по 2000г. АОЗТ «Таи» ежегодно имеет дебиторскую задолженность, которая увеличилась в 2000г. по сравнению с 1998г. в 3 раза. Также предприятие имеет кредиторскую задолженность, которая увеличилась в 2000г. по сравнению с 1998г. на 2454 тыс. руб.

Рассмотрим показатели оценки дебиторской и кредиторской задолженности (см. табл. 9)

В оборотных активах на долю дебиторской задолженности приходится 4-11%, причем этот показатель с каждым годом увеличивается. За год дебиторская задолженность оборачивалась в 1998г. – 6,4 раза, в 1999г. – 4,8 раза, в 2000г. – 3,5 раза, при этом период ее погашения составлял в 1998г. – 38,1 дня, в 1999г. – 49,2 дня, а в 2000г. – 60,1 дня.

В общей сумме источников средств АОЗТ «Таи» доля кредиторской задолженности велика, однако, в динамике она уменьшилась. В 2000г. по сравнению с предыдущими годами она уменьшилась на 4000 руб. Необходимо отметить, что также высок удельный вес кредиторской задолженности в сумме заемных источников, который в динамике возрастает. Рост этого показателя за анализируемый период составил 2%.

3.3. Анализ финансовой устойчивости и платежеспособности АОЗТ «Таи».

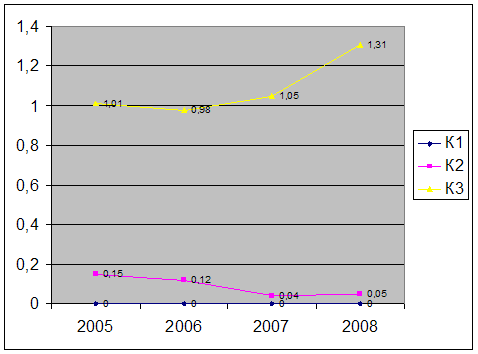

Для анализа финансовой устойчивости предприятия рассмотрим табл. 10, в которой отражены показатели финансовой устойчивости с позиции соотношения собственных и заемных источников средств АОЗТ «Таи».

Таблица 10.

Показатели финансовой устойчивости.

| Показатель | Сумма, тыс. руб. | Изменение(+,-) в 2000г. по сравнению с 1998г. | ||

| 1998г. | 1999г. | 2000г. | ||

| Коэффициент автономии | 0,967 | 0,926 | 0,893 | -0,074 |

| Коэффициент финансовой устойчивости | 29,746 | 12,533 | 8,317 | -21,429 |

| Коэффициент задолженности | 0,034 | 0,079 | 0,120 | +0,086 |

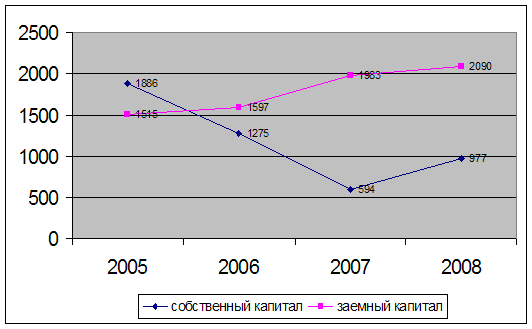

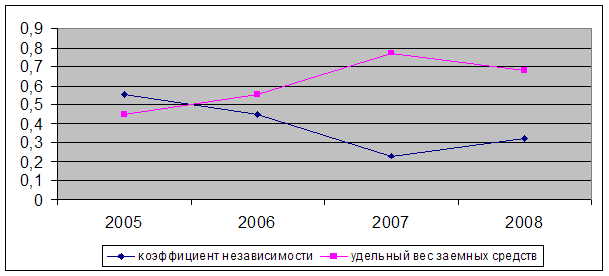

С этой позиции предприятие имеет относительно высокий уровень финансовой устойчивости и независимости, так как на долю собственных источников в общей сумме источников средств приходится 89-97%, а на долю заемных и привлеченных 3-11%. По нормативу допускается соотношение собственных и заемных средств 1:1. Однако в динамике происходит снижение доли собственных источников и увеличение заемных, что является негативной тенденцией.

Можно рассматривать показатели финансовой устойчивости с другой позиции. Учитывая, что долгосрочные и среднесрочные кредиты и заемные средства направляют преимущественно на приобретение основных средств и капитальные вложения, необходимо ограничить запасы и затраты величиной собственных оборотных средств. В соответствии с показателем обеспеченности запасов и затрат собственными и заемными источниками определим тип финансовой устойчивости АОЗТ «Таи» (см. табл. 11).

Из таблицы видно, что предприятие имело в 1998г. нормальное устойчивое положение, а в 1999г. финансовое состояние улучшилось, т.е. запасы и затраты хозяйства обеспечивались суммой собственных оборотных средств и долгосрочными заемными источниками. В 2000г. финансовое состояние резко ухудшилось по сравнению с 1998г. и 1999г., т.е. запасы и затраты не обеспечиваются источниками их формирования. Хотя АОЗТ «Таи» еще находится в нормальном финансовом состоянии, но в дальнейшем его положение может ухудшиться и перейти в кризисное, а, следовательно, предприятие может оказаться на грани банкротства.

Таблица 11.

Анализ финансовой устойчивости АОЗТ «Таи»| Показатель | Сумма, тыс. руб. | ||||

| 1998г. | 1999г. | 2000г. | |||

| Источники собственных средств | 226635 | 116484 | 83706 | ||

| Основные средства и другие внеоборотные активы | 194097 | 81895 | 80379 | ||

| Наличие собственных оборотных средств | 32538 | 34589 | 3327 | ||

| Долгосрочные кредиты и заемные средства | 514 | 694 | 115 | ||

| Наличие собственных и долгосрочных заемных источников формирования запасов и затрат | 33052 | 35283 | 3442 | ||

| Краткосрочные кредиты и заемные средства | 7105 | 8600 | 9950 | ||

| Общая величина основных источников формирования запасов и затрат | 40157 | 43883 | 13392 | ||

| Величина запасов и затрат | 14363 | 14094 | 11350 | ||

| Излишек (+), недостаток (-) собственных оборотных средств | +18175 | +20495 | -8023 | ||

| Излишек (+), недостаток (-) собственных и долгоср. заемных источников формирования запасов и затрат | +18689 | +21189 | -7908 | ||

| Излишек (+), недостаток (-) общей величины основных источников формирования запасов и затрат | +25794 | +29789 | +2042 | ||

| Тип финансовой ситуации | Норм. устойч. фин. состояние | Норм. устойч. фин. состояние | Норм. устойч фин. состояние | ||

Теперь определим способность предприятия рассчитываться по своим обязательствам, т.е. проведем анализ платежеспособности АОЗТ «Таи». В таблице 12 приведены коэффициенты ликвидности.

Таблица 12.

Анализ платежеспособности АОЗТ «Таи»| Показатель | Сумма, тыс. руб. | Изменение (+,-) | |||

| 1998г. | 1999г. | 2000г. | 1999г. по сравнению с 1998г. | 2000г. по сравнению с 1999г. | |

| Коэффициент срочной ликвидности | 0,082 | 0,127 | 0,153 | +0,045 | +0,026 |

| Коэффициент текущей ликвидности | 2,104 | 1,766 | 0,346 | -0,338 | -0,42 |

Для анализа платежеспособности АОЗТ «Таи» коэффициент абсолютной ликвидности невозможно рассчитать из-за отсутствия наиболее ликвидных средств – денежных средств и краткосрочных финансовых вложений. Уже после этого можно сделать вывод: судя по коэффициенту абсолютной ликвидности хозяйство является неплатежеспособным, так как ликвидные средства, находящиеся в немедленной готовности к реализации, отсутствуют. Расчет же оставшихся коэффициентов подтверждает это предположение.

В динамике эти показатели изменяются однозначно. Так, коэффициент срочной ликвидности в 1999г. увеличился по сравнению с 1998г. на 4%, а в 2000г. по сравнению с 1999г. на 3%.

Коэффициент текущей ликвидности изменяется по годам в сторону уменьшения. В 1999г. по сравнению с 1998г. снижение составило 33%, а в 2000г. по сравнению с 1999г. - 42%.

Из таблицы 12 видно, что коэффициенты срочной ликвидности выгодно отличаются от коэффициентов текущей ликвидности. Это дает полное основание сделать вывод о низкой платежеспособности АОЗТ «Таи» за анализируемый период.

Финансовую устойчивость предприятий принято оценивать достаточно большим количеством коэффициентов, к ним относятся:

- коэффициент обеспеченности собственными оборотными средствами (описанный выше);

- коэффициент автономии предприятия – частное отделение капитала и резервов на общую величину пассивов;

- коэффициент финансовой устойчивости – отношение капитала и резервов к заемным и привлеченным источникам;

- коэффициент финансовой задолженности – обратный коэффициенту финансовой устойчивости;

- коэффициент финансовой напряженности – отношение величины заемных и привлеченных источников к общей величине пассивов;

- коэффициент реальной стоимости имущества – отношение производственного потенциала, равного сумме основных средств, производственных запасов и незавершенного производства к величине активов;

- коэффициент маневренности собственных средств – отношение собственных оборотных средств к сумме капитала и резервов;

- индекс постоянного актива – деление величины внеоборотных активов на стоимость капитала и резервов;

- коэффициент долгосрочного привлечения заемных средств – отношение долгосрочных кредитов и займов ко всей сумме задолженности предприятия.

Нетрудно заметить, что некоторые коэффициенты либо дублируют друг друга, либо противоречат друг другу, либо в настоящих условиях не имеют практического значения. Так, например, коэффициент долгосрочного привлечения заемных средств практически не работает, поскольку долгосрочные кредиты и займы у предприятий, как правило, отсутствуют. Тем более предприятия едва ли могут сейчас выбирать между долгосрочными и краткосрочными кредитами и привлекать кредиты в наиболее целесообразных для себя формах.

Большие споры вызывает вопрос о том, какое количество коэффициентов необходимо для анализа финансовой устойчивости. Существует такая точка зрения, что число коэффициентов не должно превышать 7, так как если число объектов наблюдения превышает 7, то человеческий контроль над ними легко теряется (имеется в виду человек без специальной тренировки). Высказывается и более радикальное мнение, что для оценки финансового состояния компании достаточно и 4 показателей: финансовая устойчивость, платежеспособность, деловая активность и прибыльность.

Вместе с тем есть и такое мнение, что число показателей для оценки финансового состояния может достигать 100. Ясно, что спор о количестве показателей, которыми следует ограничиться, не может найти решения до тех пор, пока заинтересованные стороны не придут к убеждению, что эти показатели должны представлять собой не набор, а систему, т.е. не противоречить друг другу, не повторять друг друга, не оставлять «белых пятен» в деятельности предприятия. Кроме того, необходимо использовать одни и те же термины для обозначения одних и тех же явлений и не обозначать одно и то же явление разными терминами [ ].

В соответствии с показателем обеспеченности запасов и затрат собственными и заемными источниками выделяются следующие типы финансовой устойчивости:

- абсолютная устойчивость финансового состояния (встречаются крайне редко) – собственные оборотные средства обеспечивают запасы и затраты;

- нормальное устойчивое финансовое состояние – запасы и затраты обеспечиваются суммой собственных оборотных средств и долгосрочными заемными источниками;

- неустойчивое финансовое состояние – запасы и затраты обеспечиваются за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т.е. за счет всех основных источников формирования запасов и затрат;

- кризисное финансовое состояние – запасы и затраты не обеспечиваются источниками их формирования; предприятие находится на грани банкротства.

Одним из важнейших критериев оценки финансового состояния предприятия является его платежеспособность. Платежеспособность в международной практике означает достаточность ликвидных активов для погашения в любой момент своих обязательств перед кредиторами. В практике финансового анализа различают долгосрочную и текущую платежеспособность. Под долгосрочной понимается способность предприятия рассчитываться по своим долгосрочным обязательствам. Способность предприятия платить по своим краткосрочным обязательствам принято называть ликвидностью (текущей платежеспособностью). Иначе говоря, когда предприятие в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы, то оно считается ликвидным. Основные средства, если только они не приобретаются с целью дальнейшей перепродажи, в большинстве случаев не могут быть источниками погашения текущей задолженности предприятия в силу, во-первых, своей особой функциональной роли в процессе производства и, во-вторых, затруднительности их срочной реализации. Таким образом, основные средства не включаются в расчет показателей ликвидности.

Платежеспособность предприятия принято измерять тремя коэффициентами:

Коэффициент абсолютной ликвидности, коэффициент срочной ликвидности и коэффициент покрытия (текущей ликвидности).

Все три показателя измеряют отношение оборотных активов предприятия к его краткосрочной задолженности. В первом коэффициенте в расчет принимаются самые ликвидные оборотные активы – денежные средства и краткосрочные финансовые вложения; во втором к ним добавляется дебиторская задолженность, а в третьем еще и запасы, т. е. Расчет коэффициента текущей ликвидности – это практически расчет всей суммы оборотных активов на рубль краткосрочной задолженности. Этот показатель и принят в качестве официального критерия неплатежеспособности предприятия. Его преимущества перед двумя другими названными показателями платежеспособности в том, что он является обобщающим, учитывающим всю величину оборотных активов.

На определении ликвидности заканчивается анализ финансового состояния предприятия.

Выводы и предложения.

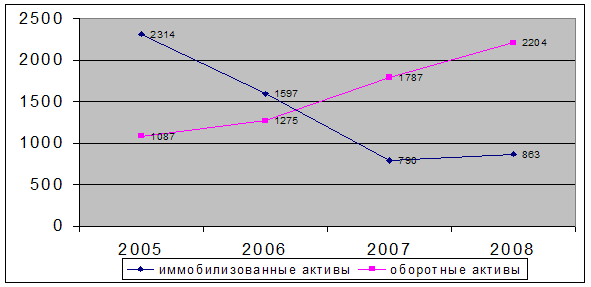

В результате анализа финансового состояния АОЗТ «Таи» можно сделать следующие выводы. За период 1998-2000гг. общая стоимость средств предприятия снизилась на сорок процентов, в том числе сократился размер внеоборотных и оборотных активов, главным образом за счет уменьшения производственных запасов.

В структуре имущества предприятия на долю внеоборотных активов приходится 65-86%, в том числе удельный вес основных средств равен 64-84%. Оборотные активы составляют 6-14% от общей стоимости средств хозяйства. В динамике произошли позитивные изменения в структуре имущества АОЗТ «Таи».

В структуре источников предприятия наибольший удельный вес занимают собственные источники 89-97%, а заемные лишь 3-11%. В динамике уменьшается доля собственных источников средств и увеличивается доля заемных, что является негативной тенденцией.

За анализируемый период дебиторская и кредиторская задолженности возросли, что привело к увеличению кредитового сальдо в 1.2 раза.

В оборотных активах на долю дебиторской задолженности приходится 4-11%, причем этот показатель с каждым годом увеличивается. За год дебиторская задолженность оборачивалась в 1998г. – 6,4 раза, в 1999г. – 4,8 раза, в 2000г. – 3,5 раза, при этом период ее погашения составлял в 1998г. – 38,1 дня, в 1999г. – 49,2 дня, а в 2000г. – 60,1 дня.

В общей сумме источников средств АОЗТ «Таи» доля кредиторской задолженности велика, однако, в динамике она уменьшилась. В 2000г. по сравнению с предыдущими годами она уменьшилась на 4000 руб. Необходимо отметить, что также высок удельный вес кредиторской задолженности в сумме заемных источников, который в динамике возрастает. Рост этого показателя за анализируемый период составил 2%.

Судя по коэффициенту абсолютной ликвидности, хозяйство является неплатежеспособным, так как ликвидные средства, находящиеся в немедленной готовности к реализации, отсутствуют.

Коэффициент текущей ликвидности изменяется по годам в сторону уменьшения. В 1999г. по сравнению с 1998г. снижение составило 33%, а в 2000г. по сравнению с 1999г. - 42%.

Предприятие имело в 1998г. нормальное устойчивое положение, а в 1999г. финансовое состояние улучшилось, т.е. запасы и затраты хозяйства обеспечивались суммой собственных оборотных средств и долгосрочными заемными источниками. В 2000г. финансовое состояние резко ухудшилось по сравнению с 1998г. и 1999г., т.е. запасы и затраты не обеспечиваются источниками их формирования. Хотя АОЗТ «Таи» еще находится в нормальном финансовом состоянии, но в дальнейшем его положение может ухудшиться и перейти в кризисное, а, следовательно, предприятие может оказаться на грани банкротства.

4. Направление и пути улучшения АОЗТ “Таи”

Для улучшения финансового состояния АОЗТ «Таи» необходимо, чтобы предприятие покрывало затраты своими, а не заемными или привлеченными, средствами. Так же для нормального состояния и развития необходимо иметь денежные средства.

Резервами повышения уровня платежеспособности предприятия являются рентабельность производства, его самоокупаемость и возможность самофинансирования всех разделов хозяйственной деятельности.

Оборачиваемость и эффективность средств так же положительно влияют на размер выручки, повышение качества продукции и уровня цен реализации. Оборачиваемость оборотных средств сельскохозяйственных предприятий определяется один раз в год (скот выращивается для убоя около полутора лет, в молочном животноводстве средства оборачиваются быстрее).

Но за оборотом средств нужно наблюдать в течение всего года, сравнивая фактические остатки материальных запасов с нормативами, выручку от реализации – с заданиями квартальных планов. Текущий анализ помогает принять меры для ускорения оборота средств предприятия.

Основными путями повышения экономической эффективности деятельности предприятия является рост валовой продукции, снижение затрат на ее производство и совершенствование каналов сбыта.

Сокращение производственных расходов во многом определяется эффективным использованием трудовых и материальных ресурсов предприятия поэтому внедрение комплексной механизации будет способствовать сокращению затрат живого труда и, следовательно размера оплаты труда в общем объеме материально-денежных расходов.

Список использованной литературы

1. Артеменко В. Г., Пеллендир М. В. Финансовый анализ. М.: издательство «ДИС» 1997г.

2. Блатов Н. А. Использование основных и оборотных средств сельского хозяйства в рыночных условиях. М.: издательство МСХА 1996г.

3. Грачев А. В. Анализ финансово-экономической деятельности предприятия. Москва 1998г.

4. Дубнов Б. Сельское хозяйство России/Экономика сельского хозяйства России – 1997г. №3

5. Ефимова О. В. Финансовый анализ. Москва 1998г.

6. Ефимова О. В. Финансовый анализ. Москва. 1998г.

7. Крейнина М. Н. Финансовое состояние предприятия и методы его оценки. Москва 1997г.

8. Лисина К. Е. Методика анализа баланса и финансовой устойчивости предприятия/Экономика сельскохозяйственных и перерабатывающих предприятий – 1996г. №11

9. Свободина М. Оценка состояния и развития сельскохозяйственных предприятий/АПК: экономика, управление – 1996г. №12

10. Серов В. Организационно-производственные структуры/АПК: экономика, управление – 1998г. №8

11. Шаталова Т. Ресурсы и оптимальные размеры производства/АПК: экономика, управление – 1998г. №7

12. Щеглова Т. Эффективность производства сельскохозяйственной продукции в крупных предприятиях/АПК: экономика, управление – 1998г. №1

Содержание:

Введение

1. Теоретические основы финансового состояния предприятия

2. Анализ природных условий и экономических показателей хозяйства

3. Анализ финансового состояния АОЗТ «Таи»

3.1. Оценка имущества предприятия и источников его приобретения

3.2. Анализ дебиторской и кредиторской задолженности предприятия

3.3. Анализ финансовой устойчивости и платежеспособности предприятия

4. Направление и пути улучшения финансового состояния АОЗТ «Таи»

Выводы и предложения

Список литературы

Похожие работы

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... % (с 38,46 % до 22,77 %). Рентабельность реализованной продукции ООО "РегионЛесСтрой " за 2005 г. составляла 21,53 %, за 2006 год - 40,81 % и за 2007 год - 32,58 %. На основании проделанного анализа финансово-хозяйственной деятельности ООО "РегионЛесСтрой за 2005-2007 гг. можно сделать следующие выводы: 1) За 2005-2007 гг. общая стоимость имущества предприятия уменьшилась на 334 тыс. руб. (с ...

... ТМЦ). II группа: показатели оценки эффективности управления 1. Чистая прибыль на 1 рубль объема реализации. 2. Прибыль от реализации продукции на 1 рубль объема реализации. 3. Прибыль от финансово-хозяйственной деятельности предприятия на 1 рубль объема реализации. 4. Балансовая прибыль на 1 рубль объема реализации. III группа: показатели оценки деловой активности. 1. Отдача всех активов( ...

... в строительном комплексе в условиях мирового финансового кризиса, требует как законодательных мер поддержки предприятий строительной индустрии, так и изменение расчетной политики самих предприятий. Поэтому в настоящее время роль эффективного анализа финансово-хозяйственной деятельности в работе предприятий возрастает. Финансовое положение предприятия зависит от результатов его производственной, ...

0 комментариев