Навигация

Аудиторская проверка учета кредитов и займов

3.2. Аудиторская проверка учета кредитов и займов

ЗАО «Резинотехника».

Бухгалтерскую отчетность (формы 1 и 5) за 2001 г. представим в приложениях 3 и 4.

Из приложения 3 видно, что предприятие в течение 2001 г. привлекло займов на общую сумму 900 тыс. руб.

По договору 1/001 от 13 августа ЗАО «Резинотехника» получила заем от ОАО «Латим» на срок до 2 февраля 2001 г. в размере 900 тыс. руб.

Размер процентов по договору – 13 % годовых с ежемесячной их уплатой. Сумма процентов начисленных предприятием в 2001 г. составляет 44,9 тыс. руб.

Указанные суммы займа и процентов по нему отражены на кредите счета 66.

В ходе проверки был рассмотрен случай, в котором ОАО «Резинотехника» 01 марта 2002 года был получен заем от учредителя - юридического лица на пополнение оборотных средств в сумме 500 000 руб. на срок 4 месяца под 27% годовых.

Выплата процентов учредителю по договору займа производилась по истечении каждого месяца. Изменение процентной ставки договором займа не предусматривалось. Все расчеты осуществлялись в безналичной форме. Доходы и расходы в целях налогообложения прибыли в ЗАО «Резинотехника» определялись методом начисления. Других долговых обязательств по займам и кредитам организация не имела.

Правоотношения сторон по договору займа регулировались параграфом 1 гл. 42 ГК РФ. Согласно ст.807 ГК РФ договор займа считается заключенным с момента передачи заимодавцем заемщику денег или других вещей. Статьей 809 ГК РФ предусмотрено право заимодавца на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

В соответствии с п.5 ПБУ 15/01 "Учет займов и кредитов и затрат по их обслуживанию", утвержденного Приказом Минфина России от 02.08.2001г. N60н, задолженность по полученному займу, срок погашения которой согласно условиям договора не превышает 12 месяцев, является краткосрочной задолженностью, для учета которой Планом счетов бухгалтерского учета финансово - хозяйственной деятельности организаций, утвержденным Приказом Минфина России от 31.10.2000 N94н, предназначен счет 66 "Расчеты по краткосрочным кредитам и займам".

Сумма полученного краткосрочного займа отражалась по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам" в корреспонденции, в данном случае, с дебетом счета 51 "Расчетные счета". При погашении займа счет 66 дебетовался в корреспонденции со счетами учета денежных средств.

Аналитический учет краткосрочных кредитов и займов проводился по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их.

Проценты, причитающиеся к оплате заимодавцам и кредиторам по полученным от них займам и кредитам, включались в затраты, связанные с получением и использованием займов и кредитов (п.11 ПБУ 15/01). Согласно п.12 ПБУ 15/01 затраты по полученным займам и кредитам признаются текущими расходами того периода, в котором они произведены, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива.

В соответствии с п.14 ПБУ 15/01 включение в текущие расходы затрат по займам и кредитам осуществлялось в сумме причитающихся платежей согласно заключенным договорам займа и кредитным договорам. Затраты по полученным займам и кредитам, включаемые в текущие расходы организации, являются ее операционными расходами и подлежат включению в финансовый результат организации.

Для учета операционных расходов Инструкцией по применению Плана счетов предназначен счет 91 "Прочие доходы и расходы", субсчет 91-2 "Прочие расходы". На сумму процентов, причитающихся к уплате заимодавцу, производилась запись по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам" и дебету счета 91 "Прочие доходы и расходы", субсчет 91-2 "Прочие расходы". Выплата процентов учредителю по договору займа отражается по дебету счета 66 "Расчеты по краткосрочным кредитам и займам" в корреспонденции, в данном случае, со счетом 51 "Расчетные счета".

Согласно Инструкции по применению Плана счетов причитающиеся к уплате проценты по договорам займа учитываются на счете 66 обособленно.

В целях налогообложения прибыли расходы в виде процентов по долговому обязательству любого вида включались, согласно пп.2 п.1 ст.265 НК РФ, в состав внереализационных расходов, учитываемых при налогообложении прибыли, с учетом особенностей, установленных ст.269 НК РФ, в соответствии с п.1 которой расходом признаются проценты, начисленные по долговому обязательству любого вида при условии, что размер начисленных организацией по долговому обязательству процентов существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же отчетном периоде на сопоставимых условиях.

При отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза, - при оформлении долгового обязательства в рублях (п.1 ст.269 НК РФ).

Ставка рефинансирования на дату получения заемных средств, установленная ЦБ РФ, составляла 25% (Телеграмма ЦБ РФ от 03.11.2000 N 855-У), а с 09.04.2002 - 23% (Телеграмма ЦБ РФ от 08.04.2002 N 1133-У).

В соответствии с разъяснениями МНС России в случае если в долговом обязательстве изменение процентной ставки не предусмотрено, то предельная величина процентов определяется исходя из ставки рефинансирования ЦБ РФ, установленной на дату получения заемных средств (Методические рекомендации по применению главы 25 "Налог на прибыль организаций" части второй Налогового кодекса Российской Федерации, утвержденные Приказом МНС России от 26.02.2002 N БГ-3-02/98).

Таким образом, предельная величина процентов, признаваемых внереализационных расходом в целях налогообложения прибыли, определялась исходя из ставки рефинансирования, установленной ЦБ РФ - 25%. Поскольку установленная договором займа процентная ставка составляла 27% и не превышала предельный уровень процентов, установленный ст.269 НК РФ (25% х 1,1 = 27,5%), то вся сумма начисленных процентов по договору займа включалась торговой организацией в состав внереализационных расходов.

На основании указанных нормативно – правовых актов аудитор сделал вывод о том, что данная операция в бухгалтерском и налоговом учете отражена верно. Это нашло отражение в отчете о проведении аудиторской проверки кредитов и займов.

Рассмотрена ситуация получения ОАО «Резинотехника» в апреле 2002 года банковского кредита на приобретение экземпляра компьютерной программы для управленческого учета (неисключительное право) в сумме 90 000 руб. сроком на два месяца под 25% годовых.

Полученные средства сразу были перечислены продавцу программы (правообладателю). Программа передавалась продавцом и стала использоваться через месяц (в мае). Кредит был погашен в срок (в июне). Предполагаемый срок использования программы - три года. Других заемных обязательств у организации не было, доходы и расходы для целей налогообложения прибыли определялись по методу начисления.

Аудитор обратил внимание на то, как была учтена приобретенная программа и проценты, ежемесячно уплачиваемые банку по кредиту на ее приобретение.

Согласно п.п.3, 4 Положения по бухгалтерскому учету "Учет кредитов и займов и затрат по их обслуживанию" ПБУ 15/01, утвержденного Приказом Минфина России от 02.08.2001 N 60н, а также Плану счетов бухгалтерского учета финансово - хозяйственной деятельности организаций, утвержденному Приказом Минфина России от 31.10.2000 N 94н, основная сумма долга по кредиту, полученному на срок, не превышающий 12 месяцев, отражается по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам" в корреспонденции в данном случае с дебетом счета 51 "Расчетные счета" на дату поступления денежных средств в фактически поступившей сумме.

Перечисление денежных средств продавцу компьютерной программы отражается по кредиту счета 51 в корреспонденции с дебетом счета 60 "Расчеты с поставщиками и подрядчиками". В данном случае передача программы производилась после перечисления организацией денежных средств.

До момента передачи программы, перечисленные продавцу программы средства считаются выданным авансом, суммы которых учитываются на счете 60 обособленно.

Проценты по кредиту в сумме причитающихся по кредитному договору платежей (независимо от того, в какой форме и когда фактически производятся указанные платежи) признаются операционными расходами того периода, в котором они произведены (за исключением той их части, которая подлежит включению в стоимость инвестиционного актива, а также кроме случаев, предусмотренных в п.15 ПБУ 15/01 (п.п.11, 12, 14 ПБУ 15/01).

В данном случае организация использовала средства полученного кредита на выдачу аванса продавцу компьютерной программы, следовательно, в соответствии с п.15 ПБУ 15/01 проценты, начисленные до момента получения программы от продавца, относятся организацией на увеличение дебиторской задолженности, образовавшейся в связи выдачей аванса.

После получения программы дальнейшее начисление процентов по кредиту отражалось в общем порядке - с отнесением указанных затрат на операционные расходы организации.

Задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов (п.17 ПБУ 15/01).

Начисление в учете процентов по кредиту, полученному на приобретение компьютерной программы, отражалось в учете согласно Инструкции по применению Плана счетов по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам" и дебету счетов: счета 60 "Расчеты с поставщиками и подрядчиками" - до момента получения программы от продавца, и счета 91 "Прочие доходы и расходы", субсчет 91-2 "Прочие расходы", - после ее получения.

В соответствии с п.3 Положения по бухгалтерскому учету "Учет нематериальных активов ПБУ 14/2000, утвержденного Приказом Минфина России от 16.10.2000 N 91н, исключительные права на программы для ЭВМ относятся к объектам нематериальных активов.

При приобретении экземпляра программы для ЭВМ исключительные права на программу не передаются, а между приобретателем экземпляра программы и правообладателем заключается в письменной форме договор на использование программы для ЭВМ. При этом при продаже и предоставлении массовым пользователям доступа к программам для ЭВМ допускается применение особого порядка заключения договоров, например, путем изложения типовых условий договора на передаваемых экземплярах программ для ЭВМ (ст.14 Закона РФ от 23.09.1992 N 3523-1 "О правовой охране программ для электронных вычислительных машин и баз данных").

Следовательно, расходы по приобретению программы не могут учитываться на балансе в составе нематериальных активов, а должны отражаться как расходы по использованию программы (п.26 ПБУ 14/2000).

Поскольку организация приобретает компьютерную программу для управленческих нужд, следовательно, расходы организации, связанные с ее приобретением, на основании п.п.5, 7 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, являются расходами по обычным видам деятельности.

Расходы на приобретение программы признаются в сумме, равной величине произведенной за нее оплаты исходя из цены, установленной договором между организацией и продавцом (п.6 ПБУ 10/99).

Что касается суммы процентов, начисленных до принятия программы к учету и отнесенных в соответствии с п.15 ПБУ 15/01 в дебет счета 60 "Расчеты с поставщиками и подрядчиками", то включение указанной суммы в расходы по обычным видам деятельности ПБУ 10/99 не предусмотрено.

Сумма начисленных и учтенных по дебету счета 60 процентов после передачи программы продавцом могла бы быть признана в учете в составе операционных расходов организации.

Согласно п.19 ПБУ 10/99 расходы признаются в отчете о прибылях и убытках путем их обоснованного распределения между отчетными периодами, когда расходы обусловливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем.

В данном случае расходы по приобретению программы обусловливают получение организацией экономических выгод в течение всего срока ее использования, т.е. трех лет. Таким образом, расходы на ее приобретение должны признаваться в отчете о прибылях и убытках ежемесячно в течение данного срока.

Указанные расходы учитываются как расходы будущих периодов и списываются в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся (п.65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н).

Таким образом, расходы по приобретению программы учитывались в соответствии с Планом счетов на счете 97 "Расходы будущих периодов" в корреспонденции с кредитом счета 60 "Расчеты с поставщиками и подрядчиками".

Уплаченную продавцу компьютерной программы сумму НДС организация в соответствии с п.2 ст.171 и п.1 ст.172 Налогового кодекса РФ имела право принять к вычету при наличии счета - фактуры и документов, подтверждающих уплату НДС, предъявленного продавцом программы.

Принятие к вычету суммы НДС отражалось записью по дебету счета 68 "Расчеты по налогам и сборам" в корреспонденции с кредитом счета 19 "Налог на добавленную стоимость по приобретенным ценностям".

Учтенные на счете 97 расходы на приобретение компьютерной программы ежемесячно списывались в дебет счета 26 "Общехозяйственные расходы" равными долями в течение срока полезного использования программы (три года) согласно учетной политики организации.

На основании указанных нормативно – правовых актов аудитор сделал вывод о том, что данная операция в бухгалтерском и налоговом учете отражена верно. Это нашло отражение в отчете о проведении аудиторской проверки кредитов и займов.

Заключение

Актуальность и необходимость рассмотрения данной темы обоснована тем, в настоящее время у большинства предприятий возникает потребность в заемных средствах, и они вынуждены обращаться за помощью к различного рода кредиторам: банкам, кредитным организациям, частным лицам, предприятиям с устойчивым финансовым положением, имеющим свободные денежные средства.

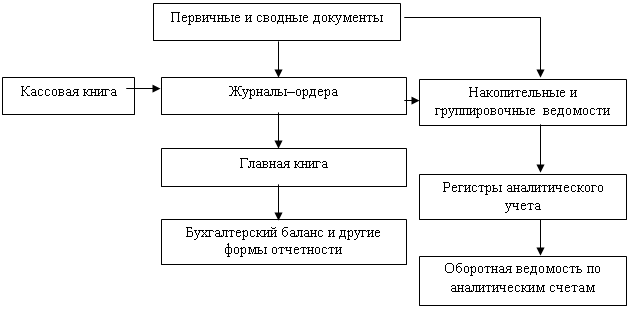

В рамках данной темы была описана методика аудита кредитов и займов, раскрыты вопросы относительно источников информации: первичных документов, регистров аналитического и синтетического учета по разделу (участку) учета, бухгалтерской отчетности; учетной политики где необходимо было указать сведения: о составе и порядке списания дополнительных затрат на займы; способе начисления и распределения процентов по заемным обязательствам; порядке учета доходов от временного вложения заемных средств.

В учетной политике предприятия представлено описание альтернативных учетных решений, выбор которых предоставлен экономическому субъекту.

Рассмотрен процесс планирования аудита, заключающийся в определении его стратегии и тактики; составлении общего плана аудиторской проверки; разработке аудиторской программы; определении объема конкретных аудиторских процедур; оценке объема аудиторской проверки.

Были рассмотрены способы получения аудиторских доказательств необходимых для обоснования аудиторского заключения:

- проверка арифметических расчетов клиента;

- инвентаризация;

- проверка правил учета отдельных хозяйственных операций;

- подтверждение;

- устный опрос персонала, руководства экономического субъекта независимой стороны;

- проверка документов;

- прослеживание;

- аналитические процедуры.

Также определено от каких факторов зависит достаточность аудиторских доказательств, т.е. степени риска, наличия свидетельства третьих лиц, данных системы внутреннего контроля, самостоятельного анализа получение аудиторских доказательств в форме документов и письменных показаний как более достоверных; возможности сопоставления выводов.

Был указан перечень вопросов для составления плана и программы аудиторской проверки:

· Предприятие получило кредит только в одном банке?

· Предприятие получило деньги путем зачисления на расчетный счет?

· Производилась ли корректировка прибыли для целей налогообложения на сумму превышения процентов сверх ставки рефинансирования?

· Проценты по долгосрочным кредитам выплачивались после введения объектов основных средств в эксплуатацию?

· Все ли кредиты были израсходованы на цели, для которых были получены?

· Проценты по просроченным кредитам относят за счет собственных средств предприятия?

· Проценты по кредитам, полученным не в банке относят за счет собственных средств предприятия?

· Проценты по кредитам, полученным не в банке относят за счет собственных средств предприятия?

· В кредитных договорах было предусмотрено изменение ставки рефинансирования?

· Получило ли предприятие льготу по налогу на прибыль на финансирование капитальных вложений с учетом процентов за кредит?

Особое внимание было уделено аудиторской проверке и отражению в учете хозяйственных операций по учету кредитов и займов: правильности оформления кредитных отношений, включению процентов в себестоимость продукции, нарушению принципов оценки имущества, неправильному применению льготы, нарушению принципов формирования финансовых результатов.

Приведен перечень типовых и наиболее часто встречающихся в практике нарушений по учету кредитов и займов связанных с: отсутствием документов, оформляющих кредитные отношения; включением в себестоимость продукции (работ, услуг) процентов по кредитам, которые не могут быть в нее включены; нарушением принципов оценки имущества; некорректным применением льготы по налогу на прибыль на финансирование капитальных вложений, произведенных за счет кредитов; нарушением принципов формирования финансовых результатов для целей налогообложения; нарушением принципов формирования финансовых результатов, а также обстоятельства, позволяющие выявить данные нарушения.

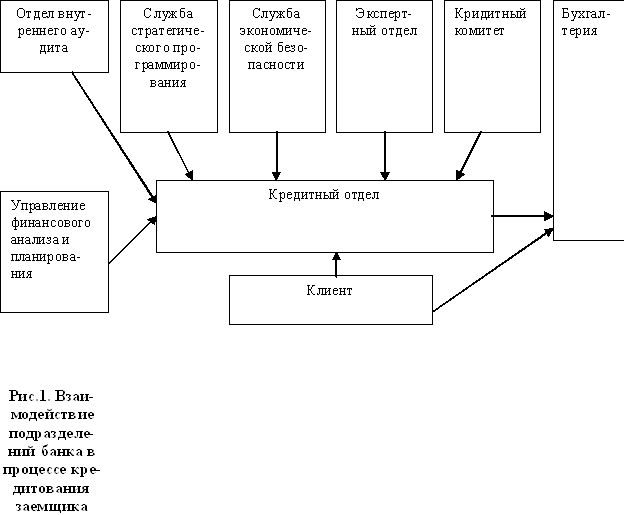

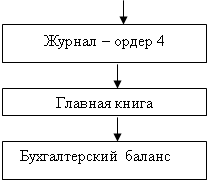

На примере ОАО «Электроагрегат» и ЗАО «Резинотехника» была рассмотрена стратегия проведения аудиторской проверки - исследование учета кредитов, начиная от бухгалтерской отчетности постепенно переходя к регистрам синтетического учета, регистрам аналитического учета и первичным документам.

Принятая стратегия позволила сохранить логическую последовательность проверки ведения учета кредитов и займов на предприятии. Тактикой проводимого аудита на ОАО «Электроагрегат» являлась проверка наиболее весомых с финансовой точки зрения операций, а также основных документов отражающих эти операции:

· Проверка форм 1, 2, 3, 4 и 5 бухгалтерской отчетности предприятия за 2001 год.

· Проверка правильности ведения такой формы синтетического учета, применяемого на предприятии, как журнал-ордер № 4.

· Аудит регистров аналитического учета и первичных документов.

Проанализировав кредитный договор, мы выяснили, что нет необходимости группировать кредиты по целевому назначению (практически все кредиты привлекаются предприятием для финансирования оборотных средств), т.к. цель выдачи кредита не оговаривается.

Т.к аудиторская проверка внутреннего контроля ОАО «Электроагрегат», в соответствии с Временными правилами аудиторской деятельности в РФ от 22 декабря 1993 г. № 2263, не выявила серьезных нарушений учета финансово-хозяйственной деятельности предприятия, было принято решение о проведении лишь тщательной проверки учета кредитов и займов, получаемых предприятием.

В итоге проведенной проверки можно сделать вывод, что, несмотря на больший процент по предоставленному займу ЗАО «Резинотехника», в целом же, получение такого займа является более выгодной сделкой, чем получение кредитов вследствие отсутствия в договоре займа дополнительного договора залога, как это наблюдается при банковском кредитовании ОАО «Электроагрегат».

При функционировании кредитного договора в ОАО «Электроагрегат» практически замораживается заложенное имущество, т.е. предприятие не может уменьшить величину остатков своей готовой продукции ниже установленной залогом суммы, что особенно негативно влияет на финансово-экономическую деятельность предприятия в периоды сезонного усиления спроса.

_________________А.Н. Симонов

31 мая 2002 года.

Список литературы.

1. Гражданский кодекс РФ, часть вторая.

2. Налоговый кодекс РФ. Часть 1 от 31.07.1998г.; №147-ФЗ

3. Налоговый кодекс РФ. Часть 2 от 05.08.02г. № 118-ФЗ.

4. Федеральный закон от 21.11.96 г. № 129-ФЗ «О бухгалтерском учете».

5. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000г. №94н.

6. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Утверждено приказом Минфина РФ от 29.07.1998г. №34н.

7. ПБУ 1/98 «Учетная политика организации» утверждено приказом Минфина РФ от 09.12.1998г. №60н.

8. ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». Утверждено приказом Минфина РФ от 10.01.2000г. №2н.

9. ПБУ 4/99 «Бухгалтерская отчетность организации» утверждено приказом Минфина РФ от 06.07.1999г. №43н.

10. ПБУ 5/01 «Учет материально-производственных запасов» утверждено приказом Минфина РФ от 09.06.2001г. №44н.

11. ПБУ 6/01 «Учет основных средств» утверждено приказом Минфина от 30.03.2001г. №26н.

12. ПБУ 8/01 «Условные факты хозяйственной деятельности» утверждено приказом Минфина от 28.11.2001г. №96н.

13. ПБУ 9/99 «Доходы организации» утверждено приказом Минфина РФ от 06.05.1999г. №33н.

14. ПБУ 10/99 «Расходы организации» утверждено приказом Минфина РФ 06.05.1999г. №33н.

15. ПБУ 14/2001 «Учет нематериальных активов» утверждено приказом Минфина РФ от 16.10.2000г. №94н.

16. ПБУ 15/2001 «Учет займов и кредитов и затрат по их обслуживанию» утверждено приказом Минфина РФ от 02.08.2001г.№60н.

17. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организаций. Утверждены приказом Минфина РФ от 28.06.2000г.№60н.

18. Закон РФ от 27.12.91 г. 3 2116-1 «О налоге на прибыль предприятий и организаций» (с изменениями и дополнениями).

19. Закон РФ от 9.10 92 г. № 3615-1 «О валютном регулировании и валютном контроле» (с изменениями от 5.07.99г.)

20. Закон РФ от 27.12.1991г. №2118-1 «Об основах налоговой системы в РФ».

21. Инструкция Госналогслужбы России от 16.06.95 г. № 34 «О налогообложении прибыли и доходов иностранных юридических лиц» (с изменениями от 7.04.2000 г.).

22. Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли (постановление Правительства РФ от 5.08.92г. № 552, с изменениями и дополнениями).

23. Письмо Минфина России от 28.12.95г. № 135, Минэкономики России от 29.12.95г. № СИ-517, Госналогслужбы России от 28.12.95г. № НП-6-01/670 и Банка России от 4.01.96г. № 224 «Об установлении для целей налогообложения предельной ставки по уплате процентов по ссудам, полученным в иностранной валюте».

24. Письмо МНС РФ от 15.02.2001г. № ВГ- 6-02/139 «О разъяснении отдельных вопросов по применению налогового законодательства о налогообложении прибыли юридических лиц».

25. Караков А.А. Аудит: Учебное издание. М.: Изд-во Рос. экон. акад.,2000 год.

26. Подольский В.И. Аудит: Учебник для вузов. М.: Юнити-Дана,2000 год.

27. Белуха Н Аудит: Учебник. М.: Знание, 2000 год.

28. Данилевский Ю. Аудит: Учебное пособие. М.: ФБК - Пресс, 2000 год.

29. Лабынцев Н. Стандарты аудиторской деятельности: Учебное пособие. М., 2000 год.

30. Сотникова Л.В. Бухгалтерский учет и аудит кредитов и займов: практическое пособие. М.: «Бухгалтерский учет», 2000 год.

31. Василевич И.П. «Аудиторская проверка учета кредитов и займов» Журнал «Бухгалтерский учет» 18`2000

32. «Методика проверки операций по кредитам и займам» Аудиторские ведомости № 2`2001

33. Бабаев Ю.А. Бухгалтерский учет. М. ЮНИТИ 2001г.

34. Бакаев А.С. Годовая бухгалтерская отчетность коммерческих организаций. М. Бухгалтерский учет 2000.

35. Барышников Н.П. Бухгалтерский учет, отчетность и налогообложение. Издание 4-ое М.: ИИД Филинъ-Рилант-2000г.

36. Безруких П.С. Как работать с новым Планом счетов. М.: Бухгалтерский учет 2001г.

37. Новый план счетов (комментарии специалистов и типовые проводки) М.: МЦФЭР 2001г.

38. Документооборот в бухгалтерском и налоговом учете, под редакцией Касьяновой Г.Ю. М.: Информ центр XXI века-2001г.

39. Касьянова Г.Ю. Раздельный учет: бухгалтерский и налоговый. М.: Статус-Кво-2001г.

40. Кондраков Н.П. Бухгалтерский учет. Учебное пособие. М.: ИНФРА-М 2001г.

41. Миляков Н.В. Налоги и налогообложение (практикум). М.: ИНФРА-М 2001г.

42. Палий В.Ф. Комментарий нового Плана счетов бухгалтерского учета. М.: Проспект 2001г.

43. Пономарева Д.Ж. Самоучитель по бухгалтерскому учету М.:ПРИОР – 2001г.

44. Нормативная база бухгалтерского учета: сборник официальных материалов/ Предисловие и составление Л.В. Сотникова Бухгалтерский учет 2001г.

ПРИЛОЖЕНИЯ

Приложение 1

Таблица 1.

Актив баланса ОАО «Электроагрегат» на 31.12.01, тыс. руб.

| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы (04, 05) | 110 | 116 | 254 |

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 111 | 116 | 254 |

| организационные расходы | 112 | - | - |

| деловая репутация организации | 113 | - | - |

| Основные средства (01, 02, 03) | 120 | 91 704 | 89 209 |

| земельные участки и объекты природопользования | 121 | - | - |

| здания, машины и оборудование | 122 | 91 704 | 89 209 |

| Незавершенное строительство (07, 08, 16, 61) | 130 | 43 549 | 43 523 |

| Доходные вложения в материальные ценности (03) | 135 | - | - |

| имущество для передачи в лизинг | 136 | - | - |

| имущество, предоставляемое по договору проката | 137 | - | - |

| Долгосрочные финансовые вложения (06,82) | 140 | 9 507 | 10 043 |

| инвестиции в дочерние общества | 141 | - | - |

| инвестиции в зависимые общества | 142 | - | - |

| инвестиции в другие организации | 143 | - | - |

займы, предоставленные организациям на срок более 12 месяцев | 144 | - | - |

| прочие долгосрочные финансовые вложения | 145 | 9 507 | 10 043 |

Прочие внеоборотные активы | 150 | - | - |

| ИТОГО по разделу I | 190 | 144 876 | 143 029 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 50 416 | 105 443 |

| сырье, материалы и другие аналогичные ценности (10, 12, 13, 16) | 211 | 31 648 | 65 290 |

| животные на выращивании и откорме (11) | 212 | - | - |

| затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) | 213 | 9 965 | 24 258 |

готовая продукция и товары для перепродажи (16,40,41) | 214 | 8 722 | 15 804 |

| товары отгруженные (45) | 215 | - | - |

| расходы будущих периодов (31) | 216 | 81 | 91 |

| прочие запасы и затраты | 217 | - | - |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 4 353 | 6 846 |

Продолжение таблицы 1

| 1 | 2 | 3 | 4 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | - | - |

| покупатели и заказчики (62, 76, 82) | 231 | - | - |

векселя к получению (62) | 232 | - | - |

| задолженность дочерних и зависимых обществ (78) | 233 | - | - |

| авансы выданные (61) | 234 | - | - |

| прочие дебиторы | 235 | - | - |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 58 972 | 27 324 |

| покупатели и заказчики (62, 76, 82) | 241 | 58 383 | 25 718 |

| векселя к получению (62) | 242 | - | - |

| задолженность дочерних и зависимых обществ (78) | 243 | - | 31 |

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 244 | - | - |

| авансы выданные (61) | 245 | - | - |

| прочие дебиторы | 246 | 589 | 1 575 |

| Краткосрочные финансовые вложения (56,58,82) | 250 | 200 | 3 374 |

| займы, предоставленные организациям на срок менее 12 месяцев | 251 | - | - |

| собственные акции, выкупленные у акционеров | 252 | - | - |

| прочие краткосрочные финансовые вложения | 253 | 200 | 3 374 |

| Денежные средства | 260 | 1 722 | 4 284 |

| касса (50) | 261 | 4 | 1 |

| расчетные счета (51) | 262 | 1 489 | 318 |

| валютные счета (52) | 263 | 226 | 3 964 |

| прочие денежные средства (55, 56, 57) | 264 | 3 | 1 |

| Прочие оборотные активы | 270 | - | - |

| ИТОГО по разделу II | 290 | 115 663 | 147 271 |

| БАЛАНС (сумма строк 190 + 290) | 300 | 260 539 | 290 300 |

Таблица 2

Пассив баланса ОАО «Электроагрегат» на 31.12.01, тыс. руб.

| ПАССИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал (85) | 410 | 44 941 | 44 941 |

| Добавочный капитал (87) | 420 | 75 630 | 75 698 |

| Резервный капитал (86) | 430 | 4 965 | 6 741 |

| резервы, образованные в соответствии с законодательством | 431 | - | - |

| резервы, образованные в соответствии с учредительными документами | 432 | 4 965 | 6 741 |

| Фонд социальной сферы (88) | 440 | 16 735 | 12 351 |

| Целевые финансирование и поступления (96) | 450 | - | - |

| Нераспределенная прибыль прошлых лет (88) | 460 | 8 419 | 1 822 |

| Непокрытый убыток прошлых лет (88) | 465 | - | - |

| Нераспределенная прибыль отчетного года(88) | 470 | - | 18 882 |

| Непокрытый убыток отчетного года (88) | 475 | - | - |

| ИТОГО по разделу III | 490 | 150 690 | 160 435 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты (92, 95) | 510 | 1 414 | - |

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | 1 414 | - |

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 | - | - |

| Прочие долгосрочные обязательства | 520 | - | - |

| ИТОГО по разделу IV | 590 | 1 414 | - |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты (90, 94) | 610 | 21 803 | 38 749 |

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты | 611 | 21 803 | 38 749 |

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты | 612 | - | - |

| Кредиторская задолженность | 620 | 86 630 | 87 971 |

| поставщики и подрядчики (60, 76) | 621 | 13 547 | 33 287 |

| векселя к уплате (60) | 622 | 823 | 1 058 |

| задолженность перед дочерними и зависимыми обществами (78) | 623 | 160 | - |

| задолженность перед персоналом организации (70) | 624 | 1 342 | 1 973 |

| задолженность перед государственными внебюджетными фондами (69) | 625 | 818 | 1 223 |

| задолженность перед бюджетом (68) | 626 | 17 907 | 18 873 |

| авансы полученные (64) | 627 | 47 507 | 29 063 |

| прочие кредиторы | 628 | 4 526 | 2 494 |

Продолжение таблицы 2

| 1 | 2 | 3 | 4 |

| Задолженность участникам (учредителям) по выплате доходов (75) | 630 | - | - |

| Доходы будущих периодов (83) | 640 | - | - |

| Резервы предстоящих расходов (89) | 650 | 2 | 3 145 |

| Прочие краткосрочные обязательства | 660 | - | - |

| ИТОГО по разделу V | 690 | 108 435 | 129 865 |

| БАЛАНС (сумма строк 490 + 590 + 690) | 700 | 260 539 | 290 300 |

Таблица 3

Отчет о движении денежных средств предприятия за 2001 г.

| Наименование показателя | Код стр. | Сумма | Из нее | ||

|

|

|

| по текущей деятельности | по инв. деятельности | по финан. деятельности |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Остаток денежных средств на начало года | 010 | 1 722 | x | x | x |

| 2. Поступило денежных средств - всего | 020 | 484 126 | - | - | - |

| в том числе: | |||||

| выручка от реализации товаров, продукции, работ и услуг | 030 | 52 678 | 52 678 | x | x |

| выручка от реализации основных средств и иного имущества | 040 | 4 683 | 4 683 | - | - |

авансы, полученные от покупателей (заказчиков) | 050 | 299 446 | 299 446 | x | x |

| бюджетные ассигнования и иное целевое финансирование | 060 | 812 | 812 | - | - |

| безвозмездно | 070 | - | - | - | - |

| кредиты, займы | 080 | 102 279 | 102 279 | - | - |

| дивиденды, проценты по финансовым вложениям | 090 | 55 | x | 55 | - |

| прочие поступления | 110 | 24 173 | 24 173 | - | - |

| 3. Направлено денежных средств - всего | 120 | 481 564 | - | - | - |

| в том числе: | |||||

| на оплату приобретенных товаров, оплату работ, услуг | 130 | 182 293 | 182 293 | - | - |

| на оплату труда | 140 | 28 214 | x | x | x |

| отчисления на социальные нужды | 150 | 21 093 | x | x | x |

| на выдачу подотчетных сумм | 160 | 11 872 | 11 872 | - | - |

Продолжение таблицы 3

| 1 | 2 | 3 | 4 | 5 | 6 |

| на выдачу авансов | 170 | 311 | 311 | - | - |

| на оплату долевого участия в строительстве | 180 | - | x | - | x |

| на оплату машин, оборудования и транспортных средств | 190 | 16 | x | 16 | x |

| на финансовые вложения | 200 | 5 917 | 5 917 | - | - |

| на выплату дивидендов, процентов | 210 | 2 597 | x | - | - |

| на расчеты с бюджетом | 220 | 34 794 | 34 794 | x | - |

| на оплату процентов по полученным кредитам, займам | 230 | 173 713 | 173 713 | - | - |

| прочие выплаты, перечисления и т.п. | 250 | 20 744 | 20 744 | - | - |

| 4. Остаток денежных средств на конец отчетного периода | 260 | 4 284 | x | x | x |

| Справочно: | |||||

| Из строки 020 поступило по наличному расчету (кроме данных по строке 100) - всего | 270 | 1 119 |

| ||

| в том числе по расчетам: |

| ||||

| с юридическими лицами | 280 | 589 |

| ||

| с физическими лицами | 290 | 530 |

| ||

| из них с применением |

| ||||

| контрольно - кассовых аппаратов | 291 | 1 119 |

| ||

| бланков строгой отчетности | 292 | - |

| ||

| Наличные денежные средства |

| ||||

| поступило из банка в кассу организации | 295 | 14 483 |

| ||

| сдано в банк из кассы организации | 296 | 411 |

| ||

Приложение 2

Приложение к бухгалтерскому балансу за 2001 г.

Похожие работы

... ведения этих видов учета. Заключение В представленной дипломной работе были подробно изучены общая характеристика механизма кредитования, основные виды и принципы, бухгалтерский учет и аудит кредитов, займов и средств целевого финансирования. Проведенное исследование позволяет сделать следующие выводы. Кредит выступает опорой современной экономики, неотъемлемым элементом экономического ...

... обнаружены факты, из которых можно сделать вывод о достаточно высоком уровне системы внутреннего контроля ООО ПКФ «Тема». При аудите кредитов и займов не были обнаружены никакие серьезные нарушения установленного порядка ведения бухгалтерского учета, которые могли бы существенно повлиять на достоверность данных по кредитам и займам, отраженных в бухгалтерской отчетности. Результаты проведенной ...

... статей бухгалтерской отчетности аудитор должен рассмотреть целый ряд аспектов по вопросам аудита кредитов и займов. Таблица 4.1. Критерии правильности статей бухгалтерской отчетности при аудите кредитов банка Права и обязанности Задолженность кредиторам является реальной и возникла в результате законных сделок. Все записи на счетах бухг. учета подтверждены оправдательными и учетными ...

... (просроченные кредиты; кредиты, срок погашения которых еще не наступил); - участию в расчете налогооблагаемой прибыли. Тщательно продуманный и хорошо поставленный аналитический учет кредитов и займов у экономического субъекта поможет в работе бухгалтеру данного предприятия и проверяющим лицам проверить правильность начисления процентов по этим кредитам. 1.4 Последовательность проведения ...

0 комментариев