Навигация

Рублей выручки Выручка от реализации

1000 рублей выручки Выручка от реализации

Общая прибыль на балансовая прибыль

1000 рублей выручки =_________________________________х100% (11)

Выручка от реализации

Эти коэффициенты показывают сколько прибыли приходится на единицу реализованной продукции. Рост этого показателя является следствием роста цен при постоянных затратах на производство и реализацию товаров и услуг или снижения затрат при постоянных ценах. Уменьшение рентабельности продаж свидетельствует о снижении цен при постоянных затратах на производство и реализацию продукции или о росте затрат при постоянных ценах, т.е. о снижении спроса на продукцию предприятия.

6) Рентабельность финансовых вложений исчисляется отношением доходов, полученных по ценным бумагам и от долевого участия в уставном фонде других предприятий, к стоимости финансовых вложений:

Доходы по + доходы от

Рентабельность ценным бумагам долевого участияфинансовых вложений =_____________________________________ х100% (12)

Стоимость финансовых вложений

7) Рентабельность собственного и долгосрочного заемного (перманентного) капитала служит для оценки эффективности использования всего долгосрочного капитала предприятия:

Общая рентабельность балансовая прибыль перманентного=_____________________________________ х100% (13)

капитала Собственные + Долгосрочные

средства заемные средства

Общая рентабельность чистая прибыль перманентного=_____________________________________ х100% (14)

капитала Собственные + Долгосрочные

средства заемные средства

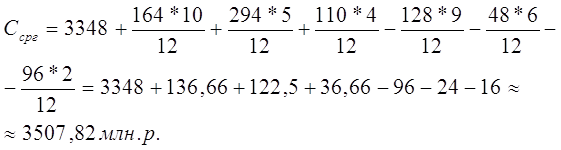

Расчетные показатели рентабельности за 1996 – 1998 года показаны в таблице 7.Таблица 7.

Показатели рентабельности.

| № | Наименование показателя | Значение показателей ,%% | ||

| 1996г. | 1997г. | 1998г. | ||

| 1. | Общая рентабельность капитала | 12,3 | 10,2 | 16,1 |

| Чистая рентабельность Капитала | 10,0 | 8,4 | 11,0 | |

| 2. | Общая рентабельность собственного капитала | 15,0 | 13,0 | 20,8 |

| Чистая рентабельность собственного капитала | 12,5 | 11,0 | 14,2 | |

| 3. | Общая рентабельность производственных фондов | 23,0 | 25,0 | 39,0 |

| Чистая рентабельность производственных фондов | 18,8 | 21,0 | 27,0 | |

| 4. | Общая фондорента- бельность | 16,0 | 13,5 | 23,4 |

| Чистая фондорента -бельность | 13,3 | 11,0 | 16,0 | |

| 5. | Чистая прибыль на 1000 рублей выручки | 10,4 | 7,1 | 8,6 |

| Прибыль от реализации продукции на 1000 рублей выручки | 13,3 | 9,4 | 13,7 | |

| Общая прибыль на 1000 рублей выручки | 12,8 | 8,7 | 12,6 | |

| 7. | Общая рентабельность перманентного капитала | 15,9 | 12,9 | 21,9 |

| Чистая рентабельность перманентного капитала | 12,9 | 10,6 | 15,0 | |

Данные таблицы 7. позволяют сделать следующие выводы. В целом, по анализируемому предприятию наблюдается улучшение эффективности использования его имущества. С каждого рубля стоимости имущества предприятие в 1996 г. имело следующие результаты: по балансовой прибыли 12,3%; по чистой прибыли 10,0%. Это говорит о том, что на 1 рубль стоимости имущества оао кмс получило 12 копеек балансовой прибыли и 10 копеек чистой прибыли. Соответственно, за 1997 г. эти показатели равны 10,2% и 8,4% - это говорит об ухудшении прибыльности работы предприятия. Наилучшие показатели получены в 1998 г. – 16 копеек балансовой и 11 копеек чистой прибыли на 1 рубль стоимости имущества. Анализ рентабельности собственного капитала позволяет сделать аналогичные выводы: наиболее прибыльный 1998 г. – 20,8% и 14,2% соответственно, т.е. с каждого рубля собственного капитала получено 20,8 копеек балансовой прибыли и 14,2 копейки чистой прибыли. Менее рентабельный 1996 г., показатели которого составляют 15,0% и 12,5% соответственно. И самые худшие показатели получены в 1997 г. – 13 копеек балансовой прибыли и 11 копеек чистой прибыли на 1 рубль собственного капитала.

В российской практике имеют большое значение показатели рентабельности производственных фондов, т.к. отражают долю прибыли на каждый рубль производственных фондов. Для оао мкс эти величины равны 39% и 27% за 1998 г. ; 25% и 28% за 1997 г. и 23% и 18,8% за 1996 г.

Рентабельность внеоборотных активов отражает эффективность использования основных средств и прочих внеоборотных активов, показывает величину прибыли , приходящейся на единицу стоимости средств. В нашем случае эти показатели – 23,4% валовой прибыли и 16% чистой прибыли за 1998 г.; 13,5 % и 11% соответственно за 1997 г., и 16% 13,3% за 1996 г.

Рентабельность продаж, показывающая, на сколько эффективно и прибыльно предприятие ведет свою деятельность составила : за 1996 г. эти величины равны 10,4% ,13,3% и 12,8% соответственно, т.е. 10,4 копейки чистой прибыли на рубль выручки, 13,3 копейки – прибыль от реализации продукции на каждый рубль выручки и 12,8 копейки валовой прибыли на 1 рубль выручки. За 1997 г. чистая прибыль на рубль выручки составляет 7,1%, прибыль от реализации продукции на 1рубль выручки - 9,4% и общая прибыль на 1 рубль выручки – 8,7%. Из анализа 1996 и 1997 гг. видно, что произошло уменьшение коэффициентов рентабельности продаж – это говорит о снижении цен при постоянных затратах на производство или о росте затрат на производство при постоянных ценах, т.е. о снижении спроса на продукцию. Значительно изменились показатели за 1998 г. – эти величины равны 8,6% чистой прибыли, 13,7% прибыли от реализации продукции и 12,6% общей прибыли на 1 рубль выручки. Такое изменение показателей является следствием роста цен при постоянных затратах на производство и реализацию товаров или о снижении затрат при постоянных ценах. Учитывая экономическую ситуацию в стране, а также ² процветание ² данного предприятия, обе эти причины оправданы. Т.к. в балансе оао мкс нет краткосрочных финансовых вложений, то показатель рентабельности финансовых вложений не рассчитывается.

Оценка деловой активности.

Относительные финансовые показатели могут быть выражены как в коэффициентах, так и в процентах. Показатели деловой активности нагляднее представлять в коэффициентах.

1) Капиталоотдача:

Выручка от реализации

Капиталоотдача =___________________________ (15)Стоимость имущества

2) Фондоотдача:

Отдача основных выручка от реализации

производственных средств =__________________________________ (16)

и нематериальных активов Средняя стоимость основных средств

и нематериальных активов

3) Оборачиваемость оборотных средств:

Оборачиваемость Выручка от реализации

оборотных средств =_____________________________________ (17)

Средняя стоимость оборотных активов

4) Оборачиваемость запасов:

Себестоимость реализованной продукцииОборачиваемость запасов =________________________________________ (18)

Средняя стоимость запасов

5) Оборачиваемость дебиторской задолженности:

Оборачиваемость Выручка от реализации

дебиторской задолженности = ______________________________ (19)

Средняя величина

дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятием. Если коэффициент рассчитывается по выручке от реализации, формируемой по мере оплаты счетов, рост данного показателя означает сокращение продаж в кредит. Снижение в этом случае свидетельствует об увеличении объема предоставляемого кредита.

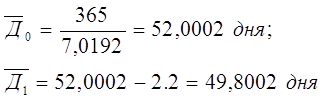

6) Средний срок оборота дебиторской задолженности:

Средний срок оборота 365

дебиторской = ____________________________________________ (20)

задолженности Коэффициент оборачиваемости дебиторской

задолженности

Средний срок оборота дебиторской задолженности характеризует средний срок погашения дебиторской задолженности.

7) Оборачиваемость банковских активов:

Оборачиваемость выручка от реализации

банковских активов=___________________________________________ (21)

Средняя величина свободных денежных средств

8) Оборачиваемость собственного капитала:

Оборачиваемость выручка от реализации

собственного капитала =__________________________ (22)

Собственные средства

Коэффициент оборачиваемости собственного капитала показывает скорость оборота собственного капитала, что для акционерных обществ означает активность средств, которыми рискуют акционеры. Резкий рост данного показателя отражает повышение уровня продаж, которое должно в значительной степени обеспечиваться кредитами и, следовательно, снижать долю собственников в общем капитале предприятия. Существенное снижение - отражает тенденцию к бездействию части собственных средств.

9) Коэффициент оборачиваемости мобильных средств:

Коэффициент выручка от реализации продукции

оборачиваемости = ________________________________________________ (23)

мобильных средств Средние за период + Средняя за период

запасы и затраты величина денежных

средств и прочих активов

Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех мобильных (как материальных, так и нематериальных) средств предприятия. Рост данного показателя характеризуется положительно.

10) Коэффициент оборачиваемости кредиторской задолженности:

Коэффициент выручка от реализации продукции

оборачиваемости = ________________________________________________ (24)

кредиторской

задолженности Средняя за период кредиторская задолженность

Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост этого показателя означает увеличение скорости оплаты задолженности предприятия, снижение - рост покупок в кредит.

11) Средний срок оборота кредиторской задолженности:

Средний срок оборота 365

кредиторской задолженности = _____________________________ (25)

Коэффициент оборачиваемости

кредиторской задолженности

Средний срок оборота кредиторской задолженности отражает средний срок возврата долгов предприятия (за исключением обязательств перед банками и прочими займами).

Расчетные показатели деловой активности представлены в таблице 8.

Таблица 8.

Показатели деловой активности.

| № | Наименование показателя | Значение показателя | ||

| 1996 г. | 1997 г. | 1998 г. | ||

| 1 | 2 | 3 | 4 | 5 |

| 1. | Капиталоотдача | 0,965 | 1,173 | 1,289 |

| 2. | Фондоотдача | 1,282 | 1,547 | 1,870 |

| 3. | Оборачиваемость оборотных средств | 4,581 | 5,009 | 4,947 |

| 4. | Оборачиваемость запасов | 5,084 | 7,313 | 9,134 |

| 5. | Оборачиваемость дебиторской задолженности | 30,044 | 15,970 | 11,436 |

| 6. | Средний срок оборота дебиторской задолженности | 12,150 | 22,950 | 31,930 |

| 7. | Оборачиваемость банковских активов | 93,390 | 88,880 | 56,340 |

| 8. | Оборачиваемость собственного капитала | 1,246 | 1,496 | 1,748 |

| 9. | Коэффициент оборачиваемости мобильных средств | 4,581 | 5,009 | 4,947 |

| 10. | Коэффициент оборачиваемости кредиторской задолженности | 7,637 | 10,076 | 12,984 |

| 11. | Средний срок оборота кредиторской задолженности | 47,770 | 36,210 | 28,120 |

Как видно из таблицы 8., коэффициенты капиталоотдачи для оао мкс составляют 0,965 за 1996 г. , 1,173 за 1997г. и 1,279 за 1998 г., т.е. 965 рублей приходится на 1000 рублей стоимости имущества в 1996 г., аналогично 1173 рубля и 1279 рубле;й приходится на 1000 рублей стоимости имущества за 1997 и 1998 г. соответственно.

Коэффициент фондоотдачи показывает сколько рублей выручки от реализации приходится на 1000 рублей основных фондов предприятия. В данном случае эти величины составляют 1,282; 1,547 и 1,870 – за 1996,1997 и 1998 гг. соответственно, с каждым годом этот показатель увеличивается, что говорит об эффективном использовании предприятием имеющихся ресурсов.

Оборачиваемость оборотных средств для данного предприятия за последние 3 года составила : 4,58; 5,01 и 4,35 оборотов за год, таким образом период оборота за 1996 г. составил 79,7 дней , за 1997 г. – 72,8 дней и за 1998 г. – 83,9 дня, в то же время для большинства цивилизованных стран нормативом оборачиваемости оборотных средств является 3 оборота, т.е. примерно 122 дня. Таким образом, если сравнивать с развитыми странами , то оборачиваемость очень высока. Также наблюдается увеличение коэффициента оборачиваемости запасов – он равен 5,1; 7,3 и 9,1 оборотов, т.е. оборот составляет 71,9 дней ; 49,9 дней и 40,1 день соответственно. Это положительно характеризует сбытовую деятельность предприятия, а также свидетельствует об увеличении спроса на готовую продукцию.

Оборачиваемость дебиторской задолженности для оао кмс за 1996 г. составляет 30,04; за 1997г.-15,97 ; за 1998 г. –11,43. Снижение данного показателя может свидетельствовать об увеличении объема предоставляемого кредита. Средний срок оборачиваемости дебиторской задолженности, в данном случае, равен 12,2; 22,9; 31,9 соответственно за 1996, 1997, 1998гг. данной тенденции увеличения показателя можно дать отрицательную оценку, т.к. средний срок оборота дебиторской задолженности характеризует средний срок погашения дебиторской задолженности.Оборачиваемость банковских активов равна следующим величинам:

93,4- за 1996 г., 88,9 – за 1997г. и 56,3 за 1998г. увеличение денежных средств предприятия сказалось на снижении оборачиваемости.

Оборачиваемость собственного капитала составляет 1,25; 1,49 и 1,75 оборотов соответственно за каждый анализируемый год. Данный показатель показывает, сколько рублей выручки приходится на 1000 рублей собственных средств. Следовательно за 1996 г.-1246 руб. выручки приходится на 1000 руб. собственных средств и оборот длится 304 дня, за 1997 г. –1496 руб. на 1000 руб. собственных средств и скорость оборота 244 дня и за 1998 г. оборот собственных средств длится 208 дней и 1748 руб. выручки от реализации приходится на 1000 руб. собственных средств. Рост данного показателя (как в нашем случае) отражает тенденцию к большей занятости в производстве собственных средств предприятия.

Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех мобильных (как материальных так и нематериальных) средств предприятия. Для данного предприятия он равен коэффициенту оборачиваемости оборотных средств.

Коэффициент оборачиваемости кредиторской задолженности составляет: 7,64; 10,08 и 12,98 соответственно за три анализируемых периода. Рост данного показателя, как и для оао мкс , означает увеличение скорости оплаты задолженности предприятия.

Средний срок оборота кредиторской задолженности отражает средний срок долгов предприятия. для данного случая эти показатели равны 47,77; 36,21 и 28,12 или 7,6; 10,1 и 12,9 дней соответственно за 1996, 1997, 1998 гг.

оценка рыночной устойчивости .

Коэффициенты финансовой устойчивости - характеризуют степень защищенности интересов инвесторов и кредиторов.

1) Одной из важнейших характеристик устойчивости финансового состояния предприятия, его независимости от заемных источников средств является коэффициент автономии, равный доле источников средств в общем итоге баланса:

Собственные средства

Коэффициент автономии =_______________________________________ (26)

Стоимость имуществаДостаточно высоким уровнем коэффициента автономии в США и европейских странах считается значение, равное 0,5 - 0,6. В этом случае риск кредиторов сведен к минимуму: продав половину имущества, сформированную за счет собственных средств, предприятие может погасить свои долговые обязательства, даже если вторая половина, в которую вложены заемные средства, будет по какой-то причине обесценена. В Японии допускается снижение этого показателя до 0,2, так как там очень строго соблюдается договорное обязательство и придается большое значение репутации фирмы.

Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия, снижения риска финансовых затруднений в будущих периодах. Такая тенденция с точки зрения кредиторов повышает гарантированность предприятием своих обязательств.

2) Показателем, обратным коэффициенту автономии, выступает удельный вес заемных средств в стоимости имущества:

Сумма задолженности

Удельный вес заемных средств = ______________________________ (27)Стоимость имущества

или

Удельный вес заемных средств = 1- Коэффициент автономии

3) Коэффициент автономии дополняет коэффициент соотношения заемных и собственных средств, равный отношению величины обязательств предприятия к величине его собственных средств или его можно вычислить по другой формуле:

Коэффициент соотношения 1

заемных и собственных средств = ______________________ - 1 (28)

Коэффициент автономии

Чем больше значение показателя, тем выше степень риска акционеров, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства. За критическое значение показателя принимают 1. Превышение суммы задолженности над суммой собственных средств сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

4) При сохранении минимальной финансовой стабильности предприятия коэффициент соотношения заемных и собственных средств должен быть ограничен сверху значением отношения стоимости мобильных средств предприятия к стоимости его иммобилизованных средств. Этот показатель называется коэффициентом соотношения мобильных и иммобилизованных средств и вычисляется делением оборотных активов (раздел 2 активов) на иммобилизованные активы (раздел 1 актива).

5) Весьма существенной характеристикой устойчивости финансового состояния является коэффициент маневренности, равный отношению собственных оборотных средств предприятия к общей величине источников собственных средств:

Собственные оборотные средства

Коэффициент маневренности=____________________________________ (29)

Собственные средства

Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние, однако каких-либо устоявшихся в практике нормальных значений показателя не существует. иногда в специальной литературе в качестве оптимальной величины коэффициента рекомендуется 0,5. Расчет собственных оборотных средств происходит путем вычета величины основных средств из собственных средств предприятия, оставшееся величина и является собственными оборотными средствами предприятия.

6) В соответствии с той определяющей ролью, какую играют для анализа финансовой устойчивости абсолютные показатели обеспеченности предприятия средствами источников формирования запасов и затрат, одним из главных относительных показателей устойчивости финансового состояния является коэффициент обеспеченности собственными оборотными средствами, равный отношению величины собственных оборотных средств к стоимости запасов и затрат предприятия:

Собственные оборотные средстваКоэффициент обеспеченности=____________________________________ (30)

собственными оборотными Стоимость запасов и затрат

средствами

Нормальное ограничение этого показателя имеет вид:

Коэффициент обеспеченности собственными оборотными средствами ![]() 0,6 - 0,8.

0,6 - 0,8.

7) Важную характеристику структуры средств предприятия дает коэффициент имущества производственного назначения, равный отношению суммы стоимостей (взятых по балансу) основных средств, капитальных вложений, оборудования, производственных запасов и незавершенного производства к итогу баланса.

На основе данных хозяйственной практики нормальным считается следующие ограничение показателя:

Коэффициент имущества производственного назначения ![]() 0,5 или 50%

0,5 или 50%

В случае снижения показателя ниже критической границы целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты в отчетном периоде не позволяют существенно пополнить источники собственных средств.

8) Для характеристики структуры источников средств предприятия наряду с коэффициентами автономии, соотношения заемных и собственных средств, маневренности следует использовать также частные показатели, отражающие разнообразные тенденции в изменении структуры отдельных групп источников.

Коэффициент краткосрочной задолженности выражает долю краткосрочных обязательств предприятия в общей сумме обязательств:

Коэффициент краткосрочные обязательства (кредиты)

краткосрочной задолженности = ______________________________ (31)

общая сумма задолженности

9) Коэффициент кредиторской задолженности и прочих пассивов выражает долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия:

Коэффициент кредиторской задолженности и прочих пассивов = 1 - Коэффициент краткосрочной задолженности

В нашем случае он равен: на 01.07.96 - 0,48 и на начало года - 0,423.

10) Данные о задолженности предприятия необходимо сопоставить с долгами дебиторов, удельный вес которых в стоимости имущества рассчитывается по формуле:

Дебиторская задолженность

Коэффициент дебиторской задолженности=____________________________ (32)Стоимость имущества

11) Финансовую устойчивость предприятия отражает также удельный вес собственных и долгосрочных заемных средств (сроком более года) в стоимости имущества:

Удельный вес собственные средства + долгосрочные заемные средства

Собственных =__________________________________________________ (33)

и долгосрочных

заемных средств Стоимость имущества

Расчетные показатели оценки рыночной устойчивости приведены в таблице 9.

Таблица 9.

Показатели оценки рыночной устойчивости.

| № | Наименование показателя | На 01.01.96 | На 01.01.97 | На 01.01.98 | На 01.01.99 | Нормативное значение показателя | |

| 1. | Коэффициент Автономии | 0,81 | 0,84 | 0,81 | 0,82 | не ниже 0,5 - 0,6 | |

| 2. | Удельный вес Заемных средств | 0,19 | 0,16 | 0,19 | 0,18 | не выше 0,5 | |

| 3. | Коэффициент Соотношения заемных и собственных средств | 0,23 | 0,19 | 0,23 | 0,23 | менее 1 | |

| 4. | Коэффициент Соотношения мобильных и иммобилизованных средств | 0,27 | 0,28 | 0,33 | 0,45 | ||

| 5. | Коэффициент маневренности | 0,03 | 0,03 | 0,04 | 0,09 | 0,5 | |

| 6. | Коэффициент обеспеченности собственными средствами | 0,13 | 0,13 | 0,23 | 0,54 | 0,6 - 0,8 | |

| 7. | Коэффициент имущества производственного назначения | 0,95 | 0,94 | 0,87 | 0,83 | Больше 0,5 | |

| 8. | Удельный вес и долгосрочных заемных средств | 0,81 | 0,88 | 0,85 | 0,82 | ||

| 9. | Коэффициент краткосрочной задолженности | 0,32 | 0,22 | 0,46 | 0,42 | ||

| 10. | Коэффициент кредиторской задолженности | 0,68 | 0,78 | 0,54 | 0,58 | ||

| 11. | Коэффициент дебиторской задолженности | 0,025 | 0,039 | 0,11 | 0,13 | ||

Из данных таблицы 9, коэффициент автономии для оао мкс на 1.01.96 г. составил 0,81 , на 1.01.97 г. – 0,84 , на 1.01.98 г. – 0,81 и на конец анализируемого периода – 0,82 , что говорит о достаточно высокой независимости фирмы от внешних финансовых источников.

Удельный вес заемных средств на начало 1996 г. равен 0,19 , но к концу года он снизился на 0,03 , однако в следующий 1997 г. был менее благополучный и данный показатель поднялся до прежнего уровня – 0,19, но к концу 1998 г. он составил 0,18 , что говорит о положительной тенденции в структуре баланса. Коэффициент соотношения заемных и собственных средств для данного предприятия на 1.01.1996 г. составил 0,23 , на 1.01.1997 г. данный показатель снизился до 0,19 , а на 1.01.1998 г. и на 1.01.1999 г. он равен 0,23 , что как уже указывалось, говорит о достаточно высокой независимости от внешних источников финансирования. В нашем случае, отношение мобильных и иммобилизованных средств на 1.01.1999 г. составило 0,45 и если сравнить его с предыдущими показателями, то можно увидеть, что коэффициент соотношения заемных и собственных средств входит в промежуток от 0 до 0,45 , что говорит о довольно стабильном независимом состоянии фирмы. На 1.01.1998 г. этот коэффициент составил 0,33 , на 1.01.1997 г. – 0,28 , и на 1.01.1996 г. – 0,27.

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей свободно маневрировать этими средствами. Оптимальной величиной коэффициента рекомендуется 0,5. В нашем случае показатели не достигли оптимального уровня и составили: на 1.01.96 –0,03; на 1.01.97.- 0,03; на 1.01.98 –0,04 и на 1.01.99. –0,09, однако тенденции увеличения данного коэффициента можно дать положительную оценку.

Коэффициент обеспеченности собственными оборотными средствами имеет ограничения: ³ 0,6 – 0,8. Для оао мкс эти показатели составили 0,13 – на 01.01.96 г.; 0,13 на 01.01.97г.; 0,23 на 01.01.98г. и 0,54 – на 01.01.99г. это значительно меньше нормативных коэффициентов, что говорит о недостаточной обеспеченности предприятия средствами источников формирования запасов и затрат. Однако наблюдается благоприятная тенденция к его увеличению, особенно за 1998 год этот показатель увеличился более чем в 2 раза

Важную характеристику структуры средств предприятия дает коэффициент имущества производственного назначения. Нормативное значение: ³ 0,5 или 50%. Высокий коэффициент имущества получен за анализируемый период: 0,95 – на 01.01.96 г.; 0,94 – на 01.01.97 г.; 0,87 – на 01.01.98 г. и 0,83 – на 01.01.99 г., т.е значение этого показателя является нормальным и с начала года появилась тенденция к его снижению.

Коэффициент краткосрочной задолженности, в данном случае – это кредиты банков, составил на 01.01.96 г. – 0,32 ; на 01.01.97 г. наблюдается снижение показателя до 0,22, и более чем в 2 раза он увеличился к концу 1997 г. до 0,46. За 1998 г. появилась тенденция к его снижению и на 01.01.99 г. он составил 0,42.

Коэффициент кредиторской задолженности для данного предприятия составил на начало 1996 г. – 0,68, на конец года – 0,78; в течении 1997 г. этот показатель уменьшился до 0,54, а к концу 1998 г. он увеличился на 0,004 и составил 0,58.

Коэффициент дебиторской задолженности на начало анализируемого периода составил 0,025 и за 3 года он стремительно вырос: на конец 1996 г. – 0,039, на начало 1998 г. – 0,11 и на конец 1998 г. – 0,13. Такое увеличение носит отрицательный характер, т.к. отвлекаются средства из оборота, что грозит уменьшением прибыли.

Удельный вес собственных и долгосрочных заемных средств составил на 01.01.96 г. – 0,81; на 01.01.97 г. – 0,88 ; на 01.01.98 г. – 0,85 и на 01.01.99 г. – 0,82. Такие высокие показатели говорят о том, что финансовая устойчивость предприятия не вызывает сомнения.

Оценка ликвидности предприятия.

Общий показатель ликвидности, рассмотренный выше, выражает способность предприятия осуществлять расчеты по всем видам обязательств - как по ближайшим, так и по отдаленным. Этот показатель не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств. Поэтому для оценки платежеспособности предприятия используются три относительных показателя ликвидности, различающихся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. При исчислении этих показателей за базу расчета принимают краткосрочные обязательства.

1) Коэффициент абсолютной ликвидности.

Данный коэффициент равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов. Под наиболее ликвидными активами подразумеваются денежные средства и краткосрочные ценные бумаги. Краткосрочные обязательства предприятия, представлены суммой наиболее срочных обязательств и краткосрочных пассивов:

краткосрочные

коэффициент денежные средства + финансовые вложения

абсолютной ликвидности = _________________________________________ (34)

Краткосрочные обязательстваПредельное теоретическое значение данного показателя составляет 0,2 - 0,35.

2) Промежуточный коэффициент покрытия краткосрочных обязательств(коэффициент критической ликвидности).

Для вычисления этого коэффициента в состав ликвидных средств в числители относительного показателя включается дебиторская задолженность и прочие активы:

Краткосрочные

промежуточный денежные финансовые дебиторская

коэффициент средства + вложения + задолженность

покрытия =__________________________________________ (35)

краткосрочные обязательства

Коэффициент ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Теоретическое значение показателя признается достаточным на уровне 0,7 - 0,8.

3) Коэффициент текущей ликвидности или коэффициент покрытия. Он равен отношению стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств.

значение показателя не должно опускаться ниже единицы. По другим данным нормальным для него считается значение большее единицы:

Краткосрочные

промежуточный денежные финансовые дебиторская запасы и

коэффициент средства + вложения + задолженность + затраты

покрытия =_______________________________________________ (36)

краткосрочные обязательства

Коэффициент покрытия характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

4) К показателям платежеспособности относятся также удельный вес запасов и затрат в сумме краткосрочных обязательств:

Запасы и затраты

Удельный вес запасов и затрат =_______________________________________ (37)

в краткосрочных обязательствах Краткосрочные обязательства

Расчетные показатели оценки ликвидности баланса представлены в таблице 10.

Таблица 10.

Показатели оценки ликвидности баланса.

.

| № | Наименование показателя | На 01.01.96 | На 01.01.97 | На 01.01.98 | На 01.01.99 | Нормативное значение показателя |

| 1. | Коэффициент абсолютной ликвидности | 0,04 | 0,08 | 0,07 | 0,19 | 0,2 - 0,32 |

| 2. | Промежуточный коэффициент покрытия краткосрочных обязательств ( коэффициент критической ликвидности) | 0,17 | 0,33 | 0,64 | 0,89 | 0,6 - 0,8 |

| 3. | Коэффициент текущей ликвидности или коэффициент покрытия | 1,09 | 1,36 | 1,32 | 1,63 | 1,0 |

| 4. | Удельный вес запасов и затрат в краткосрочных обязательствах | 0,91 | 1,03 | 0,67 | 0,71 |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Предельное теоретическое значение данного показателя составляет 0,2 - 0,35. Этот индикатор имеет особо важное значение для инвесторов. Коэффициент абсолютной ликвидности характеризует платежеспособность предприятия на дату составления баланса.

Для оао мкс этот показатель равен 0,04 - на 01.01.96, что говорит о низкой текущей ликвидности предприятия, на 01.01.97 г. – 0,08; на 01.01.98 - 0,07, а на конец анализируемого периода данный показатель составил намного большую величину – это значит, что в ближайшее время оно может погасить 19 % своих краткосрочных обязательств.

Промежуточный коэффициент покрытия краткосрочных обязательств характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Особый интерес этот индикатор представляет для держателей акций. Нормативное значение показателя составляет 0,6-0,8.

Для данного предприятия на 01.01.96 он равен 0,17 или 17%, на 01.01.97 – 0,35или 35%, что подтверждает данные предыдущего показателя о низкой текущей платежеспособности предприятия. на конец 1997 г. и начало 1998г. этот показатель был равен 0,64, что входит в рамки нормативного значения, это говорит о нормальной текущей платежеспособности предприятия. На 01.01.99г. промежуточный коэффициент покрытия краткосрочных обязательств равен 0,89- это превышает нормативные значения и характеризует высокую платежеспособность предприятия.

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Ликвидных средств должно быть достаточно для выполнения краткосрочных обязательств, т.е. значение показателя не должно опускаться ниже единицы.

Для оАО мкс этот показатель равен 1,09; 1,36; 1,32; соответственно на начало 1996,1997,1998,1999 гг. – все показатели больше единицы, а рост данного коэффициента характеризует положительную тенденцию повышения краткосрочной платежеспособности предприятия.

Удельный вес запасов и затрат в краткосрочных обязательствах на 01.01.96г. равен 0,91; на 01.01.97г. – 1,03; на 01.01.98г. – 0,67 и на 01.01.99г. – 0,71 , значения показателя говорят о том, что величина запасов и затрат (за исключением данных на 01.01.97г.) не превышает величину краткосрочных обязательств, а тенденция повышения данного коэффициента оценивается положительно.

Таким образом, за анализируемый период 1996 – 1998 года, ОАО «Комбинат Молочный «Ставропольский» имеет динамическую модель развития.

Организационная структура ОАО МКС обеспечивает достаточно устойчивое финансовое состояние предприятия. Это подтверждает анализ финансовых результатов предприятия.

В ходе анализа наблюдается рост показателей рентабельности. Наибольшее значение коэффициентов прибыльности предприятия получено за 1998 год – общая рентабельность капитала составляет 16 % , чистая рентабельность – 11%, что говорит об эффективном использовании имущества предприятия.

Анализ коэффициентов деловой активности также позволяет сделать вывод об улучшении деятельности предприятия, так как наблюдается рост коэффициентов капиталоотдачи , фондоотдачи, высокая оборачиваемость оборотных средств. Отрицательной оценки заслуживают показатель оборачиваемость дебиторской задолженности, так как увеличился средний срок погашения дебиторской задолженности.

Анализ показателей рыночной устойчивости свидетельствует о достаточно высокой независимости фирмы от внешних источников предприятия, причем за анализируемый период наблюдается значительное улучшение всех показателей рыночной устойчивости за исключением коэффициента дебиторской задолженности. Коэффициент дебиторской задолженности увеличился и такое изменение носит отрицательный характер, так как отвлекаются средства из оборота.

Показатели оценки ликвидности баланса если не соответствуют, то предельно близки к нормативным значениям коэффициентов, что характеризует нормальную платежеспособность предприятия.

2.Анализ системы формирования и распределения прибыли.

Похожие работы

... всех участвовавших в нем вкладчиков. Однако полные товарищи вправе вместо ликвидации преобразовать товарищество на вере в полное товарищество. Общество с ограниченной ответственностью - организационно-правовая форма предприятия, созданного по соглашению юридических и физических лиц путем объединения их вкладов в целях осуществления хозяйственной деятельности и получения прибыли. [4, c.32]. ...

... составления таблицы, отражающей специфику организационно-правовых форм предприятий, их преимуществ и недостатков. На основании данных приведенных в таблице 2 можно сделать ряд выводов: · выбор организационно-правовой формы предприятия зависит от целей его деятельности · наиболее рискованной формой осуществления предпринимательской деятельности является «полное товарищество», ...

... ) могут быть отражены только такие услуги, которые служат достижению цели, для которых создано учреждение. 3. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ ОРГАНИЗАЦИОННО-ПРАВОВОГО ОБЕСПЕЧЕНИЯ ДЕЯТЕЛЬНОСТИ МУЗ «ЦЕНТРАЛЬНАЯ РАЙОННАЯ ПОЛИКЛИНИКА» 3.1 Перспективы развития организации на рынке медицинских услуг За последние годы отмечается резкое ухудшение состояния здоровья населения. Охрана общественного ...

... законом "О негосударственных пенсионных фондах" определены особенности деятельности негосударственных пенсионных фондов. Негосударственный пенсионный фонд (далее - фонд) - особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются: 1. деятельность по негосударственному пенсионному обеспечению участников фонда в ...

0 комментариев