Навигация

Обеспечение стабильности и предсказуемости налоговой системы

4. Обеспечение стабильности и предсказуемости налоговой системы.

По мнению Шаталова С.Д. , необходимо проведение налоговой реформы по нескольким направлениям.

I. Регулирование соотношения федеральных и региональных налогов.

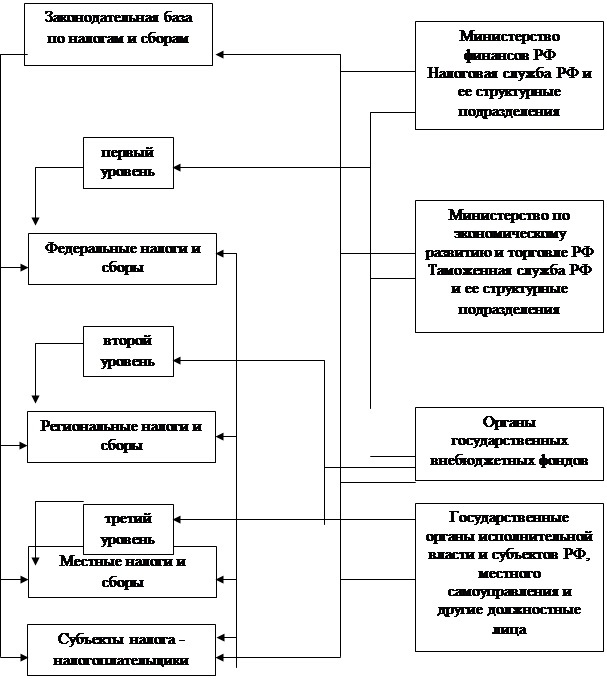

Налоговая система должна допускать любые решения бюджетных проблем, потому что отнесение того или иного налога или сбора к числу федеральных совсем не означает, что поступления от этого налога пойдут исключительно в федеральный бюджет, поскольку в основе классификации налогов по различным уровням используются другие критерии: уровень законодательной (представительной) власти, обладающей правом установить налог, и территория, на которой единообразно применяется этот налог.

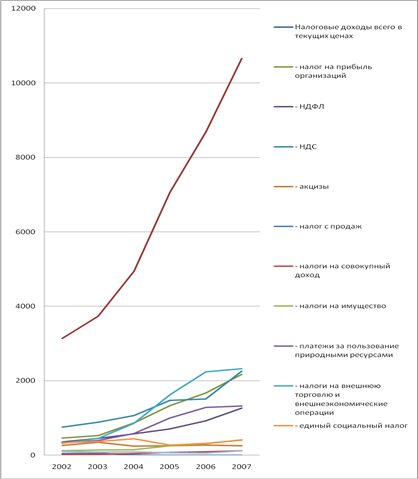

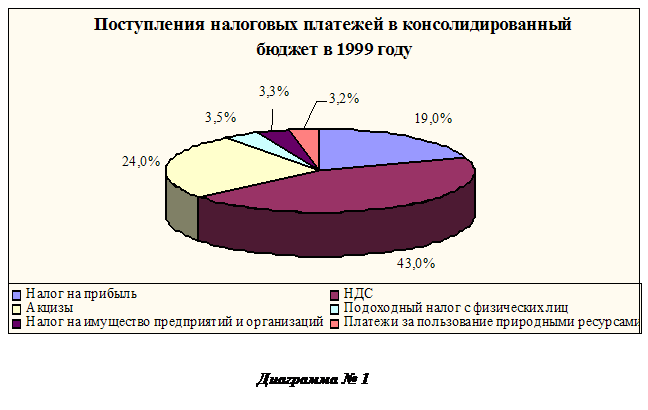

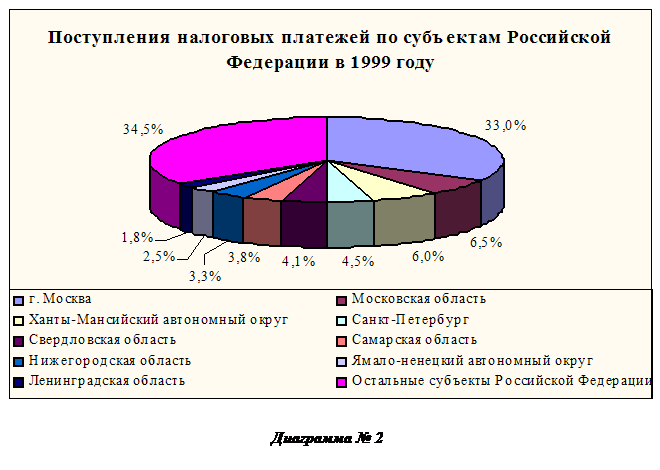

Основная часть доходов федерального и региональных бюджетов в настоящее время формируется за счет поступлений от федеральных налогов (прежде всего от НДС, налога на прибыль, подоходного налога с физических лиц, акцизов) и регионального налога на имущество организаций. В расширенном бюджете на 2000 г. на федеральные налоги и сборы (включая отчисления в социальные и дорожные фонды) приходится около 89% всей суммы налоговых поступлений. Федеральные налоги и впредь должны оставаться основными источниками формирования доходной части бюджетов всех уровней, однако в каждый из них должны быть внесены изменения, приводящие их в соответствие с их экономическим предназначением и исключающие имеющиеся искажения и перекосы.

Маловероятно, что в ближней перспективе удастся уйти от практики расщепления поступлений отдельных налогов между бюджетами разных уровней и реализовать принцип "один налог - один бюджет", в соответствии с которым каждый налог должен целиком поступать в бюджет определенного уровня, а вопросы перераспределения доходов должны решаться с помощью трансфертов, хотя такой подход позволяет создать условия для резкой активизации налоговых усилий соответствующих властей на основе заинтересованности в увеличении базы налогообложения.

Тем не менее целесообразно налог на добавленную стоимость

полностью закрепить за федеральным бюджетом, перераспределяя часть поступлений от него между территориями на основании формул, базирующихся, например, на численности населения и его бюджетной обеспеченности. Такая мера позволила бы сразу решить многочисленные проблемы, проистекающие из особенностей архитектуры этого налога, например, вопросы возмещения налога экспортерам, очень острые в экспортоориентированных регионах. В рамках бюджетного законодательства следует искать и решение вопросов минимальной обеспеченности местных бюджетов. Как один из возможных способов их решения следует рассмотреть принципы закрепления отдельных налогов и сборов за региональными и местными уровнями. В частности, следует «переместить» некоторые региональные налоги в перечень местных.

II. Необходимо снизить налоговую нагрузку и изменить структуру налоговой системы.

Соображения социальной справедливости определяют целесообразность повышения уровня прогрессивности налоговой системы. Существующий подоходный налог в совокупности с отчислениями в социальные внебюджетные фонды фактически является налогом не на доходы населения, а на заработную плату. В результате вся его тяжесть ложится на мало- и среднеобеспеченные слои населения, получающие заработную плату.

Такое налогообложение носит выраженный регрессивный характер. Преодолеть его путем повышения степени прогрессивности шкалы подоходного налога при сложившихся обстоятельствах невозможно. Рост предельных ставок налогообложения вызовет лишь интенсификацию дальнейшего уклонения от налога с помощью использования различных лазеек в законодательстве и противозаконных действий. Шаталов С.Д. предлагает перейти к пропорциональному подоходному налогу. Подоходный налог с низкой фиксированной ставкой способен резко сократить стимулы сокрытия доходов и повысить эффективную ставку налога для высокодоходных групп населения. Значительное увеличение необлагаемого минимума при этом сможет привести к прогрессивности подоходного налога. Шаталов С.Д. убежден в том, что в этих условиях политически более простым является введение двухуровневой шкалы подоходного налога со ставками 12 и 20%, где максимальная ставка применяется к достаточно большим доходам, причем такая структура налога встречается значительно чаще, чем плоское налогообложение по единой ставке.

Одновременно со снижением подоходного налога следует повысить прогрессивность налоговой системы за счет повышения ставок акцизов на бензин и дорогие автомобили. Также нужно повысить ставки налога на наследство (с увеличением необлагаемого минимума) и ввести существенные налог на дорогую недвижимость и автомобили с мощными двигателями.

Дополнительным импульсом для развития предпринимательской активности и расширения платежеспособного спроса населения может стать серьезное снижение поступлений от налога на доходы организаций (налога на прибыль предприятий) и налога на доходы физических лиц (подоходного налога с физических лиц).

Шаталов С.Д. видит основу формирования региональных и местных бюджетов в налогах, связанных с использованием природных ресурсов, поэтому предлагает повысить их фискальное значение. Он убежден в том, что в ближайшие годы в общем объеме налоговых поступлений должна быть сохранена высокая доля косвенных налогов и прежде всего НДС.

III. Ликвидация налоговых льгот.

Шаталов С.Д. считает, что важное место в налоговой реформе занимает ликвидация налоговых льгот, так как принципиальное значение имеет вопрос равномерного и справедливого распределения налоговой нагрузки на всех налогоплательщиков. Это может быть реализовано, прежде всего, за счет сокращения многочисленных и бессистемных налоговых льгот, нарушающих принцип справедливости по отношению к тем участникам экономической деятельности, которые не пользуются налоговыми привилегиями, поскольку льготный режим для одних налогоплательщиков неизбежно означает дополнительное налоговое бремя для других. Вместе с тем в условиях, когда государство пока не в состоянии обеспечить бюджетную поддержку тем, кто действительно в ней нуждается, отмена налоговых льгот для некоторых категорий налогоплательщиков должна производиться постепенно. Отдельные нормы, трактуемые сегодня как льготы, могут быть переведены в категорию общих правил, в частности, могут быть даже расширены возможности учета затрат, связанных с НИОКР, природоохранными мероприятиями, разработкой месторождений полезных ископаемых.

В целях упорядочения налоговых льгот может быть использован метод их учета в бюджете, при котором доходы бюджета фиксируются без учета льгот, а предоставляемые льготы учитываются в составе расходов бюджета.

IV. Налоговое администрирование.

Принципы налогового администрирования, по мнению Шаталова С.Д., должны быть направлены на максимально возможный сбор налогов при минимизации соответствующих затрат, включая административное бремя, возлагаемое на налогоплательщиков.

Важным решением может стать концентрация всех функций по налоговому администрированию в МНС. Следует рассмотреть вопрос о подчинении МНС налоговой полиции, подразделений государственных социальных внебюджетных фондов, ответственных за контроль за уплатой соответствующих платежей (социального налога), органов валютного и экспортного контроля. Кроме того, что единая налоговая администрация будет работать более эффективно и потребует меньших финансовых ресурсов, такая мера должна заметно облегчить деятельность налогоплательщиков, для которых значительно сократится число контролирующих организаций.

Также актуальной задачей является изменение организационной структуры всех налоговых органов. Следует резко укрупнить областные (республиканские) государственные налоговые инспекции, создав межрегиональные инспекции, обслуживающие несколько субъектов Российской Федерации. Это позволит обеспечить независимость налоговых органов от региональных властей. Улучшению налогового администрирования может способствовать и создание федерального налогового округа, в котором должны встать на учет крупнейшие компании, ведущие деятельность на территории России.

Среди мер по совершенствованию техники и процедур налогового администрирования можно выделить следующие группы.

1. Важнейшее значение в современных российских условиях имеет борьба с противозаконным уклонением от налогов, осуществляемым в том числе путем проведения ряда хозяйственных операций наличными деньгами, не учитываемыми в официальной бухгалтерии. В секторе экономики, занимающемся легальной деятельностью, существует два основных вида подобных операций. Первый вид - это заключение фиктивных сделок по оказанию каких-либо услуг. Сближение ставок налогообложения прибыли и заработной платы для прибыльных предприятий позволит резко уменьшить стимулы для перевода хозяйственных операций в неучитываемый в бухгалтерской отчетности оборот. Однако бесприбыльным, освобожденным от налога на прибыль, или убыточным предприятиям будет по-прежнему выгодно осуществлять многие операции неучитываемыми наличными деньгами. Основной способ борьбы с такой практикой заключается в повышении стоимости операций по получению неучитываемых наличных денег до размеров, сопоставимых с уплачиваемыми налогами

Для этого следует осуществить ряд мер по борьбе с так называемыми "короткоживущими предприятиями", специализирующимися на оказания фиктивных услуг (возврате заказчику наличных денег за вычетом комиссионных вместо предоставления оговоренных в договоре услуг), через которые осуществляется нелегальный оборот наличных денег. Необходимо ужесточить правила государственной регистрации юридических лиц (проверка наличия офисного помещения, сведений о физических лицах-учредителях, повышение требований к уставному капиталу организаций). Кроме того, для борьбы с выведением средств в нелегальный наличный оборот через заключение фиктивных сделок на оказание услуг (маркетинг, консалтинг, реклама, НИОКР и т.д.) следует ввести процедуру специальной регистрации в налоговых органах продавцов подобных услуг. Условиями такой регистрации могут быть: полная ответственность учредителей по обязательствам организации или наличие определенной налоговой истории, либо предоставление гарантий обеспечения исполнения налоговых обязательств (залог, банковская гарантия и пр.). При отсутствии у продавца (поставщика) таких услуг свидетельства о регистрации в налоговых органах заказчик услуг должен внести авансовые платежи по налогу на прибыль (доход организаций) и НДС за своего контрагента, после чего ему разрешается вычет из налоговой базы каждого налога сумм соответственно затрат на приобретение услуг и "входящего" НДС.

Второй вид операций с использованием наличных денег - это занижение объема реализации продукции и услуг, фиксируемого в бухгалтерской отчетности, и получение оплаты наличными деньгами за разницу между реальной поставкой и поставкой, зафиксированной в отчетности.

Для борьбы с неучтенным наличным оборотом, обслуживающим подобные схемы, необходимы по меньшей мере следующие меры:

ü ужесточение контроля за налогоплательщиками путем введения обязательного присвоения организациям и гражданам индивидуальных номеров налогоплательщиков, регистрации фактического места осуществления деятельности налогоплательщика (нужен закон о государственной регистрации, который связывал бы юридический адрес организации с ее основным местом деятельности), обязательной регистрации в налоговой службе всех банковских счетов организаций и индивидуальных предпринимателей.

Следует предусмотреть возможность приостановления операций по банковским счетам налогоплательщика (возможно, и с одновременным арестом имущества) не только в случае непредставления им налоговых деклараций, но и при отсутствии организации по ее юридическому адресу. Чтобы затруднить ведение экономической деятельности без постановки на учет в налоговых органах, следует возложить на банки обязанность информировать налоговые органы о заключении договоров о совместном использовании банковских счетов и договоров об аренде счетов третьими лицами. В тех же целях следует предоставить налоговым органам право регулярно проверять подведомственную территорию на предмет выявления экономической деятельности, осуществляемой без постановки на учет в налоговых органах;

ü усиление контроля за движением наличных денег в легальном секторе экономики и перекрытие каналов их перетока в теневой сектор через торговлю и оказание услуг за наличный расчет (обеспечение достаточной частоты проверок соблюдения правил торговли и использования контрольно-кассовых машин);

ü ужесточение нормативной базы, регламентирующей деятельность банковской системы, направленное на борьбу с открытием счетов без уведомления налоговых органов, с фиктивными банковскими депозитами, с передачей векселей юридических лиц физическим лицам, и т.п.

Другой важной проблемой является ограничение возможностей уклонения от налогообложения путем проведения операций через организации, зарегистрированные в оффшорных зонах. Для решения данной проблемы следует:

ü пересмотреть наиболее спорные соглашения об избежании двойного налогообложения с государствами, имеющими зоны пониженного налогообложения;

ü ввести порядок обязательной регистрации (а не получения разрешения на открытие) зарубежных счетов и жесткие санкции за уклонение от регистрации;

ü при расчетах налогоплательщика с юридическими лицами, имеющими счета в банках-нерезидентах, через их корреспондентские счета в российских банках следует предусмотреть авансовую уплату налогов за контрагента-поставщика, аналогично случаю расчетов с организациями, не являющимися российскими налогоплательщиками;

ü усилить контроль за деятельностью в России банков-нерезидентов;

ü ввести контроль над организациями, оказывающими услуги по созданию (или продаже ранее созданных) оффшорных фирм или открытию счетов в зарубежных банках.

2. Следует расширить перечень тех случаев и обстоятельств, когда налоговым органам предоставляется право в рамках контроля за трансфертным ценообразованием требовать от сторон сделки уплатить налоги исходя из рыночных цен на товары (работы, услуги), являющиеся предметом сделки. В то же время следует более четко определить те ориентиры, которые могут быть использованы в качестве базовых для установления рыночной цены, чтобы предельно сузить возможности для произвола со стороны налоговых чиновников.

В настоящее время налоговым органам разрешается доначислять налоги при "неправильном" ценообразовании только при отклонении заявленной сторонами цены сделки от рыночной цены более чем на 20 процентов. Такое положение открывает широкие возможности для вполне легальной минимизации налогов с использованием оффшоров, ''налоговых гаваней", внутрикорпоративных цен или сговора. Для ликвидации таких возможностей следует сделать следующий шаг по направлению к использованию в России принципа "вытянутой руки", предписывающего независимо от заявленных сторонами сделки цен уплачивать налоги так, как если бы сделка совершалась по рыночным ценам. Для реализации таких подходов следует возложить на органы государственной статистики. Министерство экономики, другие, связанные с отслеживанием цен государственные органы обобщение и опубликование информации о рыночных ценах на те или иные товары (работы, услуги). Свою информационную базу данных должны вести и налоговые органы.

3. Необходимо изменить действующий порядок взыскания штрафных санкций за нарушение налогового законодательства. Этот порядок, предусматривающий исключительно судебную процедуру взыскания, излишне обременителен для налоговых органов и судебной системы. В качестве первоочередной задачи по улучшению налогового администрирования следует ставить вопрос о сокращении доли судебных разбирательств по налоговым спорам, в том числе в отношении штрафных санкций. Судебный порядок имеет смысл сохранить лишь для случаев, когда налогоплательщик обжаловал выставленное ему требование об уплате штрафа в административном или судебном порядке. Если же налогоплательщик не воспользовался своим правом на обжалование соответствующего решения налогового органа — взыскание штрафа может быть произведено и во внесудебном порядке.

4. Следует устранить пробел относительно правовых последствий выявления несоответствия расходов физического лица уровню продекларированных им доходов. Для этого имеющуюся у налоговых органов информацию о сверхкрупных расходах граждан на потребление, не соответствующих уровню их декларируемых доходов, следует использовать не для доказательства вины налогоплательщика, состоящей в попытке уклонения от налогов, а для альтернативной оценки налоговой базы и дополнительного начисления подоходного налога. В случае несогласия налогоплательщика с таким решением он вправе оспорить его в суде. Чтобы контроль за соответствием расходов на потребление декларируемым доходам физических лиц не носил тотального характера и не распространялся на подавляющее большинство граждан, следует дополнительно предусмотреть, что доначисление подоходного налога может производиться лишь при условии, что контролируемые расходы налогоплательщика превышают его суммарный официальный доход за несколько предшествующих лет (например, 2—3 года) не менее чем на 10—20 процентов.

5. В целях исключения необоснованных потерь налоговых поступлений и повышения нейтральности налогового законодательства следует сузить перечень оснований для предоставления отсрочек и рассрочек исполнения налоговых обязательств и запретить региональным и местным органам власти расширять этот перечень. Отсрочки можно предоставлять лишь в случае, если их предоставление явится предпосылкой надлежащего исполнения налогоплательщиком своих налоговых обязательств в будущем.

6. Следует включить реструктуризацию налоговой задолженности налогоплательщиков в число инструментов финансовых и налоговых органов, максимально ограничив стимулы для злоупотребления этой мерой.

Налоговая реформа Сорокина А.В.По мнению Сорокина А. В., в рамках осуществления налоговой реформы должны быть достигнуты следующие цели:

ü ослабление общего налогового бремени на законопослушных налогоплательщиков путем более равномерного распределения налоговой нагрузки на всех налогоплательщиков, продолжения начатого курса на дальнейшее постепенное снижение ставок по основным федеральным налогам и облегчения налоговой нагрузки на фонд оплаты труда;

ü усиление справедливости налоговой системы за счет выравнивания условий налогообложения для всех налогоплательщиков, отмены неэффективных и оказывающих наиболее негативное влияние на хозяйственную деятельность налогов и сборов, исключения из самих механизмов применения налогов и сборов тех норм, которые искажают их экономическое содержание;

ü упрощение налоговой системы за счет установления исчерпывающего перечня налогов и сборов с сокращением их общего числа, минимизации налогов и сборов, имеющих целевую направленность, а также за счет максимальной унификации действующих режимов исчисления и порядка уплаты различных налогов и сборов;

ü обеспечение стабильности налоговой системы, а также определенности в объемах налоговых платежей для налогоплательщиков на длительный период;

ü существенное повышение уровня собираемости налогов и сборов.

Одним из приоритетных направлений налоговой реформы должно стать реальное облегчение налоговой нагрузки на экономику. Однако для того чтобы такое снижение не привело к значительному уменьшению налоговых доходов, должны быть предусмотрены меры, направленные на общее расширение налоговой базы, в том числе за счет перекрытия имеющихся каналов ухода от налогообложения и общего улучшения работы налоговых и иных государственных органов по контролю за уплатой налогов и сборов налогоплательщиками.

Также в рамках приоритетных направлений совершенствования налоговой системы России должно быть предусмотрено ее упорядочение и отмена ряда неэффективных и оказывающих наиболее негативное влияние на хозяйственную деятельность налогов и сборов.

Проект налоговой реформы, предложенный Похмелкиным В.В.В данном проекте налоговая системы ориентирована на налогообложение ресурсов, используемых в ходе осуществления хозяйственной деятельности. В связи с этим основная налоговая нагрузка переносится на обложение имущества. Похмелкин В.В. предлагает отменить налог на добавленную стоимость и налог на прибыль. При этом предусматривается существенная модификация состава поимущественного налогообложения. Он предлагает систему имущественных налогов, которая будет включать:

ü налог за использование фондов (который, по мнению Похмелкина В.В., будет составлять 69% всех налоговых поступлений);

ü налог на имущество физических лиц;

ü налог на использование товарно-материальных ценностей;

ü налог на капитал.

Подоходный налог с граждан автор предлагает взимать по прогрессивной шкале с верхним пределом обложения до 50%.

Существенная прогрессия подоходного налога, которую предлагает В. Похмелкин, может привести к падению его собираемости и сокрытию от налогообложения крупных доходов. Можно предположить уменьшение налогооблагаемой базы и, соответственно, поступлений в бюджет по основным видам налогов в связи с резким увеличением налогового бремени на основные фонды. Но в этом случае под угрозой окажется инвестиционная политика и модернизация технологических процессов.

Предложенный проект направлен на коренное изменение налоговой системы, так как предлагается сместить акценты в налогообложении: снизить налоговое бремя потребителям (отмена НДС) и перенести основную тяжесть на предприятия – производителей товаров, работ, услуг.

Похмелкин В.В. подчеркивает выгодность применения налогов, не зависящих от эффективности деятельности налогоплательщика. Но в этом случае возникает опасность введения дискриминационного режима по отношению к фондоемким отраслям. Так, процветающими станут торговые фирмы, банки и другие участники финансовых рынков, то есть фирмы, не занимающиеся производственной деятельностью и не имеющие поэтому дорогостоящего оборудования.

Автор проекта предусматривает установления особого режима налогообложения производителей сельхозпродукции – продовольственный налог, уплачиваемый в натуральной форме. Но следует заметить, что такой шаг может вызвать негативные последствия в виде стимулирования сделок на условиях бартера, ограничение свободного рынка отечественных продовольственных товаров, и следовательно, обострение проблем финансирования бюджетных потребностей, особенно в регионах. «Натурализация» налогообложения также затруднит интеграцию России в международную систему правовых норм, регулирующих налогообложение.

В то время как Похмелкин В.В. предлагает отменить НДС и налог на прибыль, он умалчивает о том, как будут возмещаться эти выпадающие доходы, ведь это не может произойти за счет доходов от имущественного налогообложения. В настоящее время проблемы оценки имущества, и прежде всего земли, не решены. Причем и само имущество распределено не равномерно, особенно недвижимость граждан (по территориям и по группам собственников).

В области межбюджетных отношений предлагается изменение структуры распределения налоговых поступлений, а также отнесения налогов к разряду федеральных, региональных и местных. Так, налог на имущество физических лиц должен быть отнесен к категории федеральных, а подоходный — к местным налогам. При этом сохраняется принцип закрепленных и регулирующих источников формирования различных уровней бюджетной системы. В общей сложности в федеральный бюджет будет зачисляться 48,9% доходов консолидированного бюджета. В то же время, по мнению Похмелкина В.В., существует возможность определенной дифференциации как между бюджетами разного уровня, так и для отдельных субъектов РФ, то есть предлагается идея избирательного подхода в регулировании государственных вертикальных финансовых потоков.

Среди недостатков этого проекта следует отметить то, что в нем не решена проблема имущественных вычетов, фактически превращающая подоходный налог в налог с оборота по результатам финансовых сделок физических лиц. Такого рода обложение создает дестимулирующий эффект, например, в отношении физических лиц — участников рынка ценных бумаг.

Предлагаемая шкала подоходного налога тоже не совсем удобна, так как предполагает расчеты по формуле, содержащей три переменные (в том числе показатель инфляции), а такое исчисление требует затрат по времени, денежных средств и труда.

В данном проекте при исчислении общей суммы налоговых обязательств вводится понятие «сумма налога по предприятию». При этом эта величина также должна рассчитываться по определенной (математической) формуле. Рассмотрение предлагаемой системы подоходного налогообложения физических лиц дает основание утверждать, что она направлена на серьезное увеличение налогового бремени и усложнение процедуры исчисления окладной суммы. Применение подобных налоговых реформации в отношении подоходного налога с граждан и их поимущественного обложения несомненно приведет к падению собираемости данных налогов и ухудшению налоговой дисциплины.

Проект Ассоциации «Налоги России»Предлагаемая авторами структура налоговой системы предполагает разделение налогов на две основные группы: условно-постоянные и условно-переменные налоги. К первой из названных групп предлагается относить налоги, не зависящие от результатов хозяйственной деятельности налогоплательщика (налог на трудовые ресурсы, налог на сокращение рабочих мест). Ко второй группе относятся налоги, напрямую связанные с деловой активностью налогоплательщика (налог на добавленную стоимость, акцизы).

Новым в предлагаемом проекте является всесторонне обоснованная разработчиками (методологически и методически) необходимость отмены налога на прибыль и введение нового налога на средства предприятий, направляемые на потребление (налог на потребление).

Предлагаемая концепция налоговой реформы исходит из необходимости максимально возможного стимулирования инвестиционной активности предприятий. При этом одним из главных способов решения данной проблемы провозглашается увеличение доли условно-постоянных налогов в суммарной налоговой нагрузке. Стимулирующая функция таких налогов, по мнению разработчиков, реализуется путем снижения их удельного веса по мере улучшения показателей хозяйственной деятельности предприятий. С другой стороны, предлагаемый налог на потребление призван в максимальной степени ограничить поток средств, направляемых налогоплательщиками не на инвестиционные цели.

К преимуществам данного варианта налогового реформирования следует отнести:

ü четкое решение проблемы инвестирования средств, предполагающих развитие промышленности, строительных отраслей и сельского хозяйства. Это, в частности, достигается, по мнению разработчиков, полным освобождением от налогообложения прибыли предприятий;

ü за счет снижения налоговой нагрузки будут увеличены размеры налогооблагаемой базы (совокупной величины реального налогового потенциала);

ü снятие проблем непродуктивного «сжигания» финансовых ресурсов страны. В настоящее время этот процесс провоцирует, по мнению авторов, неконтролируемое потребление, банковское накопление капитала, открытые каналы ухода экспортных доходов за рубеж;

ü правомерность обоснований разработчиков по снижению ставок налога на добавленную стоимость. В их расчетах четко увязана процессуальная часть методики исчисления суммы налога на добавленную стоимость с показателями, характеризующими ход инфляционных процессов. Такой подход должен привести к снижению инфляционной составляющей в налоговой системе.

К недостаткам данного проекта можно отнести излишне высокую ставку налога на потребление — 70%. За счет поступлений по данному налогу предполагается финансировать потребности как федерального, так и региональных бюджетов, а также потребности внебюджетных фондов.

Высокая ставка налога на потребление ставит под сомнение следование принципу стимулирования инвестиций. Являясь в первую очередь налогом на заработную плату, налог на потребление может быть охарактеризован как мощнейший фактор ограничения платежеспособного спроса. Тот факт, что плательщиками данного налога признаются юридические лица, означает в первую очередь перенесение тяжести налогового бремени с физических лиц (освобожденных от подоходного налога) на предприятия. Этот подход не может быть признан как соответствующий целям стимулирования инвестиционной активности. Отсутствие стимулов к повышению размеров заработной платы сделает невозможным рост платежеспособного спроса и, вероятнее всего, деформирует нормальное развитие производственного сектора.

Таким образом, предлагается фактически налоговая система, стимулирующая производство не ради потребления, а ради самого производства. Подобный подход означает невозможность реализации произведенной за счет возросших инвестиций продукции и, следовательно, отсутствие возможности развития производства.

В качестве стимулов эффективности использования трудовых ресурсов авторы предлагают налоги на использование трудовых ресурсов и на сокращение рабочих мест. Плательщиками данных налогов также признаются предприятия. Введение дополнительного налогового бремени на предприятия. При этом налоговый пресс усиливается, прежде всего для крупных производственных предприятий.

Серьезным недостатком рассматриваемого документа может быть признано введение совершенно новых видов налогов. При введении в действие предложенной модели налогообложения реализация международных договоров об избежании двойного налогообложения, одной из сторон которых является Россия, станет затруднительным. Возможность увеличения объемов иностранных инвестиций в данном случае представляется сомнительной, тем более в состоянии сегодняшней зависимости федерального бюджета от международных кредитов.

Общее число налогов разработчики характеризуемого законопроекта предполагают снизить до девяти. Это крайне актуально сегодня. Для переходной экономики России можно вообще установить особый режим налогообложения, например, по Явлинскому: один-два налога на производителя, один на работника. Такая не экономическая и крайняя мера способна внести наконец ясность в налоговые взаимоотношения и стабилизировать кризис государственных финансовых ресурсов.

Проект не решает проблемы межбюджетных отношений. Не предусматривается введение местных налогов. Финансирование потребностей местных бюджетов предполагается производить за счет зачисления в них отдельных региональных налогов (на использование трудовых ресурсов, на сокращение рабочих мест, налог на предпринимателей). Федеральный бюджет формируется за счет НДС, государственной пошлины, а также части акцизов и налога на потребление. Основным регулирующим налогом остается налог на потребление.

Список литературы

1. Налоговый кодекс Российской Федерации.

2. Бюджетная система Российской Федерации: Учебник /Романовский М.В. и др.; Под ред. Романовского М.В., Врублевской О.В. – М.: Юрайт, 1999. – 621 с.

3. Налоги: Учеб. Пособие. – 5-е изд., перераб. и доп. / Под ред. Черника Д.Г. – М.: Финансы и статистика, 2001. – 656 с.

4. Шаталов С.Д. Развитие налоговой системы России: проблемы, пути решения и перспективы. – М.: МЦФЭР, 2000. – 176 с.

5. Эриашвили Н.Д. Финансовое право: Учебник для вузов. – М.: ЮНИТИ-ДАНА, Закон и право, 2000.

6. Юткина Т.Ф. Налоговедение: от реформы к реформе. – М.: ИНФРА-М, 1999. – 293 с.

7. Аронов А.В. Налоговая система: реформы и эффективность // Налоговый вестник – 2001 - №5. – С. 33-36.

8. Баскин А.И., Саакян Р.А. О прогнозировании развития налоговой системы // Налоговый вестник – 2001 - №6 – С. 12-18.

9. Пронина Л.И. О разграничении налоговых полномочий и увеличении доходов местных бюджетов // Финансы – 2001 - №5 – С. 30-33.

10. Шаталов С.Д. Опорные конструкции налоговых преобразований // Финансы. – 2000. – №2.- С. 3-7.

11. http://www.minfin.ru

12. http://www.nalvest.com/n-izdania/documents/pages/1524.shtml

Сорокин А.В. О совершенствовании налогового законодательства. Основные задачи в области имущественного налогообложения и пути их решения.

13. http://www.nalvest.com/n-izdania/documents/pages/1729.shtml

Черник Д.Г. Налоговая реформа в посткризисный период.

14. http://www.nalog.ru/news/anons01/0095.shtml

ПРЕСС-РЕЛИЗ к пресс-конференции директора НИИ развития налоговой системы, д.э.н., профессора, академика РАЕН, государственного советника налоговой службы I ранга Черника Дмитрия Георгиевича.

15. http://www.nalog.ru/news/anons01/00184.shtml

Пресс-релиз к интернет-конференции Министра Российской Федерации по налогам и сборам Г.И.Букаева "Реформа налоговой системы в России".

16. http://www.smi.ru/2001/04/10/986910527.html

Михайлова О. «Волки и овцы»

17. http://www.vest.volga.ru

Кузьменко И. Имущество в России скоро подорожает.

18. www.russ.ru/politics/articles/20000613_kvasha.html

Кваша М. Налоговая реформа: Ретроспектива десятилетия глазами скептика

19. http://www.vremya.ru/2000/172/12/3684.html

Черник Д.Г. Закон надо менять.

20. http://politeconomy.ng.ru/finances/2001-04-03/2_reform.html

Смирнова С. Налоговая реформа дала первые результаты.

21. http://www.akdi.ru/GD/PLEN_Z/1997/s19-06_u.htm

Стенограмма утреннего пленарного заседания Госдумы 19 июня 1997 года.

22. http://subscribe.ru/archive/fin.rbc.526/200110/31113512.html

Аналитический отдел ИФ "ОЛМА". Реформа налогообложения

23. http://www.epicenter.ru/Union/Program/ep-24.html

24. http://www.businesspress.ru/newspaper/article.asp?aId=100490&mId=36

25. http://www.businesspress.ru/newspaper/article.asp?aId=95657&mId=40

26. http://www.rambler.ru/db/news/msg.html?mid=2019252

27. http://www.yabloko.ru/Themes/SRP/subb-1.html

Приложение

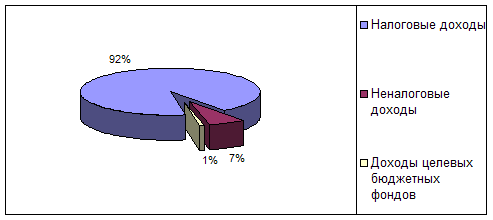

Структура доходов бюджета на 1 октября 2001 года.

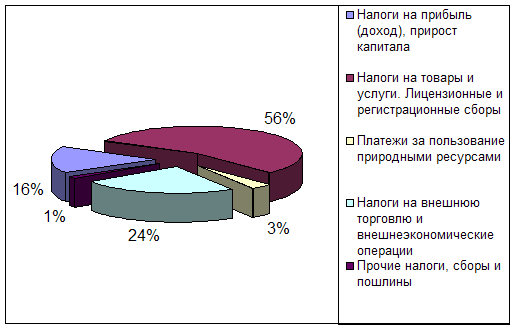

Структура налоговых доходов бюджета на 1 октября 2001 года.

Похожие работы

... , пенсионное обеспечение и социальные нужды. Недофинансирование внебюджетных социальных фондов может негативно сказаться указанных выше направлениях. Глава 3. Совершенствование налоговой системы РФ 3.1 Основные итоги реформирования налоговой системы РФ Налоговая реформа в России продолжается уже более пятнадцати лет. Были и положительные, были и отрицательные результаты этой реформы. ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... на возможное получение кратковременного эффекта увеличения объема поступлений, вводимых без обоснованного экономического расчета, не ориентированных на долгосрочную и среднесрочную перспективы развития. Реформирование налоговой системы должно происходить постепенно на основе длительного и тщательного анализа ситуации со сбором налогов. Любые кардинальные изменения в налоговой системе России, ...

... в виде декларации. За правильностью уплаты налогов следит налоговая инспекция, главная обязанность которой — сбор налогов и других обязательных платежей в бюджет. 2 ПУТИ РЕФОРМИРОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РФ 2.1 Направления налоговой реформы Основы налоговой системы будут определяться новым Налоговым Кодексом РФ. Надо сказать, что ряд принципиальных положений проекта Налогового Кодекса ...

0 комментариев