Навигация

Сравнение поступлений взносов в государственные внебюджетные фонды в 2000 и 2001 гг

2.1 Сравнение поступлений взносов в государственные внебюджетные фонды в 2000 и 2001 гг.

О

поступлении

единого социального

налога в I полугодии

2001 года

По оперативной информации в I полугодии 2001 года поступления единого социального налога и сумм в счет погашения задолженности предыдущих лет по взносам в государственные социальные внебюджетные фонды с учетом расходов налогоплательщиков на цели государственного социального страхования составили 256,27 млрд. рублей.

Из них поступило:

| в Пенсионный фонд РФ | 204,8 млрд. рублей |

| в Фонд социального страхования РФ | 25,8 млрд. рублей |

| в том числе расходы на цели государственного социального страхования | 14,01 млрд. рублей |

| в Федеральный фонд обязательного медицинского страхования | 1,81 млрд. рублей |

| в территориальные фонды обязательного медицинского страхования | 23,78 млрд. рублей |

При этом 232,5 млрд. рублей - единый социальный налог и 23,7 млрд. рублей - платежи в счет погашения задолженности предыдущих лет по взносам в государственные социальные внебюджетные фонды.

Плановое задание в размере 234,16 млрд. рублей, установленное на I полугодие 2001 года по поступлению единого социального налога и сумм в счет погашения задолженности предыдущих лет по взносам в государственные социальные внебюджетные фонды, выполнено на 109,4% (256,27 млрд. рублей).

При этом:

| в Пенсионный фонд РФ | 110,2% |

| в Фонд социального страхования РФ | 100,4% |

| в Федеральный фонд обязательного медицинского страхования | 133,0% |

| в территориальные фонды обязательного медицинского страхования | 111,5% |

Следует отметить, что в общих поступлениях в I полугодии 2001 года не учтена сумма расходов налогоплательщиков на цели государственного социального страхования за июнь 2001 года.

О поступлении страховых взносов в I полугодии 2000 года

По данным фондов, в I полугодии 2000 года поступления страховых взносов в государственные социальные внебюджетные фонды составили 222,7 млрд. рублей.

Из них поступило:

| в Пенсионный фонд РФ | 167,0 млрд. рублей |

| в Фонд социального страхования РФ | 31,4 млрд. рублей |

| в Федеральный фонд обязательного медицинского страхования | 1,42 млрд. рублей |

| в территориальные фонды обязательного медицинского страхования | 22,8 млрд. рублей |

Сравнение поступлений 2001 года с 2000 годом правомерно только в том случае, если условия указанных годов сопоставимы. В соответствии со статьей 241 главы 24 Налогового кодекса Российской Федерации для исчисления единого социального налога применяются регрессивные ставки налога, соответствующие определенному уровню налоговой базы, а также отменен 1% страховых взносов в ПФР, который взимался наряду с 28% с доходов физических лиц по схеме "28% + 1%". Это тем более делает весьма условным сравнение поступлений 2001 года с 2000 годом.

Дополнительно отмечаем, что в 2000 году в ФСС применялась ставка страховых взносов равная 5,4%, в то время как в 2001 году максимальная ставка единого социального налога в части, поступающей в ФСС, составляет 4 процента.

Сравнение

поступлений

2001 года с 2000 годом

Темп

роста поступлений

единого социального

налога и сумм

в счет погашения

задолженности

предыдущих

лет по взносам

в I полугодии

2001 года по сравнению

с поступлениями

страховых

взносов в

государственные

социальные

внебюджетные

фонды в I полугодии

2000 года составил

115,1

процента.

При этом:

| в Пенсионный фонд РФ | 122,6% |

| в Фонд социального страхования РФ(без учета расходов на цели государственного социального страхования за июнь 2001г.) | 82,1% |

| в Федеральный фонд обязательного медицинского страхования | 127,5% |

| в территориальные фонды обязательного медицинского страхования | 104,3% |

В дополнение к этому, на счета государственных социальных внебюджетных фондов в январе 2001 года поступило 21,9 млрд. рублей.

Из них:

| в Пенсионный фонд РФ | 17,93 млрд. рублей |

| в Фонд социального страхования РФ | 1,34 млрд. рублей |

| в Федеральный фонд обязательного медицинского страхования | 0,21 млрд. рублей |

| в территориальные фонды обязательного медицинского страхования | 2,4 млрд. рублей |

О

поступлении

единого социального

налога в июне

2001 года

По

оперативной

информации

в июне 2001 года

поступления

единого социального

налога и сумм

в счет погашения

задолженности

предыдущих

лет по взносам

в государственные

социальные

внебюджетные

фонды

без учета расходов

налогоплательщиков

на цели государственного

социального

страхования

составили 49,76

млрд. рублей.

Из них поступило:

| в Пенсионный фонд РФ | 42,32 млрд. рублей |

| в Фонд социального страхования РФ | 2,13 млрд. рублей |

| в Федеральный фонд обязательного медицинского страхования | 0,34 млрд. рублей |

| в территориальные фонды обязательного медицинского страхования | 4,98 млрд. рублей |

При этом 47,47 млрд. рублей - единый социальный налог и 2,29 млрд. рублей - платежи в счет погашения задолженности предыдущих лет по взносам в государственные социальные внебюджетные фонды.

Плановое задание в размере 47,22 млрд. рублей, установленное на июнь 2001 года, выполнено на 105,4% (49,76 млрд. рублей).

При этом:

| в Пенсионный фонд РФ | 112,9% |

| в Фонд социального страхования РФ - без учета расходов на цели государственного социального страхования | 50,0% |

| в Федеральный фонд обязательного медицинского страхования | 122,7% |

| в территориальные фонды обязательного медицинского страхования | 116,2% |

О

поступлении

страховых

взносов в июне

2000 года.

По

оперативным

данным, в июне

2000 года поступления

от страховых

взносов в

государственные

социальные

внебюджетные

фонды составили

44,28 млрд. рублей.

Из них поступило:

| в Пенсионный фонд РФ | 33,9 млрд. рублей |

| в Фонд социального страхования РФ*) | 5,6 млрд. рублей |

| в Федеральный фонд обязательного медицинского страхования | 0,31 млрд. рублей |

| в территориальные фонды обязательного медицинского страхования | 4,47 млрд. рублей |

Сравнение

поступлений

2001 года с 2000 годом

Темп

роста поступлений

единого социального

налога и сумм

в счет погашения

задолженности

предыдущих

лет по взносам

в июне 2001 года

по сравнению

с поступлениями

страховых

взносов в

государственные

социальные

внебюджетные

фонды в июне

2000 года составил

112,4

процента.

При этом:

| в Пенсионный фонд РФ | 124,8% |

| в Фонд социального страхования РФ | 38,1% |

| в Федеральный фонд обязательного медицинского страхования | 109,7% |

| в территориальные фонды обязательного медицинского страхования | 110,7% |

2.2 Проблемы взимания ЕСН.

Достаточную «молодость» данной части законодательства, существуют некоторые противоречия. Так, например, в обязанности налогоплательщиков не входит распределение этого налога между государственными социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога.

Указанная проблема возникла по той причине, что глава 24 “Единый социальный налог” устанавливает обязанности налогоплательщиков данного налога и обязанности налоговых органов по контролю за его распределением. Разделение обязанностей и ответственности законом прописано не четко. Поэтому создается двусмысленность во многих нормах, которая разрешается очень просто. Налогоплательщики единого социального налога исполняют обязанности в соответствии с нормами Налогового кодекса только в отношении этого федерального налога. Налогоплательщики не несут ответственности за установленный государством (для себя самого) порядок распределения этого налога между государственными социальными фондами.

Несмотря на то, что в фондах была достигнута высокая собираемость платежей, все они накопили огромную недоимку. Обязанность по ее взысканию перешла к налоговым органам на местах. Однако проблему с задолженностью по ранее начисленным платежам в государственные внебюджетные фонды за короткий промежуток времени решить силами только налоговых органов невозможно.

Изменилось и представление самих налогоплательщиков: С их точки зрения также существенно изменилось направление уплаты денежных средств на обеспечение социальных гарантий граждан. Если ранее налогоплательщики отчисляли взносы, то теперь они уплачивают налог.

Но, как уже было, отмечено выше, с момента вступления в силу положения о едином социальном налоге прошло меньше года и о дальнейшей эффективности его применения можно будет высказываться в ближайшем будущем.

Глава III. Перспективы развития ЕСН.

3.1 Органы осуществляющие контроль за поступлением ЕСН.

С введением главы 24 "Единый социальный налог (взнос)" Налогового кодекса Российской Федерации отношения плательщиков взносов с государственными социальными внебюджетными фондами изменились существенным образом. Так, контроль за правильностью исчисления и уплаты взносов в составе единого социального налога в эти фонды осуществляют налоговые органы, а не фонды. Вместе с тем в налоговые органы, а не в фонды подаются расчеты по авансовым платежам и декларации по ЕСН. Однако плательщиков по-прежнему связывает с фондами ряд обязанностей по уплате взносов и представлению отчетности.

Расчеты по авансовым платежам по единому социальному налогу (взносу), а также налоговые декларации по ЕСН плательщики обязаны представлять только в налоговые органы (ст. 243 и 244 НК РФ).

Кроме того, согласно п. 5 ст. 243 НК РФ плательщики ЕСН - работодатели представляют в Пенсионный фонд Российской Федерации сведения в соответствии с федеральным законодательством об индивидуальном персонифицированном учете в системе государственного пенсионного страхования (Федеральный Закон от 01.04.96 № 27-ФЗ "Об индивидуальном учете в системе государственного пенсионного страхования"). До утверждения новых форм указанные сведения подаются по формам, утвержденным постановлением Минтруда России № 35 и ПФ РФ № 44 от 03.07.97 "О формах документов индивидуального учета в системе государственного пенсионного страхования и инструкции по их заполнению".

Также согласно п. 6 ст. 243 НК РФ ежеквартально, не позднее 15-го числа месяца, следующего за истекшим кварталом, плательщики ЕСН - работодатели обязаны представлять в региональные отделения Фонда социального страхования Российской Федерации сведения (отчеты) по форме 4-ФСС РФ, утвержденной постановлением ФСС РФ от 30.11.2000 № 113 "Об утверждении формы расчетной ведомости по средствам Фонда социального страхования Российской Федерации (форма 4-ФСС РФ)", о суммах:

начисленного ЕСН в Фонд социального страхования Российской Федерации;

расходов, произведенных налогоплательщиками за счет средств государственного социального страхования (выплата пособий по временной нетрудоспособности, беременности и родам, оплата путевок на санаторно-курортное лечение работников и членов их семей и др.; Инструкция о порядке расходования средств Фонда социального страхования Российской Федерации, утвержденную постановлением ФСС РФ от 09.02.2001 № 11);

уплачиваемых в Фонд социального страхования Российской Федерации.

Следует иметь в виду, что второй экземпляр раздела I формы 4 ФСС РФ также представляется в налоговый орган по месту регистрации.

Согласно ст. 9 Федерального Закона от 05.08.2000 № 118 ФЗ "О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах" с 1 января 2001 г. контроль за правильностью исчисления, полнотой и своевременностью внесения взносов в государственные социальные внебюджетные фонды, уплачиваемых в составе ЕСН, осуществляется налоговыми органами Российской Федерации.

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболевании не включаются в состав ЕСН и уплачиваются в ФСС РФ в соответствии с Федеральным Законом от 24.07.98 № 125 ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" , Федеральным Законом от 12.02.2001 № 17-ФЗ "О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2001 год" (ст. 11 Федерального закона № 118-ФЗ) При этом 8 п. 2 ст. 18 Федерального закона № 125-ФЗ обязанность контролировать правильность начисления и полноту и своевременность перечисления страховых взносов возложена на ФСС РФ.

Кроме того, ст. 2 Федерального закона от 25.02.99 N 37-ФЗ “О внесении изменения в Закон Российской Федерации "О государственных пенсиях в Российской Федерации"” установлен дополнительный тариф страховых взносов в ПФ РФ для работодателей-организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, в размере 14% от выплат, начисленных в их пользу по всем основаниям, независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера на выполнение работ и оказание услуг. Указанные страховые взносы уплачиваются независимо от взимания ЕСН, при этом контроль за правильностью их исчисления и уплаты осуществляет ПФ РФ

Похожие работы

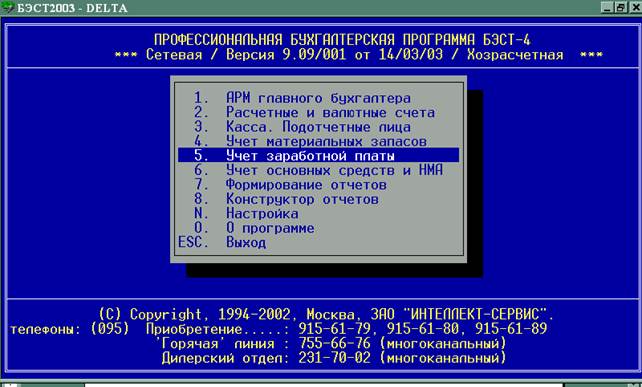

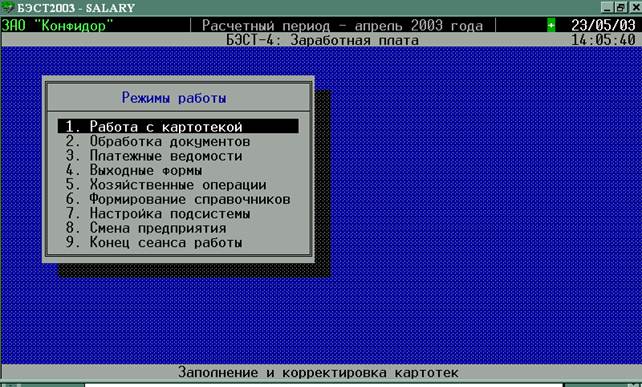

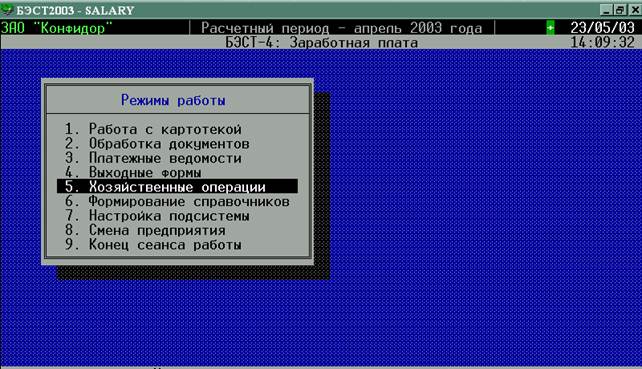

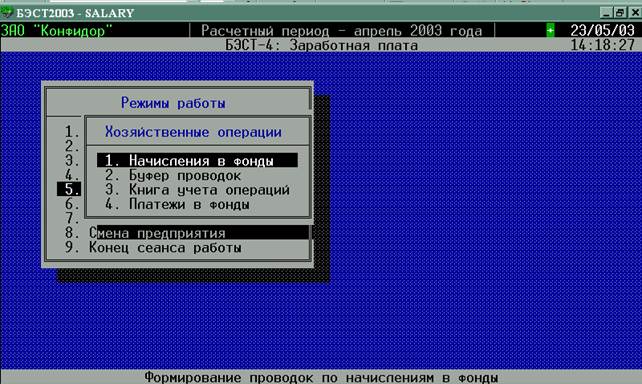

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

... право воспользоваться профессиональным налоговым вычетом в размере 20% от общей суммы доходов, полученных в результате предпринимательской деятельности.4 В аналогичной ситуации при определении налоговой базы по единому социальному налогу предприниматель не сможет уменьшить сумму полученного им дохода на сумму расходов по нормативу в 20% (текст гл. 24 НК РФ не содержит подобной нормы). Суммы ...

0 комментариев