Навигация

7. Налоговая система России.

В настоящее время налогоплательщики сетуют, и вполне обоснованно, на нестабильность российских налогов, постоянную смену их видов, ставок, порядка уплаты, налоговых льгот и т. д., что объективно порождает значительные трудности в организации производства и предпринимательства, в анализе и прогнозировании финансовой ситуации, определение перспектив, исчисления бюджетных платежей.

Система налогов введенная в 1990 - 1991 годах, была весьма слабо адаптирована к рыночным отношениям, не учитывала новых явлений и тенденций, практически она устарела уже к моменту начала своего функционирования. Дело в том, что в условиях перехода к рынку применялись старые понятия о налогах. Одним из основных остался налог с оборота, который применяется лишь при жестком государственном установлении цен. Уже с появлением договорных цен его начисление и взимание стало весьма сложным. А свободные розничные цены, определяемые спросом и предложением, вообще исключают необходимость налога с оборота.

В такой же малой степени приспособлен к рынку налог на прирост средств, направляемых на потребление. Имевшее место серьезное ограничение роста заработной платы плохо сопоставимо со стремлением развернуть и активизировать предпринимательскую деятельность и просто не целесообразно при либерализации цен с их неизбежным высоким первоначальным повышением. Налоговая система 1990 - 1991 годов совсем не учитывала при переходе к рыночным отношениям новых объектов налогообложения. Не принималось во внимание, что свобода предпринимательства, появление частной собственности, приватизация государственных и муниципальных предприятий, отмена ограничений на заработную плату и возможность зарабатывать деньги приведут к значительному увеличению недвижимого и иного имущества во владении отдельных граждан, а затем к его движению путем продажи, обмена, дарения, наследства.

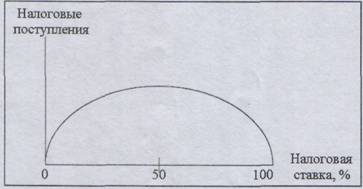

Являясь самым, пожалуй, мощным регулятором экономики, налоговая система России призвана смягчать серьезнейшие диспропорции экономического развития страны как накопившиеся за долгие предшествующие годы, так и порожденные современной перестройкой второй половины 80-х годов. С помощью налогов можно экономически воздействовать на динамику, структуру и объемы производства, осуществлять протекционистскую или ограничивающую экономическую политику по отношению к отдельным отраслям и регионам, проводить в жизнь антиинфляционные меры, противодействовать монополизму, изымая в бюджет сверхприбыль, возникающую от монопольного роста цен. Одновременно налоговая система выступает регулятором личных доходов граждан.

Принятый в России новый пакет законов о налогах впитал в себя мировой опыт, что важно для выхода страны из экономической изоляции, отвечает основным требованиям переходного к рыночным отношениям периода, имеет определенную социальную направленность. Бесспорно, он не лишен серьезных недостатков и просчетов, подвергается серьезной и нередко обоснованной критике со стороны налогоплательщиков и специалистов.

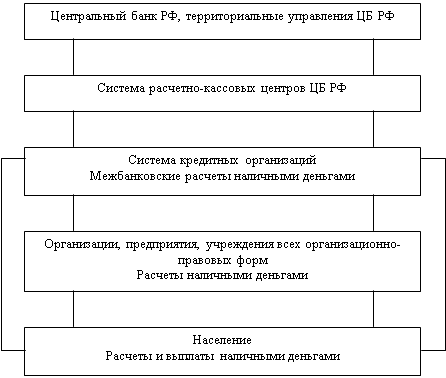

Законом " Об основах налоговой системы в Российской Федерации " предусмотрено введение трехуровневой системы налогообложения. Налоги подразделяются на федеральные, налоги краев, областей и автономных образовании, и местные налоги.4

Это позволяет обеспечить возможность самостоятельного формирования бюджетов всем уровням управления при распределении некоторых налогов между ними. Налоговое регулирование осуществляется Министерством финансов, а его инструментом выступают федеральные налоги или некоторые из них.

Налоги в России впервые разделены на три вида. Федеральные налоги взимаются на всей территории России. При этом все суммы сборов должны зачисляться в федеральный бюджет Российской Федерации.

Все республиканские налоги являются общеобязательными. При этом сумма платежей равными долями зачисляются в бюджет республики, края, автономного образования, а также в бюджеты города и района, на территории которого находится предприятие.

Из местных налогов ( а их всего 23 ) общеобязательны только три - налог на имущество физических лиц, земельный налог, а также регистрационные сборы с физических лиц, занимающихся предпринимательской деятельностью. Остальные двадцать устанавливаются ( или не устанавливаются ) по решению местных органов управления. По большинству местных на-

логов предельная ставка ограничена законодательством Российской Федерации.

В условиях спада производства, продолжающейся инфляции и ограниченности ресурсов исключительно важное значение имеет принятие в налоговом законодательстве мер по стимулированию инвестиционной деятельности. Освобождена от налогообложения прибыль всех предприятий и организаций, направляемая на инвестиции, включая развитие собственной производственной и непроизводственной базы при условии полного использования сумм начисленного износа ( амортизации ).

Для сдерживания роста цен на продукцию детского питания не будет облагаться налогом прибыль, полученная предприятием от производства продуктов детского питания. В целях стимулирования развития и совершенствования образовательного процесса установлены дополнительные льготы по налогу на прибыль для образовательных учреждений, получивших лицензии в установленном порядке. Льготы по этому налогу введены для предприятий, направляющих прибыль на другие социально - культурные нужды.

Налоговая реформа охватывает и налоги с физических лиц. Принципиальные изменения претерпел порядок взимания подоходного налога. Объектом налогообложения теперь является не месячный заработок, а совокупный годовой доход, что отвечает мировой практике. Кроме денежных поступлений в понятие совокупного годового дохода входят доходы, полученные в натуральной форме, оплачиваемые предприятиями услуги работнику, дивиденды по акциям.

Существенно изменена прогрессия шкалы подоходного налога. Новым является то обстоятельство, что от уплаты налога никто не освобождается, хотя многим категориям граждан предоставлены значительные льготы.

Знание налогового законодательства перестало быть уделом узкого круга специалистов и становится обязательным для каждого гражданина России.

СПИСОК ЛИТЕРАТУРЫ:

1. Гукасьян Г. И. Экономическая теория. Ключевые вопросы.- М.:- «Инфра-М»,1998,-284с.

2. Макконелл К. Р., Брю С. Л. Экономикс: принципы, проблемы и политика: Пер. с 13-го англ. изд.- М.: «Инфра-М, 2001,-XXXIV,-974с.

3. Мамедов О. Ю. Современная экономика. Общедоступный учебный курс.- Ростов-на-Дону.: «Феникс», 1997,-608с.

[2] Мамедов.О.Ю. Современная экономика.,1997.-608с.

2 Макконелл.К.Р., Брю С.Л. Экономикс, 2001.-974с.

3 Мамедов.О. Ю. Современная экономика.,1997.-608с.

4 Гукасьян Г.И. Экономическая теория, 1998.-284с.

Похожие работы

... товара Мера стоимости Покупка драгоценностей Средство накопления Расчет за товар пластиковой карточкой Средство обращения 2.2. Задача № 1. Экономические нормативы Центрального Банка № 1 тема «Деньги: сущность, виды и функции» Задача № 1. Какие из экономических нормативов устанавливаются Центральным банком России для коммерческих банков? Ответ обосновать. В целях обеспечения ...

... классификации. В их основу закладывается одновременно несколько критериев. Пример такой классификации приведен в таблице 2. 3. Основные функции налогов Функции налогообложения - это проявление его сущности и свойств. В первую очередь, в налогах непосредственно реализуется их социальное назначение как инструмента стоимостного распределения и перераспределения доходов государства. На ...

... РФ №2268 (п. 7, 11) начиная со 2 квартала 1994г. было предоставлено право вводить дополнительные местные налоги и сборы[1]. 2. Местные налоги. Проблемы их взимания. 2.1.Местные налоги, их сущность и виды. Местные налоги - это налоги и сборы, поступающие в доход местных бюджетов и (или), устанавливаемые местными органами власти и взимаемые на ...

... содержание налогов выражается взаимоотношениями хозяйствующих субъектов, граждан, с одной стороны, и государства – с другой, по поводу формирования государственных финансов. Социально-экономическая сущность налогов, их типы, структура и роль видоизменяются вместе с природой и функциями государства. Выделяют субъект и объект налога. Субъектом налога является физическое или юридическое лицо, на ...

0 комментариев