Навигация

Основные факторы динамики налоговых поступлений

2. Основные факторы динамики налоговых поступлений

В 1992-1997 годах динамика налоговых доходов бюджета в ВВП характеризовалось значительной амплитудой колебаний. Наблюдались также очень резкие изменения структуры налоговых поступлений. Такая динамика и структура во многом связаны с многочисленными крупными и мелкими изменениями в налоговом законодательстве и нормативных актах, регламентирующих технику налогообложения. Однако важнейшую роль, определяющую величину налоговых доходов государства, играли экономические факторы, воздействующие как на изменения базы налогообложения, так и на величину эффективной ставки.

В России на динамику налоговых поступлений негативное влияние оказывают как макроэкономические факторы (эрозия традиционно высокой налоговой дисциплины в секторе бывших государственных предприятий, изменение поведения предприятий в связи с ростом частного сектора, характеризующего отсутствием традиций добровольной уплаты налогов, рост сферы услуг, в которой степень собираемости налогов также меньше, чем в сфере производства товаров и т.д.), так и макроэкономические (снижение высокого уровня инфляции, кризис взаимной задолженности предприятий, рост задолженности предприятий бюджету). Важное значение имеет также несовершенство налоговой системы, в частности, значительное число льгот, в т.ч. индивидуальных, большое количество противоречий в законах и нормативных актах, создающих существенные возможности для уклонения от налогов.

В первую очередь, при анализе суммарных налоговых поступлений, следует выделить характеристики уровня экономической активности, определяющего облагаемую базу для прямых подоходных и косвенных налогов. В качестве такого показателя рассматривается месячный реальный ВВП. В рассматриваемый период времени (1992-97гг.) от 75% до 90% этой величины составляли четыре основных налога: налог на прибыль, НДС, подоходный налог и акцизы. Учитывая, что доля подоходного налога в общем объеме налоговых поступлений составляет в соответствующий период от 7% до 12%, то величина безработицы в качестве показателя, характеризующего уровень экономической активности, во внимание не принималась. Налоговая база по налогу на прибыль, НДС и налогу на имущество в период 1992-97 гг. составила 70-80% налоговых поступлений и ВВП за 96г.

При рассмотрении динамики налоговых поступлений важно принимать во внимание и такой фактор, как инфляция. Если предположить абстрактную ситуацию равномерного роста всех цен и издержек, отсутствие межвременного перераспределения доходов и запасов, линейного характера связи между ростом цен и номинальными доходами, то инфляция не оказывала бы воздействия на реальные доходы и ее влияния на величину реальных налогов сводилось бы к воздействию на эффективную ставку подоходного налога при наличии прогрессивности налоговой шкалы. Однако в действительности цены росли неравномерно, что привело к несимметричному воздействию на издержки производства и выпускаемую продукцию, а соответственно инфляция искажает налоговую базу, причем делает это множеством способов, зависящим от конкретной техники взимания отдельных налогов. Так, разрешенные к вычету из базы налога на прибыль затраты предприятий на приобретение используемых в производстве материальных ресурсов и основных средств обесцениваются в условиях инфляции за период времени между их покупкой и моментом, в который фиксируется прибыль от реализации готовой продукции. Из-за прогрессивного характера шкалы налогообложения рост цен вызывает повышение эффективной ставки подоходного налога, т.к. налогоплательщики с неизменным уровнем реального дохода переходят в номинально более доходные группы. Все специфические ставки для различных налогов в реальном исчислении снижаются пропорционально инфляции.

Второй механизм воздействия инфляции на налоговые доходы бюджета заключается в инфляционном обесценении налоговых поступлений за промежуток времени между возникновением налоговых обязательств плательщика и поступлением налога в бюджет. Действие этого механизма существенно усиливается тем, что большинство предприятий использовало метод учета реализованной продукции и прибыли по кассовому методу, а не общепринятый в странах с рыночной экономикой метод начислений. Фактором, несколько смягчающим отмеченное явление обесценения величины прибыли, стоимости реализованной продукции и, соответственно, налоговых поступлений является предоплата за поставляемую продукцию. При этом начисление конкретных налогов зависит от оформления договора: если производятся авансовые платежи, НДС начисляется в момент поступления платежа.

Различия в механизмах взаимосвязи между налоговой базой, эффективной ставкой налога и инфляцией для разных налогов приводят к неодинаковой степени чувствительности отдельных налогов к инфляционным процессам, однако четко выявить воздействие инфляции на реальные поступления налогов чрезвычайно трудно.

Относительно невысокая степень открытости российской экономики приводит к необходимости рассмотрения влияния на налоговые поступления такого фактора, как внешнеэкономическая деятельность.

Величина экспорта и импорта, внешнеторговое сальдо, номинальный реальный курс рубля и прочие макроэкономические факторы могут оказывать определенное влияние на поступление отдельных видов налогов (наибольшее - на экспортные и импортные пошлины), тем не менее здесь следует учитывать, как чрезвычайно сильное воздействие нормативных изменений порядка налогообложения на получаемые доходы, так и весьма противоречивое воздействие макроэкономических факторов на отдельные виды налогов, наиболее тесно связанных с внешнеэкономической сферой. Так, 1992-1996 годы Россия имела положительное сальдо торгового баланса. При этом экспортные пошлины на протяжении всего этого периода собирались по более высокой эффективной ставке, чем импортные, вследствие больших возможностей контроля (структура российского экспорта, включающая значительную долю энергоносителей, предполагает большие возможности таможенного контроля, чем за импортом), меньшего количества льгот и более высокой средней ставки тарифа (включая норму изъятия доходов предприятий при централизованном экспорте). В то же время весь рассматриваемый период характеризовался падением реального курса доллара, сопровождаемым снижением доходов предприятий-экспортеров и соответствующим уменьшением подоходных налогов от экспортного сектора экономики, некомпенсированного ростом налогов с предприятий-импортеров.

Анализируя зависимость налогов от курсовой политики, следует принимать во внимание то, что налоговые поступления с ростом номинального курса доллара должны были увеличиваться, т.к. до конца 1994 года с суммы курсовых разниц (т.е. с номинального прироста капитальной стоимости активов в иностранной валюте), уплачивался налог на прибыль. Рост курса доллара увеличивает выручку предприятий экспортеров, что приводит к увеличению поступлений налогов, база которых связана с динамикой оборота предприятий. Рост курса доллара увеличивает облагаемую базу по налогам, связанным с импортом товаров, если при этом не происходит физического объема импорта. В то же время принятие в 1993-1995 годах большого количества решений об освобождении от НДС и импортных пошлин многих ввозимых товаров и отдельных предприятий-импортеров затрудняет анализ характера зависимости изучаемых параметров.

Важным обстоятельством является то, что на протяжении рассматриваемого периода, включая и последние года, в ценовой политике предприятий большое значение имела привязка к изменениям курса доллара динамики цен не только на импортные товары, но и на отечественные. Перечисленные факторы определяют положительное воздействие курса доллара на налоговые поступления. В то же время следует принимать во внимание и факторы отрицательного влияния снижения курса рубля на налоговые поступления. К ним, в частности относится стремление экспортеров задержать в период быстрого роста курса доллара зачисление валютной выручки на счета с тем, чтобы ее обязательная по действующим правилам продажа была осуществлена по более высокому курсу. Это уменьшает величину текущих налоговых поступлений. В периоды нестабильности курса повышается заинтересованность предприятий и населения в осуществлении расчетов иностранной валютой или наличными рублями, а не учитываемыми в налоговой отчетности. Подобное стремление к ускорению платежей, естественно, сопровождается нарастанием процесса уклонения от налогов.

Одним из важнейших макроэкономических факторов, воздействующим на многие экономические процессы, в том числе на государственные доходы является динамика задолженностей и неплатежей предприятий. Проблема платежного кризиса в переходных экономиках, несмотря на ее чрезвычайную важность ,изучена крайне недостаточно. Среди основных факторов развития кризиса задолженности выделяют такие, как мягкость бюджетных ограничений предприятий, неплатежи предприятиями со стороны государственного бюджета, а также важной причиной является криминальная составляющая.

В качестве показателей, отражающих развитие платежного кризиса, используется величина дебиторской задолженности предприятий и недоимок по платежам в бюджет.

Во-первых, обязательства по уплате налога ан прибыль и НДС появляются у предприятий после оплаты их клиентами поставленных им товаров и услуг, поэтому рост дебиторской задолженности приводит к сокращению объема реализации и прибыли, и как следствие, к падению реальных налоговых поступлений.

Во-вторых, общая величина дебиторской задолженности воздействует на динамику реальных налоговых поступлений из-за обесценения этой задолженности под влиянием инфляции. Чем больше величина дебиторской задолженности, тем при данных темпах инфляции больше ее обесценение и, соответственно, меньше реальный объем реализованной продукции, прибыли и уплаченных налогов. Чем выше инфляция, тем приданной величине дебиторской задолженности больше ее обесценение и, соответственно, меньше объем налоговой базы и налоговых поступлений.

В-третьих, от размеров просроченной дебиторской задолженности (взаимных неплатежей предприятий) существенно зависит общая величина неплатежей предприятий бюджету. Это объясняется тем, что неплатежеспособность предприятий непосредственным образом сказывается на платежеспособности их кредиторов и взаимоотношениях последних с бюджетом.

Важным фактором, характеризующим платежный кризис и оказывающим непосредственное воздействие на налоговые поступления, являются налоговые недоимки. Задолженность предприятий перед бюджетом включает в себя сумму начисленных налогов, не перечисленных в бюджет, штрафные санкции, наложенные на налогоплательщика в связи в допущенными налоговыми нарушениями и пени за просрочку уплаты налога и штрафов. Динамика недоимки в бюджет в значительной мере определялась политическими процессами в России. Так, резкий рост недоимки можно было наблюдать летом-осенью 1993 года в момент обострения противостояния между Президентом России т Парламентом. Аналогично недоимки резко возросли в 1996 году в связи с неопределенностью, вызванной предстоящими президентскими выборами. Предприятия наращивали недоимки, рассчитывая или на популистские шаги действовавшего Президента перед выборами или на смену экономического курса.

На протяжении исследуемого периода налоговые поступления находились под серьезным влиянием процессов деградации налоговой дисциплины. Это проявлялось как в расширении масштабов легального уклонения от налогов путем применения предоставляемых льгот и использования противоречий в налоговом законодательстве, так и в форме противозаконного уклонения от налогов.

Важнейшим путем противозаконного сокращения налоговых обязательств является использование неучтенных в бухгалтерии наличных денег для осуществления многих хозяйственных операций, таких, как реализация продукции, приобретение товаров и услуг, выплата заработной платы и т.д.

Масштабы наличного оборота, позволяющего осуществлять хозяйственные операции без их оформления в бухгалтерском учете предприятия и, соответственно, без возникновения налоговых обязательств, приобрели в пореформенные годы чрезвычайно существенные масштабы. В тоже время такого рода экономические операции, связанные с уклонением от налогов, занимают важное место в теневой экономике, которая кроме разрешенных законом операций, скрываемых от налогообложения включает противозаконные операции.

Похожие работы

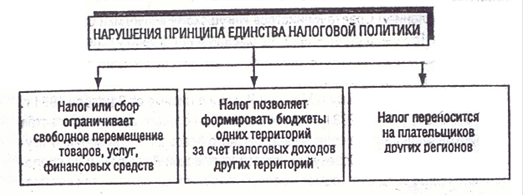

... государство стремится использовать ее в целях определенной финансовой политики. В связи с этим она становится относительно самостоятельным направлением - налоговой политикой, закрепляемой в соответствующих нормативных правовых актах. Согласно ст. 8 Конституции РФ "в Российской Федерации гарантируется единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств ...

... опубликованию. Ведомственные нормативные акты (инструкции, приказы, письма, разъяснения и т.п.), издаваемые во исполнение решений высших органов государственной власти и управления страны либо по их поручению, подлежат обязательной регистрации в Министерстве юстиции Российской Федерации. После того они должны быть официально опубликованы в газете «Российские вести». Налоговая политика ...

... , стимулирование развития приоритетных сфер деятельности и структурных сдвигов . Формирования налоговой политики должно строиться на соблюдении следующих принципов: - стабильности налоговой системы; - одинакового налогообложения производителей независимо от отраслевой принадлежности предприятия (фирмы) и формы собственности; - равенства налогового бремени для различных ...

... как из теории оптимального налогообложения, так и из анализа налоговой реформы. 1. 3. Стратегические цели и тактические задачи налоговой политики. Сложившиеся в государстве те или иные закономерности налоговых отношений отражают тактику и стратегию налоговой политики, являющейся составной частью финансовой политики. Содержание и цели налоговой политики обусловлены социально-экономическим ...

0 комментариев