Навигация

2.3. Роль налогов.

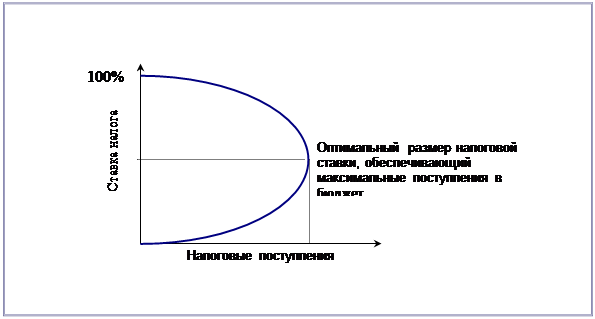

Результативность функционального проявления системы налогообложения в действии определяется ролью налогов. Эта роль может быть как позитивной, так и негативной. Особенно это проявляется в плоскости отдельных налогов. Позитивная роль налогов будет тогда, когда потенциал налогообложения реализован на практике максимально возможной степени достигнуто относительное равновесие между налоговыми функциями. На практике это проявляется в оптимизации уровня налоговых изъятий, а именно в формировании бюджета, не ущемляющего интересов плательщиков. Оценка роли налогов выступает важнейшим этапом научно-практических исследований.

В налогообложении сталкиваются интересы государства и плательщика. Они по-разному оценивают роль налогов. Следовательно, в равной степени позитивной для обеих сторон налоговых правоотношений роль системы налогообложения быть не может. Особенно полярны интересы государства и плательщиков в условиях кризиса экономики и политики. В эти периоды представители исполнительной и законодательной власти должны особенно пристально следить за состоянием налогового регулирования и своевременно вносить необходимые коррективы, как в систему налогообложения, так и во все сферы производственных отношений.

Для оценки роли налогов в формировании бюджетных доходов выявляются соотношения между суммой налоговых поступлений в бюджет, суммой нескольких налогов, сгруппированных по определённым классификационным признакам, и, наконец, суммами отдельных налогов, с одной стороны, и общей величиной бюджетных доходов, с другой. Наибольший удельный вес той или иной налоговой группы, вида налога позволяет судить об их значительной роли в формировании доходов бюджета. Этот анализ проводится в динамике, в сопоставимых ценах, что позволяет определить значение налогообложения в проведении стабилизации бюджетной политики, выявить роль налогов в решении социальных задач.

2.4. Сущность налоговой системы России и принципы налогообложения.

Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику – экономическую, социальную, экологическую, демографическую и др. При этом в качестве средства взаимодействия объекта и субъекта государственного регулирования социально-экономических процессов используются финансово-кредитный и ценовой механизмы.

Финансово-бюджетная система охватывает отношения по поводу формирования и использования финансовых ресурсов государства – бюджета и внебюджетных фондов. Она призвана обеспечивать эффективную реализацию социальной, экономической оборонной и других функций государства. Важной «кровеносной артерией» финансово-бюджетной системы являются налоги.

Налоги возникли вместе с товарным производством, разделение общества на классы и появление государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. «В налогах воплощено экономически выраженное существование государства», - справедливо подчёркивал К. Маркс[4]. В эпоху становления и развития капиталистических отношений значение налогов стало усиливаться: для содержания армии и флота, обеспечивающих завоевание новых территорий – рынков сырья, и сбыта готовой продукции, казне нужны были дополнительные средства.

Изъятие государством в пользу общества определённой части стоимости валового внутреннего продукта в виде обязательного взноса и составляет сущность налога, и, следовательно, налоговой системы в целом. Взносы осуществляют основные участники производства валового внутреннего продукта:

· работники, своим трудом создающие материальные и нематериальные блага и получающие определённый доход;

· хозяйствующие субъекты, владельцы капитала, действующие в сфере предпринимательства.

За счёт налоговых взносов, сборов, пошлин и других платежей формируются финансовые ресурсы государства. Экономическое содержание налогов выражается, таким образом, взаимоотношениями хозяйствующих субъектов и граждан, с оной стороны, и государства, с другой стороны, по поводу формирования государственных финансов.

А. Смит в своём классическом сочинении «Исследование о природе и причинах богатства народов» считал основными принципами налогообложения всеобщность, справедливость, определённость и удобность. Подданные государства, отмечал его российский последователь Н.И. Тургенев, должны давать «средства к достижению цели общества или государства» каждый по возможности и соразмерно своему доходу по заранее установленным правилам (сроки платежа, способ взимания), удобным для плательщика[5]. Со временем это перечень был дополнен принципами обеспечения достаточности и подвижности налогов (налог может быть увеличен или сокращён в соответствии с объективными нуждами и возможностями государства), выбора надлежащего источника и объекта налогообложения, однократности обложения.

Перечисленные принципы налогообложения учитывались и при формировании новой налоговой системы России, адекватной рыночным преобразованиям.

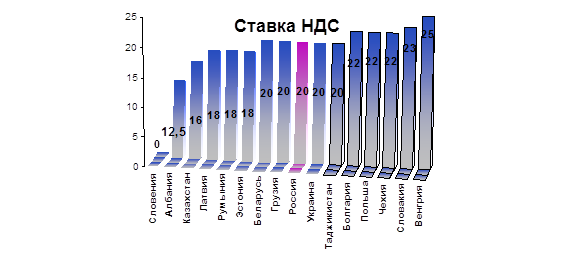

Законодательством установлено, что объектами налогообложения являются:

· прибыль (доход);

· стоимость определённых товаров;

· добавленная стоимость продукции, работ, услуг;

· имущество юридических и физических лиц;

· передача имущества (дарение, наследование);

· операции с ценными бумагами;

· отдельные виды деятельности;

· другие объекты, установленные законом.

Один и тот же объект облагается налогом данного вида только один раз за установленный период налогообложения (месяц, квартал, полугодие, год).

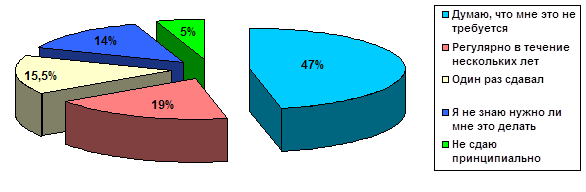

Общее количество налогоплательщиков определяется количеством юридических лиц (коммерческих и некоммерческих), численностью граждан, зарегистрированных в налоговых органах в качестве предпринимателей без образования юридического лица, и численностью граждан, уплачивающих подоходный налог по месту получения заработной платы.

По данным Госналогслужбы РФ на 1 января 1997 г. в России зарегистрировано более 2625 тыс. налогоплательщиков – юридических лиц, из которых две трети (66,4) действующие предприятия, а остальные – «неживые» налогоплательщики (не представляют отчётность, не платят налоги, находятся в розыске).

Налоговая система РФ предоставлена совокупностью налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке с плательщиков – юридических и физических лиц на территории страны. Все налоги, сборы, пошлины и другие платежи «питают» бюджетную систему РФ. Кроме того, существует государственные внебюджетные фонды[6], доходная часть которых формируется за счёт целевых отчислений. Источником этих отчислений также является произведённый ВВП, за счёт которого на стадии образования первичных доходов формируется соответствующая часть платежей во внебюджетные фонды социального назначения по тарифам страховых взносов, привязанных к оплате труда и включаемых в себестоимость продукции.

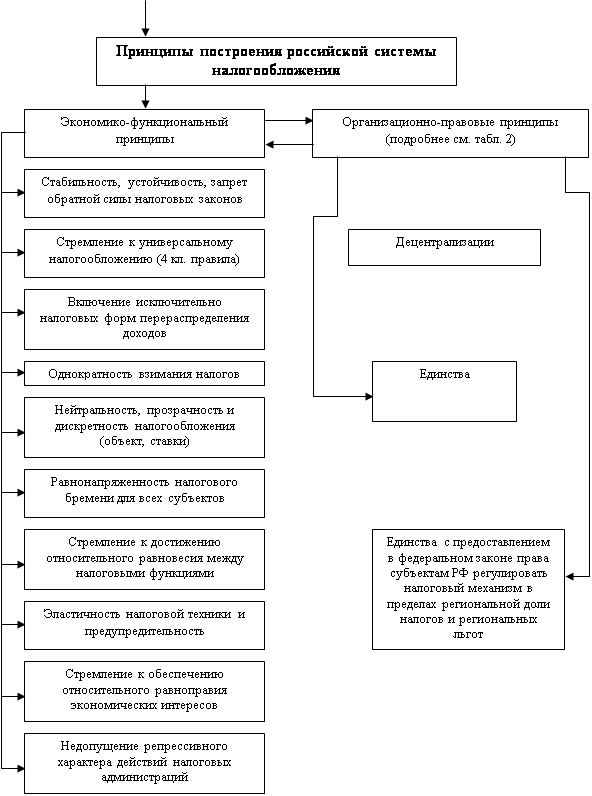

![]() Рис. 1. Принципиальные основы налогообложения и функционирования российской налоговой системы по состояни

Рис. 1. Принципиальные основы налогообложения и функционирования российской налоговой системы по состояни

Рис. 1. Принципиальные основы налогообложения и функционирования налоговой системы РФ по состоянию на 1 января 1998г.

Рис. 2. Принципиальные основы построения функциональной системы бюджетно-налоговых отношений (основы бюджетно-налогового федерализма).

Рис. 4. Направления конечного действия системы налогообложения и раскрытие её роли в конкретной практике.

Заключение.

На основе проделанной работы можно сделать некоторые выводы.

Налоговые отношения развиваются под воздействием целого комплекса законов. Исторически государственные финансы и их масштабная часть – налоги регламентировались специальными юридическими нормами. С течением времени правоприменительная практика в области государственных финансов осмысливалась с территориальных позиций, устанавливались и её связи с экономическими тенденциями общественного развития, отслеживались закономерности и, в конечном счёте, формировались законы.

Законность и чёткие принципиальные основы системы налогообложения способствуют стабилизации бюджетно-налоговых отношений, определяют стратегию и тактику их развития, предают налогообложению долговременный характер действия. Налоговое право как важный научно-практический раздел налоговедения связывает органичное целое экономику и политику.

В своей работе автор раскрыл понятие налоговой системы России, её сущность, говорил о проблемах и перспективах развития.

Список литературы:

1. Брызгалин А.В. Основные принципы российского налогового права.// «Налоговое планирование», 1998, № 3, 29-32 с.

2. Бурда Б. Краткий курс истории налогов.// «Малое предприятие», 1998, № 2, 11-12 с.

3. Конституция РФ.

4. Налоги: Учеб. пособие. / Под ред. Черника Д.Г..– М.: Финансы и статистика, 1998. – 544 с.: ил.

5. Налоги и налогообложение: Учебн. пособие / Под ред. И.Г. Русакова, В.А. Каши – М.: Финансы, ЮНИТИ, 1998. – 495 с.

6. Хачатрян А.Г. Налоговый контроль (надзор) как деятельность налоговых органов и вопросы правового регулирования. // «Юрист», 1998, № 8, 26-28 с.

7. Шараев С.Ю. Законность и правопорядок в сфере налоговых отношений: проблемы правоприменительной практики федеральных органов налоговой полиции.// «Адвокат», 1998, № 3, с. 33-48 с.

8. Юткина Т.Ф. Налоги и налогообложение: Учебник. – М.: ИНФРА-М, 1998. – 429 с.

[1] Конституция РФ ст.233

[2] Был введён налог с оборота , объединивший 53 платежа

[3] Первые три налога устанавливаются российским законодательством и взимаются на всей территории страны. При этом конкретные ставки этих налогов определяются законодательными актами субъектов РФ или решениями органов местного самоуправления.

[4] Маркс К., Энгельс Ф. Соч. – Т. 4. – С. 308.

[5] Важность и выгодность соразмерности податей умели ценить ещё во времена Римской империи. Один из губернаторов писал Тиберию, что он легко может увеличить налоги в своей провинции. Тиран отвечал, что хороший пастырь должен стричь овец своих, но не резать.

[6] Внебюджетные фонды в России появились в 1991 г., когда было признано целесообразным, выделить из бюджетной системы социальное страхование. Так были образованны: фонд социального страхования и Пенсионный фонд. В этом же году был создан Государственный фонд занятости населения, а в 1993 г. – фонды обязательного медицинского страхования (федеральный и региональные). Кроме социальных фондов, созданы федеральный и региональные дорожные, экологические и другие фонды, консолидированные в бюджетной системе.

Похожие работы

... и использования средств ФФПР зависит от решения проблемы разделения бюджетных полномочий и расщепления основных бюджетно-формирующих налогов по уровням бюджетной системы. Глава 2. Перспективы развития налоговой системы России. Перспективы развития налоговой системы Российской Федерации связывают с принятием Налогового кодекса РФ. Весной 1998 г. он прошел первое чтение в Государственной Думе. ...

... массы в обращении (при отсутствии серьезной конкуренции), мера по упорядочению скорости денежного обращения даст только кратковременный эффект. 3.2 Перспективы развития денежной системы России Анализ динамики основных макроэкономических показателей за последние шесть лет реформ (с оценкой уровня благосостояния) показывает, что обеспечить экономический рост невозможно без решения проблемы ...

... , может рассматриваться в качестве неплохого «конспекта» этого готовящегося фундаментального законодательного акта, призванного ускорить эффективное реформирование финансовой системы России. Пути совершенствования налоговой системы Опыт России подтверждает закономерность, наблюдаемую в большинстве стран с переходной экономикой, которая заключается в падении уровня налоговых изъятий в первые годы ...

... к налоговой децентрализации. В 1991 г. была образована самостоятельная Государственная налоговая служба Российской Федерации (ранее она была в составе Министерства финансов). Действующая ныне налоговая система России практически введена с 1992 г. и основывается на более чем 20 законах, охватывающих, по сути, все сферы экономической жизни государства. По своей структуре и принципам построения ...

0 комментариев