Навигация

Имущественные права акционеров. Их осуществление и защита

2.1. Имущественные права акционеров. Их осуществление и защита.

Как субъекты акционерного правоотношения, акционеры имеют определенные субъективные права, в том числе имущественные права. Имущественные права опосредуют имущественное (материальное) участие акционеров в деятельности акционерного общества. Они являются основными и определяющими в содержании акционерного правоотношения, поскольку значение личного элемента участника общества обычно невелико. Среди имущественных прав акционеров можно назвать следующие: право на дивиденд; право преимущественной покупки акций, выпускаемых обществом дополнительно; право требовать от акционерного общества выкупа акций, принадлежащих акционерам; наконец, право на ликвидационную квоту.

Как уже отмечалось, акционерное общество - это прежде всего объединение капиталов, посредством которого происходит и объединение конкретных лиц. Возможность осуществления личных прав мелких держателей ^может быть сведена к минимуму крупными акционерами. Сам акционер может отказаться от их осуществления, не посещая общие собрания акционеров.

Что касается имущественных прав, то ограничить возможность их осуществления гораздо сложнее, поскольку они максимально абстрагируются от их конкретных носителей. Например, в п. 11 Положения «О порядке выплаты дивидендов по акциям и процентов по облигациям» записано, что правом на дивиденд обладают акции, хотя очевидно, что иметь это право могут только физические или юридические лица, являющиеся акционерами, но никак не ценные бумаги, способные лишь удостоверить его.

Наиболее значимым из имущественных прав акционера является право на дивиденд. По меткому выражению П.А. Руднева, это самое старинное и существенное право акционера'.

Право на дивиденд, как было сказано выше, может быть корпоративным (членским) и кредиторским (обязательственным). Корпоративное право появляется в момент возникновения акционерного правоотношения и представляет собой установленную законом возможность получения части прибыли

' См.: Руднев П.А. Указ. соч. С. 17.

от деятельности акционерного общества. Получение прибыли обществом не связывается с каким-либо конкретным периодом его деятельности. Корпоративное право на дивиденд дает управомоченному лицу возможность участия в распределении прибыли за весь период существования акционерного правоотношения. Оно бессрочно и прекращается с выходом лица из членов акционерного общества. Право на дивиденд в данном случае не может предоставлять владельцу обыкновенных акций возможность требовать от акционерного общества выплаты конкретной суммы дивидендов по итогам его деятельности, в силу того что неизвестной является не только эта сумма, но даже и форма распределения прибыли. Именно поэтому выплата дивидендов по простым акциям не признается конкретным обязательством общества перед акционерами (п. 4 Положения «О порядке выплаты дивидендов по акциям и процентов по облигациям»). Обязательственным право на дивиденд становится только тогда, когда четко определяется предмет и сроки исполнения обязательства. Юридическим фактом, влекущим возникновения кредиторского права на дивиденд, является решение соответствующих органов управления акционерного общества о выплате дивидендов. Например, решение о выплате промежуточных (ежеквартальных, полугодовых) дивидендов, размере дивиденда и форме его выплаты принимается советом директоров общества. Аналогичное решение, но уже в отношении годовых дивидендов принимается общим собранием акционеров по рекомендации совета директоров (п. 3 ст. 42 Закона «Об акционерных обществах»). Дата выплаты годовых дивидендов определяется уставом общества или решением общего собрания акционеров. Что касается даты выплаты промежуточных дивидендов, то она определяется решением совета директоров и не может быть установлена ранее 30 дней со дня принятия такого решения. Если акционерное общество не выполняет свою обязанность по выплате дивидендов в установленные сроки, то у акционера возникает право обращения за защитой своих нарушенных прав в суд. Согласно п. 5 Положения «О порядке выплаты дивидендов...» в случае отказа акционерного общества от выплаты объявленных дивидендов оно должно быть признано неплатежеспособным и ликвидировано в установленном порядке.

В связи с изложенным может возникнуть вопрос, существует ли вообще у акционера право на дивиденд до принятия решения о его выплате? Представляется, что ответ может быть только утвердительным. Право на дивиденд существует и до объявления дивидендов, но как право особого рода - членское право, которое, как было показано в первой главе настоящей работы, нельзя отнести ни к вещным, ни к обязательственным правам. Только потому, что акционер имеет корпоративное право на дивиденд, впоследствии он может приобрести и одноименное обязательственное право. Органы управления общества принимают решение о выплате дивидендов по обыкновен-

ным акциям не из-за альтруистических соображений, а в силу того, что владельцы данных ценных бумаг обладают правом участия в распределении прибыли акционерного общества.

Неназначение к выплате дивидендов по обыкновенным акциям рассматривается скорее как исключение, чем правило. В п. Зет. 42 Закона «Об акционерных обществах» говорится, что общее собрание акционеров вправе принять решение о невыплате дивиденда по акциям определенных категорий. Фраза «вправе принять решение о невыплате дивидендов» свидетельствует о том, что нормальным и естественным положением вещей является как раз принятие решения о назначении дивидендов к выплате.

Таким образом, кредиторское право на дивиденд производно от корпоративного права на дивиденд. Как и всякое право, членское право на часть прибыли от деятельности общества в случае его нарушения подлежит защите. Если в течение длительного времени, несмотря на наличие прибыли от деятельности общества, его органы не принимают решения о выплате дивидендов, акционеры могут обратиться в суд за защитой своих прав.

Практика отечественных судов в этой области находится в стадии формирования, в то время как в развитых странах Запада уже накоплен богатый опыт. Хрестоматийным примером казусов подобного рода может служить дело Доджей против компании «Форд Моторс»'. Компания Форда, в число первых акционеров которой входили Генри Форд, Гораций Додж и Джон Додж, начала функционировать в июне 1903 года. В течение длительного периода времени она выплачивала своим акционерам дивиденды в повышенном размере, которые, в отличие от обычно выплачиваемых дивидендов, получили название специальных. Однако с октября 1915 года выплаты специальных дивидендов прекратились. Доджи, владеющие 10 процентами акций компании, обратились с иском в суд. В исковом заявлении указывалось, что Генри Форд, с 1914 года полностью контролирующий деятельность компании, злоупотребляет своим положением, что наглядно проявилось в прекращении выплат специальных дивидендов. Примерно в это же время Генри Форд сделал официальное заявление, в котором указал, что компания «Форд Моторс» не будет выплачивать акционерам повышенных дивидендов даже тогда, когда это позволяет сделать размер полученной прибыли. Предполагалось, что основная часть прибыли будет вкладываться в развитие производства. Истцы же, желая сохранить высокий размер дивидендов, требовали обязать Форда, владевшего 58 % уставного капитала компании, ограничить отчисления в фонд развития производства. Слушание дела открылось 21 мая 1917 года и продолжалось до 5 декабря 1917 года. Суд обязал «Форд Моторс» выплатить акционерам специальные дивиденды в общей сумме, экви-

' cm.: WolfeA., NaffzigerF. Op. cit. P. 378-382.

валентной половине накопленных ранее средств. Истцы не возражали против частичного удовлетворения своих требований. Компания Форда, напротив, подала апелляционную жалобу. Однако решение суда было оставлено без изменений. В решении апелляционной инстанции указывалось, что решение вопросов, касающихся увеличения количества рабочих мест, производимой продукции и развития производства в целом, не может происходить за счет ущемления прав акционеров, за счет средств, предназначенных для выплаты дивидендов.

Относительно природы дивиденда в научной литературе высказывались различные суждения. П.С. Осипенков предлагал рассматривать дивиденд как форму распределения прибыли по прошлому труду работников'.

Э.П. Дунаев также предлагал рассматривать дивиденд в качестве трудового дохода^. По мнению Л.И. Абалкина, дивиденд-следствие технического прогресса, использование личной собственности в общественном производстве^.

Приведенные взгляды формировались в основном под влиянием пере-строечного процесса и его основной цели - реформирования социализма. Отсюда и стремление определить дивиденд в качестве одной из форм вознаграждения трудового участия работников предприятия, отграничить его от так называемых нетрудовых доходов. Недостатком такого подхода является отождествление разных правовых статусов: члена трудового коллектива и акционера, которые могут принадлежать и одному лицу. Но акционер может и не являться работником предприятия. В таком случае вообще нельзя говорить о вознаграждении за его труд.

Среди зарубежных исследователей также отсутствует единство мнений по поводу природы дивиденда. Наиболее распространенной является теория информационного содержания дивидендов. Согласно ее основным положениям дивиденды передают инвесторам информацию о прибыли акционерного общества и доходности его акций, что оказывает непосредственное влияние на рыночную стоимость акций^ Росс считает, что дивиденды есть не что иное, как задолженность акционерного общества, естественное содержание его накопительных фондов. Сходную позицию занимает Малеко, рас-

' См.: Акции и акционерные отношения в новом хозяйственном механизме: «Круглый стол» в МГУ с участием специалистов АОН при ЦК КПСС, ряда академических институтов и вузов // Экономические науки. 1990. №5. С. 19.

См.: Акции и акционерные отношения в новом хозяйственном механизме: «Круглый стол» в МГУ с участием специалистов АОН при ЦК КПСС, ряда академических институтов и вузов // Экономические науки. 1990. № 5. С. 20.

^ См.: Обсуждение на заседании редакционной коллегии журнала «Вопросы экономики» // Вопросы экономики. 1989. № 1. С. 41-43.

* См.: Мшьчакма Н.А. Влияние дивидендной политики на рыночную стоимость акций: Авто-реф. дисс. ... канд. экон. наук. М., 1993. С. 8.

сматривающий дивиденды в качестве своеобразных обязательств акционерного общества'.

Под дивидендом согласно п. 2 ст. 42 Закона «Об акционерных обществах» следует понимать часть чистой прибыли, то есть прибыли, оставшейся после уплаты налогов, по итогам деятельности акционерного общества, выплачиваемой в виде дохода на акцию.

•Доход может выплачиваться в различных формах. Дивиденды в форме денежных выплат - наиболее часто встречающееся явление и, как справедливо отмечается в литературе, самое желаемое для акционеров^ Дивиденды могут выплачиваться также в виде предоставления какой-либо продукции вли оказания услуг, так называемые товарные дивиденды. Возможна выплата дивидендов путем передачи акционерам дополнительных акций общества. Подобная форма распределения прибыли акционерного общества неоднократно подвергалась убедительной критике^. Дело в том, что, получая дополнительные &кции взамен денежных средств, акционер реально не получает причитающегося ему дохода. При выплате дивиденда в форме акций чистая прибыль остается нераспределенной и причисляется к собственному капиталу акционерного общества, который уже представлен акциями, находящимися у членов общества. Доли в уставном капитале при этом не меняются, просто они представляются большим количество акций.

В зависимости от способа определения величины дивиденда различают фиксированный, долевой, партнерский и комбинированный дивиденд*. Фиксированный дивиденд устанавливается в процентном соотношении с номинальной стоимостью акции и указывается в ней. Основным недостатком данного вида дивиденда является отсутствие зависимости между его размером и величиной чистой прибыли акционерного общества. Более динамичным в этом смысле является долевой дивиденд, устанавливаемый в виде процента от чистой прибыли, получаемой обществом. Партнерский дивиденд определяется в уставе и, как правило, не имеет конкретного числового выражения. _ Обычно он выплачивается в товарной форме в акционерных обществах с небольшим количеством членов. Если при выплате дивиденда сочетаются названные выше способы определения его величины, то такой дивиденд называется комбинированным. Что касается самой величины дивиденда, то она

' См.: Карпова Г.В. Статистический анализ дивидендной политики акционерных предприятий. Дел. в ИНИОН РАН. М„ 1994. С. 7. ^ См.: Preinreich С. The nature of dividends. N.Y., 1935. P. 47. ^ См.: MycaiMM В. Т. Указ. соч. С. 33-34. * См.: Макеева Н.С. Акции и природа дивиденда Деп. в ИНИОН РАН. М., 1995. С. 5-6.

обусловливается множеством факторов, главным из которых является размер чистой прибыли акционерного общества'.

Наконец, в зависимости от срока выплаты дивиденда различают промежуточный и окончательный дивиденд.

Органы управления общества, рассматривая вопрос о назначении диви; лендов к выплате, обязаны соблюдать установленные законом ограничения на выплату дивидендов. Они закреплены в ст. 43 Закона «Об акционерных обществах». Например, общество не вправе принимать решение о выплате (объявлении) дивидендов по акциям: до полной оплаты всего уставного капитала; до выкупа акций акционерным обществом у своих членов в соответствии со ст. 75, 76 Закона «Об акционерных обществах», если на момент выплаты дивидендов оно отвечает признакам несостоятельности (банкротства) или указанные признаки появляются у общества в результате выплаты дивидендов; если стоимость чистых активов общества меньше его уставного капитала, и резервного фонда, и превышения над номинальной стоимостью, определенной уставом ликвидационной стоимости размещенных привилегированных акций, либо станет меньше их размера в результате выплаты дивидендов.

Акционерный закон устанавливает также требование соблюдения очередности выплаты дивидендов по привилегированным акциям разных типов, которая определяется уставом. Так, общество не вправе принимать решение о выплате дивидендов по привилегированным акциям определенного типа, размер дивиденда по которым определен в уставе, если не принято решение о полной выплате дивидендов по всем типам привилегированных акций, предоставляющим преимущество в очередности получения дивидендов перед привилегированными акциями данного типа.

Исходя из определения дивиденда, следует признать, что выплата дивидендов возможна только за счет чистой прибыли общества. Поэтому не допускается выплата дивидендов за счет средств резервного фонда общества (п. 3 Положения «О порядке выплаты дивидендов...»). Однако в периоды финансового благополучия акционерное общество может создать специальные фонды накопления, из которых при отсутствии прибыли будет происходить выплата дивидендов, в первую очередь по привилегированным акциям.

Практически все акционерные законы развитых государств признают чистую прибыль как основной источник выплаты дивидендов. Суды Англии и США возлагают ответственность за нарушение этого правила на должностных лиц общества, виновных в выплате незаконных дивидендов. Прецедент

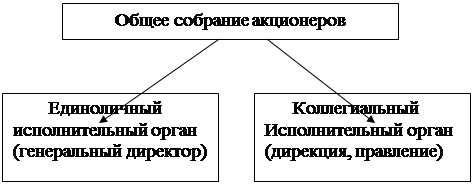

' Более подробно см.: Крейнина М.Н. Анализ финансового состояния и инвестационной привлекательности акционерных обществ в промышленности, строительстве и торговле. М., 1994. С. 173.

был установлен в деле Флиткроффа, рассмотренном в 1882 году'. Апелляционный суд решил: директора, которые знали, что выплата дивидендов повлечет за собой уменьшение уставного капитала компании, что может вызвать неспособность расплатиться с кредиторами, и все-таки рекомендовали осуществить выплату, - несут все возможные убытки в размере выплаченных дивидендов. Позже этот принцип нашел отражение в английском законодательстве.

Что касается отечественного законодательства, то ответственность членов совета директоров, исполнительного органа общества и его членов, управляющей организации или управляющего за незаконную выплату дивидендов, повлекшую убытки для акционерного общества, должна наступать в порядке ст. 71 Закона «Об акционерных обществах», а если эти действия привели к банкротству общества, то - по правилам ч. 4 ст. 56 ГК РФ.

В настоящее время в странах с системой общего права на основе прецедентов сложилась четкая система правил, регулирующих политику дивидендов^.

Во-первых, признается незаконной любая выплата дивидендов за счет уменьшения уставного капитала.

Во-вторых, допускается выплата дивидендов за счет оборотного капитала акционерного общества, но только в случае отсутствия у последнего прибыли. При этом не должны нарушаться права кредиторов.

В-третьих, прибыль, полученная от добровольной переоценки имущества, находящегося на балансе акционерного общества, может быть рассмотрена как источник дивидендов в любом случае, если она превышает обязательства общества.

В-четвертых, каждый отчетный период является изолированным. В этой связи акционеры, не получившие дивиденды за предшествующий отчетный период, по общему правилу, не могут требовать их выплаты в последующем. Неполученные дивиденды называются в англоязычной юридической литературе nimble dividends, что означает быстрые или «проворные» дивиденды.

Если в действительности все-таки происходит неправомерная выплата дивидендов, то встает вопрос о правовых последствиях такого юридического факта. Речь идет не столько об ответственности виновных лиц, этот вопрос уже был затронут, сколько о возможности изъятия у акционеров неправомерно полученных сумм. Согласно п. 6 Положения «О порядке выплаты дивидендов...» в случае выплаты акционерам излишних дивидендов общество может зачесть излишнюю выплату в счет предстоящих платежей или предложить акционерам вернуть ее на основании решения общего собрания. При этом общество не вправе принуждать акционеров к возврату излишне упла-

'См. -.Cower С. Op.cit.P. III. ^lbid.P. 113-114.

ченных сумм. Представляется, что данное положение следует применять только к акционерам, являющимся добросовестными приобретателями дивидендов, ибо деньги не могут быть истребованы от добросовестного приобретателя (п. 3 ст. 302 ГК РФ). Нельзя его применять к акционерам - членам совета директоров или правления общества, действиями которых в нарушение действующего законодательства была обусловлена выплата излишних дивидендов, поскольку в данном случае на них возлагается имущественная ответственность в порядке ст. 71 Закона «Об акционерных обществах». То же самое можно сказать и о крупных акционерах, использовавших свое доминирующее положение в обществе для принятия решения о завышенных дивидендах. В качестве критерия определения добросовестности может выступать осведомленность акционеров об истинном финансовом положении акционерного общества. Очевидно, что не все акционеры могут обладать информацией такого рода, тем более согласно п. 1 ст. 91 Закона «06 акционерных обществах» они не вправе требовать доступа к документам бухгалтерского учета. Короче говоря, добросовестным приобретателем будет является акционер, получивший излишние дивиденды, но не знавший при этом, что их выплата производится с нарушением требований ст. 43 Закона «Об акционерных обществах». Аналогичный подход следует применять и тогда, когда дивиденды выплачиваются в неденежной форме, так как в п. 1 ст. 302 ГК РФ за собственником признается право истребовать имущество от добросовестного приобретателя только в случае выбытия имущества из владения собственника помимо его воли. Решение о выплате дивидендов принимается в результате осуществления акционерами своих членских прав на участие в управлении обществом и на дивиденд. Этот процесс происходит в рамках акционерного правоотношения. Именно в ходе данного процесса происходит постановка задач деятельности общества, способов и механизмов их разрешения, иными словами, формируется сама воля юридического лица, проявляющаяся затем во вне в деятельности его органов. Поэтому бессмысленно говорить, что принятие решения об изъятии части имущества общества для выплаты незаконных дивидендов происходит вопреки его воле.

Право на получение промежуточных дивидендов имеют акционеры и номинальные держатели акций, включенные в реестр акционеров общества не позднее чем за 10 дней до даты принятия советом директоров общества решения о выплате дивидендов. Они включаются советом директоров в специальный список управомоченных лиц, составляемый перед каждой выплатой дивидендов. Что касается годовых дивидендов, то их имеют право получить акционеры и номинальные держатели акций, внесенные в реестр акционеров общества на день составления списка лиц, имеющих право участвовать в годовом общем собрании акционеров.

Закрепление в отечественном акционерном законе порядка признания членов общества субъектами кредиторского права на дивиденд является, без сомнения, полезным. В США решение этого вопроса не получило единого решения'. Одни суды считают, что право на дивиденд имеет лицо, зарегистрированное в реестре акционеров к моменту объявления о выплате дивидендов. Другие признают это право за лицами, зарегистрированными на момент фактической выплаты дивиденда.

По неполученным дивидендам проценты не начисляются. Если же дивиденды не востребованы акционером или его правопреемником в течение срока исковой давности, который согласно ст. 196 ГК РФ составляет три года, то они подлежат зачислению в доход республиканского бюджета РФ.

Доходы акционера не ограничиваются получением дивидендов. Они могут быть получены за счет разницы между номинальной стоимостью акции и се курсовой стоимостью при продаже ценной бумаги на биржевом или внебиржевом рынке. Акционеры, создающие общество, вправе получать так называемую учредительскую прибыль.

Извлечение стоимостной разницы акций становится возможным благодаря тому, что их биржевая цена достаточно автономна по отношению к стоимости уставного капитала акционерного общества. Стоимость акции «есть всегда капитализированный доход, то есть доход, исчисленный на иллюзорный капитал в соответствии с существующей процентной ставкой... Они становятся номинальными представителями несуществующего капитала. Ибо действительный капитал существует наряду с ним и, конечно, не перехо-.дит в другие руки от того, что эти дубликаты переходят из рук в руки. Они делаются формой капитала, приносящего проценты, не только потому, что путем продажи за них можно получить обратно деньги как за капитальные стоимости... Величина их стоимости может повышаться и падать совершенно независимо от движения стоимости действительного капитала, титулом на который они являются»^. Курс акций, или их рыночная цена, определяется в первую, очередь ее ценностью для эмитента и инвестора. Основным интересом инвестора, как правило, является возможность получения дивидендов и иных доходов по ценной бумаге. Формирование курсовой стоимости акций происходит в результате динамики объемов спроса и предложения ценных бумаг, В литературе выделяется три вида факторов, влияющих на курс акций: объективные, спекулятивные и субъективные^ К числу первых относится финансовое состояние акционерного общества, его текущие прибыли и другие. Среди спекулятивных отмечают скупку акционерным обществом своих

' См.: Ласк Г. Указ. соч. С. 439. ^ Маркс К., Энгельс Ф. Соч. Т. 25. 4.11. С. 10, 19.

См.: Лебедев В.В. Формирование курсовой стоимости ценных бумаг на фондовых рынках: Автореф. дисс. ... канд. экон. наук СПб, 1994 С. 8-9

акций. И, наконец, в качестве субъективных факторов рассматривают методику анализа акций, мнения отдельных лиц о перспективности вложения средств в данные акции.

До сих пор не получил однозначного решения вопрос о характере влияния дивиденда на курсовую стоимость акций. Большинство авторов прямо связывает величину курса акций и уровень выплачиваемых акционерным обществом дивидендов, устанавливая между указанными данными математическую зависимость'. Однако такая взаимосвязь прослеживается далеко не всегда. Например, на американском фондовом рынке пропорциональную зависимость биржевого курса акций от дивидендов можно установить только в краткосрочном аспекте. В долгосрочном, как указывает Н.А. Мильчакова, темпы роста курса акций значительно обгоняют темпы роста дивидендов, поскольку дивиденды находятся в жесткой зависимости от прибыли корпорации, которая не может быстро растит Для курса акций, выпускаемых японскими корпорациями, характерна еще меньшая обусловленность дивидендной политикой. Корпорации в Японии традиционно выплачивают низкие дивиденды по своим акциям. Зачастую они даже ниже уровня банковского процента^. Подобная практика вызвана концентрацией акций у юридических лиц, которые приобретают их не столько ради получения дивидендов, сколько из-за стремления завладеть доминирующим положением в акционерном обществе. В качестве еще одной причины можно назвать значительное число банков-акционеров. Они заинтересованы в низком уровне дивидендов,-так как это приводит к вложению свободных денежных средств не в акции, а на банковские счета.

Процесс снижения значения дивиденда получил наименование «эрозии дивидендов». Существуют точки зрения, полностью отрицающие влияние дивидендов на курсовую стоимость акций. Самой известной из них является теория Модильяни - Миллера^, согласно которой в условиях конкурентной экономики не может быть зависимости между курсом акций и уровнем выплачиваемых дивидендов. Акционерному обществу нет смысла выплачивать высокие дивиденды, так как и общество, и его члены имеют общие имущественные интересы. При выплате дивидендов, таким образом, не происходит реального перераспределения средств. Данная теория неоднократно критиковалась в литературе^.

' См.: Мусатов В.Т. Указ. соч. С. \9,ЛенкинС.Л.. Пламя В.И. Указ. соч. С. 54-56; Остапенко В.В. Указ. соч. С. 107; Liljeblom Е. The information conveyed by announcements of stock dividends and stock splits: a signalling aproach. Helsingfors, 1988. P. 5-25. ^ cm.: МшьшкомН.А. Указ. соч. С. 10. ^ cm.: Как работают японские предприятия. М., 1989. С. 223. * cm.: Miller М., Modigliani F. Dividend policy, growth and valuation of shares // J. of Business. V. 34. 1961. P. 411^33. ^ cm.: Макеева H.C. Указ. соч. С. 4.

Биржевая игра на разнице курса акций позволяет извлекать сверхприбыли, которые значительно превышают величину выплачиваемых акционерным обществом дивидендов. Акции могут продаваться по цене значительно превышающей номинальную, что характерно для так называемой ситуации биржевой лихорадки'.

Становление российского рынка ценных бумаг также характеризовалось значительным превышением рыночной стоимости акций над их номиналом^.

Когда происходит размещение вновь выпускаемых акций по цене выше номинала, за счет разницы сумм образуется определенная прибыль, называемая учредительской. Обычно она определяется как разница между рыночной ценой акции (ценой размещения) и денежным капиталом, соответствующим сумме их номинальных цен^. Однако некоторые авторы предлагают более сложную систему расчета учредительской прибыли, с использованием величины средней прибыли и дивиденда^

Таким образом, доходы акционера не ограничиваются получением дивидендов в результате осуществления одноименного имущественного права. Более того, первое место среди доходов акционера начинает прочно занимать доходность по акциям, складывающаяся за счет прироста их курсовой стоимости^.

Одним из элементов содержания акционерного правоотношения, точнее - входящих в его состав имущественных прав акционеров, наряду с правом на дивиденд является право акционеров на преимущественную покупку акций, дополнительно выпускаемых обществом. Первоначально оно было закреплено за акционерами в законодательствах стран с общей системой права, а затем получило широкое распространение и в континентальном праве. Цель установления права преимущественной покупки (pre-emptive right) заключалась в обеспечении постоянного состава акционеров, в создании условий для сохранения статуса кво возможностей акционеров влиять на политику общества, в недопущении перехода контрольного пакета акций сторонним лицам^. Право преимущественной покупки долгое время считалось непременным элементом статуса члена американской корпорации. Впоследствии, однако,

См.: Петражчцкчй Л.И. Акционерная компания. Акционерные злоупотребления и роль акционерных компаний в народном хозяйстве. С. 89-90; Зомбарт В. Указ. соч. С. 43-45; 72-75; Кудряшов В.П. Современная акционерная капиталистическая собственность: сущность, эволюция, противоречия. Киев- Одесса, 1991. С. 126-128: Макконнэм К., Брю С. Указ. соч. С. 173.

См.: Современный рынок ценных бумаг. Аналитические и справочные материалы / Под ред. С.В. Рубцова. М„ 1992. С. 9-11.

См.: Леонов С. Учредительство и учредительская прибыль, (к анализу акционерной формы фиктивного капитала) // Экономические науки. 1983. № 7. С. 64-65. * См.: Кудряшов В.П. Указ. соч. С. 77-79. ' См.: Мусатов В. Т. Указ. соч. С. 27-29. 'См.: Wolf A., NaffrigerF. Op. cit. P. 305-306.

его значение несколько упало. С появлением различных классов акций идея сохранения баланса между голосующими акциями потеряла свою актуальность. Как справедливо указал Гувер, баланс интересов акционеров может сохраняться и без осуществления права преимущественной покупки, поскольку в подавляющем большинстве случаев вновь выпускаемые акции являются безголосыми'. Кроме ограничений рассматриваемого права, которые диктуются соображениями целесообразности, в США существуют и формальные ограничения, вырабатываемые судебной практикой. Так, право преимущественной покупки не распространяется на акции, находящиеся в собственности корпорации; на акции, передаваемые в качестве вознаграждения; на акции, выпускаемые в связи с реорганизацией корпорации^ Данная тенденция получила свое выражение и в законодательстве ряда штатов. Например, в Калифорнии по общему правилу первоочередная покупка акций членами корпорации вообще не допускается.

В российском акционерном законе указанное право получило название преимущественного права приобретения. Оно распространяется на два вида ценных бумаг: голосующие акции и ценные бумаги, конвертируемые в голосующие акции. Причем, это право может быть осуществлено только тогда, когда оно зафиксировано в уставе общества, а выпускаемые ценные бумаги оплачиваются в денежной форме. Управомоченными лицами здесь выступают акционеры - владельцы голосующих акций общества. Но даже при фиксации преимущественного права в уставе общим собранием акционеров большинством голосов владельцев голосующих акций, принимающих в нем участие, может быть принято решение о неприменении преимущественного права приобретения ценных бумаг.

Согласно ч. Зет. 40 Закона «Об акционерных обществах» такое решение действует в течение срока, установленного решением общего собрания акционеров, но не более одного года с момента принятия такого решения. Преимущественное право приобретения является прерогативой членов акционерного общества, иначе говоря, владельцев обыкновенных акций. Поэтому законодатель отказал в нем владельцам привилегированных акций, причем даже в случаях приобретения ими права голоса в соответствии с пунктами 3 и 4 ст. 32 цитируемого Закона.

О возможности осуществления преимущественного права акционеры уведомляются не менее чем за 30 дней до даты начала размещения обществом ценных бумаг. После чего акционер вправе полностью или частично осуществить названное право путем направления обществу заявления в письменной форме с указанием сведений, предусмотренных в п. 2 ст. 41 За-

' cm.: Cower С. Ор. cit. P. 346. ^ cm.: Мозолин В.П. Корпорации, монополии и право в США. С. 231.

кона «Об акционерных обществах». Заявление направляется обществу не позднее дня, предшествующего дате начала размещения акций.

Еще одним имущественным правом акционера по действующему российскому законодательству является право требовать от акционерного общества при наступлении определенных условий выкупа акций, принадлежащих акционеру. Данное право выступает в качестве своеобразного способа защиты членских прав акционера. В ст. 12 ГК РФ дается перечень способов защиты гражданских прав. Там же говорится о том, что гражданские права могут защищаться иными способами, предусмотренными законом.

Представляется, что анализ права требования выкупа акций позволяет отнести его к таким способам. Однако указанный способ имеет достаточно специфический характер. Его нельзя отнести rfft к одной из общепринятых групп возможностей, предоставляемых управомоченному лицу правом на защиту. Он не является способом самозащиты членских прав, поскольку уп-равомоченное лицо для защиты своего права не совершает действий фактического порядка. Не принадлежит данный способ и к мерам оперативного воздействия, так как для его реализации требуются не только юридически значимые действия акционера, но и корреспондирующие им действия акционерного общества. В данном случае нельзя обнаружить и мер государственного принуждения, ибо акционеры не обращаются за защитой своего права к компетентным государственным органам. Такое обращение возможно позже, в случае отказа общества от выкупа акций.

Право выкупа призвано обеспечить защиту членских прав акционеров. Инвестор покупает акции, исходя из существующей степени личного и имущественного участия в деятельности акционерного общества. За определенную сумму приобретается определенный объем членских прав. Если бы акционер знал, что его права как личного, так и имущественного характера будут существенно ограничены, то он, вероятно, не стал бы покупать акции. Поэтому акционерный закон дает возможность акционерам, права которых были ограничены, передать акции обществу и получить за это денежную компенсацию в виде рыночной стоимости акции. Ограничение этих прав акционеров возможно в случае реорганизации общества, поскольку при этом доля их участия в деятельности общества может существенным образом уменьшиться. Имущественные права акционеров могут пострадать при принятии общим собранием акционеров решения о совершении крупной сделки в порядке, предусмотренном в п. 2 ст. 79 Закона «Об акционерных обществах». Ограничение прав членов общества может явиться следствием внесения соответствующих изменений и дополнений в устав общества или утверждения устава в новой редакции. Перечень оснований, дающих акционерам право требовать выкупа обществом всех или части принадлежащих им акций, закреплен в п. 1 ст. 75 Закона «Об акционерных обществах», является исчер-

пывающим и не подлежит расширительному толкованию. По смыслу названной статьи только решения общего собрания акционеров, ограничивающие гфава членов общества, могут служить основанием для осуществления последними права выкупа и лишь тогда, когда они голосовали против принятия соответствующего решения или не принимали участия в голосовании.

Поскольку право выкупа призвано защищать членские права акционеров, постольку оно может принадлежать только членам акционерного общества, иначе говоря, владельцам голосующих акций. Владельцы привилегированных акций таким правом не обладают. Среди владельцев обыкновенных акций указанным правом обладают лишь внесенные в реестр акционеров в качестве зарегистрированных лиц на день составления списка акционеров, имеющих право на участие в общем собрании, повестка дня которого включает вопросы голосования по которым может повлечь возникновение права требования выкупа акций. Порядок осуществления акционерами права выкупа зафиксирован в ст. 76 Закона «Об акционерных обществах». Он включает в себя стадию информационного обеспечения и стадию, на которой происходит сам выкуп акций обществом.

От рассматриваемого случая, когда акционерное общество обязано выкупать акции своих членов по их требованию, следует отличать случаи при-обретеивя акционерным обществом своих акций в добровольном порядке. Здесь акционерное общество само делает акционерам предложение о покупке имеющихся у них акций. Решение о такой покупке является производным от иных решений, среди которых главное место занимает решение общего собрания акционеров об уменьшении уставного капитала. Порядок добровольного приобретения обществом размещенных акций установлен в ст. 72, 73 Закона «Об акционерных обществах».

Членские права акционеров, как неоднократно отмечалось выше, могут быть ограничены не только акционерным обществом, но и иными субъектами членского правоотношения, например, владельцами крупных пакетов акций. Поэтому в ряде случаев члены общества имеют права требовать выкупа принадлежащих им акций крупными акционерами. Согласно п. 2 ст. 80 Закона «Об акционерных обществах» лицо, которое самостоятельно или совместно со своими аффилированными лицами приобрело 30 или более процентов размещенных обыкновенных акций общества, в течение 30 дней с даты приобретения обязано предложить акционерам продать ему принадлежащие им обыкновенные акции общества. Освобождение от указанной обязанности может быть рредусмотрено уставом общества либо решением общего собрания акционеров. Члены акционерного общества - владельцы обыкновенных акций вправе принять предложение о продаже акций в срок не более 30 дней с момента получения такого предложения. Устанавливаются неблагоприятные последствия для лица, приобретшего 30 и более процентов размещенных

обыкновенных акций общества с нарушением требований ст. 80 Закона «Об акционерных обществах». Оно вправе голосовать на общем собрании акционеров только по тем акциям, общее количество которых не превышает 30 процентов голосующих акций общества.

Судебная практика некоторых стран, например Австралии, иначе решает вопрос о возможности выкупа акций крупными акционерами у мелких держателей. Если по отечественному акционерному закону продажа акций является правом рядового акционера, то австралийские суды исходят из того, что крупные акционеры могут принудить держателей мелких пакетов акций к реализации последних. Так, на общем собрании одной из корпораций, зарегистрированной в австралийском штате Новый Южный Уэльс, было принято решение о внесении изменений в устав, согласно' Которым любой акционер, владеющий более чем 90 % акций, может в установленный срок осуществить принудительный выкуп остальных акций у других членов общества. Решение общего собрания было обжаловано в судебном порядке меньшинством акционеров. Суд первой инстанции полностью удовлетворил иск. Однако апелляционный суд, удовлетворив апелляцию ответчика, указал в своем решении, что решение общего собрания не нарушает права мелких акционеров, поскольку им предлагалось продать свои акции по цене, превышающей рыночную. Кроме этого было отмечено, что лицо, приобретая акции, должно понимать необходимость подчинения решениям органов управления акционерного общества'.

Особое место среди имущественных прав акционера занимает право на ликвидационную квоту, иными словами, установленная законом возможность получения части имущества акционерного общества при его ликвидации. Право на ликвидационную квоту может быть осуществлено только тогда, когда акционерное общество прекращает свою деятельность без перехода прав и обязанностей в порядке правопреемства к другим лицам. Если общество реорганизуется, то акционеры при определенных условиях могут требовать от общества выкупа принадлежащих им акций, но не вправе настаивать на получении ликвидационной квоты. Так же как и право на дивиденд, право на ликвидационную квоту существует в качестве корпоративного или членского права и в качестве кредиторского. Корпоративное право появляется в момент возникновения членского правоотношения и продолжает существовать до его прекращения. Названное корпоративное право защищается законом от нарушения. Например, если после расчетов с кредиторами у акционерного общества остается еще достаточно имущества для удовлетворения требований своих членов, а ликвидационная комиссия отказывает им в этом, то акционеры вправе обратиться за защитой своего права в суд. Кредиторское право на

' cm.: Elliot A. WCP limited V. Gambotto а. Аппог Expropriation of minority shareholding is not malum in sell // Melbourne univ law rev. 1994. Vol. 19. №3. P. 776-783.

ликвидационную квоту возникает после утверждения общим собранием акционеров по согласию с органом, осуществившим государственную регистрацию ликвидируемого общества, ликвидационного баланса. Право требования доли в имуществе юридического лица появляется в момент определения ликвидационной комиссией на основании данных ликвидационного баланса порядка распределения имущества общества между акционерами, размера и сроков выплаты ликвидационной квоты. Другими словами, в момент определения предмета обязательства. В период осуществления ликвидационной процедуры акционерное общество еще действует как юридическое лицо, поэтому именно оно является должником в обязательстве по выплате ликвидационной квоты. На этом этапе все полномочия по управлению делами общества переходят к ликвидационной комиссии.

Ликвидационная квота выплачивается акционерам в виде денежных средств. Однако в случае их недостаточности ликвидационная комиссия осуществляет продажу иного имущества общества с публичных торгов 9 порядке, установленном для исполнения судебных решений, в частности, статьями 448, 449 ГК РФ. Очередность удовлетворения требований акционеров установлена в п. 1 ст. 23 Закона «Об акционерных обществах». Распределение имущества каждой очереди осуществляется после полного распределения имущества предыдущей очереди.

Право на ликвидационную квоту по своему характеру имеет сходство с правом на дивиденд. И в том и в другом случае акционер получает часть имущества общества. Кроме этого, члены общества, особенно держатели крупных пакетов акций, своими действиями способствуют возникновению обоих названных прав. Например, когда они голосуют на общем собрании по вопросу об утверждепии конкретного размера дивиденда и о назначении его к выплате, а также по вопросу о ликвидации общества, в случае, если она осуществляется в добровольном порядке. Поэтому в литературе можно найти характеристику ликвидационной квоты как ликвидационного дивиденда'. Но, несмотря на очевидное сходство, данные правомочия акционера имеют существенные отличия.

Во-первых, источником для выплаты дивидендов служит чистая прибыль, полученная акционерным обществом за определенный период его деятельности. Что касается ликвидационной квоты, то она выплачивается за счет всех имеющихся у общества средств. Ликвидируемое юридическое лицо, как правило, не имеет чистой прибыли.

Во-вторых, осуществление акционером права на дивиденд не прекращает существование акционерного правоотношения. Погашается только обязанность акционерного общества по выплате определенной части прибыли,

' cm.: Preinreich О. Ор. ciL P. 51.

существующая в обязательственном правоотношении, в то время как при осуществлении права на ликвидационную квоту конкретным акционером он перестает быть субъектом акционерного правоотношения. Получив долю в имуществе ликвидируемого юридического лица, он выходит из состава членов общества, поскольку при этом происходит своеобразное возвращение сделанных когда-то взносов в уставный капитал акционерного общества, являющихся основой имущественного участия акционера в деятельности организации. Таким образом, для акционера, получившего ликвидационную квоту, прекращается и акционерное правоотношение. Полностью акционерное правоотношение прекращается с завершением процедуры ликвидации юридического лица, с момента внесения органом государственной регистрации соответствующей записи в единый государственный реестр юридических лиц.

Рассмотрение форм и порядка ликвидации акционерного общества выходит за рамки настоящего исследования.

Похожие работы

... , что и относит данный тип дивидендной политики к категории консервативной, минимизирующей риск снижения финансовой устойчивости предприятия из-за недостаточных темпов прироста собственного капитала акционерного общества. Политика стабильного минимального размера дивидендов с надбавкой в отдельные периоды (или политика "экстра-дивиденда") по весьма распространенному мнению представляет собой ...

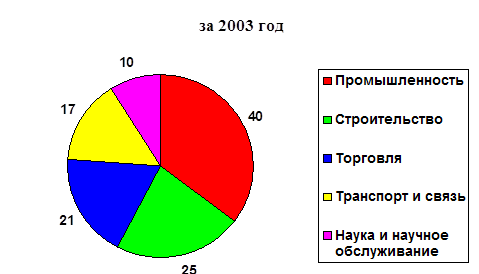

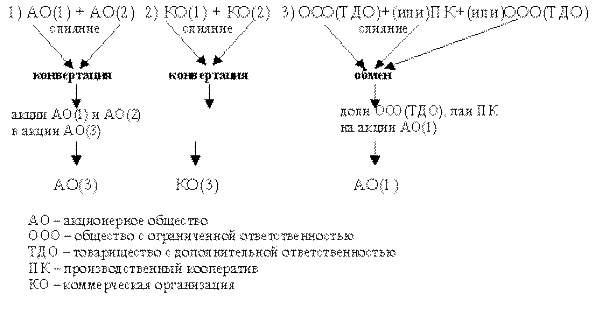

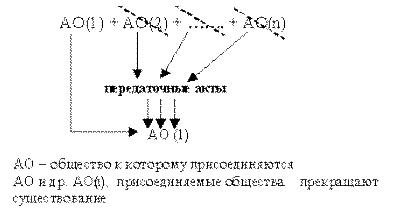

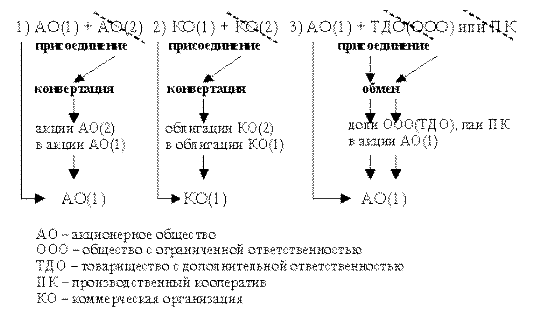

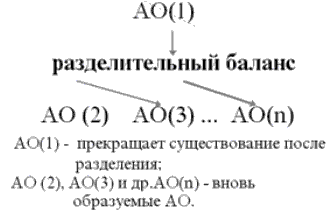

... , либо в действующие нормативные акты будут внесены соответствующие изменения. Довольно часто на практике возникают споры, связанные с основаниями и сроками конвертации ценных бумаг при реорганизации акционерных обществ в форме разделения. Согласно п.6.1. Стандартов эмиссии ценных бумаг при реорганизации коммерческих организаций однозначно закреплено, что ценные бумаги коммерческой организации, ...

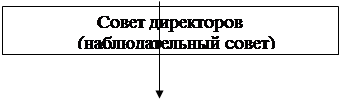

... созыве учредительной конференции кворума не будет,акционерное общество считается несостоявшимся.Голосование на учредительной конференции проводится по принципу : одна акция-один голос.Решения о создании акционерного общества,об избрании совета акционерного общества (наблюдательного совета),исполнительных и контрольных органов акционерного общества и о предоставлении льгот учредителям за счет ...

... в контрольный совет. - Составление отчета за истекший финансовый год и отчета для инспектора-контролера. - Разработка предложений по рациональному использованию балансовой прибыли акционерного общества с последующей их защитой на общем собрании. - Тщательное и добросовестное исполнение функций по управлению делами и финансами общества. Поддержание конкурентоспособности на достаточном уровне. ...

0 комментариев