Навигация

Налоговая нагрузка на субъекты малого предпринимательства: проблемы, пути решения

2.3. Налоговая нагрузка на субъекты малого предпринимательства: проблемы, пути решения.

Существуют различные подходы к расчету налоговой нагрузки. Например, известны методологии определения налогового потенциала, уровня налоговой нагрузки населения, доли налогов в ВВП, определяющие налоговую нагрузку и ее динамику во времени на макроуровне и исчисляемые на базе основных макроэкономических показателей экономики страны.

Однако их применение вполне правомерно при анализе динамических рядов налоговой нагрузки на макроуровне.

Например, применение используемой методики расчета налоговой нагрузки как соотношение суммы всех налогов и платежей во внебюджетные страховые социальные фонды с объемом реализации продукции имеет (при сопоставлении полученных результатов) существенные недостатки. Во-первых, не учитывается различие структуры затрат в себестоимости продукции у различных хозяйствующих субъектов, поскольку налоговые платежи соотносятся с материальными затратами на производство продукции, которые не имеют непосредственного отношения к налоговой нагрузке. Во-вторых, и в делимое, и в делитель такого показателя включается одна и та же величина - налоги, вносимые конкретным хозяйствующим субъектом, что в значительной степени искажает действительную динамику этого показателя, смягчая ее. Поэтому данную методику правильнее использовать в целях исчисления так называемой динамики налогоемкости продукции за различные отчетные периоды конкретного производства, поскольку она фактически определяет долю всех налоговых отчислений в выручке от реализации продукции.

Методология исчисления налоговой нагрузки как доли налогов в объеме ВВП достаточна проста, понятна и широко используется зарубежными странами. Вместе с тем она не позволяет исследовать налоговую нагрузку на микроуровне при сопоставлении ее для предприятий, относящихся к различным отраслям производства и секторам экономики.

Поэтому для анализа была выбрана методология определения налоговой нагрузки на хозяйствующие субъекты доцента, кандидата экономических наук Е.А. Кирова, опубликованная в журнале «Финансы» № 9 1998г. [16]

Автором предлагается различать абсолютную и относительную налоговую нагрузку. Абсолютная налоговая нагрузка - это налоги и страховые взносы, подлежащие перечислению в бюджет и внебюджетные фонды, то есть абсолютная величина налоговых обязательств хозяйствующих субъектов.

Предлагается в расчет величины налоговой нагрузки не включать подоходный налог и 1% от расходов на оплату труда в Пенсионный фонд, поскольку плательщиками этих отчислений являются физические лица, а предприятия только перечисляют их.

Косвенные налоги повышают налоговую нагрузку предприятий, хотя реальным плательщиком их является конечный потребитель производимой продукции. Уплата предприятиями косвенных налогов приводит к следующим последствиям.

Во-первых, на сумму этих налогов увеличиваются цены на продукцию. Во-вторых, вызванный косвенными налогами рост цен на продукцию сокращает спрос на нее, снижает объемы продаж и прибыль. В-третьих, у предприятий, с одной стороны, отвлекаются оборотные средства, что создает серьезные финансовые затруднения, с другой - сумма НДС, подлежащая внесению в бюджет, определяется как разница между суммами налога, фактически уплаченными поставщикам за материальные ресурсы, стоимость которых относится на издержки производства и обращения. Следовательно, предприятиям возмещается сумма «входного» НДС. Поэтому сумма НДС, подлежащая перечислению в бюджет, должна включаться в состав налоговых платежей, учитываемых при расчете величины налоговой нагрузки .

Абсолютная налоговая нагрузка не отражает напряженность налоговых обязательств. Этот показатель не соизмеряет величину налоговых платежей с источником их уплаты. Поэтому мы предлагаем использовать термин относительной налоговой нагрузки.

Под относительной налоговой нагрузкой понимается отношение ее абсолютной величины к вновь созданной стоимости, то есть доли налогов и страховых взносов, включая недоимку во вновь созданной стоимости.

Достоинства данной методологии заключаются в том, что она позволяет определить относительную налоговую нагрузку на макро- и микро- уровнях. Во первых, налоговые платежи соотносятся только с вновь созданной стоимостью. Главное - налоговое бремя определяется относительно источника уплаты налогов. От доли налогов во вновь созданной стоимости зависит благополучие как самого предприятия, так и его работников. Во-вторых, на формирование величины вновь созданной стоимости не влияют уплачиваемые налоги. Налоговую нагрузку не искажают такие факторы, как материалоемкость производства, численность работников, сумма налогов в цене продукции. В-третьих, при исчислении налоговой нагрузки учитываются налоги, которые уплачиваются непосредственно предприятием. В-четвертых, данная методология достаточно удобна и проста, позволяет осуществлять расчет налогового давления на конкретные предприятия. Не представляется сложным также определить аналогичным образом налоговую нагрузку для индивидуальных предпринимателей.

На уровне предприятия (отрасли, группы предприятий) вновь созданную стоимость исчислим следующим образом:

ВСС = ОТ + СО + П +НП,где ВСС - вновь созданная стоимость;

ОТ - оплата труда;

СО - оплата отчислений на социальные нужды;

П - прибыль предприятия (до налогообложения);

НП - налоговые платежи.

Относительную налоговую нагрузку можно определить по следующей формуле:

Дн = (НП + СО) / ВСС = (НП + СО) / (ОТ + СО + П + НП) * 100%,

где Дн - относительная налоговая нагрузка на хозяйствующего субъекта.

Нами выдвинут тезис о том, что при существующем финансовом положении предприятий и ориентации на развитие предпринимательской деятельности в России наиболее приемлема относительная налоговая нагрузка на уровне 35-40 % к вновь созданной стоимости.

Более высокое налоговое давление в ведущих секторах экономики не только сдерживает развитие предпринимательской активности, но и ставит производство на хрупкую грань выживания.

При этом максимальная относительная налоговая нагрузка на любого из хозяйствующих субъектов не может превышать 50 %.

На основе вышеописанной методики расчета проанализируем относительную налоговую нагрузку, рассчитанную на основе данных бухгалтерской отчетности двух реально действующих предприятий, состоящих на налоговом учете в Тукаевской налоговой инспекции г. Набережные Челны.

Предприятие «А»: относится к малым предприятиям (объем валовой выручки в 1998г. - 5 879 214,00 руб., количество работающих – 21 чел.). Сфера деятельности данного предприятия – торгово-закупочная, льгот по налогообложению не имеет. Срок деятельности – 5 лет.

Предприятие «Б»:относится к малым предприятиям (объем валовой выручки в 1998г. - 6 587 698,00 руб., количество работающих - 36 чел.). Сфера деятельности – строительно-монтажные работы. Предприятие имеет льготу по налогу на прибыль – освобождено от уплаты налога. Срок деятельности – 11 месяцев.

Таблица 2.3.1

Расчет относительной налоговой нагрузки по предприятию «А».

| Показатели | Ставки | Налогооблага-емая база | Сумма/руб. |

| Фонд оплаты труда (ФОТ) | 144 000,00 | ||

| Отчисления на социальные нужды (СО) | 56 160,00 | ||

| Совокупные налоговые платежи (НП) | 756 555,90 | ||

| Прибыль (до налогов) П | 615 227,00 | ||

| Относительная налоговая нагрузка (%) |

|

| 51,70 |

| Имущество | 417 550,00 | ||

| Валовой доход (выручка) | 5 879 214,00 | ||

| Затраты | 5 263 987,00 | ||

| Прибыль | 615 227,00 | ||

| Налог на имущество | 2% | от среднегод. стоимости | 83 510,00 |

| Дорожный фонд | 1.8% 0.3% | от работ и услуг от торгового оборота | 105 825,85 |

| Ветхое жилье | 1.0% | от выручки | 58 792,14 |

| Отчисления на содержание жилищной, социально-культурной сферы | 1.5% | от выручки | 88 188,21 |

| Налог на прибыль | 35% | от прибыли | 215 329,45 |

| Налог на содержание милиции | 3.0% | от МРОТ, кол-ва работников | 25,05 |

| Транспортный налог | 1.0% | ФОТ | 1 440,00 |

| Сбор на нужды образовательных учреждений | 1.0% | ФОТ | 1 440,00 |

| НИОКР | 1.5% | от затрат | 78 959,81 |

| НДС | 20% 10% | от работ, услуг прод.товары | 123 045,40 |

| Совокупные налоговые платежи (руб.) | 756 555,90 |

Таблица 2.3.2

Расчет относительной налоговой нагрузки по предприятию «Б».

| Показатели | Ставки | Налогооблага-емая база | Сумма/руб. |

| Фонд оплаты труда (ФОТ) | 192 000.00 | ||

| Отчисления на социальные нужды (СО) | 74 880.00 | ||

| Совокупные налоговые платежи (НП) | 619 246.98 | ||

| Прибыль (до налогов) П | 487 333.00 | ||

| Относительная налоговая нагрузка (%) |

|

| 50.54 |

| Имущество | 715 569.00 | ||

| Валовой доход (выручка) | 6 587 698.00 | ||

| Затраты | 6 100 365.00 | ||

| Прибыль | 487 333.00 | ||

| Налог на имущество | 2% | от среднегод. стоимости | 143 113.80 |

| Дорожный фонд | 1.8% 0.3% | от работ и услуг от торгового оборота | 118 578.56 |

| Ветхое жилье | 1.0% | от выручки | 65 876.98 |

| Отчисления на содержание жилищной, социально-культурной сферы | 1.5% | от выручки | 98 815.47 |

| Налог на прибыль | 35% | от прибыли | 0.00 |

| Налог на содержание милиции | 3.0% | от МРОТ, кол-ва работников | 50.09 |

| Транспортный налог | 1.0% | ФОТ | 1 920.00 |

| Сбор на нужды образовательных учреждений | 1.0% | ФОТ | 1 920.00 |

| НИОКР | 1.5% | от затрат | 91 505.48 |

| НДС | 20% 10% | от работ, услуг прод.товары | 97 466.60 |

| Совокупные налоговые платежи (руб.) | 619 246.98 |

Из данных расчетов видно, что относительная налоговая нагрузка по этим предприятиям вполне сопоставима (51,7% и 50,5%). И даже освобождение предприятия «Б» от уплаты налога на прибыль практически не снижает налоговой нагрузки. Учитывая вышесказанное, можно сделать предварительный вывод: использование льгот по налогам (в частности, по налогу на прибыль) при сохранении ставок по остальным налогам и налогооблагаемой базы практически не влияет на величину налогового пресса, то есть применение на предприятиях этой льготы не облегчает их существования и не стимулирует их деятельность.

Если в данном случае сравнить размер относительной налоговой нагрузки с теоретически обоснованной (описание см. выше), то становится очевидно, что по обоим предприятиям практически превышен предельно допустимый уровень. Подобное положение никак не стимулирует предприятия, и уж тем более не поддерживает.

Сравнение абсолютного размера налоговых платежей и полученной предприятиями прибыли наглядно показывает, что это соотношение (налоговые платежи/прибыль) больше 100%. Это лишний раз подчеркивает недостаток общепринятой методики определения налоговой нагрузки, при которой сравнивается сумма всех уплаченных налоговых платежей (без социальных отчислений) с полученной прибылью.

С целью сравнения размера относительной налоговой нагрузки и оценки ее влияния на деятельность малых предприятий нами предлагается рассмотреть и проанализировать 3 теоретических варианта подхода к налогообложению предприятий. За основу были взяты данные бухгалтерской отчетности по вышеописанному предприятию «А» за 1998 год. Но были изменены характер налогооблагаемой базы и ставки налогов.

Первый вариант предусматривает, что основное количество налогов взимается с дохода (прибыли), а не с валовой выручки или оборота.

Таблица 2.3.3

Расчет относительной налоговой нагрузки (Вариант 1).

| Показатели | Ставки | Налогооблага-емая база | Сумма/руб. |

| Фонд оплаты труда (ФОТ) | 144 000.00 | ||

| Отчисления на социальные нужды (СО) | 56 160.00 | ||

| Совокупные налоговые платежи (НП) | 469 897.00 | ||

| Прибыль (до налогов) П | 615 227.00 | ||

| Относительная налоговая нагрузка (%) |

|

| 40.93 |

| Имущество | 417 550.00 | ||

| Валовой доход (выручка) | 5 879 214.00 | ||

| Затраты | 5 263 987.00 | ||

| Прибыль | 615 227.00 | ||

| Налог на имущество | 2% | от среднегод. стоимости | 83 510.00 |

| Дорожный фонд | 1.8% 0.3% | от прибыли | 11 074.09 |

| Ветхое жилье | 1.0% | от прибыли | 6 152.27 |

| Отчисления на содержание жилищной, социально-культурной сферы | 1.5% | от прибыли | 9 228.41 |

| Налог на прибыль | 35% | от прибыли | 215 329.45 |

| Налог на содержание милиции | 3.0% | от МРОТ, кол-ва работников | 25.05 |

| Транспортный налог | 1.0% | от прибыли | 6 152.27 |

| Сбор на нужды образовательных учреждений | 1.0% | от прибыли | 6 152.27 |

| НИОКР | 1.5% | от прибыли | 9 228.41 |

| НДС | 20% 10% | от работ, услуг прод.товары | 123 045.40 |

| Совокупные налоговые платежи (руб.) | 469 897.60 |

Во втором варианте нами предлагается оставить только 3 вида налогов: налог на имущество, налог на прибыль, НДС. Остальные налоги исключены.

Таблица 2.3.4

Расчет относительной налоговой нагрузки (Вариант 2).

| Показатели | Ставки | Налогооблага-емая база | Сумма/руб. |

| Фонд оплаты труда (ФОТ) | 144 000.00 | ||

| Отчисления на социальные нужды (СО) | 56 160.00 | ||

| Совокупные налоговые платежи (НП) | 421 884.85 | ||

| Прибыль (до налогов) П | 615 227.00 | ||

| Относительная налоговая нагрузка (%) |

|

| 38.64 |

| Имущество | 417 550.00 | ||

| Валовой доход (выручка) | 5 879 214.00 | ||

| Затраты | 5 263 987.00 | ||

| Прибыль | 615 227.00 | ||

| Налог на имущество | 2% | от среднегод. стоимости | 83 510.00 |

| Дорожный фонд | 0.00 | ||

| Ветхое жилье | 0.00 | ||

| Отчисления на содержание жилищной, социально-культурной сферы | 0.00 | ||

| Налог на прибыль | 35% | от прибыли | 215 329.45 |

| Налог на содержание милиции | 0.00 | ||

| Транспортный налог | 0.00 | ||

| Сбор на нужды образовательных учреждений | 0.00 | ||

| НИОКР | 0.00 | ||

| НДС | 20% 10% | от работ, услуг прод.товары | 123 045.40 |

| Совокупные налоговые платежи (руб.) | 421 884.85 |

В третьем варианте сохранена все виды налогов, но их ставки уменьшены вдвое относительно существующих. Во всех тех вариантах за налогооблагаемую базу принималась валовая выручка.

Таблица 2.3.5

Расчет относительной налоговой нагрузки (Вариант 3).

| Показатели | Ставки | Налогооблага-емая база | Сумма/руб. | |

| Фонд оплаты труда (ФОТ) | 144 000.00 | |||

| Отчисления на социальные нужды (СО) | 56 160.00 | |||

| Совокупные налоговые платежи (НП) | 378 277.95 | |||

| Прибыль (до налогов) П | 615 227.00 | |||

| Относительная налоговая нагрузка (%) |

|

| 36.40 | |

| Имущество | 417 550.00 | |||

| Валовой доход (выручка) | 5 879 214.00 | |||

| Затраты | 5 263 987.00 | |||

| Прибыль | 615 227.00 | |||

| Налог на имущество | 1% | от среднегод. стоимости | 41 755.00 | |

| Дорожный фонд | 0,9% 0.15% | от работ и услуг от торгового оборота | 52 912.93 | |

| Ветхое жилье | 0,5% | от выручки | 29 396.07 | |

| Отчисления на содержание жилищной, социально-культурной сферы | 0,75% | от выручки | 44 094.11 | |

| Налог на прибыль | 17,5% | от прибыли | 107 664.73 | |

| Налог на содержание милиции | 1,5% | от МРОТ, кол-ва работников | 12.52 | |

| Транспортный налог | 0,5% | ФОТ | 720.00 | |

| Сбор на нужды образовательных учреждений | 0,5% | ФОТ | 720.00 | |

| НИОКР | 0,75% | от затрат | 39 479.90 | |

| НДС | 10% 5% | от работ, услуг прод. товары | 61 522.70 | |

| Совокупные налоговые платежи (руб.) | 378 277.95 | |||

Полученные данные наглядно демонстрируют, что даже при трех различных подходах к системе налогообложения, величина относительной налоговой нагрузки остается примерно на одном уровне, то есть сопоставима по своему абсолютному значению. Но одновременно с этим, величина налоговой нагрузки по 3-м теоретическим вариантам заметно ниже величины относительной налоговой нагрузки, рассчитанной по предприятию «А» без изменений в системе налогообложения. Напрашивается вывод, что для того, чтобы снизить величину налогового пресса (хотя бы для субъектов малого предпринимательства), для начала достаточно изменить условия налогообложения.

Если же сравнивать между собой 3 теоретических варианта расчета относительной налоговой нагрузки, то становится очевидно, что для малых предприятий был бы предпочтительнее вариант 3, при котором ставки всех налогов уменьшены вдвое. Во-первых, величина налоговой нагрузки при таком варианте самая низкая (36,4%) и вполне вписывается в рамки теоретически допустимой. Во-вторых, законодательно гораздо проще изменить ставки налогов, чем отменить налоги для малого предпринимательства совсем или изменить налогооблагаемую базу. Но необходимо помнить, что принятие законодательного решения об изменении ставок налогов (тем более снижение их вдвое) на сегодняшний день практически невозможно.

Анализируя полученные результаты, нетрудно сделать вывод, почему число малых предприятий неуклонно падает. Ситуация сегодня такова, что предприниматели, если и не бросают дело, то обязательно уводят его львиную долю в «теневой бизнес».

Чтобы прекратить развитие этой тенденции необходимо снизить налоговое бремя, упростить систему отчетности, оградить предпринимателей от произвола чиновников, и содействием развития малого бизнеса расширить налогооблагаемую базу. То есть, бюджет должен пополняться деньгами, не за счет увеличения налогового бремени, а за счет создания большой сети малых предприятий, которые платят налоги.

Что касается индивидуальных предпринимателей - части субъектов малого предпринимательства, то на сегодняшний день индивидуальная предпринимательская деятельность без образования юридического лица имеет ряд существенных преимуществ перед другими организационно-правовыми формами юридических лиц.

Во-первых, предприниматель уплачивает подоходный налог размере от 12% до 35% от совокупного дохода, получаемого в календарном году, страховые взносы в Пенсионный фонд в размере 20,6% с дохода и фонд медицинского страхования в размере 3,6% с дохода, а также иные налоги и обязательные платежи в зависимости от вида предпринимательской деятельности (налог на реализацию ГСМ, налог на приобретение автотранспортных средств и т. д.). Если вышеперечисленные налоги сравнить с количеством налогов, уплачиваемых предприятием (налог с прибыли, налог на имущество предприятия, налог на добавленную стоимость, отчисления в фонды, а также множество местных налогов), то видна огромная разница между ними в количественном соотношении. Налоги, yплачиваемые предприятием в бюджеты разного уровня, составляют не менее половины дохода, и количество их не менее десятка, в то время как индивидуальный предприниматель уплачивает только три налога, и это составляет чуть более 20% его дохода.

Таблица 2.3.6

Сравнительная таблица уплаты налогов, обязательных платежей.

| № | Виды налогов (обязательных платежей) | Юридическое лицо (предприятие): размер налога | Индивидуальный предприниматель: размер налога |

| 1. | Налог на добавленную стоимость | 10%-на продовольственные товары, товары для детей 20%-на остальные товары | Освобожден от налога |

| 2. | Налог на прибыль | 35% на прибыль | Нет |

| 3. | Отчисления в Пенсионный фонд | 28% от фонда оплаты + 1% от начисленной заработной платы | 20,6 % от дохода |

Настоящая таблица не полностью освещает разницу в размерах налоговых и других отчислений, осуществляемых предприятием и индивидуальным предпринимателем, но и этого достаточно, чтобы показать: размеры отчислений, производимые предприятием, значительно больше, чем размеры отчислений индивидуального предпринимателя.

Во-вторых, при налогообложении доход предпринимателя уменьшается на количество произведенных расходов, связанных с осуществлением предпринимательской деятельности, к тому же не следует забывать, что на индивидуального предпринимателя распространяются налоговые льготы, предусмотренные для физических лиц Законом РФ «О подоходном налоге с физических лиц» (от 07.12.1991 г. с учетом изменений и дополнений);

В-третьих, для индивидуала упрощен порядок регистрации и ведения бухгалтерского учета и отчетности;

В-четвертых, любое взыскание имущества, в том числе денежных средств, гражданина-предпринимателя производится только в судебном порядке, что является надежной гарантией от незаконных действий налоговых органов;

В-пятых, предприниматель вправе в добровольном порядке перейти на упрощенную систему налогообложения, введенную 9 декабря 1995 года Федеральным законом № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства», который заменяет уплату установленного законодательством Российской Федерации подоходного налога на доход, полученный от осуществляемой предпринимательской деятельности, уплатой стоимости патента на занятие данной деятельностью.

Попыткой развития малого бизнеса, снятие налоговой нагрузки, упрощение учета и отчетности в какой-то степени можно считать издание Федерального Закона от 29.12.95 г. № 222 «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства». [3]

Таким образом, специальный налоговый режим, предопределяющий упрощение системы налогообложения этой сферы экономики функционирует уже три года. Однако, этот закон не смог в полной мере решить существующие проблемы.

Например, на конец 1998 года по отчетным данным Тукаевского района насчитывалось 639 субъектов малого предпринимательства. Из них в течение года перешли на упрощенную систему налогообложения 38 предприятий, что составляет 5,5 % от общего числа.

Совокупный доход организаций - субъектов малого предпринимательства, перешедших за 1998 год на упрощенную систему налогообложения составил

10 930 тыс.рублей. Поступление единого налога в консолидированный бюджет от этих предприятий 1093 тыс. руб., что составило 2,6 % от общего числа всех налогов и обязательных платежей. (см. приложение 1).

Непопулярность упрощенной системы налогообложения объясняется тем, что в республике Татарстан принят метод десяти процентного единого налога с валовой выручки. Это экономически невыгодно организациям бытового обслуживания и розничной торговли, чье число значительно (например торговые предприятия составляют 55 %) - 56 % от общего числа субъектов малого предпринимательства по данным 1998 года.

Кроме простоты и удобства применения упрощенной системы налогообложения она имеет ряд существенных недостатков. Одним из них является то, что упрощенная система налогообложения может быть применена предприятием с предельным уровнем среднесписочного состава до 15 человек и размером совокупной валовой выручки не превышающим сумму

100-тысячекратного МРОТ, установленного законодательством. Эти условия значительно сужают круг малых предприятий, использующих систему упрощенного налогообложения.

Непростой вопрос возникает с НДС. При отсутствии уплаты НДС субъектами малого бизнеса, перешедшими на упрощенную систему налогообложения, субъекты малого предпринимательства, являющиеся потребителями продукции указанной категории субъектов, при прочих равных условиях, должны не только уплачивать в бюджет НДС в большей сумме, но и увеличить отпускную цену собственного продукта. При проблеме сбыта своего товара на рынке, последних должен идти на снижение в значительной мере своей прибыли.

Небольшое количество предприятий, перешедших на упрощенную систему налогообложения объясняется ограничениями по численности и по выручке. К тому же во многих, если не сказать в большинстве предприятий численность (особенно внештатная) колеблется. Такая же тенденция и у объемов производства, и у выручки.

Изменение показателей численности и суммы совокупного дохода приводит к обязанности в любой момент возвратиться к общепринятой системе налогообложения и учета. Поэтому предприятия и организации по существу вынуждены кроме упрощенного учета вести обычный учет.

Слабой стороной закона является ущемление предприятий, перешедших на нее, в пользовании льготами. В частности, из системы общих льгот вытесняются льготы, предоставляемые предприятиям, основной контингент работников которых является инвалидами. Упрощенная система налогообложения приобретает большое преимущество перед традиционной, если будет введен единый социальный налог, что резко сократит документооборот и бухгалтерский учет.

Упрощенная система налогообложения малого бизнеса предназначена для решения проблемы корпоративных налогов, но не решает проблему индивидуальных налогов. Пока будут существовать предельно высокие индивидуальные налоги упрощенная система не даст ожидаемого эффекта. [25]

Кроме того, известно, что в соответствии с Федеральным законом о поддержке малого бизнеса малые предприятия пользуются льготами при исчислении амортизационных начислений в виде ускоренной амортизации. Однако, соответствующего механизма в этом плане для предприятий, перешедших на упрощенную систему налогообложения не существует.

Но даже при устранении всех вышеперечисленных недостатков действующая в настоящее время упрощенная система налогообложения субъектов малого предпринимательства не обеспечивает в должной мере учет объектов налогообложения индивидуальных предпринимателей и части малых предприятий, поскольку сохраняются условия для ухода от уплаты налогов, например, работа с наличными деньгами, без кассовых аппаратов и т.д. Особенно это касается розничной торговли, общественного питания, бытового и транспортного обслуживания населения.

В этом отношении наиболее эффективными и целенаправленными представляются определенные положения Федерального закона от 31 июля 1998 года № 48 «О едином налоге на вмененный доход для определенных видов деятельности».

Принципиальное отличие нового закона от действующих норм в том, что база налогообложения определяется не по отчетности предприятий (которая не отражает реального положения вещей), а на основе установленной расчетным путем доходности различных видов бизнеса в соответствующих региональных и других условиях.

Объектом обложения упрощенным подоходным налогом является оценочный доход, который рассчитывается по типовым показателям, утвержденным Правительством РФ. Этот оценочный доход вменяется субъектам малого предпринимательства в качестве налогооблагаемой базы (вмененный доход).

Законом установлена ставка упрощенного подоходного налога на оценочный доход в федеральный бюджет 7 %, а в бюджеты субъектов Федерации в суммарном размере не более 13 % от оценочного дохода.

Таким образом, общая ставка вмененного дохода не превышает 20 %. Сегодня совокупная предельная ставка для субъектов малого предпринимательства, переведенных на упрощенную систему налогообложения, составляет 30 %.

Новая система налогообложения не решает множества проблем малого предпринимательства. К тому же она имеет ряд существенных недостатков, какие затрудняют ее реализацию среди малого предпринимательства. Основным ее недостатком является ограничение сферы применения только десятью секторами предпринимательской деятельности. А именно, законом предусматривается уплата вмененного налога для организаций и индивидуальных предпринимателей, осуществляющих свою деятельность в сфере розничной торговли, общественного питания, бытового и транспортного обслуживания, выполнения строительных и ремонтных работ, а также оказания иных платных услуг для населения в том числе, если налоговый контроль за величиной реально полученных ими доходов затруднен, а расчеты за товары (работы, услуги) осуществляются за наличный расчет.

Если Федеральным законом от 29 декабря 1995 года № 222 «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» предполагается добровольный выбор этой системы налогоплательщиками, то Законом № 148 «О едином налоге на вмененный доход для определенных видов деятельности» введена обязательность исполнения предприятиями и индивидуальными предпринимателями положений закона.

При этом нельзя не отметить, что техника расчета вмененного дохода изначально предполагает субъективный подход к проблеме, поскольку он рассчитывается с учетом совокупности факторов, непосредственно влияющих на получение дохода на основе данных, полученных путем статистических исследований, в ходе налоговых проверок, а также оценки независимых экспертов. На практике это означает, что при силовом введении такой системы налогообложения предприниматели, которым завысили их предполагаемый доход автоматически должны разориться. В то же время предполагается для избежания таких событий установление ставки ниже расчетной путем введения поправочных коэффициентов, которые будут назначать чиновники, общаясь с каждым предпринимателем. Понятно, что это еще один путь развития и процветания коррупции.

Сохраняется принцип авансового характера платежей через приобретение патента, что чревато негативными последствиями для предпринимателей, особенно для начинающих. Уплата единого налога производится ежемесячно путем осуществления авансового платежа в размере 100 % суммы единого налога - это лишает соответствующие предприятия льготы, предусматриваемой для малых предприятий по авансовым платежам. Нет льгот и для предприятий, применяющих труд инвалидов.

Увеличивается номенклатура налогов до 9 позиций. Кроме всего сохраняется сложный нормативный порядок исчисления сумм единого налога и вводятся новые понятия, а именно: вмененный доход, базовая доходность, повышающие ( понижающие) коэффициенты базовой доходности, которые определяются в зависимости от доходности различных факторов.

Размер вмененного дохода и значение иных составляющих усложненных формул расчета единого налога устанавливаются нормативными правовыми актами законодательных органов государственной власти РФ в административном порядке.

Наряду со сложностью новой системы необходимо отметить тот факт, что региональные власти в значительной мере будут использовать указанный механизм для увеличения налоговой нагрузки на малые предприятия, так как до 75 % всех налогов идут в местный бюджет. Можно предположить, что это вызовет или дальнейшее сокращение численности малых предприятий, или рост цен на продукцию предпринимателей, или уход значительной части предпринимателей в теневую экономику.

Таким образом, существующие системы налогообложения малого предпринимательства не только не стимулируют эту сферу экономики, но и искажают сам принцип упрощения системы налогообложения.

Совершенно очевидно, что для малого бизнеса нужна действительно упрощенная система налогообложения, которая базировалась бы на реальных легко просчитываемых показателях.

Таким показателем для каждого предприятия может являться его оборот с соблюдением того, что ставка налога должна быть посильной большинству предпринимателей.

Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства, предлагаемая нами, должна применяться наряду с принятой ранее системой налогообложения, учета и отчетности, предусмотренной законодательством РФ. Право выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе или возврат к принятой ранее системе должен предоставляться субъектам малого предпринимательства на добровольной основе в установленном порядке. Это особенно важно потому, что позволяет сохранить предприятия с низкой или временно низкой рентабельностью.

Применение этой системы упрощенного налогообложения организациями предусматривает замену совокупности установленных законодательством РФ федеральных, региональных и местных налогов и сборов (а для индивидуального предпринимателя - подоходного налога на доход, полученный от предпринимательской деятельности) уплатой единого налога, взимаемого с валовой выручки, представляемой собой сумму от реализации товаров (работ, услуг), продажной цены имущества, реализованного за отчетный период, и внереализационных доходов при соответствующей ставке налога. При этом основным принципиальным фактором, на наш взгляд, является величина ставки. С этой целью проведем анализ величины реализации продукции малых предприятий Тукаевского района за 1998 год, равной 314 884 тыс.рублей. Имея данные по налогам и платежам в 8 349 тыс.рублей, определим долю этих платежей в объеме реализованной продукции. Она составляет 2,6 %. При допущении ставки единого налога в 5 % объем поступлений налогов и платежей в бюджет Тукаевского района от субъектов малого предпринимательства составил бы 15 724,15 тыс.рублей, то есть на 11 549,65 тыс.рублей больше.

Кроме того, необходимо, чтобы все платежи во внебюджетные социальные фонды изымались с изымались с подоходного дохода работника предприятия, а не с предприятия. Затраты по ведению бизнеса (госпошлина, таможенные платежи и т.д.) и материальные затраты (оплата труда, аренда) должны рассчитываться в счет обязательств по уплате единого налога.

Для организаций и предпринимателей применяющих эти системы упрощенного налогообложения, учета и отчетности должно быть предоставлено право оформления первичных документов бухгалтерской отчетности и ведения книги учета доходов и расходов по упрощенной форме, в том числе без применения способа двойной записи, плана счетов и соблюдения иных требований.

Понятно, что данный анализ дает условное представление о возможно сложившейся ситуации, так как данное предложение приемлемо лишь в том случае, если система единого налога со ставкой 10 % была бы распространена на все субъекты малого предпринимательства. Но при снятии ограничений принятия предприятиями упрощенной системы налогообложения с возможностью свободного перехода на приемлемых условиях налогообложения, учета и отчетности такая ситуация может реализоваться естественным образом, то есть путем некоторых уступок возможно расширение налогооблагаемой базы и как следствие пополнение бюджетов всех уровней налоговыми поступлениями.

Таким образом, при объекте налогообложения - валовой выручке и соответствующей ставке налоговых платежей, принцип единого налога может стать реальностью. Безусловно, при этом может иметь место некоторая дифференциация рентабельности отдельных видов деятельности и продукции малых предприятий, но в целом преимущества введения единого налога предпочтительны.

Введение одного налога взамен нескольких существующих, простота расчета налога по результатам хозяйственной деятельности, охват большей части малых предприятий упрощенным налогообложением, значительное сокращение операций бухгалтерского учета позволит не только установить сокращение численности малых предприятий, но и стать стимулирующим фактором для развития малого бизнеса.

ЗАКЛЮЧЕНИЕВ заключение можно сделать основные выводы, ради которых проводилось исследование.

Во-первых, необходимо отметить, что существующая в настоящее время в России налоговая система носит фискальный характер, что отрицательно сказывается на развитии малого бизнеса. Как показывает мировая практика, наиболее благоприятными налоговыми ставками для малых предприятий являются ставки в размере 20-32 % всех налоговых поступлений. Но в России действует, так называемый, эффект «кривой Лаффера». Он выражается в том, что при повышении налоговых ставок выше 45-50 % налоговые поступления в бюджет перестают расти и даже резко сокращаются, так как предпринимателю не под силу платить такие налоги. Непомерно высокие ставки налога на прибыль, на добавленную стоимость, налога на имущество и других обязательных платежей, сборов и пошлин негативно сказываются на развитии малого и среднего предпринимательства.

Налоговая система и налоговая политика в стране являются тормозом развития малого бизнеса на всех стадиях жизненного цикла субъектов малого предпринимательства. Не смотря на то, что в стране и в РТ в частности действует система государственной поддержки субъектов малого предпринимательства, из государственного и местных бюджетов средств на эти цели выделяется крайне мало. Работа созданной инфраструктуры для поддержки малого бизнеса остается только на бумаге.

Применение упрощенной системы налогообложения, учета и отчетности для субъектов малого предпринимательства тоже не может решить проблему экономического стимулирования малого предпринимательства, так как сама система требует значительных изменений.

Каждый раз при утверждении государственного бюджета страны на очередной календарный год вносятся предложения о лишении субъектов малого предпринимательства тех малых льгот, которые установлены федеральными законами 1994-1995 г.г. В политике отмены действующих льгот, имеющих целенаправленный, стимулирующий характер проявляется ужесточение режима налогообложения. Сторонники отмены налоговых льгот аргументируют это следующим: льготы создают неравные начальные условия для налогоплательщиков и существенно снижают поступления в бюджет.

Относительно этого довода необходимо отметить, что налогоплательщики изначально находятся в неравных условиях. Налоговые льготы скорее выравнивают стартовые возможности, нежели усугубляют их. Более основателен, особенно в условиях бюджетного кризиса, аргумент о «выпадении» в связи со льготами значительных сумм из доходов бюджета. При этом называют сумму бюджетных потерь в 100-160 млрд. рублей. в расчете на год. Однако никто еще не затруднил себя подсчетом бюджетных выгод в связи с выполнением налоговой системой стимулирующей функции.

Льготы по налогам вводятся не ради самих льгот, а для активного воздействия на экономические процессы. Отказываясь от налоговых льгот, государство теряет рычаги воздействия на экономику, сужая свои возможности рамками текущих, преимущественно фискальных задач в ущерб стратегии экономического роста.

Очевидно, что необходима не тотальная отмена налоговых льгот, а их упорядочение, что предполагает их классификацию, определение по ним экономического эффекта, использование по целевому назначению, отказ от малозначительных и индивидуальных льгот, лимитирование их величины.

Разумно примененные налоговые льготы способны уменьшить нагрузку на расходную часть бюджета и одновременно стимулировать инициативу налогоплательщиков.

Что касается налоговой нагрузки, то до сих пор не достигнуто согласие о методике этого расчета. Чаще всего предлагается сравнивать суммы начисленных (или уплаченных) налогов к сумме источника средств для уплаты налогов. При этом иногда предлагают исключить из расчета налоговой нагрузки такие платежи, как налог на добавленную стоимость, акцизы, подоходный налог с физических лиц, отчисления во внебюджетные социальные фонды. Но нейтральных для предприятия налогов просто не существует: они реально уплачиваются за счет текущих денежных поступлений, а степень их «перелагаемости» непостоянна и осуществляется не в полном объеме.

Если рассматривать состав источников средств для уплаты налогов, то необходимо отметить их несовпадение с налогооблагаемой базой. Источником для уплаты налогов может быть только доход предпринимателя в его различных формах, а именно: выручка от реализации продукции, работ, услуг (для НДС, акцизов); себестоимость продукции с последующим покрытием расходов из выручки от реализации (для земельного и социального налогов); прибыль предприятия в процессе ее формирования (для налога на имущество предприятия и налогов с оборота); прибыль предприятия в процессе ее распределения (для налога на прибыль); чистая прибыль предприятия (для экономических санкций, вносимых в бюджет, некоторых местных налогов и лицензионных сборов); доход работников предприятия (для подоходного налога с физических лиц).

Частные показатели налоговой нагрузки целесообразно рассчитывать по названным группам налогов к соответствующему источнику средств.

При решении вопроса об оптимальности налоговой нагрузки уместна ориентировка на социальную психологию и наличные бюджетные резервы.

Налогоплательщик обычно считает справедливой налоговую нагрузку до 30 %, хорошо воспринимает нагрузку в 40 % и не приемлет ее, когда она превышает 50 %. Чрезмерная налоговая нагрузка подрывает саму налоговую базу, снижает общую сумму налоговых поступлений.

Поиск «критической точки», оптимальной налоговой нагрузки может быть направлен на разработку отраслевых нормативов предельной налоговой нагрузки путем обоснования доли оплаты труда, амортизации и чистой прибыли в добавленной стоимости. Такие нормативы в известной степени ограничили бы налоготворчество в регионах и на местах. В случае их превышения имелись бы объективные основания для ходатайств об отсрочках. Во всяком случае, очевидно, что показатели налоговой нагрузки должны найти место в отчетности предприятий.

Изучая вопросы, возникающие у налогоплательщиков - субъектов малого предпринимательства, можно сделать вывод о сложности, крайней запутанности и противоречивости современного налогового законодательства. Наибольшие проблемы возникают не в связи с количеством и размером уплачиваемых налогов, а в связи с правильностью их расчетов, неоднозначностью налоговых законов и подзаконных нормативных актов. Ко всему прочему существующие финансовые санкции за нарушение налогового законодательства очень значительны, а правила их применения жестокие.

Эта проблема не существовала бы при наличии большого количества квалифицированных специалистов по налогообложению и проявлении доброй воли со стороны налоговых органов. Но специалисты еще должны появиться, а добрая воля налоговой службы обратно пропорциональна дефициту бюджета. При этом у предпринимателей имеется очень много нареканий к сотрудникам налоговых органов касающихся не только их формализма, некомпетентности и нежелания сотрудничать, но и, что самое неприятное, низкой культуры общения. Безусловно, психологический момент негативного отношения предпринимателей к работникам налоговых органов не может не сказаться на уровне собираемости налогов.

И в любом случае налогообложение малого предпринимательства должно быть как можно более простым для понимания в целях обеспечения более точного и полного его соблюдения, тем более что пользователями налогового законодательства в части субъектов малого предпринимательства являются не квалифицированные специалисты в области налогов, а владельцы малых предприятий и индивидуальные предприниматели. Тексты нормативных актов должны быть им понятны.

Современное законодательство необходимо направить в сторону налогоплательщика, сделать законы более доступными, упростить тем самым не только работу предпринимателей, но и налоговых органов, которые и сами очень часто не знают как трактовать тот или иной нормативный акт.

Другая проблема состоит в том, что имеет место недостаточная активность органов государственной власти и тех организаций, ассоциаций и объединений, которые призваны оказывать поддержку малому предпринимательству. В большинстве случаев эта поддержка остается на бумаге и в реальной жизни рядовой «малый» предприниматель никакой поддержки не получает.

Таким образом, можно сказать, что малое предпринимательство развивается не благодаря, а вопреки «заботам» государства и если ситуация не изменится, то в ближайшем будущем малое предпринимательство вряд ли сможет успешно работать и вносить весомый вклад в формирование ВВП и доходной части бюджетов всех уровней, в решении таких проблем, как занятость, ускорение научно-технического прогресса, становление так необходимого нашей стране «среднего» класса.

Законодательная база по налогообложению, учету и отчетности должна быть построена таким образом, чтобы не вынуждать предприятия в массовом порядке идти на нарушения закона. В этом случае применяемые репрессивные санкции будут на порядок более оправданы и эффективны.

Сегодня, когда с крупными предприятиями слишком много проблем, задача стоит в их реструктуризации, чтобы создавать малые. Необходимы новые типы самих предприятий, равно как и стимулирование их деятельности за счет упрощения процедур, обучения кадров, анализа экономической статистики, создание бизнес центров, кредитных линий и т.д.

Кардинальное изменение ситуации к лучшему возможно при последовательном снижении уровня налогообложения, усиление контрольных функций государства с параллельным обеспечением правоохранительным органам достаточных гарантий безопасности ведения малого бизнеса. Увеличение числа добросовестных налогоплательщиков выведет из тени значительные финансовые потоки, что в конечном итоге увеличит налоговые поступления от субъектов малого предпринимательства.

Список литературы

1. Постановление Правительства РСФСР «О мерах поддержке малых предприятий в РСФСР» от 18 июля 1991г. № 406.

2.Постание Правительства РФ « О первоочередных мерах по развитию и государственной поддержке малого предпринимательства в Российской Федерации» от 11 мая 1993 г. №446.

3.Закон РСФСР «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» от 29 декабря . №222-ФЗ.

4.Налоговый Кодекс . Часть первая. Принят Государственной Думой 16 июля 1998г.

5.Отчет о поступлениях Государственных налогов и других платежей в бюджет и внебюджетные фонды по Государственной налоговой инспекции Тукаевского района на 01.01.99 г.

6. Аскери О. «Как быстро увеличить налоговые поступления с опорой на средний класс». Финансовый бизнес 1999 г. №2 с.55-58.

7. Балацкий Е. «Точки Лаффера и их экономическая оценка» // Экономика и жизнь - 1997г. №12 с.85-94

8. Булатов А.С. // Экономика 2-е издание переработанное и дополненное .- М.: БЭК,1997г. с. 500-529

9. Воловик Е.М. «Налогообложение собственного бизнеса в Великобритании» // Финансовая газета - 1998г. №14 (4) с.5

10. Воробьев С. Портер А. «Налоговые реформы» // Финансовая Россия - 1998г. №24 (7) с.6

11. Высоков В .«Малый бизнес «в тени» - государству жарко» // Экономика и жизнь - 1998 №20 (5) с.1.

12. Ермаков В . «Через тернии к звездам» // Бизнес и политика

1998г. №4 с.53-56

14. Исаков Д.М. «Налогообложение иностранных юридических лиц» Финансовая газета - !998г. №27(7) с.23-26.

15. Кашин В.А. «Налоговая система и оздоровление национальной экономики» // Финансы - 1998г. №8 с.23-26.

16. Киров Е.А. «Методология определения налоговой нагрузки на хозяйствующие субъекты» // Финансы -1998г. №9 с.30-32

17. Крутик А.Б. Горенбургов М.А. Малое предпринимательство и бизнес-коммуникации. Санкт-Петербург. «Бизнес-пресса», 1988г. c.34-61

18. Князев В.Г. «Налоги с предприятий и методы их минимизации в западных странах.» // Финансы.1999г. №2 с.29-34

19. Кулигин П.И. «Налогообложение в странах Центральной

и Восточной Европы » // Проблемы прогнозирования 1998г. №2 (4) с.107-115

20. Лапуста М.Г. Старостин Ю.Л. Малое предпринимательство М.:ИНФРА-М, 1998г. с.106-159.

21. Налоги и налогообложение . // Учебное пособие. Под редакцией Русаковой И.Г., Кашина В.А. М.: Финансы ,1998г.

22. .Литвинин М. И. «Налоговая нагрузка и экономические интересы предприятий» // Финансы 1998г. №5 с.29-31.

23. Николаев А.А. «Налоговое планирование: мировой опыт.» // Бухгалтерский вестник 1998г. №5 с.32-36

24. Никонов Н.А. «О некоторых вопросах применения малыми предприятиями законодательства о налоге на прибыль » // Бизнес и политика. - 1998г. №9 с.13-33

25. Подпорин Ю.Р. «Об упрощенной системе налогообложения, учета и отчетности субъектов малого предпринимательства» // Финансовая Россия - 1998г. №9 (3) с.

26. Попов Н.А. «Налоговое регулирование в зарубежных странах». // Менеджмент в России и за рубежом -1998г. №6 (12) с.51-61

27. Попонова Н.Г. ,Павлюченко В.П, «О налогообложении предприятий в ФРГ» // Финансовая газета - 1998г. №14(4) с.5

28. Рассказов А.В. «Влияние налогового кодекса на развитие малого предпринимательства» // Бизнес и политика - 1998г. №5-6, с.20-25, с.16-20.\

29. Реймер Л. «Оброк или десятина» // Экономика и жизнь -1998г. №20(5) с.52-55

30. Румянцев А.В. «Налоговое регулирование в зарубежных странах.» // Менеджмент в России и за рубежом - !998г. №6(12) с. 51-61.

31. Телятников Н.Б. «Налогообложение в Израиле». // Финансы - 1998г. №4 с.29-31.

32. Торкановский Е.М. «Организационно-правовые меры развития малого бизнеса в России» // Бизнес и политика - 1998г. № 3-4 с. 53-56.

33. Финансовое право, учебник, Под редакцией Химичева Н.И. - М.:БЕК, 1996г. с. 247-284.

34. Финансовый менеджмент, учебное пособие // Под редакцией Стояновой Е.С. -М.: «Перспектива» 1997г. с. 511-528.

35. Фомина О.Л. «Налогообложение прибыли (доходов) юридических лиц» // Хозяйственное право -1998 №10 с.82-87.

36. Штарев С.С. «Использование налоговых механизмов в обеспечении нового качества экономического роста» // ЭКО 1998г. №5 с. 53-62

Приложение1

Сведения

о поступлении Государственных налогов и других платежей в бюджет и внебюджетные фонды по Государственной налоговой инспекции Тукаевского района на 01.01.99г. (тыс. руб.)

| № | Наименование платежей | поступило всего | в том числе | ||

|

|

|

| Бюджет РФ | Бюджет РТ | Бюджет р-на |

| 1 | Налог на добавленную стоимость | 24032 | 2466 | 21556 | 0 |

| 2 | Спецналог | 48 | 0 | 48 | 0 |

| 3 | Налог на прибыль - всего | 3332 | 2687 | 732 | -78 |

| 4 | Единый налог на совокупный доход для субъектов малого предпринимательства-всего, в т.ч. | 1093 | 302 | 266 | 525 |

| по юридическим лицам | 996 | 302 | 266 | 428 | |

| по физическим лицам | 97 | - | - | 97 | |

| 5 | Подоходный налог с физ. лиц - всего в т.ч. | 18591 | 1095 | 123 | 17373 |

| удерживаемый предприятиями и орг. | 18333 | 1095 | 123 | 17115 | |

| налоговыми органами | 258 | - | - | 258 | |

| 6 | Земельный налог | 2413 | - | 746 | 1677 |

| 7 | Налог на имущество - всего, в т.ч. | 8824 | - | 5442 | 3382 |

| предприятий | 8798 | - | 5442 | 3356 | |

| с физических лиц | 19 | - | - | 19 | |

| 8 | Государственная пошлина - всего | 97 | 35 | - | 62 |

| в пор. наследования или дарения | 7 | - | - | 7 | |

| 9 | Прочие налоги и др. Поступления всего | 5784 | 2 | 3323 | 2461 |

| в том числе транспортный налог | 1192 | - | - | 1192 | |

| 10 | Платежи за пользование недрами и природными ресурсами всего: | 1955 | - | - | 1955 |

| за пользование недрами | 1880 | - | - | 1880 | |

| плата за воду | 75 | - | - | 75 | |

| прочие платежи и сборы | - | - | - | - | |

| 11 | Доходы от приватизации | 2 | - | - | 2 |

| 12 | Местные налоги и сборы - всего: | 8555 | - | 254 | 8301 |

| в т.ч. - на содержание жилфонда и объектов социально - культурной сферы | 6506 | - | - | 6506 | |

| целевой сбор с граждан и предприятий на содержание милиции | 447 | - | - | 447 | |

| налог на перепродажу автомобилей | 2 | - | - | 2 | |

| сбор на нужды образовательных учреждений | 1331 | - | - | 1331 | |

| налог на рекламу | 15 | - | - | 15 | |

| прочие лицензионные и регистрационные сборы | 254 | - | 254 | - | |

| 13 | Налог с продаж | 906 | - | 361 | 545 |

| 14 | Лицензированный сбор за право хранения и оптовую продажу алкогольной продукции | 15 | - | 15 | - |

| ИТОГО | 75649 | 6587 | 32867 | 36195 | |

| в т.ч. денежные посётупления | 28868 | 4060 | 4522 | 20286 | |

| 15 | Плата за воспроизводство запасов мин. ресурсов и повышение эффективности добычи полезных ископаемых | 25 | - | 25 | - |

| 16 | Налоги и сборы дорожного фонда | 26713 | - | 26713 | - |

| 17 | Внебюджетный жилищный фонд | 3406 | - | 3406 | - |

| 18 | НИОКР | 4833 | - | 4833 | - |

| 19 | Фонд занятости | 2143 | - | 2143 | - |

| 20 | Больничная касса | 1438 | - | 1438 | - |

| 21 | Пожарная безопасность | 2194 | - | 2194 | - |

| ИТОГО | 40752 | - | 40752 | - | |

| в т.ч. денежные поступления | 6203 | - | 6203 | - | |

Руководитель Государственной

налоговой инспекции

по Тукаевскому району - Советник

налоговой службы II ранга А.П. Янкин

Начальник отдела учета

и отчетности Н.Г. Маренникова

AMATA@NEWMAIL.RU

Похожие работы

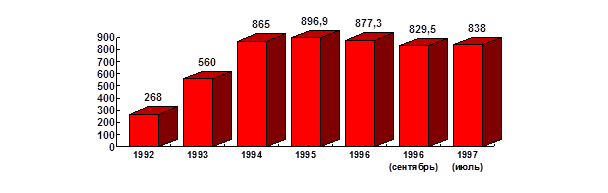

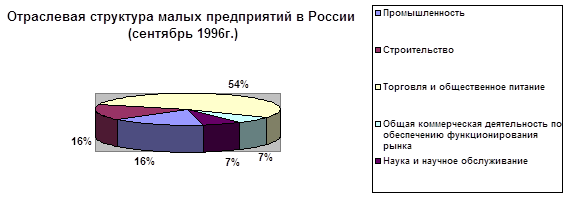

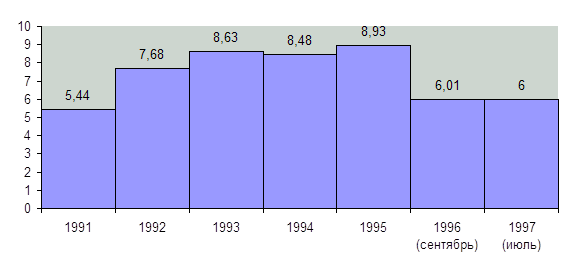

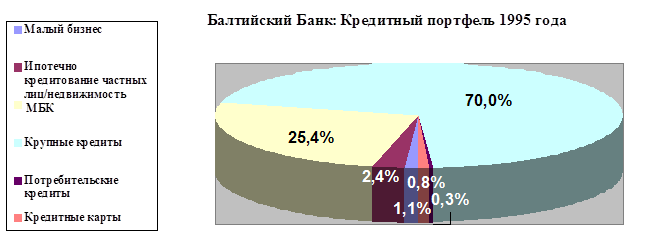

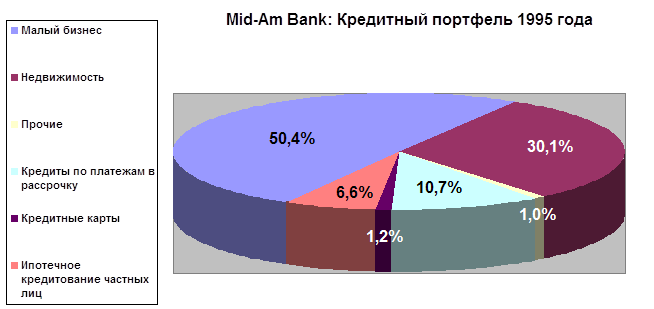

... состоит в основном из крупных кредитов, и только 1,1 % его составляют ссуды малым предприятиям. Рис. 1.5. Решению проблемы дефицита кредитных ресурсов для кредитования проектов малого предпринимательства российским банкам частично помогают решить различные международные финансовые организации. Так по Ростовской области с ЕБРР сотрудничает “СБС-Агро”, с Инвестиционным фондом США- ...

... и повышение квалификации кадров для малого предпринимательства, пользуются льготами в порядке, установленном действующим законодательством. Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства - организаций и индивидуальных предпринимателей применяется наряду с принятой ранее системой налогообложения, учета и отчетности, предусмотренной ...

... интересы малого бизнеса не будут забыты при реализации данной образовательной программы. II.6. Рекомендации по совершенствованию нормативно-правового обеспечения, регулирующего формирование и функционирование благоприятной “внешней среды” развития российского малого предпринимательства Анализ действующего в Российской Федерации нормативно-правового исследуемых элементов внешней среды развития ...

... предприятие в рыночной экономике. 1.1 Понятие и признаки малого предприятия. Как следует из самого определения, «малое предпринимательство» - это предпринимательская деятельность, осуществляемая субъектами рыночной экономики при определенных, установленных законами, государственными органами или другими представительными организациями критериях (показателях), конституциирующих сущность этого ...

0 комментариев